Считаешь в конце месяца деньги и видишь — расходов больше поступлений, значит, ушел в минус. Даже пришлось взять займ под процент у знакомого, чтобы выплатить зарплаты. В такой момент сердце ёкнет, а в голове возникнет вопрос: неужели все плохо?

Может быть, и нет. «Плохой» минус или «хороший» можно узнать, если разделить денежный поток по видам деятельности. На какие виды делить и в каком отчете — разберем сегодня.

Три вида денежных потоков

Предпринимателям привычно делить денежный поток на поступления и выбытия и сравнивать: если сумма затрат больше суммы поступлений, то месяц неудачный, а если наоборот — все хорошо. Это самый быстрый способ оценить положение дел в бизнесе. Однако он не самый точный, так как многое зависит от того, на что хватило денег.

В другой — потратились на запуск новой производственной линии. Разница между поступлениями и затратами была отрицательной, но аренда, зарплаты и другие регулярные обязательства закрыли.

Если каждый месяц оценивать по итоговой сумме расходов и доходов, то они получатся отрицательными.

В Бурятии строительство набирает обороты после спада

Однако с точки зрения видов деятельности минус в первом месяце «плохой», так как основные статьи расходов не обеспечены деньгами вовремя, а второй месяц «хороший», потому что все основные обязательства закрыты. Да и позже новый цех будет приносить дополнительную прибыль.

Чтобы понять, как это работает, разделим денежный поток по виду деятельности и рассмотрим каждый отдельно. Всего их три:

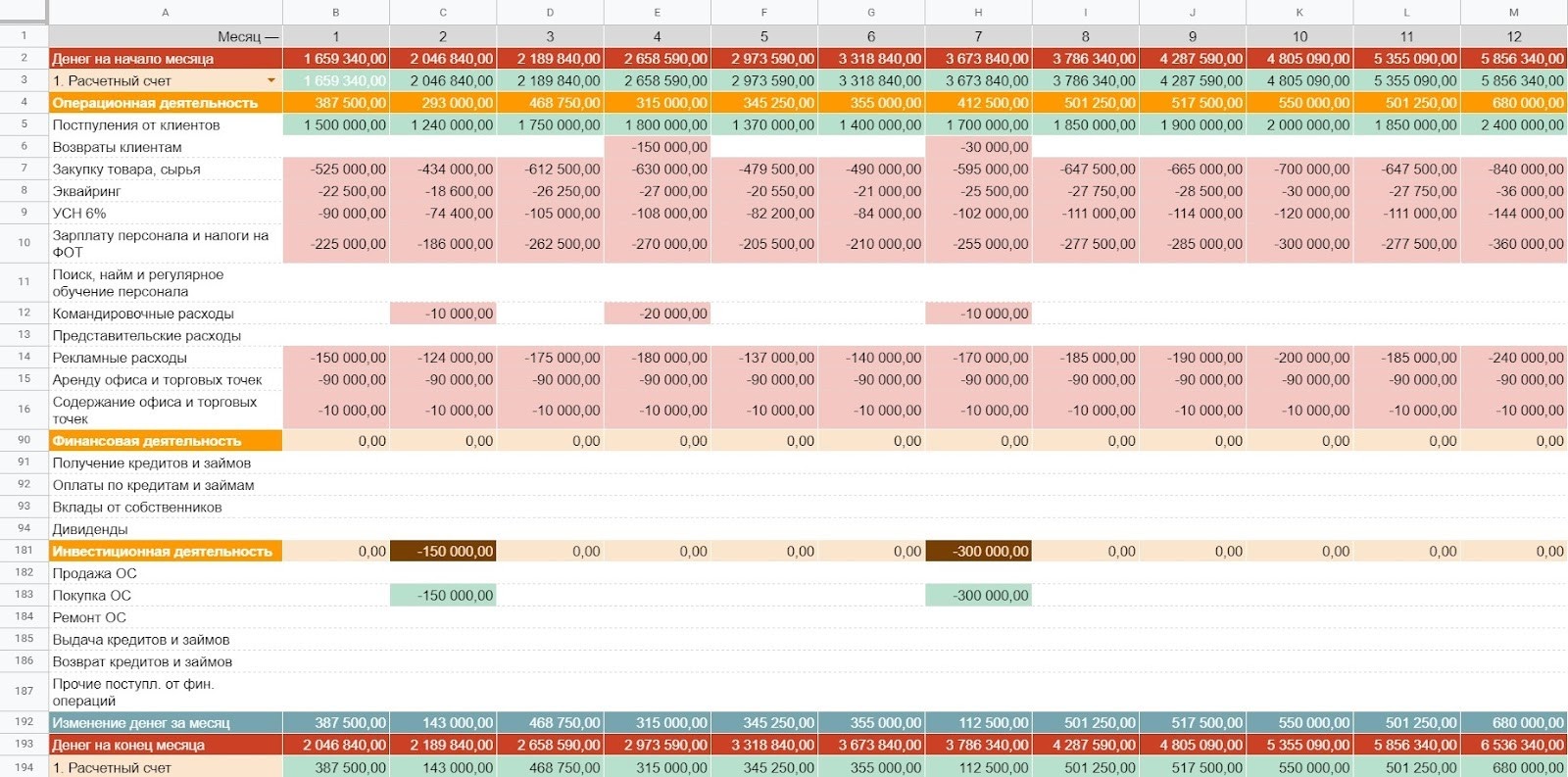

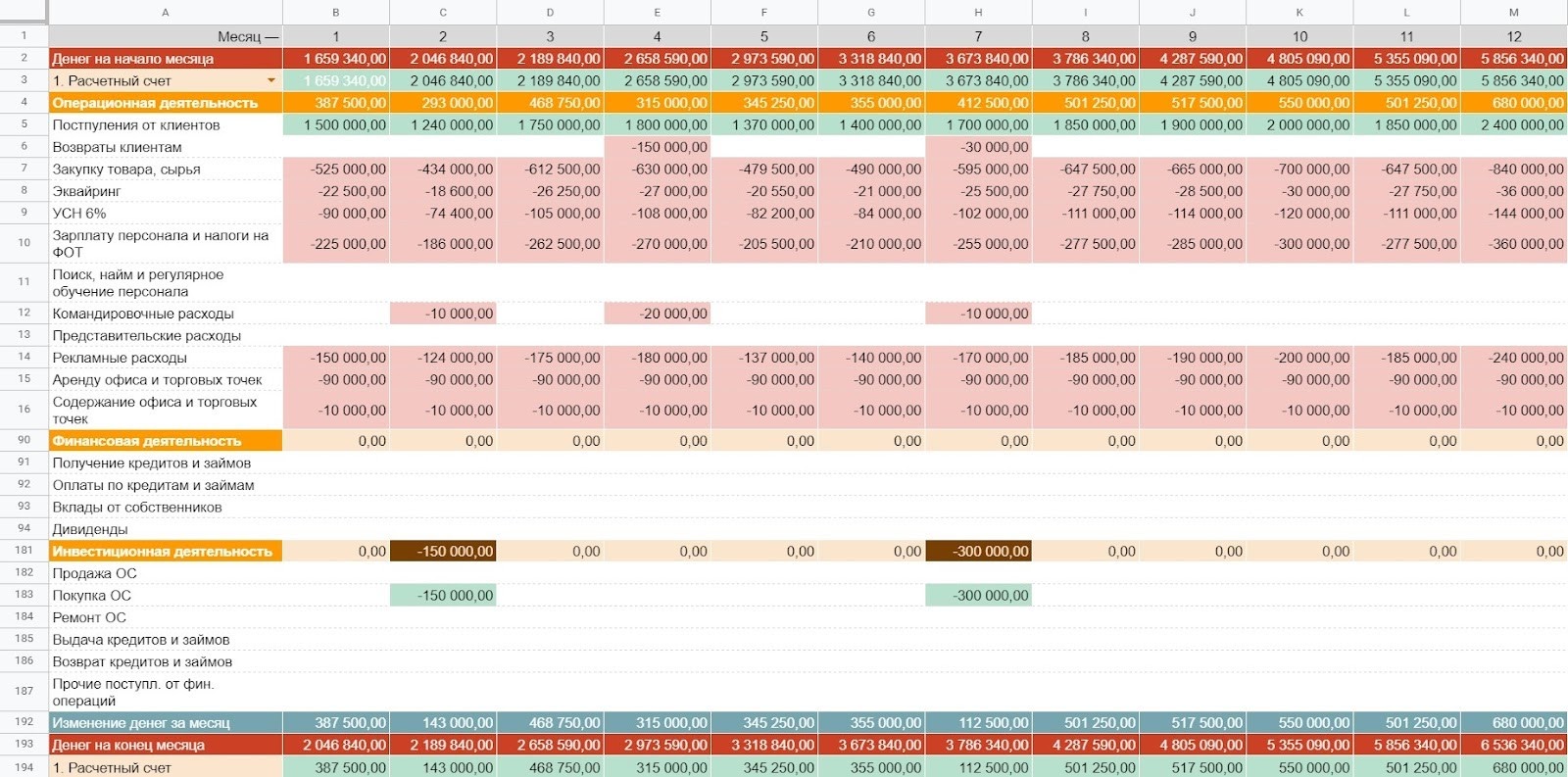

Разобраться в теме поможет отчет, в котором фиксируют фактические поступления и выбытия по видам деятельности — отчет о движении денежных средств (ДДС). Вот так он выглядит:

Пример сводного отчета о движении денежных средств

Операционный денежный поток

Операционный вид деятельности — все, что делает бизнес для достижения основной цели. У каждого бизнеса она своя: для ресторана — это приготовление вкусной еды, для мебельного завода — производство столов, стульев и шкафов, а для юридического агентства — подготовка документов и представительство в суде.

Чтобы достичь цели, каждый бизнес нанимает персонал, закупает сырье, производит товары или оказывает услуги, занимается их продвижением и продажами. Затраты на эти процессы регулярные и ежемесячно требуют оплат. Все это помогает производить продукт, который клиенты приобретают, и в компанию поступают деньги. Так вот, траты и поступления от основной деятельности компании складываются в операционный денежный поток.

Это ключевой денежный поток. Он обеспечивает устойчивое финансовое положение компании. А когда поступлений от клиентов хватает и на операционку в уже существующих торговых точках, то можно остаток направить и на развитие бизнеса.

К доходам операционного денежного потока относятся оплаты клиентов, в том числе авансы, а также возвраты от поставщиков по основной деятельности компании.

А вот какие статьи выбытий можно включить в операционный денежный поток:

Олег Тиньков — три лучших бизнеса в кризис

Закупку товара, сырья

Зарплату персонала и налоги на ФОТ

Поиск, найм и регулярное обучение персонала

Расходы на подрядчиков

Аренду офиса и торговых точек

Содержание офиса и торговых точек

Комиссии за получение наличных денег

В зависимости от бизнеса что-то можно убрать или добавить.

Операционный денежный поток может быть:

положительным — поступлений от клиентов хватает на закрытие всех обязательств бизнеса;

или отрицательным — денег, поступивших в этом месяце, недостаточно для оплаты обязательств.

Если не планировать операционный денежный поток, то можно попасть в кассовый разрыв.

Например, в начале месяца прикинули на салфетке расходы на бизнес и решили увеличить рекламный бюджет. В этом месяце денег хватило на все, а вот в следующем нет. Оказалось, что потраченные на рекламу дополнительные деньги были нужны для оплаты трех новых сотрудников, нанятых в конце месяца.

Видно, что в феврале увеличился ФОТ и налог на ФОТ, и в этот же месяц увеличили рекламный бюджет.

В итоге, подсчет денежного потока по операционной деятельности помогает ответить предпринимателю на несколько вопросов:

Достаточно ли своих средств, чтобы обеспечить бесперебойную работу существующих точек или нужно найти какую-то сумму дополнительно? Оцениваем разницу между запланированным расходами и доходами по операционному денежному потоку.

Какую сумму доходов необходимо обеспечить, чтобы избежать кассового разрыва? Оцениваем сумму расходов по операционной деятельности.

Достаточно ли собственных средств, чтобы без угрозы операционной деятельности покупать дорогое оборудование, офис или инвестировать в новое направление? Оцениваем разницу между запланированным расходами и доходами по операционному денежному потоку накопленным итогом на промежутке в несколько месяцев.

Чтобы компания была финансово устойчивой и могла не только обеспечить операционную работу бизнеса, но также и его развитие, нужно создавать положительную разницу между доходами и расходами по операционному виду деятельности. Если эта разница от месяца к месяцу растет, то бизнес становится более устойчивым.

Когда запланировали показатели операционного денежного потока, можно переходить к планированию следующего — финансового.

Финансовый денежный поток

Финансовый вид деятельности — это выплата дивидендов собственникам бизнеса или внешнее финансирование компании. Часто встречается такая ситуация: у клиента кассовый разрыв, собственник из каких-то домашних запасов приносит денежные средства и вкладывает в кассу. Вот это будет финансовый денежный поток.

Финансовый денежный поток является вспомогательным и подпитывает основной поток при необходимости. Когда предприниматель видит временную нехватку средств в операционной деятельности, то привлекает стороннее финансирование и поддерживает устойчивость операционной деятельности бизнеса.

В финансовом денежном потоке есть также различные статьи расходов и доходов. Их основное отличие заключается в том, что деньги приходят не от клиентов по основной деятельности компании, а из других источников.

Например, в статьях поступлений могут быть:

Вклады от собственников.

А в статьи выбытий по финансовой деятельности можно отнести:

Оплаты по кредитам.

При планировании финансового потока стоит учитывать на какой основе предприниматель получает финансирование: на возмездной или на безвозмездной.

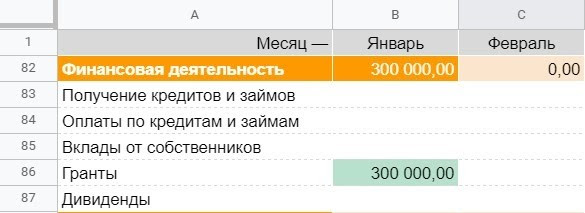

Если средства возвращать не нужно, то в отчете поступления будут отображаться в одном месяце, а выбытий в следующие периоды не будет:

Так отображается получение гранта по госпрограмме, который не нужно возвращать.

А вот кредиты и займы возвращать нужно. Тело кредита вместе с процентами вписывается в статью расхода «Возврат кредитов и займов» и тогда нужно следить, чтобы в месяцы выплаты кредита или займа хватало дохода от операционной деятельности на все обязательства бизнеса, включая кредитные.

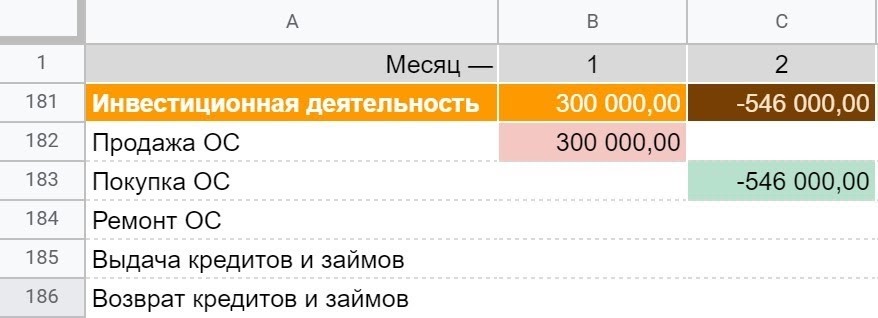

Так выглядит получение и оплата кредита в течение года. Заметьте, что здесь операционного дохода хватает и на операционку, и на кредиты

После уплаты обязательств внутри бизнеса и по внешним финансовым обязательствам можно перейти к следующему виду деятельности — инвестиционному.

Инвестиционный денежный поток

Открыть третий ресторан, разработать новую линейку продуктов или купить дорогое оборудование в действующий бизнес — это инвестиционный вид деятельности. Все связанные с ним выбытия и поступления — это инвестиционный денежный поток. Он помогает создавать новые источники прибыли и развивать бизнес.

К инвестиционному денежному потоку мы относим выбытия, связанные с дорогостоящими улучшениями действующего бизнеса или с новыми проектами, которые еще не генерируют выручку или прибыль.

Иногда инвестиционный денежный поток путают с операционным. Например, если ресторатор открывает вторую точку и каждый день там что-то делает — красит стены, устанавливает оборудование, — то это не операционный вид деятельности, а инвестиционный. А вот обслуживание существующей торговой точки или уже запущенного направления бизнеса, а также их доход можно отнести к операционному денежному потоку.

Так как инвестиции сначала вкладывают, а потом получают от них прибыль, для начала рассмотрим пример статей выбытий по инвестиционной деятельности. Сюда можно отнести:

Приобретение основных средств (недвижимости, дорогостоящего оборудования и т.д.).

Покупку нематериальных активов (покупка сайта).

Выдачу кредитов или займов другим компаниям.

Запуск нового проекта.

А статьи поступлений по инвестиционной деятельности могут выглядеть так:

Продажа основных средств.

Продажа нематериальных активов.

Возврат кредитов и займов.

Прежде чем какие-то средства направлять в инвестиции, необходимо понять, сколько денег «съедает» операционка. Тут важно запомнить, что без инвестиций действующее предприятие продолжит приносить выручку и прибыль. Просто не будет каких-то новых направлений. Поэтому грамотный предприниматель инвестирует положительную разницу по операционной деятельности безболезненно для основной работы компании.

Так может выглядеть инвестиционный денежный поток

А как обычно бывает: предприниматель загорелся идеей, вложил деньги, а новое направление еще 6 месяцев только «ест» и не генерирует никаких поступлений. В таком случае возникает кассовый разрыв и денег не хватает на операционные расходы.

Бывает и другая ситуация. В кассе закончились деньги, общая сумма расходов за месяц меньше доходов. Кажется, что предприятие работает в минус. Однако, вспомнив конкретные расходы, можно сделать вывод, что доходов от основной деятельности хватило, чтобы закрыть все обязательства по операционной деятельности компании, а на покупку нового грузовика была потрачена разница между доходами и расходами по операционной деятельности и сумма и остаток в кассе с прошлого месяца. Это здоровая ситуация и оправданный минус.

Видно, что в месяц покупки нового грузовика доходов по операционной деятельности больше, чем расходов, а значит, компания в порядке

Что с этим всем делать

Иногда минус может быть хорошим. Проверить это легко, если предприниматель ведет ДДС и делит денежный поток на операционный, финансовый и инвестиционный. Если все хорошо, то разница между доходами и расходами по операционному денежному потоку будет положительной.

В целом, деление денежного потока по виду деятельности помогает правильно оценивать развитие компании и возможности бизнеса. При этом, у каждого денежного потока своя задача:

Операционный — обеспечивает бесперебойную работу и развитие компании.

Финансовый — поддерживает устойчивость операционной деятельности бизнеса.

Инвестиционный — помогает развивать бизнес.

Такое деление помогает планировать развитие компании, избегая кассовые разрывы. Для этого нужно придерживаться трех последовательных шагов:

Спланировать операционный денежный поток. Разница между доходами и расходами по этому виду деятельности должна быть положительной и постепенно увеличиваться.

Спланировать финансовый денежный поток, если есть возможность получить безвозмездное финансирование или при необходимости поддержать операционную деятельность компании кредитами, чтобы избежать кассовых разрывов.

Если накопилась достаточная положительная разница по операционному денежному потоку и все обязательства выплачиваются за счет поступлений клиентов, то можно планировать, куда вкладывать накопившиеся деньги.

Планировать денежные потоки стоит регулярно и непрерывно на год вперед — так можно заранее увидеть кассовые разрывы и разработать план спасения: или увеличить выручку, или привлечь внешнее финансирование на максимально щадящих условиях. А в идеале, такое планирование поможет развиваться компании за собственные средства.

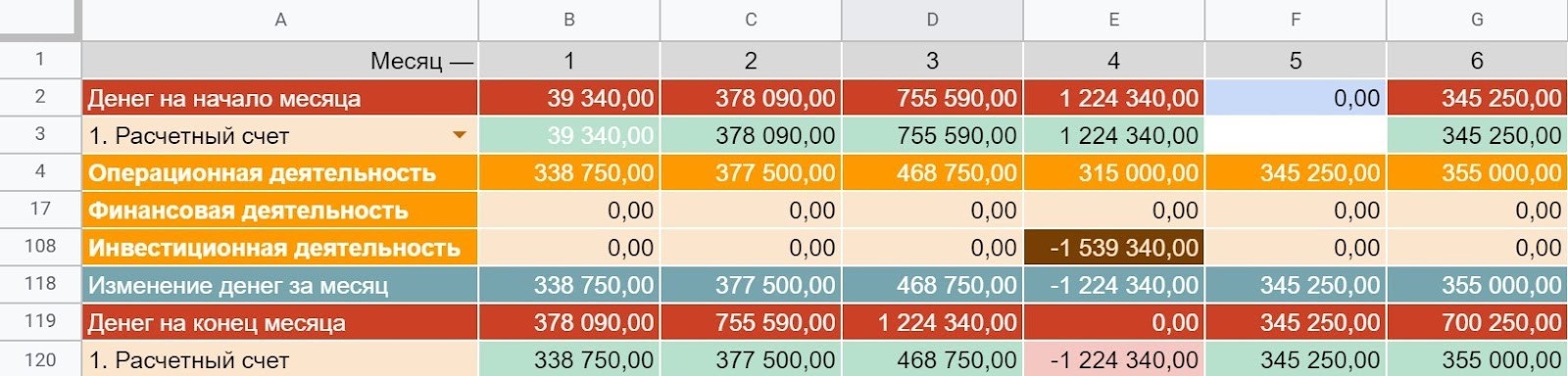

Итоговый отчет будет выглядеть вот так:

Отчет ДДС, как он выглядит в здоровой компании

Шаблон отчета ДДС с разбивкой по видам деятельности

Чтобы вы ничего не настраивали, мы сделали шаблон отчета ДДС в Гугл-таблицах. Там уже все формулы, нормальная структура и оформление. Берите на вооружение! — Ссылка

Источник: www.audit-it.ru

Что такое денежные обороты по строительству

Недавно мы провели исследование и выяснили, что больше 50% наших клиентов в малом и микробизнесе ведут бухгалтерию самостоятельно. Плюсы очевидны — экономия. Минусов может и не быть, если предприниматель разбирается в финансовом и бухгалтерском учетах. Иногда это критично.

Вот случай из реальной практики, хорошо иллюстрирующий важность финансовой грамотности предпринимателя. Однажды при заполнении бухгалтерского баланса собственник бизнеса указал остаток денежных средств на счете, стоимость товаров, величину дебиторской и кредиторской задолженности, а в основных средствах написал словами: «Ниссан».

Как думаете, сошлись у предпринимателя активы с пассивами, и что на это сказала бы налоговая?

Путаница в терминах может привести к переплатам или недоимкам, которые грозят налоговыми штрафами. Каждый должен хорошо понимать и уметь отличать друг от друга основные показатели финансовой деятельности: выручку, прибыль, доход, оборот и товарооборот.

Выручка, доход и валовая прибыль

Выручка – объем денежных средств, полученных от реализации товаров, работ, услуг. Может определяться методом «по отгрузке», то есть в момент фактической отгрузки товара или оказания услуги, а может «кассовым» методом, то есть в момент получения оплаты. Кроме средств, полученных непосредственно за продажу товаров и услуг, она может также включать доходы от продажи ценных активов и другие поступления.

Насколько хорошо вы знаете героев и яркие события российского бизнеса за последние 10 лет? Пройдите тест по ссылке

В соответствии с положением по бухгалтерскому учету «доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)».

Выручка — это показатель финансового благосостояния и отправная точка для расчета прибыли предприятия. Она может быть нулевой или положительной величиной, но никогда – отрицательной.

Понятия «выручка» и «оборот» в общем случае тождественны. При этом зачастую «оборот» может быть использован для обозначения безналичного оборота компании, то есть поступлений денежных средств на расчетный счет за реализованные товары, работы и услуги.

В любом случае и выручка, и доход, и оборот — «валовые» характеристики, не учитывающие издержки (расходы) компании.

Валовая прибыль равна разнице между выручкой и расходами (издержками) по основному виду деятельности (себестоимостью проданных товаров или услуг). Финансовый результат, учитывающий расходы по всем направлениям деятельности компании, называется чистой прибылью (положительный финансовый результат) или чистым убытком (отрицательный).

Оборот компании, оборот торговли и выручка

Часто путаница возникает в понятиях «оборот» и «товарооборот». Мы уже выяснили, что оборот компании – это деньги, которыми располагает предприятие, этот термин относится к экономике. Товарооборот – понятие из области бухучета, им обозначают объем средств, вырученный от продажи товаров или услуг.

Товарооборот следует отличать от выручки – помимо непосредственного дохода от торговли, она может включать другие виды поступлений и доходы от реализации имущества. Таким образом, выручка может быть либо больше товарооборота, либо равна ему.

![]()

Кроме того, важно, каким образом вы рассчитываете выручку – по методу начисления или кассовым методом. Как было сказано ранее, в первом случае доход или расход учитываются в том периоде, к которому они относятся, во втором – когда они непосредственно оплачены. Если продажа оформляется в рассрочку или отложенным платежом, то, в случае расчета кассовым методом, выручка и товарооборот также могут различаться.

Отличие прибыли от оборота

Если в том, что вы назовете выручку оборотом, нет ничего страшного, то отличать прибыль от оборота очень важно, например, чтобы не переплачивать налог на прибыль.

Отличие очень простое. Чтобы рассчитать прибыль, нужно из выручки (оборота) отнять все возможные издержки и расходы организации, включая налоги, зарплаты, аренду и так далее.

Таким образом, понятие «оборот» характеризует, каким объемом средств компания располагает в принципе, а прибыль — это то, сколько денег компания может вложить в собственное развитие.

Отличие расхода от убытка

Расходы – это все деньги, которые компания тратит на производство и продажу своего продукта. К ним относятся материальные издержки, зарплаты и прочие выплаты сотрудникам, расходы на ремонт оборудования и помещений, арендная плата, налоги.

Источник: rb.ru

Как узнать, работают ли деньги компании

И снова рубрика о бизнес-показателях простым языком. Еще статьи по теме:

Что такое оборачиваемость средств компании

У каждой компании есть имущество: деньги, выданные займы, вклады, сырье и товары, а еще краткосрочная дебиторская задолженность — деньги, которые скоро заплатят партнеры. Всё вместе это оборотные активы — оборотные, потому что ими пользуются, их становится то больше, то меньше.

Оборачиваемость средств компании показывает, насколько эффективно пользуются этим имуществом. Здесь всё как в обычной жизни: деньги можно хранить под матрасом, а можно вложить и заработать. Товар может лежать на складе, а может активно продаваться и приносить деньги.

Другими словами, оборачиваемость средств компании показывает, как быстро деньги, которые вложили в дело, вернулись в виде реальных денег, а не зависли на счетах, складах, в виде бумаг или долгов.

«СБЧРО» работает с компанией «Одуванчик» пять лет. «Одуванчик» в очередной раз должен за товар 500 000 рублей. По дружбе «СБЧРО» не торопит с оплатой, рассуждает так: «Одуванчик» часто задерживает, но платит всегда, деньги никуда не денутся. И таких, как «Одуванчик», несколько компаний, общий долг — миллион рублей.

Если бы «СБЧРО» посчитал оборачиваемость средств, то понял, что вложил деньги в товар, продал его, а деньги не вернулись. «СБЧРО» мог бы поторопить с долгами, закупить сырье, произвести товар и заработать больше.

Когда имущества у компании немного, оборачиваемость средств считать необязательно — и так понятно, что деньги, например, с дебиторки или расчетного счета неплохо бы вложить в дело. А вот если имущества становится больше, сложно понять, всё ли оно используется и помогает зарабатывать или где-то есть проблемы.

Зачем считать оборачиваемость

Оборачиваемость средств компании влияет на годовой оборот. Чем выше оборачиваемость, тем больше денег крутится в компании. А вот если оборачиваемость низкая, стоит ответить на четыре вопроса:

- нормально ли продается товар. По оборачиваемости средств можно понять, как идут продажи. Если оборачиваемость низкая, товар продается плохо, а если высокая, можно открывать шампанское;

- компетентны ли сотрудники. Если оборачиваемость низкая, возникают вопросы: почему у коммерческого директора товар залежался на складе, а у главного бухгалтера вместо реальных денег долги партнеров, которые никак их не возвращают;

- успешен ли бизнес в целом. Если оборачиваемость низкая, значит, компания вкладывает деньги, но не может вернуть их снова живыми деньгами. Тот же товар лежит на складах, и, возможно, никому не нужен;

- не слишком ли компания бережлива. При низкой оборачиваемости компания может держать на счетах деньги, но не вкладывать их в развитие.

В целом оборачиваемость показывает, насколько бодро работает компания. С низкой оборачиваемостью вяло всё: товар лежит на складе, сырье покрылось плесенью, сотрудники играют в «Косынку», а дебиторку никто не спешит возвращать.

Как считать

Чтобы рассчитать оборачиваемость средств, нужно выручку разделить на эти самые средства. Вот как выглядит формула:

выручка / оборотные активы = оборачиваемость средств компании

Разберем, что есть что в этой формуле:

выручка — деньги, которая компания получает от основной деятельности;

оборотные активы — деньги на счете и в сейфе, выданные займы, вклады, сырье и товары, краткосрочная дебиторская задолженность.

При этом выручку и оборотные активы берут за один и тот же период. Если считают оборачиваемость за год, берут годовую выручку и среднюю стоимость активов за год. Средняя стоимость считается так: стоимость в начале года складывают со стоимостью на конец года и делят на два.

В 2018 году компания «СБЧРО» заработала 5 000 000 рублей на пряниках;

Еще у «СБЧРО» есть пряники на складе, мука в подвале, один вклад в банке и пять партнеров, которые должны деньги. В начале года общая стоимость всех этих активов была 2 500 000 рублей, в конце — 2 000 000 рублей. Средняя стоимость — 2 250 000 рублей;

Считаем оборачиваемость: 5 000 000 / 2 250 000 = 2,2.

Полученную цифру сравнивают с показателем за предыдущий период.

В 2017 году «СБЧРО» заработал те же 5 000 000 рублей, при этом активов было на 500 000 рублей.

Считаем оборачиваемость: 5 000 000 / 500 000 = 10.

Получается, оборачиваемость компании очень резко упала. Условно можно сказать, что в 2017 году каждый рубль активов «СБЧРО» принес компании 10 рублей, а в 2018 году — всего 2,2 рубля. В 2017 году активов было меньше, но ими активнее пользовались, поэтому оборачиваемость выше.

Чтобы исправить ситуацию, «СБЧРО» придется разбираться со своими активами: собирать дебиторские задолженности; понять, почему товар залежался на складе; уволить ленивого директора; активнее использовать деньги со счетов.

Источник: delo.modulbank.ru

Оборот компании — это. Чем отличается оборот от выручки. Как посчитать годовой оборот компании

Выяснение того, насколько хорошо работает ваш бизнес, может быть не точной наукой, но есть маркеры, которые вы можете использовать, чтобы получить хорошую идею, и торговый оборот — один из них.

Оборот компании – это полезный показатель состояния бизнеса, хотя его часто путают с прибылью. Так что же это такое? В статье простым языком объясняется, что такое торговый оборот, а также даны инструкции по его расчету.

Определение понятия

Оборот компании — это общий объем продаж, произведенных бизнесом за определенный период. Иногда это называют «валовой выручкой» или «доходом». Но он отличается от прибыли.

Это важный показатель эффективности бизнеса. Знание показателя оборота полезно на протяжении всего периода, пока бизнес работает, — от планирования и обеспечения инвестиций, измерения производительности до оценки компании, если владелец планирует ее продавать.

Чем отличается оборот от выручки

Оборот в бизнесе — это не то же самое, что выручка, хотя их часто путают.

Оборот — это общий доход от конкретного бизнеса за определенный период времени, другими словами, чистая сумма продаж. С другой стороны, выручка относится к доходам, остающимся после вычета любых расходов.

Стоит отметить, что есть два разных способа измерения прибыли. «Валовая прибыль» означает продажи за вычетом стоимости продаваемых товаров или услуг — это также называется «маржой от продаж».

Чистая прибыль (выручка) — это сумма, которая остается в течение определенного периода времени после вычета всех расходов, например, административных и налоговых. В балансе строка годового оборота и выручки отсутствует.

Если предприниматель предлагает кредит клиентам, он также может измерить «оборачиваемость дебиторской задолженности» — время, необходимое клиентам для оплаты.

Не многие знают, какие счета оборота компании используются. Оборот по счетам — это итоги записей по дебету и кредиту на счетах бухгалтерского учета.

Как рассчитать оборот для бизнеса

Многие предприниматели интересуются, как посчитать годовой оборот компании. Если вы ведете точный учет (что в любом случае нужно делать в налоговых целях), сложить общий объем продаж будет довольно просто. Помните, что оборот измеряется за определенный период, например налоговый год.

Чтобы рассчитать валовую прибыль, вычтите стоимость продаж из своего оборота. Чтобы рассчитать чистую прибыль, нужно взять валовую прибыль и вычесть все остальные расходы, не забывая о налоговых обязательствах.

Вот пример расчета:

- Оборот — 50 000 рублей.

- Стоимость проданных товаров — 20 000 рублей.

- Операционные расходы — 15 000 рублей.

Согласно формуле, валовая прибыль — 30 000 рублей, а чистая прибыль — 15 000 рублей.

Таким образом, становится виден финансовый результат, то есть экономический итог хозяйственной деятельности компании.

Почему в бизнесе важна текучесть кадров

Важно, чтобы владельцы бизнеса знали свой оборот, это даст возможность понять, что им нужно привнести для достижения своей целевой прибыли. Если валовая прибыль невелика по сравнению с оборотом, можно найти способы снизить себестоимость продаж, например, путем пересмотра контрактов с поставщиками.

Если чистая прибыль невелика по отношению к денежному обороту компании, тогда можно подумать о том, как сделать бизнес более эффективным. Например, можно ли сэкономить на административных расходах? Или возможны ли все допустимые расходы действующего бизнеса?

Оборот в бизнесе

Когда речь идет о бизнесе, оборотом компании является показатель того, с какой скоростью любой актив заменяется или обновляется в течение определенного периода времени. Что касается активов, таких как запасы, сырье и денежные средства, отчетный период обычно используется в качестве расписания. Однако с точки зрения человеческих ресурсов или сотрудников для расчета финансового результата компании часто используется возобновляемый 12-месячный период.

Оборот может быть положительным или отрицательным, в зависимости от рассматриваемых активов. Например, при быстрой смене запасов может быть меньше отходов из-за порчи. Высокая текучесть кадров также означает, что компания продает больше продукции, что равносильно большей прибыли. Однако когда дело доходит до сотрудников, высокая текучесть кадров может указывать на плохое управление и несчастный персонал.

Интересно то, что строка годового оборота в балансе отсутствует.

Оборот в финансовом мире

Оборот компании — это термин, который также используется в финансовом мире. В этом смысле оборот представляет собой объем или стоимость акций, торгуемых на фондовом рынке в течение любого заданного периода. На более индивидуальном уровне оборот может представлять количество сделок, совершаемых в пределах одного портфеля. Если в течение определенного периода было совершено слишком много сделок, брокера можно обвинить во «вспенивании», то есть в процессе, который генерирует больше комиссионных для брокера.

Годовой оборот в первую очередь называется годовым объемом продаж, или годовой выручкой от профессии. Однако в сфере финансов годовой оборот обычно определяется взаимными фондами и биржевыми фондами, которые измеряют его годовые инвестиционные запасы, определяющие состояние и уровень активности фонда, а также могут помочь в сравнении его с предыдущими годами или с конкурентами.

Преимущества оборота

Различные преимущества заключаются в следующем:

- Оборот компании – это показатель прибыльности предприятия. Он учитывает общую прибыль, основанную исключительно на заявленной отпускной цене и количестве проданных продуктов. Годовой оборот четко указывает на рыночную силу компании и ее имидж среди клиентов.

- Для сравнения помогает годовой оборот. Поскольку это периодический показатель, годовой оборот компании может сравниваться с предыдущим финансовым или календарным годом в зависимости от обстоятельств. Или его можно сравнить с годовым оборотом другого продукта за тот же календарь финансового года в зависимости от обстоятельств.

Годовой оборот также может быть использован для поддержания конкурентоспособности предприятий. Этот показатель конкретной компании за конкретный год можно сравнить с таким же продуктом другой компании за тот же самый период, и должны быть предприняты шаги, чтобы сопоставить годовой оборот с конкурирующей фирмой или превысить его.

Показатель чистой прибыли любой компании — это сумма, полученная после вычета различных расходов, как прямых, так и косвенных, а также добавления косвенных и внереализационных доходов к годовому обороту. Однако можно видеть, что показатель чистой прибыли не отражает истинную картину для организации и, возможно, иногда вводит в заблуждение.

Иногда компания получает ненормальный косвенный доход, такой как спекулятивная прибыль, в то время как основной бизнес компании может быть связан с другим продуктом. Таким образом, чистая прибыль может быть очень высокой, хотя это не дает точной картины. Он показывает правильную картину того, насколько компания создала рыночную базу.

Недостатки оборота

Хотя в буквальном смысле термин «годовой оборот» не может быть предметом критики, однако есть некоторые недостатки использования данных об обороте для принятия решений.

К таким недостаткам, во-первых, можно отнести вероятность того, что компания будет продавать огромные продукты каждый раз, пересекая границы различных конкурентов. Однако добавление общей покупной цены к общим расходам может увеличить общий оборот.

Кроме того, увеличивается жесткость при принятии годового показателя. В фирме, работающей с сезонными природными товарами, годовой оборот может не дать правильного представления о ситуации.

В других случаях определенный бизнес приносит огромную прибыль только в определенный период. Таким образом, годовой оборот может быть необъективной цифрой. Но, принимая во внимание объемы оборота за квартал или месяц, можно сделать более правильный и логичный вывод.

Важные моменты

При расчете годового оборота компании необходимо учитывать различные моменты. Одним из них является то, что годовой оборот берется за год, который может быть календарным или финансовым. Еще один момент, который следует учитывать, — это разница между оборотом и прибылью компании.

Прибыль можно объяснить как сумму, полученную после вычета всех прямых и косвенных расходов вместе с покупкой, начальными запасами и другими связанными расходами из оборота, а также после добавления всех косвенных доходов, таких как проценты, аренда, дивиденды, прибыль от продаж и т. д. Эта сумма показывает денежные средства, полученные от торговых операций в целом, и способность предприятия увеличить доход от бизнеса.

Подведение итогов

Как объяснялось выше, годовой оборот — это показатель компаний, паевых инвестиционных фондов или других предприятий, что создает единообразие между отраслями для сравнения и сопоставительного анализа с аналогичными компаниями в той же отрасли.

Таким образом, годовой оборот является обязательным показателем для каждой компании, чтобы показывать заинтересованным сторонам и широкой общественности в соответствии с Международными стандартами свою финансовую отчетность как за текущий, так и за предыдущий финансовый год.

Источник: fin-az.ru

Годовой оборот предприятия: что это такое и как его рассчитать

Под терминами «товарооборот», «валовый доход» или «оборот компании» принято понимать размер денежных средств, полученных компанией от продажи товаров. Они являются ключевыми в бухгалтерском учете. Экономисты отводят им роль «основных характеристик доходности деятельности компании». В статье рассмотрим, как получить данные о годовых оборотах организации и как его следует оценивать для разработки стратегии развития.

Виды показателя

Определение «оборот компании» часто путают с понятием «выручка». В этом случае не происходит подмены понятий. Оборот организации – это сумма денежных средств от реализации собственных товаров. Эта величина может иметь положительное или нулевое значение. Величина данного показателя входит в расчет прибыли.

Однако она не тождественна ему по смыслу. Сама по себе прибыль – это конечный финансовый результат компании, который рассчитывается путем вычитания из оборота всех затрат, в то числе налоговых платежей.

Таким образом, оборот организации за год – это размер полученных денежных средств предприятия за отчетный срок, а прибыль – итоговое значение средств, цель расходования которых является развитие предприятия.

Для удобства при анализе величины оборота берется календарный год. Это наиболее оптимальный отрезок времени для анализа эффективности предприятия.

Прогнозирование значения показателя

При составлении плана на следующий финансовый год на практике используются следующие методы:

Прямой способ учитывает, в первую очередь, величину спроса, на который организация может рассчитывать,

В = К * Ц, где

В – валовый доход,

К – размер проданного товара,

Ц – стоимость единицы реализованной продукции.

Такой вариант планирования предусматривает корректировку полученных результатов на размер инфляции и изменения объема.

Как составить финансовый план для бизнес-плана — подробная инструкция

Расчетный метод предполагает корректировку объема продаж на величину остатков товаров.

В = О1 + Т – О2, где

В — валовый доход,

О1 — остаток продукции на начало отчетного периода,

Т — размер продукции, предназначенной для реализации за год,

О2 — остатки на конец отчетного периода.

В данных расчетах все элементы формулы берутся в ценах реализации. Для расчета значений О1 и О2 берутся цены на конец отчетного года и планируемого года.

В основном специалисты в своих расчетах используют именно расчетный метод. Он дает наиболее точное представление об анализируемом показателе и наиболее нагляден. В нем учитываются сразу несколько факторов:

- Использование на производстве новых технических средств;

- Внедрение новых способов управленческой организации процесса;

- Корректировка продаж с учетом конкурентных реалий;

- Уровень инфляционных ожиданий.

Чтобы иметь представление о помесячном значении показателя, рассчитанного с использованием одной из методик расчета, потребуется разделить его полученное значение по месяцам года с корректировкой на установленные ранее значения величины роста и падения спроса, а также на показатель сезонности.

Значение такого важного для предпринимателей показателя, как наращивание оборота требует предварительный расчетов целого комплекса показателей на основании анализа значений бухгалтерской отчетности.

Источник: businessolog.ru