Эскроу-счета: что это простыми словами? Как используются эскроу-счета в долевом строительстве и сделках с недвижимостью? Какие плюсы и минусы эскроу-счетов для застройщика и физических лиц? Какие банки могут открывать счета эскроу, можно ли их обойти и чем это грозит? Обо всем этом в нашем материале.

Счета эскроу в России использовались редко – до тех пор, пока не были приняты поправки в закон о долевом строительстве. С этого момента данный финансовый инструмент оказался в центре внимания десятков тысяч людей. В этой статье расскажем о том, что такое эскроу-счет, чем он отличается от аккредитива, как его открыть и насколько сложно пользоваться.

Что такое эскроу-счет простыми словами

Эскроу-счет (escrow account в переве с англ. целевой депозитный счет) – это банковский счет, на котором хранятся денежные средства одной стороны сделки до тех пор, пока вторая сторона не выполнит свои обязательства, после чего содержимое счета передается ей. На примере долевого строительства: застройщик не получит внесеннные на эскроу-счет деньги покупателей квартиры до тех пор, пока дом не будет принят в эксплуатацию.

ЭСКРОУ СЧЕТА! Что это? И как это работает? 5 ВАЖНЫХ ФАКТОВ!!!

По форме счет эскроу напоминает банковскую ячейку или аккредитив, но есть и серьезные отличия от этих инструментов – о них мы поговорим в соответствующей главе.

Сфера применения эскроу-счета

Блокировка выплат до момента исполнения договора применяется в тех сферах, где от заключения сделки до передачи товара покупателю проходит какой-либо период времени и есть риск, что продавец не передаст товар, если получит деньги вперед, либо товар будет не с теми характеристиками, которые требуются покупателю. Это следующие сферы:

- Долевое строительство;

- Купля-продажа недвижимости;

- Купля-продажа ценных бумаг;

- Операции с товарными знаками;

- Операции с изобретениями, моделями, промышленными образцами;

- Операции с объектами интеллектуальной деятельности.

Продавец и покупатель квартиры договорились, что деньги за объект будут переданы сразу после подписания договора купли-продажи. Договор подписали, продавец взял деньги, но пока ехал регистрировать переход права собственности в Росреестр, попал в аварию и погиб. Квартира перешла к его наследникам, деньги покупателя исчезли.

Покупателю придется доказывать факт совершения сделки, обращаться в полицию для поиска денег и т.д. Обратный пример: стороны договорились, что покупатель заплатит за приобретение квартиры только после регистрации сделки в Росреестре.

Сделка зарегистрирована, право собственности на квартиру перешло к покупателю, а он заявил, что деньги давно уже отдал продавцу и больше ничего платить не будет. Продавцу придется доказывать, что он ничего не получал от покупателя. Обеих неприятных ситуаций можно избежать, если деньги внесены покупателем на счет эскроу.

Тогда продавец получит их только после предоставления документа из Росреестра или выписки из Единого госреестра недвижимости (ЕГРН). В любом другом случае средства вернутся назад покупателю. Но и забрать их по собственному желанию покупатель не сможет, банк ему не позволит это сделать, пока продавец не подтвердит отказ от сделки.

Что такое эскроу-счёт и как он защищает дольщиков

Порядок работы с эскроу-счетами закреплен в параграфе 3 главы 45 Гражданского кодекса РФ. В нынешнем виде эти законодательные новации действуют с ноября 2017 года – именно тогда и началось в РФ активное использование операций со счетами эскроу. Основная сфера применения таких счетов – долевое строительство. Здесь операции блокировки средств до выполнения условий договора определяются Федеральным законом №214-ФЗ от 30.12.2004 (статья 15.4, внесена в закон в июле 2018 года).

Как открыть счет эскроу

Порядок открытия эскроу-счета зависит от того, какая сделка проводится с использованием такого финансового инструмента. По всем сделкам, кроме долевого строительства, необходимо присутствие в банке всех участников, поскольку договор трехсторонний.

Депонент оформляет заявление по форме банка. При открытии счета сотрудник банка составляет договор, где указываются все существенные условия сделки: что именно продается/какая услуга оказывается, кем, в какие сроки, а главное – какие условия должны быть выполнены, чтобы продавец получил деньги.

К примеру, если речь идет о покупке квартиры на вторичном рынке, то продавец, покупатель и банк подписывают соглашение, в котором указывают: бенефициар (продавец) получит деньги с эскроу-счета тогда, когда представит эскроу-агенту (банку) выписку из ЕГРН, где новым владельцем квартиры записан депонент (покупатель).

Как купить недвижимость с использованием эскроу-счета

Процедура покупки недвижимости может быть различной, в зависимости от того, какой объект приобретается.

Покупка недвижимости по договору долевого участия

- Выбор недвижимости у застройщика, работающего по 214-ФЗ.

- Подписание договора долевого участия между застройщиком и клиентом.

- Регистрация договора в Росреестре.

- Открытие счета эскроу в банке, который укажет застройщик. Последний получает в этом банке кредит на строительство объекта.

- Внесение на эскроу-счет необходимых средств (всей суммы или первого взноса, если недвижимость покупается в ипотеку, оставшиеся деньги вносит банк).

- Ожидание окончания строительства объекта.

- После принятия здания в эксплуатацию в банк предоставляется акт приема-передачи квартиры.

- Застройщик получает доступ к деньгам с эскроу-счета.

- Застройщик расплачивается с банковским кредитом, оставшиеся средства являются его прибылью.

Покупка недвижимости по договору купли-продажи

- Подбор недвижимости.

- Подписание договора купли-продажи (указать в нем способ расчета через счет эскроу).

- Визит в банк обоих сторон сделки, открытие счета эскроу.

- Внесение покупателем средств на эскроу-счет.

- Регистрация перехода права собственности в Росреестре.

- Получение продавцом выписки из ЕГРН, передача ее в банк.

- Продавец получает доступ к деньгам с эскроу-счета.

Особенности страхования и налогообложения счета эскроу

Подоходный налог (или налог на прибыль для юрлиц) на любой вклад в банке (а деньги на счете эскроу являются вкладом покупателя) начисляется в том случае, если процентная ставка превышает ставку рефинансирования ЦБ РФ + 10%. Но это не так важно, поскольку на эскроу-счета проценты не начисляются. А значит, налогом такие счета не облагаются ни при каких условиях.

Страхование средств физлиц на счете эскроу регулируется федеральным законом № 177-ФЗ от 23.12.2003 (ст.12.1). Если с банком что-то случится, депоненту вернут 100% денег, внесенных на эскроу-счет, но не более 10 миллионов рублей. Если таких счетов открыто несколько, общий размер возмещения также не может превышать 10 млн. рублей.

Чтобы получить страховку, в Агентство по страхованию вкладов необходимо представить заявление, паспорт, копию договора на открытие счета.

На юридических лиц страхование вкладов не распространяется, они могут застраховать внесенную на эскроу-счет сумму самостоятельно.

Чем счет эскроу отличается от аккредитива

По форме эскроу-счет и банковский аккредитив очень похожи: в обоих случаях деньги продавец получает только после того, как выполнит условия сделки. Однако есть и существенные отличия:

Центробанком РФ. Договор расчетов через счет эскроу стороны составляют сами, условия выставляют на свое усмотрение, это более гибкий финансовый инструмент.

Ответственность при расчетах по аккредитиву полностью лежит на покупателе и продавце. В случае с эскроу-счетом гарантом является банк.

Счет эскроу может быть закрыт только по соглашению всех сторон сделки либо по ее окончании. Аккредитив же покупатель вправе отозвать в любой момент в одностороннем порядке (этим иногда пользуются мошенники – жилье уже перешло в собственность покупателя, продавец приходит в банк – и вдруг выясняет, что покупатель забрал свои деньги). В случае с отзывным аккредитивом банк может отозвать его даже без уведомления сторон.

Договор эскроу: для чего и как его заключать

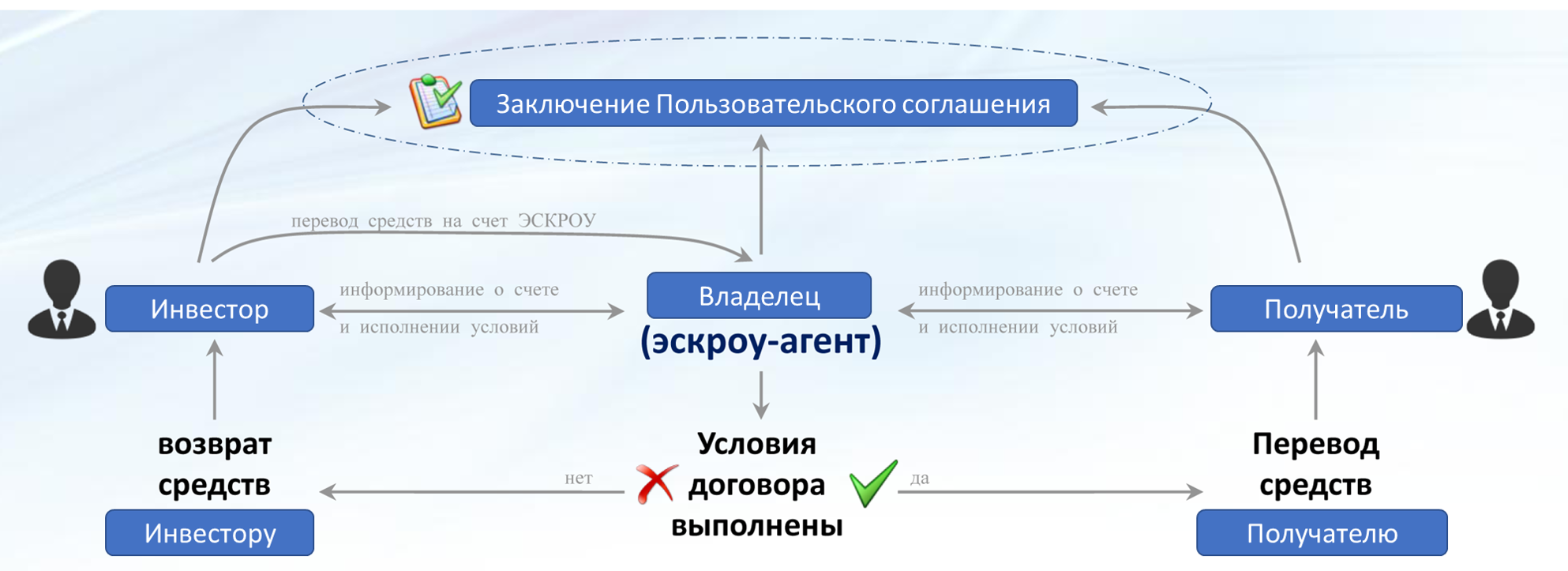

Договор счета эскроу заключается между тремя сторонами: в нем закрепляется схема, при которой покупатель передает деньги не продавцу, а эскроу-агенту (банку). Продавец для получения этих денег из банка обязуется выполнить определенные действия. Такая схема удобна для всех трех сторон договора.

Продавец и покупатель получают уверенность в том, что либо сделка будет выполнена, либо они останутся «при своих». В договоре указывается право покупателя получить свои деньги назад, если условия не выполнены. Продавцу, в свою очередь, гарантируется получение средств при полном выполнении требований договора. Банк гарантированно получает вознаграждение за свои услуги. Единственным риском в договоре эскроу остается банкротство банка, однако физические лица защищены от этой неприятности в пределах 10 миллионов рублей.

Банковская гарантия: что это такое, как ее получить, и сколько она стоит

Особенности договора эскроу

- в договоре указываются все участники сделки, и каждый из них имеет равные права в определении условий договора;

- деньги помещаются на обособленный счет, указываемый в договоре; ни продавец, ни покупатель, ни эскроу-агент не вправе пользоваться этими средствами до исполнения условий договора;

- на договор распространяются все требования к гражданско-правовым договорам. Он может быть изменен по инициативе сторон (всех трех), по решению суда или ввиду изменившихся существенных обстоятельств (форс-мажор, банкротство банка, закрытие юрлица, смерть физлица-участника договора и т.д.);

Структура договора эскроу

Раз и навсегда утвержденной структуры у такого договора нет. Каким именно будет документ, зависит от сделки и договоренности сторон. По общему правилу, договор счета эскроу составляется по тому же принципу, что и любой договор открытия счета. В него входят:

- наименование всех сторон договора

- предмет договора (открытие банком счета эскроу для депонента)

- права и обязанности сторон

- ответственность сторон

- срок действия договора

- другие положения (при необходимости)

- реквизиты сторон

- подписи сторон

Образец договора об эскроу-счете

Преимущества и недостатки эскроу-счетов

Как и любой банковский продукт, счет эскроу не является идеальным, у него есть свои положительные и отрицательные стороны.

- Высокий уровень надежности – продавец гарантированно получает свои деньги, покупатель защищен от мошенничества со стороны продавца. Поскольку банк является стороной договора, в случае расторжения сделки средства оперативно возвращаются депоненту, счет закрывается автоматически (в случае с аккредитивом покупателю приходится обращаться в банк и информировать о срыве сделки).

- Гибкость при определении условий договора. Стороны сами выбирают, какие документы будут для банка доказательством совершения сделки.

- Банк контролирует сделку – стороны защищены от фиктивных действий друг друга, деньги будут уплачены только при надлежащем оформлении документов.

- Открытие и ведение счета эскроу для физлица при оформлении долевого строительства – бесплатно.

- Средства на эскроу-счете застрахованы в Агентстве по страхованию вкладов.

- Деньги на счете эскроу защищены от любых списаний по другим основаниям – с него не снимут средства из-за ваших штрафов, неуплаченных алиментов, налогов, взысканий по решениям судов и т.д. Расслабляться, конечно, не стоит – суд или приставы имеют право арестовать сам покупаемый объект недвижимости. Но счета это не коснется.

Минусы счета эскроу

- Не все банки в РФ работают со счетами эскроу. Список таких кредитных организаций размещен на сайте Центробанка РФ, подробнее об этом ниже.

- Размер страхования средств на эскроу-счете не превышает 10 миллионов рублей.

- Средства на счете блокируются банком – их невозможно забрать без расторжения договора даже в самых форс-мажорных обстоятельствах.

- Нулевая процентная ставка по вкладу на счет эскроу. Даже если договор будет досрочно расторгнут, покупатель получит обратно столько же денег, сколько внес на счет.

- Срок договора по счету эскроу не должен превышать 6 месяцев с даты ввода здания в эксплуатацию, которая указана в проектной декларации. И если дом не достроен в запланированный срок, сторонам придется либо расторгать, либо продлевать договор, а за продление банк берет приличные суммы.

- Обязательное использование счета эскроу в долевом строительстве повышает цену недвижимости, поскольку расходы застройщика по сопровождению счета (а это обычно 0,7-1% от суммы, внесенной на счет) учитываются в стоимости объекта для покупателя.

Какие банки работают со счетами эскроу

Перечень банков, имеющих разрешение работать со счетами эскроу, публикует Банк России на своем сайте.На момент написания статьи в этом списке было 95 кредитных организаций.

Изначально право открывать эскроу-счета имели только банки с рейтингом «A-(RU)» или «ruA-» (их присваивают два ведущих российских рейтинговых агентства в банковской сфере). Однако с середины мая 2019 года перечень уполномоченных банков расширили, включив в них те, которые имеют менее высокие рейтинги надежности — «BBB-(RU)» или «ruBBB-». На операции, связанные с кредитованием долевого строительства, банки могут направлять не более 20% своих финансовых активов.

Если речь идет о долевом строительстве, то банк выбирает исключительно сам застройщик – тот, где ему дадут кредит на возведение объекта. Не всегда банки оказываются стопроцентно надежными, поэтому перед заключением договора, особенно если речь идет о дорогой недвижимости, стоит ознакомиться с репутацией кредитного учреждения.

При покупке жилья на вторичном рынке стороны выбирают банк совместно.

Ответы на вопросы читателей

«Эскроу» — как расшифровать это слово, где ставить ударение?

Термин «эскроу» пришел в русский язык из английского (escrow – «условный», в бизнес-терминологии – «условное депонирование»). Означает внесение денег на хранение для третьего лица с предоставлением ему доступа только при выполнении определенных условий. Ударение в русском слове, как и в английском, ставится на предпоследний слог: «эскрОу».

Эскроу-счета — что это для застройщиков? Для покупателей выгода очевидна, а что такая система дает строителям?

Эскроу-счета для дольщиков застройщик может открыть только в том банке, который предоставит кредит на строительство. Соответственно, строительная компания будет гарантированно располагать необходимыми для возведения дома средствами. Да, они недешевые, но застройщик уже не так зависит от продаж квартир, может выстраивать более долгосрочную маркетинговую кампанию таких продаж.

Можно ли открыть счет эскроу по доверенности?

Нет, для открытия эскроу-счета обязательно личное присутствие в банке.

Можно ли как-то обойти эскроу-счета и рассчитываться с застройщиком без участия банка?

Закон №214-ФЗ позволяет работать без использования эскроу-счетов тем застройщикам, которые начали возводить объекты до начала действия поправок в закон о долевом строительстве (до 1.07.2019). Правда, при этом здание должно быть построено минимум на одну треть, а с дольщиков собрано как минимум 10% необходимых средств.

Некоторые застройщики пользуются этой нормой и «продают» еще не построенные квартиры аффилированным компаниям, чтобы набрать те самые 10% средств. Затем квартиры переоформляются на новых покупателей по переуступке прав. Такая схема незаконна, но для ее выявления необходима проверка по инициативе прокуратуры. Понятно, что без конкретного сигнала от кого-либо из участников сделки прокуратура работать по объекту не будет. А участникам сигнализировать невыгодно, поскольку использование эскроу-счета вызывает удорожание квадратных метров.

Если же речь идет о продаже недвижимости либо других товаров и услуг, то использование счета эскроу – дело добровольное.

Счет эскроу – относительно новый финансовый инструмент для нашей страны, хотя на Западе для обеспечения надежности сделок применяется давно. В России впервые он начал использоваться в 2014 году, а активное развитие этого сегмента произошло в 2019-м, когда эскроу-счет стал обязательным для долевого строительства жилья по закону №214-ФЗ.

Источник myrouble.ruЭскроу-счет – что это такое?

О понятии «эскроу-счет» (англ. escrow) массово заговорили после нововведений в области долевого строительства. Однако не все до конца понимают: эскроу-счета – что это вообще такое? Зачем нужен этот банковский счет и чем он отличается от других? Давайте разбираться.

;

Эскроу-счета – что это простыми словами

Сложное слово на деле оказывается достаточно простым явлением. Это счет в банке, где хранятся деньги до того момента, пока условия сделки не будут выполнены. Сдержал слово, сделал, что было оговорено в соглашении – можешь распоряжаться финансами.

Одна сторона размещает средства, показывая, что они есть. То есть предоставляет гарантию оплаты. Деньги замораживаются. Вторая сторона делает обещанную работу и может сразу забрать положенный гонорар.

Практический пример – долевое строительство. Покупатель недвижимости открывает счет и переводит туда нужную сумму для оплаты квартиры. Застройщик уверен, что его работа будет оплачена без задержек и в срок. Покупатель уверен, что он заплатит только тогда, когда будет предоставлена качественная услуга. Две стороны заключают договор, где подробно расписаны обязанности.

Когда покупатель получает ключи – застройщик получает оплату. Банк в этом случае выступает нейтральной стороной, которая контролирует действия всех участников сделки.

Как открыть счет эскроу?

Для создания нужно участие трех сторон:

-

;

- покупателя товара или услуги (депонент);

- продавца (бенефициар).

Стороны составляют договор – есть стандартная форма, но ее можно изменять. В письменном соглашении должны быть указаны: обязанности всех участников, сумма на счете, условия для перевода денег, описание предмета договора. Важный факт, который обязательно должен быть прописан – доказательство завершения сделки. То есть, как банку понять, что можно отдавать деньги. Чаще всего таким доказательством является какой-либо документ, например, выписка из Единого государственного регистра недвижимости.

После того, как продавец доказал, что качественно предоставил услугу, банк переводит деньги. Часть средств – комиссия кредитно-финансовому учреждению – будет списана за работу посредника.

Краткая схема открытия счета:

- Обращение в банк.

- Составление договора, который устраивает все стороны.

- Открытие счета и перевод средств на них депонентом.

- «Заморозка» денег банком.

- Ожидание выполнения всех требований соглашения.

- Предъявление доказательств выполнения услуги.

- Перевод денег бенефициару.

Какие документы понадобятся? Во-первых, письменное заявление, а во-вторых, документ, удостоверяющий личность. Желательно – паспорт, но подойдут и другие. Для физического лица на этом список закончен. А вот юридическому понадобятся дополнительные бумаги.

Как минимум – устав и документальные сведения о финансовом состоянии компании.

Обратите внимание, что договор эскроу и договор счета эскроу – это разные вещи. При заключении первого не обязательно создавать счет, можно «заморозить» наличные деньги.

Чем счет эскроу отличается от аккредитива?

И то, и другое – это два способа расчета между покупателем и продавцом, когда стороны не очень доверяют друг другу. Но аккредитив – это не сам счет. Это обязанность банка перечислить деньги, когда условия сделки будут выполнены. Но счет при этом тоже открывается – для перечисления средств.

Финансовые инструменты очень похожи, но есть условия использования, которые заметно отличаются. В чем они заключаются?

- договор. Форма договора, который подписывается между двумя сторонами, утверждается Центральным банком РФ. То есть он стандартный, туда нельзя внести правки. А вот в форму договора для открытия счета эскроу – можно;

- кто следит за сделкой. Ответственность за внесение средств на счет в случае с эскроу лежит только на банке, в случае с аккредитивом – на том, кто пополняет счет;

- закрытие счета. Если выбран аккредитив, сделать это может депонент. Если не аккредитив – то закрытие счета возможно только при расторжении соглашения;

- долевое строительство. Согласно законодательству здесь вариантов нет – использовать можно только эскроу-счет;

- взыскание денег. Для аккредитива это возможно, для эскроу – нет.

Когда используется счет эскроу?

Долевое строительство – не единственная область применения эскроу-счета. Этот финансовый инструмент полезен во всех сделках, где есть риск невыполнения обязанностей какой-либо из сторон. Также его используют тогда, когда между переводом средств и окончанием всех этапов договора проходит много времени. Чаще всего счет открывают в случае с:

- интеллектуальными операциями;

- сделками, где задействованы товарные знаки;

- куплей-продажей дорогостоящих товаров – квартир, домов, ценных бумаг.

Преимущества и недостатки

С появлением обязательного требования об открытии эскроу-счетов при долевом строительстве, такая банковская услуга стала популярной. Инструмент доказал свою эффективность и удобство. Однако, есть небольшие неудобства в использовании – минусы, о которых мы расскажем:

- услуга по оформлению есть не в каждом банке, поэтому нужно заранее потратить время и найти организацию, которая сможет помочь;

- по запросу в банк депонент вернуть финансы не может. Это возможно только после официального расторжения договора;

- деньги на счету «простаивают», никакие проценты не начисляются, как в случае с депозитным аналогом;

- тот, кто открывает счет, должен заплатить банку комиссию. Исключение – долевое строительство. Здесь оплачивает услугу застройщик.

Вместе с тем, кроме основного плюса – снижение рисков – есть и другие:

- если говорить о долевом строительстве, то переведенные и замороженные суммы застрахованы государством (до 10 млн.). Это значит, что в случае банкротства или отзыва лицензии у банка клиент сможет вернуть деньги;

- вернуть сумму можно и при досрочном расторжении сделки;

- в договор при его составлении можно добавлять новые пункты, которые подходят всем сторонам;

- если у депонента есть долги перед государством – штрафы – то деньги с такого счета арестовать нельзя, они будут в безопасности.

В каких банках можно открыть эскроу-счет?

Одним из первых такой финансовый инструмент предложил клиентам Сбербанк. В 2018 году можно было открыть счет в любом отделении. Дело в том, что для ввода услуги нужно было иметь высокий финансовый рейтинг – ААА. Это максимальный показатель финансовой надежности и высокий уровень кредитоспособности.

К Сбербанку быстро присоединились ВТБ, УБРиР и Генбанк. Чуть позже, прощупав востребованность, присоединились и другие кредитные организации:

При долевом строительств покупатель недвижимости не имеет права выбора банка. Это делает застройщик. Во всех остальных ситуациях участники сделки могут вместе решить, куда обращаться. В этом случае при выборе нужно опираться на финансовые показатели – это рейтинги независимых агентств и официальная информация на сайте. Важно, чтобы организация была зарегистрирована в Агентстве по страхованию вкладов РФ.

Часто задаваемые вопросы

С точки зрения безопасности и снижения рисков – да. Но введение счетов вызвало повышение стоимости квадратного метра. Почему? Дело в том, что теперь застройщик не может вкладывать деньги покупателей в строительство, они заморожены. Поэтому нужно искать денежный ресурс в другом месте.

Часто такой суммы у застройщика нет, поэтому приходится обращаться в банк за кредитом, а это лишние расходы, которые вкладываются в цену квартиры.

Нет, такой практики нет. В этом случае рисков практически нет, поэтому лучше переводить деньги напрямую продавцу.

Нет, можно делать это в двух разных кредитно-финансовых организациях. Никаких законодательных ограничений в этом вопросе нет. Нужно будет просто указать реквизиты банка, в который кредитор должен отправить нужную сумму.

Если банковская организация является зарегистрированным участником государственной системы страхования, то – да. При этом есть ограничения на сумму, которая будет компенсирована, – 10 миллионов. Финансы сверх лимита сгорят.

Источник mainfin.ruЭскроу-счет – что это простыми словами, что поменялось в ДДУ

При совершении крупных сделок, например, покупке квартиры, каждый опасается за свои деньги, за честность продавца или компании-застройщика. К сожалению, случаи, когда люди теряют средства и не становятся собственниками недвижимости, время от времени случаются. Для безопасности подобных сделок банк может предоставить эскроу-счета. При этом он сам становится третьей стороной и отслеживает исполнение всех договорных обязательств. Рассмотрим варианты применения эскроу-счетов при приобретении недвижимого имущества на вторичном рынке или долевом строительстве, а также их отличительные особенности в сравнении с аккредитивами.

Эскроу-счета – что это? Объясним простыми словами

Самый щепетильный момент в любой сделке с вторичным жильем – оформление документов. Денежная сумма слишком велика, чтобы носить ее с собой и в нужный момент обменять на подписанные документы. Все время, пока идет оформление, и покупатель, и продавец испытывают страх остаться ни с чем. Этого-то момента и позволяют избежать банки с открытием эскроу-счета и возложением на себя обязательств по сопровождению сделки.

Когда существует договоренность о купле-продаже недвижимого имущества, покупатель (депонент) и продавец (бенефициар) отправляются в банк, что оказывает услугу эскроу и именуется эскроу-агент. Происходит заключение трехстороннего договора. Депонент кладет на эскроу-счет необходимую сумму. При этом четко прописываются условия, при которых право пользования переходит к продавцу. Банк сохраняет сумму на эскроу-счете до завершения сделки и следит за соблюдением всех условий.

Простыми словами, эскроу-счет – это счет, куда покупатель кладет деньги, а продавец их снимает, но после выполнения всех оговоренных заранее условий. Открывается он на срок до пяти лет. При этом банк отвечает за сохранность средств и честность выполнения всех обязательств. На сегодняшний день это – самый безопасный вариант оформления сделок с недвижимым имуществом.

Подробная информация об эскроу-счетах раскрывается в статье 860.7 ГК РФ. В ней говорится об особенностях оформления договора, порядке его закрытия, особенностях перехода права управления деньгами, находящимися на счетном балансе.

Применение эскроу-счета при приобретении недвижимости

В договоре при открытии такого счета обязательно прописываются полномочия финансового учреждения. Здесь возможны два варианта:

Банк без обязательства следит за правильностью оформления документации. В этом случае его представитель только проверяет наличие полного пакета, перечисленного в эскроу договоре. Если все документы на месте, считает обязательства выполненными и передает деньги в распоряжение продавцу.

При этом впоследствии может оказаться, что какие-то бумаги не были оформлены надлежащим образом. Это может принести как необходимость переоформления, так и проблемы с законностью сделки. Особенно это актуально при покупке недвижимости на вторичном рынке.

В договоре в обязанности эскроу-агента входит проверка законности и правильности оформления документов. Тогда юрист банка перед признанием сделки совершенной проверит каждый документ на подлинность, правильность оформления и соответствие действующему законодательству. В этом случае, во-первых, сводятся к минимуму риск спорных вопросов в дальнейшем, а во-вторых, если они все-таки возникнут, можно будет требовать от финансового учреждения выполнения обязательств в полном объеме. Именно из-за этой обязанности контроля над сделкой не все банки имеют право открывать эскроу-счета.

Если во время оформления сделки возникают какие-либо сложности с документами, например при выписке несовершеннолетних жильцов из квартиры во время приобретения вторичной недвижимости, доступ к финансам возможен лишь для покупателя. Продавец имеет право на снятие денег после проверки банком документов по сделке и признания ее завершенной. При необходимости внесения изменений в договор эскроу это можно сделать в заранее оговоренной форме по соглашению всех трех сторон либо по судебному решению.

Эскроу-счет открывают на строго определенный срок, после окончания сделки он закрывается. Возможно досрочное расторжение по включенным в договор причинам. Тогда деньги возвращаются к покупателю, если не предусмотрены другие варианты.

Особенности работы с эскроу-счетами при долевом строительстве

Согласно изменениям в статье 214 ФЗ с 1 июля 2019-го вложения покупателей, участвующих в долевом строительстве, застройщик может получить лишь с эскроу-счета. Это позволяет избежать ситуаций с обманутыми дольщиками. Счета застрахованы, здание возводится на средства строительного концерна либо финучреждения, если используется кредит. К застройщику финансовые вложения с эскроу-счета переходят в течение десяти дней после сдачи многоквартирного дома.

Если договор долевого строительства расторгнут, средства с эскроу-счета возвращаются участнику (покупателю), или, если он брал кредит – в кредитную организацию. Порядок возврата должен быть заранее отражен в договоре. Ситуация с обманутыми дольщиками больше не будет повторяться. Если застройщик не в состоянии достроить дом самостоятельно, то банк найдет средства и возможности.

Покупатель получит свою недвижимость. Если все-таки будет принято решение о прекращении строительства, то деньги в полном объеме вернутся на счет покупателя. При смене застройщика, по желанию, покупатель сможет как вернуть свои деньги, так и дождаться назначения нового застройщика и получить, в конце концов, свою квартиру.

При наследовании или перехода права владения по судебному решению, если участник долевого строительства надумал переуступить права на недвижимость, то к новому претенденту на жилье переходят все прежние обязательства.

Следует знать, что процентов по эскроу-счету банк ПОКА не начисляет. Вознаграждение банку не выплачивается. Деньги на эскроу-счетах подлежат обязательному страхованию. Сумма страховки – 10 000 000 рублей.

В случае если во время выполнения обязательств по эскроу-договору у банка будет отозвана лицензия или он разорится, возврат средств будет произведен в порядке и объеме, описанном в статье 177 ФЗ «О страховании вкладов физических лиц в банках РФ». К сожалению, если недвижимость стоила больше, чем 10 миллионов рублей, то превышающая сумму часть пропадет. Кроме того, покупателю придется доплатить ее продавцу или застройщику в полном объеме.

Пример: Если покупатель приобрел в одном банке две квартиры по 6 млн. рублей каждая, то в случае наступления страхового случая он получит только 10 млн. рублей, несмотря на то что открыто было два эскроу-счета! Разбить же эскроу-счета по разным банкам не получится — один ДДУ — один эскроу-счет.

Могут ли с эскроу-счета списать деньги по долгам? Может ли эскроу-счет быть арестован?

В соответствии со статьей 73.3 (введена Федеральным законом от 26.07.2017 N 212-ФЗ) имущество, ценные бумаги и деньги депонированные на эскроу-счета защищены от всех видов взысканий! В том числе и налоговой!

Деньги на эскроу-счетах нельзя списать в качестве оплаты за алименты или в счет задолженности по налогам или задолженности третиим лицам. Однако, это не значит что такие счета можно использовать от различного рода уклонений! Дело в том что суд не может постановить списание денежных средств с эскроу, однако может наложить арест! В этом случае по завершении срока действия договора деньги со счета вы уже не получите — они уйдут либо застройщику при выполнении им условий договора, либо право получить деньги перейдет к кредиторам (или приставам).

То же самое правило действует и при депонировании имущества. Депонированное имущество или денежные средства нельзя взыскать не дождавшись окончания срока действия договора!

Начисление процентов по эскроу-счетам

На данный момент думой разрабатывается законопроект № 844913-7 (о процентах по счету эскроу). Планируется утвердить следующие изменения:

- Ежемесячное начисление процентов банками.

- Процентная ставка по эскроу-счетамбудет установлена на уровне среднерыночной. На текущий момент это около 5% годовых.

- Проценты по эскроу-счетам будут начисляться на отдельный счет.

- Чтобы банк начислял проценты на эскроу-счета эти деньги должны работать, а не лежать мертвым грузом. Т.е. деньги с эскроу-счетов будут инвестироваться, что означает риск их потери!

- Сейчас по договорам с использованием эскроу-счетов строительство ведется за счет кредитных средств. Застройщик кредитуется банком под небольшую ставку. Если же будут приняты изменения в законопроекте по начислению процентов, банки будут вынуждены поднять процентную ставку для застройщика. Не все застройщики потянут такой процент. Это неизбежно приведет к удорожанию стоимости квартир в новостройках и снижению предложений от застройщиков.

Отличие эскроу-счета от аккредитива

Аккредитив – это обязательства банка, по которым он обязан перевести на счет продавца деньги после полного завершения сделки и предоставления всех документов, это подтверждающих. Эскроу-счет – это сумма, внесенная покупателем и отданная банку на хранение до полного завершения сделки.

При расторжении договора по сделке, например, при смерти продавца вторичной недвижимости, разорении застройщика или иных обстоятельствах, при которых ее исполнение становится невозможным, эскроу-счет автоматически будет закрыт, при аккредитиве оснований для этого нет. Если сделка не завершена, деньги вернутся покупателю, если обязательства уже выполнены – продавцу. Этот момент очень четко может отследить банк. Кроме того, покупатель способен отозвать аккредитив, в этом случае продавец может остаться без денег.

Эскроу-счет можно закрыть по соглашению досрочно только, если присутствуют представители всех трех сторон. Контроль сделки банком защищает не только покупателя, но и продавца, риск мошенничества практически сведен к нулю. Аккредитив покупатель может закрыть в любое время по своему усмотрению.

Аккредитив – законодательно установленная процедура, не позволяющая отступлений по собственному усмотрению. Эскроу – это договор, который позволяет вносить изменения, причем, даже в процессе совершения сделки, если все стороны согласны.

Например, при долевом строительстве, пока строится дом, покупатель принимает решение о переуступке права на свою долю другому человеку. Он согласовывает это с застройщиком, регистрирует переуступку в Росреестре, права на эскроу-счет переходят к новому дольщику. При аккредитиве банк проверяет только наличие документации. Для эскроу банк – гарант правильного оформления документов, законности сделки и выполнения договорных условий.

Эскроу-агенты

Не все кредитные организации оказались готовы к повышенным обязательствам перед клиентами. Пока услуги эскроу оказывают наиболее крупные банки. Согласно мировой практике это могут быть разные финансовые организации.

Работа агентов пока осложняется отсутствием опыта в судебных разбирательствах.

Если в эскроу договоре не была прописана ответственность банка за проверку документов, то финучреждение и не отвечает за законность сделки. То есть, если подписи на каких-либо документах при покупке вторичной недвижимости были подделаны, а банк принял эти документы, то его ответственности в этом нет, даже если впоследствии сделка будет оспорена в суде. В то же время, при долевом строительстве, финансовое учреждение, как правило, кредитует застройщика, законность всех документов проверена им очень тщательно.

При заключении эскроу договора нужно особенно тщательно изучать обязанности банка и, при неясных моментах, просить их разъяснить или расписать в договоре подробнее. В случае если эскроу банк прекращает свою деятельность во время сделки, то финансы со счета возвращаются депоненту, если обязательства уже были выполнены – продавцу.

Эскроу-счета используют не только при сделках с недвижимостью, но и в любых крупных проектах, например, в контрактах на выполнение работ или разработку проектов, при покупке долей или акций компаний.

Особенности использования эскроу-счета застройщиком

Как уже говорилось, застройщики теперь не могут использовать средства дольщиков для возведения домов. В договоре принимает участие третья сторона – банк, а средства на эскроу-счете заморожены до момента сдачи здания. Те строительные компании, которые успели согласовать проекты и получить деньги до вступления закона в силу, могут использовать их для постройки дома.

Работать с эскроу-счетами имеют право лишь строительные компании с большим опытом и стажем работы на рынке:

не менее трех лет работы;

от 10 тысяч квадратных метров сданного жилья;

административные расходы во время строительства не должны превышать 10% от всей суммы, необходимой для строительства.

Авансовые платежи не должны превышать 30%. При превышении этой суммы банк блокирует счет.

Ввод объектов в эксплуатацию должен происходить в определенные договором сроки. Если будет просрочена сдача хотя бы одного объекта из крупного жилого комплекса, в дальнейшем застройщик может лишиться права работать с эскроу-счетами.

Вопрос-ответ (21)

Подскажите пож.та С моего ЭксроуСчёта -денежные средства сняты Застройщику, ещё в ноябре 2021; Это как говорит менеджер его представитель — что Госкомиссия приняла объект и поэтому деньги снялись( типа читайте ЗАКОН), а сами квартиры с чистовой отделкой и поэтому мы ждёмс когда они ЕЁ выполнят! Вначале они шли с существенным опережением графиков и мы были уверены что нам светит досрочная передача ключей!

Одноко ж при распросах их сотрудников нам тыкают носом в сам ДОГОВОР (ДДУ)- в котором указано что сдача квартир должна быть проведена до 31.12.2022г. Ну как так получается деньги они себе сняли в ДЕКАБРЕ 2021 а сдача квартир будет — в декабре 2022; это что ГОД застройщик пользуется деньгами ДОЛЬЩИКА. А дольщик к примеру платит и ипотеку и за съем квартиры деньги! Опять лазейка для наших бедных ОЛИГАРХОВ.

Скажите что лучше, акредетив или эскроу счет?

Когда застройщик может списать деньги с моего эскроу счета? ( квартира приобреталась год назад, долевое строительство). На сайте застройщика информация, что дом сдан, но никаких извещений мной не получено, соответственно квартира мной не принята и не подписан акт приема-передачи недвижимости. Деньги с эскроу счета сняты без каких-либо извещений, законно ли это?

При открытии эскроу счета принимаются ли наличные деньги? Или надо открывать текущий счет и перечислять на эскроу счет?

Эти вопросы регулирует ваш Застройщик. обратитесь к нему по порядку зачисления средств на Эскроу-счет по вашему объекту застройки.

Застройщик начал строить дом летом 20 года, при этом на эскроу поступает только 35000 руб за кв.м. А остальное собственно застройщику. Законна ли такая схема, если да, то насколько это опасно?

Хотим купить по ипотеке квартиру в строящемся доме до договору цессии, на данный объект у дольщика уже открыт эскоу счёт в банке. Как банк, выдающий кредит, это одобрит, куда будут зачислены деньги? На вновь открытый эскроу счёт? Или зачислены продавцу — дольщику?

Вы же покупаете квартиру у физлица? Вам нужно с ним расплатиться, согласно договора цессии, так? Значит кредитные средства пойдут вашему продавцу, для расчета по договору.

Здравствуйте. Подскажите пожалуйста, если по ДДУ цену за недвижимость я должна внести на эскроу-счёт в рассрочку, то возможно ли досрочное внесение всей суммы по договору. В ДДУ про досрочную оплату ничего не говорится

Обратитесь к своему застройщику, в службу сопровождения клиентов. Либо в юротдел, договорной отдел

Добрый день! Рассматриваем покупку квартиру в новостройке со сроком сдачи в 2022 году, используя первоначальный взнос и ипотеку. Я так понимаю, в случае неисполнения застройщиком своих обязательств, все деньги со счета эскроу вернутся в банк. Первоначальный взнос я смогу получить. А вот что будет с деньгами, уплаченными на тот момент по ипотечному кредиту.

Получу ли я их обратно? Если да, то всю уплаченную сумму или какой-то процент? Спасибо!

При расторжении ипотечного договора будет возвращен авансовый платеж и оплаченное тело кредита за вычетом процентов банку. А если учесть что сначала согласно ипотечному договору Вы оплачиваете в основном проценты — то не совсем выгодная сделка для Вас получается.

Добрый вечер!

Возможно ли частями вносить на эскроу счет денежные средства при покупке квартиры?

Условия рассрочки (какой минимальный первоначальный взнос и какую сумму можно оплатить частями — определяет Застройщик по каждому объекту. Вы предварительно это обсуждаете, до заключения ДогДолевого участия. Условия рассрочки (какая сумма ежемесячно или ежеквартально вносится на Ваш эскроу-счет, и в какие даты) и будут указаны в разделе ДДУ.

купили квартиру в марте 2020г за наличные по договору дду теперь они требуют расторгнуть договор ссылаясь на то что они будут работать по эскору счету что нам делать

Как такое возможно? По ДДУ застройщик взял на себя обязательства передать вам квартиру. При перезаключении договора у вас есть гарантии что вы ее получите?

Вам нужно обратиться за сопровождением к опытному юристу по недвижимости, который имеет опыт и с защитой прав потребителей.

Только так.

В начале статьи сказано: «Денежная сумма слишком велика, чтобы носить ее с собой и в нужный момент обменять на подписанные документы», но ведь эту сумму всё равно надо вносить, а значит принести её с собой или как?

Что значит ваш вопрос «принести с собой или как»? Мы предполагаем, что у всех,кто пишет на портал, есть своя реальная ситуация.

Если вы покупаете жилье, то кроме квадратных метров, вам нужны гарантии. Поэтому мы, сопровождая сделку, рассматриваем, какие имеются риски у покупателя в реальной ситуации. И от этого выбираем — каким образом Покупателю стоит расплачиваться за жилье: заморозить на аккредитив до регистрации права, перевести безналичным путем, либо оплатить наличными.

Покупаю Квартиру по ДДУ и открываю эскроу счёт с аккредитивом в банке, какая вероятность и что может случиться что банк не вернёт деньги при условии банкротства компании застройщика

После подписания вами ДДУ все пункты действующих обязательств и ответственности участников сделки (Вас, Застройщика, Банка) -прописаны в ДДУ, договоре на открытие Эскроу-счета, договоре на открытие аккредитива. Пока максимум инфы- в документах.

Все остальное развитие событий, в тч форсажоры и банкротство — по действующему законодательству.

Открыла эскроу-счёт для ДДУ в банке. По условиям договора деньги перечисляются банком с определённого счета. Но по своей ошибке я отправила на этот счёт ещё деньги. Сейчас на счету больше денег, чем предусмотрено договором ДДУ. Как это отразится на счёте. Свершится ли сделка в э то м случае

Не совсем понятно, в чем опасение. Сколько бы ни было денег там, откуда пошли деньги на эскроу-счет, главное — чтобы на ЭСКРОУ попала ровно нужная сумма.

И потом, деньги будут перечислены после регистрации ДДУ. Так что ваше право уже будет зафиксировано. А точность расчетов вы можете всегда отрегулировать с банком и застройщиком.

Добрый день!если застройщик строит за счет банковского кредита (проектного финансирования),то только в этом случаи средства дольщиков замораживаются на Эскроу счетах? а если застройщик работает по старой схеме, то получается что требовать страховку в виде эскроу счета я не могу? где-то можно уточнить информацию за счет собственных средств строит застройщик или за счет кредитных средств?

спасибо.

Добрый день!

Спасибо за ответ!

еще хотела уточнить, если застройщик работает по старой схеме без эскроу-счета, до регистрации ДДЦ могу настаивать на открытие эскроу-счета ?правильно ли понимаю, работать по эскроу-счет застройщики не обязаны? но я как дольщик могу на этом настаивать? объект на данный момент находится на стадии котлована и расчет планируется наличными

спасибо.

По каждому обьекту Застройщиком определено заранее — строит он за счет собственных средств + средства дольщиков, ЛИБО — за счет банковского кредита (проектного финансирования), при котором средства дольщиков замораживаются на Эскроу счетах.

Как что выбрав дом, вы однозначно идете по общей схеме финансирования, и требовать для себя иных условий, не реально.

Добрый день. подскажите, пожалуйста, приобретаю квартиру срок сдачи 4кв. 20121 год,расчетный наличный, в ДДУ ничего не сказано про эскроу счет, только то, что строят согласно ФЗ-214 и якобы этого достаточно чтоб ничего не боятся, в дду есть только обязательства по перечислению взноса в Фонд защиты прав граждан — участников долевого строительства, могу ли настаивать на заключении сделки именно с открытием эскроу счета? могут ли отказать в заключении ДДУ?

спасибо.

Нет, вы сможете настоять относительно эскроу.

Если ваш застройщик делает отчисления в Фонд, это значит они строят данный объект по предыдущей законной схеме. Те застройщики, у которых на момент ввода Эскроу-схемы уже был выполнен значительный объем работ (более 2/3), строят через привлечение средств дольщиков. Значит, это касается и выбранного вами дома.

Рассматриваем покупку квартиры, сдача 1 кв. 2021, первоначальный взнос+ ипотека ( все стандартно), я так понимаю ипотечные деньги будут лежать на эскроу счете- и в случае не сдачи дома уйдут обратно в банк, который дал ипотеку, а авансовый платеж который будет оплачен изначально как первый взнос застройщику- он тоже будет лежат на эскроу счете И в случае недосторя вернется? или он будет уплачен застройщику и в случае заморозки строительства я потеряю эти деньги??

Все ваши деньги, включая Первоначальный взнос — будут заморожены на эскроу-счете (в основном — эскроу дольщики открывают в двух крупнейших банках — Сбербанк и ДОм.РФ). И застройщик их сможет получить ТОЛЬКО после сдачи дома в эксплуатацию. Таким образом и защищены права дольщиков и их средства.

Чтобы вы были уверены в этом, перед заключением Договора долевого участия, попросите Застройщика отправить вам на майл для ознакомления — форму договора ДДУ.

Можете также предварительно ознакомиться с формой договора на открытие Эскроу-счета, который вы будете подписывать в Банке, указанном Застройщиком.

Скажите, пожалуйста, может ли государство заморозить деньги на эскроу-счетах, во всяком случае имеет ли право и насколько это вообще возможно в наше нестабильное время.Например, понадобятся средства на восстановление экономики после столь серьёзнейшего кризиса или еще что-нибудь.Примером служит кризис 90х, когда все вклады населения заморозили,а потом после разморозки и сильнейшей девальвации эти деньги уже сильно обесценились..

Частично вопрос уже разбирался https://avprrb.ru/articles/poleznaya-informatsiya/eskrou-schet-chto-eto-takoe-kak-i-kogda-im-polzuyutsya/#9 — Могут ли с эскроу-счета списать деньги по долгам, Может ли эскроу-счет быть арестован — прочитайте!

На данный момент нет закона на основании которого государство может изъять эти деньги на свои нужды. Однако его могут издать. 😉

покупаю квартиру по ДДУ, просят открыть эсроу счёт до подписания дду.ннт в этом нарушения со стороны застройщика? Спасибо.

Все вопросы вы имеете право задавать сопровождающему вас менеджеру Банка, пока они у вас не закончатся.

Эскроу-счет более защищает ваши интересы как дольщика, так как в этом случае вас средства дольщиков будут заморожены на этих счетах в Банке (который вам указали) — до ввода в эусплуатацию дома и регистрации права собственности Первого Дольщика. то есть, за стройщик не имеет к ним доступа, а возводит дом на кредитные средства.

Хочу купить студию у застройщика через эскроу-счёт. Для ознакомления с условиям договора застройщик потребовал сначала заключить договор оказания консультационных услуг по регистрации договора в сумме 15 тыс руб с условием, что если я окажусь от приобретения, то сумма не возвращается.

После заключения и оплаты указанного договора, при ознакомлении договора ДДУ мне стало понятно , что в нескольких пунктах ущемляются права участника ДДУ. В замаскированном виде в нём заложена вероятность дополнительных затрат ещё на 200 тыс. руб. Из оопыта знаю, что такие застройщики не идут на корректировку указанных замечаний. Как правильно обосновать возврат суммы за невыполненные услуги по договору оказания консуьтационных услуг по регистрации договора ДДУ?

Обоснованно заявить возврат средств по вашему Дог консульт. услуг можно только на основе содержания подписанного вами договора, а также например, Закона о защите прав Потребителей. Он в частности, и регулирует те отношения между застройщиком и дольщиком, которые не попадают под 214-ФЗ.

Конечно, пока вами не подписан ДДУ, но имеется дог консульт. услуг, который возможно, также имеет функцию бронирования и фиксации цены, обратитесь к юристам Организации по защите прав Потребителей.