Цифровизация стала повседневной реальностью. Затрагивает она и сферу финансов. Так, в начале 2022 года ЦБ РФ зарегистрировал в реестре первого оператора цифровых финансовых активов. Как этот шаг отразится на жизни обычных людей?

С 2021 года применяется федеральный закон о ЦФА — правах по денежным требованиям, нахождению в капитале непубличных АО, требованиям по ценным бумагам и их передаче

В последнее время наметилась тенденция на информатизацию общественных отношений. Сложно представить жизнь бизнеса без электронных подписей, а к июлю 2023 года по всей России планируют ввести электронные паспорта. В рамках этой тенденции появление закона, регулирующего ЦФА, выглядит закономерным. Так каков принцип работы ЦФА и в чем их польза? Разбираемся в нашей статье.

ЦФА — что это такое

Цифровые финансовые активы — это цифровые права, включающие:

- требования денег;

- участие в капитале непубличных акционерных обществ;

- права по ценным бумагам и передаче права их требования.

ЦФА в России регламентируются федеральным законом № 259-ФЗ, который вступил в силу с начала 2021 года, а полноценно работать начал с февраля 2022 года, когда Центральный Банк РФ включил первую организацию в реестр инфосистем, работающих с ЦФА.

Что такое финансовые активы и пассивы?

Отличие от криптовалюты

Помимо ЦФА, закон № 259-ФЗ определяет регулирование цифровых валют. Последние по-другому именуют криптовалютами — к примеру, к ним относится биткоин. ЦФА и цифровые валюты объединяет то, что они функционируют на основе блокчейна — децентрализованной базы данных, хранящейся на нескольких компьютерах, которые соединены между собой в интернете.

Однако по своей сути цифровая валюта и цифровые финансовые активы различаются:

- цифровой валюте характерна децентрализация, ее функционирование поддерживается не центральной системой управления, а множеством рядовых пользователей. То есть по цифровой валюте отсутствуют обязанные лица;

- в случае с ЦФА имеется конкретное юридическое лицо, ответственное за обращение или мену ЦФА. То есть обязанный субъект присутствует;

- согласно закону № 259-ФЗ ЦФА не признаются средствами платежа, а цифровые валюты, хотя и не являющиеся деньгами в РФ, могут признаваться таковыми средствами. С их помощью в теории возможно оплачивать товары и услуги, хотя пока государство не пошло на такой шаг.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 8,1% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

ЦФА, если сравнивать с «криптой», централизованы, по ним есть обязанное лицо, но их нельзя использовать для оплаты

Выпуск и обращение цифровых финансовых активов

Чтобы обеспечить стабильность обращения ЦФА, государство установило ряд требований для операторов ЦФА, которые должны соответствовать следующим условиям, предусмотренным законом № 259-ФЗ.

60 Финансовые активы и их виды

- Организации, работающие по законам РФ, включенные в соответствующий реестр Центрального банка РФ.

По состоянию на февраль 2022 года в реестр в качестве оператора ЦФА включена лишь одна организация.

- Наличие правил инфосистемы, содержащих: критерии для пользователей, правила выпуска ЦФА, правила преобразований в инфосистему, требования к защите информации, порядок привлечения операторов обмена ЦФА, порядок обеспечения доступа к ЦФА, способы учета ЦФА, правила ведения реестров пользователей и правообладателей акций, облигаций и прочих ценных бумаг.

Кроме требований к самой организации, закон № 259-ФЗ предъявляет требования к образованию, опыту работы генерального директора, главного бухгалтера, участников органов управления.

К примеру, для генерального директора организации, входящей в реестр ЦБ РФ, 259-ФЗ установлены требования о высшем образовании и опыте работы в организациях по финансам, IT-организациях, органах госвласти на позиции руководителя не менее двух лет.

Операторы обмена цифровых финансовых активов

Помимо создания ЦФА и ведения реестра со списком владельцев ЦФА, нужны организации, способные проводить с ними операции, включая куплю-продажу и мену.

Операторами ЦФА для обменных операций в РФ являются как сами операторы цифровых активов, так и другие компании. По ним имеется отдельный реестр ЦБ РФ, к ним также предъявляется ряд требований, предусмотренных упомянутым ФЗ. Для коммерческих организаций:

- деятельность по российскому праву;

- уставный капитал от 50 млн рублей;

- чистые активы от 50 млн рублей;

- отсутствие среди учредителей юрлиц, зарегистрированных в офшорах;

- иные требования, в том числе к формату взаимодействия органов юрлица, к стажу и квалификации членов таких органов, единоличного исполнительного органа.

К некоммерческим организациям требования упомянутого ФЗ примерно идентичны. Единственное различие: речь идет не об уставном капитале и чистых активах, а о ежегодном размере имущественных взносов учредителей в размере 50 млн рублей.

В Совкомбанке можно оформить кредит наличными на любые цели до 3 млн рублей со ставкой 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма?

Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Учет и налогообложение ЦФА

Объекты бухгалтерского учета — не сами ЦФА, а права, удостоверяемые ими. Так, если в форму ЦФА обличены облигации, то они учитываются на счете 58-2 «Долговые ценные бумаги». Для налогообложения они определяются как операции с ценными бумагами. Основания для уплаты налогов будут появляться, если данный ЦФА будет продан за бóльшую стоимость, чем был приобретен. При этом все налоговые льготы, в том числе давности владения, будут применяться к данным ценным бумагам.

ЦФА приобретают лишь некий новый вид, их правовой статус в части налогообложения и бухгалтерского учета не меняется.

В части цифровых валют («крипты») законодатели создают необходимое законодательство: в Государственной Думе РФ рассматривается законопроект 1065710-7, инициированный для контроля за цифровой валютой, признания ее имуществом для последующего налогообложения. Впрочем, по состоянию на начало 2022 года законопроект, внесенный в конце 2020 года, находится лишь во втором чтении. Такого рода изменения требуют серьезной проработки перед их внесением.

ЦФА — история на перспективу. Наивно говорить об их введении в гражданский оборот в обозримом будущем

ЦФА — нововведение, способное упростить жизнь обладателя ценных материальных благ, поскольку их учет в информационной системе на основе блокчейна исключает всяческое мошенничество с ними. В то же время очевидно, что для массового использования ЦФА необходимо совершенствование нормативно-правовой базы, в том числе уточнение видов ЦФА.

Источник: sovcombank.ru

Финансовые активы простыми словами

Финансовые активы (ФА) — это экономический инструмент, обеспечивающий движение капитала в промышленности, коммерции, банковской и иных сферах. Наличие таких средств позволяет использовать их для инвестирования, развития предприятия, выдачи займов и решения других задач, связанных с той или иной деятельностью. Ниже рассмотрим, что входит в состав ФА, какие бывают виды, поговорим об учете и анализе этой составляющей.

Состав

Финансовые активы простыми словами — денежные ресурсы предприятия, куда входит наличность и безналичный капитал. Они могут выражаться в национальной денежной единице или иностранных деньгах. Многие компании формируют их в виде ценных бумаг, недвижимости, долговых других типов инструментов. При этом цель накопления во всех случаях неизменна—сохранение стабильности и получение прибыли, которая может использоваться для решения разных задач.

В состав финансовых активов входит:

- наличные в кассе предприятия;

- вклад в банковском учреждении;

- пай / долевое участие в разных предприятиях;

- ценные бумаги с контролирующими функциями;

- чеки;

- коммерческие займы;

- полис страхования и т. д.

В состав таких инструментов не входит аванс, дебиторские и иные виды задолженностей, которые погашаются услугами или товарами.

Свойства

Основные финансовые активы имеют ряд свойств, которые выделяют эти инструменты. К основным можно отнести:

- высокий уровень риска;

- хорошая ликвидность, позволяющая быстро преобразовывать имеющиеся ФА в реальные деньги;

- удобная обращаемость, что позволяет делать такие инструменты объектом соглашений по купле/продаже;

- привязка к действующему законодательству;

- документальное оформление, подтверждающее право владения собственностью.

Такие особенности ФА полностью легализуют их в правовом поле и упрощают пользование.

На современном этапе представлено много видов финансовых активов, которые могут различаться по уровню ликвидности, сроку действия, целям применения и типам доходности. По ликвидности ФА бывают:

- абсолютными: наличные, средства на счету в банке;

- высокой ликвидности: инструменты, которые можно легко преобразовать в наличность, к примеру, акции;

- просто ликвидные: требуют определенных временных затрат на преобразование в наличность, к примеру, долговые бумаги;

- неликвидные: активы, которые нельзя продать, или, когда случае реализации теряется большая часть цены.

Также ФА отличаются и по сроку действия. Условно они делятся на две категории:

- краткосрочные— оборотные, время обращения до 12 месяцев, деньги, текущие долги клиентов;

- долгосрочные —внеоборотные, срок обращения превышает 12 месяцев, включают акции, займы с большим временем возврата, инвестиции.

При классификации финансовых активов необходимо учитывать и актуальность в вопросе получения прибыли.

Условно такие инструменты делятся на три группы:

- с гарантированной прибылью — долговые бумаги;

- обеспечивающие неопределенным размером прибыли — акции;

- бесполезные с позиции дохода, наличные.

Также необходимо учесть, что финансовые активы можно использовать для разных целей. К примеру, инвестиционные применяются для вложения и получения дополнительного дохода. Спекулятивные нужны для получения разового дохода. Что касается транзакционных, они применяются для организации текущей деятельности предприятия.

Источники

При планировании деятельности компании необходимо учитывать источники финансовых активов. Их можно разделить на пять групп:

- Собственные. В эту категорию входят деньги, которые принадлежат непосредственно юридическому лицу. В их состав входит уставной капитал и другие средства предприятия, которые могут использоваться по мере необходимости.

- Заемные — средства, которые привлекаются в возвратной форме. Сюда входят займы предприятия, кредиты других компаний, бюджетные поступления и т. д.

- Привлеченные — деньги других фирм или физлиц, поступивших в оборот на определенный промежуток времени. Здесь, как правило, подразумеваются долги по кредитам.

- Мобилизированные— активы, которые компания получает путем продажи собственных ценных бумаг и иных активов.

- Нетрадиционные. Сюда относятся все источники, которые не входят в основные группы, а именно лизинг, факторинг и другие.

Юридическое лицо вправе самостоятельно регулировать, с каких источников повышать, а с каких — снижать поступления.

Для любой компании важным фактором является учет финансовых активов, ведь от этого зависит рациональность их применения. При решении задачи во внимание берется несколько видов цены:

- Справедливая. В отчетности указываются инвестиции и долевые акции. К примеру, при покупке ценных бумаг информация отражается на счету «58». При получении дополнительного дохода записи корректируются.

- Номинальная. При поступлении наличности информация отражается на счету «50».

- Амортизационная. Здесь берутся во внимание долговые инструменты, к примеру, облигации. Такие сведения вносятся на счет «58».

В бухучете указанные выше средства отражаются в качестве баланса. По действующим правилам они могут числиться в оборотных или внеоборотных активах.

Анализ

Каждая компания выделяет немало времени анализу показателей финансовых активов. Аналитики юридического лица анализируют данные из отчетов и проводят большую работу по проверке текущей динамики. Для определения изменений из текущего числа вычитается аналогичный параметр за прошедший период.

Кроме того, для оценки применяются и специальные коэффициенты:

- Рентабельности — показывают эффективность использования. Для расчета необходимо сложить краткосрочную задолженности и имеющиеся средства.

- Ликвидности мгновенной / промежуточной. Первый коэффициент показывает способность предприятия погасить долги за свой счет, а второй — с применением сторонних средств. Для расчета мгновенного параметра необходимо поделить объем средств на краткосрочные обязательства. Для промежуточных формула сложнее. Краткосрочные долги суммируются с деньгами, а полученный результат делится на краткосрочные обязательства.

- Оборачиваемости. По этому показателю можно судить, сколько раз в течение годасредства фирмы участвовали в производственном цикле. Для расчет денежные активы суммируются с кратковременной торговой задолженностью, а полученный результат делится на произведение выручки и 365 дней в году.

При проведении анализа применяются сведения из ежегодной бухготчетности. Для получения более точных сведений нужно выполнить так называемый «горизонтальный» контроль, позволяющий увидеть изменения за определенный временной промежуток.

Заключение

Финансовые активы являются неизменной составляющей работы любого предприятия. Руководство компании планирует краткосрочную и долгосрочную стратегию по использованию этого инструмента, а бухгалтерия обязана учитывать движение средств. Что касается аналитических отделов, они должны проводить анализ для отслеживания динамики изменения тех или иных коэффициентов с последующим принятием решений по дальнейшим шагам.

Источник: biznesymm.ru

Финансовые активы компании: полный анализ

Финансовые активы (ФА) – это ресурсы организации, состоящие из наличных и безналичных денежных средств, выраженных в иностранной и национальной валюте, акций, облигаций и иных финансовых инструментов, принадлежащих предприятию на праве собственности.

Что такое финансовые активы?

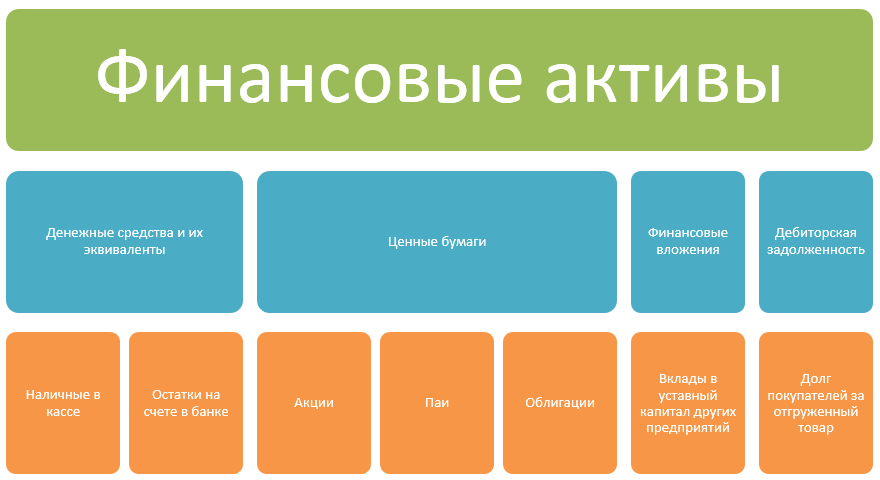

Принято считать, что к финансовым активам относятся деньги и задолженность покупателей за полученный товар. На самом деле в состав ФА также включаются финансовые инструменты, предназначенные для получения прибыли. Состав финансовых активов показан ниже:

Не относятся к ФА полученные авансы, дебиторская задолженность по налоговым обязательствам, а также задолженность, расчеты по которой будут произведены не деньгами, а иными способами – товарами или услугами.

Классификация финансовых активов

Для управления ФА предприятие классифицирует их по различным признакам.

1. По степени ликвидности

В первую очередь финансовые активы предприятия классифицируются по степени ликвидности – способности преобразовываться в наличные деньги. По данному признаку они делятся на 4 категории:

- абсолютно ликвидные – к ним относятся наличные в кассе и средства на банковских счетах

- высоколиквидные – которые могут быть преобразованы в деньги в кратчайшие сроки. Например ценные бумаги, активно торгующиеся на бирже

- ликвидные – для их трансформации в деньги нужно некоторое время, например, облигации

- неликвидные – их либо невозможно реализовать совсем, либо при этом они теряют значительную часть первоначальной стоимости. Например, дебиторская задолженность, невозможная к взысканию

2. По сроку действия

По этому признаку выделяют краткосрочные и долгосрочные ФА. В первую группу включают ФА, срок обращения которых не превышает 1 год. Во вторую – со сроком использования свыше 1 года.

Краткосрочные финансовые активы включают в себя деньги и текущие задолженности покупателей. В состав долгосрочных ФА включаются финансовые вложения, ценные бумаги и задолженность с длительным периодом погашения.

3. По целям использования

В зависимости от целей, для которых был приобретен ФА, выделяют:

- инвестиционные – приобретенные для получения дополнительной прибыли

- спекулятивные – приобретенные для получения разового дохода от реализации по более высокой цене

- транзакционные – используемые для обслуживания договоров, не приносящие самостоятельного дохода

4. По виду дохода

ФА, как и другие виды активов, могут приносить доход компании. По виду дохода финансовые активы предприятия делятся на следующие группы:

- с гарантированным доходом, например, облигации

- с неопределенным доходом, например, акции

- без дохода, например, деньги в кассе

Один и тот же финансовый актив, в зависимости от способа использования, может относиться к различным группам дохода. Например, облигация имеет купон, который является гарантированным доходом, так как он устанавливается в момент выпуска ценной бумаги. Между тем владелец облигации также может получить неопределенный доход при продаже ее до погашения с премией, если возникнет такая рыночная ситуация.

Учет финансовых активов

В бухгалтерии учет ФА ведется в отдельности по каждому виду актива. Для учета наличных и безналичных денег, а также инвестиций используются счета раздела V плана счетов бухгалтерского учета. Расчеты с контрагентами отражаются на счетах раздела VI. Учет ведется по каждому контрагенту отдельно.

ФА учитываются на предприятии по одному из видов стоимости:

номинальной

справедливой

амортизированной

По номинальной стоимости в учете отражаются деньги. Например, покупатель внес в кассу оплату за товар в сумме 1 000 рублей. По счету «50 — касса» отражается поступление 1 000 руб.

По справедливой стоимости учитываются финансовые вложения и долевые ценные бумаги. Например, компания купила 100 акций по 200 рублей и отразила их на счете «58 – финансовые вложения» в сумме 20 000 руб. Через год стоимость акций увеличилась до 230 рублей. В таком случае в учет должна быть внесена корректировка, а общая стоимость финансовых вложений увеличена до 23 000 рублей.

По амортизационной стоимости учитываются долговые финансовые инструменты. Например, компания приобрела ОФЗ на сумму 10 000 р. и отразила на счете «58». При каждом погашении купона остаточная стоимость финансового инструмента на счете должна уменьшаться на размер полученной выплаты.

В отчетности ФА отражаются в активе баланса. При этом они могут попасть как в категорию оборотных, так и в раздел внеоборотных активов.

Финансовые оборотные активы являются краткосрочными. Они относятся к классу абсолютно ликвидных или высоколиквидных активов.

Финансовые внеоборотные активы относятся к долгосрочным. В их состав включают ликвидные и неликвидные ФА. Чем выше в балансе расположен ФА, тем меньше степень его ликвидности.

ФА в балансе отражаются по тому же виду оценки, что и в учете. То есть, если на депозите у предприятия хранится 80 миллионов рублей, то и в учете по счету «51 – расчетный счет» отражается 80 млн., и в балансе по строке «денежные средства и их эквиваленты» будет отражено 80 млн.

Анализ финансовых активов

ФА организации анализируются по данным, содержащимся в ежегодной финансовой отчетности. Для оценки деятельности компании проводится горизонтальный анализ, или анализ динамики. Он отражает изменение финансовых активов за анализируемый период.

Для изучения динамики из показателя отчетного периода вычитается значение предыдущего. Таким образом вычисляется абсолютное число. Для расчета относительного показателя, на сколько процентов увеличился/уменьшился каждый ФА, нужно значение текущего периода поделить на предшествующий.

| Наименование ФА | 31.12.2018г. | 31.12.2017г. | 01.01.2017г. | ||||

| сумма | абс. | относ. | сумма | абс. | относ. | сумма | |

| Торговая дебиторская задолженность (долгосрочная) | 82 521 | 8 038 | 111% | 74 483 | 23 221 | 145% | 51 262 |

| Финансовые вложения (долгосрочные) | 41 562 | -28 352 | 59% | 69 914 | -8 729 | 89% | 78 643 |

| Финансовые вложения (краткосрочные) | 47 192 | 47 043 | 31672% | 149 | -12 471 | 1% | 12 620 |

| Торговая дебиторская задолженность (краткосрочная) | 180 619 | 28 975 | 119% | 151 644 | -15 972 | 90% | 167 616 |

| Денежные средства | 84 056 | -17 998 | 82% | 102 054 | 15 084 | 117% | 86 970 |

| Итого | 435 950 | 37 706 | 109% | 398 244 | 1 133 | 100% | 397 111 |

По итогам 2018г. в ПАО «Россети» наблюдается абсолютный прирост ФА на 37 706 миллионов рублей или на 109% . Основное увеличение было вызвано значительным приростом краткосрочных финансовых вложений. Чтобы понять, во что именно были вложены средства, необходимо посмотреть приложение к балансу.

Из расшифровки видно, что средства были направлены на банковские депозиты на срок от 3 месяцев до 1 года.

Расчет коэффициентов

Для оценки ФА на общее финансовое положение компании рассчитываются коэффициенты:

мгновенной ликвидности (Кмл)

промежуточной ликвидности (Кпл)

рентабельность ФА (Крфа)

оборачиваемость ФА (Кофа)

▲ Коэффициент мгновенной ликвидности показывает, насколько предприятие может расплатиться по своим краткосрочным обязательствам за счет имеющихся собственных денег. Он рассчитывается следующим образом:

Кмл=Дс/Ко , где

Дс – денежные средства и их эквиваленты

Ко – краткосрочные обязательства

Кмл (2018г.) = 84 056/398 403 = 0,21

Кмл (2017г.) = 102 054/331 253 = 0,31

Коэффициент мгновенной ликвидности в ПАО «Россети» за 2018г. составил 0,21. Это значит, что если все кредиторы одновременно потребуют возврата краткосрочных задолженностей, то за счет собственных наличных и безналичных денег предприятие сможет погасить только 21% обязательств. В предыдущем периоде компания могла рассчитаться по 31% обязательств. Уменьшение показателя связано со снижением количества денежных средств при одновременном увеличении объемов краткосрочных обязательств (398 против 331 тысячи).

▲ Коэффициент промежуточной ликвидности отражает размер краткосрочных обязательств, которые компания сможет погасить за счет собственных денежных средств и краткосрочной дебиторской задолженности. Он рассчитывается по формуле:

Кпл=(Дз+Дс)/Ко , где

Дз – краткосрочная торговая задолженность.

Кпл (2018г.) = (180 619+84 056)/398 403 = 0,66

Кпл (2017г.) = (151 644+102 054)/331 253 = 0,76

По состоянию на 31 декабря 2018г. ПАО «Россети» могла погасить 66% краткосрочных обязательств за счет транзакционных ФА. Этот показатель уменьшился сравнительно с 2017г. на 10%. Уменьшение также связано с увеличением суммы краткосрочных обязательств.

▲ Коэффициент рентабельности показывает эффективность использования ФА. Он рассчитывается по формуле:

Крфа=Фд/(Дз+Дс) , где

Фд – финансовые доходы. За 2018 г. они согласно отчету равны 17 617 млн. р., а за 2017 г. 16 319 млн. р.

Крфа (2018г.) = 17 617/(180 619+84 056) = 0,06

Крфа (2017г.) = 16 319/(151 644+102 054) = 0,06

Рентабельность ФА в ПАО «Россети» за анализируемый период не изменилась и составила 0,06. Это значит, что с каждого рубля транзакционных ФА предприятие получает 6 копеек прибыли.

▲ Коэффициент оборачиваемости ФА показывает, сколько раз в течение календарного года транзакционные ФА участвуют в производственном цикле. Он рассчитывается следующим образом:

Кофа=(Дз+Дс)/В × 365, где

365 – количество дней в году. За 2018 г. выручка согласно отчету равна 1 021 602 млн. рублей, а за 2017 г. 948 344 млн. р.

Кофа (2018г.) = (180 619+84 056)/1 021 602 × 365=94

Кофа (2017г.) = (151 644+102 054)/948 344 × 365=97

Чем выше коэффициент оборачиваемости, тем эффективнее предприятие использует транзакционные ФА. В ПАО «Россети» произошло уменьшение показателя на 3 пункта в связи с увеличением объема выручки.

Краткие выводы

В таблице представлены показатели, полученные в результате анализа финансовых активов ПАО «Россети».

| Показатель | Вывод |

| Динамика | Несмотря на снижение некоторых показателей ФА, в общем у предприятия наблюдается прирост финансовых активов, который вызван увеличением краткосрочных финансовых вложений. |

| Кмл | Мгновенная ликвидность уменьшилась за счет увеличения объемов краткосрочных обязательств. |

| Кпл | Промежуточная ликвидность снизилась по сравнению с предыдущим годом. Это характеризуется отрицательно, так как компания становится менее ликвидной, а значит, более зависимой. |

| Крфа | Рентабельность ФА не изменилась, что говорит о стабильном использовании имеющихся финансовых инструментов для извлечения прибыли. |

| Кофа | Оборачиваемость снизилась за счет увеличения выручки. |

По рассчитанным показателям можно сделать вывод о рациональном использовании ФА на предприятии. Общая ликвидность незначительно уменьшилась, но данное изменение не критично для предприятия промышленной сферы. Нехарактерным явлением можно назвать размещение крупной суммы на банковском депозите. Вместо наращивания производственных мощностей или инвестирования в дочерние фирмы компания «заморозила» 47 192 миллиона рублей.

Источник: investprofit.info