Договор об инвестиционной деятельности — это соглашение сторон, по которому одна сторона (исполнитель) обязуется произвести строительные или иные работы, передать полученный результат, а другая сторона (инвестор) финансирует работы с целью получения дальнейшей выгоды.

Понятие и субъектный состав

Инвестиционная деятельность подразумевает под собой использование финансовых средств или имущества для вклада в развитие проекта с целью последующего получения прибыли. Сферы, в которые вкладываются ресурсы инвестора, могут быть разнообразными и затрагивать область строительства, реконструкцию объектов, приобретение техники, восстановление и покупку производственного оборудования.

Субъектный состав договора отличается многообразием: договор инвестиций может включать в себя следующие виды сторон:

- юридические лица;

- государственные и муниципальные предприятия;

- физические лица;

- иностранные юридические лица.

Регулируются правоотношения по инвестированию:

Юрист LIVE. Инвестиционный договор в строительстве и при реконструкции

- Федеральным законом от 30.12.2004 № 214-ФЗ ;

- Гражданским кодексом РФ;

- Федеральным законом от 25.02.1999 № 39-ФЗ .

Несмотря на такое количество правовых актов, законодательством не закреплено точного определения, что такое инвестиционный договор, поэтому на практике используются и понятия контракта и соглашения.

Прямое законодательное ограничение по заключению сделок между отдельными субъектами отсутствует. Возможны правоотношения между любыми из перечисленных выше видов групп: так, к примеру, инвестиционный договор между физическим и юридическим лицом может быть заключен с целью вклада физлица в строительство для получения в дальнейшем жилой площади в построенном доме. Заключение соглашений между госорганами и юридическими лицами может осуществляться с целью создания или реконструкции предприятий в рамках реализации федеральных программ.

Особенности инвестиционного договора

Отсутствие законодательно закрепленной правовой конструкции инвестиционного соглашения затрудняет его разграничение с другими видами сделок. В сравнении с предварительными соглашениями купли-продажи, подряда, оказания услуг, займа, договор об инвестировании в бизнес имеет схожие черты. Что же отличает инвестиционные сделки от других?

Отличительными чертами рассматриваемого контракта являются:

- целевое использование предоставленных средств (при заключении соглашения инвестор определяет область и пределы использования предоставленных ресурсов, информация об этом содержится в проекте);

- особый режим налогообложения (имущество, получаемое в рамках таких сделок, не подлежит обложению НДС, такое положение установлено п. 4 ст. 39 НК РФ и подтверждается судебной практикой — см. постановление от 04.12.2006 по делу № А74-1479/2006-Ф02-6502/06-С1);

- страхование используемых инвестором средств (если заключается договор об осуществлении инвестиционной деятельности с участием государственных и муниципальных органов, необходимо использование инструмента страхования. Основным документом, регулирующим правоотношения по страхованию инвестиций, является постановление правительства РФ от 22.11.2011 № 964 );

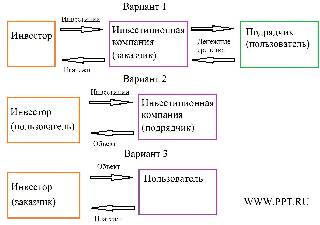

- использование в субъектном составе множественности связей (инвестор заключает договор с инвестиционной компанией, которая нанимает подрядчика для строительства объекта. После того как объект введен в эксплуатацию, он будет находиться в пользовании компании, за что она станет выплачивать денежные средства инвестору).

Порядок заключения

Заключению сделки по инвестированию предшествует ряд специфических действий. Из-за особой цели — получения доходов в будущем с использованием материальных или финансовых средств — порядок заключения инвестиционного контракта представляет собой следующую последовательность действий:

ДДУ или инвестиционный договор

- Составление инвестиционного проекта. Документ содержит проектную документацию; обоснованность действий, на которые расходуются средства; графики выполнения работ и внесения материальных ресурсов; описание правил распределения будущей прибыли после введения проекта в действие — бизнес-план.

- Согласование контракта. На этой стадии стороны определяют предмет соглашения; подрядчиков; пределы ответственности; условия предоставления отчетов и пределы использования средств инвестора.

- Подписание документов. Завершающий этап, на котором визируется договор с инвестором, достигнутые договоренности обретают юридическую силу, и начинается исчисление сроков по реализации проекта.

Структура соглашения

Документ, подписываемый сторонами, составляется в двух экземплярах. Рассмотрим структуру договора на примере инвестиционной сделки по строительству. В документе необходимо указать следующие разделы:

Источник: ppt.ru

Инвестиционный договор в строительстве и совместная деятельность

Инвестиционный договор является одним из самых распространенных видов договоров при финансировании строительства. Заключив такой договор, стороны (как правило, это юридические лица) начинают финансирование, проектирование и строительство будущего объекта недвижимости как жилого, так и нежилого назначения. Часто одной из сторон в договоре выступает городская администрация, реже — некоммерческая организация, которые предоставляют для строительства земельный участок на определенных условиях. Договаривающиеся стороны закрепляют в договоре условия своего участия, объем финансирования и доли площадей, которые перейдут к ним после завершения стройки.

Широкому распространению инвестиционных договоров способствовало принятие Закона РСФСР от 26.06.1991 N 1488-1 «Об инвестиционной деятельности в РСФСР», который появился на несколько лет раньше, чем Гражданский кодекс (часть вторая ГК РФ, например, вступила в силу 1 марта 1996 г.). После вступления в силу второй части Гражданского кодекса был принят еще и Федеральный закон от 25.02.1999 N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

Возможно, именно по причине того, что первый Закон об инвестиционной деятельности был принят раньше Гражданского кодекса, а Закон об инвестиционной деятельности в форме капвложений — позже него, среди специалистов шли постоянные споры о том, имеет инвестиционный договор самостоятельный характер наряду с другими видами гражданско-правовых договоров, указанных в Гражданском кодексе, или нет. Ведь от юридической квалификации договора во многом зависит налогообложение у подписавших его сторон. Арбитражная практика по этому вопросу не была единообразна.

Эти споры прекратились, когда летом 2011 г. Пленум ВАС постановил: при рассмотрении споров, вытекающих из договоров, связанных с инвестиционной деятельностью в сфере финансирования строительства или реконструкции объектов недвижимости, судам следует устанавливать правовую природу соответствующих договоров и разрешать спор по правилам гл. 30 «Купля-продажа», 37 «Подряд», 55 «Простое товарищество» ГК РФ и т.д. (п. 4 Постановления от 11.07.2011 N 54 «О некоторых вопросах разрешения споров, возникающих из договоров по поводу недвижимости, которая будет создана или приобретена в будущем», далее — Постановление N 54).

При этом Пленум ВАС сделал оговорку (абз. 2 п. 11), что разъяснения, содержащиеся в данном Постановлении (за исключением абз. 2 п. 4, где говорится о купле-продаже, когда не установлено иное), не подлежат применению при рассмотрении споров, связанных с созданием недвижимого имущества по Закону о долевом участии в строительстве .

После этого ФАС округов, руководствуясь обязательными для них разъяснениями Пленума ВАС, стали направлять на новое рассмотрение поступившие к ним дела, возникшие из споров по инвестиционным строительным договорам, указывая в своих постановлениях, что нижестоящим судам при новом рассмотрении дел необходимо установить правовую природу этих договоров.

Специалисты снова начали спорить, но уже о том, правилам какой главы Гражданского кодекса больше всего соответствуют инвестиционные строительные договоры.

Юристы, аудиторы и налоговые консультанты стали высказывать разные мнения, как следует квалифицировать инвестиционные строительные договоры. Ведь различная их квалификация существенно изменяет порядок налогообложения у сторон договора, и в первую очередь по НДС.

Одни склонялись к тому, что такие договоры, скорее всего, надо расценивать как договоры купли-продажи будущей недвижимости, аргументируя это ссылкой на Постановление N 54, где, помимо прочего, было сказано, что, если не установлено иное, арбитражным судам надлежит оценивать договоры, связанные с инвестиционной деятельностью в сфере финансирования строительства или реконструкции объектов недвижимости, как договоры купли-продажи будущей недвижимой вещи (абз. 2 п. 4 Постановления N 54). Сторонники данного подхода утверждали, что тем самым ВАС априори расценил договор долевого участия в строительстве жилья как договор купли-продажи будущей недвижимости, а инвестиционный договор более всего схож с договором долевого участия.

Другие специалисты делали вывод, что инвестиционные договоры по финансированию строительства, вероятнее всего, надо расценивать как договоры подряда, так как в этом же Постановлении N 54 указано, что если по условиям договора одна сторона имеет в собственности или на ином праве земельный участок и предоставляет его другой стороне для строительства здания или сооружения, а другая сторона обязуется осуществить строительство, то это нужно расценивать как строительный подряд (п. 6 Постановления N 54). Противники данной точки зрения говорили, что для договора строительного подряда существенным условием является наличие технической документации, которая часто отсутствует на момент его заключения.

Третьи, ссылаясь на п. 7 Постановления N 54, утверждали, что чаще всего инвестиционный договор содержит в себе условия, позволяющие расценить его как договор о совместной деятельности (простого товарищества). На это им возражали оппоненты, указывая на нормы ст. 1041 ГК РФ, где говорится о том, что совместная деятельность для предпринимательских целей возможна только для коммерческих организаций и индивидуальных предпринимателей, а инвестиционные контракты чаще всего заключаются с некоммерческими организациями (городскими администрациями и учреждениями).

Были и четвертые, которые исходили из буквального прочтения абз. 1 п. 4 Постановления N 54 и обращали внимание на «и т.д.» в конце текста, делая вывод, что тем самым ВАС не исключает применение к инвестиционным договорам правил других глав ГК РФ, а именно гл. 52 «Агентирование» и гл. 49 «Поручение».

Специалисты и другие заинтересованные лица также ждали, что по существу вопроса свое мнение выскажет Минфин, ведь согласно ст. 34.2 НК РФ именно это ведомство дает письменные разъяснения налоговым органам, налогоплательщикам и налоговым агентам по вопросам применения налогового законодательства. Но Минфин высказывать свою точку зрения не спешил.

В 2012 г. ФАС МО и Девятый арбитражный апелляционный суд (9-й ААС) вынесли ряд постановлений по спорам, возникающим из договоров, связанных с инвестиционной деятельностью в сфере финансирования строительства и реконструкции объектов недвижимости, постановив при этом, что между сторонами инвестиционной деятельности установились отношения, урегулированные правилами гл. 55 «Простое товарищество» ГК РФ, то есть совместная деятельность.

Обратите внимание! Основное значение этих судебных решений в том, что инвестиционные договоры, признанные договорами о совместной деятельности (простого товарищества), заключались между коммерческой организацией и некоммерческой. При этом первая изначально заключала договор в целях получения прибыли, а согласно нормам ст. 1041 ГК РФ сторонами договора простого товарищества, заключаемого для осуществления предпринимательской деятельности, могут быть только индивидуальные предприниматели и (или) коммерческие организации.

Иными словами, суды решили, что заключение договора о совместной деятельности допускается даже в том случае, когда одна из сторон, являясь коммерческой организацией, участвует в нем для получения прибыли, а другая сторона (некоммерческая организация) — для достижения иного полезного эффекта.

Рассматривая спор по инвестиционному договору между Правительством Москвы и коммерческой организацией, ФАС МО (Постановление от 30.08.2012 N А40-6920/12-76-64) признал сложившиеся между ними отношения по договору совместной деятельностью (простым товариществом).

В данном случае коммерческая организация, именуемая в контракте инвестором, обязалась за счет собственных и (или) привлеченных средств:

— произвести проектирование и строительство на освобождаемой территории жилого комплекса, а также объектов социальной инфраструктуры: детского сада, блока начальных классов и городских инженерных сетей к объектам;

— осуществить перекладку двух воздушных ЛЭП-110 кВт в подземный коллектор и перенос 250 гаражей-ракушек.

При этом в собственность Правительства Москвы в лице Департамента имущества подлежат передаче 100% площадей детского сада и блока начальных классов, а также 40% встроенно-пристроенных нежилых площадей.

Примечание. Прямое участие муниципальных образований в имущественном обороте посредством инвестиционной деятельности в целях достижения положительного социального эффекта допускается действующим законодательством в силу положений гл. 5 ГК РФ, ст. ст. 1 и 19 Федерального закона N 39-ФЗ, ст. ст. 1 и 2 Закона РСФСР N 1488-1 (Постановление Президиума ВАС РФ N 13356/08).

Суд указал на следующее. Поскольку из содержания инвестиционного контракта не следует, что целью обеих сторон договора являлось осуществление предпринимательской деятельности, действующим законодательством допускается прямое участие Правительства Москвы как государственного органа в инвестиционной деятельности в целях достижения положительного социального эффекта. При этом ФАС МО отметил, что данная правовая позиция изложена в Постановлениях Президиума ВАС РФ от 29.11.2005 N 10477/05 и от 17.02.2009 N 13356/08.

Здесь, помимо прочего, интересна ссылка на Постановление Президиума ВАС РФ N 13356/08, где рассматривалось дело по иску прокурора Новосибирской области, который обратился в арбитражный суд с заявлением о признании недействительным инвестиционного договора между администрацией и коммерческим обществом. Прокурор счел данный договор ничтожным, противоречащим требованиям п. 2 ст. 1041 ГК РФ (где говорится, что договор о совместной деятельности для предпринимательских целей вправе заключать лишь коммерческие организации и индивидуальные предприниматели). Президиум ВАС признал мнение прокурора незаконным, указав, что целью объединения вкладов администрации и общества являлось завершение строительства объекта, а не дальнейшее его коммерческое использование.

Еще пример. Девятый арбитражный апелляционный суд, рассматривая спор, возникший из инвестиционного контракта по финансированию строительства недвижимости между Всероссийским обществом слепых (ВОС, истец) и коммерческой фирмой (ответчик), также указал, что между сторонами установились отношения по совместной реализации инвестиционного проекта, которые регулируются правилами гл. 55 «Простое товарищество» ГК РФ. В результате арбитры признали необоснованным довод ответчика, что ВОС не вносило земельный участок по строительному адресу в качестве своего вклада в совместную деятельность, отметив при этом, что на момент заключения инвестиционного контракта между ВОС и Москомземом по указанному адресу были оформлены земельно-правовые отношения (Постановление от 26.09.2012 N 09АП-26401/2012-ГК).

К сведению. Оба судебных решения вынесены с учетом Постановления N 54, в котором говорится о необходимости определять правовую природу инвестиционных контрактов согласно нормам Гражданского кодекса.

Есть и другие судебные акты 2012 г., где суды классифицируют инвестиционные договоры как договоры простого товарищества. Из них хочется выделить Постановление ФАС МО от 09.06.2012 N А40-75578/10-105-656. В данном случае предметом инвестиционного контракта явилась реализация проекта по реконструкции зданий с целью осуществления программы комплексной реконструкции в центральной части г. Москвы. Согласно контракту инвестор обязался за свой счет произвести проектные, строительно-монтажные и пусконаладочные работы по зданиям, а после завершения их реконструкции жилая и нежилая площади будут распределены в определенных пропорциях между сторонами контракта. Кроме того, в соответствии с условиями инвестиционного контракта организация приобрела и передала г. Москве несколько квартир для отселения граждан из подлежащего реконструкции здания, а город обязался компенсировать затраты общества на отселение граждан.

Изучив обстоятельства дела, суд апелляционной инстанции квалифицировал правоотношения сторон как договор простого товарищества, а ФАС МО согласился с этими выводами.

Интересно также Постановление 9-го ААС от 23.07.2012 N 09АП-17455/2012-ГК, 09АП-18617/2012-ГК по делу N А40-55260/11-127-492, где рассматривался спор по иску коммерческого общества к Правительству Москвы о выделении в натуре доли в здании. Здесь суд признал договор о долевом участии по строительству многоэтажного гаража-стоянки между коммерческим обществом и Правительством Москвы как договор простого товарищества, не согласившись при этом с позицией Правительства Москвы, квалифицировавшего его в качестве договора купли-продажи будущей недвижимой вещи.

И хотя Правительство Москвы, проиграв этот суд, обжаловало его в кассационном порядке в ФАС МО и на момент написания данного материала рассмотрение дела еще не закончено (заинтересованные читатели могут узнать о нем на официальном сайте http://www.fasmo.arbitr.ru/), обстоятельство, что суды первой и апелляционной инстанций не согласились с мнением города о классификации договора как договора купли-продажи, а расценили его (со ссылкой на Постановление N 54) в качестве договора простого товарищества, свидетельствует о том, что у арбитражных судей сложилась достаточно устойчивая правовая позиция по данному вопросу.

К сведению. Также суды классифицировали инвестиционный договор как договор простого товарищества в следующих судебных актах:

— Постановления ФАС МО от 21.08.2012 N А40-115362/10-64-1059, от 27.06.2012 N А40-79908/11-127-717;

— Постановления 9-го ААС от 05.09.2012 N 09АП-24338/2012-ГК, от 30.08.2012 N 09АП-3276/2012-ГК, от 12.09.2012 N 09АП-24027/2012-ГК, 09АП-24130/2012-ГК.

Для начала скажем, чего делать не надо. Не надо огульно расценивать имеющийся у организации инвестиционный договор в качестве договора о совместной деятельности только потому, что в его названии есть слово «инвестиционный». Ведь согласно ст. 431 ГК РФ при толковании условий договора принимается во внимание буквальное значение содержащихся в нем слов и выражений.

Толкование договора и, следовательно, установление его правовой природы производятся также путем сопоставления с другими условиями и смыслом договора в целом. При этом принимаются во внимание также обычаи делового оборота.

После заключений, изложенных в вышеупомянутых судебных решениях, правовая неопределенность при классификации инвестиционных строительных договоров значительно снизилась, так как суды неоднократно приходили к выводу о допустимости совместной деятельности между коммерческой фирмой (для получения в дальнейшем прибыли) и некоммерческой организацией (для получения иного полезного результата).

Таким образом, организациям, имеющим инвестиционные контракты, следует по-новому рассмотреть их основные положения и условия. Вполне вероятно, что при новом взгляде на эти договоры, учитывая «свежую» арбитражную практику, юристы и налоговые консультанты изменят свое мнение об их правовой квалификации. Это, в свою очередь, может повлечь существенное уточнение ранее исчисленных налоговых обязательств или изменить планируемые налоговые последствия по ранее заключенным инвестиционным контрактам.

Применительно к совместной деятельности напомним, что в Налоговом кодексе установлены особенности обложения НДС при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности). Согласно нормам ст. 174.1 НК РФ по договору о совместной деятельности (простого товарищества) только один товарищ, ведущий общие дела, ведет налоговый учет по этой деятельности и принимает к вычету «входящий» НДС.

В этой связи представляет интерес Постановление ФАС МО от 07.09.2012 N А40-134931/11-129-560, где изложены обстоятельства спора между налоговым органом и обществом, которое до завершения исполнения инвестиционного контракта в полном объеме заявило к вычету 100% «входящего» НДС, предъявленного ему поставщиками и подрядчиками. При этом по условиям инвестиционного контракта помещения в объекте предварительно распределяются так, что только 70% площадей строящегося объекта будут принадлежать обществу. Налоговый орган исходил из того, что налогоплательщик сможет использовать в хозяйственной деятельности лишь 70% объекта и поэтому применит вычет налога лишь в соответствующей части.

Рассматривая дело, суды признали позицию инспекции незаконной, указав: поскольку вкладом общества в инвестиционную деятельность является финансирование строительства в полном объеме, оно приобретало работы (принимало к учету) и несло за свой счет расходы по их оплате. При наличии выставленных ему подрядчиками счетов-фактур общество было вправе применить налоговый вычет в полном объеме независимо от того, в каких долях будут распределены помещения. При этом суды (см. Постановление 9-го ААС от 11.05.2012 N 09АП-10745/2012-АК, 09АП-10748/2012-АК) применили норму п. 3 ст. 174.1 НК РФ, согласно которой налоговый вычет по товарам (работам, услугам), приобретаемым в рамках договора простого товарищества (совместной деятельности), предоставляется только участнику товарищества, ведущему общие дела.

Аналогичная позиция изложена также в Постановлениях ФАС МО от 22.07.2011 N КА-А40/7416-11-2, от 09.06.2010 N КА-А40/5677-10. Иными словами, можно говорить о сложившейся арбитражной практике по данному вопросу.

С учетом изложенного полагаем, что у налогоплательщиков, осуществляющих реализацию инвестиционных проектов на основании договоров с администрациями городов и учреждениями, есть шансы отстоять в судебном порядке правомерность применения в полном объеме вычетов по «входящему» НДС, при этом не начисляя налог со стоимости объектов, подлежащих передаче городу или учреждению.

Источник: delprof.ru