Акт приема-передачи по унифицированной форме N ОС-1 (далее — акт ОС-1) необходим для бухгалтерского и налогового учета основных средств (далее — ОС). От того, насколько верно он заполнен, может зависеть правильность исчисления налога на имущество и налога на прибыль. Поэтому рассмотрим на примере, что вписывается в ту или иную строку (графу) этого первичного документа.

Когда составляется акт ОС-1

Вам придется оформить акт:

— при приемке имущества, переданного вам (при приобретении, безвозмездном получении и т.д.) другим лицом, у которого передаваемое имущество не числилось в составе ОС, при том что это имущество, согласно вашей учетной политике, должно быть включено в состав ОС. Вместе с тем если имущество, отвечающее условиям признания ОС, стоит менее 20 000 руб. без НДС и у вас в учетной политике прописано, что такое имущество учитывается в составе МПЗ, то акт ОС-1 составлять не нужно.

Обратите внимание, при приемке имущества, которое у передающей стороны было в составе ОС (далее будем называть такое имущество бывшим в эксплуатации), вы не составляете отдельный акт ОС-1, а просто в акте ОС-1, который передаст вам продавец, заполняете отдельные строки и графы. Но если вы приобретаете бывшее в эксплуатации ОС для перепродажи (то есть для вас это товар), вам не нужно заполнять свою часть акта ОС-1, оформленного продавцом;

Оцилиндровочный станок «Тайга ОС-1», «Тайга ОС-2»

— при создании ОС вашей организацией;

— при передаче ОС в собственность другому лицу (как организации, так и физическому лицу) или на баланс лизингополучателя.

Внимание! Акт ОС-1 нужно составлять и при передаче ОС физическому лицу — не предпринимателю.

Когда вы принимаете к учету оборудование, которое требует монтажа, то на него надо составить акт о приеме (поступлении) оборудования по форме N ОС-14. И только после монтажа такого оборудования и его перевода в состав ОС нужно будет составить акт ОС-1. А если вы приобрели бывшее в эксплуатации оборудование, то свою часть акта ОС-1, переданного продавцом, вы заполняете после монтажа и перевода оборудования в состав ОС.

Таким образом, акт ОС-1 составляется:

(если) передается бывшее в эксплуатации имущество (которое у передающей стороны числилось в составе ОС) — в двух экземплярах, которые заполняются:

(если) имущество приобретено через розничную торговую сеть, у физлица или изготовлено вашей организацией — в одном экземпляре, который заполняется принимающей стороной. Далее мы будем называть такое имущество новым.

Обсуди с контрагентом

Чтобы стороне, передающей имущество, не пришлось оформлять дополнительный документ, подтверждающий данные ее налогового учета, можно эти данные включить в акт ОС-1, дополнив его несколькими графами.

К акту ОС-1 нужно приложить техническую документацию на объект (например, технический паспорт, инструкцию по эксплуатации). Если же при приеме ОС нужно проверить соответствие объекта техническим условиям, его пригодность к эксплуатации и необходимость его доработки, то можно приказом руководителя создать для этого комиссию.

Как произвести перевод незавершенного строительства в товар

Заполнение акта ОС-1

Сразу скажем, что форма акта предусматривает указание в нем показателей исключительно для бухгалтерского учета, а никак не для налогового. Поэтому для удобства вы можете дополнить форму акта графами или строками для данных налогового учета. Дополненную форму акта нужно утвердить приказом руководителя.

А если ваш бухгалтерский учет настолько сближен с налоговым, что все бухгалтерские показатели, отражаемые в акте, совпадут с налоговыми, вы можете сделать на акте ОС-1 пометку об этом, например написать «Расхождений между данными бухгалтерского и налогового учета нет».

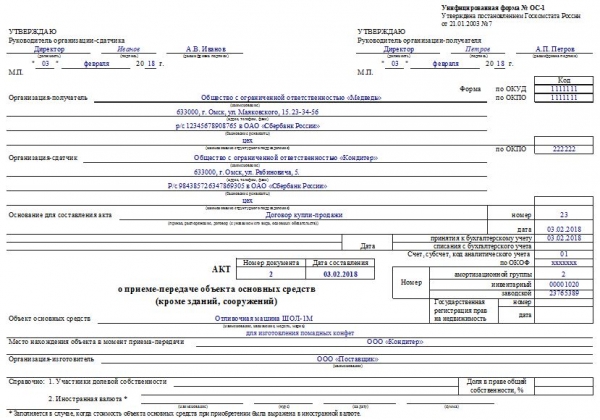

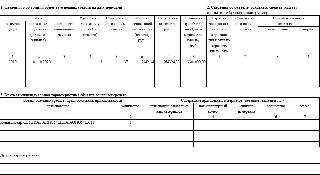

Заполняем первую страницу

Заполнение первой страницы акта начинается с указания данных об организации-получателе и организации-сдатчике. При этом если приобретено новое ОС, то, соответственно, данные о сдатчике не заполняются.

В строке «Основание для составления акта» вы можете указать любой документ, например договор купли-продажи, или накладную, или счет.

Таблица справа на этой странице акта (начиная со строки «Дата принятия к бухгалтерскому учету») заполняется передающей стороной при передаче ОС, бывшего в эксплуатации.

То есть при приобретении нового ОС вам нужно поставить в строках этой таблицы прочерки.

И обратите внимание, что на первой странице акта ОС-1 передающая сторона указывает номер амортизационной группы, в которую у нее включался объект. И вы при приобретении ОС, бывшего в эксплуатации, должны включить объект для целей налогового учета в состав той же амортизационной группы (подгруппы), в которой он числился у предыдущего собственника. Если передающая сторона изначально неправильно определила амортизационную налоговую группу ОС и неверно отражала объект в своем учете, но при передаче вам объекта отказывается исправить группу на правильную, то вы не можете самостоятельно ее поменять. Вы должны включить принятое ОС в ту же самую амортизационную группу.

А, как выяснилось, в Минфине предъявляют довольно жесткие требования к данным об основном средстве, отражаемым в акте ОС-1.

Из авторитетных источников

Бахвалова Александра Сергеевна, главный специалист-эксперт Департамента налоговой и таможенно-тарифной политики Минфина России

«Раздел 1 акта по форме N ОС-1 заполняется на основании сведений передающей стороны и носит информационный характер для объектов основных средств, бывших в эксплуатации.

Как разъяснил Минфин России в Письме от 05.07.2010 N 03-03-06/1/448, в случае отсутствия у получателя акта приема-передачи по бывшему в эксплуатации основному средству амортизация по такому основному средству у него не начисляется.

Если же форма N ОС-1 есть, но она заполнена неправильно, к примеру неверно был определен срок полезного использования основного средства, то получается, что достоверных документов о приобретенном основном средстве у принимающей стороны нет, и, следовательно, амортизация по такому основному средству начисляться не может».

Но мы бы не советовали вам ориентироваться лишь на сведения об амортизационной группе, указанные на первой странице акта ОС-1. Ведь передающая сторона необязательно указала в акте номер группы именно для целей налогового учета. Лучше если сведения о номере будут подтверждены отдельным документом, переданным вам предыдущим собственником. По вашему запросу он может передать вам справку в произвольной форме, оформленную, к примеру, так.

ООО «Орхидея» 5 августа 2010 г.

Справка-подтверждение

Подтверждаем, что копир Canon imageRUNNER IR-2520, переданный ООО «Роза» по акту о приеме-передаче от 05.08.2010 N 9 (договор купли-продажи от 19.07.2010 N 134), числился в налоговом учете нашей организации в составе III амортизационной группы.

Главный бухгалтер ———— (Розанова М.А.)

Если же основное средство вам передает организация-спецрежимник, то, поскольку она не определяла амортизационную группу для целей налогообложения, вы можете определить ее самостоятельно.

Чтобы заполнить строку «Организация-изготовитель» на первой странице акта, нужно посмотреть технические документы на объект (например, технический паспорт). А если эти сведения найти невозможно, то в строке ставится прочерк.

В шапке первой страницы акта ОС-1 обязательно должны поставить свои подписи руководители передающей (если приобретено ОС, бывшее в эксплуатации) и принимающей сторон, а также должны стоять даты утверждения ими акта ОС-1.

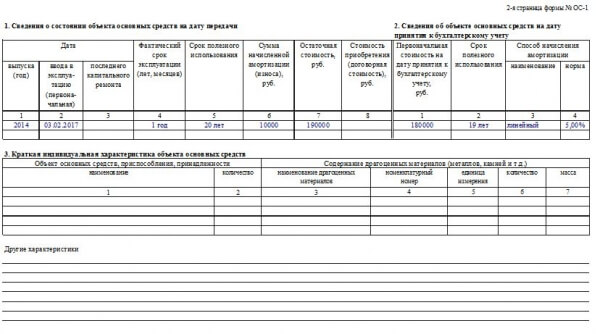

Заполняем раздел 1 второй страницы акта

Этот раздел заполняет только сторона, передающая основное средство. Следовательно, он вообще не заполняется при приеме-передаче нового ОС.

Если это вы передаете свое ОС, то вам надо обратить внимание на графу 4 разд. 1 — фактический срок эксплуатации ОС. Он определяется по формуле:

Фактический срок эксплуатации ОС (графа 4 разд. 1) = Период от даты ввода ОС в эксплуатацию до даты списания ОС — Месяцы и годы, когда фактически ОС не использовались

В срок, когда фактически ОС не использовалось, включаются периоды, когда по нему приостанавливалось начисление амортизации:

— в бухгалтерском учете:

— при переводе на консервацию продолжительностью свыше 3 месяцев;

— при переводе на восстановление (ремонт, реконструкцию, модернизацию) продолжительностью свыше 12 месяцев;

— в налоговом учете (Пункт 3 ст. 256 НК РФ):

— при передаче в безвозмездное пользование;

— при переводе на консервацию продолжительностью свыше 3 месяцев;

— при переводе на реконструкцию (модернизацию) сроком свыше 12 месяцев.

Если же вы сторона, принимающая бывшее в эксплуатации ОС, и вы видите, что разд. 1 акта организацией-сдатчиком заполнен лишь для бухгалтерского учета, то вы можете дополнительно запросить у нее сведения о некоторых показателях налогового учета (по аналогии с подтверждением номера амортизационной группы), в частности о фактическом сроке эксплуатации ОС. Ведь при применении линейного метода начисления амортизации для целей налогообложения прибыли вы можете уменьшить срок полезного использования полученного объекта на фактический срок его эксплуатации предыдущим собственником (Пункт 7 ст. 258 НК РФ).

Заполняем раздел 2 второй страницы акта

Этот раздел заполняет только получатель ОС.

При этом надо обратить внимание на следующие показатели этого раздела:

— графа 1 «Первоначальная стоимость на дату принятия к бухгалтерскому учету». Для бухгалтерского учета это будет сумма, которая списывается с кредита счета 08 «Вложения во внеоборотные активы» в дебет счета 01 «Основные средства». А для налогового учета это сумма расходов на приобретение ОС (его сооружение, изготовление, доставку), а также на доведение ОС до состояния, пригодного для использования, за минусом суммы входного НДС (кроме случаев, когда входной НДС учитывается в стоимости ОС). Причем первоначальная стоимость в бухгалтерском и налоговом учете может и не совпасть. Например, разница может равняться сумме процентов по кредиту, полученному для покупки этого ОС;

— графа 2 «Срок полезного использования». Как мы уже сказали выше, при приобретении бывшего в эксплуатации ОС этот срок для целей налогового учета может быть рассчитан по формуле:

Срок полезного использования ОС для целей налогообложения прибыли = Срок полезного использования объекта в соответствии с Классификацией основных средств — Фактический срок эксплуатации ОС предыдущим собственником

Если же на дату получения ОС срок полезного использования у предыдущего собственника уже истек, то вы определяете срок полезного использования самостоятельно исходя из технических условий и рекомендаций изготовителей, способности ОС приносить доход и технических характеристик;

— графа 4 «Норма амортизации». В случае если срок полезного использования в графе 2 разд. 2 акта ОС-1 указан в месяцах, то и норма амортизации должна быть месячная. Тогда ее можно рассчитать по формуле:

Месячная норма амортизации в % = 100% / Срок полезного использования на дату принятия ОС к учету (в годах) / 12 месяцев

Если же в бухгалтерском учете амортизация начисляется:

(или) способом списания стоимости по сумме чисел лет срока полезного использования;

(или) способом списания стоимости пропорционально объему продукции (работ), то в графе 4 разд. 2 акта ОС-1 нужно поставить прочерки.

Заполняем раздел 3 второй страницы акта

В разд. 3 акта ОС-1 указываются индивидуальные характеристики ОС. Например, здесь можно указать, в каком состоянии передается ОС, при наличии каких-либо дефектов у объекта — зафиксировать их.

Раздел 3 обязательно нужно заполнять, если из технических документов на ОС (из паспорта, руководства по эксплуатации, справочников) видно, что в нем есть детали, содержащие драгоценные материалы. Если в этих документах ничего о содержании драгметаллов не сказано, то в таблице разд. 3 акта надо поставить прочерки.

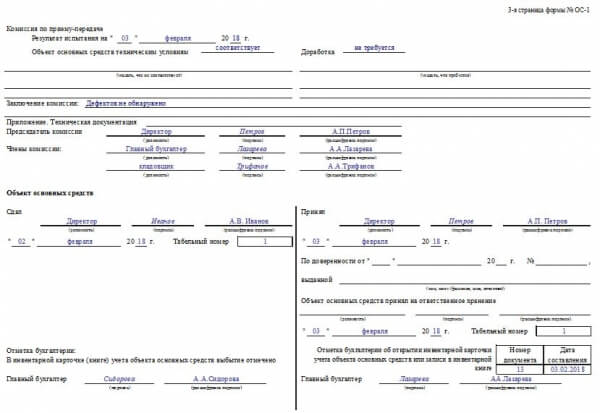

Заполняем третью страницу акта

Если для приема и проверки технического состояния ОС создавалась комиссия, то на третьей странице акта она:

— проставляет дату испытания ОС;

— отмечает соответствие или несоответствие ОС его техническим условиям;

— указывает, нужна ли этому ОС доработка.

Далее комиссия уточняет, что именно не соответствует техническим условиям и что требует доработки. И на основании результатов испытания и осмотра ОС дает свое заключение. Если по результатам проверки был составлен какой-то документ, то его надо приложить к акту и указать его в строке «Приложение».

Заполненный и подписанный членами комиссии акт ОС-1 в тот же день передается в бухгалтерию. На основании этого акта открывается инвентарная карточка учета ОС по форме N ОС-6. Об этом в акте ОС-1 ставится отметка.

При заполнении акта ОС-1 по объекту, бывшему в эксплуатации, особенно внимательной следует быть принимающей стороне, поскольку от показателей, отраженных в акте, у нее могут зависеть налоговые и бухгалтерские расходы.

Источник: www.mosbuhuslugi.ru

Акт о приеме-передаче объекта основных средств (скачать бланк по форме ОС-1)

Новая форма «Акт о приеме-передаче объекта основных средств» официально утверждена документом Постановление Госкомстата РФ от 21.01.2003 N 7.

Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) (Унифицированная форма N ОС-1) (ОКУД 0306001) применяется для оформления приема-передачи объекта ОС.

Бланк загружен на сайт: 30.01.2017

. объекта основных средств по форме № ОС-1 или акт о приеме-передаче . форме № ОС-1а. В формах № ОС-1 и ОС-1а предусмотрен раздел . года, имеется акт по форме № ОС-1. В соответствии с учетной политикой . средств (по одной из форм — № ОС-1, ОС-1а или ОС-1б .

. средств: Номер формы Наименование формы ОС-1 Акт о приеме-передаче объекта . Акт приемки-передачи по форме №ОС-1, поскольку, выписав такой акт, организация . средств (кроме зданий, сооружений) (форма №ОС-1); · Акт о приеме-передаче здания . средств организации оформляется по формам №ОС-1 или №ОС-1б. УЧЕТ НАЛИЧИЯ . -передаче объектов основных средств (формы №ОС-1, №ОС-1а, №ОС-1б) и .

. ОС № 2 взамен бракованного ОС № 1 капвложений налогоплательщик не осуществлял. По . Нельзя также списать остаточную стоимость ОС № 1 на основании пп. 8 . (120 000 руб.). Амортизируя ОС № 1, организация уже учла в . Отражены затраты на приобретение объекта ОС № 1 (120 000 — 20 000 . первоначальная стоимость возвращаемого объекта ОС № 1 01-2 01-1 . – Списана остаточная стоимость возвращенного объекта ОС № 1 (100 000 — 40 000) . доходов стоимость самортизированной части объекта ОС № 1, возмещаемая поставщиком 76-2 .

. и оборудования по унифицированным формам №ОС-1, №ОС-15, №ОС-16 (заверяются . машин и (или) оборудования (формы №ОС-1, №ОС-1б, №ОС-15), заверенные . -передачи основных средств согласно форме №ОС-1. 4. Дополнительные документы, подтверждающие приобретение .

. средств (кроме зданий, сооружений) (форма №ОС-1); · Акт о приеме-передаче групп . Акт приемки-передачи по форме №ОС-1, поскольку, выписав такой акт, организация . средств организации оформляется по формам №ОС-1 или №ОС-1б. Более подробно .

. статьи и с учетом Классификации ОС [1] . Причем данная норма не содержит . учетный документ либо унифицированную форму ОС-1 (ОС-1а – для зданий и . передачи новому собственнику. Унифицированные формы ОС-1 и ОС-1а предусматривают отражение .

Источник: www.audit-it.ru

Тонкости оформления акта приема-передачи основных средств ОС-1 — правильный образец и актуальный бланк

Приемка основных средств, не требующих монтажа, осуществляется на основании передаточного акта. Его составляют две стороны — передающая и принимающая, обоюдно подписывают.

Каждой стороне достается один экземпляр, прикладывается к основному договору. Удобно оформлять данный первичный документ с помощью унифицированной формы ОС-1, бланк и заполненный образец которой представлены ниже для скачивания.

В каких случаях заполнять?

Акт приема-передачи ОС-1 оформляется при возникновении необходимости передать объект, причисляемый к основным средствам предприятия, в пользование другой организации (продажа, обмен, лизинг) или ввода его в эксплуатацию.

Основными средствами являются объекты, срок использования которых в процессе хозяйственной деятельности предприятия длится более 12 месяцев, а также участки земли, оборудование, инвентарь, средства передвижения, скот, вычислительная техника.

Приемка зданий и сооружений оформляется типовой формой акта ОС-1а. Для прочих одиночных объектов применяется унифицированная форма ОС-1. Для групп объектов — форма ОС-1б.

Строительные объекты отнести к основным средствам можно только после завершения строительных работ или приобретения готового здания.

Рекомендуем также прочитать:

Акт приема-передачи используется при ведении бухгалтерского учета, где в полной мере отражается информация об основном средстве.

К примеру, при покупке материальных ценностей, которые необходимо поставить на баланс компании как ОС, передаточный акт служит основанием для осуществления факта списания продавцом, а покупателем — отражения приобретения в бухгалтерском учете.

Сколько нужно экземпляров?

При передаче имущества, бывшего в эксплуатации, новому собственнику, оформляется 2 экземпляра акта (по 1 для каждой из сторон). Документ составляет прежний владелец объекта ОС.

Каждый экземпляр акта приема-передачи подлежит утверждению директорами обеих компаний, надлежащая техническая документация на ОС прикладывается к акту (техпаспорт, план сооружения, инструкция по эксплуатации).

Важно! При оформлении приемки нового имущества, составляется 1 акт для принимающей стороны.

Если одной из сторон сделки является бюджетное учреждение, экземпляров документа должно быть 3. Еще один пакет документов составляется для Росимущества.

Подписи проставляют не только члены комиссии, но и директора государственных предприятий. Пункт о госрегистрации прав заполняется лишь при передаче недвижимости.

Основные правила формирования

Акт о приеме-передаче объектов основных средств относится к первичной бухгалтерской документации.

Требования по обязательному заполнению унифицированной формы ОС-1 были отменены с 2013 года, предприятия имеют право составлять акт в произвольной форме.

Зачастую, компании применяют именно утвержденный бланк. В нем содержится наиболее необходимая информация о передаваемом имуществе, придумывать что-то дополнительное нет необходимости.

Если претензии со стороны принимающей организации отсутствуют, то это обязательно фиксируется в первичном документе. Их наличие прописывается в документе с особой точностью.

Заполнение первой страницы унифицированной формы

Первая страница — информация об объекте предприятия, его поставщике и получателе.

Вверху листа отводится место для утверждения документа обеими сторонами сделки с обозначением должностей руководителей и даты подписания акта приема-передачи.

Затем записывается информация о получателе: полное название компании, юридический адрес, данные о расчетном счете компании, открытым в кредитном учреждении.

Передающая сторона фиксирует аналогичную информацию о себе в следующих строках формы ОС-1.

Важно! Основанием для составления акта по форме ОС-1 служит договор (купли-продажи, поставки, дарения, лизинга) или приказ руководителя. В форме необходимо указать дату его составления и номер (в правой части документа).

Ниже вписываются еще 2 даты: принятия и списания с бухгалтерского учета. Здесь же фиксируется счет бухгалтерского учета, номер имущества (инвентарный, заводской, амортизационный).

Далее вписывается порядковый номер акта, день его составления, название передаваемого основного средства, местонахождение имущества, компания-изготовитель объекта.

Остальная информация вносится по мере надобности (участники долевой собственности, иностранная валюта).

Образец заполнения первой страницы бланка ОС-1:

Подготовка второго листа

Вторая страница акта приема-передачи ОС — стоимостные и эксплуатационные сведения объекта на день совершения приема и передачи.

Лист состоит из трех таблиц.

Первая таблица включает в себя основную информацию о передаваемом имуществе:

- год выпуска,

- день ввода основного средства в эксплуатацию;

- дата произведенного ремонта,

- реальное время пользования объектом ОС,

- срок полезного использования,

- сумма износа ОС,

- остаточная и договорная стоимость объекта.

Если стоимость объекта в акте приема-передачи продавцом указана отличная от договорной стоимости, для учета берется сумма из договора.

Строки заполняются продающей организацией только для бывших в эксплуатации основных средств. Приобретая ОС у физических лиц или через торговые сети, таблица не заполняется.

Во вторую таблицу бланка ОС-1 записываются данные о принятии основного средства к бухучету:

- первоначальная стоимость,

- срок использования объекта,

- метод начисления амортизации.

Таблица заполняется получателем основных средств.

В третью таблицу акта вносятся данные об индивидуальных, особенных характеристиках имущества. К примеру, наличие и количество драгоценных металлов в составе объекта.

Пример заполнения второго листа акта ОС-1:

Оформление третьей страницы

Третья страница унифицированной формы ОС-1 — заключение комиссии и подписи сторон сделки.

В акт приема-передачи записывается дата проведения комиссии и ее результаты. При наличии дополнительных приложений к бланку (заключение эксперта), они отмечаются отдельным пунктом.

В завершении акт о приемке основного средства подписывается всеми членами комиссии, руководителями обеих компаний и их главными бухгалтерами.

В состав комиссии должны входить не меньше 3-х сотрудников, утвержденных приказом главы компании.

В итоге бланка бухгалтерскими работниками вносятся соответствующие отметки:

- передающей стороной отражается выбытие объекта, отражающееся в инвентарной карточке (при передаче между собственниками),

- принимающая сторона отмечает открытие на имущество инвентарную карточку или внесение соответствующей записи в инвентарной книге ОС-6б.

При вводе в эксплуатацию имущества по договору лизинга, соответствующая отметка делается в акте приема-передачи.

В договоре прописывается факт передачи лизингополучателю объекта на баланс.

Образец оформления третьего листа ОС-1:

Скачать бланк в excel

- объекта основных средств форма ОС-1 — excel;

- зданий форма ОС-1а — excel;

- групп однородных объектов ОС-1б — excel.

Образец при покупке

Ниже представлен заполненный пример акта ОС-1 при оформлении передачи и приемки объекта в результате приобретения за плату.

Такие объекты ставятся на бухгалтерский учет в порядке, оговоренном в данной статье.

Иногда вызывает затруднение у сотрудников бухгалтерии принятие на баланс компании оборудования, которое нуждается в монтаже.

Хотя, сходство с формой ОС-1 кажется большое, но все же в данном случае используется форма ОС-14, на основании которой оборудование принимается на склад, после чего заполняется форма ОС-15 о передаче объект в монтаж.

Оборудование с применением монтажных работ сначала отправляется на склад, затем оно монтируется, а после этого объект переходит в категорию основных средств.

Из монтажа его также можно принять по акту ОС-1.

Таким образом, унифицированная форма в настоящее время широко используется при приеме объектов основных средств.

Несмотря на возможность использовать свой бланк, компании предпочитают пользоваться проверенным первичным документом.

Форма ОС-1 является основанием для снятия объекта с учета передающей стороны и принятия на баланс принимающей. Именно поэтому бланк нужно составить в двух экземплярах.

Источник: praktibuh.ru

Форма ОС-1 при продаже основного средства: правила заполнения и образец

Форма ОС-1 — это акт, являющийся основанием для принятия объекта к учету, т. е. постановки его на баланс в качестве основного средства.

Кому и для чего нужна форма

При поступлении оборудования и нематериальных активов бухгалтер приходует их на счет 08, который предназначен для учета затрат на приобретение активов. Пока объекты числятся на этом счете, они в хозяйственной деятельности не используются.

Для ввода оборудования в эксплуатацию назначается комиссия в составе нескольких сотрудников. Чаще всего это руководитель предприятия, главный бухгалтер и лица, ответственные за дальнейшее использование объекта. Документом, подтверждающим постановку на баланс в качестве основного средства, является акт формы ОС-1.

Эксперты КонсультантПлюс разобрали, как правильно учесть продажу основных средств. Используйте эти инструкции бесплатно.

Кто и на основании чего ее заполняет

Форма ОС-1 заполняется бухгалтером или другим ответственным лицом на основании технической документации и утверждается руководителями двух организаций — поставщика и покупателя. Бланк утвержден постановлением Госкомстата России от 21.01.2003 № 7.

При продаже основного средства организация-сдатчик заполняет левую сторону акта, а организация-получатель — правую. Обратите внимание на образец акта ОС-1 при продаже основного средства (титульный лист) и реквизиты, обязательные к заполнению.

Порядок заполнения

Организация-сдатчик заполняет следующие поля на титульном листе формы ОС-1:

- Гриф «УТВЕРЖДАЮ» и реквизиты обеих сторон.

- Номер и дату акта.

- Даты оприходования и продажи.

- Номер амортизационной группы.

- Инвентаризационный и заводской номера.

- Наименование объекта.

- Местонахождение на момент передачи.

На второй странице следует указать такие данные:

- Дата или год выпуска.

- Первоначальная дата ввода в эксплуатацию.

- Фактический срок эксплуатации в годах или месяцах.

- Срок полезного использования, определенный в соответствии с Классификацией основных средств, включаемых в амортизационные группы, утв. постановлением правительства РФ от 01.01.2002 № 1(в ред. от 27.12.2019).

- Сумма амортизации, начисленной до момента передачи.

- Остаточная стоимость (цена приобретения без НДС за минусом начисленного износа).

- Договорная стоимость (сумма, за которую продано основное средство, включая НДС).

- Данные о кратких индивидуальных характеристиках.

Так выглядит образец заполнения формы ОС-1 с примером продажи кондиционера:

- балансовая стоимость — 271 666,67 руб.;

- амортизационная группа — 3;

- срок полезного использования — 37 месяцев;

- сумма начисленного износа — 7342,34 руб.;

- продажная стоимость — 330 000,00 руб.

На третьей странице формы ОС-1 заполняются данные о результатах испытаний и подписи ответственных лиц передающей и принимающей сторон.

О результатах работы комиссии составляется отдельный протокол принятия объекта к учету.

Источник: ppt.ru