Формы счета-фактуры, корректировочного счета-фактуры и УПД, а также универсального корректировочного документа изменены с 01.07.2021. Добавлены новая графа 5а и информация о прослеживаемости импортных товаров.

Изменения касаются налогоплательщиков и на ОСНО, и на УСН. Упрощенцы (организации и ИП) обязаны указывать информацию о прослеживаемых товарах при их наличии. Вместо СФ они оформляют УПД в электронном виде.

Разберемся, как все это реализовано в 1С 8.3 Бухгалтерия.

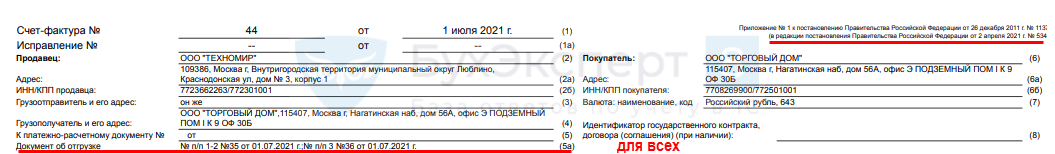

Новый счет-фактура с 01.07.2021 — образец заполнения

Счет-фактура с 1 июля 2021 — что изменилось?

В связи с принятием Федерального закона от 09.11.2020 N 371-ФЗ о прослеживаемости товаров в счете-фактуре с 01.07.2021 появились дополнительные реквизиты.

Рассмотрим изменения в счете-фактуре с 01.07.2021.

- 5а — для реквизитов документа об отгрузке, соответствующем порядковому номеру (номерам) записи в счете-фактуре.

Счет-фактура — что за документ и для чего он нужен!!!

Это изменение касается всех налогоплательщиков. Оно поможет налоговикам при проверке быстро найти первичку по отгрузке товаров (работ, услуг, имущественных прав) под конкретный СФ.

В счете-фактуре на аванс графу 5а заполнять не надо т.к. в ней приводится информация об отгрузочных документах, а не об оплатах.

Вопрос, что указывать в строке 5а счета-фактуры, если первички нет, не урегулирован. Например, если арендодатель не выставляет акт на аренду. Рекомендуем закрепить порядок оформления в Учетной политике по НДС и выставлять УПД в таком случае.

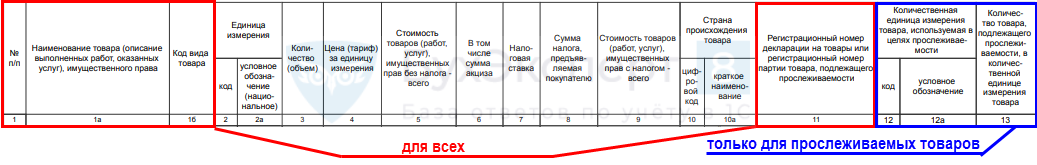

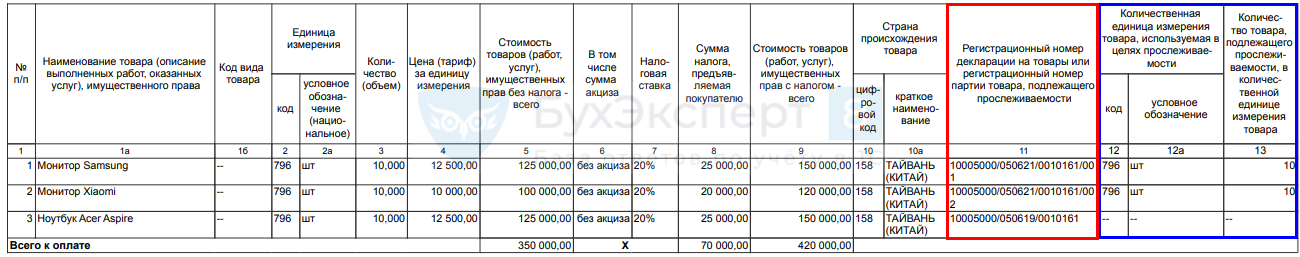

В табличной части СФ добавлены и изменены графы:

- 1 — № п/п — он указывается в строке 5а;

- 1а — «Наименование товара…» — графа сдвинулась правее, и у нее изменился номер;

- 1б — «Код вида товара» — графа сдвинулась правее, и у нее изменился номер;

- 11 — изменено название графы на «Регистрационный номер декларации на товары или регистрационный номер партии товара, подлежащего прослеживаемости», добавлена информация о РНПТ;

- нет прослеживаемых товаров — указывается номер ГТД;

- есть прослеживаемые товары — указывается номер РНПТ;

При продаже прослеживаемых товаров СФ выставляются всем покупателям за некоторым исключением (пп. 1 п. 3 ст. 169 НК РФ). Налогоплательщики на спецрежимах (например, УСН) или освобожденные от НДС вместо счета-фактуры оформляют УПД со статусом 2.

- 1 — № п/п — номер строки в СФ, к которому составляется КСФ;

- 1б — «Показатели в связи с изменением стоимости…» — графа сдвинулась правее, и у нее изменился номер;

- 1в — «Код вида товара» — графа сдвинулась правее, и у нее изменился номер;

- 10, 10а — цифровой код и наименование страны происхождения из СФ, к которому составляется корректировка;

- 11 — Регистрационный номер декларации на товары или РНПТ из СФ, который корректируется;

- 12, 12а — код и обозначение единиц измерения прослеживаемых товаров по ОКЕИ из корректируемого СФ;

- 13 — количество прослеживаемых товаров (услуг) в этих единицах в разрезе:

- А (до изменения);

- Б (после изменения);

- В (увеличение) или Г (уменьшение).

Несмотря на то, что изменения в графах 12, 12а, 13 не влияют на налоговую сумму, в случае таких изменений необходимо составить новый КСФ (Постановление Правительства РФ от 26.12.2011 N 1137, которое с 01.07.2021 действует в ред. Постановления Правительства РФ от 02.04.2021 N 534).

Для участников системы прослеживаемости обязателен ЭДО. Счета-фактуры передаются только в электронном виде за некоторым исключением (п. 2 ст. 2 Закона N 371-ФЗ, п. 1.1 ст. 169 НК РФ).

Работать с электронными счетами-фактурами с 01.07.2021 следует по обновленным правилам (Приказ Минфина РФ от 05.02.2021 N 14н).

- физическим лицам для не связанных с предпринимательской деятельностью нужд, а также самозанятым на НПД — этой категории СФ даже не нужны;

- с территории РФ в соответствии с таможенной процедурой экспорта или реэкспорта;

- с территории РФ на территорию другого государства-члена ЕАЭС.

Поэтому часть реквизитов в СФ (КСФ, УПД) доступна только в электронном формате (ст. 2 Закона 371-ФЗ). В печатной форме они не выводятся. Если прослеживаемых товаров нет в счете-фактуре, то графы 12-13 не выводятся на печать. У тех, кто работает с ЭДО, они будут, но заполнять их не требуется.

Работать с электронными счетами-фактурами с 01.07.2021 следует по обновленным правилам (Приказ Минфина РФ от 05.02.2021 N 14н).

Заполнение УПД и УКД с 1 июля 2021

ФНС доработала электронный формат УПД и УКД (Письмо ФНС РФ от 28.05.2021 N ЕА-4-15/7407).

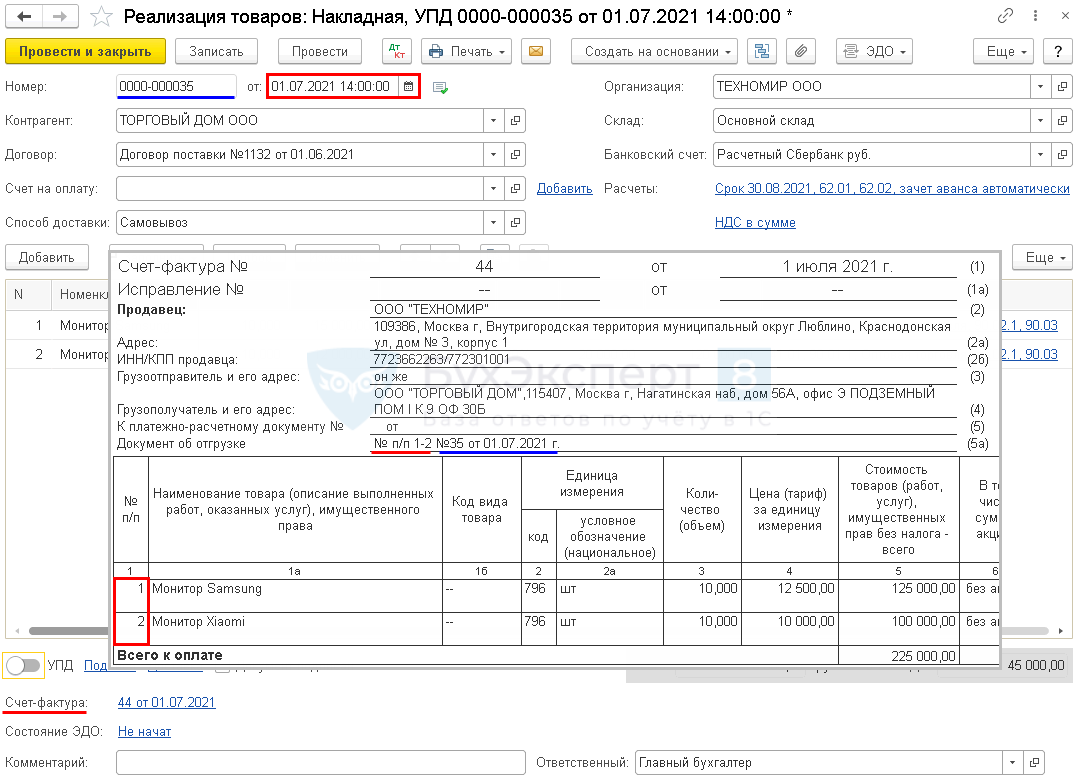

Новый счет-фактура в 1С

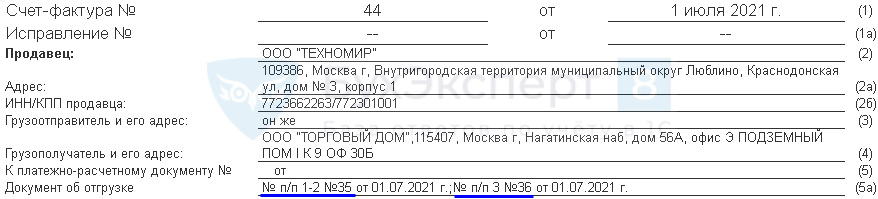

Шапка счета-фактуры

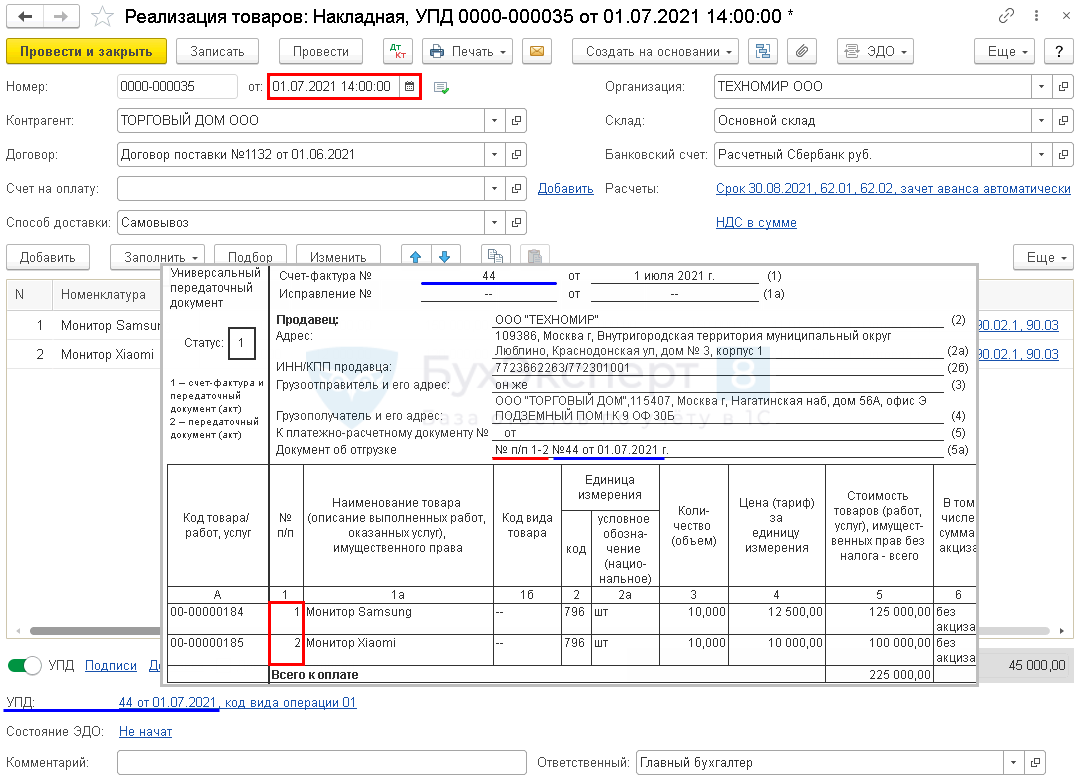

Реализовано заполнение строки 5а «Документ об отгрузке» в печатных формах документов (с релиза 3.0.95):

При формировании печатной формы Счета-фактуры с датой начиная с 1 июля, в строке 5а указывается:

- № п/п — номера позиций товаров из графы № п/п счета-фактуры;

- № … от — номер и дата документа отгрузки по этим позициям (документа реализации).

Если документов отгрузки несколько, они все будут перечислены в строке 5а.

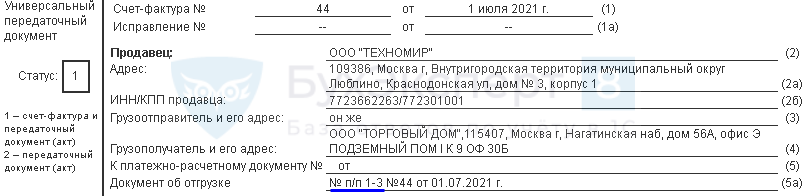

При формировании печатной формы УПД с датой начиная с 1 июля, в строке 5а указывается:

- № п/п — номера позиций товаров из графы № п/п УПД;

- № … от — номер и дата документа отгрузки по этим позициям — в данном случае номер УПД, т. к. он выполняет роль документа отгрузки.

В этом случае все позиции указываются под одним номером УПД.

Почему в счете-фактуре на несколько реализаций одинаковые позиции номенклатуры не объединяются в одну строку?

После установки обновления 1С на релиз 3.0.95.15, при формировании УПД и СФ на основании нескольких реализаций, одинаковые позиции номенклатуры отражаются отдельными строками. Раньше они объединялись. С чем это связано?

С 01.07.2021 в форме СФ появилась строка 5а, в которой необходимо указывать:

- реквизиты документа об отгрузке,

- конкретные порядковые номера записей в счете-фактуре.

Поэтому позиции из разных документов реализации должны быть отражены в СФ отдельно. Для УПД это не так принципиально, возможно, что алгоритм в 1С будет изменен и одинаковые строки будут сворачиваться.

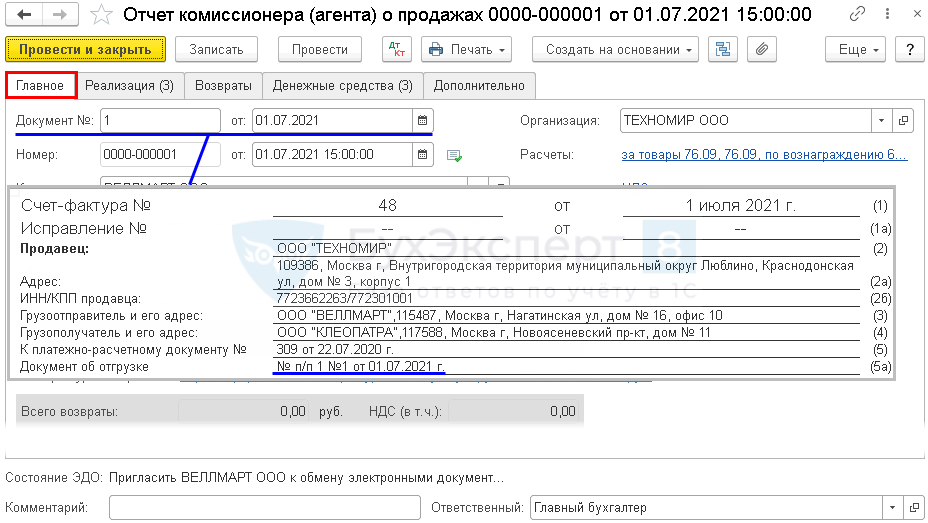

При формировании печатной формы счета-фактуры из документа Отчет комиссионера (агента) о продажах строка 5а заполняется данными реквизитов из граф Документ № … от на вкладке Главное .

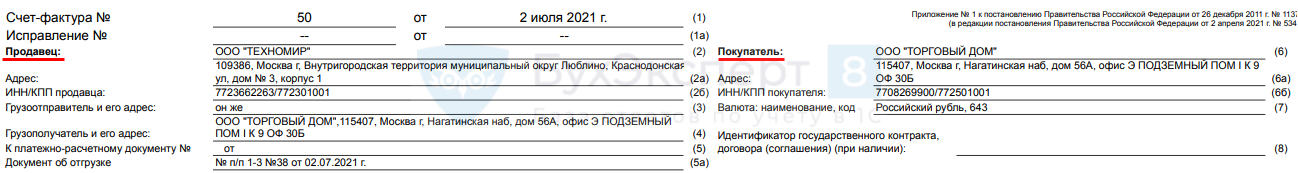

Почему в 1С в шапке счета-фактуры реквизиты Покупателя и Продавца расположены в 2 колонки?

Почему в 1С в форме счета-фактуры, действующей с 01.07.2021 реквизиты Покупателя и Продавца расположены в 2 колонки (с релиза 3.0.95)?

Форма счета-фактуры утверждена Постановлением Правительства РФ от 26.12.2011 N 1137 и эти реквизиты расположены там в одну колонку.

Допустимо ли менять расположение реквизитов в счете-фактуре?

Для более компактного расположения реквизитов фирмой 1С было принято решение разместить реквизиты Продавца и Покупателя в СФ и УПД в 2 колонки.

По мнению разработчиков 1С, все данные сохранены, поэтому такое расположение не противоречит Постановлению.

В случае осторожного подхода, можно разработать собственную внешнюю форму бланка с помощью программиста 1С. А также обратиться с письменным запросом в ИФНС, чтобы получить адресный ответ о безопасности применения такого варианта бланков.

Табличная часть счета-фактуры

Табличная часть счета-фактуры заполняется в соответствии с новым порядком. В одном документе отражаются и прослеживаемые, и непрослеживаемые товары. Графы 12-13 выводятся и заполняются при наличии информации.

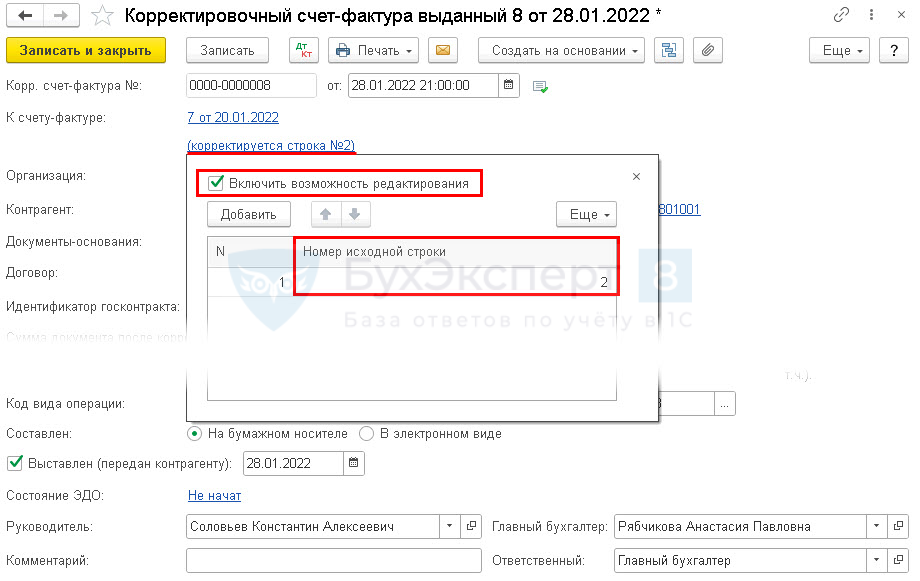

При оформлении Корректировочного счета-фактуры и Универсального корректировочного документа с датой после 01.07.2021 данные номера корректируемых строк дублируются из первичного СФ или УПД (с релиза 3.0.106.60).

Аналогично заполняется УКД.

При необходимости можно откорректировать вручную Номер исходной строки в документе Корректировочный счет-фактура выданный с помощью флажка Включить возможность редактирования .

Отслеживать изменения по автоматизации в 1С, касающиеся СФ, УПД, КСФ, УКД в связи с вводом прослеживаемости, можно здесь >>

Все инструкции по 1С и материалы по теме размещаем в рубрике Прослеживаемость.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Документ Счет-фактура полученный вид операции на поступление позволяет зарегистрировать в..В вашей учетной политике установлено, что первичным документом при реализации.Не знаете, как оформить такие операции? Поставщик выставил универсальный передаточный.

(26 оценок, среднее: 4,69 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Источник: buhexpert8.ru

Сводный счет-фактура в строительстве

В письме Минфина России от 24.05.2006 № 03-04-10/07 разъяснен порядок оформления счетов-фактур организацией, выполняющей функции заказчика-застройщика, осуществляющей работы по реализации инвестиционного проекта с привлечением подрядных организаций без выполнения строительно-монтажных работ своими силами.

Специалисты ИАС «Консалтинг.Стандарт» прокомментировали названное письмо в еженедельном аналитическом мониторинге законодательства, который получают все подписчики ИАС «Консалтинг.Стандарт» (о системе «Консалтинг. Стандарт» читайте здесь).

В письме разъясняется, что организация, выполняющая функции заказчика-застройщика (далее — заказчик), не позднее пяти дней после передачи в установленном порядке на баланс инвестора объекта, законченного капитальным строительством, выставляет инвестору сводный счет-фактуру по соответствующему объекту.

Сводный счет-фактура составляется в двух экземплярах на основании счетов-фактур, ранее полученных заказчиком от подрядных организаций по выполненным строительно-монтажным работам и поставщиков товаров (работ, услуг). При этом в данном счете-фактуре строительно-монтажные работы и товары (работы, услуги) выделяются в самостоятельные позиции. Второй экземпляр сводного счета-фактуры хранится у заказчика в журнале учета выставленных счетов-фактур без регистрации в книге продаж.

Счета-фактуры, полученные заказчиком от подрядных организаций и поставщиков товаров (работ, услуг), хранятся у заказчика в журнале учета полученных счетов-фактур без регистрации в книге покупок. Копии этих счетов-фактур прилагаются заказчиком к сводному счету-фактуре, который представляется инвестору.

Кроме того, к сводному счету-фактуре заказчиком прилагаются копии платежных документов, подтверждающих фактическую уплату сумм налога подрядным организациям по строительно-монтажным работам, поставщикам товаров (работ, услуг), а также таможенным органам (копии платежных поручений с выписками банка о списании с расчетного счета заказчика указанных денежных средств).

Сводные счета-фактуры с приложениями, полученные инвестором от заказчика, хранятся в журнале учета полученных счетов-фактур и регистрируются в книге покупок по мере принятия к вычету сумм НДС по соответствующим объектам капитального строительства.

Что касается услуг по организации строительства, оказанных заказчиком инвестору, то по таким услугам заказчику следует оформлять счета-фактуры и регистрировать их в книге продаж в общеустановленном порядке. При этом стоимость данных услуг в сводный счет-фактуру не включается.

У инвестора счета-фактуры по услугам заказчика хранятся в журнале учета полученных счетов-фактур и по мере принятия к вычету НДС регистрируются в книге покупок.

Источник: buh.ru

Заполняем бланк счета-фактуры в 2022 году

Счет-фактура нужна, чтобы показать налог на добавленную стоимость и подтвердить право на вычет. Если неправильно оформить документ, налоговая инспекция откажет в заявленных вычетах.

Скачать образец бланка формы счета-фактуры с 01.07.2021, заполненный для ООО, на поставку товара

Что такое счет-фактура

Продавцы показывают в счете-фактуре сформированный НДС, а покупатели принимают этот налог к вычету. То есть счет-фактура (СЧФ) — документ, который выставляет продавец и в котором он фиксирует налог на добавленную стоимость (п. 1 ст. 169 НК РФ).

В Налоговом кодексе разъясняется, когда выписывается счет-фактура на аванс: после получения авансового платежа, на который начисляют НДС по расчетной ставке 20/120 или 10/110 (ст. 164 НК РФ). СЧФ выставляют покупателю в определенной срок — 5 календарных дней с даты получения авансирования.

Авансовый НДС исчисляют, даже если товары отгрузят в этом же квартале. А вот СЧФ разрешают не выставлять, если продавец отгрузит продукцию в течение 5 дней и в этом же квартале (письмо Минфина № 03-07-14/22553 от 29.03.2021). Налог на добавленную стоимость принимают к вычету в квартале отгрузки товаров, за которые уже перечислили аванс, а если авансовый платеж вернули покупателю — в течение года после возврата (ст. 172 НК РФ, п. 22 правил ведения книги покупок, утв. ПП РФ № 1137 от 26.12.2011).

Какие правила установлены для заполнения

Действующий бланк СЧФ и порядок его заполнения приведены в Постановлении Правительства № 1137 от 26.12.2011.

Особые правила действуют для заполнения адреса продавца и покупателя. Адреса отражают в строках 2а и 6а СЧФ. Адрес организации необходимо указать в соответствии с ЕГРЮЛ, адрес предпринимателя — место жительства из ЕГРИП. В адресных строках допускаются сокращения.

Почтовые адреса грузоотправителя и грузополучателя фиксируют в строках 3 и 4 СЧФ на поставку товара. Если заполняете счет-фактуру на выполнение работ или услуг, передачу имущественных прав или авансовый документ, стр. 3 и 4 заполнять не надо.

Если исполнитель указал неполный адрес в СЧФ, но это позволяет определить и продавца, и покупателя, инспектор не откажет заявителю в вычете (п. 2 ст. 169 НК РФ, письмо Минфина № 03-07-14/61854 от 30.08.2018).

Подписывают СЧФ уполномоченные представители продавца — руководитель, главный бухгалтер или другие лица по доверенности. От имени ИП документ подписывает сам предприниматель или его доверенный представитель, доверенность должна быть электронной или нотариальной. Цифровые счета-фактуры необходимо подписать усиленной квалифицированной электронной подписью руководителя, ИП или их представителей.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно внести данные в счет-фактуру.

Как заполнить счет-фактуру: инструкция

Для продавцов действует возможность заполнить счет-фактуру онлайн бесплатно — через специальные электронные сервисы. Готовый документ выгружают, подписывают ЭП и отправляют контрагенту.

Не запрещена и бумажная форма СЧФ, которую заполняют от руки или на компьютере. Допускается и комбинированное заполнение, где часть документа заполнили вручную, часть — на ПК.

В таблице — инструкция по заполнению СЧФ для продавца.

Вводная часть

Указываем порядковый номер и дату заполнения

Вносим порядковый номер и дату исправлений, если правим документ

Пишем название, адрес продавца, его ИНН и КПП

Наименования и почтовые адреса грузоотправителя и грузополучателя вносим только при формировании СЧФ на поставку товаров

Указываем номер и дату платежного поручения, если получили денежный аванс. Строка заполняется и в авансовом, и в отгрузочном документе. А если получили наличную предоплату, покажите номер и дату кассового чека

Вписываем номер и дату документа об отгрузке: товарной накладной, акта выполненных работ, УПД и других

Указываем название, адрес покупателя, его ИНН и КПП

Определяем наименование валюты и ее цифровой код

Отмечаем идентификатор государственного контракта, договора о субсидировании или бюджетных инвестициях, если СЧФ выставили в рамках исполнения таких соглашений

Определяем порядковый номер записи в таблице СЧФ

Пишем наименование товаров, работ, услуг

Вносим код вида товара по ТН ВЭД, если экспортируем продукцию в страны Евразийского экономического союза

Определяем единицу измерения: код единицы измерения в счете-фактуре и ее условное обозначение

Заполняем количество и объем поставки, если указали единицу измерения

Фиксируем налоговую базу — стоимость всего количества товаров, работ, услуг

Учитываем сумму акциза или пишем, что поставка «без акциза»

Определяем сумму налога по указанной ставке

Показываем стоимость товаров, работ, услуг с НДС или сумму аванса

Указываем страну происхождения продукции, но только если товар произведен не в РФ

Формируем для товаров, которые не подлежат прослеживаемости, если:

- они ввезены в Россию и их задекларировали по правилам ЕАЭС;

- они выпущены для внутреннего потребления при завершении процедуры свободной таможенной зоны в ОЭЗ Калининградской области.

Пишем номера деклараций.

В остальных случаях в графе 11 показываем регистрационный номер партии товаров, подлежащих прослеживаемости

Прочерки в незаполненных ячейках СЧФ ставить не обязательно. Но если поставите прочерки там, где не требовалось, налоговая все равно не откажет покупателю в вычете (п. 2 ст. 169 НК РФ). Обязательно подпишите заполненный счет-фактуру у ответственных лиц.

Источник: clubtk.ru

В каких случаях оформлять УПД, а в каких —

Один УПД — универсальный передаточный документ — заменяет собой два документа.

Сергей Скрябин

Эксперт по праву

УПД можно применять вместо накладной либо акта и счета-фактуры. Кто и когда может применять УПД, как его заполнять и можно ли применять одновременно два документа, например счет-фактуру и УПД, читайте в статье.

Что такое УПД

УПД — это универсальный передаточный документ. Компания или ИП могут использовать его для того, чтобы упростить свой документооборот.

Если предмет сделки — прослеживаемый товар и продавец на спецрежиме, он обязан выставлять электронный УПД. В остальных случаях УПД применяют по желанию.

Продавцы на общем режиме используют УПД вместо счета-фактуры и товарной накладной (форма ТОРГ-12) или акта.

Продавцы на спецрежимах используют УПД только как накладную или акт, так как счет-фактуру не выставляют.

УПД подтверждает налоговые расходы, а у покупателей на ОСН — еще и вычеты по НДС. УПД содержит все реквизиты первичного документа и счета-фактуры, а потому с ним не будет проблем при налоговой проверке.

Это значит, что при отгрузке товаров или выполнении работ, оказании услуг можно не оформлять счет-фактуру с товарной накладной или актом. Их можно объединить в один универсальный передаточный документ.

Есть исключение: УПД не сможет заменить транспортную накладную, поскольку для нее обязательно использовать форму, утвержденную правительством.

Кто может применять УПД

УПД могут применять любые компании и предприниматели без ограничений. Главное — согласовать с контрагентами использование УПД.

Для этого в договоре между продавцом и покупателем нужно прописать условие, что сделка оформляется УПД. Если в договоре указано, что продавец на ОСН выставляет счет-фактуру и накладную, оформлять УПД нельзя. То же самое, когда в договоре прописано, что продавец на спецрежиме оформляет накладную ТОРГ-12 или другой документ, но не УПД.

Чтобы начать использовать универсальный передаточный документ, компании или ИП нужно:

- зафиксировать это решение в учетной политике;

- утвердить форму УПД, которую будут применять, или взять ту, что предложила ФНС.

УПД подойдет тем компаниям, которые хотят сэкономить на учете и хранении первичных документов и упростить свой документооборот. Покупатель на основании УПД от поставщика может не только оприходовать товары, материалы или основные средства, но и предъявить сумму НДС к вычету, если работает на общем режиме.

Для каких операций можно использовать УПД

УПД подойдет не для всех продаж: сфера его применения ограничена. Разрешенные операции собраны в специальный перечень. Например, это может быть поставка товаров, услуг или работ, передача имущественных прав, передача результатов выполненных работ, выполнение услуг.

Если компания или ИП иногда оформляют УПД, это не значит, что они должны использовать этот документ по всем сделкам. Можно по своему усмотрению применять как универсальные документы, так и обычные счета-фактуры и товарные накладные. Все зависит от договоренностей с контрагентами.

Разные документы можно оформлять даже по одному договору. Например, если по одному договору поставки планируется несколько отгрузок. После первой поставки контрагент передумал использовать УПД, и стороны составят допсоглашение, по которому, начиная со второй поставки, будут оформлять накладные и счета-фактуры.

Форма и формат УПД

Оформлять универсальные документы можно на бумаге или электронно. При продаже прослеживаемых товаров УПД оформляют только в электронном виде.

На бумаге. Официально утвержденных форм УПД нет. Налоговая предлагает использовать рекомендованные ею формы универсальных документов. Эту форму применять необязательно — можно разработать собственную.

Электронно. Электронные форматы универсальных документов утверждены приказом ФНС.

Форма и формат — это не одно и то же. Форма — это то, как выглядит документ на бумаге и экране компьютера. А формат — это набор данных для составления в электронном виде.

Форму УПД можно разработать самостоятельно, главное, она должна содержать все реквизиты счета-фактуры и первичного документа. Формат УПД формализованный, то есть утвержден ФНС. Форматом заведуют учетные программы. Если УПД есть в программе, значит, формат у него подходящий.

Особенности заполнения УПД и статус документа

В УПД есть реквизит «Статус». От него зависит, в качестве какого документа применяется УПД.

Статус бывает двух видов: 1 или 2.

Статус 1. Он означает, что продавец на ОСН одновременно использует УПД и как первичный документ, например вместо накладной, и как счет-фактуру.

Если продавец освобожден от НДС по ст. 145 Налогового кодекса, он также ставит в УПД статус 1.

В таком УПД нужно заполнить все реквизиты. Если вы покупатель и вам нужен вычет НДС, критически важно, чтобы из документа четко читались стороны сделки, предмет и сумма сделки, а также ставка и сумма НДС.

Продавец на ОСН составляет УПД и указывает статус 1 в левой части

УПД со статусом 1 продавец на ОСН должен зарегистрировать в книге продаж, а покупатель на общем режиме — в книге покупок. В журнале учета счетов-фактур его регистрируют только посредники и застройщики. Покупатель на спецрежиме — УСН или патенте — книгу покупок не ведет и потому нигде УПД не регистрирует.

Статус 2. Он означает, что УПД применяется только как первичный документ,: например как накладная. Продавцу на ОСН поступать так нерационально, потому что дополнительно к УПД придется составить отдельный счет-фактуру.

Если продавец работает на спецрежиме или отражает в УПД операции, которые не облагаются НДС, он тоже ставит в документе статус 2.

Продавец составляет УПД на продажу товаров и указывает статус 2 в левой части

В УПД со статусом 2 на продажу непрослеживаемых товаров, а также работ или услуг нужно заполнять лишь те реквизиты, которые обязательны для накладной или акта. Это значит, что можно оставить пустыми:

- строку 5 «К платежно-расчетному документу»;

- строку 5а «Документ об отгрузке»;

- графу 6 «В том числе сумма акциза»;

- графы 10 и 10а «Страна происхождения товара» (цифровой код и краткое наименование);

- графу 11 «Номер таможенной декларации».

Если же УПД со статусом 2 оформляется на прослеживаемый товар, в нем нужно заполнить все реквизиты.

Форма УПД содержит строки 14 и 19 «Наименование экономического субъекта». Их можно не заполнять, если на документе будет стоять печать продавца и покупателя. Печать должна содержать полное наименование организации.

УПД со статусом 2 не нужно нигде регистрировать — ни в книге покупок, ни в книге продаж, ни в журнале учета счетов-фактур.

Когда нельзя использовать УПД вместо счета-фактуры

УПД нельзя оформить в одном случае: он не подойдет при получении продавцом на ОСН частичной или полной предоплаты — аванса. В этом случае нужно выставлять покупателям обычные счета-фактуры. А продавцы на спецрежиме в принципе не обязаны выдавать покупателям отдельный документ на аванс.

Когда нельзя использовать УПД вместо накладной

Универсальный документ не может заменить накладную в четырех ситуациях.

По условиям договора, если стороны прописали в нем, что применяется товарная накладная или иной отгрузочный документ, кроме УПД. Например, указали, что накладная составляется по форме ТОРГ-12, или привели в приложении к договору совместно разработанный бланк. В этом случае поставщик обязан оформлять поставку документами, указанными в договоре.

При исправлении ранее выданных документов другой формы. Если ранее выдавали накладную ТОРГ-12, исправления нужно вносить в нее, оформить УПД не получится.

При оформлении корректировочного документа. Если нужно изменить стоимость или количество товара, нужно составить универсальный корректировочный документ — УКД. Это документ, который совмещает в себе корректировочный счет-фактуру и первичный документ об изменении стоимости или количества отгруженных товаров, выполненных работ, оказанных услуг. Но УКД не подходит, если первоначальную поставку оформляли комплектом ТОРГ-12 плюс счет-фактура.

При оформлении дубликатов документов иной формы. Если первичный документ утрачен или испорчен, может понадобиться дубликат. Его нужно составить по форме первоначального документа. Если требуется дубликат накладной ТОРГ-12, оформляют накладную.

Читайте новости в Telegram

Разборы юристов, полезные статьи о бизнесе и личный опыт предпринимателей

Источник: secrets.tinkoff.ru