ООО «НТВП «Кедр — Консультант» » Услуги » Консультации аудиторов » Как отразить в налоговом и бухгалтерском учете расходы на монтаж металлоконструкций в арендованном нами складском помещении, при условии, что арендодатель согласен с данными работами и они не являются капитальными?

Как отразить в налоговом и бухгалтерском учете расходы на монтаж металлоконструкций в арендованном нами складском помещении, при условии, что арендодатель согласен с данными работами и они не являются капитальными?

Вопрос: Как отразить в налоговом и бухгалтерском учете расходы на монтаж металлоконструкций в арендованном нами складском помещении, при условии, что арендодатель согласен с данными работами и они не являются капитальными?

Организация -подрядчик предъявляет нам одной суммой стоимость работ, в которую входят работы по монтажу и металлоконструкции (в смете не указан материал, а указан монтаж связей и распорок из уголков, гнутых профилей и прочие сварные конструкции). Будет ли это в учете являться услугой или приобретением основных средств (металлоконструкции) с монтажом?

Документы для строительства дома. Изменения 2021 года

Отвечают специалисты аудиторской компании «ЗАРЯ»:

В силу п. 27 ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01) затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств.

Минфин России при определении терминов «капитальный ремонт» и «реконструкция» предлагает руководствоваться:

— Положением о проведении планово-предупредительного ремонта производственных зданий и сооружений МДС 13-14.2000, утвержденным постановлением Госстроя СССР от 29.12.1973 N 279 (далее — Положение МДС 13-14.2000);

— Ведомственными строительными нормативами (ВСН) N 58-88 (Р) «Положение об организации и проведении реконструкции, ремонта и технического обслуживания зданий, объектов коммунального и социально-культурного назначения», утвержденными приказом Госкомархитектуры при Госстрое СССР от 23.11.1988 N 312 (далее — ВСН 58-88 (Р));

— письмом Минфина СССР от 29.05.1984 N 80 «Об определении понятий нового строительства, расширения, реконструкции и технического перевооружения действующих предприятий» (далее — письмо Минфина СССР).

Как следует из запроса, организация не ремонтирует или не заменяет уже существовавшие конструкции, а устанавливает их впервые, при этом не происходит изменение планировки помещений, возведение надстроек, встроек, пристроек и т.п., что характерно для реконструкции объекта (п. 5.3 Ведомственных строительных норм ВСН 58-88 (р)).

Если в результате монтажа металлоконструкций создается дополнительное оборудование, например, стеллажи, соответственно, такие объекты могут быть учтены в составе основных средств в соответствии с п. 5 ПБУ 6/01. При выполнении условий, предусмотренных в п. 4 ПБУ 6/01, и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу, такие объекты могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе МПЗ.

После списания объектов с бухгалтерского учета в целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

Затраты организации на изготовление стеллажа формируют его первоначальную стоимость и отражаются по дебету счета 08 «Вложения во внеоборотные активы» в корреспонденции с соответствующими счетами (10 «Материалы, 70 «Расчеты с персоналом по заработной плате», 69 «Расчеты по социальному страхованию и обеспечению» 60 «Расчеты с поставщиками и подрядчиками» и др.) (пункты 7, 8 ПБУ 6/01, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. Приказом Минфина России от 31 октября 2000 г. N 94н). Сформированная первоначальная стоимость списывается со счета 08 в дебет счета 01 «Основные средства».

При принятии металлоконструкций необходимо руководствоваться пунктом 6 ПБУ 6/01, согласно которому единицей бухгалтерского учета основных средств является инвентарный объект. Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов — это один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости.

В соответствии с п. 8 ПБУ 6/01 первоначальной стоимостью основных средств, приобретенных за плату, признается сумма фактических затрат организации, непосредственно связанных с приобретением, сооружением и изготовлением объекта основных средств.

Для целей налогообложения прибыли металлоконструкции в виде системы стеллажей будут соответствовать признакам амортизируемого объекта основных средств: срок полезного использования составляет более 12 месяцев, а первоначальная стоимость более 40 000 рублей (п. 1 ст. 256, п. 1 ст.

257 НК РФ) (прим. – с 01.01.2016 – 100 000,00руб.), поэтому расходы по их изготовлению и установке в данном случае следует учесть при формировании первоначальной стоимости (п. 1 ст. 257 НК РФ).

Пунктом 1 ст. 256 НК РФ предусмотрено, что амортизируемое имущество переносит свою стоимость в расходы, связанные с производством и реализацией (пп. 3 п. 2 ст. 253 НК РФ) посредством начисления амортизации.

Критериями признания расходов в целях налогообложения прибыли являются обоснованные и документально подтвержденные затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

Таким образом, если расходы на изготовление и установку металлоконструкций соответствуют критериям амортизируемого имущества, обоснованы и документально подтверждены, то в целях налогообложения их следует учитывать путем начисления амортизации.

К сведению:

Необходимо отметить, что существуют судебные решения, в которых судьи, исходя из технических особенностей конструкций, признавали возможным единовременный учет в целях налогообложения расходов на создание такого рода конструкций. Так, в постановлении Девятого арбитражного апелляционного суда от 28.07.2009 N 09АП-11851/2009 суд пришел к выводу, что конструкции являются по существу перегородками, отгораживающими отдельные рабочие места друг от друга, расположенные в одном помещении (комнате), которые не имеют отношения к конкретному зданию, в котором они используются, не составляют единое целое, поскольку могут собираться и разбираться отдельно друг от друга, переносится в другие помещения (комнаты) или другое здание, перегородки не крепятся на фундаменте, в связи с чем не являются самостоятельными объектами основных средств, работы по их изготовлению и монтажу не являются работами по реконструкции или достройке имеющегося основного средства (здания), в котором они были установлены. Работы по изготовлению и монтажу алюминиевых перегородок (конструкций) в офисе не являются работами по реконструкции или дооборудованию здания или самостоятельным объектом основных средств, в связи с чем стоимость этих работ правомерно списана налогоплательщиком единовременно в состав расходов по налогу на прибыль организаций. Этот вывод был подтвержден в постановлении ФАС Московского округа от 16.10.2009 N КА-А40/10870-09.

Таким образом, организации следует самостоятельно определиться, соответствуют ли монтируемые конструкции признакам основного средства.

Источник: www.ntvpkedr.ru

Реестр Документов По Фактическим Расходам На Строительство Жилого Дома

Как дела? С вами снова я Маша Б., рассказываю и показываю свой опыт и знания в юридической сфере, мой опыт больше 16 лет, поэтому смогу быстро Вам помочь и сейчас рассмотрим — Реестр Документов По Фактическим Расходам На Строительство Жилого Дома. Конечно, по какой-то причине в Вашем городе может не быть профессионалов юристов, нотариусов, адвокатов, тогда можете написать свой вопрос, и по мере обработки смогу ответить всем. А лучше всего будет для Вас спросить в комментариях у постоянных посетителей, которые, возможно,уже раньше успешно решили данный вопрос и скорее всего смогут помочь и Вам.

Аttention please, данные могут быть неактуальными в момент Вашего прочтения, законы очень быстро обновляются, дополняются и видоизменяются, поэтому ждем Вашей подписки на нас в социальных сетях, чтобы Вы были в курсе всех обновлений.

Вот вопрос: как с этим всем быть? Добрый день, подскажите пожалуйста, как нужно оформить чеки за ремонт? В организации, в которой буду делать 3-ндфл сказали,мчто нужен реестр, но как его сделать не сказали. В интернете я ничего не нашла, может быть вы сможете примерно обьяснить, что должен содержать этот реестр и нужен ли он вообще, может быть, есть пример заполнения?

Затем формируем сам реестр. Таблице даете название: Реестр расходных документов за период… год. Приложение к декларации 3-НДФЛ за… год ФИО налогоплательщика Таблица состоит из столбцов: номер по порядку (соответствует номеру, проставленному в чеке) / дата чека / сумма по чеку / наименование товара по чеку или по накладной / дополнительная информация — при необходимости В конце таблицы — подпись, расшифровка подписи Дата составления 27 Февраля 2022, 09:26 1 0 Все услуги юристов в Москве Гарантия лучшей цены – мы договариваемся с юристами в каждом городе о лучшей цене. Похожие вопросы 01 Сентября 2022, 16:58, вопрос №961037 14 Ноября 2022, 11:53, вопрос №1811602 21 Марта 2022, 06:31, вопрос №1941340 08 Ноября 2022, 22:32, вопрос №1434879 27 Декабря 2022, 20:25, вопрос №1486821

Реестр чеков для налогового вычета — инструкция по заполнению

Что и как прикладывать к 3-НДФЛ Нужно ли что-либо прикладывать к декларации Часто важно приложить к декларации правильные документы и сделать это правильно. Какие документы нужно приложить, зависит от того, для чего Вы подаете декларацию. Ниже перечислены некоторые ситуации, требующие различных документов.

Если у Вас более одного варианта, прикладывайте, пожалуйста, и те документы, которых требует одна ситуация, и те, которых требует другая. Например, если Вы за один и тот же календарный год отчитываетесь о продаже автомашины и претендуете на налоговый вычет по расходам на обучение, приложите и документы по машине, и документы по обучению. При этом заявление можно сделать одно, но в него включить и содержимое заявления о машине, и содержимое заявления об обучении. Не нужно прикладывать к декларации паспорт или его копию, если Вы подаете декларацию за себя.

Учесть затраты для целей получения вычета можно после даты, которой получено разрешение на строительство. Т.е., если закупить стройматериалы до этого дня, их стоимость нельзя будет включить в состав вычета. При этом осуществление расходов по отделке построенного дома после регистрации права собственности на него не препятствует включению отделочных расходов в состав имущественного вычета (письмо Минфина от 06.12.2022 № 03-04-07/88679).

Расходы на строительство дома для имущественного вычета подлежат возмещению при условии, что затраты не были погашены из средств материнского капитала. Под действие льготы не попадают и ситуации, когда издержки оплачены работодателем налогоплательщика.

Как получить имущественный вычет на строительство дома

Для получения вычета важно, чтобы строительство было новым. Проведенная реконструкция или перестройка, ремонт – это все не является основанием для предоставления налоговой льготы. Но если домовладение возводится с нуля (или достраивается незавершенный объект), то можно заявить о своем праве на вычет как по строительным работам и материалам, так и по отделке.

Пока у дома нет жилого назначения и он официально не зарегистрирован в Росреестре, вычет при покупке земельного участка получить нельзя. Даже если с назначением земли и оформлением документов на нее все в порядке, налог все равно не вернут.

Если сотрудник из БТИ проводил обследование и замеры, когда в доме не было отопления, то жилым дом не признают. Право собственности на участок будет, на дом тоже будет, но для вычета это не подойдет. В таком доме можно жить годами, а вот вернуть налог не получится.

Вычет при оплате земельного участка

Дмитрий Николаевич, у вас тоже есть право на вычет, но заявлять его пока рано. Вы сможете вернуть налог, только когда дом станет жилым строением. Есть и другие нюансы, но если в них разобраться, вы заберете из бюджета сотни тысяч рублей.

Ответ на данный вопрос будет зависеть от того, когда была приобретена квартира. Если Вы уже получили имущественный вычет за покупку квартиры до 1 января 2022 года, то вернуть налог по расходам на строительство дома Вам не удастся.

юридическая помощь

- на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них,

- приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

Налоговый вычет при строительстве дома

Вы можете получать имущественный налоговый вычет до полного использования его предельного размера без ограничения количества объектов недвижимости. Но при строительстве дома, покупке недвижимости до 1 января 2022 года вычет предоставляется только по одному объекту недвижимости (даже если сумма вычета меньше установленного в законе предела).

Каждый налогоплательщик при строительстве жилого дома, который еще не пользовался имущественным вычетом имеет право на получение налогового вычета в пределах максимальной суммы в размере 2 000 000 рублей. Максимальная сумма подоходного налога, которую Вы получите на руки составляет — 260 000 рублей.

Имущественный вычет за строительство дома

Право воспользоваться имущественным налоговым вычетом законодатель предоставляется налогоплательщику только один раз. Если в налоговом периоде имущественный вычет не может быть использован полностью, остаток переносится на следующий год и далее.

Расходами на строительство жилого дома являются:

- Как получить подоходный налог при строительстве дома

- Расходы на строительство жилого дома

- Перечень необходимых документов для возмещения подоходного налога

- Способы заполнения и сдачи декларации в налоговую инспекцию

Порой возникают некоторые вопросы у налогового органа касательно вычета в ситуации, когда в платежных документах обозначается одно лицо, а вычет оформляется на другое. Подобное возможно только в случае, если оба гражданина являются супругами и официально трудоустроены.

В начале календарного года, следующего за отчетным периодом, на официальных сайтах налоговой службы Российской Федерации размещается специальная программа, максимально удобная для использования и простая в работе. Для ее использования нужно внимательно прочитать руководство и отметить для себя, какие страницы декларации должны быть заполнены именно при вычетах на строительство дома, так как программа универсальна и включает заполнение декларации по всем видам вычетов.

Осуществление возврата НДФЛ

Что делать, если сумма расходов превышает сумму уплаченного налога за прошедший год? В этом случае часть невозмещенных расходов переносится на следующий отчетный период, и так до полного погашения долга по возврату средств. То есть, если налогоплательщик имеет право на возврат максимальной суммы — 260 тысяч рублей, но в отчетном периоде он уплатил только 90 тысяч рублей НДФЛ, то на следующий отчетный период перенесется сумма 260-90=170 тысяч рублей, а 90 тысяч будут возвращены после камеральной проверки декларации.

Пример: Иванов С.А. построил в 2022 году жилой дом и зарегистрировал на него право собственности. В 2022 и 2022 году Иванов не имел официального трудоустройства. Устроился на работу официально в 2022 году. Таким образом, Иванов имеет право начать использование вычета на строительство с 2022 года и вернуть подоходный налог, уплаченный им в 2022 году. Если Иванов полностью не исчерпает вычет, то он сможет продолжить им пользоваться в последующие годы: в 2022 году вернуть налог за 2022 год, в 2022 – за 2022 и т.д.

В случае строительства жилья в ипотеку до 1 января 2022 года, подоходный налог с расходов по уплате ипотечных процентов возвращается в полной мере без ограничений. Если же ипотечный кредит на строительство оформлен после 1 января 2022 года, то вычет по процентам ограничен суммой 3 млн рублей. То есть вернуть с ипотечных процентов Вы можете максимум 3 млн руб. x 13% = 390 тыс. рублей.

Вычет на расходы по уплате процентов по кредитам (ипотеке) на строительство

- расходы на приобретение земельного участка под строительство;

- расходы на приобретение неоконченного строительством жилого дома;

- расходы на покупку строительных и отделочных материалов;

- расходы, связанные с работами или услугами по строительству и отделке;

- расходы на составление проектно-сметной документации, а также расходы на подключение к инженерным сетям и коммуникациям.

Данный вычет предусматривает право граждан на уменьшение налоговой нагрузки или на возврат части средств, уплаченных в бюджет государства. Это значит, что если вы построили дом, то вы можете уменьшить сумму налога или вернуть определенную часть своих или кредитных денег, потраченных на возведение жилья.

Пример 2

Право на получение налогового вычета (НВ) регламентировано главным нормативным правовым актом – Налоговым кодексом РФ (далее НК РФ) и другими подзаконными актами (Постановления правительства, указы Президента, НПА органов местного самоуправления и письма Минфина).

Сумма налогового вычета при строительстве

- покупка отделочных и строительных материалов;

- разработка документации (проектной и сметной);

- оплата труда рабочих (строительство, достройка, отделка, ремонт);

- расходы на подключение к электро-, газо-, водоснабжения и канализации;

- расходы на приобретение земельного участка под ИЖС;

- расходы на приобретение загородного дома или доли неоконченного строительства.

Очень часто отделочные работы и расходы на приобретение материалов продолжают происходить еще порядочное время до получения выписки из Единого государственного реестра налогоплательщиков. Следовательно, возникает вопрос, имеется ли возможность включения их в список затрат по возврату налога, а также, можно ли изменять сумму, требуемую к вычету, после того, как она уже будет один раз заявлена?

Приведем пример. Вы запустили процесс возведения жилого дома в начале 2012 года, закончили его строительство в середине 2022 года. Оформление построенного коттеджа в собственность с занесением в Единый государственный реестр недвижимости произошло в 2022 году, получается, что обращение в органы подать на возврат некоторой части средств вы можете только по наступлению 2022 года.

Возникновение права на получение государственной компенсации строительных затрат

Согласно положениям Налогового Кодекса Российской Федерации, право на возмещение затрат при приобретении жилища граждане страны имеют не только при покупке готовой жилой недвижимости, но и выполнении строительных работ на участке земли. Обращение за получением компенсации возможно для возведения жилья непосредственно на личные средства собственника, и при взятии целевого займа в кредитных организациях, чтобы покрыть выплаченные банковские проценты. В этом материале мы подробно рассматриваем, как получить налоговый вычет при строительстве дома, говорим, на компенсацию каких расходов можно претендовать и обсуждаем важные моменты.

Порой возникают некоторые вопросы у налогового органа касательно вычета в ситуации, когда в платежных документах обозначается одно лицо, а вычет оформляется на другое. Подобное возможно только в случае, если оба гражданина являются супругами и официально трудоустроены.

Возврат НДФЛ при строительстве дома включает в себя сбор необходимых документов и заполнение налоговой декларации за год, предыдущий году обращения за возмещением.

Порядок подготовки и подачи документов

Декларацию по форме 3-НДФЛ и справки по форме 2 НДФЛ представьте за год, по доходам которого заявлен вычет. Справку по форме 2 НДФЛ получите у работодателя. Декларацию по форме 3-НДФЛ заполните самостоятельно

Источник: mainurist.ru

Документы на транспортные услуги

Транспортные расходы представляют собой издержки организации, связанные с оказанием услуг по доставке различных грузов: товаров, материалов, основных средств. В зависимости от способа транспортировки, вида товара, а также мест отправления и назначения список документов, обосновывающих расходы, может меняться.

Согласно п. 1 ст. 252 НК РФ налогоплательщик может учесть расходы при исчислении налога на прибыль, если они имеют:

- документальное оформление;

- экономическое обоснование.

Таким образом, для отображения транспортных издержек в расходах при определении налоговой базы по налогу на прибыль важно иметь их реальное подтверждение на бумаге.

Об особенностях налогового учета транспортных расходов читайте в материале «Транспортные расходы при исчислении налога на прибыль».

Самым распространенным видом транспортных услуг является доставка товара от поставщика к покупателю. Сторона, на которую ложатся сами расходы, определяется условиями договоров купли-продажи. Расходы могут быть понесены:

- продавцом товара;

- покупателем.

При этом транспортировка может производиться следующими лицами:

- самим продавцом;

- покупателем с использованием собственного автотранспорта;

- сторонней компанией, с которой заключает договор или продавец, или покупатель.

Далее рассмотрим особенности документального оформления расходов на доставку, осуществляемую продавцом и покупателем при самостоятельной перевозке грузов или с привлечением посредника.

Подробнее о том, как учитывают транспорные расходы продавец и покупатель, читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

О классификации транспортных расходов в целях налогового учета см. материал «Транспортные расходы — это прямые или косвенные расходы?».

Какие документы необходимо иметь при доставке товара?

Осуществляя реализацию товара, продавец обязан выставить в адрес покупателя:

- счет-фактуру (исключение — применение спецрежима);

- товарную накладную по форме ТОРГ-12;

- прочие товарно-транспортные документы — товарно-транспортную накладную (ТТН) и транспортную накладную (ТН).

ТОРГ-12 является первичным документом, составленным продавцом в 2 экземплярах (один — для себя, другой — для покупателя). Он содержит информацию о реализуемых матценностях и является подтверждением перехода права собственности на них от продавца к покупателю.

ТН (приложение 4 к постановлению Правительства РФ от 15.04.2011 № 272) фиксирует стоимость услуг перевозки, т. е. сумму транспортных расходов. В ней указывается информация:

- о сторонах сделки;

- перевозимых ТМЦ;

- дополнительных документах;

- транспортном средстве, осуществляющем доставку;

- пункте и дате погрузки/разгрузки товара;

- дате доставки груза;

- прочие данные.

При этом ТН не является документом, на основании которого можно оприходовать товар, а служит первичным документом для обоснования транспортных расходов.

Что касается ТТН (форма 1-Т), она является первичным документом, не только подтверждающим транспортные расходы организации, но и отражающим информацию, необходимую для списания и оприходования ТМЦ.

Именно с ТТН чаще всего связаны претензии контролирующих органов. Ознакомиться с основными спорными моментами и найти аргументы для спора с проверяющими вы можете в Энциклопедии спорных ситуаций от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

ТТН содержит две части — товарную и транспортную, а также включает следующие реквизиты:

- номер ТТН;

- дату ее составления;

- информацию о товаре;

- реквизиты участников сделки;

- прочие данные, предусмотренные постановлением Госкомстата РФ от 28.11.1997 № 78.

Оказание транспортных услуг: документальное подтверждение

Рассмотрим, какие первичные документы следует использовать в ситуации, когда фирма оказывает транспортные услуги по обеспечению заказчика транспортными средствами и спецтехникой при этом для исполнения договоров со своими заказчиками она привлекает другую организацию (собственника транспортного средства), с которой у нее заключен длительный договор на оказание транспортных услуг

Акт оказания транспортных услуг

Гражданский кодекс (ст. 779-782 ГК РФ) не содержит специальных положений о том, каким образом оформляется приемка заказчиком услуг, оказанных исполнителем, вследствие чего и в силу статьи 783 Гражданского кодекса для этой цели подлежат применению общие положения о подряде (ст. 702-729 ГК РФ).

Так, сторонам предоставлена возможность (п. 2 ст. 720 ГК РФ) удостоверить приемку оказанных услуг путем составления акта либо иного документа (пост. Восьмого ААС от 03.06.2015 № 08АП-2965/15).

Таким образом, для обоснования факта оказания услуг по обеспечению организации транспортными средствами можно составить акт оказанных услуг.

Как указывает финансовое ведомство, для подтверждения расходов, учитываемых для целей налогообложения, используются первичные документы, соответствующие требованиям закона «О бухгалтерском учете» (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ (далее — Закон № 402-ФЗ)) и имеющие обязательные реквизиты первичного документа (ч. 2 ст. 9 Закона № 402-ФЗ). При этом налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета (письма Минфина России от 19.01.2015 № 03-03-06/1/879, от 05.12.2014 № 03-03-06/1/62458, от 22.02.2013 № 03-03-06/1/5002).

Форма акта оказанных услуг может быть согласована сторонами договора в качестве приложения к договору. В акте оказанных услуг необходимо подробно указать виды предоставленных транспортных средств, количество отработанных часов и другие необходимые данные. Подписание акта будет свидетельствовать о том, что стороны договора подтверждают указанные в акте данные.

Другие документы, подтверждающие оказание транспортных услуг

По разъяснениям Минфина России (информация Минфина России от 04.12.2012 № ПЗ-10/2012), с 1 января 2013 года (даты вступления в силу Закона № 402-ФЗ) формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации (утв. пост. Госкомстата России от 28.11.1997 № 78 (далее — Постановление Госкомстата № 78)), не являются обязательными к применению. При этом организация вправе использовать для оформления хозяйственных операций унифицированные формы первичных учетных документов либо формы документов, разработанные самостоятельно (письма Минфина России от 04.02.2015 № 03-03-10/4547, от 27.05.2014 № 03-03-10/25243).

Вместе с тем обязательными к применению продолжают оставаться формы документов, используемых в качестве первичных учетных документов, установленные уполномоченными органами в соответствии и на основании других федеральных законов (помимо Закона № 402-ФЗ).

Например, необходимость оформления путевого листа при перевозке грузов продиктована нормой закона «Устав автомобильного транспорта и городского наземного электрического транспорта» (ч. 2 ст. 6 Федерального закона от 08.11.2007 № 259-ФЗ (далее — Устав)). Поэтому составление его является обязательным.

Путевой лист представляет собой документ, служащий для учета и контроля работы транспортного средства, водителя (п. 14 ст. 2 Устава).

Путевой лист оформляется на каждое транспортное средство, используемое юридическим лицом, в частности, для осуществления перевозок грузов автомобильным транспортом. Его обязательные реквизиты и порядок заполнения должны применяться всеми юридическими лицами, эксплуатирующими, в частности, грузовые автомобили (пп. 2, 9 Обязательных реквизитов и порядка заполнения путевых листов, утв. приказом Минтранса России от 18.09.2008 № 152 (далее — Приказ № 152)). Заметим, что среди обязательных реквизитов путевого листа нет отметок заказчика услуг и отрывных талонов.

Из приведенных положений Устава и Приказа № 152 следует, что путевые листы необходимы той организации, сотрудники которой фактически осуществляют работы на транспорте или спецтехнике. Путевые листы подтверждают, что техника работала, а не простаивала, а также являются документальным обоснованием расходов на ГСМ. В рассматриваемом случае главное лицо, заинтересованное в наличии путевых листов, — это организация — собственник транспортных средств (в рассмотренном ранее примере — организация 2). Организации — конечному заказчику путевые листы, по сути, не нужны. Для подтверждения факта оказанных услуг ей также достаточно иметь акты оказанных услуг.

Обратим внимание на постановление Девятого арбитражного апелляционного суда (пост. Девятого ААС от 19.01.2016 № 09АП-56934/15). Причиной данного судебного разбирательства между налогоплательщиком и налоговым органом послужил следующий факт.

Заказчик транспортных услуг включил затраты в состав расходов, уменьшающих налоговую базу по налогу на прибыль, и принял к вычету НДС на основании документов, по которым исполнитель услуг не отразил доход от реализации и не исчислил НДС к уплате. Поэтому, устанавливая реальность совершения хозяйственных операций, суд затребовал у заказчика путевые листы, справки расчета за выполненные работы (услуги) (по форме ЭСМ) с указанием отработанных машино-часов (так как из представленных актов оказанных услуг невозможно было установить фактический объем и характер оказанной исполнителем услуги). В них не были указаны транспортные средства, количество отработанных часов, объекты, на которых производились работы. Похожая ситуация рассматривалась в постановлении другого суда (пост. ФАС ВВО от 09.08.2013 № Ф01-10185/13).

Таким образом, можно сделать вывод, что если для подтверждения расходов составляется только акт оказанных услуг, то в нем необходимо отразить более подробно информацию об оказанных услугах. Либо можно составить подробный отчет к акту. При этом важно, чтобы документы имели обязательные реквизиты, установленные частью 2 статьи 9 Закона № 402-ФЗ.

В рассмотренном ранее примере стороны договоров определили, что помимо актов оказанных услуг составляются сменные рапорты.

Формы рапортов о работе строительных машин и механизмов (№ ЭСМ-1 — о работе башенного крана, № ЭСМ-3 — о работе строительной машины (механизма) при почасовой оплате, № ЭСМ-4 — о работе строительной машины (механизма) при выполнении задания на сдельные работы), а также указания по их применению (далее — Указания) утверждены ранее упомянутым Постановлением Госкомстата № 78. Применение данных форм в настоящее время не является обязательным.

Из Указаний следует, что все приведенные формы рапортов применяются в специализированных организациях для учета работы строительных машин и механизмов и являются основанием для получения исходных данных при начислении заработной платы обслуживающему персоналу. Эти документы также подтверждают расход ГСМ. Результаты работы и простоев строительной машины (механизма) отражают на оборотной стороне рапорта и подтверждают подписью и штампом заказчика. Рапорты составляют в одном экземпляре.

То есть составлять указанные рапорты могут только организации, которые фактически оказывают услугу по предоставлению транспортных средств, начисляют заработную плату машинистам (водителям) и учитывают расходы на ГСМ. В рассмотренном ранее примере только организация 2 может составлять такие рапорты, а организация 1 этого делать не должна. Кроме того, подписывать указанные рапорты и заверять их штампом должна организация — конечный заказчик, так как только она является потребителем услуг по работе техники и может заполнить все необходимые поля рапортов. Услуги по предоставлению техники рапорты не подтверждают.

То же самое можно сказать о справке по форме № ЭСМ-7 «Справка о выполненных работах (услугах)», которая используется для производства расчетов организации с заказчиками и для подтверждения выполненных работ (услуг) строительными машинами. Данная форма выписывается на каждый рапорт № ЭСМ-1, ЭСМ-3 (путевой лист строительной машины № ЭСМ-2) на основании указанных в них данных. Форму составляют в одном экземпляре, в обязательном порядке заверяют печатью заказчика и передают в бухгалтерию организации-исполнителя, которая использует ее как приложение к документу, выставляемому заказчику для оплаты.

Таким образом, из прямого прочтения Указаний следует, что форма № ЭСМ-7 (или аналогичная) хотя и заверяется организацией-заказчиком, но фактически используется организацией — собственником спецтехники для выставления счета организации-заказчику. То есть оригиналы рапортов и справок должны быть у организации 2. По мнению авторов, наличие у заказчиков данных документов для подтверждения расходов не требуется. Порядка заполнения рапортов и справки для ситуаций, аналогичных рассмотренной в статье, Указаниями не предусмотрено.

Поэтому, по мнению авторов, в рассматриваемой ситуации для документального подтверждения расходов как для организации 1, так и для конечного заказчика достаточным будет иметь акты оказанных услуг, максимально отражающие характер оказанных услуг, либо акты оказанных услуг с приложением к ним подробных отчетов. Подтверждением тому служит арбитражная практика (пост. ФАС ПО от 21.10.2010 по делу № А49-442/2010, ФАС УО от 11.11.2010 № Ф09-8930/10-С2, ФАС ЗСО от 01.07.2008 № Ф04-3677/2008(6731-А46-26), от 05.03.2007 № Ф04-231/2007(31203-А70-25), ФАС МО от 03.09.2008 № КА-А40/8214-08).

Образец акта об оказании транспортных услуг

Если вам нужно сформировать акт об оказании транспортных услуг, который вы прежде никогда не делали, посмотрите приведенный ниже пример, пояснения и комментарии к нему – с их учетом вы без особых проблем сделаете свой документ.

- Первым делом напишите в бланке наименование акта, присвойте ему номер (при необходимости), поставьте место и дату его составления.

- Обязательно отметьте, к какому договору он является приложением, также указав его номер и дату.

- Следующую часть акта сформируйте по типу договора:

- укажите название организаций,

- должности и ФИО сотрудников, которые участвуют в составлении акта,

- если считаете важным, можете внести и более подробные реквизиты (ИНН, ОГРН, КПП предприятий и т.д.).

- Далее следует разбить акт на несколько пунктов. В них напишите, что часть договора, касающаяся оказания транспортных услуг, выполнена в полном объеме и в обозначенное время.

- Также, если средства, которые были прописаны в договоре, как оплата за данные услуги уже переведены, это тоже нужно отметить (их надо вписать как цифрами, так и прописью, обязательно указав, с НДС работают организации или без).

- Если считаете необходимым, можете дополнить документ и другими сведениями, имеющими значение в вашем конкретном случае (например, о маршруте движения транспортного средства, остановках и т.п.).

- Также обязательно обозначьте все приложения к данному акту (это могут быть путевые или маршрутные листы и проч.).

- В завершение обязательно напишите, что стороны претензий друг к другу не имеют и все работы выполнены в полном объеме, а также подпишите документ с обеих сторон.

Разъяснения Минфина: расходы на перевозку груза подтвердит транспортная накладная

В подтверждение заключения договора перевозки груза согласно законодательству необходимо составление транспортной накладной по установленной форме. Таким образом, такая накладная необходима и для документального подтверждения расходов на перевозку грузов в целях налогообложения прибыли. Такие разъяснения содержатся в письме Минфина России от 28.08.2018 № 03-03-06/1/61110.

Как указали финансисты, к налоговому учету принимаются обоснованные и документально подтвержденные расходы. При этом под документально подтвержденными понимаются затраты, подтвержденные документами, которые оформлены в соответствии с законодательством. В частности, на основании статьи 9 Закона от 6 декабря 2011 года № 402-ФЗ каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. При этом формы «первички» разрабатываются и утверждаются компаниями самостоятельно, кроме случаев, когда на основании других федеральных законов уполномоченными органами установлены обязательные к применению первичные документы и их формы.

Между тем на основании пункта 2 статьи 785 Гражданского кодекса пункта 6 Правил перевозок грузов автомобильным транспортом, утвержденных постановлением правительства от 15.04.2011 № 272 таким обязательным к применению документом является транспортная накладная, составляемая грузоотправителем. Форма документа приведена в Приложении № 4 к Правилам перевозки грузов.

Напомним, одним из основных документов, подтверждающих факт заключения договора перевозки и доставки груза от продавца к покупателю, является транспортная накладная. Этот документ привлекает к себе немало внимания сотрудников налоговой службы.

ТТН (товарно-транспортная накладная) – это первичный сопроводительный документ, который необходимо выписывать, если грузоотправитель передает товар покупателю путем перевозки транспортным средством. ТТН нужна не только в тех случаях, когда присутствует третья сторона (автотранспортная организация). Накладную, сопровождающую груз во время его транспортировки, надо составлять, если функцию автоперевозки берет на себя грузоотправитель.

Документ предназначен для учета движения ТМЦ и расчетов за их перевозку автомобильным транспортом. Он подтверждает заключение договора на перевозку груза, фиксирует данные о стоимости услуг автотранспортной компании и порядке расчета провозной платы. Наличие транспортной накладной дает организации возможность уменьшить базу налога на прибыль.

ТН является важным документом в сфере гражданского законодательства, подтверждающим заключение договора перевозки, а также в налоговом учете — накладная подтверждает расходы на транспортные услуги при определении налоговой базы, для этого она должна быть оформлена в соответствии со всеми требованиями законодательства. Накладная служит для учета движения ТМЦ, для списания их у продавцов и оприходования у грузополучателей, а в сфере оборота алкоголя только ТТН выступает обязательным сопроводительным документом, подтверждающим легальность производства и оборота алкоголесодержащей продукции (Разъяснение Росалкогольрегулирования от 08.07.2011).

Налоговые риски

2. Путевые листы.

Путевой лист представляет собой документ, служащий для учета и контроля работы транспортного средства, водителя (п. 14 ст. 2 Устава автомобильного транспорта).

Путевой лист оформляется, в том числе, индивидуальными предпринимателями на транспортные средства, используемые для осуществления перевозок грузов в городском, пригородном и междугородном сообщениях (п.п. 2, 9 Обязательных реквизитов и порядка заполнения путевых листов, утвержденных приказом Минтранса России от 18.09.2008 N 152).

Осуществление перевозок грузов автобусами, трамваями, троллейбусами, легковыми автомобилями, грузовыми автомобилями без оформления путевого листа на соответствующее транспортное средство запрещается (ч. 2 ст. 6 Устава автомобильного транспорта).

Так, например, в путевом листе грузоотправитель, грузополучатель обязаны отмечать время подачи транспортного средства в пункты погрузки, выгрузки и время отправления из них (ч. 5 ст. 11 Устава).

Путевые листы грузового автомобиля являются основным документом первичного учета, определяющим при перевозке товарных грузов показатели для учета работы подвижного состава и водителя, а также для начисления заработной платы водителю и осуществления расчетов за перевозки грузов (Указания по применению и заполнению форм по учету работ в автомобильном транспорте, утвержденные постановлением Госкомстата России от 28.11.1997 N 78).

Это означает, что для целей налогообложения путевой лист используется в качестве документа, обосновывающего расходы перевозчика на приобретение горюче-смазочных материалов, обоснованность начисления амортизации транспортного средства и заработной платы водителю.

Кроме того, в том случае, когда договор перевозки груза предусматривает оплату услуг перевозчика по повременному тарифу, путевой лист подтверждает и обоснованность расчетов за перевозки грузов (письмо УФНС России по г. Москве от 18.10.2006 N 20-12/92228). Отрывные талоны путевого листа заполняются заказчиком и служат основанием для предъявления организацией — владельцем автотранспорта счета заказчику.

Таким образом, путевой лист является первичным учетным документом преимущественно для перевозчика. Поэтому, по нашему мнению, для организации-заказчика в рассматриваемой ситуации наличие путевых листов и (или) отрывных талонов (их копий) не является обязательным для учета расходов на перевозку, ведь, как мы поняли из вопроса, за услуги по перевозке с организации взимается фи ксированная плата. Однако наличие указанных документов (их копий) способствует минимизации налоговых рисков.

Данная позиция находит подтверждение и в материалах судебной практики (смотрите, например, постановления ФАС Уральского округа от 11.11.2010 N Ф09-8930/10-С2 по делу N А60-5762/2010-С6, ФАС Поволжского округа от 21.10.2010 по делу N А49-442/2010, ФАС Московского округа от 03.09.2008 N КА-А40/8214-08, от 05.07.2007 N КА-А41/6086-07, ФАС Северо-Западного округа от 21.08.2008 N А05-9477/2007, ФАС Западно-Сибирского округа от 01.07.2008 N Ф04-3677/2008(6731-А46-26), от 05.03.2007 N Ф04-231/2007(31203-А70-25)).

В то же время есть и примеры судебных решений, в которых судьи посчитали, что необходимым условием для подтверждения транспортных расходов заказчика является наличие, в том числе, путевых листов (смотрите, например, постановления Восточно-Сибирского округа от 09.12.2009 по делу N А33-15933/2008, ФАС Поволжского округа от 10.06.2008 N А55-14580/07);

3. Заявки на перевозки, акты сверки расчетов и иные документы.

Например, в постановлении ФАС Северо-Кавказского округа от 22.12.2010 по делу N А53-1962/2010 достаточными доказательствами выполнения перевозки суд посчитал заявки и акты с указаниями количества рейсов, цены рейса, фамилии водителя, осуществлявшего перевозку, марки и номера автомобиля, подписанные сторонами без замечаний к качеству оказанных услуг, платежные поручения о частичной оплате оказанных услуг (смотрите также постановления ФАС Северо-Западного округа от 02.12.2010 N Ф07-11409/2010 по делу N А42-8914/2009, от 29.04.2010 N Ф07-1290/2010 по делу N А05-6342/2009, ФАС Волго-Вятского округа от 13.12.2010 по делу N А17-8322/2009, ФАС Северо-Кавказского округа от 18.11.2010 по делу N А63-2767/2010, ФАС Уральского округа от 13.07.2010 N Ф09-5214/10-С5 по делу N А76-12705/2009-2-755, ФАС Западно-Сибирского округа от 08.07.2010 по делу N А27-21652/2009, ФАС Дальневосточного округа от 24.11.2009 N Ф03-6328/2009, Восемнадцатого арбитражного апелляционного суда от 12.05.2009 N 18АП-1900/2009).

К сведению:

Патентная система налогообложения применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах, в частности в отношении такого вида предпринимательской деятельности, как оказание автотранспортных услуг по перевозке грузов автомобильным транспортом (п. 1, пп. 10 п. 2 ст. 346.43 НК РФ).

При этом переход на указанный специальный налоговый режим осуществляется предпринимателями добровольно (п. 2 ст. 346.44 НК РФ). Соответственно, предприниматель, оказывающий услуги по перевозке грузов автомобильным транспортом, может и не иметь патента на осуществление этого вида деятельности.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Организация, находящаяся на общей системе налогообложения и занимающаяся строительством, регулярно обращается к ИП с просьбой о предоставлении услуг по транспортировке груза. Договор на транспортные услуги с данным ИП отсутствует. Заявка ИП на оказание услуг по транспортировке груза подается в устной форме.

ИП осуществляет грузоперевозки на транспорте, который находится в его собственности, патент на грузоперевозки у него отсутствует. В актах, которые ИП представляет организации, указаны наименование и стоимость предоставленной услуги. Путевые листы также отсутствуют. Должны ли в данном случае отношения между сторонами быть закреплены договором? Есть ли риск у организации при учёте данных транспортных расходов, оформленных таким образом, в расчёте по налогу на прибыль?

По данному вопросу мы придерживаемся следующей позиции:

Отношения между организацией и индивидуальным предпринимателем в рассматриваемой ситуации должны быть закреплены договором перевозки грузов, который должен быть заключен в простой письменной форме.

В данном случае нельзя исключать риска предъявления претензий налоговыми органами относительно правомерности признания организацией расходов на перевозку грузов при формировании налогооблагаемой прибыли вследствие их ненадлежащего документального подтверждения.

Обоснование позиции:

Согласно ст.4 Правил перевозок грузов автомобильным транспортом, утвержденных приказом министра по инвестициям и развитию РК от 30 апреля 2015 года №546, перевозка грузов оформляется товарно-транспортными накладными (ТТН), а в случаях перевозки некоторых видов грузов, перевозимых насыпью (навалом), может оформляться актом замера или актом взвешивания.

В соответствии с положениями Налогового кодекса расходы налогоплательщика в связи с осуществлением деятельности, направленной на получение дохода, подлежат вычету при определении налогооблагаемого дохода за исключением расходов, не подлежащих вычету.

Вычеты производятся налогоплательщиком по фактически произведенным расходам при наличии документов, подтверждающих такие расходы, связанные с его деятельностью, направленной на получение дохода.

Согласно п.3 ст.190 НК РК налоговый учет основывается на данных бухгалтерского учета.

Согласно Закона РК «О бухгалтерском учете и финансовой отчетности бухгалтерская документация включает в себя первичные документы, регистры бухгалтерского учета, финансовую отчетность и учетную политику. Бухгалтерские записи производятся на основании первичных документов.

Приказом Министра финансов РК от 20 декабря 2012 года № 562 «Об утверждении форм первичных учетных документов» утверждена форма Р-1 «Акт выполненных работ (оказанных услуг)».

Таким образом, товарно-транспортная накладная является основным документом, подтверждающим осуществление услуги по перевозке грузов перевозчиком, а также подтверждающим документом услуг перевозки, наличие которого обязательно для целей отнесения на вычеты наряду с актом выполненных работ (оказанных услуг) по форме Р-1. Кроме того, между организацией-получателем транспортной услуги и транспортной организацией должен быть составлен договор, в котором должны быть отражены предмет сделки, цена, стоимость, условия сделки и другие обязательные и дополнительные условия договора. Для целей налогового учета также необходима счет-фактура.

Какими документами можно обосновать перевозку грузов поставщиком?

Под перевозкой грузов поставщиком может пониматься 2 варианта доставки:

- Поставщик самостоятельно осуществляет доставку товара покупателю.

- Поставщик заключает договор с перевозчиком, который транспортирует товар до места назначения.

Если поставщик, составляя договор с покупателем, предусматривает поставку товара собственными силами, то доставка может быть произведена с учетом следующих особенностей:

- Поставщик может не выделять в договоре отдельно стоимость доставки, закладывая ее в цену товара (первый случай).

- Поставщик вправе прописать в договоре стоимость доставки (второй случай).

В зависимости от вышеуказанных условий меняется документальное оформление услуг доставки:

- В первом случае поставщик составляет только путевой лист, который будет подтверждать факт доставки и расходы на нее.

- Во втором случае ему необходимо выставить в адрес покупателя товарно-транспортную накладную (ТТН) или транспортную накладную (ТН).

Если же поставщик привлек посредника для перевозки товаров, документооборот будет таким:

- Поставщик может выписать ТТН в 4 экземплярах. При этом один экземпляр остается у поставщика, три остальных передаются посреднику, осуществляющему транспортировку. Посредник, осуществив доставку, передает 3 экземпляра ТТН покупателю, который проставляет на них свою подпись. Один экземпляр остается у покупателя. На основании 2 оставшихся посредник составляет акт об оказанных услугах. При этом один из экземпляров ТТН, подписанный покупателем, вместе с актом возвращается продавцу.

- Если поставщик вместо ТТН решил оформить ТН, потребуется сделать три экземпляра этого документа: один предназначается перевозчику, второй — продавцу, третий — покупателю. Подтверждением факта оказания транспортной услуги для поставщика может служить ТН, подписанная покупателем и перевозчиком.

О заполнении товарной накладной с помощью онлайн-сервисов читайте в статье «Онлайн-заполнение товарной накладной: какие есть сервисы?».

Как обосновать транспортировку, произведенную покупателем?

Следует отметить, что при самостоятельной транспортировке товара покупателем со склада продавца ТН и ТТН не составляются. А обоснованием понесенных покупателем расходов будут служить оформленные им путевые листы (письмо Минфина России от 22.12.2011 № 03-03-10/123).

Если покупатель заключает договор с посредником, то его действия должны быть следующими:

- Можно оформить ТТН в 4 экземплярах, где покупатель заполняет только транспортный раздел. После этого указанные документы передаются перевозчику для заполнения поставщиком товарного раздела. Заполнив ТТН, поставщик передает 3 экземпляра перевозчику. Приняв груз, покупатель оставляет себе один экземпляр, а остальные 2 вручает перевозчику, на основании которых тот составляет акт.

- Если покупатель составляет ТН, то он должен указать себя в качестве грузополучателя и грузоотправителя. Оформляется такая ТН в 2 экземплярах — один остается у покупателя, другой передается транспортной организации.

Итоги

Транспортные расходы встречаются практически в любой хоздеятельности. Наличие всех необходимых подтверждающих документов имеет большое значение и для поставщиков, и для покупателей, поскольку позволяет сократить расходы по уплате налога на прибыль.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Источник: mfcvoskresenskoe.ru

Как списать затраты на вступление в СРО

При вступлении в СРО строительная компания обязуется внести вступительный взнос и перевести денежные средства в компфонд. В дальнейшем участники оплачивают регулярные взносы, а некоторые саморегулируемые организации требуют также предоставить полис страхования гражданской ответственности, чтобы избежать расходования компфонда СРО в случае нанесения ущерба. Чтобы избежать проблем с налоговой инспекцией, организация должна вести учет расходов на вступление в некоммерческое партнерство.

Налогообложение по общей системе

Если вступление в СРО – обязательное условие для осуществления деятельности строительной организации, членские взносы учитываются при расчете налога на прибыль. Учет платежей осуществляется согласно пп. 29. п. 1 ст. 264 НК РФ и проводится единовременно (письмо Министерства финансов № 03-03-06/1/803). Учет страховых платежей осуществляется согласно с п.1 ст.

263 НК РФ, а списание проводится равными долями в течение периода действия договора (п. 6 ст. 272 НК РФ).

Если организация вступила в СРО на добровольных началах – для престижа организации, могут возникнуть сложности. Такие затраты налоговая служба может признать неоправданными, поэтому рекомендуется учитывать их как «прочие расходы», приравняв к затратам на производство и реализацию (пп. 49 п. 1 ст. 264 НК РФ).

Налогообложение по упрощенной системе

Для строительных компаний, которые работают по упрощенной системе, внесенные суммы в СРО учитываются как затраты согласно с пп. 32.1. п. 1 ст. 346.16 НК РФ.

Упрощенная система налогообложения допускает причисление к затратам лишь обязательных видов страхования (пп.7. п.1. ст. 346.16 НК РФ). А необходимый для вступления в СРО страховой полис не квалифицируется НК как обязательный, поэтому правильно отразить его в бухгалтерском учете будет сложнее.

Хотя такое страхование является по своей сути обязательным, и только при наличии полиса организация может осуществлять деятельность, налоговые инспекторы вероятнее всего выберут формальный подход к трактовке законодательного акта и аннулируют затраты на страховку. Поэтому лучше заранее не включать сумму страхования гражданской ответственности в расходы.

Первичная документация

Избежать проблем с налоговой можно только при условии внимательного отношения к оформлению «первички». Эти документы подтверждают внесение средств и используются как материальная база для оформления проводки.

Основная сложность состоит в том, индивидуальные предприниматели или физические лица не подписывают договор при вступлении в некоммерческое объединение. Факт членства в саморегулируемой организации подтверждается свидетельством, однако в нем нет информации о сроках внесения и размерах оплаченных взносов.

Обратиться за документами с данными о суммах платежей можно в СРО. Саморегулируемая организация в ответ на обращение заинтересованного лица предоставляет счета, выставленные претендентам на участие в некоммерческом партнерстве; ксерокопии положения о размерах взносов.

Если СРО не предоставляет необходимые документы, распечатать положение о членстве или протокол собрания участников с сайта СРО можно самостоятельно. Допускается использование такой документации в качестве первичной.

Отражение взносов СРО в бухучете

Существуют некоторые различия в порядке отражения регулярных и разовых платежей. Ежемесячные платежи рационально отражать в тех отчетных периодах, когда они были совершены – один раз в месяц или в квартал. При отражении расходов будущих периодов (РПБ) указываются сроки списания средств на текущие расходы в пределах 3-5 лет.

Для регулярных платежей:

- ДТ 76 – КТ 51 – уплата членских взносов.

- ДТ 97 – КТ 76 – отражение взносов в качестве РПБ.

- ДТ 20 – КТ 97 – регулярное списание взносов в качестве затрат на производство.

Вступительный платеж и взнос в компенсационный фонд вносятся единожды и не возвращаются при выходе из СРО, поэтому в проводках они отражаются как:

- ДТ 76 – КТ 51 – уплата членских взносов.

- ДТ 20 – КТ 76 – списание взносов.

Разница между налоговым и бухучетом

Списание средств в налоговом учете производится сразу, а в бухгалтерском – на протяжении определенного периода, который компания устанавливает самостоятельно. Так возникают отложенные налоговые обязательства. В бухучете они отображаются на одноименном счете 77.

Другие варианты учета

В соответствии с п. 1 ст. 272 НК РФ, если между доходами и расходами четко не определена связь, налогоплательщик может распределять расходы по своему усмотрению. Пользуясь этой законодательной нормой, бухгалтеры подгоняют налоговый учет под бухгалтерский и отражают вступительный платеж и сумму взноса в компфонд как регулярные РПБ.

Также взносы СРО могут быть отражены как НМА без определения срока полезного использования. При этом в соответствии с Положением по бухучету 14/2007 амортизация на указанные суммы не начисляется.

Источник: curpp.ru

Затраты на охрану труда: что учесть в работе специалисту по ОТ

Каждое мероприятие по охране труда стоит денег, именно поэтому каждый работник службы охраны труда должен предусмотреть затраты, обосновать их, корректировать суммы, следить за исполнением бюджета. В противном случае, затраты будет невозможно ни возместить через ФСС, ни подтвердить их необходимость на следующий год. В статье мы расскажем, как составить бюджет затрат по ОТ, в том числе на обучение работников.

Из статьи вы узнаете:

- Как сформировать перечень затрат по охране труда

- Как подсчитать затраты на обучение по ОТ

Как сформировать перечень затрат по охране труда

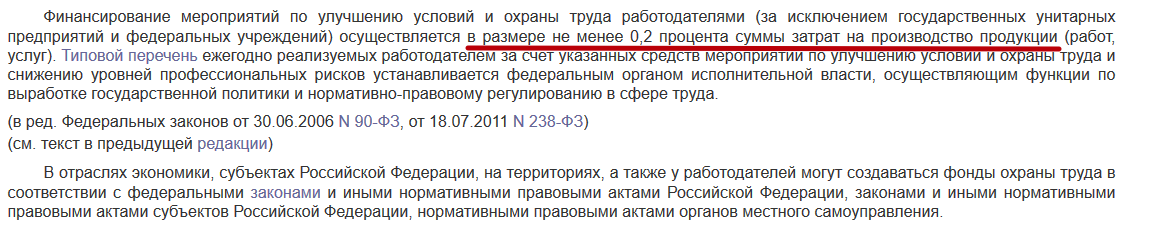

Каждый работодатель обязан выделять на мероприятия по улучшению условий труда каждый год не менее 0,2% от всех затрат на производство. Если сумма затрат на ОТ будет меньше этого процента, предприятие оштрафуют за нарушение требований статьи 226 Трудового Кодекса РФ.

Поэтому перед составлением перечня затрат по ОТ необходимо получить в бухгалтерии справку о составе затрат на производство, высчитать размер согласно ст. 226 ТК РФ, и придерживаться этой цифры.

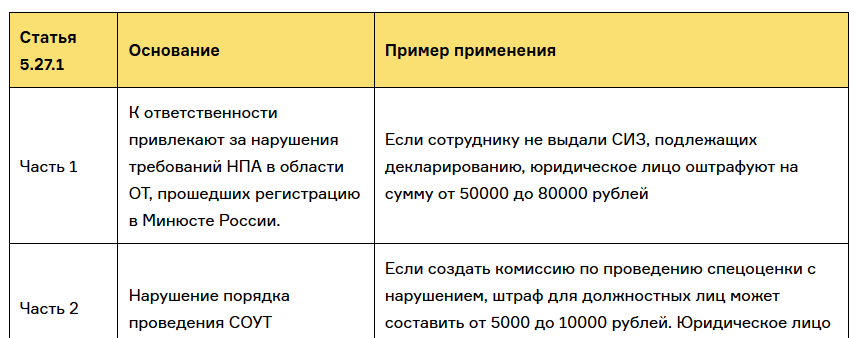

Внимание! Затраты на охрану труда можно увеличить, а вот уменьшать нельзя. В противном случае, работодателя оштрафуют по части 1 статьи 5.27.1 КоАП РФ.

Если не тратить на охрану труда 0,2% от затрат на производство, штраф может составить для предприятия от 50 000 до 80 000 рублей. Кроме того, такое правонарушение может привести к административной ответственности для должностных лиц: руководителя организации, специалиста по ОТ, главного бухгалтера в сумме от 2 000 до 5 000 рублей. Если работодатель-индивидуальный предприниматель совершит подобное нарушение, штраф также может составить для него от 2 000 до 5 000 рублей.

Хуже всего, если работодатель ранее был привлечен к ответственности по этой статье КоАП РФ. В части 5 статьи 5.27.1 КоАП об этом написано следующее: если должностное лицо было ранее подвергнуто штрафу за аналогичное правонарушение, штраф может составить или 40 000 рублей, или же сотруднику грозит дисквалификация. Решение о дисквалификации принимает суд. Если суд посчитает возможным, он может дисквалифицировать должностное лицо на три года.

Компанию также могут оштрафовать до 200 000 рублей, или инспектор может закрыть предприятие, издав постановление об административном приостановлении деятельности на 90 суток.

Совет эксперта! Чтобы не ошибиться при формировании перечня затрат, руководствуйтесь нормативными правовыми актами, прошедшими регистрацию в Минюсте.

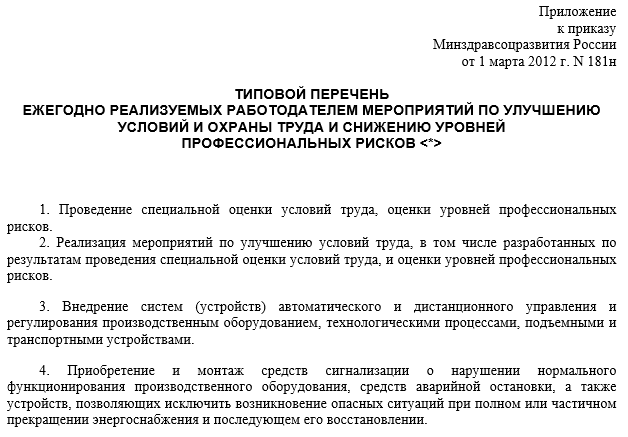

Минтруд утвердил типовой перечень ежегодных мероприятий по охране труда приказом от 1.03.2012 года № 181н. В перечне указано несколько десятков мероприятий по ОТ, которые можно включить в годовой бюджет, но не каждое, а часть из них, по потребности.

Если же потребность возникает в проведении каждого мероприятия, рекомендуем вначале запланировать те расходы, которые можно будет возместить через Фонд социального страхования.

Профинансировать часть мероприятий по улучшению условий и охране труда можно за счет страховых взносов в ФСС от НС и профзаболеваний, но только в том случае, если у предприятия нет задолженности перед бюджетом.

Как производят финансирование

Финансирование проводят согласно приказу Минтруда от 10.12.2012 г. № 580н. Для того, чтобы претендовать на возмещение, необходимо заранее составить план затрат, и провести их в тот год, в котором подают заявление в ФСС. Чтобы получить возмещение затрат на спецоценку или обучение, необходимо, чтобы каждый акт приемки выполненных работ (услуг, работ) был подписан именно в текущем году. Поэтому нужно правильно планировать затраты, то есть так, чтобы в дальнейшем сэкономить часть своих денег, и на сэкономленные деньги закупить комплекты СИЗ, или оплатить за обучение по ОТ.

За счет бюджета охраны труда можно профинансировать проведение таких обязательных для каждого работодателя мероприятий по ОТ (полный список в приложении к приказу Минтруда от 1.03.2012 года № 181н):

- закупка СИЗ, а также дерматологических очищающих средств

- проведение СОУТ

- проведение оценки профрисков

- устранение замечаний по плану улучшающих мероприятий по результатам СОУТ и оценки профрисков

- установка систем автоматического и дистанционного управления производственным процессом (в том числе роботизация опасных процессов), установка аварийной сигнализации на технологической линии, кнопок аварийной остановки, опасности

- затраты на проведение обучения, инструктажа, проверки знаний по охране труда работников и т.п

Как подсчитать затраты на обучение по ОТ

В бюджете по охране труда отдельное место занимает обучение по охране труда. Для этого в приказе Минтруда № 181н есть такая статья расходов, как приобретение стендов, тренажеров, наглядных материалов, научно-технической литературы для проведения инструктажей по охране труда, обучения безопасным приемам и методам выполнения работ, оснащение кабинетов (учебных классов) по охране труда компьютерами, теле-, видео-, аудиоаппаратурой, лицензионными обучающими и тестирующими программами, проведение выставок, конкурсов и смотров по охране труда.

К расходам на обучение относятся: затраты на организацию и проведение вводного, инструктажей по ОТ на рабочем месте, стажировки, обучения первой помощи, обучению и проверке знаний по ОТ.

Включите в бюджет по ОТ стоимость обучения руководителей и специалистов в учебных центрах (их обучение проводится не реже 1 раза в 3 года, и является обязательным при приеме на работу, а также при переводе на другую работу).

Также необходимо в бюджет включить расходы на тиражирование инструкций и программ инструктажа и обучения по охране труда, к примеру, закупку переплетного устройства для брошюрования. Также можно купить за счет ОТ обучающий комплекс, сборник тестов, обучающую литературу, плакаты.

Эти программы и плакаты предназначены для подготовки по ОТ и стажировке работников рабочих профессий, а также тех руководителей и специалистов, которые обучаются внутри своей организации. Также и тренажер по оказанию первой помощи можно закупить за счет средств ОТ. Самое главное, чтобы все эти покупки были сертифицированы, а программы – лицензионными.

Таким образом, нужно включать каждый год в бюджет затраты на оснащение и поддержание материально-технической базы кабинета по ОТ, уголков охраны труда средствами наглядной агитации и техническими средствами обучения (но, повторяемся, никак не закупка шкафов и столов).

Источник: coko1.ru