Как оприходовать металлолом от списания основных средств?

Как оприходовать металлолом от списания основных средств? В материале пойдет речь о том, как правильно провести мероприятия по внесению такого лома в учетные реестры, как внести соответствующие записи в бухучет и как исчислить налоги.

Порядок списания основных средств

На предприятии, имеющем некие объекты основных средств, может возникнуть необходимость в их ликвидации. Такие действия, как правило, сопровождаются образованием отходов, часть из которых надлежит соответствующим образом учесть, поскольку в дальнейшем они могут стать объектами реализации. К этой категории относится, в частности, металлолом.

Ликвидировать основные средства компания может по основаниям, указанным в п. 29 ПБУ 6/01 «Учет основных средств». Списывать такие ОС следует с обязательным соблюдением порядка, определенного пп. 77, 78, 79 Методических указаний по учету основных средств (утв. приказом Минфина РФ от 13.10.2003 № 91). В рамках процедуры, оговоренной этим документом, формируется комиссия, состав которой утверждает руководитель предприятия.

Объекты незавершённого строительства, акт сдачи-приёмки, срочный договор

Члены комиссии выбираются из состава работников предприятия, но обязательно ее членом должен являться главбух по той причине, что именно на нем замыкаются все вопросы учета ОС.

Этот орган в дальнейшем оценивает стоимость объекта основных средств и решает, следует ли его списывать по причине отсутствия реальной выгоды от его использования. Процедура проста: члены комиссии проводят осмотр объекта, определяют, по каким причинам он не может использоваться в дальнейшем и получится ли использовать образовавшиеся в результате разбора детали.

По результатам работы комиссии пишется заключение. Шаблона для такого документа не предусмотрено, поэтому его можно создать самостоятельно. Под заключением комиссии ставятся подписи всех ее членов. В дальнейшем содержащиеся в нем выводы ложатся в основу приказа руководителя о ликвидации объекта ОС.

Наконец, после подписания заключения и издания соответствующего приказа по предприятию пишется акт на списание этого объекта. В нем должна присутствовать информация следующего характера:

- когда объект оприходован и внесен в регистры бухучета;

- когда он изготовлен или построен;

- когда он введен в эксплуатацию на предприятии;

- сколько времени отведено для его полезного использования;

- начальная его стоимость;

- размер начисленной к моменту списания амортизации;

- сколько было переоценок и их размеры;

- количество ремонтов, каково состояние деталей объекта к моменту списания.

Как правило, организации используют для списания шаблоны в виде унифицированных форм, определенных Госкомстатом РФ в постановлении от 21.01.2003 № 7. Этим распорядительным документом утверждены три вида актов:

- ОС-4 — для всех ОС, кроме автотранспорта;

- ОС-4а — для автотранспорта;

- ОС-4б — для ОС, составляющих группу, кроме автотранспорта.

Допускается составление акта по своим разработкам, поскольку с 2013 года отменена обязательность применения некоторых форм первичных документов, в числе которых есть и этот акт.

Постановка объекта незавершенного строительства на кадастровый учет

Утверждать его должен руководитель предприятия.

ОБРАТИТЕ ВНИМАНИЕ! Акт на списание обязательно должен быть подписан всеми без исключения членами комиссии. Если будет отсутствовать хоть одна подпись, появляется риск получить доначисление налога на прибыль. Причина — налоговики считают такой документ недействительным, и списание, соответственно, становится неправомерным.

Оприходование металлолома от списания основных средств, бухгалтерский учет (проводки)

После оформления акта на списание бухгалтерия должна отметить, что объект ОС выбыл из числа используемых. Это делается с помощью инвентарных карточек форм ОС-6, ОС-6а и ОС-6б.

Если говорить о бухучете, то стоимость ликвидированного ОС надлежит списать с 01-го счета, тем самым отражая случившийся факт. Начисление амортизации прекращается со следующего месяца.

При образовании металлолома в результате работ по ликвидации соответствующий его объем следует оприходовать. Для отражения в учетных регистрах используется рыночная цена металлолома. В дальнейшем руководство компании принимает решение по реализации таких материалов или их применении в производстве.

В бухучете списание ОС следует отражать так:

Дт 10 Кт 91 — приходуем материалы, образовавшиеся при ликвидации объекта ОС (в данном случае металлолом).

Результат от реализации металлолома надлежит записывать в прочие доходы. Себестоимость металлолома, в свою очередь, записываем в прочие расходы. В результате проводки будут выглядеть так:

Дт 62 Кт 91-1 — отражаем выручку от продажи металлолома;

Дт 91-2 Кт 10 — списываем себестоимость металлолома.

Запись Дт 91 Кт 08 следует применять, когда ликвидация коснулась объекта незавершенного строительства. Дело в том, что объект незавершенки отнесен к капитальным вложениям, а не к ОС.

Дт 10 Кт 91 — отражаем металлолом, который остался после ликвидации объекта незавершенки, по цене рынка в прочих доходах.

Налоговый учет при ликвидации ОС, использование и реализация металлолома

По нормам п. 13 ст. 250 НК РФ при подсчете налога на прибыль во внереализационные доходы следует включать стоимость образовавшихся при ликвидации материалов. Исключить из этого списка следует лишь те, которые обозначены в п. 18 ст. 251 НК РФ.

Момент признания дохода жестко привязан к способу, который применяется для расчетов доходов и расходов.

Так, при методе начисления момент признания доходов придется на день, когда составлен акт ликвидации амортизируемого объекта. А при кассовом методе — на день, когда этот объект оприходован.

Если компания решила использовать образовавшийся при ликвидации металлолом в своем производстве или продать его, стоимость этого материала вносится в материальные или реализационные расходы.

ОБРАТИТЕ ВНИМАНИЕ! Согласно ст. 252 НК РФ уместность расходов надлежит обосновать и подтвердить документально. Если не предпринять таких усилий, у налоговых инспекторов появится основание исключить эти затраты из базы по налогу на прибыль, и, соответственно, доначислить сумму этого налога.

О том, какие изменения появились в налоговом учете основных средств в 2017 году, читайте в материале «Порядок налогового учета основных средств в 2016–2017 годах».

Итоги

Приходуя металлолом, образовавшийся при ликвидации ОС, следует правильно оформить списание объекта, непременно с участием комиссии от предприятия, а также внести необходимые записи в бухгалтерский и налоговый учет.

Сдаем неликвидные товары в металлолом

Компаниям не всегда удается продать закупленные товары. Они могут оказаться невостребованными (неликвидными), например, по причине морального устаревания (допустим, производитель выпустил новую, более эффективную модель насосного оборудования и старая уже никому не нужна). И если товар содержит металл, иногда бывает выгоднее сдать его в металлолом.

Вот такой случай мы и рассмотрим. А еще расскажем о том, как документально оформить эту операцию и каковы будут ее налоговые последствия.

Что делать бухгалтеру, если выявлены неликвидные товары

Если к вам поступила информация (допустим, из отдела продаж) о том, что имеющиеся на складе организации товары морально устарели, но решение об их списании руководством еще не принято, нужно провести обесценение таких товаров. То есть уточнить их реальную рыночную стоимость, чтобы указать достоверную информацию в отчетности. Ведь, скорее всего, эта рыночная стоимость окажется ниже себестоимости. При выявлении признаков обесценения вам следует создать оценочный резерв под снижение стоимости материальных ценносте

Затем руководитель принимает решение реализовать неликвидные товары как металлолом. Проблема в том, что продать эти товары как есть (пусть даже по сниженным ценам) и провести эту операцию в учете как обычную реализацию не получится. И вот почему. Вы продаете не просто имеющийся товар по сниженной цене, а именно лом.

И специализированная организация, занимающаяся скупкой/ переработкой металлолома, выдаст вам документы о том, что купила у вас не ваше оборудование, а лом. Поэтому, как бы ни хотелось, сначала придется списать неликвидный товар, а вместо него оприходовать лом, который и будет впоследствии реализован.

А теперь посмотрим, какие документы потребуется оформить.

Какие понадобятся документы

Для проведения экспертной оценки обесценения товаров создают комиссию. В ее состав включают технологов, специалистов отдела продаж, товароведов и других сотрудников, которые смогут оценить реальное состояние товара и установить возможную цену его реализации.

По итогам работы комиссии руководитель издает приказ о признании товара морально устаревшим и о снижении цены на этот товар. Далее нужно составить акт об уценке товарно-материальных ценностей. Для этого можно использовать унифицированные формы или Либо можно оформить акт в произвольном виде. Тогда он должен содержать все обязательные для первичного документа реквизит и его форму нужно утвердить приказом руководителя. Желательно также приложить к акту документы, подтверждающие рыночную стоимость товаро

Технический прогресс сейчас шагает быстро, поэтому некоторые товары становятся неликвидными уже спустя два-три года после выпуска

Специальных положений по списанию товаров нет. Однако они являются частью материально-производственных запасо поэтому компания может воспользоваться процедурой, применяемой при списании морально устаревших материало

Опять-таки создается комиссия для фиксации того факта, что товар невозможно продать. В состав комиссии могут входить профильные специалисты (специалисты отдела продаж, технические специалисты, которые смогут определить пригодность для дальнейшего использования отдельных деталей и частей оборудования).

Рассмотрев все факты (компания пыталась продать оборудование, но все возможные способы его реализации исчерпаны, оборудование не является товаром широкого спроса морально устарело — и покупателей найти не удалось), комиссия признает товар неликвидным и подлежащим списанию, о чем составляется акт (заключение). На основании этого документа руководитель издает приказ о списании имущества. В приказе надо дописать, что материальные ценности — лом, который останется после списания, нужно сдать в пункт приема металла. Далее комиссия составляет акт на списание. Для этого можно использовать унифицированные формы и Или же оформить акт в произвольной форме, но с учетом требований к первичным документа В акте следует отразить количество образовавшегося лома и его рыночную стоимость, которая определяется совместно с экономическими службами.

Лом приходуется на основании акта о списании товаров и приходного ордера.

Передача лома в специализированную организацию оформляется накладной на отпуск материалов на сторону (можно по форме Кроме того, фирма, принимающая лом, выпишет вам приемосдаточный

С документами разобрались, теперь посмотрим, как все это отразить в учете.

Бухгалтерский учет

Проводки в бухучете сделайте такие.

| Содержание операции | Дт | Кт |

| На дату составления акта об уценке товаров | ||

| Начислен резерв под снижение стоимости материальных ценностей | 91 «Прочие доходы и расходы», субсчет «Прочие расходы» | 14 «Резервы под снижение стоимости материальных ценностей» |

| Сумма резерва определяется как разница между текущей рыночной стоимостью товара и его фактической себестоимостью. При этом нужно документально подтвердить расчет текущей рыночной стоимост Для определения текущей рыночной стоимости можно использовать данные о ценах из официальных изданий (например, статистических сборников), а также информацию, предоставляемую независимыми оценщиками, экспертами или производителем. При заполнении баланса фактическая себестоимость товара, числящаяся на счете 41 «Товары», уменьшается на сумму резерва (кредитовое сальдо счета 14). В итоге товар будет отражаться в балансе по реальной рыночной стоимости |

||

| На дату списания неликвидных товаров по акту | ||

| На основании приказа списаны неликвидные товары | 91, субсчет «Прочие расходы» | 41 «Товары» |

| Восстановлен начисленный резерв | 14 «Резервы под снижение стоимости материальных ценностей» | 91, субсчет «Прочие доходы» |

| Принят к учету полученный от списания товаров лом по текущей рыночной стоимости | 10 «Материалы», субсчет «Прочие материалы» | 91, субсчет «Прочие доходы» |

| Под текущей рыночной стоимостью понимается сумма, которую можно получить при продаже актива. При этом данные о действующей цене должны быть подтверждены документальн Для этого можно воспользоваться ценами из прайс-листов организаций, занимающихся сбором металлолома | ||

| На дату реализации лома | ||

| Отражены доходы от реализации лома | 62 «Расчеты с покупателями и заказчиками» | 91, субсчет «Прочие доходы» |

| Списана стоимость проданного лома | 91, субсчет «Прочие расходы» | 10, субсчет «Прочие материалы» |

| На дату получения оплаты от покупателя | ||

| Получена оплата за лом | 51 «Расчетный счет» | 62 «Расчеты с покупателями и заказчиками» |

Налоговый учет

А вот в налоговом учете в отличие от бухгалтерского складывается не совсем радостная картина. Ведь не все расходы можно учесть при расчете налога на прибыль.

Налог на прибыль

В налоговом учете обесценение стоимости товара не производится.

Как известно, покупную стоимость товаров, предназначенных для перепродажи, можно учесть в расходах при исчислении налога на прибыль только при их реализаци А в случае списания неликвидных товаров чиновники считают, что их стоимость в расходах для целей налогообложения прибыли не учитывается, так как выгоды от такого списания Но с проверяющими можно будет и поспорить. Ведь в нашем случае компания не просто списывает (уничтожает) неликвидные товары, а планирует впоследствии получить доход от сдачи их в металлолом. Стало быть, расходы в виде стоимости списанных неликвидных товаров отвечают требованиям экономической обоснованности и их можно учесть при налогообложении прибыл Еще один аргумент в вашу пользу: перечни внереализационных и прочих расходов, связанных с производством и (или) реализацией, являются открытым

Дальше разберемся с ломом, образовавшимся при списании неликвидных товаров. Рыночную стоимость полученного лома придется отразить во внереализационных доходах в том периоде, когда лом был оприходован (то есть на дату составления акта о списании товаро

А вот при дальнейшей продаже этого лома списывать в расходы его рыночную стоимость чиновники не разрешают. Объясняется это тем, что в НК не установлен порядок для определения стоимости МПЗ, полученных при списании неамортизируемого имуществ

Конечно, позиция налоговиков крайне невыгодна для компании. Вот несколько доводов в пользу иного подхода:

- суды приходят к выводу, что в состав внереализационных доходов включается стоимость материалов (имущества), которые получены только в результате разборки (демонтажа) при ликвидации основных средств, выводимых из эксплуатаци И если речь идет о списании неликвидного товара, то оснований для отражения налогового дохода в виде стоимости полученного лома нет;

- если не учитывать в расходах стоимость лома при его продаже, то это приведет к двойному налогообложению. Фактически организация отразит доходы в виде рыночной стоимости лома дважды — при его оприходовании и при реализации. А это противоречит правилам

Списание неликвидных товаров не является объектом налогообложения по НДС. Также не облагается НДС и реализация лома, образовавшегося в результате собственного производства/ хозяйственной деятельности (когда продажа лома не является видом деятельности вашей компани Объясним почему. Для освобождения от НДС реализации металлолома требуется наличие лицензи Однако для реализации лома, образовавшегося в процессе собственного производства, лицензия не нужн и такие операции НДС не облагаютс

Обратите внимание: реализацию лома надо отразить в разделе 7 декларации по И счет-фактуру на реализацию вам выставлять не нужн

Но есть такая проблема. По общему правилу, если имущество перестает использоваться в облагаемой НДС деятельности, входной НДС, ранее правомерно принятый к вычету, компания должна восстановит Поэтому налоговики при проведении проверки могут потребовать восстановления принятого к вычету НДС по товарам, ставшим впоследствии неликвидными.

По нашему мнению, восстанавливать НДС не нужно и у компании есть шанс отстоять эту позицию в Ведь товары приобретаются не с целью переработки их в металлолом для дальнейшей реализации, не подлежащей обложению НДС. Они покупались для перепродажи, то есть для облагаемых НДС операций, но были списаны в металлолом в связи с их непригодностью, и поэтому обязанности восстанавливать НДС нет. Кроме того, списание морально устаревших товаров также не является основанием для восстановления заявленного к вычету

Однако все же случается, что суд поддерживает налоговиков и обязывает компанию восстановить ранее принятый к вычету

Если компания применяет упрощенку с объектом «доходы минус расходы», то покупную стоимость товаров, приобретенных для перепродажи, а также входной НДС она учитывает в расходах в момент реализации этих товаров — при условии их полной оплат

В случае списания неликвидных товаров их стоимость в расходах еще не учтена. Если ваш товар списывается с учета как неликвидный, то в такой ситуации затраты на его покупку и предъявленный НДС не учитываются при расчете упрощенного налога по причине закрытого перечня расходо

Но спасает ситуацию последующая продажа товара в качестве металлолома. Это нам подтвердили и в Минфине.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

“ Если компания, применяющая УСНО с объектом налогообложения в виде доходов, уменьшенных на величину расходов, списывает неликвидные товары, приобретенные для перепродажи, и впоследствии реализует образовавшийся в результате списания лом, то она вправе учесть в расходах для целей налогообложения покупную стоимость этих товаров, включая предъявленный Конечно же, при условии полной оплаты указанных товаров.

А если организация просто утилизирует (списывает) неликвидные товары, то затраты на их приобретение и дальнейшую ликвидацию не могут рассматриваться в рамках извлечения доходов от предпринимательской деятельности и, следовательно, не подлежат учету в составе расходов для целей налогообложения при

Доход от реализации лома отразите на дату поступления дене

Избавление от неликвидных товаров доставляет немало хлопот. Да и с налоговыми расходами могут возникнуть проблемы. Но главное — обратите внимание на документальное оформление списания неликвидного товара, о котором мы писали выше. Суды вас точно поддержат, если будут составлены все необходимые документ

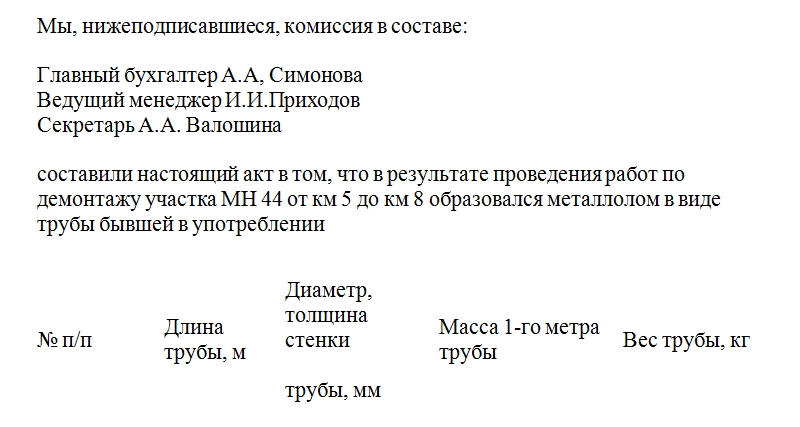

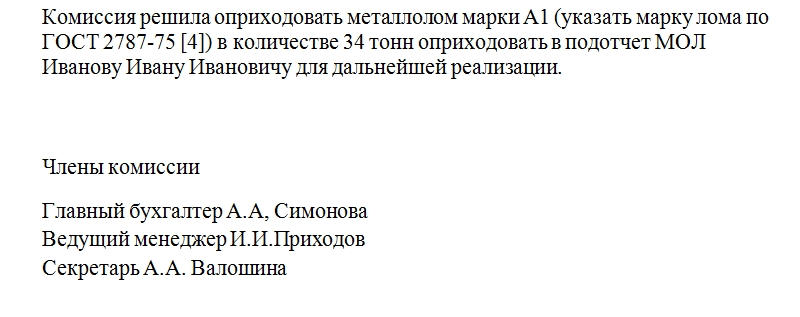

Акт оприходования металлолома

Акт оприходования металлолома, представленный чуть ниже, является важным первичным документом. Он пригодится в случае, если необходимо оприходовать металлические отходы производства либо другой вид металлолома.

Основания

Важно уяснить, что любое количество металлолома необходимо оприходовать, если имущество (списываемое, демонтируемое) числилось как основные средства, независимо от массы получаемого металла за единицу списываемого товара. На это ссылаются ряд инструкций:

- Номер 162н, пункт 23.

- Номер 174н, пункт 34.

- Номер 183н, пункт 34.

Дальнейшее хранение либо продажа металлолома остается на усмотрение организации. Главное, чтобы факты распоряжения имуществом были юридически грамотно оформлены.

Составные части акта

В самом верху необходимо оставить место для визы руководителя. Только с его подписью и по возможности с печатью организации бумага будет иметь юридическую силу.

Поэтому в правом верхнем углу акта располагаются графы со следующими сведениями:

- Должность руководителя.

- Фамилия и инициалы того, кто заверяет акт.

- Дата подписания.

Кроме того, для формирования подобной документации всегда созывается специализированная комиссия. Поэтому сразу после полного наименования документа располагается список членов комиссии во главе с председателем, если он был выбран.

После вводной части акт должен содержать конкретную информацию:

- В результате каких действий образовался металлолом для оприходования. Это может быть демонтаж чего-либо, производственная деятельность за определенный период, раскопки, находки, покупка металлолома, преобразование какого-либо товара в том и пр.

- Место проведения указанных работ.

- При необходимости таблица с параметрами полученных металлических кусков. Это может быть масса, длина, ширина, диаметр. Эти данные могут быть необходимы при заполнении складских документов, а также для упрощения взаимодействия с логистическими компаниями, естественно, если металлолом будет куда-либо транспортироваться.

- Марка и итоговое количество металла.

- Материально ответственное лицо, к которому поступает описываемое имущество. Желательно указать полное ФИО. Впоследствии под его контролем будут проводиться хранение, утилизация, переплавка и прочие процессы.

Заканчивается акт постановкой подписей всех членов комиссии, а также упомянутого материально ответственного лица.

Бухгалтерский учет

Согласно бухгалтерскому учету металлолом чаще всего проходит в качестве возвратных отходов.

Стоимость же возвратных расходов может назначаться исходя из цены реализации либо цены возможного использования. Это выбирается самой организацией исходя из ее интересов. О таком просторе выбора четко прописано в Методических указаниях, которые были утверждены Приказом Минфина №119н от 28.12.2001 года.

Единственное требование – закрепить в учетной политике эти данные, то есть там должно быть прописано, какая стоимость выбрана: продажная либо цена использования.

Алгоритм списания основных средств

При необходимости списать ОС самым распространенным способом действия считается следующий:

- Формирование ликвидационной комиссии во главе с председателем.

- Приказ руководителя на ликвидацию основных средств, с подписью и реквизитами организации.

- Составление акта списания ОС.

- Внесение данных о списываемых объектах в учетную политику.

Если при совершении ликвидации, демонтажа какого-либо объекта образуется металлолом, то его оприходование является обязательной процедурой. Учетные регистры для удобства пользуются цифрами рыночной цены полученного металлолома.

Применение

Когда металлолом оприходован, организация вправе с ним поступить по своему усмотрению. Чаще всего его реализовывают либо используют в каких-либо подходящих производственных процессах. Главное, что подлежащие учету материальные ценности должным образом отражены в документации.

Альтернативный способ

После демонтажа либо разборки механизмов и других изделий, числящихся в основных средствах, можно металлолом сразу поставить на баланс организации. Тогда понадобится заполнить обычный акт оприходования материальных ценностей по типовой межотраслевой форме М-35.

Определение стоимости

Для того чтобы указать в документе стоимость металла, необходимо ориентироваться на достоверные сведения из официальных источников. Например, на котировки LME. Это лондонская биржа металлов. Но бывают и другие проверенные источники информации для определения стоимости металла на конкретную дату. Именно на них и следует ориентироваться при формировании акта оприходования металлолома, особенно если речь идет о крупной партии.

Налоги

Металлолом относится к внереализационным доходам. Его туда относят согласно 250 статье, пункту 13 Налогового кодекса. Исключением из правил будут являться только товары, перечисленные и 251 статье, пункте 18.

Схема исчисления налогов будет зависеть от формы налогообложения конкретной организации. Если металлолом будет использован в качестве материала либо товара, то его относят к сумме материальных либо организационных расходов компании.

Если не включить металлолом в расходы (либо неверно оформить документы по этому поводу), то у контролирующей налоговой организации будут все основания для того, чтобы доначислить налог на прибыль.

Что же касается НДС, то он на сдачу металлолома организациями не распространяется, но не во всех случаях. А только при условии, что этот лом черных и цветных металлов образовался как побочный продукт в процессе деятельности той или иной компании.

Словом, акт оприходования металлолома является важной бумагой, позволяющей документально оформить оптимизационные траты организации.

Как списать металлические изделия

Успешная хозяйственная деятельность экономического субъекта не возможна без участия в ней основных и оборотных средств. Если сырье и материалы используются в производственном процессе только единожды, то основные фонды изнашиваются и приходят в негодность постепенно. В результате эксплуатация таких средств становится экономически нецелесообразной для предприятия, и их нужно списать. После чего остаются отходы в виде металлолома, запасных частей, что следует обязательно отразить в бухгалтерском учете и не забыть посчитать сумму дохода, подлежащего налогообложению при реализации металлолома. В данной статье мы рассмотрим как осуществляется списание основных средств на металлолом.

Как списать металлические изделия

Для этого его необходимо списать соответствующим образом, поставить на приход и продать на выгодных условиях (в том числе при помощи аукциона) компании, занимающейся переработкой лома черных металлов. О том, как оприходовать металлолом от списания основных средств, и всех тонкостях этого процесса и пойдет речь ниже.

Оприходование металлолома от списания основных средств: особенности учета и примеры проводок

Например, у мастера заготовительного цеха недостача по позиции «Круг D 75 Сталь 20». Он знает, что планируется ревизия по складу металла и по заготовительному цеху — будут ревизировать металл, но не заготовки, и может провести в учете раскрой заготовки без фактической вырубки — недостача выявлена не будет.

Учет и контроль списания металла в заготовительном цехе машиностроительного предприятия

Ликвидировать основные фонды можно полностью и по частям. Например, когда объект большой, и демонтирована его часть, впоследствии она не заменена и функции остались неизменными, то можно говорить о частичной ликвидации. В результате уменьшается не только стоимость имущества, но и норма износа.

Cписание основных средств на металлолом: бухгалтерский учет

Эта причина более предсказуема по сроку — у каждого вида материальных ценностей свой допустимый срок эксплуатации, устанавливаемый производителем. Он может исчисляться в днях (например, по продовольственным товарам), месяцах или в годах (к примеру, металлические заготовки, полиэтиленовые трубы, деревянные бруски и т. д.).

Причины и основания для списания материальных ценностей

Законодательство по бухгалтерскому учету не устанавливает норм, в соответствии с которыми материалы должны списываться в производство. Но в п.92 Методических указаний по бухучету МПЗ (приказ Минфина от 28.12.2001г. №119н) говорится, что материалы отпускаются в производство согласно установленным нормам и объему производственной программы. Т.е. количество списываемых материалов не должно быть бесконтрольным и нормы списания материалов в производство должны быть утверждены.

Списание материалов пошаговая инструкция для бухгалтерского учета

Но есть такая проблема. По общему правилу, если имущество перестает использоваться в облагаемой НДС деятельности, входной НДС, ранее правомерно принятый к вычету, компания должна восстановит ь подп. 2 п. 3 ст. 170 НК РФ . Поэтому налоговики при проведении проверки могут потребовать восстановления принятого к вычету НДС по товарам, ставшим впоследствии неликвидными.

Сдаем неликвидные товары в — металлолом

- При необходимости таблица с параметрами полученных металлических кусков. Это может быть масса, длина, ширина, диаметр. Эти данные могут быть необходимы при заполнении складских документов, а также для упрощения взаимодействия с логистическими компаниями, естественно, если металлолом будет куда-либо транспортироваться.

- Марка и итоговое количество металла.

- Материально ответственное лицо, к которому поступает описываемое имущество. Желательно указать полное ФИО. Впоследствии под его контролем будут проводиться хранение, утилизация, переплавка и прочие процессы.

Акт оприходования металлолома

Один из важнейших этапов экспертизы качества меблировки – процесс выявления дефектов внешнего вида предметов мебели, которые несут производственный и непроизводственный характер. Причины списания мебели независимо от ее функционального предназначения – это по большей мере утрата эксплуатационных показателей и критериев, отмечающих дальнейшее использование предмета, подвергающегося утилизации. Постараемся разобраться в этом вопросе подробнее. Как проходит списание мебели? Списание (утилизация) являет собой общий осмотр офисной мебели бюджетных организаций на предмет выявления повреждений, не функциональности.

Во время проверки устанавливают причины списания мебели, которые подкрепляются доказательствами, – кратким очерком проблем, которые в итоге пришлось разбирать комиссии.

Как списать металлические изделия

В настоящий момент весь процесс учета и списания изделий из металла, которые морально устарели или поломались, регулируется определенными нормативными актами и постановлениями. И опасаясь совершения ошибок, некоторые организации принимают решение продолжать дальше хранить на складе устаревшее и поломанное оборудование. Многие бухгалтера и начальники не имеют понятия, как правильно оформить документ на списание, как снять металлический лом с налогового учета, который числится на балансе компании, как основные средства (ОС).

Как списать металлолом

Этот орган в дальнейшем оценивает стоимость объекта основных средств и решает, следует ли его списывать по причине отсутствия реальной выгоды от его использования. Процедура проста: члены комиссии проводят осмотр объекта, определяют, по каким причинам он не может использоваться в дальнейшем и получится ли использовать образовавшиеся в результате разбора детали.

Как оприходовать металлолом от списания основных средств

силикатные материалы (цемент, песок, гравий, известь, камень, кирпич, черепица), лесные материалы (лес круглый, пиломатериалы, фанера и т.п.), строительный металл (железо, жесть, сталь, цинк листовой и т.п.), металлоизделия (гвозди, гайки, болты, скобяные изделия и т.п.), санитарно-технические материалы (краны, муфты, тройники и т.п.), электротехнические материалы (кабель, лампы, патроны, ролики, шнур, провод, предохранители, изоляторы и т.п.), химико-москательные (краска, олифа, толь и т.п.) и другие аналогичные материалы;

Порядок списания металлических решеток по бухгалтерской справке

Особо подчеркнем, что работа по учету содержания драгоценных металлов должна начинаться в бюджетном учреждении уже на этапе поступления основных средств. Установленные соответствующей комиссией показатели в дальнейшем используются при списании основных средств, содержащих драгоценные металлы.

Учет драгоценных металлов основных средств, списание, утилизация, хранение лома и отходов

- Составление предварительного списка морально устаревших, неисправных или с полной амортизацией основных средств.

- Обследование и оценка технического состояния с составлением акта дефектации каждой единицы с заключением о непригодности к дальнейшей эксплуатации.

- Оформление документации. Получение разрешения на списание (для бюджетных организаций в некоторых случаях).

- Разборка с извлечением возвратных материальных ценностей, например, исправных узлов или деталей, содержащих драгоценные металлы и камни.

- Оприходование данных ценностей.

- Утилизация отходов.

- Списание с балансового учета организации.

Списание основных средств, содержащих драгоценные металлы

В данной статье рассмотрим: правовое регулирование деятельности по сбору вторичного сырья, особенности сбора вторичного сырья на примере сбора лома и отходов цветного и черного металла, порядок лицензирования, а также порядок отражения в бухгалтерском и налоговом учете организации операций по сбору лома и отходов цветного и черного металла.

Источник: document-expert.ru

Законодательная база Российской Федерации

ПРИКАЗ Минфина РФ от 16.11.2011 N 153н «ОБ УТВЕРЖДЕНИИ ПЕРЕЧНЯ ДОКУМЕНТОВ, НЕОБХОДИМЫХ ДЛЯ ПРИНЯТИЯ РЕШЕНИЯ О СПИСАНИИ ФЕДЕРАЛЬНОГО НЕДВИЖИМОГО ИМУЩЕСТВА (ВКЛЮЧАЯ ОБЪЕКТЫ НЕЗАВЕРШЕННОГО СТРОИТЕЛЬСТВА) И ОСОБО ЦЕННОГО ДВИЖИМОГО ИМУЩЕСТВА, ЗАКРЕПЛЕННОГО ЗА ФЕДЕРАЛЬНЫМИ ГОСУДАРСТВЕННЫМИ УНИТАРНЫМИ ПРЕДПРИЯТИЯМИ И ФЕДЕРАЛЬНЫМИ ГОСУДАРСТВЕННЫМИ УЧРЕЖДЕНИЯМИ, ПОДВЕДОМСТВЕННЫМИ МИНИСТЕРСТВУ ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ»

ПЕРЕЧЕНЬ ДОКУМЕНТОВ, НЕОБХОДИМЫХ ДЛЯ ПРИНЯТИЯ РЕШЕНИЯ О СПИСАНИИ ФЕДЕРАЛЬНОГО НЕДВИЖИМОГО ИМУЩЕСТВА (ВКЛЮЧАЯ ОБЪЕКТЫ НЕЗАВЕРШЕННОГО СТРОИТЕЛЬСТВА), А ТАКЖЕ ОСОБО ЦЕННОГО ДВИЖИМОГО ИМУЩЕСТВА, ЗАКРЕПЛЕННОГО ЗА ФЕДЕРАЛЬНЫМИ ГОСУДАРСТВЕННЫМИ УНИТАРНЫМИ ПРЕДПРИЯТИЯМИ И ФЕДЕРАЛЬНЫМИ ГОСУДАРСТВЕННЫМИ УЧРЕЖДЕНИЯМИ, ПОДВЕДОМСТВЕННЫМИ МИНИСТЕРСТВУ ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

1. Для принятия решения о списании федерального недвижимого имущества (включая объекты незавершенного строительства), а также особо ценного движимого имущества федеральные государственные унитарные предприятия и федеральные государственные учреждения, подведомственные Министерству финансов Российской Федерации (далее — Организации), представляют в Министерство финансов Российской Федерации следующие документы:

1.1. Обращение Организации — на бланке, содержащем полное наименование Организации;

1.2. Копию учредительных документов (устав и (или) положение);

Копии представляемых документов должны быть заверены подписью руководителя и печатью Организации. В представляемых документах не допускается наличие помарок, подчисток, исправлений.

1.3. Копию свидетельства о внесении записи в Единый государственный реестр юридических лиц о государственной регистрации Организации;

1.4. Копию выписки из Единого государственного реестра юридических лиц, выданную не ранее трех месяцев до дня представления документов;

1.5. Копии документов, подтверждающих право лица, подписавшего обращение, действовать без доверенности от имени Организации (контракт с руководителем, главным бухгалтером Организации, приказ о назначении на должность);

1.6. Копию приказа об утверждении персонального состава постоянно действующей Комиссии по подготовке и принятию решения о списании федерального имущества (далее — Комиссия Организации) (с приложением положения о данной Комиссии Организации) .

Документы, указанные в пунктах 1.1 — 1.6, представляются в случае первичного обращения Организации либо если в них были внесены изменения со времени предыдущего обращения.

1.7. Перечень объектов федерального имущества, решение о списании которых подлежит согласованию, подписанный руководителем и главным бухгалтером Организации, заверенный печатью Организации. В перечне объектов федерального имущества указывается:

номер по порядку;

инвентарный номер объекта в случае его присвоения;

год ввода в эксплуатацию (год выпуска) объекта;

балансовая стоимость объекта на момент принятия решения о списании;

остаточная стоимость объекта на момент принятия решения о списании;

срок полезного использования, установленный для данного объекта, и срок фактического использования на момент принятия решения о списании;

1.8. Копию протокола заседания Комиссии Организации о подготовке и принятии решения о списании объектов федерального имущества;

1.9. Акты о списании объектов основных средств, указанных в перечне, представленном в соответствии с пунктом 1.7 (далее — акты о списании), в одном подлинном экземпляре .

В акте о списании в обязательном порядке должна содержаться информация о состоянии имущества (непригодности основных средств к дальнейшему использованию, невозможности и неэффективности их восстановления). Акты о списании должны быть заверены печатью Организации, которой они оформлены, с указанием даты составления акта и даты утверждения его руководителем Организации. Акты о списании, состоящие из двух и более листов, должны быть прошиты, пронумерованы, скреплены печатью Организации.

2. Для списания федерального недвижимого имущества (включая объекты незавершенного строительства) Организации дополнительно к документам, указанным в пункте 1 настоящего Перечня, представляют:

2.1. Копию Инвентарной карточки учета основных средств, подлежащего списанию, с указанием всех обязательных реквизитов на дату принятия решения Комиссией Организации о списании объекта;

2.2. Копии правоустанавливающих документов на федеральное недвижимое имущество, указанное в перечне, оформленном согласно пункту 1.7 настоящего Перечня (распоряжение органа по управлению имуществом или решение уполномоченного органа государственной власти о закреплении имущества и акт приема-передачи имущества, договор о приобретении);

2.3. Копии документов технического учета (кадастровый и/или технический паспорт, поэтажный план, экспликация) на объект недвижимого имущества, подлежащий списанию, действительный на дату его представления, выданный организацией, осуществляющей государственный технический учет и техническую инвентаризацию объектов градостроительной деятельности;

2.4. Копии правоустанавливающих документов на земельный участок, на котором располагается объект недвижимости, подлежащий списанию (с приложением копии кадастрового плана земельного участка или ситуационного плана (при отсутствии кадастрового плана);

2.5. Копии выписок из Единого государственного реестра прав на недвижимое имущество и сделок с ним на объект недвижимого имущества, подлежащий списанию, и на земельный участок, на котором располагается объект недвижимого имущества, выданных не ранее чем за один месяц до дня их направления;

2.6. Копию выписки из реестра федерального имущества, которая подтверждает, что объект недвижимого имущества, подлежащий списанию, внесен в указанный реестр в соответствии с постановлением Правительства Российской Федерации от 16.07.2007 N 447 «О совершенствовании учета федерального имущества» (Собрание законодательства Российской Федерации, 2007, N 34, ст. 4237; 2009, N 17, ст. 2095; 2010, N 33, ст. 4435; 2011, N 7, ст. 978) (далее — постановление Правительства Российской Федерации);

2.7. Техническое заключение независимого эксперта (заключение технической экспертизы при списании объектов незавершенного строительства), с приложением копий документов, подтверждающих его полномочия по осуществлению соответствующей деятельности на территории Российской Федерации;

2.8. Фотографии объекта;

2.9. Справку об остаточной стоимости объекта недвижимого имущества, подлежащего списанию, составленную на дату принятия решения Комиссией Организации о списании объекта, подписанную руководителем и главным бухгалтером Организации и заверенную печатью Организации;

2.10. В случае если списанию подлежит объект незавершенного строительства, — справку с подробным обоснованием причин списания объекта незавершенного строительства с приложением копий документов, являющихся составной частью проектной документации.

3. Для списания особо ценного движимого имущества дополнительно к документам, указанным в пункте 1 настоящего Перечня, Организации представляют:

3.1. Копию Инвентарной карточки учета основных средств, подлежащих списанию, с указанием всех обязательных реквизитов на дату принятия решения Комиссией Организации о списании объектов движимого имущества;

3.2. Копии документов технического учета, паспорт изделия (при списании транспортного средства — технический паспорт транспортного средства, свидетельство о регистрации автотранспортного средства, документ о прохождении последнего техосмотра);

3.3. Техническое заключение независимого эксперта с приложением копий документов, подтверждающих его полномочия по осуществлению соответствующей деятельности на территории Российской Федерации;

3.4. Фотографии объектов, подлежащих списанию;

3.5. Сведения из реестра федерального имущества в соответствии с постановлением Правительства Российской Федерации.

4. При списании объектов недвижимого имущества в связи с новым их строительством, реконструкцией и сносом старых в актах на списание необходима ссылка на номер проекта, распоряжение главы администрации публично-правового образования о сносе зданий и (или) на акт межведомственной комиссии администрации публично-правового образования с приложением копий этих документов.

5. Для списания федерального имущества, пришедшего в негодное состояние либо утраченного в результате аварий, пожаров, стихийных бедствий, Организациями дополнительно предоставляются документы, подтверждающие указанные обстоятельства:

— копия акта о причиненных повреждениях;

— копия справки органа исполнительной власти субъекта Российской Федерации или муниципального образования, подтверждающей факт стихийных бедствий или других чрезвычайных ситуаций;

— справка Организации о стоимости нанесенного ущерба.

6. Для списания федерального имущества, пришедшего в негодное состояние в результате его умышленного уничтожения, порчи, хищения и (или) по которому срок фактической эксплуатации не превышает срока полезного использования, Организациями дополнительно предоставляются:

— акт проверки, проведенной Организацией, о ненадлежащем использовании (хранении) объекта с указанием виновных лиц;

— информация о принятых мерах в отношении виновных лиц, допустивших повреждение объекта основных средств, с приложением копий подтверждающих документов (в случае выявления виновных лиц);

— копия постановления о возбуждении или прекращении уголовного дела (при его наличии);

— справка Организации о стоимости нанесенного ущерба;

— справка Организации о возмещении ущерба виновными лицами;

— справка с подробным пояснением причины, вызвавшей списание объектов до истечения срока полезного использования (в случае отсутствия виновных лиц).

Источник: zakonbase.ru

Помощь по Теле2, тарифы, вопросы

Решение о ликвидации незавершенного строительства документы. Приказ на списание незавершенного строительства на затраты

МЭРИЯ ГОРОДА МАГАДАНА

ОБ УТВЕРЖДЕНИИ ПОРЯДКА СПИСАНИЯ ВЫПОЛНЕННЫХ РАБОТ И ЗАТРАТ ПО ОБЪЕКТАМ НЕЗАВЕРШЕННОГО СТРОИТЕЛЬСТВА

от 16.11.2017 N 3688)

В соответствии с Бюджетным кодексом Российской Федерации , Федеральным законом от 06.10.2003 N 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации» , Федеральным законом от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» , приказом Минфина России от 01.12.2010 N 157н «Об утверждении Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкции по его применению» , приказом Минфина России от 06.12.2010 N 162н «Об утверждении Плана счетов бюджетного учета и Инструкции по его применению» , в целях определения единых требований к списанию затрат по объектам незавершенного строительства, финансирование которых осуществлялось за счет средств бюджета муниципального образования «Город Магадан», руководствуясь статьями 35.1, 45 Устава муниципального образования «Город Магадан» , мэрия города Магадана постановляет:

1. Утвердить Порядок списания выполненных работ и затрат по объектам незавершенного строительства согласно приложению N 1 к настоящему постановлению.

2. Создать и утвердить состав межведомственной комиссии по списанию выполненных работ и затрат по объектам незавершенного строительства согласно приложению N 2 к настоящему постановлению.

4. Контроль за исполнением настоящего постановления возложить на заместителя мэра города Магадана В.Ю. Троицкого.

Глава муниципального образования

«Город Магадан», мэр города Магадана

Ю.ГРИШАН

Приложение N 1. ПОРЯДОК СПИСАНИЯ ВЫПОЛНЕННЫХ РАБОТ И ЗАТРАТ ПО ОБЪЕКТАМ НЕЗАВЕРШЕННОГО СТРОИТЕЛЬСТВА

Утвержден

постановлением

мэрии города Магадана

от 10.10.2017 N 3264

(в редакции Постановления мэрии города Магадана от 16.11.2017 N 3688)

1. Настоящий Порядок устанавливает процедуру принятия и согласования решений о списании выполненных работ и затрат по объектам незавершенного строительства, финансирование которых осуществлялось за счет средств бюджета муниципального образования «Город Магадан», состоящих на балансе муниципальных учреждений, отраслевых (функциональных), территориальных органов мэрии города Магадана, осуществляющих функции заказчика (далее — Учреждение).

1.2. В Порядке применяются следующие термины и определения:

Объект незавершенного строительства (далее — объект) — объект общественной инфраструктуры (здание, строение, сооружение, другие объекты), не являющийся самостоятельной учетной единицей, финансирование которого осуществлялось за счет средств бюджета муниципального образования «Город Магадан», в отношении которого проведены предпроектные работы, разработка проектной документации, проектно-изыскательские работы, технико-экономическое обоснование или строительство (реконструкция) которого не завершено (прекращено) либо не начато;

Затраты по объектам незавершенного строительства (далее — затраты) — произведенные капитальные вложения в объекты основных средств, которые не были созданы, в том числе в сумме расходов по выполнению предпроектных работ, проектной документации, проектно-изыскательских работ, технико-экономического обоснования, строительно-монтажных работ, монтажу оборудования, прочих работ и затрат, входящих в смету стройки в денежном выражении, не приведших к возведению (созданию) объекта основного средства (объекта незавершенного строительства) или вводу его в эксплуатацию.

1.3. Решение о списании работ и затрат по объектам незавершенного строительства принимается в отношении объектов, отвечающих одному из следующих требований:

1.3.1. Проектная (предпроектная, проектно-сметная, проектно-изыскательская и прочая) документация не соответствует законодательству в связи с изменениями нормативной правовой базы, регулирующей требования к проектной (предпроектной, проектно-сметной, проектно-изыскательской и прочей) документации.

1.3.2. Возведенные строительные конструкции и (или) элементы конструкций в результате длительного перерыва в строительстве частично или полностью разрушены и не пригодны для дальнейшего использования.

1.3.3. Отсутствует экономическая целесообразность дальнейшего строительства (создания) объекта.

1.3.4. Отсутствуют документы, подтверждающие затраты на строительство (создание) объекта, объекта незавершенного строительства, строительство (создание) которых прекращено более 5 лет назад.

1.3.5. Отсутствуют документы, подтверждающие затраты на проектирование, предпроектные работы, изыскания, обследование, строительно-монтажные работы, иные затраты.

(п. 1.3 в ред. Постановления мэрии города Магадана от 16.11.2017 N 3688)

1.4. Исключен. — Постановление мэрии города Магадана от 16.11.2017 N 3688 .

1.4. Учреждение, имеющее на своем балансе объект незавершенного строительства, отвечающий одному из условий пункта 1.3 настоящего Порядка, направляет главе муниципального образования «Город Магадан», мэру города Магадана ходатайство о списании выполненных работ и затрат по незавершенному строительством объекту, в котором отражаются:

(в ред. Постановления мэрии города Магадана от 16.11.2017 N 3688)

а) технико-экономическая характеристика объекта;

б) обоснованные предложения о списании выполненных работ и затрат по объектам незавершенного строительства с указанием причин списания, информации о финансировании объекта, о стоимости выполненных работ, а также кредиторской задолженности (при наличии).

1.5. К ходатайству о списании затрат при необходимости прикладываются:

а) копии документов, подтверждающих строительство объекта за счет средств бюджета муниципального образования «Город Магадан»;

б) информация о том, что объект не является предметом действующего договора строительного подряда (с приложением подтверждающих документов);

в) информация о наличии проектной документации и сроках действия технических условий;

г) справка о затратах на объект незавершенного строительства, числящийся на балансе организации;

д) информация о техническом состоянии объекта;

е) ведомость затрат по объекту незавершенного строительства, оформленная в соответствии с приложением к настоящему Порядку.

К ходатайству о списании выполненных работ и затрат могут быть приложены иные документы, относящиеся к данным объектам.

1.6. Глава муниципального образования «Город Магадан», мэр города Магадана направляет документы в адрес межведомственной комиссии по списанию выполненных работ и затрат по объектам незавершенного строительства (далее — Комиссия) для принятия решения о списании выполненных работ и затрат в отношении объекта незавершенного строительства.

Для участия в заседаниях Комиссии могут приглашаться независимые эксперты с их согласия и иные специалисты, обладающие специальными знаниями в данной сфере.

1.7. Комиссия осуществляет следующие полномочия:

а) рассматривает полученные ходатайства и приложенные к ним документы;

б) проводит анализ предоставленной технической документации по объектам и данных бухгалтерского учета;

в) устанавливает возможность дальнейшего использования объекта и целесообразность его восстановления;

г) устанавливает возможность дальнейшего использования элементов, узлов, деталей, конструкций, материалов и оборудования;

д) устанавливает причины списания выполненных работ и затрат в отношении объекта незавершенного строительства;

е) принимает решение о списании выполненных работ и затрат в отношении объекта незавершенного строительства, о восстановлении объекта, о дальнейшем использовании объекта, его элементов, узлов, деталей, конструкций, материалов и оборудования.

Комиссия вправе выезжать на место размещения объекта незавершенного строительства.

1.8. Принятое Комиссией решение о согласовании списания выполненных работ и затрат по объекту незавершенного строительства либо об отказе в согласовании списания выполненных работ и затрат по объекту незавершенного строительства оформляется протоколом Комиссии.

Основанием для отказа в согласовании списания выполненных работ и затрат по объекту незавершенного строительства является возможность восстановления и использования объекта незавершенного строительства, его элементов, узлов, деталей, конструкций, материалов и оборудования.

1.9. Подготовка и утверждение акта о списании выполненных работ и затрат по объекту незавершенного строительства осуществляется Учреждением, на балансе которого учитываются данные затраты, на основании решения Комиссии.

1.10. Списание выполненных работ и затрат по объекту незавершенного строительства производится на основании утвержденного акта о списании или акта приемки-передачи затрат в соответствии с действующим законодательством и правилами бухгалтерского учета.

1.11. В случае несогласования списания выполненных работ и затрат по объекту незавершенного строительства Комиссия выносит свои рекомендации по дальнейшему использованию объекта незавершенного строительства (консервация, достройка или другие варианты вовлечения в хозяйственный оборот).

Приложение. Ведомость затрат по объекту незавершенного строительства

к Порядку

списания выполненных работ и

затрат по объектам

незавершенного строительства

Предполагаемые к списанию затраты (руб.)

Сметная стоимость строительства (руб.)

Стоимость объекта незавершенного строительства, числящегося на балансе (руб.)

Дата начала (месяц, год)

Дата фактического прекращения (месяц, год)

Главный бухгалтер ___________________________________________

Приложение N 2. СОСТАВ МЕЖВЕДОМСТВЕННОЙ КОМИССИИ ПО СПИСАНИЮ ВЫПОЛНЕННЫХ РАБОТ И ЗАТРАТ ПО ОБЪЕКТАМ НЕЗАВЕРШЕННОГО СТРОИТЕЛЬСТВА

Утвержден

постановлением

мэрии города Магадана

от 10.10.2017 N 3264

заместитель мэра города Магадана, курирующий вопросы в сфере социально-экономического развития города, управления муниципальным имуществом;

заместитель председателя комиссии

руководитель департамента строительства, архитектуры, технического и экологического контроля мэрии города Магадана;

главный специалист финансового отдела департамента строительства, архитектуры, технического и экологического контроля мэрии города Магадана

руководитель комитета по финансам мэрии города Магадана;

руководитель комитета по управлению муниципальным имуществом города Магадана;

руководитель правового управления мэрии города Магадана;

руководитель комитета экономического развития мэрии города Магадана;

директор муниципального бюджетного учреждения «Служба технического контроля города Магадана»

О порядке списания затрат

В соответствии с приказом Министерства финансов Российской Федерации н «Об утверждении Плана счетов бюджетного учета и Инструкции по его применению», в целях установления процедуры списания затрат по объектам незавершенного строительства, финансирование которых осуществлялось за счет средств бюджета города:

Положение о порядке списания затрат по объектам незавершенного строительства, финансирование которых осуществлялось за счет средств бюджета города, согласно приложению 1;

Состав комиссии по списанию затрат по объектам незавершенного строительства, финансирование которых осуществлялось за счет средств бюджета города, согласно приложению 2.

2. Контроль за выполнением постановления возложить на заместителя главы администрации города по строительству.

Глава администрации города

Приложение 1 к постановлению

Положение

о порядке списания затрат

по объектам незавершенного строительства,

финансирование которых осуществлялось за счет средств бюджета города

I. Общие положения

1.1. Положение о порядке списания затрат по объектам незавершенного строительства, финансирование которых осуществлялось за счет средств бюджета города (далее — Положение), устанавливает порядок списания произведенных капитальных вложений в объекты основных средств, которые не были созданы, отраженные на балансовых счетах бюджетного учета муниципального казенного учреждения «Управление капитального строительства города Нижневартовска» (далее — учреждение).

1.2. В Положении применяются следующие термины и определения:

Объект незавершенного строительства (далее — объект) — объект общественной инфраструктуры (здание, строение, сооружение, другие объекты), не являющийся самостоятельной учетной единицей, финансирование которого осуществлялось за счет средств бюджета города, в отношении которого проведены предпроектные работы, разработка проектной документации, проектно-изыскательские работы, технико-экономические обоснования или строительство (реконструкция) которого не завершено (прекращено);

Затраты по объектам незавершенного строительства (далее — затраты) — произведенные капитальные вложения в объекты основных средств, которые не были созданы, в том числе в сумме расходов по выполнению предпроектных работ, проектной документации, проектно-изыскательских работ, технико-экономического обоснования, строительно-монтажных работ, монтажу оборудования, прочих работ и затрат, входящих в сметы строек в денежном выражении, не приведших к возведению (созданию) объекта основного средства (объекта незавершенного строительства).

1.3. Списание затрат осуществляется в случае, если:

а) объект не является предметом действующих договоров строительного подряда и отсутствует экономическая целесообразность дальнейшего строительства;

б) возведенные строительные конструкции и (или) элементы конструкций в результате длительного перерыва в строительстве частично или полностью разрушены и не пригодны для дальнейшего использования;

в) проектная (предпроектная) документация не соответствует законодательству в связи с изменениями нормативно-правовой базы, регулирующей требования к проектной (предпроектной) документации.

II. Порядок списания затрат

2.1. Для определения затрат, подлежащих списанию, учреждение проводит инвентаризацию имущества и финансовых обязательств, по результатам которой составляет перечень соответствующих затрат по объекту и оформляет предложение о списании затрат, в котором отражаются:

Наименование объекта, затраты по которому подлежат списанию;

Дата постройки (выпуска) объекта;

Дата принятия к бухгалтерскому учету объекта;

Технико-экономическая характеристика объекта;

Информация о финансировании объекта с расшифровкой по годам финансирования;

Причина списания объекта.

2.2. Предложение о списании затрат направляется на рассмотрение в комиссию по списанию затрат по объектам незавершенного строительства, финансирование которых осуществлялось за счет средств бюджета города (далее — Комиссия).

2.3. Вместе с предложением о списании затрат представляются следующие документы:

а) копии документов, подтверждающих строительство объекта за счет средств бюджета города;

б) справка о том, что объект не является предметом действующего договора строительного подряда (с приложением подтверждающих документов);

в) информация о наличии проектной (предпроектной) документации и о сроках действия технических условий;

г) перечень затрат, числящихся на балансе учреждения;

д) акт технического обследования объекта, справка о техническом состоянии объекта;

е) документ, подтверждающий идентификацию объекта (в случае изменения его наименования);

ж) фотографии объекта;

з) ведомость затрат.

2.4. Секретарь Комиссии принимает предложение о согласовании списания затрат по объекту и регистрирует его в день поступления.

2.5. Председатель Комиссии назначает дату и время проведения заседания Комиссии в течение 3 рабочих дней со дня регистрации предложения.

2.6. Заседание Комиссии считается правомочными, если на нем присутствует не менее половины членов Комиссии.

2.7. Срок рассмотрения представленных в Комиссию документов не должен превышать 14 рабочих дней с даты поступления указанных документов в Комиссию.

2.8. Решения Комиссии принимаются простым большинством голосов участвующих в открытом голосовании. При равном количестве голосов голос председательствующего на заседании Комиссии является решающим.

2.9. Комиссия имеет право привлекать экспертов для проведения дополнительного анализа представленных Комиссии документов. Эксперты представляют в Комиссию свои экспертные заключения по вопросам, поставленным перед ними Комиссией. Мнение эксперта, изложенное в экспертном заключении, носит рекомендательный характер.

2.10. По результатам рассмотрения предложения о списании затрат и представленных документов Комиссия принимает решение о согласовании списания затрат либо об отказе в согласовании списания затрат.

2.11. Основанием для отказа в согласовании списания затрат является:

Несоответствие объекта критериям, указанным в пункте 1.3 Положения;

Представление не всех документов, предусмотренных пунктом 2.3 Положения.

2.12. Решение Комиссии оформляется в виде протокола заседания Комиссии, который подписывается председательствующим на заседании Комиссии, секретарем Комиссии и всеми членами Комиссии, принявшими участие в заседании Комиссии.

2.13. На основании решения Комиссии о согласовании списания затрат отдел координации строительного комплекса администрации города готовит проект распоряжения администрации города о списании затрат.

Приложение 2 к постановлению

комиссии по списанию затрат

по объектам незавершенного строительства,

финансирование которых осуществлялось за счет средств бюджета города

Заместитель главы администрации города по строительству, председатель комиссии

Заместитель начальника отдела координации строительного комплекса администрации города, секретарь комиссии

Начальник бюджетного управления департамента финансов администрации города

Начальник отдела координации строительного комплекса администрации города

Начальник управления бухгалтерского учета и отчетности — главный бухгалтер администрации города

Александра Шевченко, коммерческий директор компании «»Иваудит»»

Ежегодно аудиторы нашей компании проводят проверки в более ста предприятиях Ивановской, Владимирской, Нижегородской и других областей. Эти предприятия ведут разный вид деятельности, у них разные системы налогообложения, а также особенности ведения бухгалтерского учета. В связи с этим отличаются задачи, которые ставятся аудитору при проведении проверки, вопросы главных бухгалтеров и руководителей предприятий, возникающие в процессе деятельности. Но бывает, что вопрос или спорная ситуация, вызывающие сомнения главного бухгалтера, носят массовый характер.

Организация имеет на балансе объект незавершенного строительства, на который имеется свидетельство о государственной регистрации права собственности на незавершенный строительством объект. Однако в связи с изменением проекта, отсутствием консервации и частичного разрушения, данный объект не может быть использован в деятельности.

Можно ли списать данный объект с баланса организации, если при этом он физически не демонтируется ввиду значительности затрат на ликвидацию? Каков порядок учета расходов на демонтаж объекта в случае, если объект ранее был списан в учете, а ликвидирован в более поздний период?

Ответ аудиторов.

Бухгалтерский учет.

В рассматриваемой ситуации у организации на балансе имеется объект незавершенного строительства. Данный объект организация не планирует использовать в дальнейшей деятельности, т.е. объект не будет принят в состав основных средств организации. Отметим, что в настоящее время не имеется законодательно разработанного порядка списания с учета объектов незавершенного строительства. Поэтому, по нашему мнению, следует по аналогии руководствоваться порядком, предусмотренным для списания основных средств.

В соответствии с п.29 ПБУ 6/01 «»Учет основных средств»», утвержденных Приказом Минфина РФ от 30.03.2001 №26н, стоимость объекта основных средств списывается с бухгалтерского учета в двух случаях:

– при выбытии объекта;

– при неспособности приносить организации экономические выгоды (доход) в будущем.

Под выбытием понимается продажа основного средства, прекращение его использования вследствие морального или физического износа, ликвидации при аварии, чрезвычайной ситуации, передачи в виде вклада в уставный (складочный) капитал, передачи по договору мены и т.д.

В рассматриваемом случае объект незавершенного строительства организация не предполагает использовать в дальнейшей деятельности. Однако, по нашему мнению, говорить о списании данного объекта с учета вследствие неспособности приносить экономическую выгоду возможно только в том случае, если от данного объекта нельзя получить какого-либо дохода (например, дохода от реализации материальных ценностей, полученных от демонтажа и пригодных для дальнейшего использования).

Порядок оформления выбытия основного средства вследствие его ликвидации описан в п. 77,78,79 Методических указаний по учету основных средств, утвержденных Приказом Минфина РФ от 13.10.2003 № 91н. При ликвидации основных средств создается комиссия, оформляется акт на списание объекта основных средств.

При ликвидации объекта незавершенного строительства следует также создать комиссию, состав которой утверждается приказом руководителя организации. Члены комиссии должны установить причину списания, а именно, что ликвидируемый объект не может использоваться в дальнейшей деятельности, т.к. не может приносить доход, даже при продаже его как ТМЦ, металлолома и т.д.

Кроме того, списывая объект незавершенного строительства, стоит учитывать, что все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Согласно ч.3 ст. 9 Федерального закона от 6 декабря 2011 г. N 402-ФЗ «»О бухгалтерском учете»», первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным – непосредственно после ее окончания.

Иными словами, списать объект незавершенного строительства можно только при наличии документов, подтверждающих факт его ликвидации, и только при фактической ликвидации объекта.

В случае списания данного объекта с учета без проведения ликвидации при инвентаризации будет выявлено различие между учетными данными и фактическим наличием этого объекта. В соответствии с Приказом Минфина РФ от 13.06.1995 № 49 «»Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств»» организация должна будет оприходовать данный объект.

При ликвидации объекта незавершенного строительства «накопленная» стоимость объекта, учтенная на счете 08-3, относится в состав прочих расходов, в дебет 91-2 «»Прочие доходы и расходы»», субсчет «»Прочие расходы»».

Также в составе прочих расходов учитываются затраты, связанные с ликвидацией объекта незавершенного строительства. Полученные в результате ликвидации объекта материальные ценности принимаются к учету по рыночной стоимости в корреспонденции с кредитом 91-1 «»Прочие доходы и расходы»», субсчет «»Прочие доходы»».

В случае, когда организация решит сначала списать объект, а потом ликвидировать его фактически, то в целях бухгалтерского учета отражение затрат на его демонтаж будет также отражаться в составе прочих расходов, т.е. на счете 91.

Таким образом, по нашему мнению, списание объекта незавершенного строительства без его фактической ликвидации возможно только в том случае, когда данный объект не может быть использован в каких-либо других целях (например, разобран и продан как материалы). В иных случаях подобное списание будет являться некорректным, поскольку может привести к недостоверной информации об имущественном состоянии организации.

Налоговый учет.

Согласно подп. 8 п. 1 ст. 265 НК РФ в целях налогообложения прибыли в составе внереализационных расходов учитываются расходы:

– на ликвидацию выводимых из эксплуатации основных средств и на списание нематериальных активов, включая суммы недоначисленной в соответствии с установленным сроком полезного использования амортизации;

– на ликвидацию объектов незавершенного строительства и иного имущества, монтаж которого не завершен (расходы на демонтаж, разборку, вывоз разобранного имущества);

– на охрану недр и другие аналогичные работы.

Из анализа этой нормы следует, что во внереализационные расходы можно отнести только стоимость ликвидируемых основных средств, в отношении же ликвидируемых объектов незавершенного строительства в расходы включаются только расходы на демонтаж, но не стоимость самого ликвидируемого объекта.

Таким образом, по нашему мнению, стоимость ликвидируемого недостроенного объекта в составе расходов не учитывается. Отнести в состав внереализационных расходов можно только расходы на демонтаж в силу их прямого указания в подп. 8 п. 1 ст. 265 НК РФ.

Аналогичное мнение о том, что стоимость ликвидируемого недостроенного объекта не учитывается для целей налогообложения прибыли в составе расходов организации, т.к. не поименована в списке расходов по подп. 8 п. 1 ст. 265 НК РФ, высказывает Минфин РФ в Письме от 07.05.2007 № 03-03-06/1/261.

Арбитражная практика.

Арбитражная практика по данному вопросу в большинстве случаев поддерживает позицию налоговых органов. Так, в Федеральном Арбитражном суде Западно-Сибирского округа, в деле рассматривалась ситуация, когда Общество списало на основании подп. 8 п. 1 ст. 265 НК РФ стоимость ликвидируемого объекта незавершенного строительства в связи с отсутствием финансирования.

Как указал суд, в целях налогообложения прибыли принимаются лишь расходы, связанные с ликвидацией объектов незавершенного строительства. Сама стоимость такого объекта не уменьшает налогооблагаемую прибыль организации. Также суд отклонил ссылку Общества на подп. 20 п. 1 ст. 265 НК РФ, указав, что в силу п. 3 ст.

252 НК РФ особенности определения расходов, произведенных в связи с особыми обстоятельствами, устанавливаются положениями гл. 25 НК РФ. Особым обстоятельством в данном случае является ликвидация объекта незавершенного строительства, а гл. 25 НК РФ содержит особую норму, регламентирующую отнесение расходов в случае такой ликвидации, а именно подп. 8 п. 1 ст.

265 НК РФ (то есть при наличии специальной нормы ссылка на общую норму недопустима).

Таким образом, сам факт отнесения стоимости объекта незавершенного строительства во внереализационные расходы является налоговым риском. Кроме того, при рассмотрении дела в суде помимо обоснования необходимости ликвидации незавершенного строительства организации потребуется представить доказательства фактической ликвидации объекта..

В то же время расходы на демонтаж объекта незавершенного строительства можно признать для целей налогообложения прибыли в силу прямой нормы подп. 8 п. 1 ст. 265 НК РФ.

Основополагающим аспектом будут положения ПБУ 10/99. Очевидно, что затраты на прекращение выпуска продукта и списание НЗП по нему не принесут в дальнейшем явных экономических выгод предприятию. Следовательно, их следует отнести на прочие расходы для целей бухучета. То есть списание НЗП в данном случае пройдет проводкой Дт 91.2 «Прочие расходы» Кт 20 (23, 25, 26).ВАЖНО! Если выпуск снятого с производства продукта может быть выделен в отдельный сегмент (операционный или функциональный), то для отражения сведений в бухгалтерской отчетности следует применять положения ПБУ 16/02 «О прекращаемой деятельности», в т. ч. в отношении списания НЗП.

- Налоговый учет.

- Для целей расчета налога на прибыль НЗП, не давшее продукции, списывается во внереализационные расходы в размере прямых затрат (п. 11 ст. 265 НК РФ).

Порядок списания незавершенного производства (нюансы)

Тогда их следует отразить как прочие доходы.

- Дт 62 (76) Кт 91 — отражена реализация;

- Дт 91 Кт 20 — списано НЗП;

- Дт 99 Кт 91 — финансовый результат для ликвидационного баланса.

Списание НЗП при прекращении совместной деятельности При прекращении деятельности простого товарищества (совместной деятельности) на балансе товарищества тоже могут оставаться остатки НЗП. Подтвержденные инвентаризацией остатки должны быть переданы кому-то из товарищей, по общему решению.

В этом случае участник, ведущий общие дела, должен оформить передачу НЗП с баланса товарищества проводкой Дт 80 Кт 20 (23, 26, 29) на сумму по решению участников. Списание внутреннего брака Внутренним браком признают выявленный внутри предприятия до момента продажи бракованных изделий.

Большая часть такого брака выявляется в момент выхода из производства (т. к.

Списание затрат незавершенного строительства

Если недострой решили продать третьим лицам, на его стоимость начисляется НДС. В качестве налоговой базы выступает размер цены, отраженной в договорной документации.

- Д62 – К91.1 – проводка, подтверждающая признание дохода от операции по продаже недостроя;

- Д91.2 – К68 – отражен начисленный на договорную стоимость НДС;

- Д91.2 – К08.3 – учтена стоимость недостроенного актива, который продается.

К СВЕДЕНИЮ! Недостаток действующей схемы налогообложения проявляется для упрощенцев.

Ликвидация объектов незавершенного строительства: налоговые риски

Кроме того, списание возможно только на основании решения уполномоченного органа по управлению имуществом. Согласно п. 3.32 Методических указаний по инвентаризации имущества и финансовых обязательств (утв.

приказом

Минфина России от 13.06.1995 № 49, далее – приказ № 49) по незавершенному капитальному строительству в описях указывается наименование объекта и объем выполненных работ по этому объекту, по каждому отдельному виду работ, конструктивным элементам, оборудованию и т.п. При этом проверяется:

- не числится ли в составе незавершенного капитального строительства оборудование, переданное в монтаж, но фактически не начатое монтажом;

- состояние законсервированных и временно прекращенных строительством объектов.

Учет объектов незавершенного строительства

Им придется включать всю вырученную сумму в базу налогообложения, что существенно повысит значение налогового обязательства. По Письму Минфина от 24 марта 2017 г. № 03-05-06-01/17081 недостроенные объекты, которые были зарегистрированы, попадают в категорию налогооблагаемого имущества.

Стоимость таких активов включается в общий размер базы для налога на имущество. Для физических лиц норма была введена в 2015 году (ст.

401 НК РФ). Если плательщиком налога на имущество выступает физическое лицо, то за базу для налогообложения принимается кадастровая или инвентаризационная стоимость (ст. 402 НК РФ). В ст. 403 НК РФ предусмотрен ряд льгот по налогу для пенсионеров, инвалидов, лиц с государственными наградами и участников боевых действий (полный перечень лиц, обладающим правом воспользоваться льготой приведен в ст.

407 п. 1 НК РФ).

Порядок перевода объекта из категории незавершенного строительства в завершенное предполагает подписание Акта приема-передачи актива, отражение его стоимости в учете. Бланки актов приведены в постановлении Госкомстата от 11 ноября 1999 г.

под № 110. Следующий шаг – прекращается учет хозяйственных операций по этому объекту на стадии незавершенного строительства. Все накопленные на счете суммы переносятся на стоимость введенного в эксплуатацию нового основного средства.

Процедура заморозки незавершенного строительства Временная приостановка возведения здания или сооружения должна быть документально оформлена. Решение о необходимости этой операции принимается заказчиком, оно фиксируется в приказе с указанием сроков инвентаризации. На следующем этапе осуществляется уведомление застройщика о предстоящей консервации объекта. Перед заморозкой строительства на объекте проводится инвентаризация.

Приказ на списание незавершенного строительства на затраты

Решение о списании работ и затрат по объектам незавершенного строительства принимается в отношении объектов, отвечающих одному из следующих требований: 1.3.1. Проектная (предпроектная, проектно-сметная, проектно-изыскательская и прочая) документация не соответствует законодательству в связи с изменениями нормативной правовой базы, регулирующей требования к проектной (предпроектной, проектно-сметной, проектно-изыскательской и прочей) документации. 1.3.2.

Возведенные строительные конструкции и (или) элементы конструкций в результате длительного перерыва в строительстве частично или полностью разрушены и не пригодны для дальнейшего использования. 1.3.3. Отсутствует экономическая целесообразность дальнейшего строительства (создания) объекта.

1.3.4.

К ходатайству о списании затрат при необходимости прикладываются: а) копии документов, подтверждающих строительство объекта за счет средств бюджета муниципального образования «Город Магадан»; б) информация о том, что объект не является предметом действующего договора строительного подряда (с приложением подтверждающих документов); в) информация о наличии проектной документации и сроках действия технических условий; г) справка о затратах на объект незавершенного строительства, числящийся на балансе организации; д) информация о техническом состоянии объекта; е) ведомость затрат по объекту незавершенного строительства, оформленная в соответствии с приложением к настоящему Порядку. К ходатайству о списании выполненных работ и затрат могут быть приложены иные документы, относящиеся к данным объектам.

1.6.

Ответ от 22.06.2015: Согласно п. 34 Инструкции № 162н (утв. приказом Минфина России от 06 декабря 2010 г. № 162н) списание произведенных капитальных вложений в объекты основных средств, которые не были созданы, в том числе в сумме расходов по разработке проектно-сметной документации, строительно-монтажным работам и иных расходов, не приведших к возведению (созданию) объекта основного средства (объекта незавершенного строительства), при наличии решения уполномоченного органа отражается по дебету счета 040120273 «Чрезвычайные расходы по операциям с активами» и кредиту счетов 010611410 «Уменьшение вложений в основные средства – недвижимое имущество учреждения». Следовательно, действующее законодательство о ведении учета в государственных (муниципальных) казенных учреждениях допускает только один вариант списания незавершенных объектов капстроительства в качестве чрезвычайных расходов.

Для этой процедуры создается комиссионный орган из представителей заказчика и исполнителя. Члены комиссии после осмотра недостроенного сооружения составляют инвентаризационную опись.

В документе отражают:

- название объекта;

- перечень конструкционных элементов;

- стадию возведения.

После инвентарных мероприятий подписывается Акт о временной остановке строительства. Продажа недостроенного актива Реализовать можно только объект, строительство которого было приостановлено.

Перед совершением сделки необходимо оформить право собственности на возводимое сооружение. Для этого в Росреестр подается комплект правоустанавливающей документации по земельному наделу и выданное ранее разрешение на начало строительных работ (ст.

40 Закона от 13 июля 2015 г. № 218-ФЗ).

Город Магадан», в отношении которого проведены предпроектные работы, разработка проектной документации, проектно-изыскательские работы, технико-экономическое обоснование или строительство (реконструкция) которого не завершено (прекращено) либо не начато; — затраты по объектам незавершенного строительства (далее — затраты) — произведенные капитальные вложения в объекты основных средств, которые не были созданы, в том числе в сумме расходов по выполнению предпроектных работ, проектной документации, проектно-изыскательских работ, технико-экономического обоснования, строительно-монтажных работ, монтажу оборудования, прочих работ и затрат, входящих в смету стройки в денежном выражении, не приведших к возведению (созданию) объекта основного средства (объекта незавершенного строительства) или вводу его в эксплуатацию. 1.3.