Бухучет в строительстве представляет собой одно из сложнейших направлений современных видов бухгалтерского учета. Действующие в настоящее время законодательные и нормативные документы оказывают довольно существенное влияние на порядок ведения бухучета в данной отрасли.

Законодательная база

Бухучет в строительстве осуществляется в соответствии с общепринятыми нормами. Но, помимо этого, также следует учитывать и ряд специфических документом и нормативной базы. Учитывать необходимо следующее:

- Закон 39-ФЗ, которым регламентируется вопрос об инвестиционной работе в пределах РФ.

- ПБУ 2/94.

- ПБУ продолжительных инвестиций, действующее на основании письма Минфина №160 от 1993 года.

- Инструкция о порядке формирования статотчетности по капвозведению зданий и сооружений, которая была разработана и принята Приказом Госкомстата 185 от 1993 года.

Важно! Данный перечень нормативных документов не является исчерпывающим, но он содержит в себе необходимые нормативно-правовые акты, которые позволяют корректно вести бухгалтерский учет в строительстве.

Вебинар 1С:Бухгалтерия строительной организации: возможности программы, обмен данными с ЕИС ФК.

Бухучет в строительстве

Такой вид деятельности, как строительство, подразумевающий возведение объектов и сооружений, значительно отличается от иных видов деятельности. Причем отличие заключается как в порядке осуществления деятельности, так и в бухгалтерском и налоговом учете. Основные отличия, которые можно выделить в бухучете строительства, следующие:

- Документы. Компании, имеющие отношение к строительству, пользуются иными документами для того, чтобы отражать этапы и результаты строительства. К примеру, акты выполненных работ (спецформа КС-2) и справка о стоимости строительства (спецформа КС-3).

- Осуществление учета затрат по элементам. То есть все затраты компании делятся на такие элементы, как материалы, зарплата, работа оборудования и машин, накладные расходы.

- Порядок принятия объекта. Объекта строительства, после завершения работ должен быть принят в соответствии с определенными правилами, специальной комиссией. По итогам приемки составляется акт приема передачи по форме ОС-1а.

- Регистрация объекта. После того, как строительство здания завершено, оно должно быть обязательно зарегистрировано в госорганах. Только после этого данный объект может включаться в состав ОС.

Важно! Бухгалтерский учет в организации-заказчика значительно отличается от бухгалтерского учета в организации-исполнителя.

Основные документы подрядчика

К основным документам, оформляемым в случае проведения строительства подрядным способом, относят:

- «Акт о приемке выполненных работ» форма КС-3.

- «Справка о стоимости выполненных работ и затрат» форма КС-3.

Важно! Акт формы КС-2 составляют в случае приемке выполненных строительно-монтажных работ. На основании этого документа составляется справка КС-3, которая является основанием для расчетов с заказчиком.

Бухгалтерский четверг «Строительство»

Учет затрат по строительству ОС ведется на счете 08 «Вложения во внеоборотные активы». На основании документов формы КС-2 на дебете 08 счета, субсчете 3 «Строительство объектов ОС» учитывают затраты по возведению объектов, монтажу оборудования и иные расходы, с кредита 60 счета «Расчеты с поставщиками и подрядчиками».

Бухучет в строительстве у подрядчика

Порядок ведения бухучета компаний, занятых в строительном бизнесе, указан в ПБУ 9/99, ПБУ 10/99, ПБУ 2/94 и ПБУ по учету инвестиций. Затраты строительной организации должны разделяться на определенные элементы, указанные нами выше.

Для того, чтобы отразить затраты строительные компании используют 20 счет «Основное производство». По дебету данного счета отражают затраты на:

- материалы (одновременно отражаются затраты по кредиту 10 счета «Материальные запасы»);

- заработную плату работников (отражаются по кредиту 70 счета «Расчеты по оплате труда»);

- расчеты с поставщиками (отражаются по кредиту 60 счета «Расчеты с поставщиками и заказчиками»).

В случае поэтапной приемки используется 46 счет «Выполненные этапы по незавершенному производству», при этом формируется следующая проводка: Д46 К90 – отражение незавершенной реализации производства. Таким образом, производственные затраты компании дебетуют 20 счет в корреспонденции с кредитом следующих счетов:

Пример бухучета в строительной организации

ООО «ВЕГА» ведет деятельность в области строительства. Компания заключила договор на строительство офисного здания. Приемка строительства происходила поэтапно:

- Первый этап – на 3 млн. рублей.

- Второй этап – на 4 млн. рублей.

В соответствии с условиями договора предоплата составляет 90% от стоимости каждого этапа. Соответственно, аванс за первый этап составляет 2,7 млн. рублей, а аванс за второй этап – 3,6 млн. рублей. Начала строительных работ приходится на март 2020 года, окончание первого этапа строительства на июнь 2020 года, а окончание второго этапа строительства – на август 2020 года. Себестоимость по первому этапу равна 2 млн. рублей, а по второму 3 млн. рублей.

Учет выручки у генподрядчика в строительстве

Признание выручки в бухучете

Генподрядчик отражает выручку на основании подписанных заказчиком актов сдачи-приемки выполненных строительных работ установленной формы. В предъявляемый заказчику акт включаются как работы, выполненные собственными силами генподрядчика, так и работы субподрядчика. Соответственно, выручка признается генподрядчиком в размере общей стоимости принятых заказчиком за отчетный период работ .

Отражение выручки в бухучете осуществляется генподрядчиком по правилу «10-го числа». Это значит, что при подписании акта заказчиком за отчетный месяц до 10-го числа следующего месяца выручка по нему признается на последнее число отчетного месяца. Если акт подписан заказчиком после 10-го числа месяца, следующего за отчетным, то выручка отражается на дату подписания акта .

Пример

Генподрядчик составил акт по работам за октябрь. Заказчик подписал его 9 ноября. Выручка в бухучете отражается генподрядчиком на 31 октября. В случае подписания этого акта заказчиком после 10 ноября выручка отражалась бы на дату подписания акта.

Налоги

Налоговая база по НДС определяется генподрядчиком как общая стоимость выполненных работ, включая стоимость работ субподрядчиков . Моментом фактической реализации признается день выполнения строительных работ, который определяется следующим образом :

— если акт за отчетный месяц подписан заказчиком до 10-го числа следующего месяца, то днем выполнения работ считается последнее число отчетного месяца;

— если акт подписан после 10-го числа месяца, следующего за отчетным, то днем выполнения работ считается дата подписания акта заказчиком.

По облагаемым НДС оборотам генподрядчику в установленном порядке следует выставить заказчику ЭСЧФ. Общий срок для направления ЭСЧФ — не позднее 10-го числа месяца, следующего за месяцем наступления даты момента фактической реализации работ. Если к этому сроку отсутствуют документы и сведения, подтверждающие дату выполнения работ, то ЭСЧФ нужно выставить в течение 2 рабочих дней после их получения .

Обратите внимание!

ЭСЧФ нужно выставить по каждому обороту от реализации, оформленному отдельным актом выполненных работ. Будет неправильным составить, к примеру, один ЭСЧФ на общую стоимость работ по актам, указанную в справке С-3 .

В выручку, облагаемую налогом при УСН, включаются :

— стоимость строительных работ, выполненных собственными силами генподрядчика;

— стоимость работ, выполненных третьими лицами;

— суммы, полученные (причитающиеся) в связи с расходами, связанными с выполнением работ, и не включенные в стоимость таких работ.

При применении УСН с НДС суммы исчисленного из выручки НДС в налоговую базу налога при УСН не включаются .

Налог на прибыль

Для целей налога на прибыль выручка по выполненным строительным работам отражается и учитывается генподрядчиком в том же порядке, что и в бухучете .

Отражение выручки в бухучете

Ситуация. Генподрядчик выполняет строительные работы в рамках заключенного с заказчиком договора строительного подряда. Согласно этому договору для выполнения электромонтажных работ генподрядчик привлекает субподрядчика.

Стоимость работ, выполненных собственными силами генподрядчика, за октябрь 2018 г. составила 360000 руб. (в том числе НДС 20%). Стоимость работ субподрядчика — 180000 руб. (в том числе НДС 20%). Генподрядчик предъявил заказчику общий акт на сумму 540000 руб. (в том числе НДС 20%). Заказчик подписал акт 09.11.2018. Отчетный период по НДС у генподрядчика — месяц.

Ведение книги покупок не установлено. Условия для принятия к вычету в октябре 2018 г. НДС по работам субподрядчика выполнены (суммы «входного» НДС отражены в бухучете, подписан полученный от субподрядчика акт выполненных работ и ЭСЧФ).

Корреспонденция счетов у генподрядчика

Ударная стройка с прибылью

Бухгалтерский учет у подрядчика по договорам строительного подряда с ожидаемой прибылью

Существует мнение, что учет договоров строительного подряда в соответствии с ПБУ 2/2008 (принятым на основе МСФО (IAS) 11 «Договоры на строительство») достаточно сложен и трудоемок. Некоторые специалисты даже предлагают не применять это ПБУ ввиду его чрезмерной сложности.

Мы покажем, что за громоздкими формулировками ПБУ 2/2008 скрывается достаточно простой и логичный подход к учету.

Зачем нужно ПБУ 2/2008

ПБУ 2/2008 требует, чтобы подрядчик признавал выручку и расходы по договорам строительного подряда в тех отчетных периодах, когда работы выполнены, а не тогда, когда результаты работ приняты заказчико м п. 17 ПБУ 2/2008 .

У бухгалтера может возникнуть вопрос: для чего все так усложнять? Ведь многим привычнее признавать выручку и расходы по мере передачи результатов работ заказчику.

Дело в том, что строительство — специфичная отрасль, которая характеризуется длительными сроками выполнения работ и высокой их стоимостью. При этом далеко не всегда договоры строительного подряда предусматривают промежуточную сдачу этапов работ. Если подрядчик будет признавать выручку и расходы только по мере передачи этапов работ заказчику, то в отчете о финансовых результатах подрядчика на протяжении нескольких лет могут фигурировать нулевые выручка и расходы, несмотря на то что подрядчик несет расходы, выполняет работы. Конечно, такая отчетность неинформативна для пользователя. Поэтому в виде исключения у подрядчиков по длительным строительным договорам выручка и расходы признаются по особым правилам.

Объект учета — договор

Как правило, учет доходов, расходов и финансовых результатов ведется по каждому договор у п. 3 ПБУ 2/2008 .

Если одним договором предусматривается строительство нескольких объектов, для целей бухучета строительство каждого объекта рассматривается как отдельный договор на строительство. В ПБУ 2/2008 приводится два условия для разделения договора на несколько объектов:

1) возможность достоверно определить по каждому объекту доходы и расходы. На практике это условие выполняется, когда у бухгалтера есть какие-либо документы, в которых указаны ожидаемые доходы и расходы, связанные со строительством каждого объекта;

2) наличие технической документации на строительство каждого объект а п. 4 ПБУ 2/2008 .

На наш взгляд, второй критерий в ПБУ сформулирован не вполне удачно. Ведь техническая документация на каждый объект есть всегда.

Посмотрим, какие условия разделения одного договора на разные объекты, помимо возможности определения доходов и расходов по каждому договору, приводятся в первоисточнике — МСФО (IAS) 11.

Согласно международному стандарту все зависит от того, как проходил договорный процесс. Объекты учитываются как отдельный договор, если:

- предложения о строительстве объектов направлялись заказчику по отдельности;

- по каждому объекту переговоры велись отдельно и подрядчик и заказчик могли отказаться от исполнения части договора, относящейся к каждому объект у п. 8 IAS 11 .

Рекомендуем придерживаться подхода, обозначенного в IAS 11, как более логичного. При этом подтверждением правильности решения бухгалтера о разделении может являться, например, переписка с заказчиком.

Возможна и обратная ситуация — несколько договоров могут учитываться как один, если договоры:

- тесно взаимосвязаны и по существу представляют собой части единого проекта;

- выполняются одновременно или непрерывно один за други м п. 5 ПБУ 2/2008 .

Решение о том, нужно ли разделять (объединять) договоры в учете, относится к сфере профессионального суждения и зависит в значительной степени от усмотрения бухгалтера.

Определяем процент выполнения работ

Основная задача учета договоров на строительство — распределение доходов и расходов по договору между отчетными периодами, в которых велись работы.

В большинстве случаев (исключения мы рассмотрим ниже) выручка и расходы определяются исходя из общих ожидаемых доходов (ООД), общих ожидаемых расходов (ООР) по договору и степени завершенности работ на отчетную дату (метод «по мере готовности»). Размер ООД и ООР можно узнать из договора подряда, приложений к нему, сметы или других документов, составленных сторонами.

Процент выполнения работ (ПВР) можно определять следующими методами:

- по доле выполненного объема работ в общем объеме работ по договору (например, если общая протяженность строящейся дороги — 10 км, а на отчетную дату построено 4 км, то ПВР составляет 40% (4 км / 10 км х 100%);

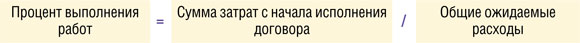

- по доле понесенных на отчетную дату затрат в сумме ООР по договор у п. 20 ПБУ 2/2008 .

По каждому договору могут быть применены разные методы определения ПВР.

Организация может самостоятельно разработать какой-либо другой метод определения ПВР и применять его. Главное, чтобы он позволял надежно оценить выполненные работ ы п. 30 IAS 11 . Например, если организация может достаточно точно определить, сколько рабочих часов необходимо для исполнения договора, то можно определять ПВР по доле затраченных рабочих часов на отчетную дату в общем количестве рабочего времени, необходимого для исполнения договора.

Заметим, что авансовые платежи, получаемые от заказчика, часто не отражают реального объема выполненных работ. Поэтому определять процент выполнения как долю полученной на отчетную дату оплаты в отчете о совокупном доходе нельзя.

Очевидно, что долю выполненного объема работ на отчетную дату должны определять специалисты в области строительства, а не бухгалтер. А вот долю понесенных на отчетную дату затрат в общей сумме ООР бухгалтер может рассчитать самостоятельно по формуле:

Определяем затраты по договору

Затраты по договору отражаются на счете 20 «Основное производство». Аналитический учет необходимо вести в разрезе каждого договора. Если вы разделили (объединили) договоры, то учет нужно вести в разрезе тех строительных объектов, которые входят в каждую группу.

Более половины введенного в I квартале жилья было построено силами индивидуальных застройщиков

По дебету счета 20 отражаются затраты, непосредственно связанные с исполнением договора (заработная плата строителей, стоимость материалов, амортизация строительной техники, затраты на перемещение ОС на стройплощадку, затраты на аренду строительной техники и т. д.).

Кроме того, в состав затрат по договору включаются общепроизводственные затраты, относящиеся к деятельности подрядчика в целом (например, затраты на страхование, конструкторскую и техническую поддержку). Такие затраты отражаются на счете 25 «Общепроизводственные затраты» и по окончании отчетного периода относятся на счет 20 с распределением между договорами. Методику распределения организации следует предусмотреть в учетной политике.

В редких случаях заказчик может возмещать управленческие расходы подрядчика. Тогда эти суммы, отраженные на счете 26 «Общехозяйственные расходы», также нужно включить в затраты по договор у п. 14 ПБУ 2/2008 ; п. 19 IAS 11 . В остальных случаях управленческие расходы не включаются в затраты по договору и признаются расходами текущего отчетного периода.

Обратите внимание, что непроизводительные расходы (например, брак) не признаются затратами по договору и должны быть списаны на расходы в том периоде, когда они понесены.

Если на стройплощадку переданы МПЗ, но на конец отчетного периода они еще не использованы, то специалисты по строительству должны сообщить об этом бухгалтерской службе. Для целей определения величины затрат, понесенных по договору в отчетном периоде, нужно взять дебетовый оборот по счету 20 и уменьшить его на стоимость неиспользованных МПЗ (если она существенна). Согласно IAS 11 остатки неиспользованных МПЗ на конец отчетного периода учитываются как незавершенное производство (НЗП) п. 27 IAS 11 (в составе сальдо по счету 20). НЗП отражается в балансе в группе статей «Запасы».

Однако согласно ПБУ 2/2008 затраты, понесенные в связи с предстоящими работами, необходимо учитывать как расходы будущих периодо в п. 16 ПБУ 2/2008 . Это означает, что в балансе вместо НЗП пользователь увидит непонятный актив под названием «Расходы будущих периодов», что сделает отчетность менее информативной.

Если вы все-таки решите следовать этой норме, вам придется в конце отчетного периода при поступлении информации о стоимости переданных на стройплощадку, но неиспользованных МПЗ, делать проводку Дт 97 – Кт 20.

А когда МПЗ будут использованы, нужно будет делать обратную проводку. Безусловно, трудозатраты бухгалтерии возрастут.

Определяем и отражаем финансовый результат по договору

Чтобы распределить доходы и расходы по договору между отчетными периодами, в которых велись работы, нужно определить ожидаемый финансовый результат (ОФР) по договору. Сделать это можно по формуле:

Как известно, после заключения договора подряда его условия могут неоднократно пересматриваться, поэтому ООД и ООР нужно регулярно проверять и при необходимости корректироват ь п. 8 ПБУ 2/2008 . Это возможно, если внутри организации налажены информационные потоки и она имеет эффективную систему финансового планировани я п. 29 IAS 11 . Пересмотр ООД и ООР отражается как изменение бухгалтерской оценки и признается перспективно, то есть данные прошлых периодов исправлять не нужн о п. 38 IAS 11 .

Учет договоров с ожидаемой прибылью

Как правило, ожидаемый финансовый результат по договору — прибыль. Рассмотрим, как в этом случае определить показатели отчета о финансовых результатах и баланса.

Составляем отчет о финансовых результатах

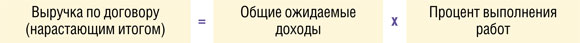

Если ожидаемый финансовый результат по договору — прибыль, то для целей составления отчета о финансовых результатах нужно на каждую отчетную дату определять выручку и себестоимость по договору нарастающим итогом (то есть за весь период работ) по формулам:

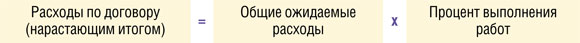

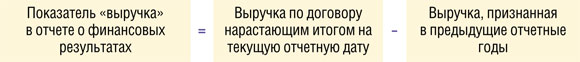

Поскольку в отчете о финансовых результатах выручка и расходы приводятся за отчетный год, а не нарастающим итогом на несколько лет, то нужно рассчитать выручку и расходы текущего отчетного года.

Выручка рассчитывается по формуле:

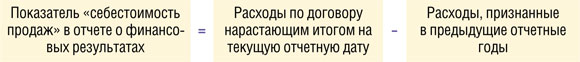

Расходы определяются аналогично выручке:

Составляем баланс

Отражение договоров строительного подряда в балансе также имеет некоторые особенности. Обычно дебиторская задолженность признается в размере выручки. Но со строительными договорами это правило не выполняется. Ведь согласно ПБУ 2/2008 выручка признается по мере готовности работ, а не по мере их передачи заказчику. Значит, величина дебиторской задолженности заказчика, как правило, не равна признанной выручке. Согласно ПБУ 2/2008 выручка признается одновременно с таким специфическим видом актива, как «не предъявленная к оплате начисленная выручка» (далее — непредъявленная выручка ) п. 29 ПБУ 2/2008 .

Можно учитывать непредъявленную выручку на счете 62 «Расчеты с покупателями и заказчиками», субсчет «Непредъявленная выручка». Но удобнее для этих целей использовать счет 46 «Выполненные этапы по незавершенным работам», так как в отличие от счета 62 в настоящее время он практически не используется. Для целей ПБУ 2/2008 счет 46 удобнее применять как активно-пассивный. Имейте в виду, что формально такое применение счета 46 не соответствует Инструкции по применению Плана счетов.

Непредъявленная выручка признается в размере выручки текущего отчетного периода проводкой Дт 46 – Кт 90. Если договором предусмотрено выставление подрядчиком промежуточных счетов, то непредъявленная выручка уменьшается на сумму таких счетов проводкой Дт 62 – Кт 46 и на счете 62 формируется обычная (или, как ее еще называют, торговая) дебиторская задолженность. Она будет погашаться по мере поступления денег или иного возмещения от заказчика.

Бухгалтерский учет в строительстве

Бухгалтерский учет в строительстве имеет свои индивидуальные особенности. Проведение учета требует специальных отраслевых знаний бухгалтера и практического опыта. Бухучет в строительстве ведется на основании действующих правовых актов, которые регулируют: порядок вложения денежных средств, порядок учета подрядных соглашений и другие положения. Общие предписания для бухучета позволяют правильно рассчитать доходы и расходы компании. В зависимости от специфики отрасли могут применяться дополнительные нормативные источники.

Отличия и особенности ведения бухгалтерского учета в строительстве

В строительных компаниях и организациях применяются свои методы составления бухгалтерского и налогового учета. У каждой стороны есть свои особенности учета – бухучет исполнителя и заказчика имеют кардинальные отличия.

Бухгалтерский учет у подрядчика

Ведение учета осуществляется на основании следующих нормативных актов: ПБУ 9/99, ПБУ 10/99, ПБУ 2/94, ПБУ. Вся затратная часть подлежит дроблению на элементы, которые перечислены выше. Затраты в строительстве отображаются в соответствии со счетом бухучета 20 «Основное производство». Фиксируются затраты на материалы, выплаты сотрудникам, дополнительно отображаются расчеты с поставщиками. Поэтапная приемка осуществляется с использованием счета 46, с формированием проводки Дт 46 Кт 90.

Бухучет в строительной организации

Бухгалтерский учет несколько отличается от норм, действующих для иных объектов хозяйствования. Отличия заключаются в оформлении документации. Для осуществления взаиморасчетов с подрядчиками строительные организации используют документы следующего образца:

Форма 2 составляется исполнителем по результатам выполненных работ. Форма 3 является основанием для взаиморасчетов между заказчиком и исполнителем. Первый документ может быть составлен по завершению всего объема строительства или с учетом поэтапного выполнения работ. Последний вариант наиболее предпочтителен для подрядчиков.

Бухгалтерский учет у заказчика

В случае если строительная компания обращается к услугам сторонних организаций, то она автоматически становится заказчиком. В данном варианте бухучет ведется с формированием затрат по счету 8. Ведение бухучета в данном случае не предусматривает отображение затрат на СМР и покупку оборудования, документ не содержит информацию о стоимости строительных материалов и данные об оплате услуг.

Проводки по специфичным строительным расходам

Статус заказчика и его вложения в строительство определяют план ведения бухгалтерского учета. Проводки по специфичным строительным расходам оформляются следующим образом:

- Операция по передаче компанией материалов и оборудования подрядчику на сумму свыше 20 000 рублей отражается в разделе «Взносы во внеоборотные активы» (дебет 08) и в разделе «Расчеты с поставщиками и подрядчиками» (кредит 60).

- В случае если сумма составила менее 20 000 рублей, действие осуществляется через «Материалы» (дебет 10) и «Расчеты с поставщиками» (кредит 60).

- Факт начальной эксплуатации объекта фиксируется через «Основной капитал» и «Взнос во внеоборотные активы».

- Для списания строительных материалов используют «Перечень списанных материалов».

- Процентные налоговые надбавки отображаются в разделе «НДС» с указанием суммы в специальной отдельной ячейке.

- После завершения процесса строительства проводится госрегистрация объекта и внесение данных в «Основной капитал».

Все вышеперечисленные правила относятся к ведению бухучета строительной фирмы-заказчика.

Проводки у подрядчика оформляются в соответствии с дебетом 20 «Основное производство», который в дальнейшем будет коррелировать с кредитом 60 (оплата поставок), кредитом 70 (расчеты с сотрудниками) и кредитом 10 (материальные запасы).

При поэтапном выполнении строительства заказчик принимает результаты работ на каждом этапе. В данном случае сводится дебет 46 и с кредитом 90.

Проведение операций по бухучету требует высокой квалификации бухгалтера. Довольно часто компании приглашают на данную должность специалистов узкой специализации.

Налогообложение в строительстве

Ведение налогового учета в строительстве позволяет создать и обобщить информацию, которая позволит определить налоговую базу на основе данных первичной документации. Цели преследуются следующие: формирование достоверной информации, обеспечение контроля полноты и правильности исчислений для последующей уплаты в бюджет.

Основные принципы налогообложения в строительстве – экономическая обоснованность расходов и их документальное обоснование. Налогообложение в строительстве должно быть составлено таким образом, чтобы информация давала понять следующие нюансы:

- способы определения доходов и расходов;

- алгоритмы формирования налогооблагаемых баз;

- задействованные методы формирования резервов;

- способы временного распределения расходов;

- механизмы переноса части расходов на последующие периоды;

- формирование других налоговых параметров.

Деятельность строительных организаций осуществляется в соответствии с действующим налоговым законодательством. Нормативные документы содержат положения, учитывающие специфику строительной деятельности.

В налог на прибыль не входят расходы на приобретение амортизируемого имущества, расходы на модернизацию и техническое перевооружение объекта. Налог на прибыль не исчисляется в случае проведения дополнительных работ по восстановлению объекта.

Суммы, сэкономленные в ходе проведения строительных работ, облагаются налогом на прибыль как внереализационный доход. Учет ведется как прямых, так и косвенных расходов компании. Заказчик самостоятельно определяет перечень расходуемых средств, связанных с оказанием услуг и порядок их распределения. Результат в обязательном порядке фиксируется в налоговой учетной политике предприятия.

Программа «БИТ.СТРОИТЕЛЬСТВО»

Программа «БИТ.СТРОИТЕЛЬСТВО» служит для автоматизации задач всех подразделений строительной компании. Программа позволяет вести оперативную и достоверную отчетность по объектам. Программа «БИТ.СТРОИТЕЛЬСТВО» позволяет:

- выполнять расчет зарплат рабочих по каждому объекту;

- управлять финансовыми потоками, консолидировать, вести управленческий учет;

- вести бухучет подрядных организаций и заказчиков-застройщиков;

- автоматизировать работу отделов снабжения;

- систематизировать работу подразделений продаж;

- автоматизировать процессы управления строительными машинами и механизмами.

Система «БИТ.СТРОИТЕЛЬСТВО» отличается модульной архитектурой. Каждый модуль предназначен для решения конкретной задачи в отрасли. Программа включает несколько автоматизированных систем, в нее вошли комплексные решения для заказчиков, подрядчиков, сотрудников отдела снабжения, прорабов, бухгалтеров и т.д. Выбор модуля линейки осуществляется заказчиком в зависимости от поставленных целей и задач.

Преимущества программы «БИТ.СТРОИТЕЛЬСТВО»

Комплексные решения для автоматизации процесса имеют следующие ключевые преимущества:

- предоставление отчетности по объектам в максимально короткие сроки;

- получение конкурентных преимуществ для участия в тендерах;

- сокращение времени ввода первичной документации;

- минимизация расходов: общая экономия бюджета компании может составлять до 20 %;

- упрощение ведения и подготовки отчетности;

- возможность ведения управленческого учета.

Программа позволяет автоматизировать работу всех подразделений строительной компании. Благодаря новому решению удается оперативно вести и получать отчетность по всем объектам. Система выполняет полный цикл планирования, учета, контроля и анализа движения материалов.

Узнайте прямо сейчас, как работает программа! Заполните форму заявки на бесплатный двухнедельный тест и следуйте инструкции, которая придет на вашу почту. Для помощи в тестировании программы с вами свяжется наш специалист. Ему вы сможете задать все вопросы по функционалу сервиса и стоимости автоматизации.

Бухучет у подрядчика в строительстве

Бухучет у подрядчика в строительстве

Похожие публикации

Подрядчиками в строительстве выступают предприниматели или компании, работающие на договорной основе по подряду либо госконтракту, заключаемому с предприятиями-заказчиками. В структуре подрядных работ присутствуют строительные, реконструкционные, монтажные, ремонтные и другие работы, предусмотренные соответствующими соглашениями и законодательной правовой базой (ст. 740-757 ГК РФ).

Подобный договор может рассматривать как выполнение генподрядчиком всех условий лично, так и привлечение субподрядчика. Бухгалтерский учет в строительстве достаточно трудоемкий, имеющий немало сложных моментов, процесс. Мы представим примеры, демонстрирующие основные этапы строительных работ, учетное сопровождение операций подрядчика и бухучет в строительной организации заказчика.

Бухучет в строительстве у подрядчика: особенности

Нормативную базу, определяющую бухгалтерский учет в строительстве, формирование доходов, затрат и результатов деятельности у предприятия-подрядчика, в основном, составляют ПБУ 9/99, ПБУ 10/99, ПБУ 2/94, ПБУ по учету инвестиций.

Прием законченных работ осуществляется заказчиком по актам ф. КС-2, содержащим весь объем затрат: СМР, материалов, трудозатрат, работы механизмов и др. Исходя из данных акта ф. КС-2, подписанного сторонами, оформляется справка ф. КС-3, представляющая расчет стоимости работ. В соответствии с заключенным соглашением приниматься может объект полностью или поэтапно. В связи с этими особенностями несколько меняется и бухучет в строительстве.

При предусмотренной условиями договора поэтапной сдаче отдельных работ, реализация объекта отсутствует, как это бывает при сдаче целого объекта. Определяют величину дохода подрядчика, применяя счет 46 «Выполненные этапы по незавершенному производству».

Использование этого счета считают наиболее удобным, если выполняются долгосрочные заказы и расчеты с заказчиком производятся за каждый отдельный этап. Это не приводит к поступлению средств или возникновению задолженности при отражении стоимости этапа объекта по кредиту сч. 90 «Продажи». Счет 46 в этих случаях, корреспондируясь с кредитом сч. 90, указывает на незавершенность реализации.

Бухучет в строительстве при поэтапной сдаче не принимает к зачету и полученную предоплату: прибыль на сч. 99 «Прибыли и убытки» не приводит к возникновению обязательств подрядчика по уплате налогов. По завершении СМР по объекту или соглашению в целом проводится закрытие сч. 46 и определение результата.

Бухучет в строительстве: формирование затрат на производство СМР

Отнесение затрат на производство проводят по элементам, используемым в учете строительных компаний: материалы, зарплата, работа механизмов, накладные расходы.

Производственные затраты аккумулируются в дебете сч. № 20, корреспондируясь с кредитом счетов:

• 10 «Материалы» — на стоимость запасов, стройматериалов, конструкций;

• 23 «Вспомогательные производства» — на сумму услуг от подсобных производств;

• 60 «Расчеты с поставщиками» — на стоимость услуг, оказанных организациями, в т.ч. ресурсопоставляющими. Например, учитываются поступление и расход воды на производственные нужды при строительстве.

Отдельный субсчет сч. 20 «Выполнение строительных работ субподрядчиками» открывают для учета генподрядчиком сметной стоимости работ, принятых от субподрядной организации до сдачи заказчику, и не входящей в затраты генподрядчика.

Введение бухгалтерского учета в строительстве у подрядчика: пример

Компания «Подрядчик» подписала договор на производство СМР со сдачей работ 2-мя отдельными этапами. Стоимость работ 1-го этапа — 2000 тыс. руб., 2-го — 2400 тыс. руб.

Заказчик производит предоплату для приобретения стройматериалов в счет будущих работ в размере 90% от сметной стоимости СМР.

Начало работ – апрель 2015, поступила предоплата 1 800 000 руб.

В мае завершен 1-й этап работ, составлен акт ф. КС-2, подсчитана себестоимость работ —

В июне перечислена предоплата – 2 160 000 руб., начат 2-й этап работ. Объект закончен и сдан заказчику в июле, себестоимость 2-го этапа работ – 1980 тыс. руб.

Источник: finkurier.ru

Особенности бухгалтерского учета в подрядной строительной организации

ОСОБЕННОСТИ ОРГАНИЗАЦИИ И ЭКОНОМИКИ СТРОИТЕЛЬНОГО ПРОИЗВОДСТВА, ОБУСЛОВЛЕННЫЕ ХАРАКТЕРОМ СТРОИТЕЛЬНОЙ ПРОДУКЦИИ, ОКАЗЫВАЮТ СУЩЕСТВЕННОЕ ВЛИЯНИЕ НА ПОРЯДОК ВЕДЕНИЯ БУХГАЛТЕРСКОГО УЧЕТА В СТРОИТЕЛЬСТВЕ.

К наиболее существенным из них можно отнести территориальную обособленность объектов строительства, во многом индивидуальный, даже при серийном строительстве, характер строительного производства, длительность проектирования и строительства объекта, многообразие видов строительно-монтажных работ и многое другое, при строительстве каждого объекта, зависимость сроков и качества строительства от месторасположения объекта, природных условий и даже времени года. Перечисленные и многие другие особенности обуславливают порядок ценообразования в строительстве и учета себестоимости строительных работ, а также достаточно сложную, обычно многоступенчатую, систему расчетов между участниками процесса строительства объекта недвижимости.

ПРОЦЕДУРА ЗАКЛЮЧЕНИЯ ДОГОВОРА ПОДРЯДА

Объектом бухгалтерского учета по договору на строительство у подрядчика, согласно п. 3 ПБУ 2/94 являются затраты, производимые при выполнении отдельных видов работ на объектах, возводимых по одному проекту или договору. По заключении договора строительного подряда подрядчик принимает на себя обязательства в определенный срок выполнить конкретные строительно-монтажные работы или построить определенный объект, а заказчик создать необходимые для выполнения этих работ условия, принять и оплатить их. Факт сдачи-приемки подрядных работ означает, что заказчик получил от подрядчика готовый результат, который можно оценить и оплатить. Поэтому п. 1.6 «Типовых методических рекомендаций по планированию и учету себестоимости строительных работ» уточняет, что в рамках выполнения работ по договору, охватывающему несколько проектов, объектом учета затрат может рассматриваться выполнение работ по каждому проекту, как по отдельному договору, в том случае, если затраты и финансовый результат по каждому из них могут быть установлены отдельно.

Для подрядчика также важно, что приемка заказчиком работ означает и переход рисков не связанных с качеством подрядных работ по переданному объекту к заказчику.

Подрядчик ведет учет незавершенного производства по каждому объекту с начала исполнения договора до его завершения и передачи заказчику всех предусмотренных договором работ на объекте строительства или объекта в целом.

ОСОБЕННОСТИ БУХУЧЕТА ПО ДОГОВОРУ ПОДРЯДА

Одной из особенностей учета в подрядном строительстве является то, что незавершенное производство организаций генподрядчиков состоит из затрат на производство, выполненных собственными силами, и договорной стоимости принятых ими работ, выполненных субподрядчиками.

Выполненные субподрядными организациями работы учитываются до сдачи их заказчику в составе незавершенного производства генподрядчика на счете 20 «Основное производство» отдельно от работ, выполненных им собственными силами, и не включаются в себестоимость строительных работ генподрядчика. Фактическая себестоимость подрядных работ, выполненных собственными силами, ведется подрядными организациями в общеустановленном порядке на счете 20 «Основное производство» и определяется общей суммой затрат строительной организации на производство этих работ. Учитывая длительность сроков строительства, стороны могут предусмотреть в договоре строительного подряда поэтапную сдачу выполненных работ. В этом случае выполненные, как собственными силами, так и субподрядными организациями, промежуточные этапы работ, имеющие самостоятельное значение, и сданные в соответствии с условиями договора заказчику, отражаются подрядной организацией в договорных ценах на счете 46 «Выполненные этапы по незавершенным работам». Сданные этапы работ подлежат учету у подрядчика до сдачи объекта строительства или всего комплекса подлежащих выполнению по договору для данного заказчика работ в целом.

Таким образом, другая важная особенность учета в подрядных строительных организациях заключается в том, что незавершенное производство у них может отражаться как по фактической себестоимости, так и в договорных ценах. Причем, и тот и другой способ оценки незавершенного производства может применяться одновременно по разным объектам исходя из условий заключенных относительно данных объектов договоров и принятой учетной политики. Учет затрат на производство строительных работ может быть организован в зависимости от видов объектов учета по позаказному методу или по методу накопления затрат за определенный период времени.

МЕТОДЫ УЧЕТА ЗАТРАТ

Основным методом учета затрат является позаказный метод, при котором объектом учета является отдельный заказ, открываемый на каждый объект строительства или вид работ в соответствии с договором. При этом учет затрат ведется нарастающим итогом до окончания работ по заказу. Метод накопления затрат за определенный период времени по видам работ и местам возникновения затрат предполагает совместное ведение учета затрат по однородным специальным видам работ или однотипным объектам с незначительной продолжительностью строительства. При этом определение себестоимости сданных заказчику работ производится расчетным путем исходя из со-

отношения фактических затрат по производству работ и их договорной стоимости. Как отмечалось выше, учет себестоимости выполненных строительной организацией подрядных работ осуществляется ею, исходя из объемов работ выполненных собственными силами. В себестоимость строительных работ включаются затраты, непосредственно связанные с производством строительных работ, его организацией и обслуживанием.

Затраты на производство строительных работ обычно группируются по следующим статьям расходов:

— расходы на оплату труда рабочих;

— расходы по эксплуатации строительных машин и механизмов;

Содержание перечисленных статей затрат приведено в Типовых методических рекомендациях по планированию и учету себестоимости строительных работ.

КАК ОПРЕДЕЛЯЕТСЯ ПОТРЕБНОСТЬ В РЕСУРСАХ

Потребность в ресурсах для производства строительных работ определяется в проектно-сметной документации. Затраты на производство строительных работ принимаются к учету на основании надлежащим образом оформленных первичных документов: накладных на отпуск материалов в производство, табелей учета рабочего времени, нарядов на выполненные работы или иных принятых в организации документов, подтверждающих затраты труда и размер их оплаты, сменных рапортов об использовании строительных машин и механизмов.

При выполнении строительной организацией проектных и других работ или услуг, не относящихся к строительным, в составе себестоимости общего объема работ, выполненного собственными силами, для них в заключенном договоре предусматривается дополнительная статья «Прочие производственные расходы».

КАК ФОРМИРУЮТСЯ СТАТЬИ РАСХОДОВ

При наличии вспомогательных производств, накладные расходы по ним учитываются отдельно и ежемесячно списываются на себестоимость продукции этих производств. Накладные расходы основного производства, в зависимости от принятой учетной политики, ежемесячно распределяются по объектам учета пропорционально прямым затратам, затратам на оплату труда рабочих или с использованием других методов. Кроме того, строительные организации при формировании учетной политики могут предусмотреть списание постоянных накладных расходов непосредственно на счета реализации.

УЧЕТ ВРЕМЕННЫХ СООРУЖЕНИЙ

При организации работ на строительных площадках подрядные организации возводят временные (нетитульные) сооружения, приспособления и устройства, в которых располагаются приобъектные конторы, кладовые, бытовки для обслуживания работников, настилы, лестницы, леса, подмости, сооружения и приспособления по технике безопасности. Типовыми методическими рекомендациями эти сооружения отнесены к малоценным и быстроизнашивающимся предметам.

РАСЧЕТ СТОИМОСТИ ОБЪЕКТА

Договором на строительство стоимость объекта строительства или отдельных видов подлежащих выполнению строительно-монтажных работ согласно п.6 ПБУ 2/94 может рассчитываться:

— как твердая цена — на основе стоимости (цены), определяемой в соответствии с проектно-сметной документацией, с учетом оговорок в договоре, касающихся порядка ее изменения, вследствие длительности сроков строительства. Обычно предусматривается метод пересчета цены по коэффициентам, устанавливаемым региональными организациями, курирующими строительство;

— как открытая цена — на условиях возмещения фактических затрат подрядчика в текущих ценах, согласованных и принятых заказчиком, плюс предусмотренная договором прибыль подрядчика в процентах к стоимости работ или в твердой сумме.

Положением по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» ПБУ 2/94 предусматривается два метода определения финансового результата:

1. «Доход по стоимости работ по мере их готовности»,

2. «Доход по стоимости объекта строительства».

Метод «Доход по стоимости работ по мере их готовности» предполагает выявление финансового результата от сдачи выполненных работ по отдельным конструктивным элементам и этапам. Как отмечалось выше, сданные работы в этом случае продолжают числиться на балансе подрядчика по договорной стоимости на счете 46 «Выполненные этапы по незавершенным работам, финансовый результат при этом определяется в бухгалтерском учете следующим образом:

1. Сданы заказчику выполненные этапы работ К46-Д90-1;

2. Начислен НДС на выполненные работы К90-3-Д68(76);

3. Списана себестоимость сданных работ К90-2-Д20;

4. Выявлен финансовый результат от сдачи работ К90-9 — Д99;

5. Оплачены заказчиком сданные этапы работ К51 — Д62-э.

Поступление от заказчика средств в оплату выполненных этапов работ следует учитывать на отдельном субсчете счета 62 как авансы в счет выполненных этапов работ, поскольку данные суммы не подлежат обложению НДС по расчетной ставке, так как оплаченная сумма уже облагалась налогом (п. 2).

По выполнении всех обязательств подрядчика по договору ранее сданные этапы списываются на счета расчетов с заказчиками по кредиту счета 46 в дебет счета 62 «Расчеты с покупателями и заказчиками». Полученные ранее авансы в счет выполненных этапов работ списываются в уменьшение задолженности заказчиков по дебету субсчета 62-э в кредит счета 62.

Метод «Доход по стоимости строительства» предусматривает расчет финансового результата по выполнении подрядчиком всех обязательств по договору на строительство и отражается в учете в общеустановленном порядке.

В составе себестоимости строительных работ в соответствии с п. 2.5. Типовых методических рекомендаций отражаются потери от брака и переделок некачественно выполненных строительных работ, а также затраты на гарантийный ремонт сданных заказчику объектов в течение периода гарантийной эксплуатации, если это предусмотрено договором на строительство. Затраты на гарантийный ремонт отражаются в себестоимости объекта учета путем равномерных отчислений в гарантийный резерв в течение всего срока выполнения работ по дебету счета 20 «Основное производство» в корреспонденции с кредитом счета 96 «Резервы предстоящих расходов». Право образования этого резерва должно быть подтверждено условиями подрядного договора и приказом об учетной политике.

Учет потерь от брака ведется на счете 28 «Брак в производстве». К потерям от брака в строительном производстве относятся затраты на переделку некачественно выполненных строительных работ по вине строительной организации. Потери от брака, как разница между затратами на исправление брака и возмещенными виновными лицами суммами, включаются в себестоимость работ по прямому признаку с распределением по соответствующим статьям затрат. Потери от брака, выявленного на объектах, сданных в отчетном году увеличивают себестоимость работ по данным объектам, а по объектам, сданным в эксплуатацию в прошлые годы, списываются за счет гарантийного резерва по дебету счета 96 «Резерв предстоящих расходов».

При отсутствии резерва потери от брака списываются как убытки прошлых лет, выявленные в отчетном году в дебет счета 91-2 «Прочие расходы». Неиспользованный резерв по истечении гарантийного срока списывается в увеличение доходов организации как прибыли прошлых лет, выявленные в отчетном году по кредиту счета 91-1 «Прочие доходы.

ВЗАИМНЫЕ РАСЧЕТЫ МЕЖДУ УЧАСТНИКАМИ СТРОИТЕЛЬСТВА

При исполнении приведенной схемы у сторон комплексной сделки в соответствии со ст. 39 НК РФ возникает оборот по реализации, подлежащий налогообложению и, кроме того, подпадающий под дополнительный контроль налоговых органов в части ценообразования на основании ст.40 НК РФ.

Приведенные выше порядок расчетов часто усугубляется тем, что указанными выше договорами предусмотрен зачет выполненных подрядных работ в счет финансирования долевого строительства по мере их выполнения. В этом случае подрядчик обязан списывать задолженность заказчика в счет взносов в долевое строительство по мере выполнения работ с одновременной уплатой всех налогов, уплачиваемых при получении выручки по оплате, задолго до фактического завершения расчетов и при фактическом отсутствии денежных средств. Решение этой задачи производится заключением сделок об уступке право требования с инвесторами, готовыми расплачиваться денежными средствами или иным имуществом, необходимым подрядчику для осуществления его деятельности. Примечание: Заключение таких сделок может привести к негативным правовым и соответственно финансовым последствиям, поскольку в большинстве случаев, по сути сделки и в учете уступающей стороны, отсутствует объект сделки как таковой.

ОСОБЫЕ УСЛОВИЯ ЗАКЛЮЧЕНИЯ ДОГОВОРА

Во избежание негативных правовых и финансовых последствий, в данном случае целесообразно заключение между застройщиком и подрядчиком не договора долевого участия, а договора привлечения на определенных условиях дольщиков-инвесторов с участием поверенного (подрядчика) в расчетах. В этом случае, подрядчик, привлекая инвесторов для и от имени застройщика, предоставляет застройщику для принятия к учету заключенные договоры и отчеты о полученных и направленных на погашение задолженности за выполненные работы суммах. При этом бухгалтерский учет и налогообложение осуществляется сторонами в порядке, предусмотренном для отражения посреднических сделок.

Заказчик-застройщик может строить свои отношения с каждой из подрядных организаций, участвующих в строительстве объекта, на основе прямых договоров. В этом случае расчеты между ними осуществляются в общеустановленном порядке. Но в большинстве случаев для выполнения всех работ на объекте строительства застройщики предпочитают нанимать одну организацию — генподрядчика и предоставляют ей право выполнять работы собственными силами или с привлечением субподрядчиков.

Если иное условие не оговорено в договоре между заказчиком и генподрядчиком, расчеты с субподрядными организациями осуществляет генеральный подрядчик по мере получения средств от заказчика. Организуя работы на строительной площадке, генподрядчик оказывает всем субподрядчикам одновременно услуги по подготовке фронта работ, обеспечения объектов строительства электроэнергией, теплом, водой, осуществляет охрану объекта, обслуживание территории строительства и временных инженерных сетей и другие аналогичные услуги. В соответствии с договорами подряда, заключенными с субподрядчиками, генподрядчики по мере приемки подрядных работ, согласно п.4.29. Типовых методических рекомендаций, уменьшают величину своих накладных расходов на сумму затрат по обслуживанию субподрядчиков в счет задолженности перед ними за выполненные работы по кредиту счета 26 «Общехозяйственные расходы» в корреспонденции с дебетом счета 60 «Расчеты с подрядчиками». Одновременно субподрядчики увеличивают свои накладные расходы по дебету счета 26 «Общехозяйственные расходы», уменьшая при этом задолженность генподрядчиков по кредиту счета 62 «Расчеты с заказчиками».

Размер же перераспределяемых затрат устанавливается в договоре обычно в процентах к стоимости выполненных работ и зависит от специфики деятельности субподрядчика. Генуслуги, являясь установленной нормативными документами формой перераспределения затрат, не являются объектом обложения НДС. Все прочие расходы между участниками строительного процесса производятся в общеустановленном порядке.

С. В. Симоненко, главный бухгалтер СПб ГУ «Центр мониторинга и экспертизы цен»

Источник: digest.wizardsoft.ru

Особенности выявления финансового результата в генподрядных организациях

В учетной политике генподрядной организации необходимо определить, какой показатель будет считаться выручкой от реализации работ (доходом от обычных видов деятельности) при формировании финансовой отчетности. В качестве выручки генподрядные строительные организации могут отражать показатели:

– объем работ, выполненных собственными силами (без учета субподрядных работ);

– общий объем работ, сданных заказчику (с учетом субподрядных работ).

В последнем случае в качестве генподрядной стоимости принимается общий объем работ, а генподрядная себестоимость слагается из двух показателей:

– фактические затраты по работам, выполненным своими силами;

– договорная стоимость субподрядных работ.

Выручка генподрядчика по работам, выполненным собственными силами, определяется как разность между стоимостным выражением объема выполненных работ, указанного в форме КС-3, представленной заказчику-застройщику, и объемом работ, принятым от субподрядчика.

Генподрядная организация учитывает в составе незавершенного производства субподрядные работы по оплаченным или принятым к оплате счетам. Субподрядные работы отражаются на отдельном аналитическом счете, открываемом к счету 20 «Основное производство».

Отражение хозяйственных операций, связанных с формированием объема реализованной продукции и финансового результата в генподрядных организациях, рассмотрим на примере.

Пример. Генподрядная организация сдала заказчику-застройщику строительные работы на сумму 708000 рублей, в том числе НДС 108000 рублей. Стоимость подрядных работ составила 236000 рублей, в том числе НДС — 36 000рублей. Себестоимость работ, выполненных собственными силами, составила 250000 рублей.

В бухгалтерском учете генподрядной организации будут сделаны следующие бухгалтерские записи (табл. 3.1.8).

Договором строительного подряда могут предусматриваться услуги генерального подрядчика по обслуживанию субподрядчика, необходимые для осуществления строительства (ст. 747 Гражданского кодекса).

Порядок предоставления генподрядных услуг, их состав и рекомендуемые размеры приведены в Положении о взаимоотношениях организаций — генеральных подрядчиков с субподрядными организациями, утвержденном Постановлением Госстроя СССР и Госплана СССР от 03.07.1987 №132/109.

| Содержание хозяйственной операции | Корреспонденция счетов | Сумма, руб. | Первичный документ | |

| Дебет | Кредит | |||

| Формирование себестоимости работ, выполненных собственными силами | 20.1 | 10,70 и др. | 250 000 | Накладные, ведомости учета заработной платы и др. |

| Формирование себестоимости работ, выполненных подрядчиком | 20.2 | 60.1 | 200 000 | Договор подряда, КС-2, КС-3 |

| Отражена сумма НДС по принятым подрядным работам | 19.4 | 60.1 | 36 000 | Счет-фактура |

| Оплачены подрядные работы | 60.1 | 236 000 | Выписка банка | |

| Произведен зачет суммы НДС перед бюджетом в части оплаченных работ | 68.2 | 19.4 | 36 000 | Счет-фактура |

| Отражена общая (генподрядная) стоимость строительной продукции | 62.1 | 90.1 | 708 000 | КС-2, КС-3 |

| Списывается фактическая себестоимость строительных работ, выполненных собственными силами | 90.2 | 20.1 | 250 000 | Бухгалтерская справка |

| Списывается договорная стоимость субподрядных работ | 90.2 | 20.2 | 200 000 | Бухгалтерская справка |

| Начислен НДС от общего объема выполненных работ | 90.3 | 68.2 | 108 000 | Счет-фактура |

| Выявлен финансовый результат по выполненным работам | 90.9 | 150 000 | Бухгалтерская справка |

К таким услугам относятся:

– административно — хозяйственные расходы генподрядчика (обеспечение технической документацией, координация работ, выполняемых субподрядчиком, разрешение вопросов материально-технического снабжения);

– обеспечение пожарно-сторожевой охраной территории строительства;

– обеспечение субподрядчика нетитульными и титульными зданиями и сооружениями;

– благоустройство строительной площадки;

– плата за пользование частично в течение рабочего дня подъемными механизмами и т.д.

Конкретные виды услуг, размер и порядок их возмещения должны быть оговорены в субподрядных договорах. Как правило, размер генподрядных услуг устанавливается в фиксированном размере — в процентах к сметной стоимости выполненных субподрядчиком строительно-монтажных работ, включая налог на добавленную стоимость. Возмещение субподрядчиком генподрядных услуг производится путем удержания из стоимости выполненных им за отчетный период работ в Справке о стоимости выполненных работ и затрат по типовой форме № КС-3.

Источник: cyberpedia.su