Рассчитать ипотеку с материнским капиталом в Сбербанке

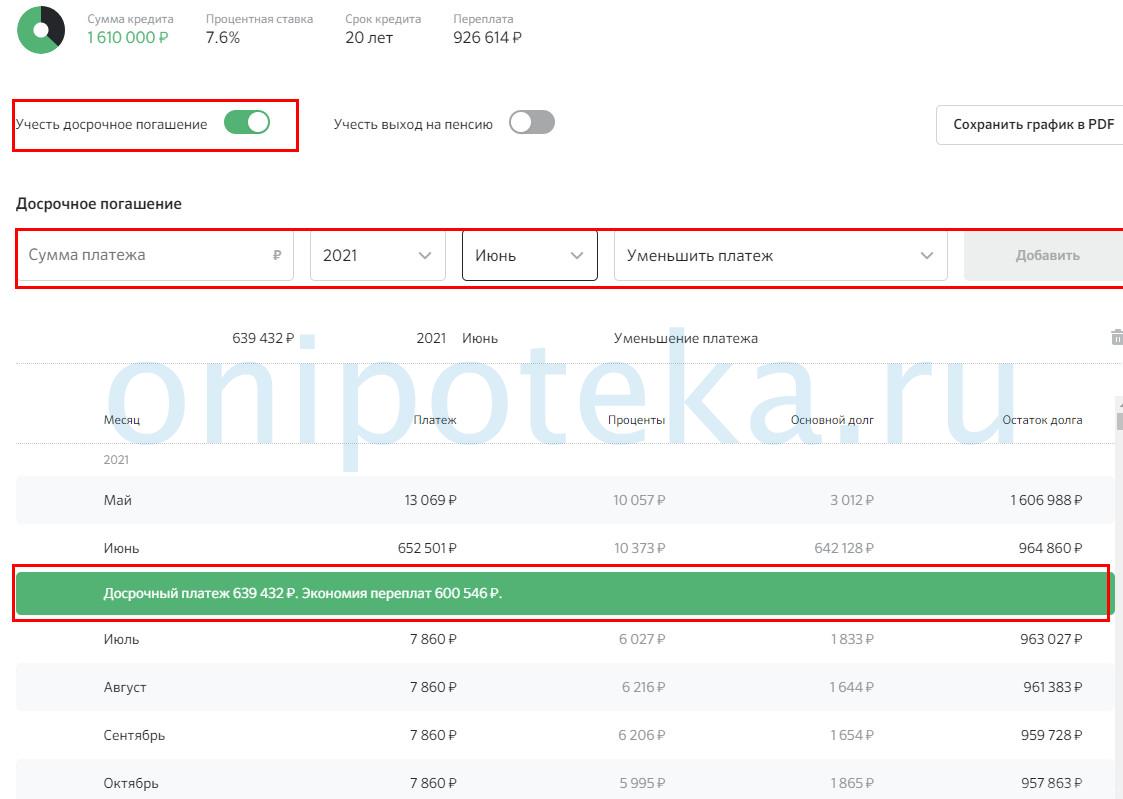

При помощи кредитных калькуляторов можно произвести расчет суммы ипотеки с использованием материнского капитала в кредитной организации. Он может быть использован для первоначального взноса по кредиту или им можно досрочно частично погасить задолженность во время пользования семейной ипотекой.

Калькулятор позволяет рассчитать сумму ежемесячных платежей с учетом погашения или узнать, насколько уменьшится срок действия кредитного договора, если величина ежемесячных взносов останется на прежнем уровне.

Погашение ипотеки материнским капиталом в Сбербанке производится после получения сертификата, путем написания соответствующего заявления и предоставления необходимого пакета документов. Подробные условия размещены на сайте банка.

Источник: www.sravni.ru

Ипотека Сбербанка с материнским капиталом – первоначальный взнос, как погасить

Ипотека с материнским капиталом от Сбербанка

Выгодно приобрести жилье на вторичном или первичном рынке позволит ипотека Сбербанка с материнским капиталом . За счет средств господдержки можно полностью или частично внести первоначальный платеж. Используют его даже при покупке жилплощади в строящемся здании. Заявитель может рассчитывать на максимально возможную в конкретном случае сумму, но не более 85% стоимости недвижимости.

Условия

- жилое помещение должно быть оформлено, как собственность (допускается общая и долевая) будущего заемщика;

- минимальная сумма, на которую вы можете рассчитывать – 300 000 рублей на срок до 30 лет;

- минимальная процентная ставка начинается с 7,3% (если получаете зарплату на карту этого банка – можете рассчитывать на понижение ставки);

- заработная плата начисляется на счет или карту другой финансовой организации – потребуется подтверждение дохода и трудовой деятельности.

Также условия ипотеки плюс материнский капитал в Сбербанке предусматривают порядок использования средств господдержки. Обращение в ПФР за перечислением средств в счет погашения долга по ссуде дается не более полугода с момента получения кредитных средств. Но на сегодня это делает банк.

Для внесения первоначального взноса допускается использование части средств мат. капитала, и второй части собственных накоплений. Учитывайте, что ПФР не сразу перечисляет деньги (256-ФЗ от 29.12.2006 г., ст. 8 (скачать)), и первые месяц-два платежи будут больше.

Рассчитывать минимальный размер первого взноса стоит на калькуляторе ДомКлик. Подробно о том, как рассчитать ипотеку с материнским капиталом в Сбербанке на калькуляторе онлайн мы писали в отдельной статье.

Выдает Сбербанк ипотеку под материнский капитал с первоначальным платежом от 15%. И заемщику потребуется в обязательном порядке оформить страховой полис на недвижимость (102-ФЗ Об ипотеке, ст. 31 (скачать)). К клиенту банка предъявляются свои требования.

Каким требованиям должен соответствовать заемщик

Чтобы вам выдали ссуду, необходимо отвечать определенным требованиям, предъявляемым банком. Среди прочего: ограничения по возрасту и наличие прав на получение господдержки. Первоначальный взнос по ипотеке Сбербанка – материнский капитал, а потому документ о его наличии (сертификат) должен быть у вас на руках.

- Обратившееся с заявлением на предоставление ссуды лицо должно быть не моложе 21 года. Верхний предел возраста ограничен 75 годами. Столько должно исполниться заемщику на момент внесения платежа.

- Отдельные ограничения касаются заявителей, не предоставивших полный перечень документов. Так, без справки о доходах или с места работы, максимальный возраст составляет 65 лет на дату погашения ссуды.

- Оформляя ипотеку под материнский капитал в Сбербанке, необходимо подтвердить трудовой стаж. За последние 5 лет должно быть минимум год стажа, а на последнем месте работы заемщик должен трудиться не менее полугода.

- Если собственность не разделили согласно брачному соглашению (Семейный кодекс РФ, ст. 40 (скачать) и СК РФ 42 (скачать)), созаемщиком всегда является второй супруг (Семейный кодекс РФ, ст. 34 (скачать)). Допускается привлечение до шести солидарных заемщиков. Их совокупный доход учтут при определении суммы кредитования. Но учитывайте, что на детей требование о привлечении созаемщиков не распространяется.

- Также стоит учитывать, что граждане другой страны получить ссуду не смогут. Нужен паспорт РФ.

Для зарплатных клиентов ипотека от Сбербанка с материнским капиталом имеет дополнительные преимущества:

- скидка по процентной ставке, если за 2 последних месяца имелось хотя бы одно зачисление средств в счет заработной платы;

- не нужна копия трудовой и справка о доходах, если имелось минимум 4 зачисления за последние полгода.

Такие требования распространяются не только на основного заявителя. Если созаемщик также является зарплатным клиентом, данные правила действуют в отношении и него.

Отдельные условия предусмотрены для родителей, находящихся в декрете.

Кто должен быть заемщиком, если один из супругов в декрете

Программа Ипотека плюс материнский капитал в Сбербанке предполагает выдачу средств на приобретение жилья супругам, один из которых находится в декретном отпуске. В данном случае заемщиком может быть платежеспособный родитель, но при определенных условиях. Сначала стоит обозначить обстоятельства, снижающие вероятность одобрения заявки:

- наличие потребительских или иных кредитов в других организациях;

- плохая история кредитования.

Гораздо больше шансов получить ипотеку в Сбербанке с использованием материнского капитала, если титульным заемщиком выступит работающий супруг. Повысить вероятность одобрения может:

- увеличенный размер первого взноса (30-50%);

- наличие у супруги в декрете надомной работы;

- пассивный доход или предоставление дополнительного залога.

Мнение эксперта

Титульным заемщиком должен быть супруг, имеющий постоянный доход. Оформить на женщину в декрете без супруга поучится только при наличии у нее достаточного дохода и возможности подтвердить его размер. Титульным (основным) заемщиком не может быть просто родственник, например, мама или бабушка женщины в декрете.

Ипотека Сбербанка с материнским капиталом как первоначальным платежом также выдается по программе Молодая семья (когда одному из супругов не 35 лет). Сравните требования к заемщику, суммы и ставки по двум программам, а затем выберите оптимально подходящий вариант.

В качестве положительного фактора, повышающего шансы на одобрение заявки от заемщика в декрете, выступает наличие официального дохода. Причем это может быть не только трудовая деятельность, но и прибыль от аренды квартиры и т.д. Выдает Сбербанк ипотеку с материнским капиталом онлайн. На сайте можно рассчитать размер платежа, сумму кредита и узнать другие сведения.

Здесь же есть информация о пакете документации. Он одинаков для любого клиента (в декрете или нет).

Какие документы потребуются для подачи заявки

Перечень документации несколько отличается в зависимости от вида приобретаемой недвижимости: готовое или строящееся жилье. Кроме основного пакета бумаг предоставляется:

- сертификат, подтверждающий наличие прав на материальную поддержку от государства;

- справка или уведомление из Пенсионного фонда, где указан остаток средств по сертификату (способы получения Справки о материнском капитале для ипотеки мы описывали ранее).

Помимо этого, потребуются следующие документы на ипотеку Сбербанка под материнский капитал:

- удостоверение личности;

- документ, где указано место постоянной (паспорт) или временной регистрации по месту пребывания;

- подтверждение финансового состояния (выписка со счета, справка с работы и т.п.) и трудовой занятости заявителя (скачать перечень документов);

- если иная недвижимость выступает обеспечением по кредиту, потребуются соответствующие бумаги на жилплощадь (скачать список в pdf).

Порядок и способы подачи заявки

Заявление-анкета (скачать бланк) подается клиентом банка в одном из отделений компании или онлайн. На рассмотрение дается два рабочих дня. Большинство заявителей получают ответ в течение суток или в день обращения. Решение сообщают путем отправки СМС. При одобрении заявки вам еще позвонит сотрудник организации.

В офисе банка

Через офис оформление ипотеки в Сбербанке с материнским капиталом проходит по стандартной схеме:

- будущий заемщик обращается в ближайшее отделение с минимальным пакетом документов;

- заполняет заявление-анкету, указывая данные о себе и солидарных заемщиках;

- ставит подпись, передает бумаги и заявку сотруднику, ожидает решения в течение двух дней.

Положительный или отрицательный ответ сообщают по телефону (СМС или звонок). Процедура подачи запроса через сайт несколько отличается.

Онлайн

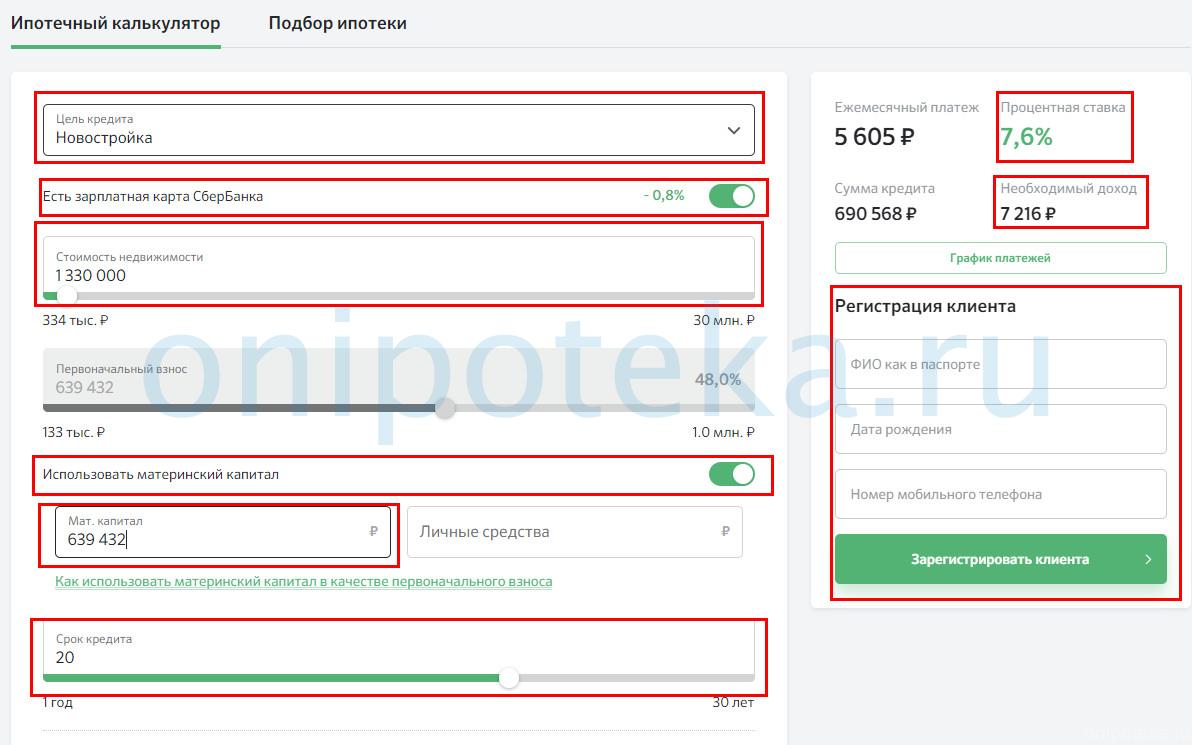

Для вычисления всех сумм на этапе подачи заявки используется онлайн калькулятор ипотеки Сбербанка с материнским капиталом. Он есть на сайте кредитора и на портале ДомКлик.

Чтобы отправить онлайн заявку с материнским капиталом в Сбербанк на ипотеку, необходимо:

- перейти на страницу с выбранной программой кредитования, ознакомиться с условиями;

- рассчитать на калькуляторе размер платежа и переплаты, ставку и другие параметры;

- нажать кнопку Подать заявку, после чего вас перенаправят на сайт ДомКлик;

- ввести цель кредита, стоимость жилья, размер первого взноса, срок оформления ссуды;

- поставить отметки в полях с дополнительными условиями (страхование, зарплатная карта);

- подать заявку, указав номер телефона для регистрации на портале.

Далее останется загрузить сканированные или сфотографированные копии документов, дождаться ответа, затем выбрать недвижимость, если вы ранее не нашли нужный вариант.

Ипотека через материнский капитал в Сбербанке выдается на стандартных условиях. После регистрации на портале у вас будет личный кабинет, персональный менеджер и возможность получения услуг онлайн. Отличия только в предоставлении сведений по сертификату господдержки и последующем переводе денег в качестве первого взноса.

Как проходит сделка

В зависимости от вида приобретаемого объекта и других параметров (кто является заемщиком, сколько созаемщиков, нахождение в декрете и т.д.), процедура может отличаться. Рассчитывать на ипотеку в Сбербанке с материнским капиталом могут клиенты, удовлетворяющие требованиям банка. Они должны подать документы и заявление-анкету, после чего процесс выглядит следующим образом:

- Получение одобрения кредитора – выдают после подачи всех бумаг в офис компании или через сайт;

- Поиск подходящей жилплощади – если квартиру еще не присмотрели, сделать это можно через сервисы ДомКлик;

Начать подбор квартиры можно сразу после получения одобрения.

Сделать это вы сможете на том же портале, узнав доступную сумму кредита. При оформлении ссуды онлайн все документы загружаются в личный кабинет. Здесь же можно выбрать удобную дату совершения сделки. Соглашения заключаются в центре ипотечного кредитования банка.

- Одобрение недвижимости кредитором – на жилье предоставляется пакет документов, изучив которые банк вынесет решение (Документы от продавца на ипотеку );

- Совершение сделки – подписываются кредитный и страховой договоры, передаются деньги продавцу;

- Сдача документов на регистрацию – подписание договора с покупателем, затем документация направляется электронно напрямую в Росреестр или через МФЦ;

- Финальный этап – нужно получить бумаги на жилье (выписку из ЕГРН), и перевести материнский капитал на ипотеку в Сбербанк.

На обращение в Пенсионный фонд за переводом денег из мат. капитала дается три месяца. Сбер делает это сам. Если в качестве первоначального взноса или его части используются собственные накопления, необходимую сумму нужно передать (перечислить) до подписания договора купли-продажи.

Также эти деньги можно положить на счет заемщика, и тогда Сбер банк перечислит их продавцу вместе с кредитными (безопасные расчеты). Порядок расчетов прописывается в проекте договора купли- продажи.

Порядок расчетов по сделке

Это наиболее важный этап, на котором возникает больше всего трудностей. При получении ссуды важно понимать, как использовать материнский капитал в Сбербанке на ипотеку. Существует два способа использования средств господдержки:

- Всю сумму включают в тело кредита, позволяя частично погасить задолженность.

- Деньги направляются продавцу из ПФР напрямую после заключения сделки (ребенку есть 3 года).

В первом случае речь о частичном гашении, когда происходит перерасчет размера платежа или уменьшение срока кредита. До момента перевода Пенсионным фондом необходимой суммы в банк, заемщик выплачивает проценты со всего кредита целиком.

- оформление жилищной ссуды – изначально сумма долга будет больше, т.к. средства мск еще не перечислены;

- банк переводит ипотечные продавцу деньги по договору – в этот момент заемщик обращается в ПФР с заявкой о распоряжении мат. капиталом (или сам Сбербанк подаст заявку);

- средства переводятся из ПФР в банк – срок перевода не должен превышать 30 дней (обычно направляют в течение 10 дней с момента регистрации заявки).

В ситуации с прямым переводом средств продавцу, график остается неизменным.

Эксперт по ипотеке, Генеральный директор юридического агентства «Айрин», администратор портала onipoteka.ru

О перечислении мск продавцу прописываем в Договоре купли продажи:

«Расчет производится в следующем порядке:

— часть стоимости объекта недвижимости в сумме 639 000 (Шестьсот тридцать девять тысяч) рублей 00 копеек уплачивается Покупателем Продавцу за счет Государственного сертификата на материнский (семейный) капитал бланк: серия МК — 4 № 0000 от 00 марта 2012 года, выданного на имя______ на основании Решения ОПФР № от.

Денежные средства оплачивается в течении 2-х двух месяцев после регистрации права собственности Покупателя в Управлении Федеральной службы государственной регистрации, кадастра и картографии по ____области, путем перечисления Управлением Пенсионного Фонда Российской Федерации (государственное учреждение) в городе _____ (межрайонное) на счет Продавца № __, открытого в __ отделении № 8615 ПАО Сбербанк, БИК: 043207612; ОГРН 1027700132195, ИНН:7707083893, КПП:44861507771; корр. Счет:30101810200000000612, открытого на имя __________________»

Менеджеры банка расскажут, как внести материнский капитал в ипотеку Сбербанка, и на каком этапе это сделать. Происходит процедура после регистрации сделки в Росреестре. Когда выписка о регистрации прав на руках, остаток средств переводится продавцу.

Чтобы перечислить материнский капитал напрямую продавцу, придется обратиться в ПФР с заявлением. Порядок расчетов выглядит следующим образом:

- подписываем страховки, кредитный договор;

- передаем первоначалку (если есть наличные), или кладем на счет заемщика;

- сделка в МФЦ или электронная в Сбере, подписание договора купли-продажи;

- получение готовых документов;

- банк переводит ипотечные продавцу деньги по договору – в этот момент заемщик обращается в ПФР с заявкой о распоряжении мат. капиталом;

- средства переводятся из ПФР в банк – срок перевода не должен превышать 30 дней (обычно направляют в течение 10 дней с момента регистрации заявки).

Зачастую средства господдержки перечисляют в течение двух месяцев со дня выдачи кредита. Застройщику напрямую их не переведут, пока ребенку не исполнится 3 года. В такой ситуации, как правило, сумма отправляется в банк, в качестве взноса по ссуде.

Понимая, как вложить материнский капитал в ипотеку Сбербанка, можно рассчитывать на более низкие проценты и быть уверенным, что первый взнос у вас есть. Однако не забывайте и об определенных нюансах использования средств господдержки. В марте 2020 года ввели некоторые изменения в порядок перевода денег.

Что делать после сделки

Главное, что следует сделать по завершении всех манипуляций с банком – это обратиться в ПФР. С 12.03.2020 г. заявление в данный орган можно подать через банк, если у него заключено соглашение с Пенсионным фондом (256-ФЗ от 29.12.2006 г., ст. 10, пп. 10-13 (скачать)). Необязательно тратить время на поездку в офис ведомства.

Ранее ПФР рассматривало такое обращение в течение месяца, но со этого года такой срок сократился до 10 дней.

Взять ипотеку в Сбербанке под материнский капитал без подобной процедуры не выйдет. Не получится избежать и регистрации сделки. По ее завершении необходимо:

- подписать акт приема-передачи;

- получить ключи от жилплощади.

Сделка признается завершенной после передачи недвижимости покупателю и перевода средств продавцу.

Если вы решили оформить ипотеку под материнский капитал в Сбербанке на новое жилье, приобретаемое у застройщика, не обязательно дождаться окончания строительства.

Порядок частичного досрочного погашения жилищной ссуды мат. капиталом

Процедура применяется, если средства МСК были получены после выдачи кредита, либо потрачена их часть, в качестве первоначального платежа. Оставшуюся сумму можно отправить, с разрешения Пенсионного фонда, на ипотечный счет в банке.

Если как первый взнос материнский капитал по ипотеке Сбербанка не использовался, им можно частично или полностью погасить задолженность.

Проводится гашение в ходе трех шагов:

- Запросите справку в финансовой организации, где брали кредит, о размере долга.

- Соберите необходимые для ПФР документы, прикрепите эту справку и отправьте вместе с заявлением в данное ведомство.

- В течение месяца запрос обрабатывается, а по результатам деньги переводят в банк.

Частичное погашение ипотеки материнским капиталом в Сбербанке допускается даже на начальном этапе, когда средства только получены (не надо ждать 3 года — 256-ФЗ от 29.12.2006г., ст. 10, п. 6 (скачать)).

После внесения необходимой суммы проводится перерасчет, и заемщику выдают новый график. Гасить средствами господдержки можно не только тело кредита, но и процентную часть (256-ФЗ от 29.12.2006, ст. 10, п. 7 (скачать)). Такие нюансы обговариваются при визите в банк. Но учитывайте, что пока ПФР рассматривает ваше заявление, придется платить по старому графику.

Кроме изменения размера платежа, возможно уменьшение срока ипотеки Сбербанка с материнским капиталом. В данном случае ежемесячная сумма останется прежней, а период выплат сократится. Конкретный вариант выбирается исходя из ваших предпочтений и правил конкретной программы кредитования.

Если уже выдал Сбербанк ипотеку молодой семье с материнским капиталом, и часть этих средств использовались, как первый взнос, оставшуюся часть можно внести в счет погашения задолженности.

Что происходит после частичного гашения

Если внесена значительная часть от суммы задолженности, в отношениях с банком изменится одна из двух вещей:

- уменьшится платеж;

- сократится срок выплат.

Чтобы узнать, насколько выгодно досрочно гасить часть долга, используйте калькулятор ипотеки под материнский капитал в Сбербанке. Введите в него оставшуюся сумму кредита и остальные параметры ссуды, а затем рассчитайте размер платежа, проценты и срок кредитования. Выгода очевидна – смело вносите средства господдержки на счет.

Однако важно понимать, что именно можно оплачивать такими средствами:

- вы можете погасить часть ипотеки материнским капиталом в Сбербанке;

- оплатить этими деньгами начисленные по договору проценты.

Но внести такую сумму в счет гашения штрафов и неустойки за просрочку или иные нарушения, нельзя. Такой вид платежа идет вразрез с законодательством.

Когда часть задолженности внесена на счет, нужно обратиться в банк для получения нового графика платежей. Оптимальный вариант – это сокращение сроков кредитования. Тогда вы сможете быстрее погасить ссуду с минимальной переплатой. Если изучить отзывы об ипотеке Сбербанка с материнским капиталом, становится понятно, что большинство заемщиков выбирают именно этот способ.

Возникли финансовые трудности (сократили на работе, на новой должности меньше зарплата, появились новые члены семьи и т.д.) – стоит пересчитать размер платежа. Такие нюансы обговариваются с представителями банка заранее. Следует учесть и другие особенности процедуры:

- в сумму частичного досрочного гашения не входит плановый платеж;

- чем позднее вносятся деньги, тем меньше будет экономия на процентах;

- пока ПФР не перечислил средства, придется платить по старому графику.

Зная, как оплатить ипотеку материнским капиталом в Сбербанке, вы сможете эффективнее распоряжаться финансами. Стоит учитывать и последствия полного досрочного гашения ссуды. Процедура его оформления несколько иная.

Порядок полного досрочного погашения жилищной ссуды

Использовать средства господдержки для закрытия кредита можно сразу после получения Сертификата МК. Не имеет значения, выдан он до регистрации брака или после. Чтобы погасить ипотеку материнским капиталом в Сбербанке, необходимо:

- получить ипотечные средства на приобретение квартиры или иного жилья;

- зарегистрировать недвижимость в Росреестре или через МФЦ;

- оформить сертификат, подтверждающий наличие средств на счете;

- направить в банк заявление на внесение остатка задолженности;

- получить согласие Пенсионного фонда на перевод денег в банк;

- дождаться перечисления средств и приступить к завершающей процедуре.

Досрочное погашение ипотеки в Сбербанке материнским капиталом невозможно без одобрения ПФР (256-ФЗ от 29.12.2006 г, ст. 5 (скачать)). К заявлению следует прикрепить документы на погашение ипотеки материнским капиталом в Сбербанке:

- удостоверение личности, СНИЛС и сертификат;

- кредитное соглашение с банком, выписку из ЕГРН, договор купли-продажи;

- справку об остатке денег на счете.

При получении документации ведомство выдает расписку с перечнем принятых бумаг. Решение о переводе денег в счет погашения ссуды придет по почте.

- Предельный срок согласования всех нюансов с ПФР – календарный месяц.

- На перевод средств уйдет еще около десяти дней.

- С момента подачи заявки до момента поступления денег пройдет порядка 1,5 месяцев.

- Если в использовании сертификата откажут, этот срок увеличится.

Погашение ипотеки материнским капиталом в Сбербанке возможно, но не все зависит от финансовой организации. Максимум времени уйдет на согласование такого платежа с Пенсионным фондом. Без выделения долей тоже не обойтись.

Данная процедура является гарантом того, что каждый член семьи, в особенности – малолетние дети, получат свою часть в приобретенном объекте недвижимости. По завершении полного гашения ссуды открывается новая процедура, предусматривающая оформление дополнительных документов.

Что происходит после полного погашения жилищного кредита

Средства государственной поддержки можно потратить в качестве первого взноса или для досрочного гашения кредита. Второй вариант обычно выбирают, когда сертификат получен после оформления ссуды. Делая расчет ипотеки Сбербанка с материнским капиталом, можно увидеть примерный размер будущего платежа и график. В нем указано, какую сумму надо внести в конкретный период, чтобы закрыть кредит.

У вас появилась такая сумма и вы ее внесли – переходите к процедуре завершения сделки:

- подайте запрос в банк о выдаче справки, где указано, что задолженность полностью погашена;

- получите выписку из БКИ, чтобы подтвердить закрытие ссуды -необязательно, но желательно (бесплатно один раз в год (218-ФЗ от 30.12.2004 г., ст. 8 (скачать));

- необходимо получить аннулированную закладную (до момента погашения кредита, жилье находится в залоге у банка);

- обратитесь за возвратом части страховки за оставшийся оплаченный период времени.

Когда счет закрыт, нужно со справкой или аннулированной закладной обратиться в МФЦ, подав новое ходатайство – о снятии обременения. Если этого не сделать, распоряжаться жилплощадью вы не сможете.

Чтобы вернуть часть неиспользованных средств по страховому полису, нужно посетить страховую компанию, где такой документ оформлялся. Напишите заявление о возврате, представьте документы, подтверждающие погашение, и дождитесь перечисления денег на указанный в заявке счет. Дополнительно можно обратиться за налоговым вычетом. Если в кредитном соглашении не указано иного, допускается и возврат части уплаченных ранее процентов (при уплате ссуды аннуитетными платежами).

Источник: onipoteka.ru

Ипотека под материнский капитал: условия Сбербанка

Программа материнского капитала (МСК), получившая жизнь в начале 2007 года, оказалась особенно эффективной, поэтому срок ее действия был увеличен до конца 2021 года. И хотя кардинально решить квартирный вопрос размер этой субсидии (453026 р.) не в состоянии, однако, может сильно облегчить процесс приобретения собственных квадратных метров (например, вкладывая средства МСК на первоначальный взнос по ипотеке или частично ее закрыв).

Правила банка

Многие банки идут навстречу владельцам сертификатов маткапитала и создают гибкие льготные программы для них. В этом направлении лидирующее место занимает Сбербанк.

Если обладатель сертификата решил потратить его на ипотеку и выбрал сотрудничество со Сбербанком, то необходимым условием будет его соответствие основным критериям финансового учреждения. Ими являются:

- Возраст заявителя должен составлять не меньше 21 года.

- При расчете срока кредитования, на момент его окончания возраст заемщика не должен быть больше 75 лет.

- К моменту обращения необходимо проработать от полугода на одном месте, а за предыдущие 5 лет общий срок занятости должен составлять не меньше 1 года.

- При невозможности подтвердить доходы, обязательно привлекаются созаемщики (до трех человек). Супруги становятся таковыми автоматически.

Если владелец сертификата соответствует всем этим условиям, то дальше ему следует собрать все необходимые бумаги и предоставить их в банк. После того как пройдут все проверки, кредитное учреждение даст ответ – одобрить или отказать.

Документы для ипотеки в Сбербанке под материнский капитал:

- Типовое заявление (по образцу) с просьбой о выдаче кредитных средств. Заполнить его можно как при визите в офис банка, так и дистанционно – на его официальном сайте.

- Паспорта всех заемщиков.

- Страховые номера индивидуальных лицевых счетов (СНИЛС) всех заявителей (созаемщиков).

- Справки о доходах (2-НДФЛ) за период не меньше полугода (большой плюс – не требуется зарплатным клиентам Сбербанка).

- Копия (или выписка) из трудовой книжки, заверенная работодателем.

- Для индивидуальных предпринимателей – правоустанавливающие документы (выписка из реестра ОГРН), ИНН и 3-НДФЛ за год.

- Именной сертификат МСК.

- Справка из Пенсионного фонда о размере остатка средств.

Важно: если деньги расходовались ранее, даже частично, то первоначальный взнос по ипотеке осуществить будет нельзя – таково требование закона.

- Нотариально заверенное обязательство заявителя о переоформлении покупаемого жилья в совместную (общую) долевую собственность всех членов семьи (пока недвижимость в залоге банка, сделать это не получится).

После того как банк вынесет положительное решение по кредиту, заявителю следует сделать выбор жилья для приобретения. Документы на него передаются в Сбербанк (который вправе произвести самостоятельную оценку стоимости), где оформляются и подписываются все необходимые бумаги, сделка регистрируется в Росреестре, с выдачей правоустанавливающих документов и производится выплата денег.

Способы внесения материнского капитала в ипотеку

Если планируется брать ипотеку с материнским капиталом в качестве первоначального взноса в Сбербанке, то при заключении договора стоит поставить финансовое учреждение в известность об этом обстоятельстве. Далее обладатель сертификата пишет заявление в ПФР с просьбой перечислить деньги кредитной организации, подтверждая свои требования предоставлением документов на жилье и договора с банком (или его проектом, заверенным финансовым учреждением).

Рассмотрение заявления происходит в течение 1 месяца. После вынесения решения (положительного) деньги перечисляются на расчетный счет в банке не позднее, чем через 10 рабочих дней.

Важно: до тех пор, пока средства из Пенсионного фонда не поступили в Сбербанк, участнику программы маткапитала придется произвести самостоятельно первый ежемесячный платеж по полной стоимости выданного кредита.

Закон разрешает потратить деньги из материнского капитала на уже имеющуюся ипотеку, даже если она была взята до того, как семья получила право участвовать в программе МСК.

Для этого следует уведомить банк о досрочном (частичном или полном, если остаток долга невелик) погашении ипотеки и подать заявление в ПФР, дополнительно предоставив:

- договор ипотечного кредитования со Сбербанком;

- свидетельство о госрегистрации права собственности на жилье;

- выписка из домовой книги;

- справка из банка о размере оставшегося долга.

ПФР принимает решение и перечисляет деньги в те же сроки, что и в случае с первоначальным взносом. Если погашение частичное, то у заемщика появится право уменьшить срок ипотеки или размер ежемесячных платежей.

Предложения Сбербанка

Программы и предложения от Сбербанка часто меняются, поэтому необходимо собрать всю информацию о конкретном банковском продукте. Сделать это можно через личный кабинет, позвонив по круглосуточному бесплатному номеру горячей линии в режиме онлайн, или в ходе беседы с сотрудником, который будет пошагово инструктировать клиента.

Общие условия ипотечного кредита от Сбербанка:

- В первом полугодии 2018 года действует акция, по условиям которой молодые семьи могут рассчитывать на величину ставки – от 9,5% в год.

- Первоначальный взнос должен составлять не меньше 15% от стоимости покупаемого жилья.

- Величина кредита – от 300 тысяч рублей до 8 млн. Для жителей Московской и Ленинградской областей эта сумма увеличена до 15 млн. Размер ипотеки будет составлять до 85% от цены недвижимости (оставшиеся 15% — это и есть уплаченный первый взнос).

- Срок кредитования до 30 лет (но чтобы к моменту его погашения заявителю было не больше 75 лет).

- При отказе оформить страховку на покупаемое жилье, размер процентной ставки увеличится на 1% — до 10,5%.

В настоящее время разрешается приобретение строящегося жилья или готового, на первичном или вторичном рынке, как квартиры, так и частного дома.

Важно: Программа сотрудничества Сбербанка с маткапиталом не допускает выдачу ипотеки на строительство жилого дома (очень популярное направление МСК).

В этом случае предусмотрено кредитование на общих основаниях, а компенсацию за понесенные расходы (взятый кредит), заявитель может самостоятельно требовать в ПФР – закон дает ему это право.

Расчет переплаты

При обращении за ипотекой важным вопросом будет размер ежемесячного платежа – получится ли соотнести его с доходом семьи таким образом, чтобы ограничение поточных потребностей было как можно меньшим. Для подобных расчетов существует программа кредитного калькулятора – она размещена на сайте Сбербанка.

Клиенту предлагается заполнить несколько строк – категория покупаемого жилья, стоимость просимой ипотеки, срок, величина заработной платы, использование МСК и другие данные. По своему усмотрению можно указать количество членов семьи, дополнительные доходы (например, декретные) и кредитную нагрузку (наличие финансовых обязательств перед другими банками, займы).

Исходя из полученной информации, программа посчитает процентную ставку, величину ежемесячного платежа и сумму переплаты за весь период кредитования.

Даже при заполнении всех граф расчет будет приблизительным. В ходе обращения в банк и окончательного оформления ипотеки данные могут отличаться от указанных в калькуляторе.

Преимущества сотрудничества

Сбербанк является крупнейшим российским финансовым учреждением, контролируемым напрямую Центробанком. Значит – это надежная организация, с которой можно планировать долговременное сотрудничество. Разнообразие и гибкость условий позволяют почти каждому клиенту выбрать наиболее подходящую для себя программу. При выдаче ипотеки клиент получит право:

- бесплатного обслуживания своего кредитного счета.

- снижение процентной ставки, если он зарплатный клиент или оформляет страхование жилья.

- размер одобренной суммы будет больше при наличии созаемщиков (их может быть до трех).

- Налоговый вычет можно будет вернуть даже на проценты, которые были уплачены по кредиту.

- Даже после оформления ипотеки, по желанию клиента, он может рассчитывать на кредитную карту банка с балансом до 200 тысяч рублей.

Главное условие – платежеспособность заемщика и его хорошее кредитное прошлое. А вот предоставление неверных сведений насторожит службу безопасности Сбербанка, которая будет проводить независимую внутреннюю проверку, и заявитель, вероятнее всего, получит отказ.

Появление второго или третьего ребенка после 1 января 2018 года дает право семье получить льготную ипотеку. Это значит, что первые три года (за второго) и пять лет (за 3 и последующего) процентная ставка будет составлять всего 6%, а остальную разницу заплатит государство. Сбербанк (не только он, ВТБ и Газпромбанк тоже) работает и в рамках этой социальной программы.

Ипотека с материнским капиталом на покупку автомобиля

Закон о маткапитале предусматривает исчерпывающий перечень направлений, на которые можно потратить средства МСК. Покупка автомобиля в них не входит. Вопрос о введении такой возможности в 2017 находился на рассмотрении Государственной Думы, но в итоге был вынесен отказ.

Запрещено приобретение машины обычной и специально оборудованной (в рамках адаптации ребенка-инвалида). Зато во многих субъектах Федерации существуют местные программы, так называемые «региональные материнские капиталы», которые вполне допускают такую возможность. Обналичивание денег, по-прежнему, недопустимо.

Совмещение ипотеки с материнским капиталом в Сбербанке удобно гибкой системой бонусов и широким спектром банковских продуктов. Платежеспособная семья, отвечающая требованиям этой кредитной организации, вполне может получить деньги на покупку жилого дома или квартиры на первичном или вторичном рынке на максимально комфортных для себя условиях.

Источник: famadviser.ru

Оформить ипотеку с материнским капиталом в Сбербанке

Мат капитал – одна из форм государственной поддержки семьи. Он предоставляется после рождения второго ребенка и может быть использован для различных целей, в том числе для улучшения жилищных условий.

С его помощью можно расширить имеющуюся квартиру или взять займ на приобретение новой. Второй вариант достаточно популярен и уже многие клиенты воспользовались им.

Кто может рассчитывать на мат капитал? Это женщины, родившее второго ребенка. Нужно обратиться в Пенсионный фонд и пройти процедуру оформления. Сумма перечисляется на специальный счет в ПФР и будет храниться на нем до момента использования.

Получение жилищного займа – только один из способов применения мат капитала, но он весьма популярен в данный момент. Одни из лучших условий по таким программам сможет предложить именно Сбербанк. Поэтому давайте вместе рассмотрим их.

Первоначальный взнос по ипотеке

Нередко семья не может ничего взять кредит, ипотека на покупку недвижимости кажется невозможной из-за отсутствия денежных средств на погашение первоначального взноса. Это является острой проблемой, которую необходимо сразу предусматривать перед походом в банковскую организацию.

Первоначальный взнос – обязательное условие получения ипотеки, никаким образом это условие избежать нельзя. Существуют некоторые нюансы, которые лишь помогают найти деньги на первый взнос.

Материнский капитал банка Сбербанк очень часто используют семьи именно для выплаты первоначального взноса, который составляет около 15 процентов от общей суммы, которые берётся в ипотеку. Это очень большие средства, которые помогает выплатить государство с помощью маткапитала.

Чтобы осуществить выплату первоначального взноса материнским капиталом, необходимо в первую очередь взять все необходимые документы в банковской организации, которая будет выдавать кредит. Предварительные расчеты можно провести на специальном калькуляторе.

Затем со всеми необходимыми документами обратиться в Пенсионный фонд, который и является ключевым звеном в этой цепочке. Если предоставить полный пакет документов, то ПФ обязательно удовлетворит вашу просьбу.

Условия ипотеки Сбербанка под материнский капитал

Как погасить ипотеку материнским капиталом в Сбербанке? Для этого достаточно заключить договор с банком, а затем обратиться в ПФР с соответствующим заявлением.

Какие условия предлагаются сейчас? Параметры следующие:

- Ставка – от 7.4%.

- Размер займа – до 30 миллионов рублей.

- Срок – до тридцати лет.

- Первоначальный взнос – не менее 15 процентов.

Первый взнос может быть больше указанного параметра. Клиент самостоятельно определяет его размер. Но нужно учесть, что финансовая организация не выдает ипотечные займы меньше 300 тысяч рублей.

Условия весьма неплохие. По этой программе предлагаются низкие ставки для клиентов. У вас есть шанс сэкономить на процентах и приобрести собственное жилье с небольшой переплатой.

Важно! Максимальная сумма займа определяется индивидуально. При ее расчете специалисты учитывают следующее параметры:

- Количество созаемщиков в будущем договоре.

- Их общий доход.

- Возможность клиентов исполнять взятые обязательства.

По внутренним алгоритмам сотрудники рассчитывают кредитную нагрузку. Если она превышает определенный параметр, то в займе будет отказано. Поэтому здраво оценивайте свои финансовые возможности при обращении в организацию.

Требования к заемщикам Сбербанка по программе МСК

Для снижения рисков Сбербанк предъявляет ряд требований к заёмщикам, желающим купить жильё с использованием материнского капитала.

Базовые условия, которым должен соответствовать заёмщик:

- Возраст не меньше 21 года на момент оформления договора ипотеки и не более 75 лет на момент его окончания. Если клиент не получает зарплату в Сбербанке и имеет неподтверждённые доходы, то максимальный возраст ограничивается 65 годами на момент окончания займа.

- Общий стаж работы потенциального заёмщика:

- не менее года в течение последних 5 лет;

- более 6 месяцев на последней работе.

Оба супруга обязаны выступать заёмщиками по семейному кредиту.

Преимущества и недостатки данного вида кредитования

Использование материнского капитала, как первоначального взноса в Сбербанке по ипотеке, имеет ряд преимуществ:

- Привлекательная процентная ставка.

- Можно погасить весь первоначальный взнос или его часть.

- Не придется долго собирать нужную сумму, чтобы передать ее банку после оформления.

- Удается улучшить жилищные условия прямо сейчас.

- Действуют льготные ставки по программам для молодых семей.

- Вы оцените прекрасные условия.

- Нет дополнительных комиссий.

- Для зарплатных клиентов действуют специальные условия.

- Индивидуальный подход к рассмотрению поступившего запроса.

- Можно привлечь созаемщиков для увеличения максимальной суммы займа.

- Придется потратить немного больше времени на оформление.

- Дополнительно посетить ПФР.

- Любой ипотечный займ предполагает переплату.

- Придется возвращать полученный кредит в течение продолжительного времени.

Если вы решили взять займ на покупку квартиры, то по нему придется переплатить. Но часто у клиентов просто нет другого выбора. При получении ознакомьтесь с порядком погашения, запросите расчет будущих платежей.

Какими правами наделяет сертификат его держателя

В соответствии с основополагающими положениями федерального закона № 256-ФЗ от 2006 года финансовая помощь оказывается государством посредством выделения определенной суммы денежных средств семьям после появления на свет второго ребенка.

При этом закон четко регламентирует способы использования средств господдержки, в связи с чем держатель сертификата, в качестве которого чаще всего выступает мать, вправе потратить выделенную сумму на:

- оплату образования ребенка после окончания им среднеобразовательного учреждения;

- формирование собственных пенсионных накоплений;

- улучшение условий проживания семьи.

Последнее направление предусматривает несколько вариантов использования материнского капитала, в частности полную либо оставшуюся после частичного использования сумму разрешается потратить на:

- Погашение основной задолженности или начисленных на нее процентов по оформленной ранее ипотеке (кроме начисленных заемщику штрафных санкций по кредиту);

- Погашение величины первоначального взноса при оформлении ипотечного кредита.

С момента введения в действие и начала реализации федерального закона в большинстве кредитных организаций появился специальный ипотечный продукт, предусматривающий кредитование семей, в которых после вступления законодательного акта в силу появился второй или последующий ребенок (если до принятия закона в семье уже было двое детей).

Что касается оформления займа с материнским капиталом, то цель использования кредита может соответствовать любому не противоречащему условиям программы назначению, что предполагает выдачу средств:

- на покупку квартиры как в новостройке, так и на рынке вторичного жилья;

- на строительство дома;

- на приобретение земли под строительство;

- на покупку готового дома (например, за чертой города).

Все перечисленные цели использования заемных средств попадают под определение улучшения жилищных условий, следовательно, кредитор не вправе отказать заемщику в использовании материнского капитала. Остается лишь получить сертификат и обратиться в банк с заявкой.

Возможно будет интересно!

Как купить квартиру в ипотеку у близких родственников

Как взять ипотеку с материнским капиталом?

Хотите взять кредит на квартиру с использованием материнского капитала? Чтобы оформить жилищный займ, нужно:

- Предоставить в офис пакет документов, написать заявление.

- Дождаться рассмотрения заявки и вынесения решения.

- Если вы получили положительный ответ, то нужно выбрать объект для покупки.

- Передать документы по нему в банк.

- Подписать договор с учреждением.

- Зарегистрировать права собственности на объект.

- После предоставляется у Сбербанка ипотека с материнским капиталом, как первоначальным взносом.

Если изучить данную схему, то процесс кажется простым. На деле он займет у вас некоторое время. Придется собирать документы, ждать их рассмотрения, подписывать договора.

Когда вы пройдете все этапы, сможете воспользоваться мат капиталом и отметить новоселье. Но помните, что решение принимается индивидуально, а банк может отказать клиенту после рассмотрения документов.

Условия оформления кредита

Чтобы оформить жилищный кредит в Сбербанке, используя материнский капитал, должен выполняться ряд условий, установленных законом № 256-ФЗ от 29.12.2006 г. о господдержке семей с детьми:

- Титульный заемщик (созаемщик) должен иметь право на маткапитал и не должен быть лишен его.

- Кредит должен быть целевым — на приобретение или строительство жилого помещения.

- Владелец сертификата не должен быть ограничен в родительских правах по отношению ко второму (последующему) ребенку.

- Ребенок, с появлением которого возникло право, не должен быть отобран у семьи.

- Приобретаемая жилплощадь должна быть пригодна для проживания семьи. Если покупается вторичная квартира, то дом, в котором она расположена, не должен быть аварийным и подлежать сносу (реконструкции).

- Если покупается дом с участком, то в договоре должно быть указана, какая сумма выплачивается за жилое помещение (средства маткапитала нельзя использовать на покупку земли).

- После снятия обременения жилое помещение должно быть оформлено в общую долевую собственность родителей и детей.

Если владелец сертификата не получает зарплату на карту Сбербанка, то он должен предоставить подтверждения своих (заемщика/поручителя) трудовой занятости и дохода.

Бумаги

Какие документы потребуются для подачи в учреждение:

- Паспорт.

- Второй личный документ.

- Справка о доходах по форме банка.

- Документы о регистрации по месту пребывания.

- Анкета.

- Документы по жилому помещению.

- Справка из ПФР.

- Сертификат мат капитала.

Молодым семьям дополнительно нужно предоставить свидетельство о браке и рождении ребенка. Все бумаги передаются сотрудникам финансовой организации и проходят тщательное рассмотрение.

Базовые условия Сбербанка:

- Проценты от 12,5% годовых. По объектам некоторых компаний-застройщиков допускается дополнительное снижение процентных ставок.

- Минимальная сумма кредитования: от 300 тыс. рублей.

- Максимальная сумма кредитования: 80% договорной или оценочной стоимости объекта недвижимости, но не более 15 млн рублей, если заёмщик не подтверждает свои доходы.

- Срок кредитования: до 30 лет, но с условием, что последний платёж будет произведён до 75-летия заёмщика.

- Отсутствие комиссий.

- Специальные льготные условия предоставляются участникам зарплатных проектов Сбербанка.

- Досрочное погашение разрешается в любой момент без ограничений и штрафов при уведомлении банка.

- Обязательно страхование жилого объекта.

Приобретаемая квартира оформляется в банковский залог и на неё накладывается обременение. После этого заёмщик не может осуществлять с жилым объектом какие-либо юридические действия без согласия Сбербанка.

Погашение кредита по программе МСК происходит исключительно по аннуитетному графику. Этот вид погашения подразумевает одинаковую сумму ежемесячного платежа. В случае досрочного погашения уменьшается платёж, а срок остаётся прежним.

Рефинансирование ипотеки с материнским капиталом

После использования маткапитала дальнейшее рефинансирование вызывает большие проблемы. Если вы решили вложить его в займ, то банки могут отказать в перекредитовании.

Рефинансирование возможно в том случае, когда дети не наделены собственностью. Если же они имеют доли, то учреждения с большой вероятностью откажут в поданной заявке.

Поэтому перед тем как вложить маткапитал, тщательно проанализируйте предлагаемые условия. Внимательно изучите все параметры, чтобы принять правильное решение.

Если рефинансирование возможно, дети не имеют доли в квартире, то выполнить процедуру удается по следующей схеме:

- Обратитесь в другие банки, попросите предложить вам условия.

- Соберите ответы от учреждений. Их предоставьте в свою финансовую организацию, попросите снизить ставку.

- Если ваш банк отказался изменять условия, то заключайте договор с другим учреждением.

- После прохождения процедуры новый банк выплатит остаток по кредиту, вы станете его клиентом.

Важно! Рефинансирование – довольно дорогостоящая процедура. Чтобы собрать документы и пройти все этапы, потребуется потратить определенную сумму. Поэтому перед принятием решения следует рассчитать реальную выгоду от перехода в другое учреждение.

Финансовые условия кредитования

Сбербанк использует гибкую систему управления рисками, поэтому применяет глубоко дифференцированный подход при расчёте процентной ставки, параметров суммы и срока кредита. Ипотечные кредиты по программе МСК выдаются исключительно в рублях.

Условия займа зависят от:

- доходов и возраста заёмщика;

- количества детей в семье;

- вида недвижимости;

- оценочной стоимости жилья;

- доли первоначального взноса;

- наличия постоянных доходов, получаемых через карты Сбербанка, и других индивидуальных факторов.

Пошаговый алгоритм покупки квартиры в ипотеку с МСК

Путь к собственной квартире порой нелегок и часто пролегает через ряд бюрократических процедур. Для покупки квартиры за счёт денег государства и банка необходимо удовлетворить требование обеих инстанций. Ниже расписана пошаговая схема действий для оформления ипотечного кредита:

- Производится поиск жилого объекта, соответствующего желаниям членов семьи.

- Уточняется возможность финансовой организации, продавца недвижимости участвовать в сделке при участии материнского капитала.

- Подаётся заявка в Сбербанк на получение кредита. Документы рассматриваются 2-5 дней.

- Собирается пакет документов, подписываются договора с банком и продавцом.

- Сбербанк перечисляет оговорённую сумму, которая снимается и ложится в сейфовую ячейку с исключительно совместным доступом.

- Заёмщик оформляет на себя право собственности и предъявляет новые документы в банк.

- Продавец получает деньги из сейфа.

- Заявление на использование сертификата МСК с пакетом документов передаётся в ПФ.

- ПФ рассматривает документацию и перечисляет средства по указанным реквизитам Сбербанку.

- После выплаты кредита, снятия обременения и вступления в полное право владения квартирой, члены семьи должны распределить доли собственности между всеми детьми, согласно подписанному обязательству.

Ипотечная программа МСК была создана для участия в ней максимального числа российских семей, поэтому большинство её этапов не вызывает существенных затруднений.

Процентная ставка

Градация ставок по ипотеке для первичного и вторичного жилья с использованием материнского капитала выглядит следующим образом:

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; + 0,3% при отказе от электронной регистрации; Акция молодая семья — базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,7 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 9,2 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% — если не зарплатник; + 1% — при отказе от страхования жизни. | |

| Ипотека на гараж и машино-место | 9,7 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации; + 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 9 | 30 | |||

| Акция «Свой дом под ключ» | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области | 10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки, + 1% при отказе от страхования жизни |

Как видно из таблицы, минимальная процентная ставка при покупке строящегося жилья составит 6,5% в год, при покупке готового объекта – 8,5% годовых.

Обозначенные проценты являются базовыми и актуальны для клиентов, заключивших договор полного страхования и относящихся к категории зарплатных клиентов Сбербанка. К ним банк может применять как надбавки, так и скидки.

К скидкам можно отнести:

- — 0,5 п.п. – при наличии зарплатной карты Сбербанка;

- — 0,3 п.п. – в случае покупки жилья через «ДомКлик»;

- — 0,4 п.п. – скидка для молодых семей;

- до – 2 п.п. – возможная скидка от девелопера при покупке новостройки.

Надбавки:

- +1 п.п. – в случае отказа заемщика от приобретения личной страховки;

- + 0,2 п.п. — если первый взнос менее 20%;

- +0,8 п.п. – в случае непредоставления клиентом подтверждения его доходов.

Окончательное значение процентной ставки по ипотечному займу с маткапиталом в Сбере утверждается после изучения полного пакета документов заемщика.

Государственные программы

Есть несколько Госпрограмм, в которых можно воспользоваться маткапиталом в 2020 году – это программа «Молодая семья» и «Ипотека плюс материнский капитал».

Молодая семья

Пара, в которой хотя бы одному члену семьи от 21 до 35 лет, имеет право воспользоваться программой. При этом размер субсидии составляет 30% +5% за рожденного ребенка. Как вариант, субсидия по данной программе может стать первоначальным взносом при оформлении ипотеки.

Оформить субсидию и взять кредит может не только семья, где есть два родителя, но и где есть только один родитель – например, только мать. Cемья должна стоять на учете граждан, которые нуждаются в улучшении жилищных условий.

Средства сертификата перечисляются семье и в определенный момент проходят как очередной платеж по ипотеке. Причем они могут быть перечислены как на вторичную жилую недвижимость, так и на строительство нового жилья.

Имеются ограничения по внесению первоначального взноса по программе. Если есть хотя бы один ребенок, то ПВ составит 15%. А если их нет, то ПВ – не менее 20%. Жилая недвижимость, покупаемая через банковский займ, делится поровну между всеми детьми и супругами.

Ипотека плюс материнский капитал

В отличие от первой программы, по этой системе проходят только те семьи, где появился второй и более ребенок. Здесь неважно, стоит ли семья на очереди по предыдущей программе, или же нет.

Средства из сертификата можно потратить как на частичное или полное погашение задолженности перед Сбербанком, так и использовать в качестве первоначального взноса. Кроме того, средства можно использовать на покупку уже эксплуатируемого или строящегося жилья. Например, построить на средства новый дом нельзя, но зато можно купить индивидуальный дом, если только он будет пригодным для жилья.

Если ипотека уже была взята в Сбербанке до получения сертификата, то, для того чтобы использовать средства из МК, нужно действовать следующим образом:

- Для начала нужно взять в Сбербанке справку о задолженности по займу.

- Далее информацию нужно предоставить в ПФР.

- В фонде заполняется заявление о том, чтобы средства из МК перечислили на ипотечный счет в течение 40 дней.

При этом условия по Госпрограмме будут следующими:

- Процентная ставка и другие условия могут отличаться в зависимости от того, какую программу и какое жилье вы выберете. То же самое касается и первоначального взноса. Например, если речь идет о строящихся квартирах, то первоначальный взнос составит 15% от стоимости жилья. Для вторичного жилья взнос будет несколько выше – 20%.

- Сбербанк не воспрещает использовать МК в качестве первоначального взноса, но только в том случае, если сертификат равняется ему или даже превышает 15-20%. В итоге, благодаря сертификату, вы можете вообще не вносить никаких средств.

Условия по «вторичке» и строящемуся жилью несколько отличаются, а потому приведем конкретные условия:

- На вторичное жилье при использовании сертификата процентная ставка составляет от 9,5% и более в год.

- Минимальная сумма, которую можно взять в кредит – 300 тысяч рублей. Максимальная сумма объекта в регионах может составлять 8 миллионов, а в столице, Московской области и Питере – до 15 миллионов.

- Минимальная сумма первоначального взноса составляет 15%.

- Максимальный срок, на который выдается ипотека – это 30 лет. Однако важно, чтобы на момент погашения кредита плательщику было не более 75 лет.

- При оформлении ипотеки по данной Госпрограмме важно, чтобы на недвижимость была оформлена страховка от несчастных случаев. При отсутствии таковой ставка будет увеличена на 1%.

Для новостройки действуют следующие условия:

- Единая процентная ставка составляет 10%. Если заключать сделку через партнеров банка, либо онлайн регистрацию, то ставка составит 10,4%. Кроме того, процент может быть снижен при покупке жилья у застройщиков банка.

- Первоначальный взнос так же снижен до 15%.

- Минимальная сумма кредита, которую может взять заемщик – 300 тысяч рублей.

- Выплата средств может осуществляться в качестве рассрочки. Так, первая часть выплачивается сразу же, как только регистрируется недвижимость, а вторая – уже перед тем, как дом будет введен в эксплуатацию.

- Во время строительства возможно поручительство третьих лиц.

Так как ипотека подразумевает длительное сотрудничество между банком и заемщиком, первое, что сделает Сбербанк – это проверит клиента на соответствие требованиям, которые предъявляет организация.

А требованию будут следующими:

- Когда клиент покупает жилье, ему должен быть как минимум 21 год, а при полном погашении – не более 75 лет. Если же кредитования осуществляется таким образом, что с трудового места не предоставляются справки о доходах, то максимальный возраст – уже 65 лет.

- В большинстве случаев требуется справка о доходах и трудовом стаже. И если доход рассчитывается индивидуально в зависимости от ипотечного кредита, то срок службы стандартный – не менее полугода. И не менее года за последние 5 лет.

- Если доход, имеющийся у заемщика, недостаточный, то можно привлечь 3 созаемщиков, и тогда сумма кредита будет увеличена. При этом созаемщиком должен обязательно стать супруг или супруга, а вот на детей данное правило в Сбербанке не распространяется.

Возможно снижение ставки, но только при определенных условиях. К примеру, если вы получаете ЗП на карту Сбербанка, то ставка будет снижена до 0,5%. Если же будет совершена электронная сделка с помощью банка, то процентная ставка снизится еще на 0,1%.

Как подать заявку

Подача заявки на получение кредита под материнский капитал в Сбербанке осуществляется двумя способами: удаленно через личный кабинет «ДомКлик» и в любом уполномоченном отделении.

В обоих случаях потенциальный заемщик должен подготовить заранее требуемый пакет бумаг. Если в отношении приобретаемого объекта недвижимости клиент еще не определился, то комплект бумаг сдается без документов на залог. В этом случае решение Сбербанка будет предварительным и может измениться после анализа залогового имущества.

Что такое материнский капитал и как получить под него кредит

Материнский капитал – это мера государственной поддержки молодых семей, которые родили или усыновили двух и более детей. Можно ли взять кредит под материнский капитал? Ответ однозначный – да! Но есть некоторые правила.

Материнский капитал может быть потрачен на различные цели: образование детей, пенсию матери и пр. Но главным способом траты выплаты по-прежнему остается улучшение жилищных условий.

Конечно же бывают случаи когда в материнском капитале отказывают. Причин невыдачи сертификата может быть много.

- Отсутствие оснований выдачи;

- прекращение оснований к получению дополнительных мер государственной материальной поддержки;

- лишение родительских прав супруга;

Материнский капитал становится хорошим подспорьем для получения ипотеки. Его можно полностью отдать в счет уплаты первоначального взноса по ипотеке, а также добавить к нему собственные сбережения, тем самым увеличив сумму платежа. Кроме того, маткапитал можно пустить в счет погашения текущих платежей. На материнский капитал можно купить квартиру в ипотеку в новостройке или на вторичном рынке, произвести обмен старого жилья на новое, поучаствовать в долевом строительстве, построить собственный частный дом и пр.

С 2020 года сумма выплаты составляла 453 тысячи рублей, в 2017 году вплоть до 2020 года изменения суммы семейного капитала (индексации) проводится не будет вследствие влияния инфляции и других финансовых причин.

Источник: tbti.ru

Ипотека плюс материнский капитал от Сбербанка

Ни для кого не секрет, что средства материнского капитала являются одной из возможностей для семьи приобрести квартиру в ипотеку, потому что выплачивать ипотеку целиком могут себе позволить далеко не все, а материнский капитал существенно снижает финансовое бремя. Но важно грамотно его использовать, в частности, один из вариантов приемлемого использования материнского капитала — это именно ипотека от Сбербанка.

Особенности ипотечной программы

Заемщик может использовать сумму материнского капитала частично или в полном объеме в качестве первоначального взноса при оформлении ипотечного кредита. Могут быть использованы только средства мат. капитала либо материнский капитал в совокупности с собственными средствами.

Если при получении ипотеки будут использован семейный капитал, то важно согласовать с продавцом квартиры срок и процедуру получения денежных средств мат. капитала, поскольку на перечисление данной суммы из ПФР потребуется определенное время.

Кроме того, материнский капитал может быть использован для погашения уже имеющегося кредита в досрочном порядке.

Цели, на которые выдается ипотека

Ипотечный кредит может быть использован на приобретение следующих объектов недвижимости:

- квартира в новостройке у застройщика (первичный рынок жилья);

- жилое помещение на вторичном рынке.

Жилье, приобретаемое на заемные средства Сбербанка, необходимо оформить в собственность клиента или долевую собственность супругов.

Плюсы программы «Ипотека плюс материнский капитал»

К преимуществам данного финансового продукта можно отнести:

- Средства маткапитала можно использовать при приобретении готового или строящегося жилья;

- Заемщик получает скидку по процентной ставке, если получает заработную плату на карту Сбербанка;

- Комиссия за выдачу заемных средств по программе «Ипотека плюс материнский капитал» Сбербанком не взимается. Банк не может брать дополнительные комиссии за предоставление кредитных средств.

- Заемщики имеют право досрочно погасить ипотеку в любое время, ограничение такого права банком не допускается.

Основные условия

Сбербанк предлагает, наверное, лучшие на рынке условия кредитования. Ключевые параметры ипотечной программы следующие:

| Кредит выдается на следующие цели: | · приобретение квартиры в строящемся доме; · приобретение жилья на вторичном рынке недвижимости. |

| Срок кредитования | до 30 лет |

| Размер ипотеки: | Минимальная сумма от 300 тыс. рублей. |

Максимальная сумма кредита:

· 60 млн. руб.

- от 10% для заемщиков, которые получают зарплату на счет в Сбербанке;

- от 15% для прочих категорий клиентов;

- от 30% для заемщиков, не подтвердивших свой доход.

Валюта кредита: ипотечный кредит выдается в рублях РФ.

Срок одобрения по заявке на ипотеку составляет один день. Срок отсчитывается на следующий день после подачи комплекта документов в офис Сбербанка. Банк вправе отказать в получении кредита без объяснения причин. Наиболее частыми причинами отказа являются плохая кредитная история или недостаточный доход заемщика.

В течение полугода с момента предоставления ипотеки следует обратиться в региональный отдел Пенсионного фонда РФ для перечисления средств семейного капитала в банк для погашения кредита.

Погашение ипотечного займа осуществляется с помощью ежемесячных аннуитетных платежей. График платежей является приложением к договору ипотечного кредитования.

Процентная ставка

Процентная ставка составляет от 4,1 %. Эта ставка действует при условии всех дополнительных скидок по программе. Если заемщик отказывается от дополнительных услуг, то применяется базовая ставка 8,9%.

Дополнительные услуги, уменьшающие ставку

- Оформление страхования жизни снижает ставку на 1 %. Если произойдет несчастный случай выплата по страховке позволит в полном объеме компенсировать обязательства в отношении банка по кредиту;

- Скидка от фирмы-застройщика на 1 год – до 6,7%. Применяется, если квартира приобретается у определенных строительных компаний. Срок ипотеки влияет на размер скидки. В случае превышения скидки базовой ставке по кредиту, процентная ставка в 1-ый составит 0,1%; Список аккредитованных Сбербанком строящихся жилых комплексов можно посмотреть по ссылке .

- Электронная регистрация сделки позволяет снизить ставку на 0,3%. С помощью данной услуги переход права собственности на квартиру может быть зарегистрирован без посещения МФЦ или службы Росреестра. Все необходимые действия совершаются в онлайн режиме. Сотрудник Сбербанка направляет документы в регистрационную службу в электронной форме. Выписка из ЕГРН и договор купли-продажи с отметкой о прохождении гос. регистрации придет клиенту на электронную почту.

Требования к заемщику

Требования банка, предъявляемые к заемщикам:

- возраст заемщика на дату подачи заявки – не менее 21 года и не более 75 лет на момент полного возврата ипотеки;

- от 6 месяцев на текущем месте работы и от одного года общего стажа в последние пять лет;

- Заемщик должен иметь российское гражданство;

- доход заемщика должен позволять ежемесячно платить соответствующую сумму.

Кто может стать созаемщиком

Супруг заемщика всегда будет выступать созаемщиком (при отсутствии установления другого правового режима собственности по брачному договору).

В большинстве случаев созаемщиками являются родственники заемщика, например, супруг, родители, брат или сестра. Максимум можно привлечь до шести созаемщиков. Как уже говорилось, если заемщик состоит в официальном браке, то его супруг обязательно должен быть созаёмщиком, за исключением оформления брачного договора.

К примеру, для повышения шансов на одобрение заявки на получение ипотечного кредита, заемщик имеет возможность привлечь созаёмщиков, участвующих в зарплатном проекте. Также во время подачи документов, можно указать, чтобы сотрудники кредитного отдела банка не учитывали платежеспособность созаёмщика. В результате перечень необходимых документов может быть уменьшен, но это может повлиять на размер максимально одобренной суммы.

Условия ипотечного кредитования в отношении конкретного клиента устанавливаются Сбербанком индивидуально.

Порядок получения

Ипотечный кредит оформляется в 7 шагов:

| Нужно взять справку из Пенсионного Фонда РФ | справка должна содержать размер остатка материнского капитала |

| Рассчитайте примерные условия | Можно использовать ипотечный калькулятор на официальном сайте Сбербанка или на сайте ДомКлик для подбора комфортных условий кредитования при учете дополнительных скидок, уменьшающих ставку |

| Подача заявки | Заявка может быть подана в банк прямо на сайте. Перед этим необходимо зарегистрироваться на сайте, заполнить анкету и прикрепить требуемые документы. Если нажать на кнопку «подать заявку» на сайте Сбербанка, система перебросит вас автоматически в ДомКлик |

| Получение решения банка | Банк отвечает по заявку в течение 2х – 4х дней. Ответ отправляется по смс, а также на указанный адрес электронной почты. |

| Выбор объекта недвижимости | Подходящее жилье можно подобрать сразу же после положительного решения от банка, когда заемщику сообщат о максимальном размере ипотечного кредита |

| Одобрение объекта недвижимости банком | После подбора жилого помещения, застройщиком направляются документы в банк для одобрения объекта |

| Получение кредитных средств | Сотрудник банка назначает дату подписания ипотечного договора |

Требуемые документы

- Государственный сертификат на материнский капитал;

- Уведомление (справка) из отделения ПФР об остатке средств мат. капитала;

- паспорт заемщика со штампом о регистрации по месту жительства РФ;

- свидетельство о регистрации по месту пребывания (если заемщик имеет временную прописку);

- документ, подтверждающий доход заемщика:

— справка о доходах и суммах НДФЛ; - копия трудовой книжки, заверенная работодателем;

- документы на жилое помещение, приобретаемое в ипотеку (можно предоставить в течение 90 дней с момента одобрения заявки).

У потенциального заемщика должен быть стабильный доход и не должно быть текущих просрочек по кредитам, желательно также избавиться от кредитных карт, потому что это может повлиять на одобрение заявки.

Клиентам, которые не получают зарплату на счет в Сбербанке, при подаче заявки на ипотеку нужно предоставить документы, подтверждающие финансовое положение и трудоустройство заемщика (и поручителя – при наличии).

В соответствии с законодательством, при получении ипотечного кредита обязательно необходимо заключать договор страхования объекта недвижимости от рисков гибели или утраты, повреждения в пользу банка на полный срок действия ипотечного договора. От этой страховки заемщик отказаться не имеет права, поскольку она закреплена законом, а вот от дополнительного страхования (жизни, здоровья, риска потери работы и т.п.) можно отказаться.

Получить полис можно в этот же день на сайте ДомКлик, на сайте страховой организации ООО СК «Сбербанк Страхование» или в офисе Сбербанка.

При покупке квартиры в новостройке, страховка оформляется только после регистрации права собственности в Росреестре.

Программа «Ипотека плюс материнский капитал» полностью прозрачна, но и процент одобрения у Сбербанка ниже, поэтому пробуйте и возможно, Сбербанк одобрит вашу заявку.

Если в целом если давать оценку данному финансовым продукту, можно сделать вывод, что это очень хорошее ипотечное предложение, можно даже сказать, что это шанс, который предоставляет государство и им, конечно же, нужно воспользоваться. Главное выбрать грамотно банк, с которым вы будете сотрудничать, и Сбербанк это, пожалуй, на настоящий момент лучший вариант, т.е. в других банках процентные ставки выше и другие условия могут содержать скрытые подводные камни.

Источник: ipoteka-nedvizhimost.ru