Рынок недвижимости, в том числе рынок жилья, по мнению Д. Фридмана и Н. Ордуэя, «представляет собой определенный набор механизмов, посредством которых передаются права на собственность и связанные с ней интересы» [41] . Одним из важнейших механизмов, с помощью которых функционирует рынок жилья, является финансовый механизм. Трансформация экономических отношений в России в конце ХХ в. привела к кардинальному изменению механизмов финансирования в жилищной сфере. Приток инвестиций на рынок жилья и рынок жилищного строительства осуществляется с помощью различных финансовых механизмов. Переход от плановой системы к рыночной нарушил устойчивые инвестиционные потоки, обеспечивающие финансирование строительства, реконструкции и капитального ремонта жилищного фонда.

До начала перестройки в России финансовый механизм жилищной сферы полностью функционировал на основе бюджетного финансирования, которое составляло до 90 % от общего объема инвестиций в жилищную сферу. Незначительную долю инвестиций составляли индивидуальное и кооперативное строительство, финансируемые за счет личных сбережений граждан.

Необходимо вводить новые механизмы финансирования жилищного строительства, — Стрихарский.

В настоящее время в России структура инвестиций в жилищное строительство стала больше совпадать со структурой инвестирования в развитых странах, в которых одним из основных источников финансирования жилищной сферы являются средства домохозяйств (в том числе с привлечением банковских кредитов). При этом доля бюджетных инвестиций не превышает 2–5 %.

Последствиями сокращения бюджетного финансирования жилищных инвестиций стали:

– снижение объемов жилищного строительства;

– снижение доступности жилья;

– снижение качества жилищного фонда и увеличение доли ветхого и аварийного жилья.

Отсутствие финансовых механизмов, способных привлечь достаточный объем частного капитала на рынок жилья, отсутствие механизмов доступного жилищного кредитования, а также других финансовых инструментов финансирования жилищного строительства привели к обострению проблемы обеспечения населения жильем. В этих условиях поиск новых финансовых механизмов становится важной задачей государственной жилищной политики.

Понятие «механизм» широко используется в научной литературе и определяется в общем виде как некоторая система, устройство, набор инструментов, определяющих порядок или организацию какой-либо деятельности. Некоторые авторы [42] понимают под механизмом совокупность правил, методов, процедур и т. д., регламентирующих взаимодействие участников организационной системы.

В трудах ученых-экономистов всегда отводилась важная роль экономическим механизмам. Например, К. Маркс в «Капитале»[43] подробно описывает механизмы движения капитала, обращения, воспроизводства и обмена. Дж. А. Хансон, П. Хонохан и Дж.

Маджнони[44] в своих работах рассматривают различные механизмы, влияющие на экономическую и социальную жизнь общества, в т. ч. правовые, ценовые, валютные, конкурентные и другие рыночные механизмы. Н.Г. Мэнкью[45] описывает механизмы регулирования, распределения и функционирования экономики. А. Кульман [46] изучает механизмы рыночной экономики: валютный, финансовый, механизм обеспечения равновесия производства и потребления, механизм инфляции, уделяя особое внимание механизмам экономических циклов и мультипликации.

Особенности проектного финансирования. Структурирование кредитных сделок Лк.1 Курс ШМ ЮФ МГУ

Среди отечественных авторов в наибольшей степени известны труды Л.И. Абалкина, который занимался исследованиями хозяйственного механизма развитого социалистического общества. В 1973 г. он писал, что «цели политики, ее социальные установки весьма существенно влияют на весь механизм, на используемые им методы и инструменты, на выбор критериев оценки результатов хозяйственной деятельности» [47] . Позднее, в 2000 г. Л.И. Абалкин написал, что «хозяйственный механизм опосредует связь форм собственности и производительных сил» [48] .

Применительно к инвестиционной деятельности экономические механизмы исследовались Б.С. Вайнштейном[49], А.Г. Ковалевым, Н.Г. Мэн-кью[50], Т.Ю. Овсянниковой[51].

В последнее время наиболее значимые исследования выполняются в рамках теорий экономических механизмов, основоположниками которых считаются Л. Гурвич (L. Hurwicz) [52] , Р. Майерсон (R. Myerson) и Э. Мэскин (E. Maskin), получившие в 2007 г. Нобелевскую премию по экономике за «основополагающий вклад в теорию экономических механизмов».

Так, Л. Гурвич и С. Райтер создали теорию эффективных торговых механизмов и схем регулирования экономики государством. По их определению, механизм – это структура, моделирующая институты, с помощью которых экономическая деятельность управляется и координируется. Областью научных интересов Р. Майерсона являются механизмы распределения. Э. Мэскин развил теорию оптимальных механизмов функционирования рынка[53].

В отечественной литературе понятие «экономический механизм» определяется как совокупность организационных структур и конкретных форм и методов управления, а также правовых норм, с помощью которых реализуются действующие в конкретных условиях экономические законы, процесс воспроизводства [54] .

В отличие от экономического, финансовый механизм большинство исследователей определяют как совокупность форм и видов организации финансовых отношений, специфических методов формирования и использования финансовых ресурсов и способов их количественного определения[55].

Изучению финансовых механизмов посвящены исследования А.Н. Асаула[56], В.Н. Буркова, А.П. Бычкова[57], А.Г. Грязновой, Б. Данева, А.К. Еналеева [58] , В.В. Кондратьева, И.Е.

Никулиной[59], В.В. Цыганова, А.М. Черкашина [60] и других ученых. Так, некоторые исследователи[61] считают, что каждая конкретная модель активной системы и каждая конкретная задача управления должна описываться заданием состава, структуры системы и механизма ее функционирования.

Несмотря на большое количество исследований в данной области, в экономической науке не сложилось общего определения финансового механизма. Финансовый механизм в трудах разных авторов может определяться:

– как совокупность способов и методов, благодаря которым происходит движение финансовых средств, работает система их распределения, образования доходов и накоплений [62] ;

– как составная часть хозяйственного механизма;

– как совокупность форм и методов, с помощью которых обеспечивается осуществление широкой системы распределительных отношений, образования доходов и накоплений, создание и использование централизованных и децентрализованных фондов денежных средств [63] .

По нашему мнению, наиболее точным является определение финансового механизма из Современного экономического словаря: «финансовый механизм – это составная часть хозяйственного механизма, совокупность финансовых стимулов, рычагов, инструментов, форм и способов регулирования экономических процессов и отношений» [64] .

Однако, по мнению М.Г. Гаджиева [65] , во многих определениях «утрачивается субъект- и объекториентированность финансового механизма, сведение его к инструментальному объяснению». Этот исследователь определяет финансовый механизм как «динамичную сущность любой финансовой системы, совокупность форм и методов воздействия на субъекты и объекты финансового управления для достижения намеченных стратегических целей». Также, по мнению этого автора, финансовый механизм базируется на правовом и организационно-экономическом механизмах.

По нашему мнению, нормативно-правовой и организационно-управленческий механизмы, наряду с экономическим, являются подвидами хозяйственного механизма (рисунок 7). Также мы полагаем, что экономический механизм, в свою очередь, включает в себя финансовый, ценовой, инвестиционный и другие виды механизмов.

| Хозяйственный механизм |

| Нормативно- правовой механизм |

| Экономический механизм |

| Организационно-управленческий механизм |

| Ценовой механизм |

| Финансовый механизм |

| Инвестиционный механизм |

| Другие |

Рисунок 7 – Классификация механизмов как объектов экономических исследований

В связи с тем, что многие исследователи определяют финансовый механизм как совокупность или систему, необходимо выделить основные составляющие элементы такой системы. Некоторые авторы[66] считают, что первичным элементом финансового механизма является вид организации финансовых отношений, поскольку этот вид определяет способ выражения и проявления финансовых отношений в соответствующих финансовых ресурсах. Другие [67] полагают, что финансовый механизм состоит из пяти следующих элементов: финансовые методы, финансовые рычаги, правовое, нормативное и информационное обеспечение.

Учитывая вышесказанное, можно сказать, что финансовый механизм представляет собой набор взаимосвязанных элементов, способствующих организации, планированию и стимулированию использования финансовых ресурсов, при этом основными элементами финансового механизма являются:

– вид организации финансовых отношений;

– формы и способы регулирования экономических процессов и отношений;

– правовое, нормативное и информационное обеспечение.

Значимость финансовых механизмов как источников привлечения инвестиций обусловлена тем, что, в конечном счете, они определяют эффективность всего процесса инвестирования.

В трудах отечественных и зарубежных исследователей описано многообразие финансовых механизмов. Например, А.А. Курилова [68] в своих работах особое внимание уделяет изучению финансового механизма управления предприятием и пишет, что «финансовый механизм – это система управления финансами предприятия, предназначенная для организации финансовых отношений как внутри организации, так и с внешней средой с использованием методов, приемов и инструментов формирования и распределения финансовых ресурсов, функционирующая с целью воздействия на экономическое и внеэкономическое развитие предприятия».

Исследователи, занимающиеся изучением финансовых отношений на рынке жилья, выделяют различные финансовые механизмы, действующие на этом рынке. Например, Г.М. Стерник[69] и А.Н. Асаул определяют рынок недвижимости как совокупность различных финансовых механизмов и подробно описывают их. Д.А.

Лепилин характеризует финансовый механизм жилищного строительства как «систему форм, методов и инструментов аккумуляции финансовых ресурсов и финансирования расходов на строительство жилья»[70].

По нашему мнению, финансовый механизм в жилищной сфере – это способ организации финансовых отношений между экономическими субъектами по поводу формирования финансовых ресурсов и финансирования процессов производства, распределения, обмена, использования и реновации жилья.

Основными действующими в настоящее время финансовыми механизмами привлечения инвестиций в жилищную сферу являются:

1) механизм долевого участия в строительстве;

2) механизм ипотечного кредитования;

3) механизм прямого финансирования (приобретение готовых объектов жилой недвижимости);

4) механизм кредитного финансирования;

5) механизм проектного финансирования;

6) механизм, получивший название «зачетное строительство»;

7) механизм государственного субсидирования.

Долевое участие является одним из основных механизмов финансирования жилищного строительства в России. Большая часть девелоперских компаний привлекает средства частных инвесторов, заключая с ними договоры о долевом строительстве.

В этих договорах стоимость объектов жилья на начальной или так называемой «нулевой» стадии строительства обычно снижена по сравнению с готовыми объектами. Такие колебания стоимости могут составлять до 50 % от реальных рыночных цен на готовое жилье. Это позволяет застройщикам, не имеющим достаточного собственного капитала, привлекать финансовые ресурсы населения даже при отсутствии значительного задела на объекте. Фактически механизм долевого финансирования жилищного строительства представляет собой разновидность финансовых пирамид, которые в условиях кризиса «осыпаются», оставляя под обломками «обманутых дольщиков».

Так, в Томской области в 2009–2010 гг. оказались в такой ситуации более трех тысяч участников долевого жилищного строительства. Однако согласно изменениям в 286–ФЗ «О взаимном страховании» [71] договор о долевом участии в строительстве должен сопровождаться договором страхования гражданской ответственности застройщиков в отношении каждого участника долевого строительства. В первую очередь, изменения в 286–ФЗ призваны защитить интересы участников долевого строительства и предотвратить появление «обманутых дольщиков». Вместе с тем, можно предположить, что количество организаций, которые смогут заключать такие договоры, значительно снизится, и, соответственно, с их введением поток инвестирования в жилищную сферу значительно уменьшится.

В настоящее время крупными строительными компаниями часто используются короткие инвестиционные проекты, рассчитанные на небольшой срок, половину которого занимает подготовительный этап строительства объектов жилой недвижимости (отвод земельного участка, разработка необходимой проектно-сметной документации и т. п.) и половину – собственно реализация проекта. Обычно подобные проекты основаны на долевом участии в строительстве будущих собственников жилой недвижимости, поэтому удельный вес собственных инвестиций строительных компаний в общем объеме капитальных вложений в такой проект имеет относительно невысокие показатели. Однако в связи с увеличением числа «обманутых дольщиков» и в условиях финансового кризиса привлечение средств на долевое участие в строительстве становится более затруднительным. В результате строительные компании должны самостоятельно искать новые механизмы привлечения инвестиций в жилищное строительство.

В большинстве развитых стран основным механизмом поддержки спроса на покупку жилья является жилищное кредитование, в первую очередь – ипотека. Так, по странам Евросоюза[72] около 37 % жилья обременено невыплаченной ипотекой или жилищным кредитом (рисунок 8), в некоторых странах этот показатель намного выше. Например, в Швеции доля невыплаченного жилья достигает 65,9 %, в Норвегии – 63,0 %, Исландии – 62,7 %, в Нидерландах – 59,6 %, в Дании – 52,7 % (рисунок 9).

Рисунок 8 – Структура жилья, находящегося в собственности граждан в странах Евросоюза

в зависимости от наличия обременений (построено автором по данным Евростата [73] )

Рисунок 9 – Доля жилья с обременением (в %), находящегося в собственности,

в некоторых странах Евросоюза (построено автором по данным [ [74] ])

Основной формой жилищного кредитования является ипотека, финансовый механизм которой основан на залоге объекта жилой недвижимости при получении ссуды в кредитной организации (банке). Данный залог позволяет залогодержателю осуществлять право преимущественного удовлетворения требований долга. Этот механизм подробно исследован в трудах И.Е. Никулиной[75].

Становление и развитие системы ипотечного кредитования в России придало мощный импульс росту жилищного строительства. Анализ ежегодных показателей количества и объемов выданных ипотечных кредитов свидетельствует о росте подобных сделок по всей стране. Так, например, в Томской области на 01.12.2012 г. было выдано 6762 жилищных кредита физическим лицам на общую сумму 8662 млн. руб. (рисунок 10), при этом средневзвешенная процентная ставка является самой низкой среди регионов СФО и составляет 11,7 % [76] . Но, несмотря на значительный рост и развитие различных ипотечных программ в России, эксперты [77] прогнозируют, что по итогам 2013 г. объем выдачи ипотечных кредитов вырастет лишь на 18–21 % против 40–45 % по итогам 2012 г.

Рисунок 10 – Динамика жилищного кредитования в Томской области

Основной причиной спада является повышение процентных ставок по ипотечным программам. В основном, условия ипотечного кредитования в России по многим параметрам (размерам процентных ставок, срокам возврата ипотечных кредитов и другим) уступают западным странам. По данным опросов, проведенных аналитиками журнала «Эксперт» [78] , 81 % населения не может воспользоваться ипотечными программами. В числе основных причин указываются недостаточный уровень доходов (67 %) и высокие процентные ставки (39 %). Это подтверждается и данными Росстата на 01.10.2013 г. [79] , согласно которым более половины населения России имеет доход менее 19 тыс. руб. в месяц, и 17,2 % – доход от 19 до 27 тыс. руб. (таблица 2).

Таблица 2 – Уровень доходов населения по состоянию на 01.10.13 г. (по данным[80])

| Уровень дохода на 1 чел. в месяц | Доля населения, % |

| Менее 19 тыс. руб. | 53,8 |

| От 19 до 27 тыс. руб. | 17,2 |

| От 27 до 45 тыс. руб. | 17,8 |

| Свыше 45 тыс. руб. | 11,2 |

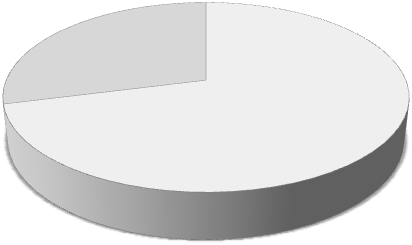

Соответственно, как минимум, 71 % населения по своим финансовым возможностям не сможет воспользоваться ипотекой (рисунок 11). Таким образом, потенциал наращивания объемов ипотечного кредитования, по нашему мнению, практически исчерпан, строительство жилья не получает необходимого объема инвестиций, а жилье по-прежнему остается недоступным для основной части населения России.

Однако, согласно исследованиям, проведенным Росстатом в 2011 г.[81], в ближайшие 2–3 года предполагают улучшить свои жилищные условия 11,4 % населения, в т. ч. 36,5 % семей, имеющих трех и более детей, и 29,2 % молодых семей без детей. В качестве предполагаемых источников финансирования нового жилья использование кредитов указали 26,2 % населения, использование средств материнского капитала – 4,0 % и другие источники (в т. ч. продажу имеющегося жилья) – 58,9 %.

| Менее 27 тыс. руб., 71 % |

| Свыше 27 тыс. руб., 29 % |

Рисунок 11 – Уровень доходов населения по состоянию на 01.10.13 г.

(по данным Росстата[82])

Население, проживающее в сельской местности, в качестве источников указало: средства от продажи имеющегося жилья (44,2 %), средства материнского капитала (29,4 %), ипотечный кредит (10,4 %), субсидии на приобретение жилья (8,3 %) и другие источники (46,8 %).

Несмотря на выявленные предпочтения, воспользоваться механизмом прямого финансирования (приобретение готовых объектов жилой недвижимости за счет собственных средств) может только незначительная часть населения, имеющая очень высокие доходы. Механизм кредитного финансирования в связи с высокими процентными ставками по кредитам значительно увеличивает совокупность затрат на покупку объекта недвижимости или его строительство. Перспективы привлечения больших объемов инвестиций на рынок жилья с помощью таких финансовых механизмов, как механизм проектного финансирования или зачетное строительство, не являются оптимистичными.

Механизм субсидирования предполагает направление значительных государственных средств в частные структуры безвозмездно, что увеличивает риски нецелевого использования бюджетных средств. Распространенное мнение состоит в том, что выход из сложившейся ситуации на рынке жилья лежит в механизме субсидирования субъектов рынка в самых разных формах.

По нашему мнению, механизм жилищного субсидирования имеет значительные ограничения и не может решить проблему финансового обеспечения жилищных инвестиций. Такой же точки зрения придерживается и О. Бессонова, которая считает, что «модель субсидирования всех элементов рынка (ипотеки, застройщика, покупателя и т. д.) приведет к быстрому исчерпанию бюджетных средств, но не даст эффекта по формированию новой, адекватной современным реалиям жилищной модели, обеспечивающей потребности всех слоев населения. Поэтому имеющийся ресурс государственного характера необходимо сконцентрировать на создании государственных (муниципальных) жилищных секторов с целью создания спроса со стороны государства на определенный тип жилищной застройки и стимулирование реструктуризации строительного бизнеса для создания таких типов жилья, которые будут востребованы основной массой платежеспособного населения»[83].

К сожалению, существующие государственные проекты и программы по решению жилищного вопроса населения не достигают поставленных целей. Действующие механизмы финансирования жилищного строительства не приносят значимых результатов, соответственно, жилищное строительство не получает требуемых инвестиций, и жилищная проблема не решается в полной мере.

Кризис еще раз показал, что для дальнейшего роста жилищного строительства необходимы значимые изменения в жилищной политике и создание новых финансовых институтов и механизмов, способных привлечь инвестиции в жилищную сферу и увеличить количество домохозяйств, для которых комфортное жилье может стать более доступным. Различные программы, разрабатываемые и внедряемые наряду с ипотечным кредитованием, такие, как ссудосберегательные кассы и различные фонды, со временем превращаются в обычные «пирамиды» из-за роста цен на жилье и уровня инфляции. Взаимное страхование, призванное защитить дольщиков строительства жилья от недобросовестных застройщиков, оборачивается потерей большей части частных инвесторов на рынке строящегося жилья. Становится очевидным, что жилищный вопрос остается по-прежнему ответственностью государства, без радикальных мер которого жилищную проблему решить невозможно.

Опора деревянной одностоечной и способы укрепление угловых опор: Опоры ВЛ — конструкции, предназначенные для поддерживания проводов на необходимой высоте над землей, водой.

Источник: cyberpedia.su

Государственное управление собственностью. Тема 11. Ипотека и ипотечное кредитование. Тест для самопроверки

Поможем успешно пройти тест. Знакомы с особенностями сдачи тестов онлайн в Системах дистанционного обучения (СДО) более 50 ВУЗов. При необходимости проходим систему идентификации, прокторинга, а также можем подключиться к вашему компьютеру удаленно, если ваш вуз требует видеофиксацию во время тестирования.

Закажите решение за 470 рублей и тест онлайн будет сдан успешно.

1. Жилье используется в качестве …

товара

места проживания

средства обмена

средства расчета

2. В договоре ипотечного кредита предусмотрено (а) …

принятие мер по сохранности заложенного имущества

право на судебное разбирательство

обращение взыскания на имущество в порядке определенном законом

возможность неоднократного заклада жилья приобретенного по ипотечному кредиту

3. В зависимости от субъекта кредитования ипотечные кредиты выдаются …

индивидуальному частному предпринимателю торговли на приобретение стройматериалов

подрядчику на строительство жилья

застройщику на строительство жилья

юридическому лицу для строительства дополнительного цеха

4. Финансирование строительства жилья производится за счет …

кредитов банка

бюджетных средств государственных и местных органов

амортизационных средств предприятий

инвестиций частных лиц

собственных средств

5. При выдаче ипотечного кредита банк принимает во внимание:

небольшой семейный доход, но работающих в высокодоходных организациях

гарантию фирм или организаций в погашении кредита

личный годовой доход заемщика

состав семьи заемщика

большой постоянный доход

многодетность семьи

доход годовой семьи

6. Ипотека – это кредит под залог …

уже построенного жилья

приобретенного жилья

строящегося имущества

любого имущества

определенного объекта недвижимости

7. Индексируемые кредитные инструменты, используемые в жилищном строительстве, гарантируют банку …

значительно увеличить сумму кредита по сравнению с кредитами по фиксированным или изменяющимся кредитным ставкам

определенный уровень дохода

страхование от риска потери финансовых средств

давать кредит заемщику на погашение ранее взятого в этом банке кредита

8. Финансовый леверидж – это …

привлечение заемного капитала для завершения инвестиционной сделки

кредит под приобретение земельного участка

вложение нераспределенной прибыли в реконструируемый объект

9. Более высокий процент ссуды в величине залога …

отталкивает клиентов

увеличивает риск банка

уменьшает риск банка

привлекает клиентов

10. Обращение взыскания на заложенное имущество производится по решению …

суда

заемщика кредита

кредитодателя

11. В зависимости от объекта кредитования ипотечные кредиты можно подразделять на …

ссуды под освоение дачного участка

ссуды для приобретения земельных участков

ссуды на приобретение мебели для жилья

ссуды на жилищное строительство

ссуды на освоение земельных участков под нежилые строения

12. Финансово-кредитные механизмы финансирования жилищного строительства

ипотечный кредит

лизинг

вторичный рынок закладных

институт залога

правительственные соглашения

форфетирование

расширение перечня имущества сдаваемого в залог

13. Ипотечный кредит выдается на …

приобретение товаров народного потребления

погашение ранее взятого кредита на приобретение дачи

строительство жилья

приобретение жилья

14. Индексирование закладных инструментов используемых в инвестировании жилищного строительства обеспечивает …

стимулирование к долгосрочному погашению ссуды

своевременный возврат ссуды

приведения платежей к реальной проектной ставке

предоставление ссуды на льготных началах

баланс выданных ссуд в соответствии с инфляцией

15. В залог под ипотечный кредит принимается имущество стоимостью ….

выше стоимости кредита и процентов по нему

равной величине кредита

равной величине кредита и процентов по нему

16. Ипотечный кредит с шаровыми платежами – это кредит с …

выплатой добавленного процента

замораживанием процентных выплат до истечения срока

частичной амортизацией и итоговым шаровым платежом

выплатой только процентов

нарастающими платежами

переменной ставкой

17. Гарантия обеспечения возврата ипотечного кредита обеспечивается …

состоянием заложенного имущества

соотношением величины и размера залога

распиской заемщика, что кредит будет своевременно возвращен

использованием вторичного рынка закладных

18. Риск процентной ставки ипотечного кредита – это …

потенциальные потери, вызванные финансированием периодичности пересмотра ставок процента по кредитам

потери при реинвестировании вызванные ранним погашением кредита

несвоевременная проплата заемщиком кредитных платежей

19. При ипотечном кредитовании объектом залога является …

приобретение земельного участка

земельный участок, не зарегистрированный в едином государственном реестре

строительство жилья

коттедж

Источник: nn.dekane.ru

Механизмы финансирования жилищного строительства Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Моисеев В.А., Прокофьев К.Ю.

В статье рассматриваются и обобщаются механизмы финансирования жилищного строительства в Российской Федерации.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Моисеев В.А., Прокофьев К.Ю.

О развитии форм аккумуляции и использования накоплений в сфере инвестирования жилищного строительства

Текст научной работы на тему «Механизмы финансирования жилищного строительства»

механизмы финансирования жилищного строительства

В статье рассматриваются и обобщаются механизмы финансирования жилищного строительства в Российской Федерации.

Ключевые слова: механизм, финансирование, жилищное строительство, долевое строительство, ипотечное кредитование, закрытый паевой инвестиционный фонд недвижимости.

Жилищное строительство всегда являлось одним из важнейших секторов экономики России. Его динамика зависит от притока инвестиций в жилищную сферу. Это связано прежде всего с необходимостью наличия большого объема капитала при возведении объектов. Поэтому в условиях нестабильной экономики и ограниченности денежных ресурсов наличие разнообразных механизмов финансирования жилищного строительства имеет большое значение для развития данной сферы.

Целями написания данной статьи являются рассмотрение и обобщение механизмов финансирования жилищного строительства в Российской Федерации.

До кризиса 2008 г. рынок строительства жилья демонстрировал достаточно высокие темпы роста. Анализ данных, представленных на рис. 1, показывает, что в период с 2000 по 2008 г. площадь ежегодно вводимых в действие жилых домов выросла в 2,12 раза, а среднегодовой темп роста составил 1,1.

После 2008 г., в условиях кризиса, наблюдается снижение площади вводимых в действие жилых домов. Это связано с резким сокращением притока инвестиций на первичный рынок жилья, во-первых, в связи с сокращением банками программ жилищного кредитования, а во-вторых, в связи с изменением инвестиционного поведения покупателей жилой недвижимости [11].

В 2012 г. по объему жилищное строительство достигло докризисного уровня. По мнению ряда ученых [29, 12], дальнейший рост показателей ввода жилья практически исчерпан. Он будет сдерживаться низким уровнем и темпом роста доходов населения. Все это приведет к необходимости более активного использования различных механизмов финансирования жилищного строительства.

61Д I 59,9 58,4 62 3

2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012

Рис. 1. Динамика ввода в действие жилых домов, млн м2

Одним из основных механизмов финансирования жилищного строительства в России в настоящее время является долевое участие.

Отношения, связанные с привлечением денежных средств граждан и юридических лиц для долевого строительства многоквартирных домов и (или) иных объектов недвижимости и возникновением у участников долевого строительства права собственности на объекты долевого строительства и права общей долевой собственности на общее имущество в многоквартирном доме и (или) ином объекте недвижимости, регулируются Федеральным законом от 30.12.2004 N° 214-ФЗ [18], который также устанавливает гарантии защиты прав, законных интересов и имущества участников долевого строительства.

По договору участия в долевом строительстве одна сторона (застройщик) обязуется в предусмотренный договором срок своими силами и (или) с привлечением других лиц построить (создать) многоквартирный дом и (или) иной объект недвижимости и после получения разрешения на ввод в эксплуатацию этих объектов передать соответствующий объект долевого строительства участнику долевого строительства, а другая сторона (участник долевого строительства) обязуется уплатить обусловленную договором цену и принять объект долевого строительства при наличии разрешения на ввод в эксплуатацию многоквартирного дома и (или) иного объекта недвижимости [18].

Здесь также следует отметить, что договор участия в долевом строительстве согласно Федеральному закону от 29.11.2007 № 286-ФЗ должен сопровождаться договором страхования гражданской ответственности застройщика, что в свою очередь защищает интересы участников долевого строительства [14].

С финансовой точки зрения долевое строительство — это система, позволяющая строительным компаниям привлекать денежные средства для ведения строительства домов, а людям — приобретать, как правило, значительно более дешевое жилье по сравнению со вторичным рынком недвижимости. Система долевого строительства жилья очень удобна, поскольку приобретатели имеют возможность оплатить квартиру в рассрочку до окончания строительства. При этом затраты на приобретение, как правило, ниже рыночной стоимости готового жилья на 10—30 %. Кроме того, в условиях постоянно растущих цен на недвижимость это является отличным способом вложения свободных денежных средств, ведь после окончания строительства дома квартиры в нем дорожают весьма существенно [8].

В большинстве развитых стран основным инструментом поддержки спроса на покупку жилья является жилищное кредитование, в первую очередь — ипотека. Динамика объема выданных в Российской Федерации ипотечных жилищных кредитов представлена в таблице (см. таблицу).

Анализ данных таблицы показывает, что за 8 лет объем ипотечных кредитов, выдаваемых как в рублях, так и в иностранной валюте, вырос в 18,32 раза. А количество выданных в 2012 г. кредитов достигло 691 724, что в 2,3 раза больше, чем в 2010 г., и в 1,3 раза больше, чем в 2011 г.

На рис. 2 представлены данные по доле сделок с ипотекой на рынке жилья России.

Анализ данных рис. 2 позволяет увидеть ярко выраженную положительную динамику сделок с ипотекой на рынке жилья.

Выделяют следующие основные функции механизма ипотечного жилищного кредитования:

1) функцию стимулирования: ипотечные кредиты повышают платежеспособный спрос на рынке недвижимости и стимулируют все сопряженные с ним секторы;

2) функцию движения капитала: ипотечные кредиты обеспечивают перемещение денежных средств из финансовой сферы и сбережений населения в реальную экономику;

Динамика объема предоставленных ипотечных кредитов в Российской Федерации в 2005—2012 гг.

Вид кредита 2005 г. 2006 г. 2007 г. 2008 г. 2009 г. 2010 г. 2011 г. 2012 г.

Ипотечные жилищные кредиты, предоставленные в рублях, млрд руб. 30,90 179,60 438,05 560,67 142,98 364,63 697,42 1017,32

Ипотечные жилищные кредиты, предоставленные в иностранной валюте, млрд руб. 25,42 83,95 118,34 95,14 9,53 15,43 19,53 14,68

Рис. 2. Доля прав собственности на жилые помещения, обремененных ипотекой, в общем количестве прав собственности на жилые помещения, зарегистрированных в сделках с жильем, %

3) функцию экономии издержек обращения: ускорение оборачиваемости капитала ведет к экономии общих издержек обращения;

4) экономико-социальную функцию: ипотека позволяет решить проблему обеспечения населения жильем, повышает платежеспособный спрос, увеличивает темпы экономического роста в стране [7].

На сегодняшний день в России уже внедрена двухуровневая система рефинансирования ипотечных активов, в которой участвуют:

— банки — первичные кредиторы, осуществляющие непосредственную выдачу ипотечных кредитов и являющиеся первыми владельцами стандартных закладных;

— региональные операторы, выкупающие эти закладные и формирующие из них пулы для передачи в Агентство по ипотечному жилищному кредитованию (далее — АИЖК).

— АИЖК с помощью специализированных агентов проводит эмиссию ипотечных ценных бумаг, распространяет их среди инвесторов и аккумулирует средства для дальнейшего выкупа кредитов. В такой финансовой схеме основную нагрузку заемщики несут перед АИЖК, в то время как из регионов уходит большая часть ипотечных средств в виде основного долга и начисленных платежей [21].

К ипотечным ценным бумагам (далее — ИЦБ) относятся облигации с ипотечным покрытием и ипотечные сертификаты участия.

Облигация с ипотечным покрытием — облигация, исполнение обязательств по которой обеспечивается полностью или в части залогом ипотечного покрытия (ст. 2 Федерального закона от 11.11.2003 № 152-ФЗ «Об ипотечных ценных бумагах») [19]. На рис. 3 представлены данные по выпуску облигаций с ипотечным покрытием.

Анализ данных рис. 4 показывает, что в период с 2006 по 2012 г. объемы выпуска облигаций с ипотечным покрытием выросли на 438,5 %.

Ипотечный сертификат участия — именная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего ее лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие, а также иные права, предусмотренные законодательством.

2006 2007 2008 2009 2010 2011 2012

Рис. 3. Выпуск облигаций с ипотечным покрытием, млрд руб.

Основные отличия ИЦБ от других долговых инструментов состоят в том, что остаток основного долга по ИЦБ (номинал) погашается частично на месячной или квартальной основе, а не целиком в конце срока обращения, как у большинства долговых инструментов. Размер и число регулярных платежей по ИЦБ меняется в течение срока их обращения, в зависимости от скорости досрочных погашений ипотечных кредитов. Процентная составляющая периодического платежа по ИЦБ может меняться во времени в отличие от фиксированного купона корпоративной облигации [21]. Здесь также следует отметить некоторые минусы инвестирования в ИЦБ:

— ограниченная ответственность по облигациям;

— ограничение на продажу и вторичный рынок облигаций;

— в рейтингах облигаций не учитываются некредитные риски;

— несовершенство законодательной базы по сделке секьюритизации ипотечных активов;

— банкротство АИЖК (в качестве продавца закладных);

— неисполнение обязательств заемщиками;

— досрочность погашения [9].

В Германии, Австрии, Франции, ряде стран Восточной Европы и т. д. широкое распространение получил механизм строительных сберегательных касс (далее — ССК), который предполагает накопление денег в специально созданных кредитных организациях, специализирующихся на предоставлении кредитов на строительство, покупку, реконструкцию и т. д. дома или квартиры [10]. В России на протяжении ряда лет проявляется интерес к созданию ССК на федеральном уровне. Об этом говорит тот факт, что законопроект «О строительных сберегательных кассах» уже дважды вносился в Государственную Думу РФ, однако по разным причинам пока так и не был принят.

В соответствии с вносимыми законопроектами механизм ССК направлен на развитие системы финансирования физическими лицами и их специализированными некоммерческими объединениями жилищного строительства, приобретения жилых помещений и земельных участков и иных мероприятий по улучшению жилищных условий. ССК создается и осуществляет свою деятельность как банк, специализирующийся на привлечении денежных средств в строительные сберегательные вклады и предоставлении его вкладчикам кредитов для улучшения жилищных условий.

Договор накопления сбережений для улучшения жилищных условий — договор, предусматривающий внесение вкладчиками строительных сберегательных взносов и начисление и выплату ССК процентов на них. По договору накопления ССК обязуется после и при условии накопления определенной суммы в определенные сроки, а также при условии наступления очередности распределения распределяемой массы, установленной в соответствии с индивидуальным накопительным показателем вкладчика, возвратить вкладчику сумму накопленных денег и предложить заключить кредитный договор о предоставлении вкладчику кредита для улучшения жилищных условий.

Принцип работы строительных сберегательных касс следующий. Вкладчик, решивший вносить деньги в ССК, накапливает за определенный период времени (не менее 24 мес.) минимальный размер суммы, предусмотренной договором накопления. При этом на данную сумму начисляются проценты

годовых, а также, как предполагает законопроект, государство выплачивает каждому вкладчику годовую премию в размере 20 % от накопленных средств (но не более 26 000 руб.). При выполнении вкладчиком всех условий, определенных законопроектом, ССК обязана предоставить кредит для улучшения жилищных условий. В развитых странах, как правило, данный кредит предоставляется по льготной ставке.

По мнению ученых и исследователей [23, 27, 20], необходимость развития ССК вытекает из следующих условий:

1) основным стимулом для граждан в плане осуществления вкладов в ССК является не получение высоких доходов по рыночным ставкам, а быстрое накопление ресурсов в объемах, достаточных для улучшения жилищных условий;

2) в отличие от банков ССК назначают проценты по депозитам, которые существенно ниже рыночных и не зависят от инфляции;

3) ССК способны привлечь значительную часть сбережений, находящихся на руках у населения с низкими и средними доходами;

4) участники строительных сберегательных касс получают государственную премию на сбережения, налоговые и другие льготы, а также имеют право выхода из них, забрав свой вклад и премию без обязательства брать кредит;

5) накопления в строительных сберегательных кассах гарантируются государством, в том числе и посредством системы страхования вкладов.

С 2011 г. существенный толчок к развитию получил механизм жилищно-строительных кооперативов (далее — ЖСК), когда в механизме очередного этапа Федеральной целевой программы «Жилище» на 2011—2015 годы ЖСК стали рассматриваться как один из важнейших инструментов решения жилищной проблемы [16].

Жилищно-строительным кооперативом признается добровольное объединение граждан и юридических лиц на основе членства в целях удовлетворения потребностей граждан в жилье, а также управления многоквартирным домом [6].

Применение механизма ЖСК обладает немаловажным преимуществом — возможностью привлекать средства застройщиков на ранней стадии реализации инвестиционно-строительного проекта, в том числе при получении правоустанавливающих документов на земельный участок и разработке про-ектно-сметной документации. В целом организация ЖСК является законным способом обхода много-

численных ограничений, выставляемых Федеральным законом от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» [18]. В частности, деятельность ЖСК по привлечению и использованию средств покупателей при строительстве жилого дома Жилищным кодексом не регламентирована. Ключевой вопрос, который удается решить, организовав ЖСК, — возможность привлечения дешевых средств на этапе подготовки строительства, что позволяет избежать высоких первоначальных издержек.

Граждане, объединяющиеся в ЖСК, сами нанимают застройщика для выполнения определенного заказа и, следовательно, берут на себя часть ответственности за будущее возводимого дома. Главное различие между этими двумя схемами в том, что долевое строительство ведется с целью получения прибыли, а ЖСК граждане создают исключительно для того, чтобы обеспечить свои семьи достойными квартирами.

Поэтому та львиная доля увеличения стоимости жилья, которая делает его недоступным для многих слоев населения, в данном случае сведена к нулю. Кроме того, положительным моментом в деятельности ЖСК является то, что в процессе его создания (учреждения) и на первых этапах деятельности (получение земельного участка под застройку, разработка проектной документации, получение согласований) не требуется значительных финансовых ресурсов.

Это приводит к тому, что первоначальный взнос в кооператив может составлять не более 5—10 % стоимости пая. Кроме того, существует возможность самостоятельно (но с учетом требований Градостроительного кодекса Российской Федерации от 29.12.2004 № 190-ФЗ) определять прогнозные сроки строительства и сдачи дома в эксплуатацию. Следовательно, у членов ЖСК появляется недоступная для других граждан, желающих приобрести жилье, возможность прогнозировать сроки оплаты стоимости пая и размеры платежей в счет его оплаты. Все это позволяет безболезненно для бюджета гражданина, семьи принять участие в строительстве многоэтажного дома, в котором именно он будет проживать, и самостоятельно определять параметры такого строительства, существенные характеристики дома [26].

Стоимость 1 м2 готового жилья при использовании механизма ЖСК позволяют снизить следующие основные факторы.

1. Альтернативная возможность приобретения или бессрочной аренды земельных участков под застройку из государственных земель, в частности земель Фонда содействия развитию жилищного строительства в России.

Федеральный фонд содействия развитию жилищного строительства (далее — Фонд РЖС) является юридическим лицом, созданным в организационно-правовой форме фонда, к одной из основных целей которого относится оказание содействия развитию жилищного строительства, в частности, посредством предоставления земельных участков [30].

Так, в целях создания и развития института жилищных некоммерческих объединений граждан в 2011 г. Федеральными законами от 18.07.2011 № 244-ФЗ и от 30.11.2011 № 349-ФЗ были внесены изменения в Закон от 24.07.2008 № 161-ФЗ в части возможности безвозмездной передачи земельных участков, находящихся в собственности Фонда РЖС, и земельных участков, находящихся в государственной или муниципальной собственности, ЖСК.

В настоящее время Фонд РЖС вправе оказывать содействие кооперативам в следующих формах:

— безвозмездная передача земельных участков Фонда РЖС;

— безвозмездная передача кооперативам архитектурных проектов и проектной документации повторного применения (права их использования);

— оказание содействия в обеспечении земельного участка Фонда РЖС, передаваемого кооперативу, инженерной инфраструктурой.

2. Оптимизация расходов на всех фазах реализации данного механизма (проектирование, согласование, строительство и гостехнадзор) за счет применения типовых проектов строительства и увеличения объемов работ.

3. Возможность снижения маржинальной прибыли девелоперов вследствие уменьшения уровня их рисков при гарантированных государством объемах реализации жилья и бесперебойности государственного финансирования строительства [3].

Существенным недостатком кооперативной схемы является невозможность привлечения кредитных ресурсов для пайщика, так как под договор инвестирования паевого взноса банки не осуществляют кредитования. Кроме того, когда существенная доля норм, регулирующих деятельность кооператива, закреплена в уставе, возрастает риск нарушения прав члена кооператива его органами управления [2].

Также одним из эффективных, доступных и надежных механизмов улучшения жилищных условий является использование механизма жилищно-нако-пительного кооператива.

Жилищный накопительный кооператив (далее — ЖНК) — потребительский кооператив, созданный как добровольное объединение граждан на основе членства в целях удовлетворения потребностей членов кооператива в жилых помещениях путем объединения членами кооператива паевых взносов [15].

Для кооперативов стали обязательными следующие положения законодательства:

1) ежегодная аудиторская проверка;

2) установление нормативов финансовой устойчивости деятельности кооператива;

3) ограничение возможности совершения сделок кооперативом;

4) введение обязательного судебного порядка исключения из членов кооператива;

5) необходимость создания резервного фонда кооператива;

6) подотчетность кооператива органам Службы Банка России по финансовым рынкам;

7) обязанность по внесению сведений о гражданине, подавшем заявление о приеме в члены кооператива, в Единый государственный реестр юридических лиц и многое другое.

На рис. 4 представлены сведения по количеству ЖНК, созданных и ликвидированных в период с 2005 по 2012 г.

Анализ данных рис. 5 показывает, что за исследуемый период было создано 86 ЖНК, 18 из которых ликвидированы либо находятся в стадии ликвидации.

В результате проведенного исследования выяснилось, что в период с 2005 по 2012 г. ЖНК были созданы в 35 субъектах РФ, или 42,17 %. Градация субъектов РФ в зависимости от числа созданных в них ЖНК представлена на рис. 5.

Анализ данных рис. 5 показывает:

1) в подавляющем большинстве субъектов РФ было создано от 1 до 3 ЖНК, причем в 70 % из них создавался только 1 ЖНК. В данную группу входят такие регионы, как Архангельская, Тверская, Челябинская области и т. д.;

2) чуть более чем в 17 % субъектов РФ было создано от 4 до 6 ЖНК. В данную группу входят такие регионы, как г. Санкт-Петербург, Краснодарский край, Свердловская область и т. д.;

2005 2006 2007 2008 2009 2010 2011 2012 ■ Количество созданных жилищных накопительных кооперативов , ед.

□ Количество ликвидированных жилищных накопительных кооперативов, ед.

Рис. 4. Динамика созданных/ликвидированных жилищных накопительных кооперативов в период с 2005 по 2012 г

Н От 1 до 3 кооперативов □ От 4 до 6 кооперативов

□ От 7 до 10 кооперативов

Рис. 5. Градация субъектов РФ в зависимости от числа созданных в них жилищных накопительных кооперативов

3) всего лишь в 5,71 % субъектов РФ было создано от 7 до 10 ЖНК. В данную группу входят г. Москва и Ханты-Мансийский автономный округ — Югра.

Жилищный накопительный кооператив позволяет гражданам, нуждающимся в улучшении жилищных условий и не имеющим денежных средств для полной оплаты стоимости жилья, объединяться и решать свои проблемы сообща. Члены кооператива накапливают пай в кооперативе, а после возникновения у них права на приобретение или строительство жилого помещения кооператив приобретает для них квартиры [28].

Одним из направлений увеличения инвестиций в жилищно-строительный комплекс можно рассматривать организацию эмиссии и обращения жилищных облигаций. Механизм муниципальных жилищных облигационных займов (далее — ЖОЗ) даст населению дополнительную возможность постепенно накапливать денежные средства и направлять их непосредственно в отрасль строительства.

Строительные организации при этом получат дополнительный источник инвестирования для ведения работ по мере поступления средств. Основное отличие ЖОЗ перед существующими вариантами приобретения жилья состоит в том, что облигации являются ценными бумагами, подлежащими реализации в любое время их обращения. Кроме того, выступая в качестве фондовых ценностей, облигации могут участвовать во всех других операциях, осуществляемых в рамках российского законодательства на рынке ценных бумаг. В отличие от ипотечных программ облигационный заем не обязывает вносить первоначальный взнос, искать поручителей для получения кредита и подвергать себя риску, беря обязательства на его погашение.

Приобретение облигаций гарантирует накопление средств как в денежном, так и в материальном эквиваленте (м2 будущего жилья). Кроме того, жилищные облигации гарантированы недвижимостью эмитента и являются надежными ценными бумагами в отличие от корпоративных ценных бумаг и договоров с частными долевыми кооперативами [22].

По мнению ряда исследователей и ученых [12, 13], механизм лизинга жилой недвижимости может быть использован для привлечения инвестиций в жилищное строительство.

Актуальность и необходимость развития жилищного лизинга в Российской Федерации обусловлены следующими причинами:

1) жилищный лизинг способствует росту доступности жилья, поскольку лизинговые операции в определенной мере обеспечивают финансовыми ресурсами потребителей со средним уровнем доходов;

2) жилищный лизинг выступает в качестве дополнительного механизма финансирования жилищного строительства и способствует притоку дополнительных инвестиций в жилищную сферу;

3) лизинговые операции дают возможность получить и использовать жилье задолго до момента его полной оплаты.

Жилищный лизинг можно рассматривать как специфическую форму финансирования жилищного строительства, осуществляемого специальными (лизинговыми) компаниями, которые, приобретая по заказу лизингополучателя у строительных организаций жилье и передавая его в аренду, как бы одновременно кредитуют лизингополучателя.

Использование операций жилищного лизинга имеет ряд преимуществ по сравнению с ипотечным кредитованием:

1) лизинг жилья сочетает в себе преимущества жилищного кредитования и жилищной аренды;

2) нет первоначального взноса, как в ипотечном кредите (хотя в настоящее время некоторые банки начали выдавать ипотечные кредиты без первоначального взноса);

3) в лизинговых сделках отсутствует договор залога и поручительства со стороны третьих лиц;

4) кредитные риски при жилищном лизинге ниже, чем при ипотечном кредитовании;

5) при наличии сбережений у лизингополучателя (покупателя) может быть снижена сумма лизинговых платежей или уменьшен срок действия договора лизинга;

6) лизинг позволяет избежать угрозы взыскания имущества сторонними кредиторами, так как имущество, переданное в лизинг, во время договора принадлежит лизинговой компании;

7) в отличие от договора по ипотечному кредитованию договор жилищного лизинга можно расторгнуть на любом этапе.

Поэтому в настоящих условиях жилищный лизинг также может стать реальным механизмом решения проблем привлечения финансовых ресурсов в жилищное строительство или сбыта готовой жилой недвижимости строительными организациями, которые возникли в связи с сокращением спроса в условиях кризиса.

Наряду с традиционными механизмами в некоторых работах [1] предлагается развивать механизм размещения резервов страховых компаний в недвижимость и жилищное строительство. Российское законодательство разрешает отечественным страховым компаниям осуществлять инвестиции в недвижимое имущество, правда, с определенными ограничениями.

Наибольшей проблемой, препятствующей активизации процесса вовлечения страховых компаний в инвестирование объектов недвижимости, является выполнение требований доходности, возвратности и ликвидности, предъявляемых к активам, принимаемым для покрытия страховых резервов. Это связано с необходимостью доступности страховых фондов в любое время в сумме, требующейся для выполнения конкретных страховых обязательств. Период возможного инвестирования средств страховой компании в объекты недвижимости во многом определяется так называемым периодом урегулирования, который необходим для выполнения страховщиком обязательства по страховой выплате. Его продолжительность зависит от размера убытка и вида страхования, поскольку именно он определяет виды страхового риска и способы урегулирования (денежная выплата или ремонт (замена), досудебное урегулирование или только через суд и т. д.). С точки зрения инвестирования наибольший интерес представляют те виды страхования (страховые продукты), по которым имеется длительный период урегулирования, а это большинство видов страхования гражданской ответственности и страхования жизни.

Наиболее перспективными для взаимодействия строительных и страховых компаний представляются взаимовыгодные схемы двухстороннего сотрудничества, когда строительные компании осуществляют в страховой компании-партнере страхование своих рисков (гражданской ответственности, риска строительно-монтажных работ и т. д.), а страховая компания размещает в объектах недвижимости строительной компании часть своих инвестиционных ресурсов.

Приоритетным направлением и одним из определяющих факторов активизации процессов жилищного строительства является использование механизма закрытых паевых инвестиционных фондов недвижимости (далее — ЗПИФН) [4].

Паевой инвестиционный фонд (далее — ПИФ) — обособленный имущественный комп-

лекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией. Паевой инвестиционный фонд не является юридическим лицом. Каждый инвестиционный пай удостоверяет одинаковую долю в праве общей собственности на имущество, составляющее паевой инвестиционный фонд, и одинаковые права [17].

Механизм ЗПИФН является альтернативой привлечения инвестиций с использованием средств дольщиков. ЗПИФН, создаваемый для привлечения инвестиций в жилищную сферу, действует на следующих принципах. На деньги пайщиков, аккумулированные в фонде, строится объект жилой недвижимости для последующей продажи.

Закрытость фондов обусловлена тем, что количество паев такого ПИФа устанавливается на этапе его создания и остается неизменным в течение всего срока его существования. ЗПИФы создаются на определенный срок — как правило, от 5 до 15 лет, поскольку обычно строительство длится несколько лет, а сумма для покупки объекта или его строительства требуется сразу.

Таким образом, строительные компании решают проблему финансирования строительства. Управляющие компании ЗПИФа за счет средств фонда получают комиссионное вознаграждение, а после завершения строительства продают объект недвижимости и расплачиваются с пайщиками. Пайщики ЗПИФа получают доход в виде прироста стоимости пая за время существования фонда.

ЗПИФН трансформируется из денежных средств и других имущественных прав (например, ценные бумаги) в недвижимость, которую строит подрядчик по заказу управляющей компании. Возможность формирования закрытого паевого инвестиционного фонда не только из денежных средств играет важную роль при финансировании строительства, так как позволяет сэкономить время, которое должно идти на выбор подрядчика, а не на сбор денежных средств среди инвесторов, затрачивая маркетинговые и рекламные возможности и средства управляющей компании. Внесение в фонд организатором проекта различного вида имущества служит гарантией инвесторов, входящих в проект [5].

Использование ЗПИФН для застройщика означает [24, 25]:

— возможность привлечения средств для финансирования проектов;

— более широкий охват потенциальных инвесторов за счет низких входных барьеров;

— отсутствие необходимости в механизмах косвенного привлечения кредитных средств и в сотрудничестве с банками с целью задействовать ипотечные кредиты, жилищные сертификаты;

— возможность концентрации на основном процессе производства — строительстве — без необходимости организации работы по привлечению средств от населения;

— льготы по налогообложению позволяют неоднократно реинвестировать деньги в течение действия фонда;

— снижение рисков рейдерства или ареста недвижимого имущества при возникновении претензий со стороны контролирующих органов, т. е. рисков операционной деятельности (санкции могут быть применены лишь к «операционной» компании и затронут имущество, на основе которого функционирует проект);

— информационная открытость ЗПИФН позволяет строительным компаниям завоевывать доверие клиентов, нарабатывать положительную публичную репутацию.

Для потенциальных пайщиков ЗПИФН обладают следующими преимуществами по сравнению с иными способами вложений в недвижимость:

— относительно низкий входной барьер — около 50 тыс. руб. (в отдельных фондах — 1—3 тыс. руб.);

— высокая доходность — 25—35 % годовых (в период кризиса — сохранение средств);

— возможность получения дохода и без продажи пая: некоторые управляющие компании регулярно (раз в квартал или в полгода) выплачивают вкладчикам промежуточный доход по инвестиционным паям (периодичность выплат, их источник и размер управляющая компания устанавливает сама, что обычно зафиксировано в правилах фонда);

— жесткая регламентация деятельности фондов Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах»;

— прозрачность деятельности: ежеквартальная отчетность публикуется в открытых источниках; кроме того, деятельность фондов проверяют независимые лицензированные аудиторы, а их иму-

щество оценивают независимые лицензированные оценщики;

— управление ПИФами независимыми управляющими компаниями, деятельность которых жестко контролируется Службой Банка России по финансовым рынкам;

— контроль за всеми сделками с объектами недвижимости, составляющими фонды, со стороны специализированного депозитария, являющегося лицензированной структурой, которая гарантирует прозрачность и законность сделок.

Таким образом, механизм ЗПИФН, используемый для финансирования проектов жилищного строительства, обеспечивает соблюдение интересов и, самое главное в настоящее время, гарантий поступления траншей (потока платежей), что является конкурентным преимуществом по сравнению с долевым и другими видами финансирования как для застройщика, так и для частных инвесторов.

В результате проведенного исследования можно сделать вывод о том, что в число основных механизмов финансирования жилищного строительства входят следующие механизмы: долевого участия, ипотечного кредитования, строительных сберегательных касс, жилищно-строительных кооперативов, жилищно-накопительных кооперативов, муниципальных жилищных облигационных займов, жилищного лизинга, размещения резервов страховых компаний в жилищное строительство, закрытых паевых инвестиционных фондов недвижимости.

1. Брюханова Н. В. Использование инвестиционных ресурсов страховых компаний и лизинговых сделок для финансирования инвестиционных проектов в строительстве // Финансовый менеджмент. 2008. № 5. С. 113—117.

2. Гареев И. Ф. Перспективы развития жилищно-строительных кооперативов в современных условиях // Право и инвестиции. 2012. № 1—2. С. 113—116.

3. Гордонова Н. В., Скипин Д. Л., Степанов А. С. Развитие механизма государственно-частного партнерства в строительной отрасли // Вестник УрФУ. 2011. № 6. С. 60—74.

4. Гусев Е. К., Морозов В. В. Особенности коллективного инвестирования жилищного строительства в регионе // Экономика региона. 2011. № 4. С. 288—292.

5. Дмитриенко Ю. О. Финансирование строительных проектов через закрытые паевые инвестиционные фонды недвижимости (ЗПИФН) // Транспортное дело России. 2011. № 4. С. 197—199.

6. Жилищный кодекс Российской Федерации: Федеральный закон от 29.12.2004, ред. 01.09.2013.

7. Зеленеев А. Ю. Структура и субъекты рынка ипотечного жилищного кредитования // Вестник Поволжского государственного технологического университета. Серия: Экономика и управление. 2011. № 3. С. 106—113.

9. Инвестиции в недвижимость. URL: http:// expert. ru/ 2012/12/19/invest-idei/.

10. Лебедев Д. С. Риски инвестирования в ипотечные ценные бумаги Агентства по ипотечному жилищному кредитованию (АИЖК) // Вестник Волжского университета им. В. Н. Татищева. 2009. № 16. С. 219—222.

11. Малышкина Е. С. Строительные сберегательные кассы // Вестник Самарского финансово-экономического института. 2013. № 1 (17). С. 44—49.

12. Овсянникова Т. Ю., СалагорИ. Р. Жилищный лизинг как финансовый механизм инвестирования на рынке жилой недвижимости // Вестник Томского государственного университета. 2011. № 3 (15). С. 40—51.

13. Овсянникова Т. Ю., Салагор И. Р. Формирование региональных систем жилищного лизинга на основе развития специализированных финансовых институтов // Вестник Томского государственного университета. 2013. № 1 (21). С. 102—112.

14. О взаимном страховании: Федеральный закон от 29.11.2007 № 286-ФЗ.

15. О жилищных накопительных кооперативах: Федеральный закон от 30.12.2004 № 215-ФЗ.

16. О федеральной целевой программе «Жилище» на 2011—2015 годы: постановление Правительства РФ от 17.12.2010 № 1050.

17. Об инвестиционных фондах: Федеральный закон от 29.11.2001 № 156-ФЗ.

18. Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодатель-

ные акты Российской Федерации: Федеральный закон от 30.12.2004 № 214-ФЗ.

19. Об ипотечных ценных бумагах: Федеральный закон от 11.11.2003 № 152-ФЗ.

20. Палий В. Л. Строительные сберегательные кассы как новый инструмент жилищной политики России // Научный вестник Волгоградской академии государственной службы. 2010. № 1. С. 84—88.

21. Пересыпкина Н. В. Ипотечные ценные бумаги как инструмент решения проблемы обеспечения жильем населения // Вестник Волжского университета им. В. Н. Татищева. 2010. № 19. С. 108—111.

22. Пехурин А. Б., Опарина Л. А., Строкин К. Б. Облигации как финансовый инструмент решения жилищной проблемы // Известия ВУЗов. Серия «Экономика, финансы и управление производством». 2013. № 2 (16). С. 28—33.

23. Пилавова Э. Г. Строительно-сберегательное общество как основной институт развития массового ипотечного кредитования в развитых и развивающихся странах // Вестник Челябинского государственного университета. 2011. № 16 (231). С. 125—127.

24. Пушкин А. Л. Преимущества и недостатки закрытых паевых инвестиционных фондов // Имущественные отношения в РФ. 2007. № 4 (67). С. 32—36.

25. Распутин А. В. Закрытые паевые инвестиционные фонды недвижимости // Инвестиции. 2009. № 6. С. 148—152.

26. Тарасюк В. М. Жилищно-строительные кооперативы как оптимальная модель обеспечения населения доступным жильем // Недвижимость и инвестиции. Правовое регулирование. 2009. № 2 (39). С. 36—39.

27. Тихомирова Е. В., Гуженко М. В. Строительные сберегательные кассы на рынке ипотечного кредитования // Деньги и кредит. 2009. № 9. С. 59—65.

28. Яманаев Р. Ф. Жилищные накопительные кооперативы: право на жизнь // Имущественные отношения в Российской Федерации. 2009. № 3 (90). С. 25—28.

Источник: cyberleninka.ru