Приказываю выдать денежные средства под отчет путем безналичного перечисления на карту сотруднику в размере 100 000 рублей на хозяйственные нужды.

Реквизиты для безналичного перечисления:

Банк плательщика ___________________________________

Расчетный счет ______________________________________

ФИО получателя _____________________________________

Срок возврата выданных денежных средств под отчет установить до 31.03.2019 г.

Генеральный директор ____________ Буронова М. В.

Образец Заявления на выдачу подотчетных сумм

ООО «Мятный аромат»

Прошу выдать под отчет денежные средства в размере 100 000 рублей на хозяйственные нужды. Срок возврата денежных средств под отчет установить до 31.03.2019 г.

Денежные средства на хозяйственные нужды прошу перевести на личную карту по следующим реквизитам:

Банк плательщика ___________________________________

Расчетный счет ______________________________________

ФИО получателя _____________________________________

Отчет о прибылях и убытках. Расчет прибыли

ФИО _____________________________ 03.12.2018 г.

Обратите внимание! Заявление должно быть обязательно завизировано руководителем.

Лимит выдачи денег под отчет

Денежные средства подотчетному лицу могут быть выданы либо наличными денежными средствами, либо перечислены в безналичном порядке.

Подотчетное лицо должно знать, что при расчетах наличными денежными средствами с организацией или ИП необходимо соблюдать лимит расчета, который составляет 100 000 рублей в пределах одного договора. Это значит, что больше 100 000 рублей по одному договору наличными средствами оплатить ИП или организации нельзя.

Если подотчетное лицо рассчитывается с организацией или ИП безналичным путем, то соблюдать лимит в 100 000 рублей по одному договору НЕ НУЖНО.

Если сумма договора больше 100 000 рублей, то лучше оплатить часть наличными, а остаток перечислить безналичным путем.

На какой срок можно выдать деньги под отчет?

Срок, на который выдаются денежные средства, устанавливается также в Приказе или в Заявлении. Это может быть любой приемлемый срок.

В какой срок нужно отчитаться по подотчетным суммам?

Отчитаться по выданным наличным денежным средствам (по безналичным средствам срок должен быть прописан в Приказе или Заявлении) сотрудник должен в течение 3 рабочих дней после истечения установленного срока.

Если денежные средства выдавались на командировочные расходы, то срок 3 дня будет считаться с даты возвращения из командировки.

Если срок возврата наличных денежных средств наступит в момент нахождения сотрудника в отпуске или на больничном, то возврат подотчетных средств должен быть осуществлен не позднее 3 дней с момента выхода сотрудникам на работу.

Как отчитаться по выданным под отчет деньгам?

По использованным суммам сотруднику необходимо отчитаться, составив авансовый отчет и приложив к нему необходимые подтверждающие расходы документы.

Плати деньги, потом строй! Нужно ли разрешение на строительство в 2020 -м?

Неиспользованный остаток выданных под отчет денежных средств необходимо вернуть в организацию.

Можно ли выдать подотчетному лицу денежные средства, если по предыдущему отчету сотрудник не отчитался и за подотчетным лицом числится остаток денежных средств?

Да, можно. Такие изменения были внесены Указанием ЦБ РФ от 19.06.2017 г. за № 4416-У.

Нужно ли применять ККТ при выдаче денег под отчет?

Применять ККМ при выдаче денежных средств под отчет НЕ НУЖНО! Подробнее о необходимости применения ККМ читайте в нашей статье.

Консультация бухгалтера и бухгалтерские услуги. Звоните по тел.: (495) 661-35-70!

Источник: biznesanalitika.ru

Анализ движения денежных средств компании

10 апреля 2020

Анализ движения денежных средств компании

Кандидат экономических наук, доцент. Автор двух монографий, шести учебных пособий и нескольких десятков статей по вопросам бухгалтерского учета, финансового менеджмента и анализа. Лауреат премии губернатора в сфере науки, техники и инновационной деятельности за 2012 г. За плечами — опыт работы главбухом бюджетного учреждения и преподавателем государственного вуза.

Анализ движения денежных средств дает ответ на разные вопросы. Например: «Какой из видов деятельности генерирует поток денег, а какой лишь забирает?», «Почему при наличии прибыли денежного ресурса постоянно не хватает?», «Насколько эффективен и достаточен чистый денежный поток предприятия?». В статье рассказываем про методику проведения такого анализа и приводим пример.

Анализ движения денежных средств предприятия: зачем нужен

Проведение комплексного финансового анализа дает ответ на вопрос: «По какой причине у компании сложились такие результаты деятельности?». Если переложить эту общую фразу на частные моменты, связанные с движением денег, то задачи их анализа сведутся к следующим:

- понять, почему чистый денежный поток уменьшился или вовсе стал отрицательным;

- узнать, какой вид деятельности «съедает» деньги предприятия и насколько это оправданно;

- разобраться, из-за чего при наличии прибыли есть постоянная нехватка денег;

- оценить, насколько эффективно используются денежные ресурсы организации.

Анализ движения денежных средств по данным отчетности: методы и показатели

Хороша та методика, которая проста, легко реализуема и для которой не надо искать массу дополнительной информации. В статье будем отталкиваться от этого, и в качестве подходов выберем обычные, но очень информативные способы аналитических исследований:

- вертикальный;

- горизонтальный;

- факторный;

- коэффициентный.

Исходные данные для них почерпнем исключительно из форм бухгалтерской отчетности. Потребуются:

- отчет о движении денежных средств. Зачастую называется «форма 4»;

- баланс;

- отчет о финансовых результатах.

Теперь остановимся подробнее на каждом из четырех названных способов. Ими же зададим логическую структуру и последовательность проведения анализа движения денег.

По ходу изложения будем пользоваться терминами:

- приток или положительный денежный поток – все поступления денег в организацию, как наличные, так и безналичные;

- отток или отрицательный денежный поток – любые платежи в пользу контрагентов, в том числе работников, бюджета и внебюджетных фондов;

- чистый денежный поток (далее – ЧДП) – разница между притоками и оттоками.

Этап 1. Вертикальный анализ отчета о движении денежных средств

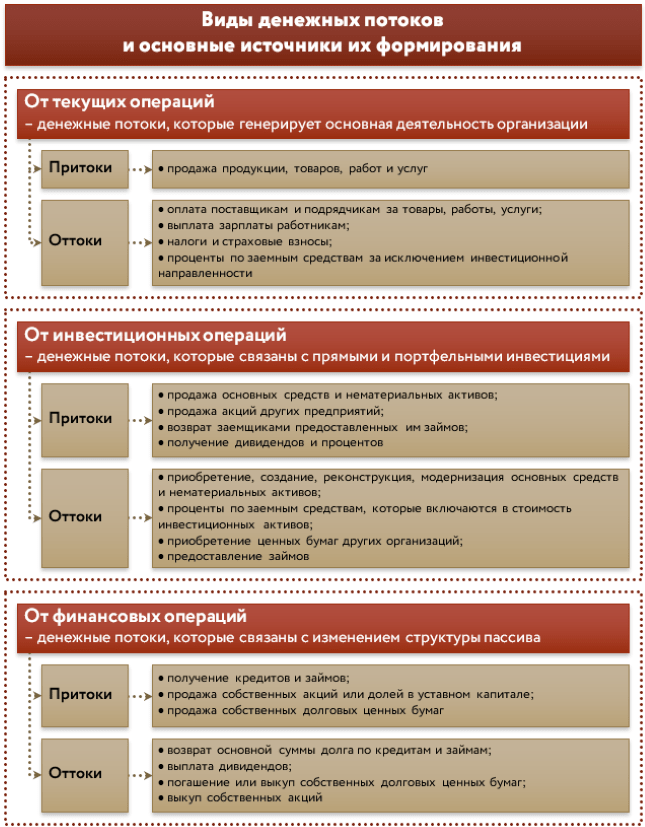

Иначе – это анализ структуры. Какова структура денежных потоков? Традиционный ее вариант задается в форме 4 с разделением на три вида деятельности или операций:

- текущие;

- инвестиционные;

- финансовые.

На рисунке 1 мы показали, из чего складывается каждый вид.

Рисунок 1. Виды денежных потоков

В ходе вертикального анализа обратите внимание на следующие моменты.

- Текущая или операционная деятельность – основной «поставщик» денег в организацию. Поэтому ее ЧДП должен быть положительным. Если он отрицательный, то денежный насос работает в обратную сторону: предприятие отдает денег больше, чем получает. Исход очевиден. В краткосрочной перспективе – это постоянные кассовые разрывы. В долгосрочной – возможное банкротство.

- Инвестиционные операции чаще других имеют отрицательный ЧДП. Для активно развивающихся организаций такая ситуация легко объясняется приобретением и модернизацией основных средств и нематериальных активов. Естественно, это связано со значительными тратами. Поэтому минусовое сальдо притоков и оттоков в данном блоке – даже в чем-то желательная ситуация. А вот значительный положительный ЧДП должен навести на дополнительные вопросы. Ведь, кроме прочего, он формируется за счет продажи внеоборотных активов. Если именно это и есть причина, то резонно задуматься: из-за чего началась массовая реализация основных средств? Происходит плановое перепрофилирование бизнеса или дела идут совсем худо? Настолько, что приходится менять оборудование и здания на деньги.

- Там же, в составе инвестиционной деятельности есть еще один интересный и важный вид оттока: приобретение долговых ценных бумаг и предоставление займов. Чем он примечателен? Иногда именно таким нехитрым способом выводятся деньги из компании. Чтобы понять, так ли это, достаточно соотнести сумму данного оттока с процентами к получению. Получится узнать, под какую среднюю ставку организация дает взаймы. Если она существенно ниже рыночной, то дело – нечисто. Известны случаи, когда предприятие само остро нуждалось в деньгах вплоть до того, что задерживало с выплатой зарплаты и «коммуналки». Но при этом изыскивалась возможность материальной поддержки для других предприятий, входящих в ту же группу компаний. Поддержка шла через предоставление займов под мизерные проценты. Для обнаружения подобных фактов понадобится всего пара строк отчетности и две схожих формулы. Их приведем далее.

- С потоками от финансовых операций также многое неоднозначно. Причина: они связаны с изменением структуры капитала и это, по сути, денежное отображение процессов, происходящих в пассиве баланса. Пассив, как известно, складывается из собственной и заемной составляющей. Поэтому не спешите радоваться, если ЧДП по финансовой деятельности – положительный. Ведь если это так исключительно из-за привлеченных кредитов, то, значит, скоро их придется возвращать. Причем проценты по ним уменьшат ЧДП по текущим и/или инвестиционным операциям. Совсем иначе обстоит дело, когда плюс в потоках по данному блоку обусловлен продажей акций и долей участия. Во-первых, отдавать такие деньги в ближайшей перспективе не потребуется. Во-вторых, это свидетельство следующего: организации верят настолько, что готовы надолго вложиться в ее бизнес, став собственником.

- Вертикальный анализ корректно работает, только когда все исследуемые составляющие имеют одинаковый знак. Поэтому если ЧДП по какому-то виду операций – отрицательный, а по другим – положительный, то нет смысла анализировать структуру в общем разрезе. В этом случае считайте удельные веса не по сальдо потоков, а по притокам и оттокам в отдельности.

Этап 2. Горизонтальный анализ отчета о движении денежных средств

Он позволяет оценить, насколько выросли или уменьшились притоки, оттоки и ЧДП в текущем периоде по сравнению с базовым. Проводится как по суммарным значениям названных величин, так и в разрезе видов операций. Идеальная ситуация с деньгами с позиции данного подхода такова:

- притоки по скорости роста обгоняют оттоки;

- общий ЧДП является положительным;

- его величина в каждом последующем периоде больше, чем в предыдущем.

На этом этапе рассчитываются абсолютные и относительные отклонения. Последние иначе называются темпами роста или прироста. У них есть своя особенность: их вычисление имеет смысл только для исходных значений с одинаковыми знаками. Поэтому не считайте темп роста для ЧДП, если в этом квартале он вышел отрицательным, а в предыдущем был с плюсом. Результат окажется несуразным.

И еще: в рамках горизонтального анализа часто применяется так называемое «золотое правило». Оно представляет собой желаемое соотношение для базовых показателей. С участием денежных потоков выглядит так:

При каком условии выполняется последняя часть? Например, когда приток денег обгоняет объем продаж. Так будет, если работать с контрагентами по предоплате. Тогда под еще не отраженный доход от реализации уже придут деньги от покупателей. Выходит, выполнение последнего неравенства – это еще и признак умелой работы в выстраивании выгодной системы расчетов.

Этап 3. Факторный анализ движения денежных средств прямым и косвенным методом

Факторный анализ заключается в оценке влияния на результирующий показатель других величин. Через него находят то, что воздействует отрицательно. Далее стараются упразднить либо сократить этот негатив.

В ходе анализа движения денежных средств результирующий показатель напрямую зависит от выбранного метода: прямого или косвенного. При прямом – это суммарный ЧДП или ЧДП в разрезе видов операций. При косвенном – чистый финансовый результат (прибыль или убыток).

В первом случае оценивается, какие составляющие притоков и оттоков и на сколько увеличили денежные средства, а какие уменьшили. Из вертикального анализа в метод берется структура ЧДП по текущей, инвестиционной и финансовой деятельности. Из горизонтального – абсолютные отклонения факторов.

Смотрите на рисунке 2 формулы для анализа движения денежных средств прямым методом.

.png)

.Рисунок 2. Прямой анализ движения денежных средств: формулы

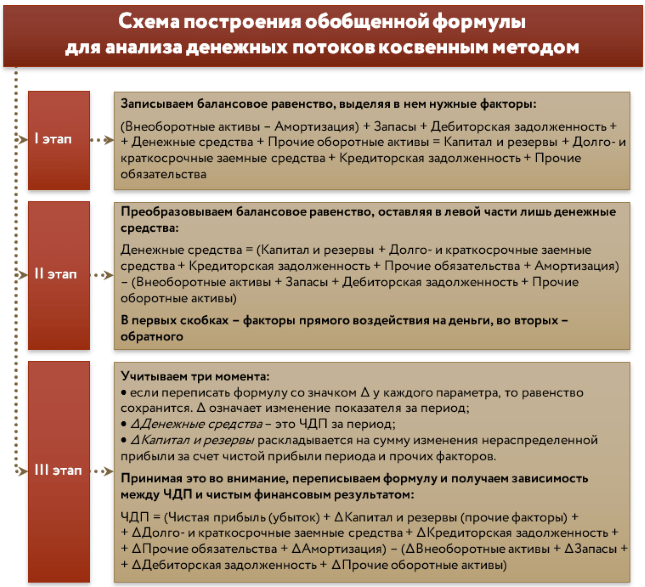

У косвенного метода совсем другая цель. Он отвечает на вопрос: почему при таком ЧДП сложился вот такой финансовый результат?

Есть у него и другие отличия от прямого подхода:

- в теории анализа отмечается, что он применяется исключительно к текущим операциям. Инвестиционные и финансовые потоки оцениваются только прямым способом. Однако в целях упрощения допускается отойти от этого правила. Мы так и поступим далее;

- его информационная основа – это не форма 4, а отчет о финансовых результатах и баланс. Причем если подходить к процессу с максимальной тщательностью, то дополнительно потребуются учетные регистры из 1С. Но мы в начале статьи пообещали излишне не усложнять, поэтому с некоторыми допущениями обойдемся без них;

- формула метода основывается на балансовом равенстве. Если понять ее суть, то получится легко вывести самостоятельно. Давайте посмотрим, как это делается на рисунке 3.

Рисунок 3. Анализ движения денежных средств косвенным методом: как выводится формула

Если вы хотите проанализировать косвенным методом только операционную деятельность, тогда придется очистить финансовый результат от прибыли / убытка по инвестиционным и финансовым операциям. Это займет значительное время, так как придется скрупулезно работать с аналитикой счета 91, выбирая оттуда доходы и расходы от продажи основных средств, от корректировки стоимости рыночных ценных бумаг, от процентов по предоставленным займам и т.п. При таком подходе временные затраты часто перекрывают ценность повышенной точности расчетов.

Этап 4. Коэффициентный анализ движения денежных средств

Коэффициенты пригодятся для оценки эффективности ЧДП, причем как по общей величине, так и по отдельным составляющим. В таблице приводятся расчетные формулы и краткие пояснения для семи показателей. Для исходных данных мы показали номера строк бухгалтерской отчетности, в которых их можно отыскать.

Источник: upr.ru

Три главных финансовых отчета предпринимателя

Бизнес — это сложная система, в которой много составляющих. Предприниматель управляет продажами, развивает продукт, настраивает маркетинг и руководит сотрудниками. Части системы взаимосвязаны — без маркетинга не будет продаж; без персонала некому развивать продукт. Взаимосвязи в бизнесе бывает сложно отследить и оценить. Но все они находят свое отражение в финансах — крови бизнеса, которая помогает двигать его вперед.

Зачем вести финансовые отчеты

В бизнесе обычно ведут две отчетности по управлению деньгами: бухгалтерскую и финансовую. Бухгалтерские отчеты создают, чтобы сдавать в налоговую, а финансовый учет помогает увидеть реальную ситуацию с деньгами в бизнесе и принимать решения. Часто финансовые отчеты собственник составляет самостоятельно или вместе с финансовым менеджером.

У предпринимателя всегда есть более важные дела, чем отчетность. Нужно подписать новый контракт, договориться с поставщиком или съездить на производство. Поэтому отчетность ведется от случая к случаю, траты и доходы забывают учитывать, показатели не считают, а затраты не классифицируют. Такой подход работает до тех пор, пока предприниматель не столкнется с серьезными финансовыми проблемами — кассовым разрывом, убыточностью ключевых клиентов или просроченными платежами.

Мы рекомендуем управлять финансами осознанно. Поэтому перед рассказом об отчетах давайте разберемся, зачем они нужны.

- Чтобы избежать критических ошибок. Без отчетности предприниматель слабо осознает свои действия — кажется, что он может безболезненно вынуть из бизнеса деньги или взять очередной транш кредита. Но и то и другое может оказаться губительным и уничтожить компанию.

- Чтобы принимать взвешенные решения. Без отчетности предприниматель действует вслепую — идет в неизвестность и полагается только на свое чутье. Иногда риск оправдан, но в перспективе выигрывает холодный расчет и рациональность.

- Чтобы видеть свой бизнес. Для многих предпринимателей компания — это эфемерная сущность. Есть сотрудники, офис, склады и товар. Но все это живет в параллельных измерениях. Отчетность помогает свести все к одному знаменателю и увидеть бизнес целиком.

Отчетность помогает не совершать ошибок, принимать взвешенные решения и глубже понимать текущую ситуацию. Для каждого из приведенных сценариев есть свой отчет. Мы разберем их на реальных примерах.

1. ДДС или движение денежных средств

Каждому хочется избежать ошибок — вовремя получать оплату, не попадать под налоговые штрафы и избегать кассовых разрывов. Все эти задачи решает отчет о движении денежных средств или ДДС.

Компания Николая М. ремонтирует нежилые помещения — одновременно бригады работают на 5 объектах. Бизнес новый, чтобы завлечь клиентов Николаю приходится давать отсрочку. Он фиксирует приходы и расходы, поэтому точно знает, когда возникает кассовый разрыв и компании требуется дополнительное финансирование.

Финансовый отчет о движении денежных средств содержит все приходы и расходы средств компании за период.

ДДС показывает, сколько денег компания получила и сколько заплатила, сколько у нее было и сколько осталось. В него заносят каждую операцию — приход или расход; отмечают, кому заплатили и откуда получили деньги; делят движения средств по категориям.

Даже в небольшом бизнесе счет операций может идти на сотни. Кофейня закупает зерно, воду, молоко и бумажные стаканчики; платит обжарщику, баристе и уборщице; рассчитывается по аренде, налогам и кредитам. И каждая из этих операций может кардинально изменить положение бизнеса. ДДС предупредит предпринимателя, если что-то пойдет не так.

Пример отчета ДДС

| Деньги на начало | 100 000 ₽ | |

| 1 июля | Предоплата | 90 000 ₽ |

| 2 июля | Аванс сотрудникам | -60 000 ₽ |

| 3 июля | Аренда | -20 000 ₽ |

| 4 июля | Закупка сырья | -100 000 ₽ |

| 5 июля | Займ собственнику | 5 000 ₽ |

| Деньги на конец | 5 000 ₽ |

2. ОПУ или отчет о прибылях и убытках

Когда предприниматель разберется с поступлениями и выплатами денег, встанет вопрос о прибыльности всего бизнеса. Прибыль — это то, ради чего большинство открывает свое дело. Если компания не зарабатывает, то и развивать ее не хочется. Разобраться в вопросе прибыли поможет отчет о прибылях и убытках или ОПУ. Еще этот отчет называют P Loss».

Интернет-магазин Антона растёт — он видит, что от месяца к месяцу выручка и количество клиентов увеличивается, но денег не становится больше. Он составил ОПУ, чтобы понять, куда уходят деньги. Так Антон выяснил, что большую часть дохода съедает аренда офиса и склада. Поэтому он перевёл сотрудников на удалённую работу и этим увеличил маржинальность компании.

Отчет о прибылях и убытках дает понять, что происходит с деньгами: компания их сжигает или увеличивает.

Без ОПУ бизнес похож на черный ящик — непонятно, к чему приводят вложения и куда уходят деньги. Отчёт помогает проанализировать обязательства компании — если ей должны больше, чем она, то всё идёт хорошо. Если наоборот — пора что-то менять.

ДДС и ОПУ полезно рассматривать в связке. Первый отчет показывает фактическое движение средств, а второй — обязательства, которые взял на себя бизнес. Если не вдаваться в детали, то ДДС рассказывает о том, что с деньгами происходит сейчас, а ОПУ — что с ними произойдет дальше. Чтобы принять взвешенные решения, важно видеть и то и другое.

Пример отчета ОПУ

| Выручка | 800 000 ₽ |

| Себестоимость | 600 000 ₽ |

| Прибыль до налога | 200 000 ₽ |

| Налог | 40 000 ₽ |

| Чистая прибыль | 160 000 ₽ |

3. Балансовый отчет

Чтобы принимать управленческие решения, собственнику бизнеса нужна информация. Ему полезно видеть бизнес целиком — оценить и понять все детали. Для этого предназначена Балансовая отчетность или Баланс.

Андрей закупает в Китае селфи-палки и продает их через розничные точки в крупных торговых центрах. Баланс помогает ему понять, какая часть денег сейчас «в товаре» — он не сможет их быстро выдернуть и направить на набирающие популярность спиннеры. Чтобы сыграть на спросе Андрею придется брать займ у партнера или идти в банк за кредитом.

Баланс — это подведение итогов: срез компании в конкретный момент времени.

В Балансе сводятся все активы компании — то, чем она владеет; и пассивы — те средства, на которые живет. То есть, с одной стороны, это оборудование, сырье и товары на складе, а с другой — кредиты и займы, вложения в уставный капитал и нераспределенная прибыль. Актив и пассив баланса всегда равны между собой — в мире ничто не возникает из пустоты.

У денег в активах несколько агрегатных состояний. Оборудование сложно продать, а деньги на счете легко пустить в оборот. Чем легче высвободить вложения, тем выше ликвидность актива. С другой стороны у каждого пассива есть своя степень срочности — что-то нужно быстро вернуть, что-то может быть с компанией все время. Баланс помогает увидеть, в каком состоянии сейчас находятся деньги, и соотнести ликвидность и срочность.

Источник: planfact.io