Как продать квартиру в ипотеке Зачастую эти вопросы мешают спать тем, кто задумывается о покупке собственной недвижимости, и не дают решиться на сделку. Действительно, можно ли будет продать

Как продать квартиру в ипотеке сбербанка в новостройке

Продать ипотечную квартиру в России вполне реально, такие сделки не редкость и существует несколько схем их реализации, заявил старший управляющий директор. Недвижимость РИА Новости, 19.01.2022

МОСКВА, 19 авг — РИА Новости. Продать ипотечную квартиру в России вполне реально, такие сделки не редкость и существует несколько схем их реализации, заявил старший управляющий директор, главный аналитик блока «Финансы» Сбербанка Михаил Матовников.Примерно 3–5% ипотечных квартир продаются с использованием разных схем, через них проходит каждый 20-й заемщик.Чтобы не отпугивать покупателейПроще всего продать квартиру без обременений. Для этого заемщики ищут деньги и гасят ипотеку. Матовников привел в пример заемщиков, которые рефинансируют ипотеку потребительским кредитом. По его словам, иногда это имеет смысл, даже если какую-то часть процентов придется переплатить на время обслуживания потребительского кредита во время продажи квартиры.»Это достаточно распространенная ситуация. Мы даже изучали, зачем люди берут потребительские кредиты для погашения ипотеки. Самый типичный случай – это продать (квартиру – ред.) и не иметь вообще никаких ограничений, и не отпугивать покупателей квартиры, потому что она ипотечная», — пояснил он.Если у покупателя наличные деньги, а не ипотечный кредит, одна из распространенных схем – заключение предварительного договора купли-продажи, по которому покупатель дает аванс в сумме ипотечного кредита, который должен быть направлен на погашения долга. В данном случае оформляется расписка об обязанности продавца использовать аванс по назначению.»Дальше снимается обременение и соответственно все идет по схеме номер один. Но откровенно говоря, эта схема для покупателя немного страшная, она несет очень большие риски для покупателя (риск использования аванса не на погашение ипотеки — ред.). Такие схемы требуют очень высокого уровня доверия между сторонами», — рассказал эксперт.Две ипотекиВ остальных схемах, по словам Матовникова, активное участие принимают банки. В первых двух кредитные организации не задействованы.В случае, когда покупатель на покупку квартиры берет ипотеку, схема зависит от того, в каком банке заложена покупаемая квартира. Так, если кредит покупателя и залог — в одном банке, то в такой ситуации всю сложную работу проделывает кредитная организация.Сначала покупатель берет ипотечный кредит, под него оформляется второе обременение на ту же самую квартиру. Дальше деньги направляются на погашение кредита продавца, и банк снимает обременение с квартиры.»В этой ситуации ни у кого: ни у банка, ни у покупателя, ни у продавца нет рисков, что что-то пойдет не так, например, сделку не зарегистрирует Росреестр, ситуация редкая, но возможная. Но в данном случае все риски сняты», — заявил Матовников.Обязан платить по двум кредитамДалее эксперт рассмотрел случай, когда ипотечный кредит на продаваемую квартиру в одном банке, а кредит покупателя – в другом. «Наверное, возможны схемы, когда два банка договорились и все сделали, но риски обычно оказываются неприемлемыми для банков», — пояснил он.В основном схема купли-продажи выглядит так: продавец квартиры рефинансирует свою ипотеку в том банке, где у покупателя — кредит на покупку жилья. Таким образом, получается переход в схему, описанную выше, когда всю документальная работу делает уже банк, отметил эксперт.Из-за сложности схемы, такая переплата может измеряться десятками тысяч рублей. Но это достаточно отработанная схема, добавил он.

Продать ипотечную квартиру в России вполне реально, такие сделки не редкость и существует несколько схем их реализации, заявил старший управляющий директор,… Недвижимость РИА Новости, 19.01.2022. … Аналитик Сбербанка Михаил Матовников рассказал, как продать ипотечную квартиру . Чтобы не отпугивать покупателей. Две ипотеки . … " Продать квартиру из-под ипотеки вполне возможно, это реально, но, конечно же, несколько труднее, чем продать квартиру , у которой нет дополнительных обременений ", — заявил эксперт на " Ипотечном марафоне".

Как продать квартиру в ипотеке

Зачастую эти вопросы мешают спать тем, кто задумывается о покупке собственной недвижимости, и не дают решиться на сделку. Действительно, можно ли будет продать квартиру, если до окончания выплат еще несколько лет и миллионов, а жизненные обстоятельства изменились? Спойлер — можно! Причем существует несколько законных способов. Разберемся со всеми.

Какие у вас права на купленную в кредит квартиру

Что же такое ипотека? Если объяснять простыми словами, то это кредит под залог недвижимости. То есть банк дает вам деньги под залог покупаемой вами квартиры. Это называется обременение. Снять обременение с квартиры можно после полного погашения займа.

В Статье 29 говорится о праве залогодателя пользоваться заложенным имуществом. Покупатель квартиры в ипотеку может использовать ее по прямому назначению: для проживания, сдачи, регистрации жильцов и т.д.

Что касается права на продажу недвижимости, есть некоторые нюансы. О них говорится в Статье 37: Отчуждение заложенного имущества. Квартира, заложенная по договору об ипотеке, может быть отчуждена залогодателем другому лицу, в том числе путем продажи, но лишь с согласия залогодержателя — банка, если иное не предусмотрено договором об ипотеке.

Следовательно, если вы захотите продать квартиру, находящуюся в ипотеке, первый шаг — обращение в банк, выдавший кредит. В противном случае сделка может быть оспорена, а недвижимость может перейти в собственность банка, к тому же, с вас могут потребовать возмещение убытков согласно пункту 2 Статьи 346 Гражданского кодекса РФ.

Где найти покупателя на такую квартиру

Зачем покупателю квартира с обременением, если можно купить без? С одной стороны, да, ведь сделка может нести для него определенные риски. Но ведь на любую кастрюльку найдется своя крышечка. И чаще всего в качестве «крышечек» выступают риелторы. Объясним, почему.

Как правило, квартира с обременением выставляется на продажу по сниженной стоимости — иногда до 30% ниже рынка. И этим пользуются опытные риелторы. Они хорошо знают рынок, юридически подкованы, готовы рисковать и могут заплатить вперед. Поэтому обычно первыми откликаются на подобные объявления.

Также профессиональные игроки рынка могут помочь потенциальным покупателям побороть сомнения. Допустим, кому-то срочно нужна квартира большей площади, но денег на покупку мало. Такие клиенты готовы рискнуть и приобрести квартиру в ипотеке с дисконтом 10-20%, но только при условии, что им будет помогать специалист, которому они полностью доверяют.

Третья группа покупателей — ищущие именно вашу квартиру. Например, у застройщика есть очень удачная планировка — лучшая в доме. Но все квартиры уже распроданы. Если такой объект с обременением появится в продаже, на него найдутся покупатели несмотря на риски.

Способы продажи квартиры с обременением

Повторим еще раз — просто взять и продать такую квартиру по договору купли продажи не получится. Начать нужно с похода в банк.

Существует 4 способа продать ипотечное жилье:

- Досрочное погашение ипотеки

- Продажа с погашением ипотеки во время сделки

- Продажа недвижимости вместе с долгом

- Продажа квартиры банком

Разберемся, как ими воспользоваться.

1. Досрочное погашение ипотеки

Простой с точки зрения понимания способ, но сложно осуществимый, т.к. нужно найти покупателя с наличными средствами. Он платит вам задаток, которым вы гасите остаток долга. Затем снимаете обременение и продаете квартиру уже без ипотеки.

- Нет зависимости от решения банка

- Этапы сделки просты и прозрачны

- Сама сделка проходит быстро

- Самый рискованный способ для покупателя — найти его будет сложно

- Если с продавцом что-то случится после передачи задатка, но до сделки, вернуть деньги будет проблематично

- Нотариальное оформление договора защищает покупателя, но урегулирование споров через суд занимает много времени

Этот способ используется довольно редко. Как правило, когда речь идет не об очень больших суммах.

- Нужно получить согласие банка на продажу заложенной недвижимости и вместе с ним определить сумму оставшегося долга.

- Потом составить предварительный договор купли-продажи и заверить его у нотариуса. Это защитит интересы обоих сторон.

- Отразите в договоре, что покупатель погашает ипотеку за владельца продаваемой недвижимости, а остаток долга вносится как задаток. Лучше договориться именно о задатке, поскольку если сделка сорвется по вине покупателя, задаток останется у продавца квартиры. А если по вине продавца, то покупатель сможет вернуть себе деньги в двойном размере. Статья 380 ГК РФ.

- Дальше необходимо выписать всех зарегистрированных в квартире, включая собственника и несовершеннолетних.

- После этого возьмите у покупателя задаток, равный остатку по ипотеке, погасите кредит и снимите обременение с квартиры.

- Подпишите договор купли-продажи, зарегистрируйте переход права собственности и получите от покупателя оставшуюся сумму.

2. Продажа с погашением ипотеки во время сделки

Популярный вариант продажи ипотечных квартир. Часто применяется как для первичной, так и для вторичной недвижимости. В этом случае банк принимает участие в сделке в качестве непосредственного получателя задатка. Саму сделку проводит продавец, как правило, с привлечением профессионального риелтора.

Особенность такой сделки — использование двух банковских депозитарных ячеек.

- Наиболее безопасная сделка, в которой все стороны защищены

- Продавец спокоен, т.к. покупатель уже заплатил банку и вряд ли куда-то исчезнет

- Покупатель спокоен, т.к. в случае форс-мажора сможет вернуть деньги, уплаченные банку продавца

- Банк гарантированно получает оплату ипотечного кредита, а также выступает гарантом данной сделки

- Сроки и даты устанавливаются банком и/или по его требованию, т.к. он фактически контролирует проведение сделки

- Нужно получить согласие банка на продажу заложенной недвижимости и вместе с ним определить сумму оставшегося долга.

- Покупатель должен положить денежные средства в две банковские ячейки: в первую остаток по невыплаченной продавцом ипотеке и во вторую оставшуюся сумму за квартиру. Общую стоимость квартиры устанавливает продавец.

- Дальше необходимо подписать договор купли-продажи и зарегистрировать сделку в Росреестре.

- После регистрации перехода права собственности залоговое обязательство переходит к покупателю, а деньги из первой ячейки перечисляются напрямую банку.

- После погашения кредита банк выдает покупателю закладную на квартиру, по которой тот получает выписку из ЕГРН о снятии обременения. Это можно сделать через МФЦ.

- После выполнения всех перечисленных условий продавец получает доступ ко второй банковской ячейке с остатком денег за квартиру.

3. Продажа недвижимости вместе с долгом

Перейдем к сделкам с ипотечной недвижимостью, в которых покупателю также нужен ипотечный кредит.

Перекредитование — схема продажи недвижимости, когда у покупателя недостаточно средств на покупку. Ему вместе с квартирой переходят обязательства по ипотеке от продавца на тех же или других условиях.

Покупатель подает заявку на ипотеку в обычном порядке, а в качестве объекта выбирает ипотечную квартиру. Если ипотека продавца была оформлена в том же банке, принимается решение о возможности переоформления предмета залога. В этом случае с покупателем заключаются договор уступки прав и обязанностей по кредиту (займу) и договор купли-продажи. Этот способ занимает меньше времени, т.к. покупателю не нужно предоставлять документы по самой квартире, они уже есть в банке.

Если квартира была приобретена в ипотеку другого банка, рассматривается вариант перекредитования, при котором покупателем выступает новый банк.

При этом залоговые права на квартиру в Росреестре перерегистрирует сама кредитная организация.

- Риски сторон сведены к минимуму, т.к. в сделке активное участие принимает банк

- Покупатель получает возможность приобрести квартиру в ипотеку по цене ниже рыночной

- Это сложная сделка, в которой требуется соблюдение многих условий

- Как правило, подобными сделками занимаются аккредитованные агентства — это стоит довольно дорого

- В первую очередь продавец должен сообщить банку о своем желании продать квартиру и досрочно погасить ипотеку.

- Дальше нужно найти покупателей, которые хотят купить данную квартиру в ипотеку. Иногда их может порекомендовать сам банк. Обратите внимание, что у будущих покупателей должна быть сумма первоначального взноса в размере не менее оставшегося невыплаченного продавцом кредита.

- Продавцу нужно заключить с покупателем договор задатка и заверить его у нотариуса. В документе обязательно укажите, в каком банке будет оформлена ипотека на приобретение квартиры.

- Покупатель должен внести первоначальный взнос в качестве оплаты остатка по ипотечному кредиту продавца. Лучше, если деньги будут переданы непосредственно сотруднику банка.

- После этого происходит снятие обременения с квартиры. Процедура проводится бесплатно в течение трех дней. Оплатить нужно будет только выписку из ЕГРН, которая заменяет свидетельство о собственности.

- Далее пакет документов нужно передать в банк, где будет оформлять ипотеку покупатель.

- Следующий шаг — оценка квартиры.

- Если банк одобрит покупателю сделку, необходимо подписать договор купли-продажи, зарегистрировать переход права собственности и получить от покупателя или его банка оставшиеся денежные средства.

4. Продажа квартиры банком

Если дошло до этого, то дела у вас не очень хорошо. Данный способ применяется, если у заемщика серьезные просрочки по кредиту или он сообщает банку о невозможности дальше оплачивать ипотеку. Банки идут на продажу ипотечной квартиры только тогда, когда остальные варианты работы с заемщиком уже исчерпаны.

Если вдруг вы оказались в подобной ситуации, не отчаивайтесь. В любом случае продать недвижимость можно. Важно только действовать в рамках закона и не скрывать информацию от банка или покупателей.

Обязательное условие для продажи ипотечной квартиры банком — согласие кредитной организации или фирмы, которой продан долг, а также заемщика. Недвижимость продается с торгов на специализированных площадках.

- Банк все делает сам, от продавца кроме согласия ничего не требуется

- Сделка абсолютно безопасна для всех участников

- Как правило, цена сильно занижена, т.к. банк стремится вернуть заемные средства

- Вырученная от продажи сумма может быть равна остатку по кредиту

- Необходимо получить согласие банка на продажу недвижимости. Как правило, банк сам выступает с подобной инициативой. И подписать согласие на продажу квартиры банком.

- Далее банк оценивает квартиру, выставляет ее на торги и находит покупателя. Этот процесс может продолжаться длительное время, в течение которого цена будет уменьшаться. Продавец в данном случае не может возражать.

- При продаже квартиры будут задействоваться 2 банковские ячейки. В одну покупатель должен положить остаток по ипотеке. Во вторую — деньги для продавца. Может получиться, что вторая ячейка окажется пустой.

- После подписания ДКП продавцом и покупателем, а также договора банка с покупателем, кредитная организация должна отправить документы в Росреестр для снятия обременения. После этого банк сможет открыть свою ячейку.

- Продавец сможет открыть свою ячейку после регистрации перехода права собственности.

Планируя покупку квартиры в ипотеку, не стоит переживать от том, что вы ее не сможете продать. Сможете! Главное, постарайтесь не допускать просрочек по платежу. Лучше возьмите кредит на больший срок с меньшей ежемесячной нагрузкой и вносите досрочные платежи по мере возможности.

5 способов продать квартиру в ипотеке Сбербанка в 2022 году. В сложной финансовой ситуации или при желании улучшить жилищные условия, заемщик может продать свою квартиру , находящуюся в залоге у банка. Для проведения официальной сделки необходимо получить согласие кредитора, а после погашения задолженности, снять обременение с недвижимости и передать права собственности покупателю. Существует 5 основных способов, как продать квартиру в ипотеке Сбербанка , каждый из которых, имеет свои преимущества и недостатки. Оглавление. 1 Причины продажи ипотечной недвижимости. 2 Можно ли продать квартиру в ипотеке Сбербанка . 2.1 Юридические нюансы продажи ипотечной недвижимости.

Как продать квартиру в ипотеке: 4 варианта

Покупка квартиры в ипотеку для большинства россиян сегодня является главной возможностью решения квартирного вопроса. Банки снижают ставки по кредитам и первоначальный взнос, стимулируя тем самым покупателей. По данным «Дом.РФ», в июне выдача ипотеки на новостройки в России достигла абсолютного рекорда — было оформлено более 40 тыс. жилищных кредитов.

Однако ипотека накладывает определенные обязательства не только по обслуживанию кредита, но и по распоряжению недвижимостью. Выяснили у экспертов, можно ли продать ипотечную квартиру и как это сделать.

Продавать можно, но с согласия банка

Квартира, находящаяся в ипотеке (в залоге у банка), наряду с другими объектами недвижимости может быть продана. Никаких ограничений в данном случае нет, рассказали эксперты, опрошенные редакцией «РБК-Недвижимости».

«Квартира в ипотеке — полноценный объект гражданских прав и может быть отчуждена ее собственником. При этом по закону собственник квартиры, находящейся в ипотеке, не вправе ее продавать без согласия банка», — пояснил юрист адвокатского бюро Asterisk Родион Ларченко.

Поэтому, прежде чем приступать к поискам покупателя, владельцу необходимо обратиться в банк и выяснить схему досрочного погашения кредита и снятия обременения с недвижимости. Банк обычно выдает такое разрешение, добавил управляющий директор сети офисов «Миэль» Александр Москатов.

После одобрения банком сделки нужно выбрать способ продажи ипотечной квартиры. Таких схем существует несколько, отметила член Ассоциации юристов России (АЮР) Оржония Коба.

- Досрочное погашение ипотеки (если остаток долга незначительный или есть свободные деньги);

- Продажа с погашением ипотеки в ходе сделки;

- Продажа квартиры вместе с ипотечным долгом;

- Продажа ипотечного жилья банком.

Вместе с экспертами рассмотрим подробнее каждый из данных вариантов.

Способы продажи квартиры в ипотеке

Самый простой и популярный способ — это продажа квартиры при досрочном погашении кредита. «Обычно здесь поступают так: берут задаток у покупателя, погашают ипотечный заем, а затем уже продают недвижимость. Банк, в свою очередь, дает разрешение на продажу недвижимости в ипотеке и оформление документа об оставшемся долге», — пояснила Оржония Коба из АЮР.

Сами отношения сторон фиксируются в предварительном договоре купли-продажи, а первый платеж оформляется в качестве задатка. С 2015 года такая возможность предусмотрена в Гражданском кодексе, добавил Родион Ларченко из Asterisk.

«Задаток, помимо платежной функции, выполняет функцию обеспечения: если продавец откажется заключить основной договор, он будет обязан вернуть задаток в двойном размере», — отметил юрист. Для гарантии соблюдения интересов покупателя первый платеж лучше уплатить напрямую в банк с указанием в назначении платежа реквизитов кредитного договора и данных о продавце, добавил он.

Второй способ оформления сделки при продаже ипотечной квартиры — это погашение долга по кредиту в ходе сделки. Данный вариант требует непосредственного участия банка. «Сотрудник банка должен предоставить справку о том, какой размер долга еще нужно выплатить. Затем покупатель при помощи системы безопасных расчетов или аккредитива кладет деньги для продавца и для банка. Далее идет оформление бумаг и регистрация сделки в Росреестре», — рассказала представитель АЮР.

Третий вариант — продажа квартиры вместе с ипотечным долгом. Тоже довольно частое явление, особенно когда у заемщика нет денег. В этом случае продавцу необходимо найти покупателя, который готов приобрести недвижимость с условиями ипотеки. При такой схеме банк может немного улучшить условия по кредиту — рефинансировать ипотеку. «Для человека, который хочет купить квартиру по такой схеме, порядок действий достаточно прост: нужно оформить заявку в банке на обычную ипотеку, получить согласие банка и выбрать обремененный объект», — добавила юрист.

Последний способ — продажа ипотечного жилья банком — является не самым хорошим вариантом, так как продажа жилья банком происходит тогда, когда у заемщика появляются приличные долги по платежу. Для проведения сделки понадобится согласие обеих сторон.

Выгодно ли продавать квартиру в ипотеке

Продажа квартиры в ипотеке, как правило, невыгодна для продавца: цена продажи почти всегда будет ниже, чем цена покупки с учетом выплаченных процентов, предупредил адвокат Родион Ларченко. «Поэтому решение о продаже такой квартиры обычно принимается тогда, когда у продавца нет возможности гасить задолженность по кредиту в срок», — отметил он.

Также продавец при продаже квартиры, которая находилась с собственности менее установленного срока (три года или пять лет), будет обязан уплатить НДФЛ. При этом доход от продажи квартиры для целей налогообложения может быть уменьшен на сумму расходов по ее приобретению, включая сумму уплаченных процентов. Поэтому, как правило, налоги при продаже ипотечной квартиры не уплачиваются независимо от срока владения. Все расходы, связанные с покупкой квартиры (переоформлением), несет покупатель.

Плюсом покупки ипотечной квартиры, по словам экспертов, является снижение рисков мошенничества со стороны покупателя, так как большую часть денег перечисляет банк. Также кредитная организация контролирует все операции и следит за юридической стороной сделки.

К минусам покупки ипотечной квартиры юристы относят увеличение срока продажи квартиры. Если квартиру необходимо продать за короткий срок, то с ипотечным обременением это сделать сложно. Только на подготовку к заключению договора, оценочные работы и сбор документов потребуется несколько недель. Кроме того, банк не сразу перечисляет деньги продавцу после заключения договора — так как необходимо дождаться перерегистрации квартиры в Росреестре.

Средняя цена квартиры в московских новостройках . 20 672 000 руб +5.87%. Прямой эфир. … « Квартира в ипотеке — полноценный объект гражданских прав и может быть отчуждена ее собственником. При этом по закону собственник квартиры , находящейся в ипотеке , не вправе ее продавать без согласия банка», — пояснил юрист адвокатского бюро Asterisk Родион Ларченко. … Выгодно ли продавать квартиру в ипотеке . Продажа квартиры в ипотеке , как правило, невыгодна для продавца: цена продажи почти всегда будет ниже, чем цена покупки с учетом выплаченных процентов, предупредил адвокат Родион Ларченко.

Продать квартиру в ипотеке — сложно, но возможно

Вы купили квартиру в ипотеку, но жизненные обстоятельства изменились — и теперь вы предпочли бы от нее избавиться. Мы составили подробную инструкцию о том, как правильно продавать недвижимость, кредит за которую еще не выплачен.

Условия ипотечных договоров в банках отличаются — финансовые организации по-разному реагируют на попытки заемщиков продать квартиру, которая находится в залоге. Поэтому единого механизма заключения подобных сделок не существует.

Подберите наиболее выгодный вариант ипотечной программы с помощью Циан.Ипотеки

Тем не менее мы выделили общие моменты. В этом Циан.Журналу помог руководитель агентства безопасной недвижимости «Вишня» Сергей Вишняков.

Собственность и обременение

Вкратце механизм покупки ипотечной квартиры таков.

— Покупатель (впоследствии он станет продавцом) решает купить квартиру и обращается за кредитом в банк.

— Банк одобряет кредит и оформляет закладную — купленная квартира оказывается в залоге (закладная — тот документ, который позволяет банку при неоплате кредита истребовать долг через суд; закладная подтверждает обременение в пользу банка). Покупатель становится собственником.

— Если собственник ипотечной квартиры решает продать ее, пока кредит не выплачен до конца, возникает вопрос, как выплачивать оставшуюся сумму долга: эту заботу возьмет на себя новый покупатель, а предыдущий становится продавцом.

Первым делом — в банк

Не только собственники ипотечного жилья, но и некоторые риелторы начинают сначала искать покупателя, который согласится на непростую сделку. Это не самый верный подход.

В первую очередь владелец должен известить банк, в котором оформлялся кредит, о намерении продать ипотечную квартиру. Лучше это сделать еще до подачи объявления, чтобы понять, выполним ли ваш план в принципе (пусть и редко, но случается, что банки запрещают проводить сделки с неоплаченными квартирами, так что вопрос с продажей снимается сразу).

У разных кредитных организаций процедуры переоформления ипотечных займов отличаются, поэтому надо выяснить, какой отдел вашего банка занимается этой темой. После этого лучше отправиться в отделение и задать все вопросы на личной встрече с сотрудником.

Если в банке не возражают против продажи ипотечной квартиры, поинтересуйтесь сроками рассмотрения заявки и переоформления договора. Они иногда затягиваются на полтора-два месяца.

Для альтернативной сделки это слишком долго — собственники другой квартиры (той, которую покупают продавцы-ипотечники взамен продающейся) скорее всего откажутся ждать, боясь упустить выгоду.

Не пугайте покупателя

Если банк не возражает, можно приступать к поиску покупателей. Некоторые продавцы сразу указывают в объявлении, что объект находится в ипотеке. Это сходу отсекает значительную часть потенциальных приобретателей. Поэтому эффективнее сообщать об особых условиях продажи в телефонном разговоре — так у вас больше шансов объяснить дальнейшие действия и понять, насколько человек готов к усложненной сделке.

Многим приобретение ипотечной квартиры кажется слишком рискованной процедурой — проще не разбираться, а сразу от нее отказаться. Но если описать всю схему и уточнить детали, реально убедить покупателя в обратном. А убеждать проще в личном разговоре.

На перепутье: как переоформить кредит

Итак, покупатель найден. Дальше все будет зависеть от его финансовых возможностей и кредитной истории. Вот три варианта развития событий:

Вариант 1. Покупатель вынужден тоже брать кредит, потому что у него нет необходимой суммы, чтобы разом расплатиться за покупку. Так как кредитная история у него своя и совершенно иной набор документов, банк проводит проверку и решает, переоформлять ипотеку на нового клиента или нет. Если на этом этапе выяснится, что второй заемщик не отвечает критериям банка, ему откажут — сделка не состоится.

Оставьте запрос на подбор профессионала рынка недвижимости для решения своих вопросов на сервисе Циан «Заявка риелтору»

Вариант 2. У покупателя есть достаточная сумма, чтобы выплатить кредитный долг продавца без привлечения нового займа. Стороны приходят в банк, покупатель вносит на счет деньги, банк снимает обременение (при этом закладная передается продавцу), и сделка благополучно регистрируется — весь процесс занимает буквально день–два. Иногда эта процедура затягивается из-за различных согласований и длительной передачи закладной.

В обоих случаях рискует покупатель, поскольку должен заплатить внушительную сумму долга, после чего ждать, пока банк снимет обременение и вернет закладную. Только после этого сделку будет доведена до конца, а покупатель вступит в права собственности без каких-либо обременений.

Вариант 3. Новый заемщик подходит под банковские критерии — он платежеспособен, с документами всё в порядке. В этом случае ипотека переоформляется в том же банке, где кредитовался продавец, либо в другом — на выбор покупателя.

Персональные ставки от крупных банков — рассчитайте ипотеку с калькулятором Циан.Ипотеки

Как только заемщик получает на руки закладную, открывается путь дальше — обременение снимается, можно подавать документы на регистрацию сделки. Если покупатель приобретает ипотечную квартиру с одновременным оформлением ипотеки на себя, на квартиру возникает новое обременение.

Не упускайте из виду, что пока идет процесс согласования, ежемесячные платежи все равно надо вносить: в противном случае позже кому-то придется выплачивать еще и пени за просрочку. Кто, как и когда должен платить, лучше уточнить в свой первый «предпродажный» визит в банк.

Продавцу потребуется ранее заключенный договор на получение ипотечного кредита. Покупателю (если он покупает квартиру в кредит) надо заранее заручиться одобрением банка на ипотеку.

Банк продавца отказывается переоформлять ипотеку на покупателя

Со стороны ситуация выглядит странно: вы хотите продать квартиру, нашли покупателя, но вам не позволяют провести сделку. Такое бывает? Да, и это законное требование банка: именно он является залогодержателем (в залоге — квартира) и имеет право выступать против сделки.

Лазеек не существует: в Законе «Об ипотеке (залоге недвижимости)» прямо прописано обязательство ипотечного заемщика согласовывать отчуждение недвижимости с банком.

Именно поэтому мы и рекомендуем еще до подачи объявления о продаже обсудить вопрос с организацией-кредитором.

Ход конем — рефинансирование

Альтернативный вариант — рефинансировать ипотечный кредит в другом банке. Для этого продавец должен предоставить тот же набор документов, что и в первый раз, когда он оформлял кредит для покупки той самой квартиры, которую теперь продает. После одобрения банка можно выходить на сделку. Параллельно вы получаете более выгодный процент по кредиту (обычно именно для этого рефинансирование и проводится). Но расходы в этом случае тоже будут: за выдачу кредита, перерегистрацию сделки, страховку и прочее. В общей сложности дополнительные траты достигают 100 тыс. рублей.

Поэтому если сумма долга по ипотеке небольшая (в пределах 1–2 млн рублей), подумайте о потребительском кредите — вдруг он окажется выгоднее рефинансирования? Тогда продавец погасит ипотеку досрочно и продаст квартиру необремененной, после чего будет выплачивать потребительский кредит. Еще один вариант — занять недостающую для погашения сумму у друзей/знакомых. Это самые простые способы продать ипотечную квартиру.

Зона риска для всех

А что, если покупатель будет ежемесячно перечислять деньги продавцу, который продолжит выплачивать ипотеку, но квартира при этом будет переоформлена на нового человека?

Фактически такую схему реализовать можно, но на официальное проведение сделки рассчитывать не стоит: зарегистрировать переход права собственности не удастся — в зоне риска окажутся обе стороны. Даже если продавец и покупатель — друзья и полностью доверяют друг другу, банк все равно не имеет оснований для переоформления кредита, возвращения закладной и снятия обременения.

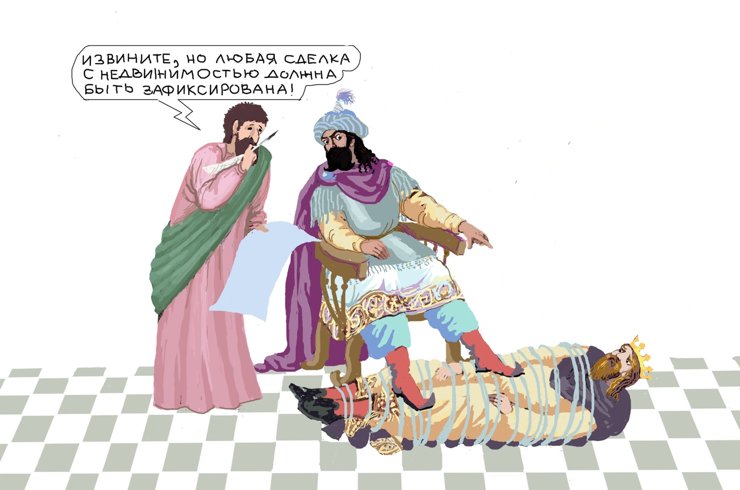

Следовательно, официально зарегистрировать сделку не выйдет, а в случае разногласий представить в суде будет нечего. Даже если стороны заключат между собой личный договор, напишут расписку и обязательство, законной силы эти бумаги иметь не будут. Любые действия, связанные с недвижимостью, должны быть зарегистрированы.

Ипотека . Как продать квартиру в ипотеке . Иногда собственники продают ипотечную квартиру , чтобы, например, купить жилье побольше. Такие сделки — нормальная практика. В статье расскажем, как продать квартиру , купленную в ипотеку . Есть ли ограничения при продаже квартиры , которая находится в ипотеке . … Как продать ипотечную квартиру в СберБанке . Квартиру , купленную в ипотеку СберБанка , тоже можно продать и купить, в том числе в ипотеку . Покупателю для этого необходимо подать заявку на ипотеку через сайт Домклик или в офисе банка. Если ипотеку одобрят, банку необходим пакет документов для одобрения квартиры и согласования финальных условий сделки.

- https://realty.ria.ru/20210819/kvartira-1746356281.html

- https://xn--80az8a.xn--d1aqf.xn--p1ai/%D0%BC%D0%B5%D0%B4%D0%B8%D0%B0/%D1%81%D1%82%D0%B0%D1%82%D1%8C%D0%B8/2020/10/%D0%BA%D0%B0%D0%BA-%D0%BF%D1%80%D0%BE%D0%B4%D0%B0%D1%82%D1%8C-%D0%BA%D0%B2%D0%B0%D1%80%D1%82%D0%B8%D1%80%D1%83-%D0%B2-%D0%B8%D0%BF%D0%BE%D1%82%D0%B5%D0%BA%D0%B5

- https://realty.rbc.ru/news/5f29295f9a79472bbb437768

- https://www.cian.ru/stati-prodat-kvartiru-v-ipoteke-slozhno-no-vozmozhno-318741/