В прошлой статье мы рассказали, кого может волновать убыток в бухгалтерской отчётности, и когда о нём стоит волноваться. А сегодня поделимся законными способами не показывать убыток в бухотчётности с помощью пары лайфхаков.

Определяем, настоящий у вас убыток, или его подкинули

Если организация в начале своей деятельности живёт на заёмные или кредитные средства, то убыток в отчётности полностью соответствует действительности. Деньги на счетах есть, но доходом они не являются. Если вы оказали услугу или продали товар — деньги ваши. Кредит или займ нужно вернуть обязательно.

Схожая ситуация складывается после получения предоплаты за какой-либо крупный заказ. Компания ещё не завершила работы или не отгрузила товар, но уже использует полученные средства. В этом случае предоплата от покупателя не будет считаться доходом до тех пор, пока стороны не подпишут акт оказанных услуг, товарную накладную, УПД или другой документ реализации.

Есть и другие ситуации, когда прибыльная по мнению руководства компания на самом деле показывает убыток. Это уже отдельные частные случаи, которые не будем разбирать в статье. Но если вам сильно захочется про них узнать — пишите 🙂

10 Отчет о прибылях и убытках методы составления

«Маскируем» убыток

1. Переносим расходы

Если убыток всё же реальный и соответствует цифрам в отчётности, то спрятать его можно, перенеся часть расходов на следующий год. То есть отразить их в учёте в следующем году.

Такой подход не очень корректен, потому что по закону о бухгалтерском учёте, операции должны отражаться в том периоде, в котором они произошли. Но, исходя из практики, если так сделать, налоговая редко предъявляет претензии. В основном потому что, перенося расходы на следующий год, большинство компаний увеличивают свой налог за текущий период. А как мы писали в прошлой статье, ФНС это выгодно.

Самый безболезненный вариант — перенести услуги от поставщиков. Делать это с документами на покупку товаров мы крайне не рекомендуем, и вот почему.

Если вы, к примеру, занимаетесь перепродажей и решили перенести документы на покупку товаров, то в учёте может сложиться ситуация, когда товар ещё не куплен, но уже продан. Помимо отрицательных остатков, это может привести к завышению налогов, потому что в такой ситуации себестоимость товаров не будет списываться в расходы.

При переносе услуг налоги тоже могут увеличиться, но разница будет сильно меньше, чем при переносе товаров. Чтобы не прогадать, прикиньте суммы заранее.

Источник: knopka.com

Убытки в декларации: чем опасны и как пояснить их налоговой

Инспекторы вправе требовать пояснений в рамках камеральной проверки, если компания отразила в декларации убыток. Это касается убытков по итогам и года, и отчётных периодов. Поэтому многие бухгалтеры предпочитают занижать расходы и подавать неправильную прибыльную декларацию. Но убыток — это нормально, если он обоснован. Расскажем, как пояснить налоговой убыток в отчётном периоде.

Зачем китайцы массово строят железные дороги себе в убыток?!

Если компания показала убыток за отчётный период в декларации по налогу на прибыль, то во время камеральной проверки налоговики могут прислать требование о пояснении размера убытка (п. 3 ст. 88 НК РФ).

Такая же ситуация возникает при проверке убыточной декларации по УСН «доходы минус расходы» и бухгалтерской отчётности. Но эти отчёты бизнес сдаёт раз в год, а декларацию по налогу на прибыль ежеквартально или ежемесячно.

Как реагировать на требование

Срок для ответа считается с даты получения требования о пояснениях. Если компания отчитывается на бумаге, требование придёт ей почтой. Датой его получения считается шестой день со дня отправки заказного письма (абз. 3 п. 4 ст. 31 НК РФ).

Если организация или ИП обязаны отчитываться в электронном виде, требование от налоговой придёт им через оператора. В этом случае срок ответа на требование отсчитывается с даты отправки квитанции о приёме. Но подтвердить получение позже, чтобы выиграть время, не получится: НК даёт на отправку квитанции те же 6 рабочих дней (п. 5.1 ст. 23 НК РФ).

Если не отправить квитанцию вовремя, в течение следующих 10 рабочих дней налоговики могут заблокировать счёт налогоплательщика (пп. 2 п. 3 ст. 76 НК РФ).

После отправки квитанции у налогоплательщика есть 5 рабочих дней, чтобы отправить пояснения или уточнённую декларацию (п. 3 ст. 88 НК РФ). За опоздание с ответом на требование налогоплательщика могут оштрафовать на 5 000 рублей, при повторном нарушении в течение года — на 20 000 рублей (ст. 129.1 НК РФ).

Ответственность граждан и должностных лиц — до 1000 или до 4000 рублей штрафа соответственно (п. 1 ст. 19.4 КоАП РФ).

Наконец, если проигнорировать требование ИФНС, это может привлечь нежелательное внимание налоговиков к организации вплоть до назначения выездной проверки.

Расскажем, как действовать дальше в зависимости от того, что вы решили предпринять: подать уточнённую декларацию или обосновать убытки.

Вариант 1. Отправляем уточнёнку

Если при составлении декларации допущена ошибка и убытка на самом деле нет, нужно подать уточнённую декларацию. Пояснения в таком случае можно не давать, а камеральная проверка декларации начнётся заново (ст. 129.1 НК РФ). Перед подачей уточнённой декларации заплатите налог и пени. Это позволит избежать штрафа (п. 4 ст.

81 НК РФ).

Вариант 2. Отправляем пояснения

Если вы не собираетесь пересматривать декларацию, надо составить убедительное обоснование размера убытков. Его составляют в произвольной форме, указывая причины, в результате которых возникли убытки.

Рассмотрим типичные ситуации, в которых налоговая запрашивает пояснения, и дадим образцы ответов на требование.

По итогам отчётного (налогового) периода получен убыток

Такое часто случается с недавно зарегистрированным бизнесом или организациями, которые развивают новое направление и вкладывают много денег в закупку оборудования, недвижимости, материалов и пр.

«Старички» от убытков тоже не застрахованы. Причиной может стать сезонное падение спроса, крупная разовая трата, банкротство контрагента, изменение условий договоров и т.д.

Если убыток получен из-за коронавируса и режима самоизоляции, никаких особенностей в пояснении нет. Отсутствие доходов понятно, так как многие фирмы не могли работать, но по-прежнему платили зарплату, аренду, коммуналку и пр. В пояснении опишите обстоятельства и сошлитесь на решения федеральных, региональных и местных властей, например на указы Президента о нерабочих днях от 25.03.2020 № 206, от 02.04.2020 № 239.

Убыток от реализации покупных товаров

Пояснения могут запросить и когда убыток в декларации показан только по реализации покупных товаров. В этом случае налоговые органы подозревают, что компания нарушила правила учёта расходов при реализации товаров (ст. 268 НК РФ) или неправильно распределила расходы на прямые и косвенные (ст. 320 НК РФ).

В первую очередь проверьте, действительно ли вы продали товары дешевле, чем купили. Если нашли ошибку, подайте уточнёнку. Если же в декларации всё верно, готовьте пояснение.

Уменьшение налоговой базы за счёт убытков прошлых лет

При проверке прибыльной декларации налоговая тоже может требовать пояснить убытки. Так бывает, если в отчёте снижена налоговая база за счёт убытков прошлых лет. Такое право налоговиков напрямую не прописано в законе, но арбитражная практика показывает, что суды могут поддержать стремление налоговиков трактовать п. 3 ст. 88 НК РФ расширительно (Постановление арбитражного суда ВВО от 18.01.2016 N Ф01-1806/2015 по делу № А11-372/2015).

Может ли налоговая требовать документы для подтверждения убытков

Вместе с пояснениями налоговики часто требуют представить дополнительную информацию: постатейную расшифровку затрат, развёрнутую по контрагентам кредиторскую задолженность с указанием времени и причины возникновения, регистры бухгалтерского и налогового учёта, первичные документы и даже иногда бизнес-план по выходу на прибыль. Обязан ли налогоплательщик выполнять такие требования?

При даче пояснений, в том числе и по поводу убытков, налогоплательщик вправе дополнительно представить в налоговый орган выписки из регистров налогового и бухгалтерского учёта и иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (п. 4 ст. 88 НК РФ).

При этом налоговики не вправе истребовать у налогоплательщика дополнительные сведения и документы, не предусмотренные статьёй 88 НК РФ (п. 7 ст. 88 НК РФ).

Закон чётко устанавливает, что налогоплательщик может представить дополнительные документы, но не обязан это делать. На официальном сайте ФНС говорится: «На этом основании будем считать доказанным, что в рамках процедуры истребования объяснений в порядке п. 3 ст. 88 НК РФ налоговые органы не вправе требовать предоставления каких-либо документов».

Тем не менее п. 8.3 ст. 88 НК РФ устанавливает право налогового органа запрашивать первичные документы и регистры налогового учёта при камеральной проверке уточнённой декларации, поданной спустя два года после срока подачи декларации, если в ней уменьшена сумма налога или увеличена сумма убытка.

Что будет, если пояснения не покажутся налоговикам убедительными

В этой ситуации есть три варианта:

- Должностное лицо налогоплательщика вызовут на «убыточную комиссию» (пп. 4 п.1 ст. 31 НК РФ).

- По результатам камеральной проверки доначислят налог.

- К налогоплательщику придут с выездной проверкой. Проверка может быть назначена и после одной убыточной декларации, несмотря на то что в «Концепции системы планирования выездных налоговых проверок» критерий назначения проверки в связи с убытками — отражение в отчётности убытков на протяжении нескольких налоговых периодов. Но такое развитие событий маловероятно.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Источник: kontur.ru

Как строительная компания достроилась до убытка 74 млн рублей — и как вам не попасть в такую же передрягу

В том году к нам обратились собственники строительной компании. Они всегда работали за счет авансов: старые проекты закрывали по авансам от новых проектов, и так по кругу. Это была уже отработанная схема, по которой они работали много лет. Кассовые разрывы тоже были, но компания как-то справлялась.

И тут собственник почуял что-то неладное, какой-то слишком долгий кассовый разрыв… Когда мы собрали отчёты, оказалось, что компания накопила убытка на 74 млн рублей. И дело было не только в авансах.

Сегодня мы расскажем, как так вышло и как строительным компаниям не попасть в такую же ситуацию.

В этой статье мы описываем реальную ситуацию нашего клиента, но для сохранения конфиденциальности не говорим имя компании и поменяли цифры. Но суть вся та же.

Как строительная компания достроилась до огромных убытков

Дело было далеко не только в авансах. Просто всё наложилось друг на друга, что и привело к такому убытку.

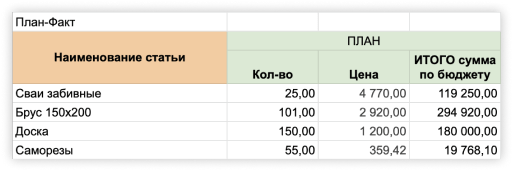

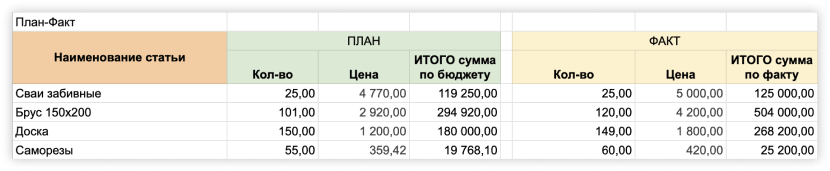

Сотрудники воровали деньги. Когда мы собрали план-факт, заметили слишком большую разницу в планируемых расходах и фактических.

План — планируемые расходы, факт — фактические расходы, фактор количества — на сколько выросли затраты из-за перерасхода количества, фактор цены — на сколько выросли затраты из-за роста цены

Мы посмотрели план-факт более детально по каждой статье.

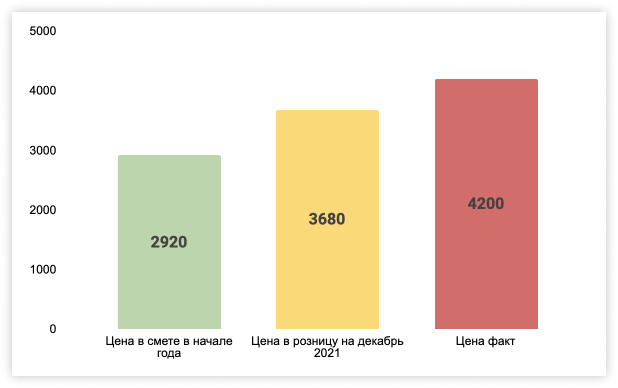

План-факт по брусу 150×200

С план-фактом сразу будет заметно, если вы сильно отходите от запланированных расходов. Вообще в строительном бизнесе всегда нужно быть готовым к тому, что план и факт не совпадут — цены на материалы растут каждый год на процентов 20. Но в нашем случае рост был слишком высокий — как будто материалы подорожали на 50% и больше. Это уже подозрительно.

Мы копнули глубже. Зашли на сайт поставщиков, посмотрели цены. Проверили отчёты закупщиков. И тут всё стало предельно понятно. На сайте розничные цены ниже, чем «оптовые со скидкой», по которой брали закупщики.

Наказать воришек не удалось — они уволились, как только в компании появился финансовый директор.

Цены на материалы росли, но сделка имела фиксированную стоимость. Компания считала, что их конкурентная особенность в том, что цена сделки не меняется, даже если дорожают материалы. Но на этом в итоге они и прогорели — цены на металл и дерево выросли. Увеличить стоимость сделки или попросить клиента доплатить разницу они не могли. В итоге эту разницу они выплачивали за свои деньги, и компания работала в минус.

Заключали изначально убыточные сделки. Маржинальность сделок показывает, насколько выгодно браться за работу. В компании маржинальность не считали, и часто получалось так, что компания не зарабатывала на сделках, а, наоборот, теряла деньги. Но из-за авансов от новых сделок этого было не видно.

Много вытаскивали из бизнеса. Собственникам казалось, что они берут мало из бизнеса на личные нужды — мол, на такси пару сотен в неделю, да и всё. Плюс они дополнительно выводили дивиденды. Когда мы всё посчитали, оказалось, что вытаскивали они миллионами.

Жили на авансы. Компания закрывала старые проекты на авансы с новых проектов. Ещё на авансы строили выставочные дома, куда приводили потенциальных покупателей и показывали, какие красивые и прочные дома умеют строить. Так и тратили авансы, забыв о том, что проекты надо будет на какие-то деньги закрывать. Всё бы так и продолжалось, но в какой-то момент заказы перестали поступать… И вот тут собственники заметили «какой-то долгий кассовый разрыв».

| У проектов с длительной реализацией сделки всегда есть опасность попасть в порочный круг и жить за счёт авансов. Мы рассказывали про это в статье: Бизнес живёт за счет авансов. Как выйти из этого порочного круга |

Так и образовалась дыра в собственном капитале размером в 74 млн рублей. Когда собственники об этом узнали, распродали собственную недвижимость и вложили всё в бизнес — так дыру удалось сократить до 49 млн рублей.

Мы уже помогаем компании выйти из убытка. Для этого мы:

- разработали финансовую модель;

- определили необходимый уровень новых продаж;

- ввели схему по трате авансов: теперь их держим на отдельном счете, 20% от полученных авансов распоряжаемся, чтобы покрыть текущие затраты либо достроить прошлые объекты;

- строго контролируем исполнение бюджетов по каждому объекту и не допускаем по ним перерасход;

- назначили собственникам зарплаты, а выведение дивидендов остановили.

Нам предстоит ещё очень много работы. Когда-нибудь мы расскажем, чем всё закончилось, а пока — как другим строительным компаниям не попасть в такую же ситуацию. Хотя на самом деле советы подойдут всем бизнесам с длительной реализацией сделок. Просто строительный — самый показательный, ведь там крутятся десятки миллионов рублей.

1. Проверяйте план-факт

План — планируемые расходы по проекту.

Факт — фактические расходы по проекту.

Отклонение — процент, который показывает, насколько факт отличается от плана.

Фактор количества — на сколько выросли затраты из-за перерасхода количества, фактор цены — на сколько выросли затраты из-за роста цены

Это твёрдые данные, от которых никуда не деться.

Лучше всё проверять постепенно, а не когда уже закрыли проект. Например, закупили цемент, проверили сразу, как там обстоят дела. Если видим сильное отклонение, разбираемся, почему так. Подорожать материалы на 53% не могли — это слишком много. Обычно цена повышается примерно на 20%.

Тут сразу и можно поймать воришек или быстро сменить поставщика.

2. Предусмотрите в договоре, что цена сделки может измениться

В строительном бизнесе цена сделки может увеличиться из-за повышения цен на материалы. А бывает и такое, что ещё во время заключения договора учли не все расходы, и по ходу работы цена сделки увеличилась. Если не предусмотреть в договоре изменение цен, потом клиент скажет: «Мы договаривались на такую цену», и будет прав.

В договоре прописывают условие, что цена может измениться из-за обстоятельств, на которые стороны не влияют. Например, рост курса валют или инфляция. Советуем обратиться к юристу, чтобы он сам составил договор.

3. Считайте маржинальную прибыль со сделок

Маржинальная прибыль — это разница между выручкой со сделки и переменными расходами. А переменные расходы — это расходы, на покупку всего для выполнения заказа. Например, в случае со строительным бизнесом это металл, дерево, цемент и так далее.

Рассчитав маржинальную прибыль, вы узнаете, сколько в итоге заработаете на сделке. Если увидите, что сделка невыгодна, лучше за неё и не браться.

Маржинальную прибыль считают по формуле:

МП = Выручка — Переменные расходы

Допустим, выручка по сделке — 10 000 000, а переменных расходов — 4 000 000. Маржинальная прибыль = 6 000 000 рублей.

4. Тратьте авансы супераккуратно

Авансы тратить можно, но с предельной осторожностью. В любой момент можно попасть в порочный круг и жить всегда за счёт авансов от новых проектов, или клиент передумает сотрудничать и попросит вернуть аванс — тогда придётся быстро искать и возвращать деньги.

Чтобы потом не пришлось судорожно искать деньги, запоминаем два правила:

Правило 1. Держим всегда в голове: пока обязательства не выполнены, деньги клиента просто хранятся на нашем счету — они ещё не наши.

Правило 2. Отправляем аванс от клиента на отдельный счёт. С этих денег закрываем все расходы по проекту, с которого пришёл аванс, а оставшиеся выводим после того, как закрыли все обязательства.

5. Разделяйте личные финансы и бизнесовые

Некоторые предприниматели думают, что они и бизнес — одна сущность, и тратят бизнесовые деньги на личные нужды. Каждый раз они берут по чуть-чуть из бизнеса, а под конец месяца оказывается, что вытащили больше, чем заработал бизнес. А потом личными деньгами они спасают бизнес. Чтобы такого не было, надо разделить финансы:

- Заводим одну карту для себя, а вторую — для бизнеса, и никогда их не смешиваем.

- Назначаем себе справедливую зарплату, как всем сотрудникам: от уборщицы до заместителя.

- Выплачиваем дивиденды себе, как собственнику: когда-то вы вложили деньги, а теперь бизнес отдаёт.

6. Выводите дивиденды после признания прибыли

Вы выполнили обязательства по проекту, сдали клиенту, и он всё принял, поздравляем! Теперь можно выводить дивиденды. Подойдём к этому вопросу поэтапно:

- Считаем выручку.

- Считаем прибыль по проектам.

- Добавляем все косвенные расходы. Они не относятся к проекту, и про них часто забывают. Например, расходы на аренду офиса, заработную плату бухгалтера, юриста, траты на офисные нужды.

- Считаем рентабельность по прибыли. Так узнаем, сколько наших денег содержится в каждом рубле прибыли.

- Распределяем деньги по фондам.

- Выводим дивиденды.

Теперь на примере:

Выручка с проекта, закрытого в текущем месяце, — 6 500 000.

Прибыль с проекта — 2 000 000.

Маржинальная прибыль 30%.

Косвенные расходы за текущий месяц — 800 000

Чистая прибыль — 1 200 000.

Рентабельность по чистой прибыли 18%.

Вот эти 18%, или 1 200 000 рублей, и распределяем по фондам.

Так вы обезопасите себя от долгов, а бизнес — от больших проблем, и себе выведете деньги. Профит.

Ещё раз, только коротко

- Проверяйте план-факт и отклонение. Если оно сильно больше 20%, копайте глубже — либо надо увольнять закупщика, либо менять поставщика.

- Предусмотрите в договоре изменение цены. Лучше попросить помощи у юриста.

- Считайте маржинальную прибыль по сделке. Так узнаете, сколько прибыли получите со сделки и решите, браться за неё или нет.

- Тратьте авансы супер аккуратно. Держите в голове, что всегда что-то может пойти не так. Например, клиент попросит вернуть деньги.

- Разделяйте личные и бизнесовые финансы. Есть опасность вытащить больше, чем заработал бизнес.

- Выводите дивиденды после признания прибыли. Подходим к этому поэтапно и вытаскиваем аккуратно, чтобы не пришлось возвращать.

Первое письмо уже летит вам на почту. Если не приходит в течение получаса, пишите на [email protected] .

Вы уже забирали эту прелесть. Воспользуйтесь поиском по своей почте, найдете. Если не нашли, то попробуйте с другой почты или напишите на [email protected]

Курс по финансам бизнеса, специально для предпринимателей. Два раза в неделю будем присылать письма с уроками — понятными и кайфовыми.

Источник: noboring-finance.ru

Какие последствия могут быть при возникновении убытков в бухгалтерском учете

Предпринимательской в гражданском законодательстве называется деятельность, направленная на извлечение прибыли, при этом осуществляемая на собственный риск. Мало какая организация или индивидуальный предприниматель начали работать сразу с финансовой отдачей, зато рискуют абсолютно все.

Неважно, чем вы занимаетесь – продаете товары, строите дома, оказываете услуги посредника, производите запчасти или сдаете внаем недвижимость, всегда есть шанс, что, завершив очередной год, увидите в отчете убыток. Насколько отрицательный результат между доходами и расходами критичен для текущих дел и будущего, почему он вообще возникает и можно ли от него избавиться – вопросы, на которые постараюсь сегодня ответить.

Понятие убытка в бухучете

Определение можно найти в пункте 79 ПБУ, утвержденном Приказом № 34-н от 29.07.1998. Если точнее, там дано совместное определение прибыли и убытка – это результат, полученный в отчетном периоде при бухгалтерском учете всех хозяйственных операций в итоге оценки статей баланса по принятым в законе правилам.

Т.е. для определения результата в БУ нужно выполнить два условия:

- Полноценно отразить в учете все операции.

- Верно сформировать строки в балансе и отчете (бывшая форма 2).

Почему делаю акцент на этом? Если первичные данные были учтены в бухгалтерии неправильно или вообще не указывались, то исказятся итоги на счетах, а они формируют статьи баланса. В свою очередь некорректное распределение некоторых остатков по строкам и разделам приведет к искажению итогов баланса и отчета о финансовых результатах.

Исходя из первоначального значения, убыток – это отрицательный результат хозяйственной деятельности. Грубо говоря, когда расходы превзошли доходы. Итоги года показывают не только эффективность работы за прошедший период, но и формируют стратегию на будущее. Если нет прибыли, придется разобраться, что пошло не так.

Как возникает убыток

Он возникает по-разному в трех видах учета: бухгалтерском, налоговом и управленческом (УУ). Чем отличается отражение операций:

- Моментом отражения операций. В БУ, как правило, применяется метод начисления, т.е. операции проводятся в момент их совершения независимо от реального поступления денежных средств, но изредка используется кассовый метод. Это возможно в соответствии с последним абзацем пункта 12 ПБУ 9/99 и абзацем два пункта 18 ПБУ 10/99, если компания вправе применять упрощенные способы учета.

В НУ могут использоваться оба метода в зависимости от системы налогообложения. На ОСНО традиционно – метод начисления, на УСН – всегда кассовый.

Управленческий учет отражает все реальные расходы, включая те, которые по каким-то причинам не попали в официальные отчеты.

- Целями. Бухгалтерский учет ведется в отношении всех документально подтвержденных операций, его данные формируют отчетность, представляющую интерес для ФНС, аудиторов, учредителей, акционеров, инвесторов, т.е. внешних и внутренних пользователей.

Налоговый создает базу для подготовки деклараций, расчетов по страховым взносам и т.д. Он определяет суммы налогов к начислению и уплате в бюджет.

Управленческий необходим для внутреннего пользования, для представления о реальной картине расходов и доходов, для внешних пользователей бесполезен, т.к. не всегда может быть документально подкреплен и обоснован.

- Использованием. Данные бухгалтерского учета используются при инвентаризации, сверке расчетов, анализе складских остатков, расчетах с работниками, участниками, другими контрагентами. При полном, прозрачном бухучете его сведения лягут в основу планирования и стратегического развития предприятия.

НУ передает информацию государственным органам – ФНС, ПФР, ФСС, на основе которых делаются выводы о финансовом состоянии организации, сокращениях отдельных видов затрат или, наоборот, об их увеличении, сопоставляются данные из разных отчетов для выявления недостоверных или искаженных данных.

УУ служит инструментом планирования, если бухучет неполноценно показывает реальные затраты и ресурсы.

Исходя из вышесказанного, убыток возникает в каждом виде учета по-разному. В НУ появляется только на некоторых системах налогообложения, при формировании налогооблагаемой базы:

- ОСНО по налогу на прибыль.

- УСН «доходы минус расходы» по единому налогу.

- ЕСХН по единому сельхозналогу.

В УУ выводится почти аналогично бухгалтерскому, ведущемуся кассовым методом. Если в общем, то формула несложная: остаток средств на счетах (в кассе организации) на начало периода минус фактические затраты плюс поступления. Иногда добавляются еще прогнозные показатели.

Бухгалтерский учет

В бухучете убыток возникает, если создается одна из следующих ситуаций:

-

Проведена инвентаризация и выявлены недостачи, в т. ч. денежных средств. В результате списание происходит за счет норм естественной убыли (это относится, например, к продуктам – свежие овощи, фрукты и т.п.), виновных лиц (кладовщик, кассир, продавец).

В остальных случаях, когда невозможно установить виновного или в результате судебного разбирательства вынесено решение не в пользу организации, операции проводятся с участием счета 94 таким образом:

- Д 20, 25, 23, 44… К 94 – отражено списание недостачи.

- Д 90.2 К 20, 25, 23, 44… – при закрытии периода списаны затраты в себестоимость.

- Д 90.9 К 90.2 – формируется сальдо.

- Д 99 К 90.9 – списывается убыток на финансовые результаты.

Или Дебет 91.2 Кредит 94, Дебет 91.9 Кредит 91.2, Дебет 99 Кредит 91.9 – в зависимости от вида недостачи.

Обратите внимание! Использование более быстрого списания амортизации приводит к возрастанию риска убытков. Например, если вы купили оборудование, относящееся к шестой амортизационной группе со сроком полезного использования от 10 до 15 лет и установили минимальный СПИ 10 лет.

Важно! В БУ обязательно должен создаваться резерв по сомнительным долгам (п. 70 Положения по бухгалтерскому учету, утвержденному Приказом 34-н), исключений не предусмотрено.

- Собственник принял решение временно прекратить деятельность, но сохранить юридическое лицо (срок существования компании важен, и учредителю не хочется открывать в будущем новую).

- Организация обладает статусом, который сложно будет восстановить. Например, имеет членство в СРО, действующую лицензию, свидетельство на право производства каких-либо работ, контракт на долгосрочную аренду государственной собственности и т. п.

- Активы компании низкорентабельны в данный момент, но станут высокорентабельными в будущем. Допустим, сейчас реализовать целое заводское здание невозможно, т.к. оно находится в труднодоступном районе, но в течение нескольких лет рядом с ним будет построена новая дорога, что улучшит инфраструктуру и позволит продать здание гораздо дороже.

При этом даже у неработающей организации есть расходы: зарплата сторожа, аренда, земельный налог и т. д. Некоторые сохраняют счет в банке и платят за обслуживание.

- Новая компания, старающаяся завоевать свою нишу, занижает цену, чтобы привлечь покупателя.

- Цена продукции рассчитана экономистами и вся маркетинговая стратегия, выбор целевой аудитории (т.е. тех покупателей которым интересна эта продукция) настроена соответствующе, заключены договора с оптовиками по фиксированной цене, но расчет оказался неверным, производство обошлось дороже.

- Форс-мажор. Компания выиграла государственный контракт на поставку оборудования, которое необходимо привести из-за рубежа. Поставка задержалась, организация понесла затраты, превосходящие цену контракта (кстати, не такое редкое явление, к сожалению, в области госзаказа).

Наверное, самый распространенный вопрос, который слышит главный бухгалтер от собственника по окончании очередного года и подведения итогов – «Почему деньги на счете есть, а прибыли нет и дивиденды я получить не могу?» Пункты выше зачастую и есть ответ.

Убыток в отчетности

Весь год вы добросовестно учитывали все хозяйственные операции, и настало время сформировать бухгалтерскую отчетность, которая бывает двух видов: полная и упрощенная. Полный комплект состоит из 6 отчетов и приложений. Это не значит, что сдавать надо весь набор. Те, у кого не наблюдалось изменений в капитале или целевых поступлений, соответствующие приложения не сдают.

Упрощенную отчетность вправе сдавать только некоторые категории организаций, указанные в п. 4 статьи 6 Закона о бухгалтерском учете 402-ФЗ:

- СМП.

- НКО.

- Участники проекта «Сколково».

При этом не могут воспользоваться этим правом организации, обязанные проходить аудит, некоторые виды кооперативов, компании, занимающиеся микрофинансовыми операциями, бюджетники и еще ряд организаций.

Многие организации, как субъекты малого предпринимательства, пользуются своим правом. В этом случае нужно подавать только первые два отчета: баланс и отчет о финансовых результатах, а также отчет о целевых средствах, если они были (для НКО, которые к СМП не могут относиться по определению, обязательно всегда).

Отдельно в балансе убыток отчетного периода, конечно, вы не увидите, в нем зафиксированы остатки по счетам на конец года. Всю информацию ищем во втором отчете.

В упрощенной форме всего несколько строк (в скобках их номер):

- выручка (без НДС и акцизов) (2110);

- обычные расходы (2120);

- проценты к уплате (2330);

- прочие доходы (2340);

- прочие расходы (2350);

- налог (2410);

- чистая прибыль (убыток) (2400).

Показатели указываются в обобщенном виде, более подробно их раскрывают в пояснительной записке (не всегда обязательно). Организации на УСН указывают в строке налога на прибыль единый налог. Строка итога вычисляется путем суммирования строк 2110 и 2340 и вычитанием из них всех остальных.

Полный отчет несколько шире, он раскрывает более полно каждый показатель. Например, не включительно в себестоимости, а отдельно показывает коммерческие и управленческие расходы, отражает доходы от участия в других организациях, проценты не только к уплате, но и получению, формирует промежуточные итоги.

В форме есть и особые строчки: налог на прибыль и включенные в него текущий и отложенный налог. Это формулировки для тех, кто применяет ПБУ 18/02. Организации на общей системе налогообложения, если они могут вести упрощенный учет, но отказались от этого права или те, кто изначально должен вести только полный, используют указанное Положение при расчете налога на прибыль.

Во второй части отчета расположены строки справочных данных: результаты от переоценки активов или от прочих операций, которые не вошли в расчет, а также прибыль (убыток) на акцию (для акционерных обществ).

Для сравнения в формах есть две колонки – по данным отчетного периода и аналогичного периода прошлого года. Так можно проследить динамику показателей.

Важно! В некоторых случаях, когда в бухгалтерской отчетности исправлялись ошибки, возможно, что данные, указанные за прошлый период в текущем отчет, не совпадут с прошлогодними (часть II ПБУ 22/2010).

Чистая прибыль (убыток) отчетного периода находится в строке 2400 формы отчета о финансовых результатах.

Влияние на деятельность

Как наличие убытка в бухгалтерии повлияет на организацию – таким вопросом в первую очередь задаются собственники и руководители. Если ваше руководство упорно считает, что нужно платить налогов как можно меньше, поэтому расходов должно быть как можно больше (кстати, не всегда реальных), а убыток – вообще супер (да, таких тоже много), покажите им следующий список причин, чем плоха такая ситуация:

- Дивиденды. Несмотря на то что в управленческом учете учредителя радует доход, но убыток в бухгалтерском не позволит начислить и выплатить дивиденды. Пусть даже на счете лежат миллионы. На покрытие можно направить часть или всю нераспределенную прибыль прошлых лет (если есть), это позволяет выровнять показатели (хотя дивиденды все также нельзя выплатить), но лишает возможности распределить имевшуюся прибыль на другие цели.

- Кредиты. Дали бы вы в долг человеку, который тратит больше, чем зарабатывает и сидит «в минусе»? Вряд ли. Такое же отношения к организации будет у банка, если надумаете взять кредит, даже залог в этом деле вряд ли поможет.

- Банковские гарантии. Участие в государственных закупках по 44-ФЗ предполагает в некоторых случаях использование банковских гарантий: при подаче заявки, заключении контракта, обеспечении гарантийных обязательств перед заказчиком. Это позволяет не отвлекать и не замораживать оборотные средства. Особенно актуально при крупных контрактах, когда суммы обеспечения солидные, у вас может просто не быть таких денег, а авансами бюджетники исполнителей не балуют. Банк опять же станет оценивать финансовое положение участника закупок, и отрицательные показатели не пойдут на пользу.

- Участие в закупках. Само участие в торгах ставится под вопрос, если у вас убыточная деятельность. По 44-ФЗ бухгалтерские отчеты не требуются, а вот по 223-ФЗ вполне, потому что заказчики устанавливают собственные требования (федеральный закон дает такое право) в отношении потенциального участника и исполнителя. В их числе встречается представление отчетов за предыдущий год, подтверждающих надежность будущего поставщика или исполнителя (наличие активов, отсутствие долгов и т.п.)

- Проверки и требования. ФНС проверяет не только убыток в декларации по налогу на прибыль или УСН, ее заинтересует и «бухгалтерский» отрицательный итог. Скорее всего, служба поинтересуется причинами, возможно, запросит документы. В особо запущенных случаях (если игнорировать требования) возможна выездная проверка.

- Банкротство. Убытки идут рука об руку с банкротством. Сами по себе, конечно, они не говорят о неплатежеспособности, но косвенно – вполне. Если вы затянули с платежами поставщику, он проверил вашу отчетность (это реально сделать, даже согласия – данные открытые) и выяснил, что пару лет идет убыток, есть вероятность, что кредитор обратится в суд с требованием о признании организации банкротом. Придется доказывать свою состоятельность судье или договариваться.

- Ликвидация. Опять же убытки не обязательно означают, что чистые активы стали ниже уставного капитала, но, скорее всего, это так. Налоговая служба вправе инициировать процедуру ликвидации, обратившись в суд (пункт 11 статьи 7 закона «О налоговых органах РФ»), а организация обязана принять решение, если в течение трех лет подряд ситуация не меняется.

Варианты решений: ликвидация или уменьшение УК. Причем если он минимальный, то, наоборот, придется, возможно, увеличивать его, доводя до уровня ЧА.

Наверное, ни один пункт не порадует собственников. Сокращение расходов и оптимизацию можно проводить и не доводя компанию до кризиса (пусть даже формального).

Как избежать убытков

Есть ли способы избавиться от убытка в бухгалтерском учете? На самом деле – да. Рассмотрим самые оптимальные варианты, которые осуществимы в любой организации:

- Распределить расходы. Если замечаете, что приближаетесь к концу года к критическому уровню, попробуйте перенести часть затрат на следующий год: не списывайте второпях материалы только для того, чтобы «не болтались остатки», увеличивайте сроки полезного использования ОС, снижая сумму амортизации, не мучьте сотрудников в конце года, подотчетные лица могут сдать отчеты в будущем году (расходы признаются на дату отчета).

- Отринуть сомнения. Не принимайте, уберите расходы, вызывающие сомнения, оставляйте только надежные. Да, это может повлечь исправление деклараций (но не всегда) – согласуйте с руководителем, что ему важнее, но не забудьте составить и озвучить собственное мнение.

- Пересмотр учетной политики. МПЗ стоимостью до 40 тысяч в бухгалтерском учете можно признавать основными средствами (пункт 5 ПБУ 6/01), это нужно закрепить в учетной политике, тогда затраты на недорогие ОС распределятся равномернее.

Можно списывать МПЗ методом ФИФО (п. 16 ПБУ 5/01), т.е. начиная со стоимости первой партии и переходя к последней. Поскольку цены на многие товары поднимаются регулярно, это позволит при большом обороте материалов снизить затраты, включаемые в себестоимость.

Не забудьте про компьютерные программы, системы, ЭЦП, антивирусы их в бухучете допустимо отражать как расходы будущих периодов на время действия ключей, сертификатов, лицензий и т.д., а не списывать одномоментно.

- Провести тщательную инвентаризацию. Не даром она обязательно проводится к концу года. Найдется неучтенный объект – вырастут прочие доходы.

- Получить прощение долга. Если есть благородный человек или организация, которая готова простить кредиторскую задолженность (например, собственник, предоставивший заем), то полученная выгода также увеличит прочие доходы.

- Не списывать дебиторку. Совершенно обратная ситуация – создавать нагрузку как в налоговом, так и в бухгалтерском учете списанием задолженности, которая вот-вот станет безнадежной не всегда полезно. Подпишите с контрагентом акт сверки или подайте все-таки заявление в суд на взыскание и срок исковой давности продлится.

- Принять работы. Остаются считанные дни до нового года, работы на объекте выполнены, но ваш заказчик готов принять работы только после праздников – договоритесь о подписании акта в декабре и отразите выручку в закрываемом году. Кстати, заказчику это также может быть выгодно. Не всегда это понимает руководитель, так что попробуйте побеседовать с главбухом или экономистом. Хотя может они тоже пытаются сократить свои расходы.

Эта статья ни в коем случае не призыв скрывать какие-то операции или указывать недостоверные данные. Грамотный специалист различает сокрытие фактов хозяйственной деятельности и оптимизацию, а главбух должен уметь оптимизировать учет, не нарушая законодательство.

Источник: assistentus.ru