ВЕРХОВНЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

от 16 сентября 2019 г. N 307-ЭС19-14586

Судья Верховного Суда Российской Федерации Чучунова Н.С., изучив кассационную жалобу Комитета по управлению имуществом города Череповца на решение Арбитражного суда Вологодской области от 24.12.2018, постановление Четырнадцатого арбитражного апелляционного суда от 27.03.2019 и постановление Арбитражного суда Северо-Западного округа от 18.06.2019 по делу N А13-14268/2018

Общество с ограниченной ответственностью «ТРЦ», место нахождения: 156013, г. Кострома, Калиновская ул., д. 40, нп 1, комн. 35, ОГРН 1164401055147, ИНН 4401172244 (далее — Общество), обратилось в Арбитражный суд Вологодской области с иском к Комитету по управлению имуществом города Череповца, место нахождения: 162608, Вологодская обл., г. Череповец, пр. Строителей, д. 4А, ОГРН 1023501247440, ИНН 3528008860 (далее — Комитет), о взыскании 1 388 839 руб. 34 коп. неосновательного обогащения в виде излишне уплаченной арендной платы за период с 07.05.2018 по 30.06.2018.

Налоговый вычет за лечение 2022 — Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете 2022

Решением Арбитражного суда Вологодской области от 24.12.2018, оставленным без изменения постановлением Четырнадцатого арбитражного апелляционного суда от 27.03.2019 и постановлением Арбитражного суда Северо-Западного округа от 18.06.2019, исковые требования удовлетворены в полном объеме.

В кассационной жалобе, поданной в Верховный Суд Российской Федерации, заявитель просит отменить состоявшиеся по делу судебные акты, отказав в удовлетворении требований, ссылаясь на существенное нарушение норм материального и процессуального права.

В обоснование доводов жалобы заявитель указывает на несогласие выводами судов о том, что с момента ввода в эксплуатацию при расчете арендной платы подлежал применению коэффициент (К1) «эксплуатация стационарных объектов торговли, за исключением рынков» со значением 0, 5.

По общему правилу размер арендной платы за пользование земельным участком определяется договором аренды (пункт 1 статьи 424 Гражданского кодекса Российской Федерации, пункт 4 статьи 22 Земельного кодекса Российской Федерации).

В соответствии с пунктом 2.2 постановления Правительства Вологодской области от 1.12.2014 N 1083 «Об утверждении порядка определения размера арендной платы за предоставление в аренду без торгов земельные участки, находящиеся в собственности Вологодской области, и земельные участки, государственная собственность на которые не разграничена, на территории Вологодской области» ставки арендной платы и коэффициенты (К1,К2,Кn) в отношении земельных участков, государственная собственность на которые не разграничена, устанавливаются нормативными правовым актами органов местного самоуправления городских округов, муниципальных районов, на территории которых расположены земельные участки.

Поскольку изменение арендной платы в спорный период не было обусловлено изменениями ставок арендной платы, кадастровой стоимости земельного участка, методики расчета арендной платы, установленными соответствующими правовыми актами, то в данном случае оно могло быть обусловлено только внесением сторонами изменений в договор аренды, касающихся изменения цели предоставления участка, либо заключением нового договора аренды.

Вместе с тем, арендатор не изъявил намерений относительно внесения изменений в договор.

Необходимость и возможность применения конкретного коэффициента (К2) в расчете арендной платы за использование земельного участка, предоставленного для строительства, зависит от группы вида разрешенного использования (Таблица 1 Приложения 2 к постановлению мэрии города от 25.12.2013 N 6263) и истечения определенных сроков с момента предоставления земельного участка.

Применение в расчете арендной платы коэффициента по виду использования (К1) со значением 0,5 из Таблицы N 2 Приложения 2 к постановлению мэрии города от 25.12.2013 N 6263-эксплуатация стационарных объектов торговли, за исключением рынков возможно, по мнению ответчика, только в случае предоставления земельного участка для эксплуатации объекта, поскольку по смыслу положений статьи 39.6 Земельного кодекса РФ, возникновению прав на земельный участок как у собственника объекта незавершенного строительства, так и у собственника завершенного строительством объекта должна предшествовать процедура предоставления земельного участка в аренду для конкретной цели-завершения строительства либо эксплуатации объекта (подп. 9, 10 пункта 2 статьи 39.6 Земельного кодекса РФ).

Земельный участок был предоставлен истцу на основании пункта 21 статьи 3 Федерального закона от 25.10.2001 N 137-ФЗ «О введении в действие Земельного кодекса Российской Федерации» однократно для завершения строительства без проведения торгов. Пунктом 1.3 договора определена цель предоставления земельного участка: завершение строительства объекта незавершенного строительства. Таким образом, по условиям заключенного договора, участок мог использоваться исключительно для строительства.

Право на эксплуатацию построенного здания могло возникнуть у собственника только с момента государственной регистрации права собственности на здание.

В соответствии с сведениями ЕГРН нежилое здание — полифункциональный торговый комплекс с размещением объектов торговли, кадастровый номер 35:21:0502005:409, поставлен на государственный кадастровый учет 23.05.2018.

Получение истцом разрешения на ввод объекта в эксплуатацию могло служить основанием для внесения изменений в договор аренды.

При расчете арендной платы ответчиком применен коэффициент от цели предоставления земельного участка, а не от его фактического использования.

Согласно пункту 1 части 7 статьи 291.6 Арбитражного процессуального кодекса Российской Федерации по результатам изучения кассационной жалобы судья Верховного Суда Российской Федерации выносит определение об отказе в передаче кассационной жалобы для рассмотрения в судебном заседании Судебной коллегии Верховного Суда Российской Федерации, если изложенные в кассационной жалобе доводы не подтверждают существенных нарушений норм материального права и (или) норм процессуального права, повлиявших на исход дела, и не являются достаточным основанием для пересмотра судебных актов в кассационном порядке, а также если указанные доводы не находят подтверждения в материалах дела.

При изучении доводов кассационной жалобы и принятых по делу судебных актов оснований, по которым жалоба может быть передана для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации, не установлено.

Как следует из обжалуемых актов, Комитет (арендодатель) и общество с ограниченной ответственностью «МИОН-К» (арендатор) заключили договор от 30.10.2014 N 14296 аренды земельного участка с кадастровым номером 35:21:0502005:360 для строительства объекта недвижимости.

Соглашением от 20.09.2016 права и обязанности арендатора по договору N 14296 были переданы Обществу.

Право собственности Общества на объект незавершенного строительства, расположенный на указанном земельном участке, зарегистрировано 14.09.2017 в установленном порядке.

В дальнейшем между Комитетом (арендодателем) и Обществом (арендатором) заключен договор от 30.10.2017 N 14899 аренды упомянутого земельного участка для завершения строительства объекта. Данный договор действовал в период с 30.10.2017 по 03.07.2018 включительно (до даты регистрации права собственности Общества на указанный земельный участок — 04.07.2018).

Актом приема-передачи от 30.10.2017 участок передан арендатору.

Пунктом 3.2 договора предусмотрено, что арендатор обязуется вносить арендную плату за использование участка ежеквартально, полностью, согласно прилагаемому к договору расчету арендной платы.

В соответствии с пунктом 3.4 договора арендная плата изменяется арендодателем в одностороннем порядке и подлежит обязательной уплате арендатором в каждом случае изменения ставок арендной платы, коэффициентов к ставкам арендной платы, кадастровой стоимости земельного участка, методики расчета арендной платы, установленными правовыми актами исполнительных органов государственной власти Российской Федерации, Вологодской области, органами городского самоуправления без согласования с арендатором. Нормативные акты об изменении ставок арендной платы, коэффициентов к ним, кадастровой стоимости земельного участка, методики расчета арендной платы публикуются в средствах массовой информации.

Расчет арендной платы по договору произведен в соответствии с постановлением мэрии г. Череповца от 25.12.2013 N 6263 «Об арендной плате за использование земельных участков, находящихся в муниципальной собственности, об установлении ставок арендной платы и коэффициентов в отношении земельных участков, государственная собственность на которые не разграничена» с последующими изменениями, исходя из кадастровой стоимости земельного участка, базовой ставки арендной платы по виду использования, с учетом коэффициента, применяемого при расчете арендной платы за земельные участки, предоставленные под строительство, коэффициента инфляции.

С учетом цели предоставления земельного участка в аренду при расчете размера арендной платы Комитет применял повышающий коэффициент для строительства (К2) со значением 4 «За использование земельных участков, . предоставленных для строительства, по истечении трех лет с момента предоставления земельного участка» (приложение к договору «расчет арендной платы за земельный участок с кадастровым номером 35:21:0502005:360»).

Обществом 07.05.2018 получено разрешение на ввод объекта в эксплуатацию.

За период с 07.05.2018 по 30.06.2018 с применением коэффициента для строительства (К2) со значением 4 Обществом уплачено 1 599 710 руб. 23 коп.

В то же время с применением коэффициента (К1) «эксплуатация стационарных объектов торговли, за исключением рынков» со значением 0,5 за указанный период должна быть уплачена арендная плата в сумме 199 963 руб. 77 коп., кроме того, за период с 01.07.2018 по 03.07.2018 должна быть уплачена арендная плата в сумме 10 907 руб. 12 коп.

Полагая, что в период аренды с 07.05.2018 по 03.07.2018 при расчете размера арендной платы вместо коэффициента для строительства (К2) со значением 4 должен был применяться коэффициент (К1) «эксплуатация стационарных объектов торговли, за исключением рынков» со значением 0,5 (согласно таблице 2 приложения 2 к постановлению мэрии г. Череповца от 25.12.2013 N 6263), Общество направило в адрес Комитета претензию от 24.07.2018 с требованием о возврате излишне внесенных денежных средств в размере 1 388 839 руб. 34 коп.

Оставление Комитетом претензии без удовлетворения послужило основанием для обращения Общества в арбитражный суд с настоящим иском.

Удовлетворяя заявленные требования суды руководствовались положениями статей 1, 22, 39.7, 65 Земельного кодекса Российской Федерации, статей 424, 654, 1102, 1105 Гражданского кодекса Российской Федерации, разъяснениями, приведенными в пункте 19 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 17.11.2011 N 73 «Об отдельных вопросах практики применения правил Гражданского кодекса Российской Федерации о договоре аренды», и правомерно исходили из того, что после введения объекта в эксплуатацию цель договора достигнута, следовательно, земельный участок считается используемым для его эксплуатации; после ввода объекта в эксплуатацию (07.05.2018) арендная плата должна рассчитываться в соответствии с функциональным использованием земельного участка.

Доводы заявителя жалобы не подтверждают существенных нарушений норм материального и (или) процессуального права, повлиявших на исход дела.

Учитывая изложенное и руководствуясь статьями 291.1, 291.6 и 291.8 Арбитражного процессуального кодекса Российской Федерации, судья Верховного Суда Российской Федерации

Отказать в передаче кассационной жалобы Комитета по управлению имуществом города Череповца для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации.

Источник: legalacts.ru

Как вернуть подоходный налог за покупку квартиры и можно ли это сделать — все документы, правила и нюансы возврата

Возврат подоходного налога за покупку квартиры осуществляется в рамках действующего законодательства наряду с иными видами налоговых компенсаций. Он причитается трудоустроенному населению, заработок которого подвергается налогообложению и пополняет тем самым бюджет страны. Однако, для осуществления этой процедуры заявитель должен придерживаться некоторых требований относительно своего социального положения и выкупаемой недвижимости. Кроме того, порядок предоставления указанной компенсации может несколько варьироваться.

Понятие имущественного вычета и условия его получения

Общеизвестно, что все трудоспособные лица, получающие официальный доход, производят с него помесячные отчисления в государственную казну в размере 13%. При этом непосредственные счисления и переводы осуществляет работодатель или же гражданин в самостоятельном порядке. Для упрощения процесса приобретения жилья, государство позволяет отозвать в свою пользу часть уплаченных НДФЛ с учетом стоимости недвижимости, способа ее обретения, а также проведенного зарплатного налогообложения.

Осуществимо это за счет так называемого имущественного вычета, который распространяется на выкуп готового жилища или его возведение. А, кроме того, на их реализацию. Вместо реальных денег налогоплательщик вправе претендовать на снижение помесячных отчислений из заработка в соответствии с объемом произведенных расходов. Какой подоходный налог с продажи квартиры (в конкретном цифровом выражении) ждет заявителя, следует определять с опорой на НК РФ.

Когда появляется основание для возврата:

В ЕГРН произведена регистрация, подтверждающаяся свидетельством (до 15.07.16) или выпиской (после указанной даты).

Присутствует акт о передаче (на стадии строительства) и имеются документы, подтверждающие затраты.

Кроме того, могут быть возвращены и траты на уплату процентов по целевому кредиту, взятому для купли или постройки жилья. Та же ситуация касается не первоначально оформленных кредитных продуктов, а займов в виде рефинансирования первичной задолженности (при консолидации нескольких долгов от разных банков в единый долговой счет у выбранного кредитора с более выгодной ставкой). Важным моментом по всем представленным ситуациям выступает месторасположение приобретаемого имущества на территории Российского государства.

Кто имеет право вернуть налог

Гарантиями на получение обсуждаемых вознаграждений в основном пользуются граждане России. При этом они обязаны являться действующими налогоплательщиками. Такой статус приобретается за счет официального трудоустройства представителей из любой возрастной категории населения. Занятость в первую очередь удостоверяется гражданско-правовым или трудовым контрактом, а также иной внутренней документацией. Такая же ситуация касается представителей из Крыма и Севастополя, находящихся на территории России на законных основаниях не меньше 183-х дней и уплачивающие при этом НДФЛ в госбюджет.

Кто не вправе затребовать подоходный налог с продажи квартиры:

ИП и юридические лица;

нетрудоустроенные лица (или работающие неофициально и получающие на руки «черный нал»).

Если покупателем и собственником выступают разные лица, то выгода действует в сторону последнего. Однако, если помещение куплено и оформлено родителями на несовершеннолетних детей, то требования выдвигают все же первые (как законные представители). Однако, по закону в список допущенных лиц включаются также усыновители, приемные опекуны, попечители, если они подпадают под общие правила по гражданству и осуществлению ими НДФЛ-отчислений с заработной платы.

Актуальным является вопрос о правилах расчета при осуществлении совместной покупки супругами. Важным обстоятельством здесь служит характер оформления недвижимости: совместное владение или общее долевое. В первой ситуации реализовать «льготу» могут как муж, так и жена. Причем в полном размере и равной степени для обоих (относительно максимального денежного эквивалента).

Если же один из них не воспользовался такой возможностью, то она сохраняется на будущее. Однако, здесь имеется безусловная норма — совершение сделки с 01.01.2014 года.

При долевой собственности каждый из супругов (и прочих совладеющих лиц) подтверждает расходы на свою часть. Поэтому и вычисление производится исходя их представленных отдельно значений и пропорционально доле каждого либо по договоренности между ними. Всем заявителям стоит помнить о том, что начисление положенных средств возможно с учетом трех последних неиспользованных для этого лет и до момента представления декларации. Обращаясь с подобным прошением в 2019 году, люди получают отчисления за период 16-18 год включительно.

Что касается иностранных граждан, то в случае отсутствия у них статуса резидента в России они не могут претендовать на обсуждаемую госуслугу. Даже если подтверждается производимое ими НДФЛ-отчисление с местных источников заработка. Соответственно главным правилом здесь выступает получение иностранцем официального положения для пребывания на территории РФ.

На какое жилье правила не распространяются:

выкупленное работодателем проживающего здесь лица;

приобретенное за счет материнского капитала (или на покрытую им часть);

купленное у взаимозависимых субъектов: близкие родственники, супружеская пара, опекуны (так правительством исключается возможность наживы мошенническим путем деньгами из федерального фонда);

перешедшую по договору дарения.

Отзыв подоходного налога при покупке квартиры в ипотеку или за средства из собственного кошелька. Обязательные условия:

наличие статуса налогоплательщика / российского резидента, оплачивающего НДФЛ;

объект располагается в пределах России;

он куплен в полном или частичном выражении на свои деньги или при помощи кредитования в любом кредитно-финансовом учреждении;

заявитель – собственник рассматриваемого жилища;

сделка купли-продажи осуществлялась без выявления у участников родственной или семейной связи;

ранее обратившийся за ним человек не реализовывал полноценно такое право.

Ч то включается в расходы

За вовлечением дополнительных издержек следует повышение возвращаемого от государства потенциала. Именно поэтому наряду с основной статьей затрат (непосредственный выкуп) многие собственники стремятся включить к перечню иные издержки. Необходимо лишь вписать в договор купли-продажи пункт о состоянии передаваемого во владение имущества. Например, здесь подразумевается незавершенное строительство или отсутствие внутренней отделки и т.д.

Показатели для калькуляции выявляются исходя из:

проектирования и сметы о предстоящем финансировании;

закупки материалов для отделки и строительства;

строительных и отделочных услуг от сторонних лиц;

Такой пункт, как подключение дома к ЖКХ-сервисам (электричество, водо- и газоснабжение, канализация и др.) не столь актуален. Этот процесс обязателен для сдачи многоквартирного дома застройщиком и подобное оснащение и оборудование обычно включается изначально в стоимость недвижимости. Прочие расходы, связанные с персональной модернизацией помещения, сюда не входит. К примеру, узаконенная или тем более незаконная перепланировка, закупка сантехнического оборудования и др. Кроме того, под исключаемыми затратами подразумевается сопровождение и оформление сделки, так как по закону можно обойтись и без стороннего обслуживания.

Как вернуть максимальную сумму

Во-первых, основной принцип для реализации такого имущественного права — предъявление плательщиком в инспекцию определенного документального кейса. Сюда включены как документы, отражающие переход и некоторые характеристики объекта, так и квитанции и платежки по понесенным издержкам.

Каковы учитываемые максимальные объемы средств:

2.000000 руб. при приобретении недвижимости на личные сбережения (при этом с начала 2014 года такая граница может выявляться при сложении стоимости нескольких объектов);

3.000000 руб. при погашении процентов за предоставление банком ипотечного кредита (по задолженностям, датированным после 01.01.14, в действие могут вступать некоторые ограничения по включению только части расходов).

Таким образом, цифровые значения зависят от того, на возмещение каких издержек претендует налогоплательщик. В первом случае предельная сумма составляет 260 тысяч рублей, а во втором — 390 тыс. руб. Наибольший размер возвратного платежа определяется исходя из нормы, действующий на этапе возникновения права.

Куда обращаться

Самым очевидным вариантом для обращения выступает ФНС. Тем не менее имеются альтернативы в зависимости от желаемого способа получения денег или пользования услугами неких посредников.

Куда обращаться для возвращения подоходного налога при покупке квартиры :

напрямую в инспекцию;

к работодателю, который вернет деньги в виде снижения поборов с зарплаты;

к кредитору, оформившему ссуду и выступающему посредником в этой ситуации.

Налогоплательщик имеет гарантию об истребовании выплаты у одного или нескольких агентов на свое усмотрение (организация-работодатель). Точно так же как и возможность восполнить финансовые потери с разных объектов при соблюдении правила о максимально допустимой сумме. Подлинность расчетов обеспечивается заблаговременно взятым уведомлением о праве на возврат. В нем содержится информация по доступному к выдаче денежному объему.

Последняя альтернатива (кредитодатель) актуальна при наличии ипотеки в полном или частичном выражении (касаемо как метража, так и затраченных на него средств). Подобная услуга является платной. Однако, здесь возможны некоторые альтернативы. Кредитно-финансовое учреждение может предложить консультационное сопровождение и помощь в оформлении документации, а также полноценное обслуживание по этому вопросу с доставлением документального кейса в инспекцию.

Когда инициировать возврат

Срока давности такая процедура не имеет (по крайней мере, пока действует закон в качестве основания), поэтому заявить о своем праве можно даже спустя несколько десятилетий. Здесь выявляется преимущество перед иными вариациями вычетов, например, на обучение и на лечение (социальный).

В зависимости от места обращения

Документы на возвращение части потраченных денег зачастую подаются по завершению годичного периода. Объясняется это тем, что одной из значимых бумаг выступает 3НДФЛ декларация, а она формируется с учетом именно годового временного отрезка. Таким образом, минимальная отсрочка для подачи заявления составляет 12 календарных месяцев.

Стоит заметить, что перенос (запланированный или нет) даты на более поздние года никоим образом не влияет на увеличение использованных в подсчете сумм и сроков. В соответствии с п.7 ст.78 НК возвратить финансы можно единовременно за последние три года, предшествующих моменту обращения. Поэтому, если прошение датировано 2019 годом, то в ФНС будут учтены периоды с 16 по 18 гг. Однако, имеется и исключение из правил.

Для пенсионеров (даже работающих) регламент несколько отличен. Он предусматривает возможность учета предшествующих периодов. Связано это с тем, что при выходе на пенсию человек перестает отчислять пошлину в госбюджет. Если одновременно с этим приобретается жилье, то приходится брать в расчет рабочие годы до совершения сделки купли-продажи. Такая привилегия прописана в п. 10 ст.

220 НК. Так, если в 2019 году появилась квартира (а не написано заявление на возврат) с параллельным выходом на пенсию, то для вычислений тоже будут использованы 16,17 и 18 гг. Такой сервис по переносу вычета позволяет сохранять имущественные интересы престарелых граждан.

Важным моментом при определении срока давности выступает трудоустройство заявителя и налогообложение его дохода. В связи с этим, находящийся в декрете родитель — отпуск по уходу за ребенком до достижения им возраста 3-х и выплатой пособия до 1,5 лет (по беременности и родам сюда не включается), не может ни на что претендовать до выхода на работу. При этом второй работающий супруг при совместном приобретении сможет реализовать данные ему гарантии.

Можно ли и как вернуть подоходный налог с покупки квартиры до окончания периода? Для этого претенденту следует подтвердить такое разрешение в налоговой службе для дальнейшего обращения к работодателю. Здесь выявляются процессуальные отличия не только по оформлению, но и свершению платежей в сторону сотрудника. На практике они не производятся. Здесь происходит отмена месячных тринадцатипроцентных сборов.

Кратность заявок и продолжительность их рассмотрения

С 01.01.14 по купленной недвижимости разрешено получить возмещение один раз в жизни при его полном объеме или же несколько раз с различных объектов, если их суммарная стоимость будет составлять допустимый максимум. Например, при обретении места жительства за свои средства по цене 1 млн.руб. у человека остается неиспользованный остаток в таком же объеме. До 2014 года неиспользованный объем просто сгорал. На гражданина, претендующего на компенсацию с процентов по ипотечному кредиту, не распространяются такие принципы. Даже если сумма не достигла уровня в допустимые 3 млн.руб.

Что же касается продолжительности рассмотрения представленной документации инспекцией, то поданные нормативно правовые акты проверяются достаточно долго. В данном случае на протяжении трех месяцев. Кроме того, имеется и добавочный месяц для транзакции на счет заявителя после положительно рассмотренного заявления. Таким образом, от момента просьбы до перевода денег может пройти 4 месяца. Инициировать подачу декларации на получение средств можно ежегодно до окончания этого финансового ресурса.

Как вернуть налог за купленную квартиру: инструкция

Независимо от способа запроса человеку следует проверить наличие права для такого обращения. Для этого необходимо в самостоятельном порядке оценить свою кандидатуру. Если резидент РФ купил здесь жилье за свою или ипотечную валюту, то ему остается лишь иметь на руках соответствующую документацию о своем статусе относительно новой собственности.

Последовательность действий через работодателя

Такой способ позволяет избежать человеку долговременного ожидания. К тому же выбор в его пользу способствует некоторому повышению ежемесячного уровня персонального или семейного дохода на долгосрочной основе. Объемный перечень документов здесь не требуется. Главное доставить бухгалтеру ФНС-извещение, подтверждающее такое гражданское право. В конечном итоге при наличии остатка, подлежащего отдаче (например, при досрочном увольнении), гражданин может запросить его в наличной форме.

Что нужно делать:

Обратиться в инспекцию за уведомлением (написав заявление и приложив документальные доказательства).

Дождаться его выдачи в течении последующих 30-ти дней.

Доставить выданный экземпляр работодателю.

Посещение ФНС

Запрос справки с места работы о вычитаемых 13-ти процентах в формате 2НДФЛ.

Подготовка документации по недвижимому объекту.

Доставление подготовленного документального кейса.

Документы на возврат подоходного налога за покупку квартиры через инспекцию:

написанное собственноручно заявление с прошением;

справка 2НДФЛ от единственного предприятия-работодателя или нескольких при наличии неосновных мест работы;

договор купли-продажи / участия в долевом строительстве / кредитования;

свидетельство о праве на собственность или выписка из единого госреестра;

о браке (при совладении имуществом семейной четой);

о рождении ребенка/детей, если на них записана собственность (в присутствии такого обстоятельства);

соответствующая резолюция органа опеки и попечительства (как продолжение предыдущего пункта);

Требующиеся платежные документы:

отражающие траты: квитанции к приходным ордерам, о переводе валюты на счёт продающего лица, товарные и кассовые чеки и т.д.;

проведение платежей по выданному целевому займу: выписки по лицевым счетам, справки от кредитодателя.

Поход в инспекцию с декларацией о доходах и сопутствующей документацией наиболее объясним при желании получить средства в большом объеме за предыдущие периоды (или хотя бы один) и при отсутствии у человека трудового договора из-за неофициального характера работы. Появление дополнительных средств на личные нужды бывает крайне актуальным для новоиспеченных владельцев (например, для проведения ремонта, меблировки и т.д.).

Источник: tv-gubernia.ru

Как вернуть налог за незавершенное строительство

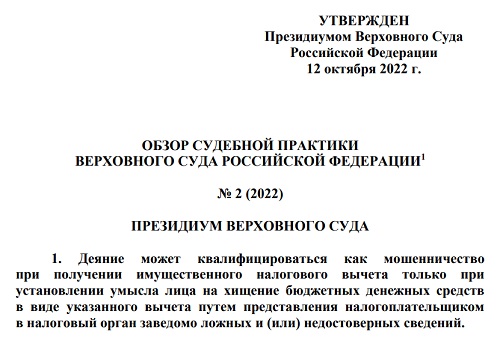

Президиум Верховного Суда РФ 12.10.2022 утвердил «Обзор судебной практики Верховного Суда Российской Федерации №2 (2022)», в котором обозначены правовые позиции при рассмотрении споров, связанных с исполнением обязательств, с жилищными и социальными отношениями, а также правовые позиции по процессуальным вопросам, вопросам исковой давности, применения земельного и природоохранного законодательства и др.

Фото: www.amgkh.ru

В обзоре отдельно рассмотрен вопрос о возможности после 25.03.2022 взыскания с застройщика в пользу гражданина, заключившего договор участия в долевом строительстве исключительно для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности (ДДУ), компенсации морального вреда, предусмотренной ст. 15 федерального закона 2300-1 «О защите прав потребителей», в случае нарушения застройщиком сроков передачи объекта долевого строительства или его несоответствия требованиям, установленным к качеству такого объекта.

Отвечая на данный вопрос, ВС РФ указал, что п. 2 Постановления Правительства РФ №442 от 23.03.2022 установлено, что к отношениям, связанным с передачей объекта долевого строительства участнику долевого строительства по ДДУ, применяются исключительно положения 214-ФЗ с учетом особенностей, установленных данным Постановлением.

Таким образом, названное Постановление не содержит положений, которые прямо исключают возможность применения «Закона о защите прав потребителей» к отношениям по передаче объекта долевого строительства участнику долевого строительства.

Поскольку законом 214-ФЗ вопрос о взыскании компенсации морального вреда не урегулирован, то к отношениям, связанным с передачей объекта долевого строительства гражданину, заключившему ДДУ, применяются положения ст. 15 «Закона о защите прав потребителей».

В обзоре рассмотрены и иные вопросы, затрагивающие отношения, связанные с заключением ДДУ.

Фото: www.polinov.ru

В частности, ВС РФ указал, что ДДУ является договор, заключенный застройщиком в целях привлечения денежных средств граждан и юридических лиц для долевого строительства многоквартирного дома (МКД) и содержащий все необходимые существенные условия этого договора, вне зависимости от того, как были поименованы сторонами этот договор и полученная по нему застройщиком денежная сумма.

Кроме того, ВС РФ указал, что возникновение спора о надлежащем исполнении первоначальным участником долевого строительства обязательства по уплате застройщику цены договора не является основанием для признания недействительным ранее заключенного этим участником долевого строительства договора об уступке прав по ДДУ.

Фото: www.exchange.1maysk.ru

Рассматривая споры, связанные с жилищными отношениями, ВС РФ отметил, что удовлетворение исковых требований собственника жилого помещения, расположенного в МКД, связанных с проведением работ по ремонту фасада этого дома в отсутствие решения общего собрания его собственников, противоречит жилищному законодательству. В таком случае мировое соглашение сторон об урегулировании спора не подлежит утверждению судом, если этим соглашением нарушаются права и законные интересы третьих лиц.

Разбирая конкретные проблемы, связанные с социальными отношениями, ВС РФ обратил внимание на дело, в котором рассматривался вопрос о том, когда денежные средства, предоставленные молодой семье (молодым специалистам) в виде социальной выплаты на строительство (приобретение) жилья в сельской местности, указанными лицами были потрачены на ремонт и реконструкцию приобретенного жилого дома в целях приведения его в состояние, пригодное для постоянного проживания.

Фото: www.spb-sovetnik.ru

ВС РФ указал, что в такой ситуации выделенные денежные средства не подлежат взысканию в качестве неосновательного обогащения при отсутствии недобросовестности со стороны гражданина или счетной ошибки, наличие которых обязана доказать сторона, требующая возврата выплаченных сумм.

Рассматривая ситуацию, при которой арендатор публичного земельного участка использует часть площади принадлежащего ему и расположенного на этом участке объекта недвижимости для осуществления вспомогательного вида деятельности, ВС РФ отметил, что при условии соблюдения ограничения по площади, установленного соответствующим нормативным правовым актом, такая деятельность не свидетельствует об использовании участка не по целевому назначению и не влечет необходимости пересчета кадастровой стоимости земельного участка и арендной платы за него.

Источник: erzrf.ru

Как вернуть деньги с покупок за границей. Гид по такс-фри

Приезжать из-за границы с покупками будет вдвойне приятно, если вам компенсируют часть потраченных денег. Рассказываем, как правильно воспользоваться системой Tax Free и сэкономить на шопинге за рубежом.

Что такое Tax Free

В цену большинства товаров по всему миру включен НДС (он же VAT / GST) — налог на добавленную стоимость. В магазине покупатель оплачивает полную стоимость товара, включающую НДС, после чего продавец перечисляет НДС в бюджет государства.

Такс-фри (от английского Tax Free — «не облагается налогом») — это международная система, позволяющая вернуть НДС с покупок за рубежом.

Турист не пользуется государственными сервисами, доступными местным жителям, поэтому налоги вправе не платить. Для этого и нужна система Tax Free — она позволяет вернуть НДС, уплаченный при покупках за границей.

Кому вернут такс-фри

Получить возмещение Tax Free вправе иностранные туристы. Чаще всего это происходит при выезде из страны.

Система не распространяется на тех, кто с точки зрения государства не считается туристом. Если у вас есть рабочая или учебная виза, вид на жительство, статус беженца или вы провели в стране дольше определенного срока, то НДС вам не вернут.

С каких покупок можно и нельзя вернуть НДС

Можно получить возмещение НДС с покупок в магазинах, которые отмечены эмблемой Tax Free.

При вывозе из страны вещи должны быть не использованы и в заводской упаковке. Это часто проверяют. Если в Европе вы купили куртку и хотите вернуть сумму НДС, то надеть ее сможете, только покинув страну.

Чтобы вернуть НДС с покупок за границей:

- не пользуйтесь вещами до выезда из страны. Таможенникам вы должны предъявить новые вещи с ярлыками, чеками и в заводской упаковке;

- уложитесь в максимальный срок для проставления таможенной печати. В Европе, Китае и Уругвае у вас 90 дней с даты покупки, в Таиланде — 60 дней.

В каких случаях нельзя вернуть НДС:

- с покупок на рынках и в магазинах без специальной эмблемы, так как они не участвуют в системе Tax Free;

- с покупок в интернет-магазинах;

- с услуг. Например, вам не компенсируют НДС с оплаченной гостиницы, экскурсии, поездки на такси или ужина в ресторан;

- с некоторых товаров, например, если они не облагаются НДС.

Как воспользоваться Tax Free и получить деньги

Шаг 1. Оплата покупки и получение квитанции такс-фри

Убедитесь, что магазин участвует в системе такс-фри. Обычно на входе и на кассах таких магазинов есть наклейки со словами Tax Free или Tax Refund.

Узнайте минимальную сумму, с которой возвращают налог, и выберите товаров на нее или выше. Чеки за разные покупки в одном магазине обычно разрешают суммировать, если все куплено в один день. Узнайте, можно ли суммировать покупки в одном торговом центре.

При оплате скажите, что хотите оформить форму (заявку) такс-фри. Иногда это делают прямо на кассе, в больших магазинах — чаще на отдельной стойке.

Сразу купить вещь без НДС нельзя, даже будучи туристом. Придется сначала оплатить полную стоимость, потом подать заявку на возврат суммы НДС.

Приготовьте загранпаспорт. В квитанцию такс-фри внесут ваши данные: имя и фамилию, как в загранпаспорте, адрес с индексом по-английски и номер заграна. Сам паспорт, скорее всего, тоже придется показать, но бывает, что хватает копии. Проверьте, что в данных нет ошибок, иначе в возврате налога откажут. В итоге вам выдадут конверт с формой такс-фри и чеком.

Товарный чек и заявка Tax Free — разные бумажки. Товарный чек вы оставите себе, квитанцию такс-фри потом отдадите в обмен на сумму НДС, которую вам вернут.

Если в магазине вам дали пустой бланк такс-фри, не забудьте его заполнить, чтобы не делать это в последний момент в аэропорту.

Узнайте, как получить деньги. Детально уточните, что именно и в какой срок вы должны сделать, чтобы вам вернули НДС.

Шаг 2. Таможенный штамп и возврат налога

Схема возврата НДС — более-менее универсальная. Вы покупаете на минимальную сумму или больше → в магазине оформляют форму Tax Free напрямую или через посредника-оператора → при вылете из страны таможенники проверяют неиспользованные покупки и документы и заверяют форму такс-фри печатью → вы получаете сумму НДС наличными или на карту.

Но есть несколько вариантов, как именно вы будете подтверждать вывоз покупок, кто и где вам вернет НДС. Это зависит от страны, магазина, оператора такс-фри и вашего удобства. Уточните в магазине, как получить возврат, вот возможные варианты:

1) В городе через оператора такс-фри. В Европе очень распространены посредники-операторы Tax Free, самые известные — Global Blue и Premier (Planet). Они берут комиссию.

Если в магазине есть наклейки этих операторов, значит, на кассе по вашей просьбе могут оформить их фирменные формы Tax Free. Вернуть по ним деньги вы сможете в стране совершения покупки (сервис Early Refund, то есть ранний возврат), в аэропорту перед вылетом или дома по прилете.

Если оформляете ранний возврат в городе, то деньги вам выдадут сразу. Кажется, что это удобно, но многие потом сталкиваются со штрафами из-за того, что оператор не вовремя получил документы, подтверждающие вывоз товаров из страны.

Например, если вы получили деньги за ранний возврат от оператора Global Blue, то обязаны предоставить проштампованную таможней форму в течение 21 дня (для карт Visa, MasterCard, Amex) или 15 дней (для карты UnionPay) со дня покупки. Форму обычно кладут в фирменный ящик Global Blue в аэропорту или отправляют почтой перед отлетом домой. Если конверт придет к оператору позже (например, ящик в аэропорту редко проверяют), то с вашей банковской карты спишут штраф или даже полную сумму, которую раньше вам выплатили. Эта ситуация очень распространенная, поэтому опытные путешественники избегают сервиса Early refund в городах и оформляют возврат налога в офисе Global Blue в аэропорту перед вылетом.

2) Позже через магазин. Многие европейские магазины оформляют возврат НДС напрямую без посредника-оператора. После оплаты товара для вас заполнят зеленую форму Tax Free, в аэропорту таможенник поставит на нее печать, потом вы вернетесь в магазин и получите деньги. Или отправите проштампованную форму почтой, а деньги вам переведут на банковскую карту или счет.

Самих зеленых бланков в магазине может не быть: в этом случае вас попросят их купить и принести для заполнения.

3) В аэропорту — самый распространенный вариант. В европейских аэропортах есть офисы посредников-операторов, в аэропортах других стран также возвращают налог по такс-фри.

Вне зависимости от того, как вы оформляете возврат налога, в аэропорту, как правило, нужно пройти таможенную проверку (Tax Free Validation) и поставить печать на форму такс-фри. Узнайте, нужно ли перед этим зарегистрироваться и получить посадочный талон.

Если планируете сдать в багаж вещи, по которым возвращаете налог, предупредите об этом на регистрации. Возможно, вас попросят потом отнести багаж на специальную стойку.

Бывает, что муторную таможню можно пропустить. К примеру, в Испании, если на чеке есть надпись ‘DIVA’, проставить печать можно электронно: просканируйте чек, а потом в зоне вылета в автомате получите деньги. В Таиланде отдельное таможенное оформление вообще не требуется: пройдя предполетный досмотр, покажите форму Tax Free из магазина и покупки на стойке VAT Refund For Tourists — и вам сразу выплатят НДС. Но это скорее исключение.

Получив печать в форму такс-фри на таможне, проходите в зону вылета. Если там есть офис Tax Free / VAT Refund, то отдавайте квитанцию, и вам вернут налог. Деньги выдадут наличными сразу или перечислят на карту (процесс занимает до двух месяцев), посчитайте, как будет выгоднее.

Если офис Tax Free закрыт или его нет, вы можете отправить документы в конверте, который вам выдали в магазине. Обычно в аэропорту есть фирменные почтовые ящики операторов такс-фри. Если нет — воспользуйтесь обычной почтой в стране вылета или после прилета или зайдите в офис оператора после возвращения домой.

Перед отправкой конверта почтой сфотографируйте форму такс-фри.

На таможенное оформление и в офисах Tax Refund часто бывают очереди: приезжайте в аэропорт не позднее чем за 4 часа до вылета.

4) В своей стране после возвращения. Если вы не успели разобраться с возвратом НДС перед вылетом, еще не все потеряно. Global Blue возвращает деньги в своих офисах в Москве, Санкт-Петербурге, Калининграде и Пскове при условии, что на квитанции такс-фри стоит печать таможенной службы. Представительство Premier Tax Free есть в Москве.

Если офиса поблизости нет или вы оформляли возврат через другого оператора / напрямую в магазине, отправьте конверт с заполненными формами Tax Free заказным письмом. Только не откладывайте: у проштампованных форм такс-фри — ограниченный срок действия.

Вернут ли полную сумму НДС

НДС — это процент, начисляемый на стоимость товара. Допустим, на ценнике написано 50 €, ставка НДС — 21 %. Значит, НДС — 10,5 €, и в идеальном случае именно столько вам и вернут.

В Европе многие магазины сотрудничают с посредниками — операторами такс-фри, которые за свои услуги берут комиссию.

Сколько стоят услуги Global Blue по возврату такс-фри:

- При возврате наличными в аэропорту — 3 € за каждую форму Tax Free, налог возвращают в валюте страны, в которой находитесь. Учтите, что менять деньги в зоне вылета обычно невыгодно;

- При возврате на банковскую карту — комиссии нет, но деньги конвертируют (иногда дважды) по плохому курсу, причем за конвертацию предусмотрена комиссия 3–5 %. В итоге потери могут быть гораздо больше 3 €.

Другие операторы такс-фри тоже берут комиссию и штрафуют, если вы оформили возврат в городе, а потом не вовремя отправили проштампованную таможенниками форму.

В некоторых магазинах можно вернуть НДС самостоятельно без комиссии.

В каких странах можно вернуть НДС с покупок

Система такс-фри работает примерно в полусотне стран, среди которых:

Минимальная сумма покупки для возврата такс-фри и сколько вернут в разных странах

О ставках НДС и минимальной сумме покупок, с которой делают возврат, вам расскажут во всех магазинах, работающих с системой такс-фри. Но чтобы вы примерно представляли, о каких величинах речь, мы собрали в одну табличку условия возврата НДС в популярных странах.

| Австрия | 75,01 евро | 20 % |

| Венгрия | 50000 венгерских форинтов (~ 170 евро) | 27 % |

| Германия | 25 евро | 19 % |

| Испания | 90,16 евро | 21 % |

| Италия | 154,94 евро | 22 % |

| Кипр | 50 евро | 19 % |

| Литва | 55 евро | 21 % |

| ОАЭ | 250 дирхамов (~ 61 евро) | 5 % |

| Польша | 200 злотых (~ 47 евро) | 23 % |

| Таиланд | всего за поездку 5000 батов (~ 148 евро), каждая покупка — 2000 батов (~ 59 евро) | 7 % |

| Финляндия | 40 евро | 24 % |

| Франция | 175,01 евро | 20 % |

| Япония | 5000 иен (~ 42 евро) | 8 % |

В Европе система возврата такс-фри хорошо отработана. Действуйте по стандартной схеме: найдите магазины с эмблемой Tax Free, купите на минимальную сумму или больше, заполните форму такс-фри, в день вылета заверьте заявку у таможенников и получите деньги у оператора.

Минимальная сумма в Европе привязана к стране покупки, налог возвращают при выезде из границ ЕС или Шенгенской зоны (в зависимости от того, куда входит страна). Если вы купили на минимальную сумму в Германии и выезжаете из Франции, то формы Tax Free вам засчитают по немецкой минимальной сумме 25 евро, а не по французской 175,01 евро.

В США ситуация немного другая. Вместо НДС к стоимости товаров добавляют налог с продаж, который различается по штатам — от 0 до 10,5 %.

Выгоднее всего — закупаться в штатах, где налога с продаж нет: в Делавэре, Монтане, Нью-Гэмпшире и Орегоне. На Аляске правительство штата налог с продаж не взимает, но его установили многие местные органы власти.

Среди штатов с ненулевым налогом с продаж вернуть его обратно по системе, аналогичной такс-фри, можно в Луизиане и Техасе. Кликните, чтобы посмотреть списки авторизованных магазинов. При оформлении у вас заберут оригиналы чеков (можно оформить копии), попросят визу и обратный авиабилет / посадочный талон. Сбор за возврат немаленький: в Луизиане с вас возьмут 30 % от налога с продаж, в Техасе — 50 % при выплате наличными и 35 %, если деньги отправят на карту или PayPal.

Источник: www.skyscanner.ru