Каждый работающий гражданин Российской Федерации платит подоходный налог в размере 13% со своей заработной платы – это обязательно и отказаться от выплат нельзя. Но законодательством предусмотрены ситуации, когда налогоплательщик имеет право на возврат подоходного налога. Как его оформить, какие документы собрать и в каких случаях это возможно, подробно описано в нашей статье.

Что такое налоговый вычет?

Он предусматривает возврат полной или частичной суммы уплаченного подоходного налога обратно гражданину Российской Федерации. Оформить его может только лицо – гражданин РФ, который, согласно законодательству, уплачивает 13% налога в налоговую базу РФ со своего дохода.

Определение и сумма возврата прописаны в налоговом Кодексе Российской Федерации, а именно в статьях 218, 219, 219.1, 220 и 221.

Изменения в законе в 2020 году

В 2020 году в законодательстве произошли изменения относительно выплат инвестиционного налогового вычета:

- Проект № 210-ФЗ дает возможность применять инвестиционный вычет к основным средствам 8-10 амортизационной группы. Действует это исключительно в отношении объектов, купленных или произведенных в 2020 году.

- Проект № 210-ФЗ предусматривает, что инвестиционный вычет может включать до 100% суммы затрат на транспортные и коммунальные объекты, а также до 80% затрат на социальные объекты.

Согласно действующему законодательству, использование льготы возможно до 2027 года.

Возврат подоходного налога при покупке квартиры пенсионером

Виды налоговых вычетов, при которых можно вернуть 13%

В данный момент в Российской Федерации существует пять видов налоговых вычетов, применимых к НДФЛ, в частности: Стандартный, Имущественный, Социальный, Профессиональный и Инвестиционный, о котором уже говорилось в предыдущем разделе статьи. О каждом следует говорить более подробно.

Стандартный налоговый вычет

Этот вопрос регулирует 218 статья налогового законодательства РФ. Сюда входит возврат в таких размерах:

- 500 рублей ежемесячно лицам, имеющим особый социальный статус, например, Героя РФ или СССР, обладателя Ордена Славы и т.д.

- 1400 рублей ежемесячно родителям, имеющим одного или двоих детей.

- 3000 рублей ежемесячно родителям, имеющим троих и более детей.

- 3000 рублей ежемесячно лицам, пострадавшим вследствие катастрофы на Чернобыльской АЭС, ПО Маяк, ВОВ, ядерных испытаниях и т.д.

- 12 000 рублей ежемесячно родителям, имеющим ребенка с инвалидностью первой или второй группы, ребенка-студента дневной формы обучения, ребенка, учащегося в аспирантуре, интернатуре или ординатуре. На каждого ребенка, имеющего один из перечисленных статусов, полагается возврат в размере 12 000 рублей. Если речь идет не о родителе, а об опекуне или попечителе, на каждого ребенка с одним из перечисленных статусов полагается ежемесячный возврат в размере 6000 рублей.

Если ребенка воспитывает только один родитель, он получает вычет в двойном размере ежемесячно.

Возврат подоходного налога. Как оформить возврат НДФЛ?

Если оба родителя в семье имеют по одному ребенку от предыдущих браков, то их первый ребенок считается третьим, поэтому они могут претендовать на возврат в размере 3000 рублей.

Социальный налоговый вычет

Определение и полномочия для социального вычета прописаны в 219 статье Налогового Кодекса РФ. Имеют право на возврат социальных средств:

- Студенты любой формы обучения, которые в течение года несли расходы на свое обучение или родители/опекуны, которые платили за обучение детей. Размер ограничен суммой 50 000 рублей для родителей и 38 000 рублей для опекунов.

- Налогоплательщики, которые понесли расходы на медицинское лечение себя, своего брата/сестры, родителей или ребенка. Максимальный размер составляет 13% от 120 000 рублей.

- Лица, заключившие договор негосударственного пенсионного обеспечения с ПФР. Налог может быть возвращен в полном размере.

Все вычеты осуществляются после отчетного периода, в котором были понесены расходы.

Имущественный налоговый вычет

Этот возврат связан с имуществом налогоплательщика и может быть оформлен в таких случаях:

- Реализация имущества, которое находилось в собственности продавца не более трех лет. Выплата не может превышать процент от 1 000 000 рублей. Касается это только недвижимого имущества.

- Изъятие имущества для государственных целей. Выплата может быть возвращена в размере стоимости участка.

- Покупка имущества в кредит. Возврат не может превышать процент от 2 000 000 рублей. Отдельно оформляется вычет на проценты по кредиту. Общий его размер не может превышать процент от 3 000 000 рублей.

Налоговый вычет предоставляется лицу только в виде уплаченных им налогов.

Профессиональный налоговый вычет

Профессиональный связан с заработной платой, из которой гражданин РФ платит налог в размере 13%. Он может быть выплачен следующим категориям граждан:

- Лицам, которые по договору выполняют разные виды работ и оказывают разные виды услуг;

- Лицам, которым принадлежит

Кто имеет право на возврат НДФЛ?

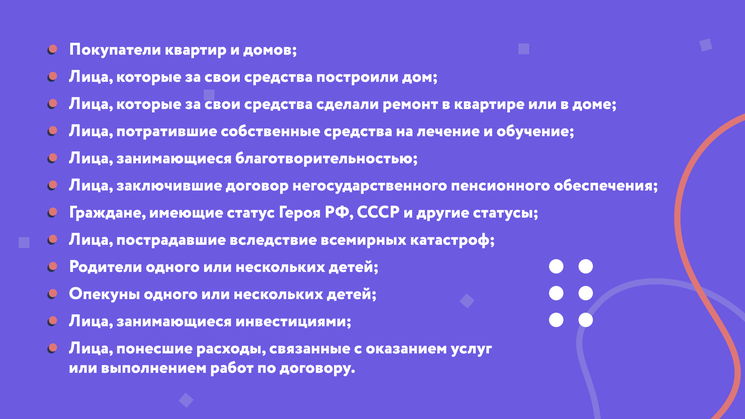

Подводя итог, можно выделить несколько категорий граждан Российской Федерации, являющихся налогоплательщиками, которые могут претендовать на возврат подоходного налога:

Если человек претендует на возврат подоходного налога, он должен обратиться в ИФНС по месту жительства с пакетом документов.

Как вернуть подоходный налог

Возврат подоходного налога может быть осуществлен через работодателя или через ИФНС.

Налоговый вычет через работодателя осуществляется в следующих случаях:

- Налог по каким-либо причинам был начислен в большей сумме, чем должен был;

- В бухгалтерии организации, в которой работает лицо, произошла ошибка;

- Лицо не подало в бухгалтерию по месту работы документацию, подтверждающую его право на снижение суммы налога;

- В течение года в семье сотрудника произошло пополнение;

- В семье сотрудника присутствует ребенок-инвалид;

- Ребенок сотрудника учится в учебном заведении на контрактной форме.

Если в течение года лицо-налогоплательщик несло расходы на покупку недвижимости, на лечение или обучение себя или родственников, возврат осуществляется через ИФНС. Туда же следует обращаться, если в течение года налогоплательщик не получал возврат налога на детей, а после этого года решил его оформить.

Порядок и правила возврата денег

Вернуть подоходный налог через ИФНС достаточно просто. Нужно выполнить несколько действий:

- По окончании года, когда налогоплательщик понес те или иные расходы, указанные в предыдущем разделе статьи, нужно направить декларацию по форме 3-НДФЛ и 2-НДФЛ.

- Заполненную декларацию и пакет документов нужно отправить в ИФНС по месту жительства.

В течение 3-х месяцев налоговые органы проверяют документацию, а затем в течение месяца делают полную единоразовую выплату.

Чтобы вернуть подоходный налог через работодателя, нужно следовать инструкции:

- В бухгалтерии предприятия нужно написать заявление на возврат.

- Сделать копии документов, подтверждающих право на получение вычета.

- В ИФНС по месту жительства направить заявление на уведомление о праве на возврат налога.

- Через месяц забрать в ИФНС уведомление о праве на возврат налога.

- Уведомление отдать в бухгалтерию предприятия.

Предприятие обрабатывает документацию в течение трех месяцев, которых достаточно для предоставления работнику выплат в полной мере.

Какие документы понадобятся?

Разные причины получения выплат требуют предоставления в бухгалтерию предприятия или в ИФНС разного пакета документов.

Документы для возврата налога при покупке квартиры, дома и другой недвижимости

- Паспорт гражданина РФ;

- Налоговая декларация 3-НДФЛ (образец можно найти на сайте ФНС);

- Заявление на возврат налога (образец заявления ищем тоже на сайте ФНС — здесь);

- Документы о том, что лицо является владельцем жилья – договор купли-продажи, кредитный договор, расписка и т.д.;

- Документы о том, что лицо имеет право собственности на недвижимость – свидетельство о собственности;

- Документ формы 2-НДФЛ – можно получить в бухгалтерии предприятия-работодателя;

- Банковские реквизиты, на которые лицо получит возврат налога – можно получить в банке.

Если квартира находится в совместной собственности супругов, нужно предоставить также свидетельство о браке. В этом случае сумма возврата делится на двоих.

Документы для налогового вычета за лечение

- Паспорт гражданина РФ;

- Налоговая декларация 3-НДФЛ (образец берем на сайте ФНС — здесь);

- Справка о доходах – можно взять в бухгалтерии предприятия;

- Банковские реквизиты, заверенные банком, на которые будет перечислена сумма – можно взять в банке;

- Если лечение проходило в стационаре – договор с медицинским заведением, справка об оплате медицинских услуг и копия лицензии медицинского учреждения – можно взять в медицинском заведении, в котором проходило лечение;

- Если деньги были потрачены на покупку лекарственных препаратов – рецепт на лекарства, квитанции об оплате лекарств – можно взять у врача и в аптеке, где были куплены препараты;

- Если был заключен договор добровольного медицинского страхования – копия договора, копия лицензии страховой организации, квитанция об оплате услуг – можно взять в страховой компании.

Документы при оформлении выплат на детей

- Заявление на имя работодателя – бланк можно взять в бухгалтерии предприятия;

- Свидетельства о рождении детей;

- Если ребенок усыновлен – свидетельство об усыновлении;

- Если ребенок является инвалидом – справка, подтверждающая это;

- Если ребенок является студентом – справка о студенчестве, которую можно взять в деканате учебного заведения;

- Свидетельство о браке.

Документы для налогового вычета за обучение

- Паспорт гражданина Российской Федерации;

- Налоговая декларация 3-НДФЛ (образец на сайте ФНС — здесь);

- Справка о доходах – можно взять в бухгалтерии предприятия;

- Договор с образовательным заведением – выдается при поступлении;

- Копия лицензии образовательного учреждения – можно взять в заведении;

- Чек об оплате контрактной формы обучения – выдается в банке или терминале;

- Заявление на возврат налога – можно посмотреть по этой ссылке;

Выплата за обучение предоставляется только в случае, если лицо платит за свое образование, образование своих детей, братьев и сестер. При оплате обучения внуков, племянников и супругов он не полагается.

Какие есть нюансы?

При оформлении налогового вычета следует знать о некоторых нюансах, указанных в законодательстве:

- Возврат налога на покупку недвижимости может предоставляться лишь один раз;

- Если недвижимость была куплена на средства материнского капитала или за деньги работодателя, вычет не оформляется;

- Профессиональный налоговый вычет не предоставляется предпринимателям;

- Если выплата оформляется на затраты, понесенные на создание литературных, художественных, скульптурных, аудиовизуальных, музыкальных, научных произведений, а также промышленных образцов, к заявлению не нужно прикладывать документы, подтверждающие расходы. В этом случае налоговая учитывает определенный процент (до 40%) на сумму дохода;

- Подавать документы в бухгалтерию предприятия нужно лично, а в ИФНС – лично, почтовым переводом или в электронной форме на выбор. Если налогоплательщик подает документы в электронной форме, заявление должно быть подписано электронной подписью;

- Налоговый вычет на детей можно оформлять как в текущем году через бухгалтерию предприятия, так и в следующем отчетном периоде через ИФНС;

- Выплата на обучение оформляется только в том случае, если возраст студента не превышает 24 года;

- Если налоговая установит, что присутствуют заинтересованные лица, в предоставлении льготы может быть отказано; Например, если человек продал жилье родственнику. Также в вычете может быть отказано, если документы оформлялись ненадлежащим образом;

- Если лицо официально трудоустроено и имеет доход, но в течение нескольких месяцев по каким-либо причинам ему не была начислена заработная плата, оно все равно имеет право на получение возврата;

- Неработающие пенсионеры, люди без гражданства Российской Федерации и военнослужащие не имеют права на получение возврата;

- Нельзя оформить выплату на деньги материнского капитала и других социальных программ;

- Если налогоплательщик забыл предоставить заверенные банковские реквизиты, в возврате налога откажут;

- Рецепты, по которым покупаются дорогостоящие лекарства, должны быть заверены подписью врача и штампом медицинского заведения;

- Даже если недвижимость куплена в другом городе, налоговый вычет можно получить исключительно по месту прописки;

- Налоговый вычет по процентам выплачивается в два этапа – единоразовая выплата в размере 13%, а затем – вычет с процентов по мере их погашения.

Если налогоплательщик не согласен с решением налоговых органов, претендует на большую сумму налогового вычета или его выплату по каким-либо причинам задерживают, он имеет право подать иск в суд.

Заключение

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях — ПРАЙМ, ТАСС и других известных в РФ компаниях.

Источник: unicom24.ru

Возврат подоходного налога

Все граждане страны являются налогоплательщиками. Налоговая система располагает широким перечнем сборов. Некоторые из них направлены на достаточно специфические объекты, которые подвергаются налогообложению, в то время как с другими сталкивается каждый. В частности, законодательно установлено, что со всех получаемых доходов часть уходит в государственный бюджет.

В России ставка процента для данного налога составляет 13%. Однако предусмотрено ряд случаев, при которых плательщик имеет законное право вернуть сумму уплаченного в казну налога полностью или частично. Рассмотрим более детально, какими могут быть основания для проведения налогового вычета.

При каких обстоятельствах производится возврат подоходного налога?

Принцип функционирования механизма возвращения уплаченного ранее подоходного налога состоит в том, что доходы определенного размера перестают рассматриваться как налогооблагаемый объект, вследствие чего выплата налога не производится.

В законодательном акте, который регулирует использование данного вида налога, прописаны все возможные основания для того, чтобы получить обратно сумму подоходного налога. Если вести речь о налогообложении физических лиц, то в их числе стоит отметить следующие случаи:

- осуществление строительства собственного жилого дома;

- приобретение недвижимого имущества;

- приобретение транспортного средства;

- оформление ипотеки;

- получение образования (самостоятельно или если учатся дети);

- прохождение лечения с требованием покупки дорогостоящих лекарственных препаратов);

- оформление полиса добровольного медицинского страхования или пенсионного страхования;

- участие в благотворительной деятельности путем внесение денежных средств;

- осуществление пожертвований религиозным организациям.

Сумма денежных средств, которую плательщик получает через возврат подоходного налога при ипотеке или в других случаях, установлена нормативными актами и зависит от конкретных обстоятельств. Важно отметить, что есть фиксированные лимиты, превысить которые не представляется возможным.

В частности, возврат подоходного налога при покупке квартиры предусматривает возмещение не более чем 260 тысяч рублей, а при обучении или лечении – не более 15,6 тысяч для взрослого и 6,5 тысяч для каждого из детей. В отношении лекарств и ипотечного кредита предел установлен на уровне 13% от уплаченной суммы, в то время как участие в благотворительной деятельности позволяет вернуть до 25% от выплаченного за год подоходного налога.

Как осуществляется возврат подоходного налога?

Таким образом, возврат подоходного налога 2022 в новой редакции может осуществляться в виде имущественного или социального налогового вычета. Его проведением должна заниматься бухгалтерия организации. Процесс получения вычета выглядит следующим образом: налогоплательщик пишет заявление установленного образца, которое должно быть рассмотрено в течение десяти дней и принято к исполнению при соответствии установленным нормам.

Для того чтобы вернуть часть суммы уплаченного налога, нужно пройти определенную процедуру, в том числе предоставить полный пакет требуемых документов в налоговую инспекцию. В их перечень входят следующие:

- заполненная налоговая декларация установленной формы (3-НДФЛ);

- заявление на проведение налогового вычета;

- документы, содержащие сведения об удержанном налоге;

- документы, выступающие подтверждением осуществления расходов, которые предполагает пересмотр начисления подоходного налога.

Отметим, что срок действия льготы по налогу действует в течение трех лет, то есть переплату можно вернуть и за прошлый налоговый период. Если все документы заполнены правильно и приняты к рассмотрению, далее потребуется ждать до тех пор, пока налоговая инспекция не проведет квартальную проверку. Если по ее результатам право на возврат подтвердится, то сумма излишней выплаты будет возвращена на указанный в заявлении счет. Эта процедура обычно затягивается на четыре месяца. Стоит иметь в виду, что при обнаружении ошибок или неточностей этот срок существенно увеличивается и может составлять до полугода.

Своевременная выплата налогов — обязанность каждого юридического и физического лица, ведущего хозяйственную деятельность. Штраф за.

Своевременная и полноценная уплата налогов является залогом стабильного развития любого государства. Во всей системе налогообложения.

Среди самых частых преступлений в сфере финансов свое законное место в первом эшелоне занимают нарушения.

Источник: bankiros.ru