При покупке квартиры в ипотеку страхование обеспечивает безопасность сделки как для заемщика, так и для банка.

Как и зачем

страховать ипотеку

Виды страхования при ипотеке. Можно ли отказаться

от страховки при ипотеке? Плюсы и минусы страхования

ипотеки. Как вернуть страховую премию?

Как получить

выплату

по страховке?

Как и зачем страховать ипотеку

Многие клиенты банков до сих пор не знают, надо ли страховать ипотеку при оформлении? В этой статье мы подробно рассмотрим, когда ипотечное страхование обязательно и в каких случаях может понадобиться страховка.

Зачем вообще страховать ипотеку

Как правило, ипотека — это надолго. Двадцать, пятнадцать и даже пять лет — срок, за который многое может произойти. Безработица или неожиданные расходы могут привести к невозможности погашения кредита. Поэтому банк хочет обезопасить долгосрочную сделку и гарантировать возврат средств.

В случае ипотечного страхования между банком-кредитором и заемщиком заключается договоренность: если у заемщика возникает ситуация, при которой он по объективным причинам не может погашать проценты и основной долг по кредиту, то за него это сделает страховая компания. На практике такой договор чаще заключается на год с последующей ежегодной пролонгацией на весь срок кредита.

Какие виды страхования бывают при ипотеке

При этом первая страховка является обязательной, если иное не предусмотрено кредитным договором, а два других вида страхования — добровольными.

Обязательно ли страховать ипотеку

Из перечисленных выше видов страхования заемщик не может отказаться лишь от первого, если иное не предусмотрено кредитным договором. Страхование квартиры, находящейся в залоге у банка обязательно, если иное не предусмотрено кредитным договором. Такой порядок предусмотрен законом, чтобы в случае непредвиденной ситуации (пожара, затопления, стихийного бедствия, взрыва бытового газа, хулиганства, вандализма) заемщик не остался без дома, да еще и вдобавок с ипотечными обязательствами.

Как правило, такая страховка распространяется только на конструктивные элементы квартиры: пол, потолок и стены, а не на ремонт или внутреннюю отделку. Размер страховки будет зависеть от многих факторов, предусмотренных страховой компанией, например, года строительства и т.д.

Можно ли отказаться от ипотечной страховки

Страхование жизни и здоровья заемщика и титульное страхование являются добровольными, однако они могут повлиять на процентную ставку, предоставляемую банком, в зависимости от условий кредитования конкретного банка. Часто самые низкие ставки, рекламируемые кредитными организациями, действуют лишь при комплексном страховании. Если же клиент откажется в дальнейшем продлевать одну из дополнительных страховок, то банк имеет право увеличить процентную ставку по ипотеке, если это предусмотрено условиями кредитования конкретного банка и условиями заключенного кредитного договора.

Плюсы и минусы комплексного страхования

Страхование жизни дает возможность не только заемщику, но и его наследникам в случае болезни или смерти избежать платежей по кредиту. Однако стоимость такой страховки может зависеть от ряда параметров:

Во-вторых, от профессии заемщика: чем больше его работа связана с риском, тем опять же дороже страховка

Учитываться может даже хобби плательщика и его хронические заболевания. Впрочем, иногда можно встретить и фиксированную страховку, которая представляет собой определенный процент от суммы ипотеки.

Титульное страхование же может понадобиться, когда квартира покупается на вторичном рынке. Существуют случаи, при которых сделка купли-продажи недвижимости «с рук» признается недействительной, и покупатель больше не может считаться собственником квартиры. При возникновении страхового случая заемщик полностью освобождается от обязанности выплачивать кредит, а банк получает сумму рыночной стоимости квартиры. Заемщик также может рассчитывать на остаток от страховой выплаты, конечно, после того как из нее вычтут задолженность по взятому на ее покупку кредиту.

Сделка может быть признана недействительной, например, если бывший собственник квартиры был незаконно лишен своего статуса, были нарушены права несовершеннолетних детей или же кто-то из наследников не получил свою долю в собственности квартиры, а родственник решил ее продать без его ведома. Также бывают случаи мошенничества при оформлении сделки. Все эти ситуации рассматриваются в суде, но вы уже не будете иметь к этому никакого отношения.

Подобная страховка оформляется крайне редко, однако возможность ее приобретения стоит серьезно рассмотреть, если нынешний собственник квартиры владеет ей меньше 3 лет (срок исковой давности).

Эксперты советуют не отказываться от добровольного страхования, поскольку это минимизирует риски по сделке. Разница между суммой страховых взносов, распределенной по всему сроку ипотеки, и взносами по повышенной процентной ставке может оказаться небольшой, а на практике сыграть решающую роль.

Как оформить ипотечное страхование

После заполнения заявления страховая компания или банк попросят предоставить необходимые документы. Далее страховая проведет ряд мероприятий, в том числе анализ недвижимости, после чего будет установлен размер платежа. Сумма будет зависеть от различных обстоятельств, все индивидуально.

Как вернуть страховую премию при досрочном погашении ипотеки

С сентября 2020 года действует новый закон, по которому при досрочном погашении кредита можно вернуть часть денег за страховку. Нововведение касается договоров страхования, заключенных с 1 сентября 2020 года. Если договор заключен раньше, то будет действовать старый порядок.

Если при получении кредита было оформлено добровольное страхование, а страховой случай не наступил, чтобы получить оказавшуюся лишней страховую премию, необходимо:

Погасить ипотеку, забрать закладную (при наличии) с отметками банка об исполнении обязательств в полном объеме и получить справку об отсутствии задолженности по кредиту (при необходимости)

Написать заявление в страховую компанию или банк (смотря, где была оформлена страховка) с заявлением о возврате

Для старых полисов страхования условия возврата другие. Страховая не всегда обязана возвращать деньги за страховку, если заемщик досрочно выплатил кредит. Все будет зависеть от условий заключенного договора страхования:

Если сумма страховой премии не привязана к сумме основного долга по кредиту, а срок страхования — к сроку его выплаты, то при досрочном погашении деньги вернуть не получится. Выплата ипотеки в этом случае не прекращает и не отменяет действие договора страхования, поэтому забрать деньги нельзя.

Если сумма страховки привязана к сумме долга, то при досрочной выплате ипотеки действие страхового договора прекращается. В этом случае вы можете вернуть часть страховой премии за оставшийся срок.

Как получить выплату по страховке

Чтобы получить выплату при наступлении страхового случая, нужно обратиться в страховую компанию. Размер выплаты будет определяться в соответствии с условиями договора страхования. В нем подробно указывается, за что должен будет заплатить страховщик, а за что — нет. Поэтому подробно изучите договор страхования перед подписанием.

Например, в случае травмы, повлекшей нетрудоспособности заемщика, страховая может погасить долг или часть долга перед банком. Если размер страховой премии будет больше оставшегося долга перед банком, остаток получит заемщик. А вот если работник будет уволен по собственной вине или желанию, то это не будет являться страховым случаем и в выплате откажут.

персональных данных в соответствии с политикой АО «Банк ДОМ.РФ» и соглашаетесь с политикой обработки файлов cookie’>

Для чего нужно ипотечное страхование ? При покупке квартиры в ипотеку страхование обеспечивает безопасность сделки как для заемщика, так и для банка. Между заемщиком и страховой компанией заключается договор, который гарантирует, что, если заемщик по объективным причинам не сможет выплачивать кредит , долг перед банком будет компенсирован страховкой . … Страхование приобретаемой в ипотеку недвижимости является обязательным. Это нужно для того, чтобы в случае ЧП заемщик не остался без дома и с долгом по ипотеке . Условия, при которых долговые обязательства берет на себя страховая компания, прописываются в договоре индивидуально.

Ипотечное страхование

Разбираемся, что такое ипотечное страхование, можно ли от него отказаться и как сэкономить на страховых взносах, не рискуя получить отказ от банка.

Для чего нужно ипотечное страхование?

При покупке квартиры в ипотеку страхование обеспечивает безопасность сделки как для заемщика, так и для банка. Между заемщиком и страховой компанией заключается договор, который гарантирует, что, если заемщик по объективным причинам не сможет выплачивать кредит, долг перед банком будет компенсирован страховкой. Как правило, стоимость страховки включается в ежемесячный платеж, который выплачивает заемщик.

Какие преимущества дает ипотечное страхование?

Заемщик со страховкой может рассчитывать на более низкую процентную ставку или снижение суммы первоначального взноса. Кроме того, он получит дополнительные гарантии от непредвиденных ситуаций для себя и своей семьи.

Банк также заинтересован в ипотечном страховании, потому что оно снижает риски невыплаты кредита.

Какие виды страхования обязательны, а какие добровольны?

Страхование приобретаемой в ипотеку недвижимости является обязательным. Это нужно для того, чтобы в случае ЧП заемщик не остался без дома и с долгом по ипотеке. Условия, при которых долговые обязательства берет на себя страховая компания, прописываются в договоре индивидуально.

Остальные виды страхования, например, страхование жизни и здоровья или страхование титула, являются добровольными.

Обязан ли я страховать недвижимость в строящемся доме?

Оформить страховку на еще не построенную квартиру нельзя. Банк может потребовать документы, подтверждающие страхование имущества только после сдачи дома в эксплуатацию и подписания акта приема-передачи.

В каких случаях защищает страхование недвижимости?

К самым распространённым случаям страхования недвижимости относятся:

- Пожары;

- Стихийные бедствия (наводнения, землетрясения);

- Взрывы бытового газа, затопление и другие аварии в инженерных коммуникациях;

- Хулиганство, вандализм.

В случае, если произойдет одна из ситуаций, описанных в договоре страхования, компания полностью компенсирует убытки.

Что такое страхование жизни и здоровья?

Страхование жизни и здоровья позволяет заемщику или его наследникам при наступлении страхового случая (например, болезни), избежать непосильных платежей по кредиту, а банк защищает от риска потерять средства. Обычно страховыми считаются такие случаи, как:

- временная потеря трудоспособности, связанная с болезнью;

- постоянная потеря трудоспособности инвалидности или тяжелой болезни;

- смерть заемщика.

Как и в случае с обязательным страхованием, перечень пунктов в договоре страхования жизни и здоровья очень индивидуален. При его составлении учитывается множество факторов — от состояния здоровья заемщика до его хобби.

Что такое страхование от утраты титула и в каких ситуациях стоит его приобретать?

Страховка от утраты титула обезопасит в ряде ситуаций, при которых ваше право собственности может быть оспорено предыдущими владельцами в суде.

Если собственник был незаконно лишен своего статуса, он может подать виндикационный иск в суд. Например: пьющий родственник отказался от своей доли в собственности на квартиру в пользу брата, и последний решил продать квартиру. Но придя в себя, первый заявил, что не отвечал за свои действия, от доли не отказывается и против продажи протестует. Срок давности по таким искам составляет 3 года.

Также случается, что новый владелец недвижимости обвиняется в оформлении купли-продажи жилья с признаками мошенничества, нарушением прав несовершеннолетних или наследников предыдущего владельца (продавца). В таком случае в суд может быть подан иск о признании сделки ничтожной.

В каких случаях имеет смысл оформлять страхование от утраты титула?

Страховка от утраты титула приобретается редко. Но если вы, например, покупаете квартиру на вторичном рынке у собственника, который владеет ею меньше 3 лет, возможно, стоит переплатить небольшую сумму и быть уверенным, что вам не придется платить за жилье, право на которое может отобрать суд.

От каких страховых взносов можно отказаться?

Каждый заемщик имеет право отказаться от всех страховых взносов, кроме обязательного — по страхованию имущества, являющегося предметом ипотеки.

Но имейте в виду, что в случае отказа от страховки банк может принять меры — например, в случае последующего отказа от добровольного страхования поднять ставку по кредиту, а при отказе от обязательного страхования — потребовать досрочного погашения.

Что я теряю, если отказываюсь от добровольного страхования по ипотечному кредиту или займу?

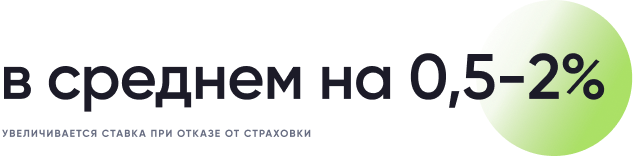

Главный минус отказа от добровольных страховых взносов — рост процентной ставки (в среднем на 0,5–2%).

Иногда сумма страховых взносов на весь срок кредита меньше этой процентной нагрузки, но бывает и наоборот. Отказавшись от взносов, вы заплатите банку больше в виде процентов, но ежемесячный платеж все равно окажется ниже, чем при оформлении страховки. Поэтому решать вам: иногда застраховаться стоит не из финансовых, а из психологических соображений.

Нередко банк так хочет обезопасить себя от рисков, что настаивает на оформлении добровольных взносов, даже если заемщик решил отказаться от них. В таком случае нужно напомнить менеджеру о том, что закон на вашей стороне. Если и это не поможет, заемщик имеет право написать жалобу на банк в Роспотребнадзор, ФАС или Банк России — и сменить кредитора.

Как рассчитываются страховые взносы?

Если вы планируете застраховать объект недвижимости, размер платежа может варьироваться в зависимости от различных обстоятельств:

- сумма ипотеки, необходимая для приобретения квартиры;

- тип недвижимости (квартира, дом, земельный участок, нежилое помещение);

- возраст заемщика;

- процентная ставка по кредиту.

Чем больше сумма кредита, выше ставка по ипотечному кредиту или займу и чем хуже состояние жилья, тем выше будет обязательный страховой взнос.

При расчете страхования жизни и здоровья заемщика компании учитывают следующее:

- возраст заемщика;

- наличие хронических и иных серьезных заболеваний;

- профессия;

- хобби.

Если речь идет о страховании титула, этот вид страховки обычно оформляется в случае покупки жилья во вторичном жилом фонде и рассчитывается исходя из истории владения недвижимостью, а именно учитываются следующие параметры:

- срок владения недвижимостью продавцом;

- количество прежних совладельцев недвижимости (продавцов);

- наличие несовершеннолетних наследников у продавца.

Если продавец владеет объектом недвижимости менее 3 лет, делит право собственности еще с и имеет наследников, которые теоретически могут претендовать на жилье, риск покупателя утратить титул собственника квартиры в будущем растет — вместе с суммой страховых взносов.

Как сэкономить на ипотечном страховании?

По действующему законодательству вы можете вернуть денежные средства (до 120 тыс. рублей) за страхование жизни и здоровья в виде налогового вычета. Важно, что договор страхования должен быть заключен не менее, чем на 5 лет;

- Выбрать квартиру в строящемся доме

Если вы выбираете квартиру в строящемся доме, оформление страховки на недвижимость станет обязательным только после сдачи дома в эксплуатацию и подписания акта . Таким образом, до завершения строительства существует возможность сэкономить на страховых взносах;

- Посмотреть разные предложения на рынке

Сравнение тарифов в нескольких страховых компаниях, которые аккредитованы банком, в котором вы планируете оформить ипотечный кредит, поможет выбрать наиболее выгодное предложение.

Как и зачем страховать ипотеку . Виды страхования при ипотеке . Можно ли отказаться от страховки при ипотеке ? Плюсы и минусы страхования ипотеки . Как вернуть страховую премию? Как получить выплату по страховке ? Как и зачем страховать ипотеку . Многие клиенты банков до сих пор не знают, надо ли страховать ипотеку при оформлении ? В этой статье мы подробно рассмотрим, когда ипотечное страхование обязательно и в каких случаях может понадобиться страховка . … Подобная страховка оформляется крайне редко, однако возможность ее приобретения стоит серьезно рассмотреть, если нынешний собственник квартиры владеет ей меньше 3 лет (срок исковой давности).

Что нужно знать о страховке ипотечного жилья

Наличие страхового полиса на недвижимость — одно из главных требований банков, которые выдают ипотеку. Такой полис дает гарантию банку соблюдения условий кредитования и возврата средств в случае утраты или порчи имущества (залога банка).

Рассказываем о нюансах и условиях страхования квартиры при получении жилищного кредита.

Обязательная страховка

Приобретение жилья на заемные средства — шаг ответственный и требует внимательности. «Для кредитной организации выдача такой суммы — тоже значительный риск. Поэтому для безопасности банков законом предусмотрено обязательное страхование ипотечной квартиры (ст. 31 Федерального закона от 16.07.1998 N 102-ФЗ). Благодаря этому кредитор получает гарантию выплаты денежных средств в случае наступления неблагоприятных обстоятельств для должника», — пояснила адвокат Ольга Сулим (председатель коллегии адвокатов «Сулим и партнеры»). Обязательное страхование защитит заемщика, если ипотечная квартира пострадает от пожара, затопления, стихийного бедствия, взрыва бытового газа или порчи в результате действий третьих лиц.

Это правило не действует при покупке квартиры по договору долевого участия. Когда квартира только начинает строиться, обязанности по ее страхованию не возникает, потому что пока страховать нечего, ведь квартиры еще нет, отметила юрист, эксперт по недвижимости Дарья Коровина.

«Когда дом будет построен, введен в эксплуатацию и выданы ключи, тогда у заемщика появится обязанность страховать ипотечную квартиру. Страхование происходит после сдачи объекта застройщиком. До этого объект ДДУ должен быть застрахован самим девелопером либо застройщик должен делать отчисления в фонд. Сам заемщик должен страховать жизнь и здоровье», — объяснила юрист.

Отказаться от страхования квартиры на вторичном рынке нельзя, уточнила Коровина. Она подчеркнула, что если заемщик не оформит страховой полис на готовое жилое помещение, то банк вправе потребовать досрочного расторжения договора.

Добровольные виды страхования

Остальные виды страхования, например страхование ответственности заемщика перед кредитором, добровольные (п. п. 2, 4 ст. 31 Закона N 102-ФЗ). «Часто используются страхование ответственности заемщика, титульное страхование и страхование жизни и здоровья заемщика. Но важно помнить, что банки не имеют права навязывать эти страховки клиентам, поскольку это противоречит п. 2 ст. 16 Закона РФ от 07.02.1992 N 2300-1«О защите прав потребителей», — подчеркнул партнер юридической компании Lion Lex Илья Сергунин.

Кредитные учреждения часто стимулируют заемщиков все-таки покупать такие страховые продукты, предлагая более выгодные условия кредитования, уточнил юрист. Он отметил, что такие виды страховок не пустышки и могут быть полезны заемщикам:

Страхование ответственности заемщика позволяет застраховать себя на случай невозможности выплаты кредита. «Страховой случай наступает при неисполнении заемщиком требования о досрочном погашении кредита, если он просрочил платеж, при условии недостаточной стоимости заложенного имущества. В таком случае банк получает от страховой компании выплату. (п. 4 ст. 31 Закона N 102-ФЗ)». Учтите, что страховая сумма по договору не может быть более 50% и менее 10% основной суммы долга», — подчеркнул Сергунин.

Титульное страхование минимизирует риск потери права собственности. «Широко используется на вторичном рынке недвижимости, где судебные споры по поводу прав на недвижимость очень часты. Даже полноценная проверка квартиры перед покупкой на юридическую чистоту сделки не может стопроцентно гарантировать отсутствие рисков. Титульное страхование позволяет заемщику не потерять деньги полностью или частично, если сделка будет оспорена в суде», — уточнил юрист.

Страхование жизни и здоровья — это страховка на случай смерти, полной, а также частичной нетрудоспособности заемщика. Банки часто навязывают именно эту страховку, но они не имеют права отказывать в заключении кредитного договора, если клиент не оформляет ее (ст. 7 Закона от 21.12.2013 N 353-ФЗ), отметил партнер компании Lion Lex. Он подчеркнул, что не стоит думать, что данная страховка не нужна.

«В случае смерти заемщика наследники вместе с активами получают еще и его долги. Не редкость, когда банки требуют возврата долгов с несовершеннолетних наследников заемщика, у которых нет денег. Именно в подобной ситуации страхование жизни помогает решить проблему. Такая страховка защищает интересы как заемщика, так и банка. Заемщика она защищает от непредвиденных жизненных обстоятельств, банк — от бизнес-рисков», — уточнил юрист.

От чего защищает обязательная страховка

Страхованию подлежит именно сама конструкция, под защитой находятся фундамент, стены, полы, крыша, окна и входная дверь, подчеркнула Ольга Сулим. «Например, соседи затопили ванную комнату. Квартира от этого происшествия не исчезла, внешне никак не пострадала и пригодна для жилья. Такие случаи не относятся к страховым при обязательном страховании», — уточнила адвокат. Она пояснила, что страховой договор ипотечной недвижимости защищает от следующих случаев:

- пожара;

- взрыва газа;

- падения самолета (маловероятно, но возможно);

- стихийных бедствий (наводнения, землетрясения);

- незаконных действий третьих лиц.

«В страховании квартиры заинтересован не только банк, но и сам заемщик. Во-первых, кредитные организации могут значительно снизить процентную ставку, а некоторые даже снижают сумму первого взноса по ипотеке. Во-вторых, клиент получает гарантии, которые смогут защитить и семью, и самого заемщика от непредвиденных ситуаций», — подчеркнула Сулим.

Процедура страхования жилья

Оформление страховок происходит по-разному. Часто банки предлагают заключить договор со страховой компанией-партнером, но заемщик вправе отказаться и выбрать любую интересующую его страховую фирму, подчеркнул Сергунин. «Банки часто сообщают, что если отказаться от страхования в конкретной компании и обратиться к другому страховщику, процентная ставка будет увеличена. Но это неправда. Если заемщик страхуется в аккредитованной при банке компании, процентная ставка остается прежней», — прокомментировала юрист по недвижимости Дарья Коровина.

Список аккредитованных компаний всегда есть на сайте банка. Как правило, услуги в страховой компании, аккредитованной при банке, на 20–30% дешевле, отметила Коровина. По ее словам, страхование квартиры делается уже после подтверждения банком выдачи ипотечного кредита под конкретную квартиру. Делать страховку до одобрения квартиры банком не рекомендуется: если сделка не состоится, а страховку вы уже оплатили, придется потратить время, чтобы вернуть оставшиеся деньги из страховой компании», — уточнила юрист. По ее словам, лучше идти по алгоритму:

- одобрили квартиру в ипотеку;

- обзвонили несколько аккредитованных при банке страховых компаний;

- отправили в них оценочный альбом;

- получили информацию о стоимости страхового полиса и условиях страхования.

«Оценочный альбом делает оценщик на основании выписки из ЕГРН или свидетельства о праве собственности, поэтажного плана, экспликации, фотографий квартиры. Страховой агент на основании оценочного альбома делает расчет стоимости полиса», — пояснил Сергунин

Сейчас полисы практически всех компаний можно сделать в электронном виде — оплатить по ссылке, получить на почту. Если делать страхование в аккредитованной компании, то для сделки нужно приложить страховой полис и подтверждение оплаты, подчеркнула Коровина. По ее словам, все чаще эти документы клиент отправляет менеджеру банка в электронном виде. Страхование недвижимости можно оформить за два-три часа, пояснила юрист.

Важно учитывать, что вы не просто соблюдаете формальность и поэтому покупаете страхование квартиры. «При наступлении страхового случая заемщик ожидает, что страховщик выплатит возмещение, поэтому я рекомендую выбирать крупные страховые компании», — отметила юрист.

Стоимость страховки квартиры

Стоимость страховки рассчитывается, исходя из множества параметров. Как правило, она составляет примерно 0,1% от суммы ипотеки. «Но каждая квартира и все условия для человека индивидуальны, поэтому и стоимость страхования квартиры может отличаться. Для определения стоимости также учитываются регион, в котором находится квартира, площадь жилья, размер страховой защиты и срок действия полиса», — пояснил Баранов.

Чтобы узнать конкретную стоимость, лучше воспользоваться онлайн-калькуляторами или спросить напрямую у страхового агента.

Документы для страхования квартиры

Перечень необходимых документов зависит от требований страховой компании. Генеральный директор юридической компании «Достигация» Артем Баранов подчеркнул, в общем виде они выглядят так:

- паспорт;

- правоустанавливающие документы на квартиру;

- независимая оценка стоимости квартиры.

В зависимости от страховой организации пакет документов может немного отличаться, но выглядит он примерно так:

- паспорт;

- заявление на страхование квартиры, выдается непосредственно страховщиком;

- договор купли-продажи квартиры/договор аренды;

- выписка из ЕГРН на квартиру;

- независимая оценка квартиры;

- технический паспорт квартиры;

- выписка из домовой книги;

- документы, подтверждающие получение льготы.

Если хотите застраховать отделку квартиры, то в страховую организацию представляется описание имущества внутри квартиры, резюмировал Баранов.

Ипотечное страхование дешево! Страховые компании с выгодными тарифами на Банки.ру! · Сравнение цен и условий. Подбор страховых компаний. Онлайн оформление · Финансовые услуги оказывает: полный список организаций на рекламируемом сайте. Сервис ООО "Банки.ру"

- https://domrfbank.ru/mortgage/articles/insurance/

- https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/kak-sekonomit-na-ipotechnom-strahovanii/

- https://realty.rbc.ru/news/60f82d949a79477b3e941221