Можно ли получить налоговый вычет за ремонт квартиры в новостройке. Каковы условия получения вычета за ремонт. Что входит в налоговый вычет за ремонт квартиры.

Получение имущественного вычета при покупке жилья в 2021 году в разных ситуациях

Часто обстоятельства, в которых гражданин пытается получить налоговый вычет при покупке квартиры или жилого дома, представляют собой не самую простую схему. Например, не все знакомы с нюансами получения вычета НДФЛ по новостройке. Многие не знают, как можно перераспределить вычеты, положенные детям, если они тоже стали собственниками при покупке жилья. Как возвращать НДФЛ, если квартира куплена по договору переуступки прав. Предлагаем разобраться с тонкостями имущественного имущественного вычета в 2021 году при покупке квартиры в 2020 году.

Как определить момент, когда уже можно обращаться за вычетом по новостройке

Чтобы истребовать оба вида имущественных вычетов при приобретении квартиры – «стандартный» и на сумму ипотечных процентов (если покупка была с использование заемных средств) – нужно выполнить одно обязательное условие:

ДЛЯ ПОЛУЧЕНИЯ ИМУЩЕСТВЕННОГО ВЫЧЕТА КВАРТИРА (ДОМ) ДОЛЖНА БЫТЬ ПЕРЕДАНА В РАСПОРЯЖЕНИЕ ПОКУПАТЕЛЯ (ЗАЯВИТЕЛЯ ВЫЧЕТА)

Обычно документом-подтверждением факта передачи жилья выступает передаточный акт, подписанный сторонами сделки.

При покупке квартиры в новостройке оформляют акт приема-передачи между покупателем-дольщиком и застройщиком.

Такого рода акты удостоверяют фактический переход недвижимости в руки приобретателя. Без них не зарегистрируют право собственности и не предоставят налоговый вычет.

Иногда застройщики, преследуя свои цели, оформляют т. н. предварительный акт приема-передачи. Обращаем внимание, что предварительный акт без фактической приемки-передачи квартиры – это не совсем тот документ, который нужен. Например, по нему потом сложно предъявить новые претензии застройщику, когда «полная передача» объекта все-таки состоится. И по «предварительному» акту застройщика нельзя получить налоговый вычет.

Посмотрите, как выглядит типовой акт приема-передачи квартиры:

Если при приемке жилья у вас возникли претензии к застройщику, сразу вписывайте их в акт – до того, как подпишете документ со своей стороны. Допустимо делать это от руки. На право на вычет такие пометки не влияют, т. к. акт будет подписан.

Резюмируем: обращаться за вычетом по новостройке можно, когда на руках есть акт приема-передачи объекта от застройщика. До этого момента квартира считается не перешедшей к приобретателю и заявлять имущественный вычет он не может.

Можно ли получить вычет на расходы на отделку жилья

Расходы, которые покупатель квартиры понес для доведения ее до жилого состояния, допустимо включать в состав имущественного вычета. Но с соблюдением ряда условий:

- Квартира должна быть куплена напрямую у застройщика.

При любых других ситуациях (например, покупке квартиры без отделки на вторичном рынке) вычет не положен;

- В документах (договоре, акте приемки) должно быть прописано, что приобретается квартира без отделки.

Если такой записи не будет, в вычете на эти расходы, скорее всего, откажут;

- Часто застройщик по договору выполняет только часть отделочных работ. Например, готовит стены под обои, а дальше покупатель сам завершает процесс. В такой ситуации следует детально расписать в документах на приемку квартиры, какие именно работы уже выполнены.

Включить в состав вычета в дальнейшем можно будет только те расходы, которые придётся нести ещё. Продолжая пример со стенами: в вычет могут попасть закупка обоев и нанесение их на стены (поклейка, нанесение жидких и т. п.). Но будут исключены, например, работы по шпатлевке и грунтовке, как уже выполненные застройщиком при подготовке стен;

- Следует обратить внимание, что именно вписано в договор или акт.

Если термины перепутаны – это тоже может вызвать вопросы при обращении за вычетом на отделку. Например, отделочные работы и ремонтные работы – это разные понятия. И вычет положен на отделку, но не положен на ремонт. Поэтому, если вместо «отделочные работы» с легкой руки застройщика в документации запишут «ремонтные», с вычетом могут возникнуть сложности.

- Разумеется, любые расходы для вычета должны быть подтверждены документами. Кроме того, траты должны соответствовать смете, проекту и акту выполненных работ.

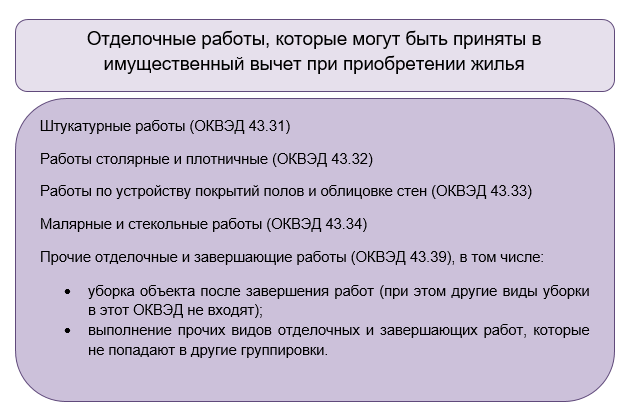

Из смет и проектов можно понять, на какие именно виды работ и на какую сумму можно заявлять вычет. Что попадает в имущественный вычет на отделку, определяют в соответствии с Общероссийским классификатором видов экономической деятельности ОК 029-2014. Виды допустимых для вычета работ находятся в группе 43.3 “Работы строительные отделочные”.

Траты на материалы и действия, не попавшие в этот раздел классификатора, к вычету не принимают. Например, не попадают в вычет:

- работы по перепланировке помещения;

- расходы на установку счетчиков потребления воды, сантехники, сплит-систем, водонагревателей;

- на приобретение строительных инструментов;

- предметов обстановки и сантехники.

Вычет на отделочные работы – это не отдельный вычет. Доступен он только в случае, если положен имущественный вычет на покупку жилья, и ограничен тем же лимитом в 2 миллиона рублей.

Например, если вы приобрели объект недвижимости без отделки за 2 млн рублей и отделали его на 500 000 рублей – в вычет можете заявить только 2 млн рублей максимум.

Если стоимость квартиры без отделки составила, допустим, 1,7 млн рублей, а на отделку пошло 400 000, то вычет тоже положен в размере 2 млн рублей. «Лишние» 100 000 руб. никак не учтут.

Приобретение квартиры по переуступке прав по договору долевого строительства: есть ли вычет

Нередка ситуация, когда один человек вложился в строящийся дом (далее – Дольщик 1), а затем решил свою долю продать до того, как она превратится в полноценную квартиру. Покупатель (пусть будет Дольщик 2) в данном случае приобретает не готовую квартиру, а долю в строительстве.

Возможно ли под такую покупку получить имущественный вычет? Да, возможно. Но тоже с определенными условиями:

- Собрать не типовой комплект документов для предъявления налоговой.

О том, что должно входить в пакет, подаваемый на вычет при сделке с уступкой права по договору участия в долевом строительстве (далее – ДДУ), рассказал Минфин в письме от 29.08.2017 № 03-04-05-43347. По сути, специалисты Минфина разъяснили еще раз письмо ФНС от 22.11.2012 № ЕД-4-3/19630, содержащее указания для инспекторов, проверяющих обоснованность вычета. Поскольку с тех пор новых разъяснений не появлялось, ориентироваться рекомендуем на эти документы.

Для получения вычета Дольщик 2 должен подать в ИФНС не только свой договор уступки по ДДУ, но и документы, подтверждающие право Дольщика 1 распоряжаться долей. То есть, как минимум договор ДДУ между застройщиком и Дольщиком 1. Налоговики могут запросить и другие документы. Например, подтверждение от застройщика, что он не имеет претензий к Дольщику 1 по переуступке.

2. На приобретателя доли распространяются все прочие принципы имущественного вычета: получить его можно только один раз, расходы (вкл. факт передачи денег продавцу) должны быть задокументированы.

Право на вычет у Дольщика 2 образуется в тот же момент, что и у всех прочих дольщиков – при получении акта приемки-передачи. Ни договор ДДУ, ни договор переуступки по ДДУ без акта передачи от застройщика не позволяют сразу заявить вычет.

Вычет при покупке жилья несовершеннолетнему ребенку

Часто квартира или дом приобретены в собственность сразу всех членов семьи, включая несовершеннолетних детей. Спешим порадовать родителей: при получении имущественного вычета в такой ситуации можно использовать детские доли для увеличения размера вычета родителей.

По мнению специалистов Минфина (письмо от 12.11.2020 № 03-04-05/98746), оплату родителями детских долей в купленной квартире (доме), а так же земельном участке под ИЖС, можно учесть при заявлении вычета родителями, если:

- родители имеют право на имущественный вычет в связи с покупкой жилья (не получали его ранее);

- родители сами несли расходы на покупку доли несовершеннолетнего ребенка в объекте недвижимости (не за счет материнского капитала, не за счет субсидий и т. п.);

- размер вычета, получившийся в результате учета детских долей, не превышает максимальную сумму в 2 млн руб.

Как распределить вычеты по долям детей между родителями, нужно решить самим родителям. Чтобы инспекторам ФНС все было понятно, каждый пакет документов на вычет следует дополнить заявлением, подписанным обоими родителями, в котором будут раскрыты детали того, как решено поступить с вычетами на доли детей. Дополнительно надо приложить свидетельства о рождении детей, по чьим долям распределен вычет.

Познакомиться с образцом такого заявления и справки 3-НДФЛ при возврате налога после покупки квартиры можно в нашей статье “3-НДФЛ на возврат налога при покупке квартиры: примеры на 2021 год“.

Разберем ситуацию с вычетами по детским долям на примерах.

В семье Петровых двое несовершеннолетних детей. В 2020 году они купили квартиру стоимостью 6 млн руб. в долевую собственность (по ¼ квартиры каждому члену семьи). По общему порядку каждый из родителей в 2021 году может получить вычет только на свою долю по 1,5 млн руб. В 2021 году Петровы узнали, что могут использовать стоимость долей детей для увеличения суммы вычета. Супруги договорились о том, что отец использует право на вычет по доле старшего ребенка, а мать – младшего.

В налоговую каждый из супругов подал заявление о распределении вычета по детским долям и документы о рождении детей. Так каждый из супругов сможет получить вычет в 2 000 000 рублей.

Обратите внимание: использование родителями имущественного вычета ребенка никак не влияет на право самого ребенка во взрослом возрасте воспользоваться своим правом на такой же вычет.

В 2018 году семья Сидоровых прибрела квартиру в долевую собственность на троих. Сидорову А.А. было 15 лет. В 2018-2020 годах родители Сидоровы увеличивали свои налоговые вычеты за счет доли несовершеннолетнего сына. Если Смирнов А.А. в 2021 году и далее, когда ему уже исполнится 18 лет, приобретет себе отдельную квартиру, ему будет положен имущественный вычет в 2 000 000 рублей в полном объеме.

В заключение коснемся еще нескольких нюансов, связанных с возможностью увеличить вычет родителя на стоимость доли ребенка:

- Если родитель, который не воспользовался вычетом при покупке жилья на себя, купил квартиру только для ребенка или детей (сам – не собственник покупки), он все равно может оформить вычет на себя до совершеннолетия ребенка – по тем же правилам, что и вычет по детской доле.

- Если доли в приобретенном жилье принадлежат и другим членам семьи (например, среди собственников еще дедушка или бабушка), это не отменяет права родителей воспользоваться вычетом по доле ребенка.

- Вычет можно дозаявить. Например, если родитель оформил вычет менее чем на 2 млн руб., не зная о том, что можно использовать для увеличения долю ребенка. Узнав о такой возможности (например, из нашей статьи), можно просить у налоговой допвычет за долю ребенка. Разумеется, заново собрав и подав документы с заявлением об использовании доли ребенка и документами о рождении.

Всё сказанное про вычеты для родителей в 2021 году справедливо и для официально назначенных опекунов, и для попечителей.

Да, в состав имущественного вычета можно включить расходы на ремонт приобретаемого жилья. Обратите внимание, есть несколько условий, которые необходимо учитывать при оформлении налогового вычета . … Для получения вычета сохраняйте все документы, подтверждающие ваши расходы на приобретение отделочных материалов, проведение отделочных работ, разработку их проекта и сметы. … Можно ли при таких доходах получить кредит, если очень нужно? 5. Отвечает.

Налоговый вычет на ремонт квартиры в новостройке

Налоговый вычет на ремонт квартиры в новостройке — льгота, предусмотренная налоговым законодательством. Анализ поступления обращений граждан по поводу получения вычета в территориальные органы ФНС говорит об актуальности данного вопроса. Правовой основой для налогового вычета на ремонт квартиры в новостройке является статья 220 Налогового Кодекса РФ, а именно пп.4 п.3, в котором указывается, что в фактические расходы на приобретение квартиры входят расходы на отделочные материалы. Как получить налоговый вычет на ремонт квартиры в новостройке?

Можно ли получить налоговый вычет за ремонт квартиры в новостройке

Статья 220 НК полностью посвящена имущественным вычетам. Пп.4 п.3 данной статьи указывает, что в фактические расходы помимо расходов на материалы включаются также расходы и на работы, связанные непосредственно с отделкой квартиры. Но, пп.1 п.3 данной статьи предусматривает, что имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации одного или нескольких объектов имущества, указанного в подпункте 3 пункта 1 настоящей статьи, не превышающем 2 млн. рублей.

Это значит, что общая сумма налогового вычета ограничена законодателем в 2 миллиона рублей, вычет на отделку квартиры будет включаться в состав имущественного вычета, поэтому вычет на ремонт будет ограничиваться 260 тысячами рублей – 13% от 2 млн. рублей. Например, если была куплена квартира в новостройке за 2 миллиона и более, то право подать декларацию на вычет сохраняется. Но затраты на отделку не увеличат имущественный вычет, поскольку сумма уже составляет предельно разрешенную налоговым законодательством. В случае, если если была куплена квартира за 1 400 тысяч, а на отделку потрачено p; 300 тысяч, есть возможность подать налоговый вычет на общую сумму, но итоговый налоговый вычет будет ограничен суммой равной 260 т.р.

В случае, если налогоплательщик воспользовался правом на получение имущественного налогового вычета в размере менее его предельной суммы, остаток имущественного налогового вычета до полного его использования (2 миллиона рублей) может быть учтен при получении имущественного налогового вычета в дальнейшем на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них.

Каковы условия получения вычета за ремонт

Исходя из вышесказанного, а также норм Налогового кодекса, для получения имущественного вычета необходимо:

- Общая сумма не превышает 2 миллиона рублей;

- Принятие к вычету расходов на достройку и отделку возможно только, если договор, на основании которого осуществлено такое приобретение, предусматривает приобретение не завершенных строительством жилого дома;

- Квартира должна быть куплена у застройщика. Помимо этого должно быть указано, что квартира продается без отделки.

- В договоре не рекомендуется подменять слова «отделка» и «ремонт». Поскольку в статье 220 НК РФ не упоминается слово «ремонт», то и замена на него в договоре может повлечь за собой отказ в предоставлении вычета.

Что входит в налоговый вычет за ремонт квартиры

В соответствии со статьей 220 предметом налогового вычета будут фактические расходы, которые можно будет учесть при покупке квартиры. Если квартира покупается в браке, и устанавливается режим совместной собственности, то стоимость за отделку войдет в налоговые вычеты каждого супруга.

Бесплатно : Наши адвокаты оказывают бесплатную первичную консультацию по любым юридическим вопросам. 90% процентов дел решаются одной бесплатной консультацией.

Конкретного перечня материалов и работ, затраты на которые войдут в налоговый вычет, Налоговый кодекс не предусматривает. МинФин предписывает руководствоваться перечнем ОКВЭД, в котором группа 45.1 детализирует вид работ, относящихся к отделочным. Сюда относятся:

- штукатурные работы (код 45.41);

- столярные и плотничные работы (код 45.42);

- малярные и стекольные работы (код 45.44),

- устройство покрытий полов и облицовка стен (код 45.43);

- завершающие работы (код 45.45).

Обратите внимание!

Все, что впоследствии не будет подходить под данный перечень, будет являться основанием для отказа в выдаче налогового вычета.

Как получить вычет за ремонт квартиры в новостройке

Получить вычет возможно двумя способами: самостоятельно через территориальные органы ФНС или через работодателя. Получить вычет можно за предыдущие 3 года.

Обратите внимание!

Для подтверждения права на имущественный вычет необходимо предоставить в ФНС договор о приобретении квартиры, подтверждающий право собственности.

Оформление вычета за расходы по ремонту: документы

Имущественный налоговый вычет предоставляется на основании документов, которые подтверждают право на получение такого вычета, оформленных в установленном порядке.

Знаете ли вы о том, что за ремонт в новостройке можно получить компенсацию? Точнее, вернуть свои законные 13%, уплачиваемые каждый месяц по НДФЛ? Новострой-СПб при помощи квалифицированного юриста выяснил, кто и в каких случаях может рассчитывать на компенсацию со стороны государства, что для этого нужно сделать и в какие сроки. Компенсация за ремонт как часть имущественного вычета . Многие слышали о том, что за покупку квартиры можно получить налоговый вычет . Но вот то, что аналогичная опция предусмотрена за ремонт , для большинства становится сюрпризом. Но никаких сюрпризов тут нет.

Как получить налоговый вычет за отделку квартиры

Покупая недвижимость «в бетоне» от застройщика, можно получить налоговый вычет не только за ее стоимость и проценты по ипотеке, но и по расходам на отделку. Так можно вернуть 13% от затрат на материалы и проведение работ. Рассказываем, что нужно для этого сделать и как увеличить шансы на положительный ответ от налоговой.

Кому и когда положен вычет за отделку квартиры

Налоговый вычет по расходам на отделку относится к имущественным вычетам. Его можно получить на основании пп. 4 п. 3 ст. 220 Налогового кодекса РФ вместе с вычетом при покупке недвижимости. Самое важное условие – это иметь официальный доход и исправно платить НДФЛ 13%.

Для получения вычета за отделку должны выполняться особые условия:

- недвижимость куплена на стадии застройки;

- объект является жильем (дом, квартира, комната или доля);

- при покупке отсутствует отделка.

В пп. 5 п. 3 ст. 220 Налогового кодекса РФ есть прямое указание на то, что вычет за отделку возможен только для «незавершенной строительством» недвижимости. Даже если купить жилье от застройщика, но в готовом доме, то в части вычета по расходам на отделку налоговая откажет.

При покупке апартаментов нельзя получить налоговый вычет – вообще никакой, а не только за отделку. Это особый формат недвижимости, который юридически считается нежилым помещением. На апартаменты имущественные вычеты не распространяются.

При намерении получить налоговый вычет убедитесь, что в договоре с застройщиком прописано отсутствие отделки. Налоговая четко разграничивает понятия «отделка» и «ремонт», поэтому будьте внимательны к формулировкам, иначе можно получить отказ.

Какую сумму можно вернуть

Вычет на отделку входит в общий имущественный вычет 13% при покупке квартиры, максимальный размер которого – 260 тыс. рублей. В эту сумму включены вместе и возврат стоимости жилья, и потраченные на отделку деньги. Сумма расходов на то и другое вкупе не должна превышать 2 млн рублей.

Пример Квартира куплена за 1,6 млн рублей, на отделку потратили 400 тыс. рублей. В сумме получилось 2 млн рублей. Налоговый вычет составит 13% от этих расходов – 260 тыс. рублей. Если бы отделка обошлась в 600 тыс. рублей, общая сумма расходов к вычету все равно осталась бы прежней – 2 млн рублей, как и размер вычета – 260 тыс. рублей.

Когда покупатели квартиры состоят в браке и получают официальный доход, то каждый супруг имеет право на налоговый вычет 2 млн рублей, в сумме – 4 млн рублей. Эту особенность можно использовать, чтобы увеличить размер вычета.

Пример Квартира куплена супружеской парой за 3,2 млн рублей. На материалы и отделочные работы потратили 800 тыс. руб. Каждый из супругов имеет право подать на вычет 50% от расходов на покупку жилья (1,6 млн рублей) и затрат за отделку (400 тыс. рублей) – в сумме это 4 млн рублей. Налоговый вычет 13% в этом случае составит 520 тыс. рублей.

Как правильно учесть расходы на отделку

К имущественному вычету за отделку принимаются не все расходы на ремонт, а только те, которые указаны в пп. 4 п. 3 ст. 220 Налогового кодекса РФ. За остальное возврат налога не оформят.

Ка

– на приобретение отделочных материалов;

– на работы, связанные с отделкой квартиры, комнаты или доли (долей) в них;

– на разработку проектной и сметной документации на проведение отделочных работ.

– на разработку дизайн-проекта интерьера;

– на покупку мебели, техники и сантехники;

– на приобретение строительных и электроинструментов;

– на перепланировку и реконструкцию.

Проблема в том, что в налоговом кодексе нет точного перечня материалов и работ, связанных с отделкой квартиры. Лучше всего ориентироваться на раздел 43.3 «Работы строительные отделочные» Общего классификатора видов экономической деятельности (ОКВЭД).

В разделе 43.3 ОКВЭД указаны такие работы, как:

- полировка;

- штукатурные и малярные работы;

- покрытие полов и стен (плитка, паркет, ковролин, обои и т. д.);

- циклевание полов;

- отделочные плотничные работы;

- звукоизолирующие работы;

- очистка внешней территории;

- установка дверей, окон, дверных и оконных рам.

Вычет можно оформить на расходы по монтажу сборных кухонных гарнитуров, а также шкафов и лестниц. Информации о других предметах мебели в классификаторе нет, поэтому, скорее всего, налоговая откажется их учитывать.

Как подтверждать расходы

Налоговая потребует документального подтверждения расходов на отделку, поэтому в процессе ремонта нужно тщательно фиксировать все затраты на материалы и работы. В качестве доказательств можно предъявить:

- товарные и кассовые чеки (бумажные и электронные);

- договоры и сметы;

- банковские выписки;

- платежки и расписки.

Расходы на услуги мастеров будут учитываться при составлении официального договора на отделочные работы – лучше с подробной сметой. В крайнем случае можно оформить расписку. Работы по устной договоренности без подтверждения оплаты в налоговый вычет не войдут.

В документах должны быть указаны реквизиты строительных организаций и ИП, проставлены печати и подписи. Если договор заключается с физическим лицом, в нем нужно обязательно указать его паспортные данные.

При составлении смет и прочих документов, где указаны отделочные работы, обязательно нужно сверяться с разделом 43.3 ОКВЭД – названия должны совпадать. В налоговой инспекции могут придраться даже к такой мелочи и отказать в вычете на отделку.

Как оформить вычет на отделку

Мы уже писали статьи о том, как получить вычет при покупке квартиры и при оплате процентов по ипотеке. Теперь поговорим о том, как вернуть 13% от расходов на отделку жилья – стоимости материалов и работ.

Документы, подтверждающие право на вычет:

- договор о приобретении недвижимости (в данном случае это ДДУ);

- акт приемки-передачи;

- платежные документы (в том числе подтверждение расходов на отделку);

- выписка из ЕГРН (о ней мы подробно писали в другой статье);

- справка 2-НДФЛ (выдается на работе в бухгалтерии).

Подать заявление можно двумя способами – через работодателя или сразу в налоговую, самостоятельно заполнив декларацию 3-НДФЛ. Разбираемся, какой вариант в итоге выбрать в той или иной ситуации.

Оформление вычета через работодателя

Способ подойдет тем, кто имеет высокий доход и хочет начать возвращать НДФЛ сразу за текущий год. В этом случае работодатель перестает перечислять в налоговую 13% от зарплаты работника и выплачивает ее с учетом этой прибавки. Если доход высокий, то и вычет тоже будет соответствующий.

Что нужно сделать, чтобы оформить вычет через работодателя:

- Собрать документы, подтверждающие право на вычет.

- Получить уведомление на право получения налогового имущественного вычета. Это можно сделать тремя способами – лично в налоговой инспекции через заявление, в МФЦ или онлайн (раздел «Жизненные ситуации»/«Запросить справку и другие документы»). Документ должны выдать в пределах 30 календарных дней.

- Передать уведомление в бухгалтерию работодателя с заявлением на налоговый вычет.

Как только на работе получат уведомление от налоговой, начнут каждый месяц прибавлять к зарплате вычет. Данный документ действует один календарный год (именно календарный, а не год с момента получения), после чего его потребуется оформить заново.

Самостоятельная подача декларации 3-НДФЛ

При оформлении имущественного вычета через налоговую можно вернуть НДФЛ за предыдущие 3 года включительно. Например, в 2020 году можно получить вычет по налогу, исчисленному в 2019, 2018 и 2017 годах. Это удобно при средней и невысокой зарплате.

Как оформить имущественный вычет в налоговой:

- Собрать документы, подтверждающие право на вычет.

- Подать документы через налоговую инспекцию с заполненной декларацией 3-НДФЛ либо онлайн (раздел «Жизненные ситуации»/«Подать декларацию 3-НДФЛ»).

- Дождаться ответа от налоговой инспекции – максимум 3 месяца с момента подачи заявления.

Если вычет одобрили, то после получения уведомления от налоговых органов деньги будут перечислены уже в следующем месяце – сразу вся сумма. Вариант с налоговой удобен тем, вычет не нужно оформлять каждый год – можно подать декларацию сразу за 3 года.

Налоговый вычет можно получить при оплате денег на обучение, лечение, покупку недвижимости или автомобиля, при пожертвовании денег на благотворительность, при уплате процентов по ипотеке, оплате добровольных страховых или пенсионных взносах, и других подобных действиях. За ремонт , произведенный в квартире, купленной по договору долевого участия в строительстве, государство также практикует возврат части уплаченных средств. Кто может получить налоговый вычет . Не все граждане, совершившие действия из перечня выше, имеют право на вычет . Для того, чтобы Федеральная налоговая служба приняла заявление к рассмотрению, обратившийся должен

Распространяется ли имущественный вычет на ремонт?

Да, в состав имущественного вычета можно включить расходы на ремонт приобретаемого жилья. Обратите внимание, есть несколько условий, которые необходимо учитывать при оформлении налогового вычета.

В состав имущественного налогового вычета можно включить расходы на приобретение отделочных материалов, расходы на работы, связанные с отделкой квартиры, а также на разработку проектной и сметной документации на проведение отделочных работ. При этом общая сумма налогового вычета не может превышать 2 миллиона ₽. То есть если вы воспользовались вычетом в размере 2 миллионов ₽ по расходам на приобретение квартиры, то вычет по расходам на её отделку вам не положен. Если же расходы на приобретение квартиры меньше предельной суммы вычета, то её остаток можно перенести на расходы на отделку квартиры, в том числе на другие налоговые периоды (пп. 1 п. 3; пп. 4 п. 3 ст. 220 НК РФ).

Наличие документального подтверждения факта приобретения квартиры (прав на квартиру) без отделки или доли (долей) в ней. В договоре купли-продажи квартиры или договоре об участии в долевом строительстве многоквартирного дома должно быть указано, что квартира продаётся (передаётся) не завершённой строительством, без отделки (пп. 5 п. 3 ст. 220 НК РФ).

Налоговым кодексом не определён перечень отделочных материалов и работы, Минфин в своём письме (Письмо Минфина России от 15.03.2019 N 03-04-05/17019) рекомендует руководствоваться «ОК 029-2014 (КДЕС Ред. 2). Общероссийский классификатор видов экономической деятельности» (утв. Приказом Росстандарта от 31.01.2014 N 14-ст, ред. от 20.02.2019).

Для получения вычета сохраняйте все документы, подтверждающие ваши расходы на приобретение отделочных материалов, проведение отделочных работ, разработку их проекта и сметы. В качестве подтверждающих документов можно представить чеки, квитанции, платёжные поручения, договоры и акты приёмки-сдачи работ, акты о закупке материалов у физических лиц с указанием в них паспортных данных и адреса продавца (пп. 7 п. 3 ст. 220 НК РФ).

Вы можете получить имущественный вычет через работодателя или через налоговую инспекцию — по окончании года предоставив декларацию 3-НДФЛ с подтверждающими документами.

Вычет можно получить за расходы, указанные в общероссийском классификаторе видов экономической деятельности (ОКВЭД). Это, например, установка дверей, окон, монтаж напольных покрытий, потолка, электропроводки, систем отопления, водопровода, оклеивание стен обоями, а также расходы на покупку материалов и оплату отделочных работ. "Для получения налогового вычета необходимо заполнить налоговую декларацию, подав ее в налоговый орган, приложив документы, подтверждающие расходы: чеки, акты, договоры, платежи и расписки, из которых будет понятно, что средства потрачены на выполнение работ и покупку материалов", — сказал Прокофьев в беседе с РИА Новости.

- https://buhguru.com/ndfl/poluchenie-imushhestvennogo-vycheta-pri-pokupke-zhilya-2021.html

- https://zaoalto.ru/articles/nalogovyj-vychet-na-remont-kvartiry-v-novostrojke/

- https://avaho.ru/articles/ns/kak-poluchit-nalogovyy-vychet-za-otdelku-kvartiry.html

- https://www.sravni.ru/q/rasprostranjaetsja-li-imushhestvennyj-vychet-na-remont-22920/