С июля 2022 года вырос размер максимальных выплат по социальному контракту на открытие собственного бизнеса и ведение личного подсобного хозяйства. Рассказываем, на что можно потратить деньги социального контракта, какие суммы возможно получить от государства и в каких случаях их придется вернуть.

На что потратить деньги социального контракта

С января 2021 года граждане России с низкими доходами вправе заключить специальное соглашение с органами социальной защиты. Основная цель — помочь малоимущим гражданам или семьям выйти из трудной жизненной ситуации, увеличив уровень регулярного дохода.

Если ваш доход не превышает прожиточный минимум на одного человека, то вы вправе обратиться за заключением соцконтракта. Это антикризисный перечень действий, который гражданин обязуется выполнить взамен на предоставленную государством финансовую помощь.

Конкретный перечень обязательств, на что можно потратить социальный контракт, указан в приложении № 8(6) к Постановлению Правительства РФ № 296 от 15.04.2014 и в Постановлении Правительства РФ № 2394 от 31.12.2020 :

КАК ВЕРНУТЬ ДЕНЬГИ ЗА НЕКАЧЕСТВЕННОЕ СТРОИТЕЛЬСТВО ДОМА?

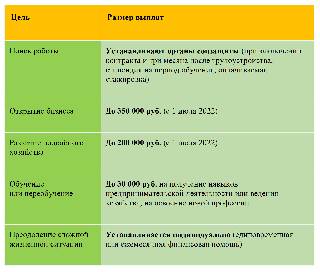

- поиск работы;

- осуществление индивидуальной предпринимательской деятельности;

- ведение личного подсобного хозяйства;

- обучение, переквалификация;

- преодоление иных жизненных трудностей по соглашению с органами соцзащиты.

С апреля 2021 года дополнительно разрешили тратить предоставленные финансы на покупку одежды, обуви, товаров первой необходимости, школьных принадлежностей, лекарств. Например, если ребенку необходимо пройти курс лечения в больнице, расходы полностью или частично покроют предоставленные по соцконтракту денежные средства. Если семья живет в аварийном доме, то их предоставят на ремонт и т. д.

Конкретные цели, на которые допустимо расходовать деньги от социального контракта, необходимо уточнять в вашем регионе. Правила иногда отличаются. Например, где-то разрешено их тратить по социальному контракту на рекламу для ИП, а где-то такой вариант не предусмотрен. В других регионах предусмотрена возможность использовать эти суммы на оплату долга по коммунальным услугам.

С 01.07.2022 максимальный размер однократных выплат вырос на 100 000 рублей. Например, для тех граждан, которые хотят открыть собственный бизнес, предоставят поддержку в размере до 350 000 рублей (до сих пор 250 000), а для желающих зарабатывать на подсобном хозяйстве — до 200 000 рублей (раньше 100 000). Такие изменения предусматривает Постановление Правительства РФ № 1160 от 29.06.2022 .

Возвращать ли деньги государству за социальный контракт

Основное условие органов соцзащиты — использовать предоставленную финансовую помощь по назначению. Например, по соцконтракту для трудоустройства гражданин получает пособие не более чем на 9 месяцев и за это время обязан найти работу.

4 самые распространенные ошибки частных застройщиков, которые приводят к потере денег.

Для открытия ИП необходимо направить финансы только на определенные цели — на аренду помещения, покупку инструментов и оборудования, оплату госпошлины за регистрацию ИП, создание дополнительных рабочих мест и т. д.

Если материальную помощь предоставили на ведение подсобного хозяйства, то приобретать вы вправе только саженцы, семена, инструменты и т. п. и затем получать доход от продажи сельхозпродукции.

Чтобы подтвердить, что деньги использованы по целевому назначению, необходимо по требованию Управления соцзащиты предоставлять доказательства — договор купли-продажи, товарные и кассовые чеки, расписки и др.

Есть четкое правило, нужно ли возвращать за социальный контракт деньги государству, — да, если человек нарушил условие соцконтракта. Среди основных нарушений, при которых соглашение расторгнут:

- гражданин переехал в другой субъект РФ, что запрещено по условиям соцконтракта;

- гражданин не занимается открытием ИП;

- финансовые средства потрачены не по назначению;

- человек решил продать материалы, приобретенные на деньги, полученные по соцконтракту.

Деньги придется вернуть, если, например, их дали на обучение, а человек купил автомобиль. Или предприниматель заключил социальный контракт на 12 месяцев, но через полгода перестал вести бизнес и закрыл ИП. Это приведет к разрыву соглашения и обязанности вернуть полученные финансы. Если, например, финансовую помощь предоставили на ремонт, то в любое время специальная комиссия вправе проверить, как израсходованы деньги, и улучшилось ли положение. Если средства использованы не по назначению, то контракт разорвут и потребуют вернуть полученные субсидии.

Каждый гражданин вправе расторгнуть контракт по собственному желанию и вернуть все полученные деньги.

- Ломова Анна

Некоторые пользователи опасаются, нужно ли возвращать деньги по социальному контракту, если после завершения соглашения ИП не получится выйти на запланированный доход. На самом деле это напрасные опасения. Поскольку, по закону, возврат денег предусмотрен, только если они потрачены не по назначению или вовремя не предоставлена отчетность.

А ничего что они обязаны помогать найти работу, а то что можно не найти работу за год, а то что 3 мес. необоснованы?! Но всем все равно.

А если человек не предоставил отчёт о части потраченных деньгах, на карте остались ещё средства, а он внезапно умер. Что делать родным в такой ситуации?

У кого-то есть информация , когда в регионах заработает программа? В Новосибирской области она на 19.07.2022 не работает и министерство не смогло ответить на вопрос, когда же заработает )

Ирина, Здравствуйте, я подал документы на соцконтракт 14.07.2022 года подписал контракт 11.08.2022 года

В апреле оформила соц контракт на ЛПХ купила корову а она бросает уже доится ,можно зарезать её,но вопрос в том что заставят ли вернуть деньги за неё.

Марго, чтобы корова доилась ее надо запускать и крыть, а если зарежете, значит вы ее использовали не по назначению и значит надо будет вернуть деньги

Мне необходима ваша помощь- консультация. Т.к. меня ограничили во времени. Я оформляю социальный контракт , так как безработный и не выходит в моей семье прожиточного минимума. безработный полгода.

в общих чертах — Я сделал бизнес план ( кожевенная мастерская), где у меня по планам выходило оборудование на 349 000 руб. Это швейные машинки , машинка спуска края кожи, и лазерный станок) На этом оборудовании я и хотел начать свое дело, самозанятым, т к являюсь безработным. Дальше я собрал все необходимые справки документы, подал их на рассмотрение комиссии. Ожидал 20 дней.

В общем сегодня мне по телефону позвонил специалист, который у меня принял документы, в 16:45 ч. и объявил что мне могут одобрить только 200 тыс руб. и я должен дать ответ в течении 15 мин да или нет. Ну я спросил, а есть ли акт или документ той комиссии, на что она мне ничего внятного не ответила.

Потом я сел за таблицу бизнес-плана , и посмотрел что можно убрать…. и получается я должен выкинуть швейные машины или станок . Если выбрасываю машины то шить руками, если станок то не смогу выпускать упаковку и лекала. В общем она дала мне времени до 09:00ч. 23.09.22г. То есть ночь на раздумье.

Хочу спросить. Как происходит процедура рассмотрения, комиссия выдает какое то заключение? И чем мотивирует сумму? Как бы все по телефону и никаких официальных документов получается. Если откажусь им и хорошо.

А соглашусь, то точно буду в минусе и может дело не пойти так как бизнес план рассчитывал ,что я буду выпускать продукцию быстрее , отшивать ремни и сумки на машинках, а не руками. Может получится что я 16 месяцев буду в минусе . Не заставят ли меня возвращать деньгами все назад 200 тыс руб.? Этого я больше всего и боюсь, так как я безработный , да еще оформлюсь и самозанятым. И получится что только больше залезу в долги. Или все-таки дождаться хоть какого — то решения на бумаге. Не хочется лезть в контры….но не знаю как поступить

Если вы мне ответите буду Вам очень благодарен. Ну не у кого больше спросить.

с. Ташелка , Ставропольский район.

могут ли банки списать деньги с соцконтракта для бизнеса ,если на карте арест через решение судебного органа без приставов?

Источник ppt.ruПамятка о получении двойного имущественного вычета для мужа и жены – на сайте ГД

Не все знают, что законный брак даёт право на два вычета – для жены и мужа.

На сайте Госдумы появилась очередная памятка: на этот раз для супругов, желающих получить двойной имущественный налоговый вычет.

Что такое имущественный вычет

При покупке квартиры, дома или земельного участка для строительства гражданин может вернуть себе часть потраченных денег в пределах уплаченного НДФЛ (статья 220 НК).

За что получают вычет

- приобретение и строительство жилья (квартиры, частного дома, комнаты, доли);

- приобретение земли с жилым домом или для его постройки;

- расходы по уплате процентов по целевым кредитам (ипотечным кредитам) на строительство или приобретение жилья.

В расходы на приобретение жилья могут быть включены расходы на ремонт, в том числе отделочные материалы.

Кто может претендовать

Для получения имущественного вычета нужно соблюсти несколько условий:

- быть налоговым резидентом РФ и платить НДФЛ;

- купить недвижимость на территории РФ;

- заплатить за жилье собственные деньги или взять ипотеку;

- заренистрировать право собственности или получить акт приёма-передачи для новостройки;

- жильё должно быть куплено не у родственника.

Сколько возможно вернуть

Лимит на одного человека – 260 тысяч рублей. Это 13% с 2 млн рублей, потраченных на покупку жилья.

- Если недвижимость стоит дороже, то вернуть более 260 тысяч рублей – не получится.

- Если жильё дешевле – можно в пределах лимита в 260 тысяч заявить еще вычеты.

Что такое двойной имущественный вычет

В случае, если супруги покупают недвижимость совместно, и она стоит дороже 2 млн рублей, то оба они могут получить налоговый вычет – в пределах 260 тысяч рублей каждый.

Включаются ли в вычет проценты по ипотеке

Есть вычет и по ним, но для него существует отдельный лимит — 3 млн рублей. По процентам также можно получить 13%, то есть 390 тысяч рублей максимум. Вычет по процентам за ипотеку можно получить только с одного объекта.

Если было рефинансирование ипотечного кредита

Можно получить вычет по процентам и по первоначальному, и по новому кредиту.

Какие нужны документы для получения вычета

- декларация 3-НДФЛ;

- свидетельство о праве собственности или выписка из ЕГРН;

- паспорт;

- договоры о приобретении недвижимости и акта о ее передаче;

- платежные документы (квитанции, банковские выписки, товарные чеки и т. д.);

- справка 2-НДФЛ, если подаете декларацию;

- заявление о распределении вычета между супругами, если купили квартиру в браке;

- заявление на возврат налога.

Важно: при взятии ипотеки и желании получить вычет по процентам нужно представить копию кредитного договора и справку об уплаченных процентах.

Где можно получить вычет

Как в ФНС, так и у работодателя.

При оформлении вычета у работодателя, с зарплаты не будет удерживаться НДФЛ до момента исчерпания всей суммы вычета. При этом право на вычет придется подтверждать в налоговой каждый год. Подавать 3-НДФЛ при этом не нужно, но работодателю необходимо будет предъявить уведомление о праве на вычет из налоговой.

Немного дополнений от Минфина

Разъяснения ведомства о том, как супруги могут получить вычет при покупке в кредит квартиры в строящемся доме – читайте здесь.

О том, сможет ли работающий муж может получить вычет, если безработная жена купила квартиру – здесь.

Про возможности двойного вычета при покупке квартиры до брака – здесь.

Про то, что влияет на сумму имущественного вычета при совместном строительстве дома на участке – здесь.

Источник www.audit-it.ruМожно ли получить налоговый вычет при покупке недвижимости, если не работаешь

Налоговый вычет — это когда вы тратите деньги на определенные покупки, а вам за это возвращается часть налогов, уплаченных вами в виде НДФЛ. Сегодня разберемся, как получить налоговый вычет при покупке квартиры неработающему.

За что можно получить налоговый вычет при покупке недвижимости?

Можно претендовать на налоговый вычет за покупку недвижимости в следующих случаях:

- покупка жилых домов, квартир, комнат или долей в них;

- выплата процентов по ипотеке;

- покупка земельного участка;

- строительство жилья, в том числе долевое строительство;

- покупка строительных и отделочных материалов, в том числе подключение дома к сетям электро-, водо- и газоснабжения и канализации.

Кто имеет право на вычет?

Для этого нужно соответствовать следующим условиям:

- вы — налоговый резидент РФ, проживающий в стране более 183 дней в течение 12 месяцев подряд (п. 1 ст. 207 НК РФ);

- недвижимость приобретена на территории РФ;

- есть документы на покупку недвижимости и право собственности;

- вы имеете доход, с которого платите подоходный налог в размере 13%.

Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником, то налоговый вычет не предоставят. Его также не получит и тот человек, на чье имя оформлена квартира.

Например, вы приобрели квартиру, но оформили ее на маму. Ни вы, ни мама не можете претендовать на налоговый вычет (но можно купить квартиру, оформить ее на себя, получить за нее вычет, а потом переписать на маму). Исключением является случай приобретения/строительства жилья для своих детей или подопечных в возрасте до 18 лет.

Когда вычет получить нельзя?

Нельзя получить вычет при приобретении жилья, если:

- проведена сделка со взаимозависимыми лицами, например с супругом, родителями (в том числе усыновителями), детьми (в том числе усыновленными), братьями и сестрами, опекунами и подопечными (п. 5 ст. 220 НК РФ);

- вы полностью использовали максимальную сумму вычета;

- вы ранее получали налоговый вычет на приобретение недвижимости (п. 11 ст. 220 НК РФ).

Кроме того, если при приобретении жилья вы использовали государственные субсидии (например, материнский капитал, выплаты из госбюджета) или средства работодателя, то вычет можно будет получить только на сумму за исключением этих субсидий, то есть только на то, что заплатили лично вы.

Срок давности вычета и сроки получения вычета — в чем разница?

Многие путают срок давности вычета и сроки, за которые можно получить вычет за недвижимость.

Поэтому за ним можно обратиться и через пять, и через десять лет после покупки. Даже продав недвижимость, вы не потеряете права на получение налогового вычета за нее в будущем.

Но есть ограничение по количеству лет, за которые можно подать декларацию на вычет: три предыдущих календарных года.

Например, в 2015 году вы купили трехкомнатную квартиру, а оформить вычет было невозможно — не было официального дохода. В 2017 году вы устроились на официальную работу, платили налоги и забыли про вычет, а в 2022 году вспомнили и решили подать декларацию.

Несмотря на то, что право на вычет возникло еще в 2015 году, вам вернут только тот налог, который вы заплатили в 2019, 2020 и 2021 годах. Вернуть НДФЛ за период с 2015 до 2018 года нельзя, потому что НДФЛ можно вернуть только за три предыдущих года. Зато остаток денег от вычета можно перенести на следующие годы и использовать его в полном объеме.

Какую сумму можно вернуть?

При покупке недвижимости можно получить два вида вычета.

Имущественный вычет в размере фактически произведенных расходов, то есть собственных средств, потраченных на покупку квартиры.

Имущественный вычет рассчитывается так:

сумма фактических расходов × 13% = сумма вычета.

Лимит расходов по этому вычету составляет 2 млн руб., а максимальный размер вычета, соответственно, — 13% от 2 млн руб., то есть 260 тыс. руб. (подп. 1 п. 3 ст. 220 НК РФ).

Например, если квартира стоит 5 млн руб., то вычет всё равно будет рассчитываться с максимальной суммы в 2 млн руб., и вам вернется максимум 260 тыс. руб.

Право на имущественный вычет дается человеку только один раз. Его можно комбинировать с другой приобретенной недвижимостью, но после достижения лимита в 2 млн руб. им больше нельзя будет воспользоваться.

Например, если за покупку одной квартиры вы получили 150 тыс. руб. вычета, а потом купили вторую, то за покупку второй квартиры государство сможет вернуть вам максимум 260 – 150 = 110 тыс. руб. вне зависимости от ее стоимости.

Дополнительный вычет за покупку недвижимости по ипотечной программе. Здесь в расчет также идут только фактически уплаченные банку проценты, по которым можно получить обратно 13%.

Вычет за ипотечные проценты рассчитывается по аналогии с имущественным:

сумма выплаченных процентов банку × 13% = сумма вычета.

Лимит расходов по этому вычету составляет 3 млн руб., а значит, максимальная сумма, которую государство сможет вам вернуть, — 13% от 3 млн руб., то есть 390 тыс. руб. (п. 4 ст. 220 НК РФ).

Вычет на проценты по ипотеке можно получить только один раз и относительно одного объекта, даже если сумма выплаченных банку процентов будет меньше установленного лимита.

Что делать, если я заплатил НДФЛ меньше, чем положенная мне сумма вычета?

Бывает так, что сумма вычета оказывается больше суммы уплаченных вами налогов.

Но государство не сможет вернуть вам больше денег, чем сумма уплаченного вами НДФЛ. В этом случае остаток вычета можно перенести на будущие годы.

Например, вы купили квартиру за 2,5 млн руб., и вам положен вычет в максимальном размере 260 тыс. руб. Но за предыдущие три года с вас удержали НДФЛ в размере только 200 тыс. руб.; вернуть больше этой суммы не получится. В этом случае остаток в размере 60 тыс. руб. можно будет вернуть в следующем году, снова подав декларацию в ФНС.

Правило о переносе части неиспользованного вычета действует только при покупке или строительстве жилья. Перенести неиспользованный остаток других вычетов на следующий год не получится.

Можно ли получить налоговый вычет, если не работаешь?

Вы можете претендовать на вычет, даже если у вас нет официального трудоустройства в момент приобретения недвижимости и даже если с момента покупки прошло уже более трех лет.

Основное условие для получения налогового вычета: нужно быть налогоплательщиком. Обычно это значит быть официально трудоустроенным, но можно и иметь другой доход, с которого уплачивается НДФЛ 13%: продажа другого имущества, сдача квартиры в аренду или средства, полученные от источников за пределами РФ.

Если нет официальных доходов, то есть никакой налог не платится, то получается, что государству нечего возвращать. Но вы не лишаетесь права на вычет совсем — его просто пока нельзя использовать. При появлении официального дохода через несколько лет можно подать документы на вычет и вернуть деньги.

Как оформить налоговый вычет безработному?

Те, кто не работает и не имеет официального дохода у работодателя, оформляют возврат налога только через Федеральную налоговую службу.

Пакет документов подается по окончании календарного года, в котором было оформлено право собственности и появилось право на вычет (можно и позже; помним, что этот вычет не имеет срока давности). Например, если квартира была куплена и оформлена в 2021 году, подавать документы на возврат налога можно начиная с 2022 года.

Для получения налогового вычета за недвижимость потребуются следующие документы:

При покупке недвижимости в ипотеку понадобятся также следующие документы:

- ипотечный договор;

- документы, подтверждающие расходы по процентам за кредит (график погашения ипотеки с уплатой процентов, платежные документы об уплате процентов).

После подачи документов в налоговую начинается 30-дневная камеральная проверка. По ее результатам будет принято решение о выплате вычета. Если налоговая найдет ошибки в декларации или неточности в документах, то попросит предоставить недостающие данные в течение пяти дней. Если всё хорошо, то вычет будет перечислен на счет в течение месяца (Федеральный закон от 20.04.2021 № 100-ФЗ).

Вывод

Получить налоговый вычет за покупку недвижимости можно, даже если нет официальной работы. Это можно сделать в нескольких случаях:

- вы официально работали три предыдущих налоговых периода до подачи декларации на вычет. Уплаченные за это время налоги можно будет вернуть, а остаток вычета перенести на будущее;

- вы безработный, но у вас есть другие доходы, с которых был уплачен и/или продолжается уплачиваться НДФЛ 13%, например сдача квартиры или продажа дачи.

Налоговый вычет не имеет срока давности. Когда у вас появится официальный доход, с которого уплачивается НДФЛ 13%, можно будет подавать документы на получение налогового вычета — даже спустя 5–10 лет после приобретения недвижимости. Главное — не забыть об этом праве.

Источник www.raiffeisen-media.ruВозврат денег за неоказанные услуги: по закону РФ

База знаний

Заказывая какую-либо услугу в компании или у частного лица, мы рассчитываем на то, что работа будет выполнена, как минимум. На практике же все часто получается иначе: исполнитель предлагает некачественный сервис или вовсе отказывается выполнять взятые на себя обязательства. В этом случае в силу вступают положения статей 30 и 32 закона «О Защите прав потребителей». Согласно существующему законодательству, клиент имеет право на возврат денег за неоказанные услуги. О том, как это сделать правильно, расскажет наша пошаговая инструкция.

Когда закон предполагает возврат денег за неоказанную услугу

Оказание любой услуги – это сделка, в которой участвуют две стороны. Клиент обязуется оплатить заказ, а исполнитель, со своей стороны, выполнить работу качественно. Каждая из сторон в случае невыполнения своей части обязательств по договору на оказание услуг, несет ответственность, согласно закону №2300-1.

Довольно часто возникают случаи, когда клиент имеет право требовать возврат денег, особенно если им была получена предоплата, а услуга не была оказана. Причины невыполнения договоренностей могут быть разные, причем услуга может быть не оказана совсем или оказана частично. В любом случае интересы заказчика не должны страдать. Как же вернуть деньги, если исполнитель отнесся к выполнению своих обязанностей безответственно. Об этом расскажут наши юристы.

Как обезопасить сделку по оказанию услуги

Вступая в отношения с исполнителем услуги, необходимо закрепить этот факт документально, а все моменты предстоящей сделки должны быть оговорены договором о предоставлении услуг. Все дело в том, что любые устные договоренности не имеют законной силы, поэтому в суде, если до этого дойдет дело, такие аргументы не будут приняты в качестве доказательства.Договор об оказании услуг не только надо заключать в обязательном порядке, но и перед его подписанием необходимо его тщательно изучить. В случае если договорные обязательства были нарушены исполнителем, клиент имеет полное право в одностороннем порядке прекратить действие документа. Законную силу в этом случае будет иметь только правильно составленная претензия, также поданная в письменной форме.

Как правильно составить претензию исполнителю

Столкнувшись с недобросовестными исполнителями, многие клиенты начинают действовать агрессивно, забывая о том, что закон защищает обе стороны. Чтобы гарантированно вернуть свои деньги за неоказанную услугу необходимо, в первую очередь, попытаться договориться. Если договор заключался между юридическими лицами, чаще всего вопрос решается «полюбовно», во избежание потери авторитета. Между тем, не каждый исполнитель готов вернуть деньги заказчику, при этом пострадавшая сторона имеет все шансы восстановить справедливость, если будет действовать строго по закону. Для начала надо правильно составить претензию, а в ней следует указать:

- данные обеих сторон, участвующих в сделке.

- суть претензии с подробным описанием.

- суть требований и сумму компенсации за неоказанную услугу.

- временной период, отведенный для возврата средств.

Претензия на возврат денег за неоказанную услугу составляется в письменном виде и обязательно в двух экземплярах. Один экземпляр документа остается у вас, другой вручается под подпись руководителю организации, отказавшейся выполнять услугу, или его законному представителю. В случае если передать претензию лично не представляется возможным, ее можно отправить по почте с уведомлением.

Сроки возврата

После того, когда претензия передана исполнителю, согласно 31-й статье ЗОЗПП ему на возврат средств за неоказанную услугу отводится 10 дней, причем отсчет времени ведется с момента получения документа исполнителем. Если неисполнение обязательств по договору произошло по вине исполнителя, заказчик имеет право на возврат полной суммы. Если в указанный срок реакции от него не последовало, заказчик имеет полное право требовать возврата суммы долга, но уже с неустойкой.

Это важно! Если неоказание услуги произошло по вине самого заказчика, исполнитель возвращает всю сумму, за вычетом уже понесенных расходов.

Документы, необходимые для возврата средств за неоказанную услугу

Вернуть деньги за неоказанную услугу, если сторонам не удалось договориться, можно только через суд, поэтому такую возможность нужно предусмотреть еще при заключении договоренностей. Без документального доказательства факта сделки сделать это будет невозможно, а помочь решить проблему может наличие следующих документов:

- соглашение об оказании услуг, в соответствии с которым исполнитель обязуется выполнить услугу соответствующим образом и в установленные сроки.

- кассовые чеки, другие документы, подтверждающие факт оплаты стоимости услуг, а по статистике половина из них производится по предоплате.

- фото- и видеоматериалы, которые могут стать доказательством несостоятельности исполнителя.

- доказательство того, что услуга не была оказана, а это может быть, к примеру, билет из аэропорта до гостиницы, в то время как эта услуга входит, согласно договору, в стоимость услуги.

В случае если ответа на претензию не последовало, а факт нарушения со стороны исполнителя очевиден, необходимо обратиться в отдел по защите прав потребителей. Дублировать претензию в этом случае не обязательно, достаточно указать на то. Что она уже была направлена исполнителю. В своем обращении достаточно описать обстоятельства нарушения и попросить содействия в организации возврата денег за неоказанную услугу. Документы, подтверждающие несоблюдение исполнителем договоренностей, необходимо приложить к копии претензии.

Возврат денег через суд

Клиент, которому не была оказана услуга, может обратиться также в суд, но исковое заявление будет рассмотрено только в случае, если исполнителю предварительно была направлена претензия. Иск подается, как по месту жителя истца, в роли которого выступает клиент, так и по месту нахождения исполнителя. При этом истец имеет полное право на возмещение морального ущерба, сумма которого не зависит от суммы основного иска, согласно положениям 15-й статьи закона «О защите прав потребителей».

Важно! Согласно третьему пункту статьи №17 ФЗ №2300-1, от уплаты государственной пошлины истец освобождается.

При обращении в судебные органы необходимо собрать пакет документов, в числе которых договор об оказании услуг, документы, подтверждающие факт оплаты и неоказания услуги. Также необходимо представить суду доказательство того, что претензия исполнителю была послана. В исковом заявлении укажите суть требований к ответчику и сумму компенсации за неоказанную услугу, включая моральные издержки.

Источник amulex.ru