Налоговый вычет: как с помощью обучения, благотворительности или покупки квартиры можно уменьшить налог

Крупные расходы на покупку жилья, автомобиля, оплату учебы, лечения и ипотеки присутствуют в жизни почти каждой семьи. При этом ежемесячно граждане оплачивают множество налогов, в том числе и на свой доход. Однако существует способ вернуть часть уплаченного НДФЛ или уменьшить его на будущий период, используя налоговый вычет.

Что такое налоговый вычет?

Налоговый вычет – это сумма, которая отнимается от вашего дохода при расчете НДФЛ. Соответственно, он позволяет сократить налог и платить меньше денег.

Вычет применяется при наличии льгот у налогоплательщика, а также в разных жизненных ситуациях, связанных с крупными затратами. При этом в зависимости от того или иного вида расходов существуют отдельные правила, которые регулируют размер вычета.

Как и за какие расходы можно уменьшить свой налог?

Для начала необходимо понять главное условия получения вычета. Право на его оформление есть только у тех, кто платит подоходный налог по ставке 13%.

19. Как грамотно рассчитать свои налоги и оформить налоговые вычеты (Чуб М.В.)

Также оформить вычет можно в течение трех лет после налогового периода. То есть сейчас, в 2021 году вы можете вернуть часть оплаченного налога только за 2018, 2019, 2020 годы, если в то время у вас были соответствующие затраты.

- Стандартные;

- Социальные;

- Имущественные;

- Инвестиционные;

- Профессиональные налоговые вычеты.

Данные группы могут пересекаться и суммироваться – вы можете получить возврат налога по нескольким видам расходов. Например, если вы за один год оплатили лечение, обучение детей и купили квартиру. Однако для каждого вида расходов будут действовать свои правила расчета суммы налогового вычета. Рассмотрим каждую группу подробнее.

Стандартные налоговые вычеты

Вычет на налогоплательщика

Он распространяется на некоторые льготные категории граждан. Так, военные, которые при исполнении своих обязанностей на службе стали инвалидами, имеют право на вычет в размере 3000 рублей, а вычет героев Советского Союза и Российской Федерации составляет 500 рублей.

Все категории льготников, которые могут претендовать на оформление налогового вычета, перечислены в пунктах 1 и 2 статьи 218 Налогового кодекса РФ. Если вы попадаете под несколько стандартных вычетов, то от дохода будет отниматься максимальный из них.

Вычет на ребёнка

Государство уменьшает налогооблагаемую базу за каждого ребенка на 1400 рублей – за первого и второго ребенка, и на 3000 рублей – за третьего и последующих детей.

Если в семье есть ребенок-инвалид, не достигший совершеннолетия, родители, усыновители и их супруги могут получить вычет в 12000 рублей (6000 рублей для опекунов, попечителей и приемных родителей). На инвалидов I и II группы вычет продолжает действовать до 24 лет, если они стали студентами очной формы обучения.

Налоговый вычет при покупке дома

Стандартные вычеты на ребенка продолжают предоставляться до того месяца, когда доход налогоплательщика превысит 350 000 рублей.

Социальные налоговые вычеты

Вычеты этой группы можно применять одновременно. Однако их общая сумма (за исключением расходов на благотворительность, дорогостоящие медицинские услуги и оплату образования детей) ограничена лимитом – она не может превышать 120 000 рублей. То есть, сложив несколько социальных вычетов или применив один из них, вы сможете вернуть часть подоходного налога, оплаченного ранее, на сумму, которая не превышает 15600 рублей (13% от 120 000 рублей).

Социальные налоговые вычеты предоставляются по следующим видам расходов:

Обучение

Уменьшить налогооблагаемую базу можно, если вы решили оплатить учебу. Причем налоговый вычет распространяется на самые разные учреждения: вузы, курсы, кружки, детские сады, уроки вождения, музыкальные и художественные школы и т.д. Главное здесь, чтобы у образовательной организации или ИП были соответствующие документы, подтверждающие их статус.

Вы можете получить налоговый вычет как за расходы на свое обучение, так и за оплату обучения ребенка, брата или сестры при условии, что им нет 24 лет и учеба очная.

Как было сказано ранее, расходы на образование детей не суммируются с другими социальными вычетами, а предоставляются отдельно. Их размер ограничен лимитом – 50 000 рублей.

Лечение

Если вам пришлось оплатить медицинские услуги, лекарственные препараты, или вы внесли страховые взносы по договору добровольного медицинского страхования, то вы можете также оформить налоговый вычет.

Он распространяется как на лечение самого налогоплательщика, так и на его близких родственников: родителей, детей и супруга.

Вы можете вернуть налоговый вычет за расходы на медицинские услуги, лекарственные препараты или стразовые взносы. От вида расходов будет зависеть и пакет документов, которые необходимо будет предоставить для получения возврата.

Затраты на лечение суммируются с остальными социальными вычетами, лимит которых составляет 120 000 рублей. Однако это не распространяется на расходы на дорогостоящее лечение. В этом случае налогооблагаемый доход будет сокращен на всю сумму затрат.

Благотворительность

Вернуть часть уплаченного налога можно, если вы в течение года направляли пожертвования на благотворительность, развитие науки, спорта, физической культуры, просвещения, охрану окружающей среды и т.д. Полный перечень видов организаций, которым можно оказать материальную помощь и получить налоговый вычет, представлен в пункте 1 статьи 219 Налогового кодекса РФ.

Расходы на пожертвования не суммируются с другими социальными вычетами, однако здесь также присутствует определённый лимит. Они не могут превышать 25% от общей суммы налогооблагаемого дохода. Например, если в год вы зарабатываете 300 000 рублей, а на благотворительность потратили 90 000 рублей, то максимально возможный вычет из вашего дохода составит 75 000 рублей.

Источник: atvmedia.ru

Перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, размеры фактически произведенных налогоплательщиком расходов по которым учитываются при определении суммы социального налогового вычета

(утвержден Постановлением Правительства РФ от 08.04.2020 № 458)

Получение социального вычета по отдельным видам лечения:

Размер социального налогового вычета на лечение и приобретение медикаментов, предусмотренного подпунктом 3 пункта 1 статьи 219 НК не ограничивается какими-либо пределами и представляется в полной сумме, если налогоплательщиком были потрачены денежные средства на оплату дорогостоящих медицинских услуг.

Определить, относится ли лечение из Перечней медицинских услуг и медикаментов, при оплате которых предоставляется вычет, к дорогостоящему, можно по коду оказанных медицинским учреждением услуг, которые оплачивались за счёт налогоплательщика, указываемому в «Справке об оплате медицинских услуг для представления в налоговые органы» (утв. Приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256):

код 1 — лечение не является дорогостоящим;

Перечень дорогостоящих видов лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, суммы оплаты которых учитываются при определении суммы социального налогового вычета (утв. Постановлением Правительства РФ от 08.04.2020 № 458)

Скачать перечень

Медицинские услуги по ортопедическому лечению населения с врожденными и приобретенными дефектами зубов, зубных рядов, альвеолярных отростков, челюстей с опорой на зубные имплантаты при отсутствии условий для традиционного зубного протезирования (значительная атрофия или дефекты косной ткани челюстей).

Медицинские услуги, оказанные в рамках высокотехнологичной медицинской помощи в соответствии с перечнем видов высокотехнологичной медицинской помощи, содержащим в том числе методы лечения и источники финансового обеспечения высокотехнологичной медицинской помощи, предусмотренным Программой государственных гарантий бесплатного оказания гражданам медицинской помощи.

Медицинские услуги по лечению бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона, включая криоконсервацию эмбрионов, гамет (ооцитов, сперматозоидов), использование донорских ооцитов, донорской спермы, донорских эмбрионов, суррогатного материнства в части проведения программы экстракорпорального оплодотворения, а также преимплантационной генетической диагностики.

Медицинские услуги, оказываемые в рамках паллиативной медицинской помощи, предусматривающие использование на дому медицинских изделий, предназначенных для поддержания функций органов и систем организма человека.

Перечень медицинских услуг, оказанных медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, налогоплательщику, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет, суммы оплаты которых учитываются при определении суммы социального налогового вычета (утв. Постановлением Правительства РФ от 08.04.2020 № 458)

Скачать перечень

Медицинские услуги, оказанные в рамках первичной медико-санитарной помощи в амбулаторных условиях и в условиях дневного стационара.

Медицинские услуги, оказанные в рамках специализированной медицинской помощи, за исключением высокотехнологичной медицинской помощи, в стационарных условиях и в условиях дневного стационара.

Медицинские услуги, оказанные в рамках скорой, в том числе скорой специализированной, медицинской помощи вне медицинской организации, а также в амбулаторных и стационарных условиях.

Медицинские услуги по медицинской эвакуации.

Медицинские услуги, оказанные в рамках паллиативной медицинской помощи в амбулаторных условиях, в том числе на дому, в условиях дневного стационара и стационарных условиях, за исключением медицинских услуг, включенных в перечень дорогостоящих видов лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, суммы оплаты которых учитываются при определении суммы социального налогового вычета, утвержденный постановлением Правительства Российской Федерации от 8 апреля 2020 г. № 458 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета».

Медицинские услуги, оказанные в рамках санаторно-курортного лечения.

Утвержден

Постановлением Правительства

Российской Федерации

от 19 марта 2001 г. № 201

Перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, размеры фактически произведенных налогоплательщиком расходов по которым учитываются при определении суммы социального налогового вычета

(утвержден Постановлением Правительства РФ от 19.03.2001 № 201)

(по состоянию на 1 января 2019 года)

Хирургическое лечение врожденных аномалий (пороков развития).

Хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии.

Хирургическое лечение тяжелых форм болезней органов дыхания.

Хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий.

Хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства.

Хирургическое лечение осложненных форм болезней органов пищеварения.

Эндопротезирование и реконструктивно-восстановительные операции на суставах.

Трансплантация органов (комплекса органов), тканей и костного мозга.

Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов.

Реконструктивные, пластические и реконструктивно-пластические операции.

Терапевтическое лечение хромосомных нарушений и наследственных болезней.

Терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии.

Терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении.

Терапевтическое лечение системных поражений соединительной ткани.

Терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей.

Комбинированное лечение болезней поджелудочной железы.

Комбинированное лечение злокачественных новообразований.

Комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий.

Комбинированное лечение остеомиелита.

Комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода.

Комбинированное лечение осложненных форм сахарного диабета.

Комбинированное лечение наследственных болезней.

Комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата.

Комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более.

Виды лечения, связанные с использованием гемо- и перитонеального диализа.

Выхаживание недоношенных детей массой до 1,5 кг.

Утвержден

Постановлением Правительства

Российской Федерации

от 19 марта 2001 г. № 201

Перечень медицинских услуг в медицинских учреждениях Российской Федерации, предоставленных налогоплательщику, его супруге (супругу), его родителям и (или) его детям в возрасте до 18 лет, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета

(по состоянию на 15 декабря 2014 года)

Услуги по диагностике и лечению при оказании населению скорой медицинской помощи.

Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы.

Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы.

Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях.

Услуги по санитарному просвещению, оказываемые населению.

Размер социального налогового вычета по затратам на лечении бесплодия методом экстракорпорального оплодотворения (ЭКО)

Достаточно часто нам задают вопрос:

В каком размере можно получить социальный налоговый вычет по затратам на лечении бесплодия методом экстракорпорального оплодотворения (ЭКО)?

В своем Письме от 31.05.2011 № 03-04-05/7-388 Минфина РФ разъяснил, что:

налогоплательщик, оплативший в налоговом периоде дорогостоящее лечение — лечение бесплодия методом экстракорпорального оплодотворения, может реализовать свое право на получение социального налогового вычета в размере фактически произведенных расходов на основании пункта 27 Перечня дорогостоящих видов лечения, расходы по оплате которых за счет средств налогоплательщика учитываются при определении суммы социального налогового вычета;

налогоплательщик также вправе в данном налоговом периоде получить социальный налоговый вычет в сумме фактически произведенных расходов на свое обучение и приобретение медикаментов, но в совокупности не более 120 000 рублей в налоговом периоде;

сумма примененного социального налогового вычета не может превышать сумму полученного в данном налоговом периоде дохода, облагаемого по ставке 13%;

перенос остатка неиспользованного социального налогового вычета в одном налоговом периоде на последующие налоговые периоды НК РФ не предусмотрен.

Размер налогового вычета по затратам на операции по протезированию и имплантации зубных протезов

Другой вопрос, который нам также достаточно часто задают:

В каком размере можно получить социальный налоговый вычет по затратам на операции по протезированию зубов и по имплантации зубных протезов?

На этот вопрос разные гос органы дают противоположные ответы:

Минздравсоцразвития России в своем Письме от 07.11.2006 № 26949/МЗ-14 считает, что такая операция входит в Перечень дорогостоящих видов лечения (пункт 9 Перечня), поэтому медицинское учреждение правомерно выдать справку для представления ее в налоговые органы с указанием кода услуги 2 при проведении указанной операции.

ФНС России в Письме от 25.12.2006 № 04-2-05/7 придерживается другого мнения. По мнению ФНС России, налогоплательщик не может получить социальный налоговый вычет за зубопротезирование как за дорогостоящее лечение в размере фактических затрат, а сможет получить социальный налоговый вычет как за лечение в размере, не превышающем максимальную сумму (120 000 рублей) за налоговый период. Свою позицию ФНС объясяет тем, что:

Перечень является исчерпывающим и расширенному толкованию не подлежит;

зубопротезирование в качестве одного из видов дорогостоящего лечения в указанный Перечень не включено,

поэтому налогоплательщик не вправе претендовать на получение социального налогового вычета по дорогостоящим видам лечения.

В такой ситуации некоторые консультанты апеллируют к следующим аргументам:

в справке об оплате медицинских услуг (форма утверждена Приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256) документе фиксируется вид лечения — обычный или дорогостоящий. У обычной услуги код 1, а у дорогостоящей — 2;

отнесение конкретного вида лечения к предусмотренным в Перечнях медицинских услуг и дорогостоящих видов лечения — в настоящее время прерогатива Минздрава России, а до него решалось Минздравсоцразвития России,

поэтому приходят к выводу о том, что налогоплательщик вправе претендовать на вычет в размере фактически понесенных расходов.

По нашему мнению, необходимо исходить из позиции ФНС, которая уполномочена давать разъяснения в области налогов и сборов. Также, до настоящего времени нам неизвестно ни об одном случае предоставления социального вычета по имплантации и протезированию зубов в размере понесенных расходов (если у кого-то есть такая практика — прошу сообщить об этом).

Информация размещена в 2008 году. Дополнена — 15.12.2014, 29.01.2019, 09.04.2020.

Источник: yuridicheskaya-konsultaciya.ru

Налоговые вычеты на строительство дома перечень

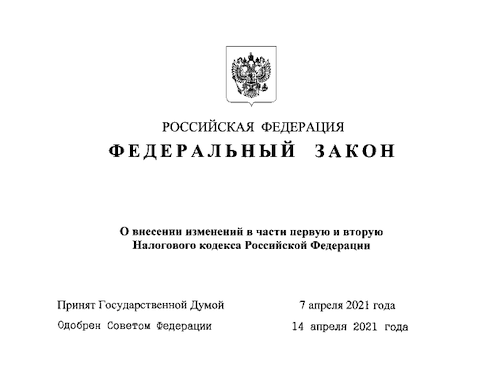

Владимир Путин подписал федеральный закон 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации», направленный на упрощение порядка получения налоговых вычетов по налогу на доходы физических лиц.

Фото: www.protarif.info

Согласно подписанному документу, Глава 23 второй части Налогового Кодекса РФ (Кодекса) дополняется новой статьей 221.1, устанавливающей упрощенный порядок предоставления налогоплательщику налоговым органом предусмотренных пп.3 и 4 п.1 ст.220 Кодекса имущественных налоговых вычетов по расходам на приобретение жилья и погашение процентов по целевым займам (кредитам).

Налоговый вычет в упрощенном порядке может быть предоставлен по окончании налогового периода на основании заявления, представленного в налоговый орган через ЛКН.

Фото: www.solreg.ru

Для получения налоговых вычетов в упрощенном порядке не требуется представление в налоговый орган налоговой декларации по налогу на доходы физических лиц и документов, подтверждающих право на вычеты. Сведения о расходах на приобретение жилья и погашение процентов по целевым займам (кредитам) передаются в налоговый орган налоговым агентом (банком) в автоматизированном режиме в рамках информационного взаимодействия.

Кроме того, получение налогового вычета возможно при наличии в налоговом органе сведений о доходах налогоплательщика и суммах налога, исчисленного, удержанного и перечисленного налоговым агентом в бюджет, представляемых в соответствии с п. 2 ст.230 Кодекса за налоговый период, в котором понесены соответствующие расходы, либо в котором у налогоплательщика имеется неиспользованный остаток имущественных налоговых вычетов.

Важно, что право на имущественный налоговый вычет возникает:

• при приобретении объекта недвижимого имущества или доли (долей) в нем — с даты государственной регистрации права собственности налогоплательщика на такой объект недвижимого имущества или долю (доли) в нем;

• при приобретении земельных участков (ЗУ) или доли (долей) в них, предоставленных для ИЖС, — с даты государственной регистрации права собственности налогоплательщика на расположенные на таком ЗУ жилой дом или долю (доли) в нем;

• при приобретении прав на квартиру, комнату или долю (доли) в них в строящемся доме — с даты передачи объекта долевого строительства застройщиком и принятия его участником долевого строительства по подписанному ими передаточному акту или иному документу о передаче объекта долевого строительства. При этом налогоплательщик вправе обратиться за получением такого вычета после государственной регистрации его права собственности на данные квартиру, комнату или долю (доли) в них.

Фото: www.fms21.ru

Законом уточняется, что в случае если за вычетом обращаются налогоплательщики-супруги, которые в период брака потратили денежные средства на строительство или приобретение в совместную собственность одного или нескольких объектов, в том числе с использованием кредитных денежных средств, от них потребуется заявление о распределении понесенных ими расходов. При этом размеры расходов распределяются между супругами исходя из фактически произведенных расходов.

Одновременно законом вносятся изменения в ст.88 Кодекса, устанавливающие, что на основе заявления о получении налоговых вычетов в упрощенном порядке проводится камеральная налоговая проверка в течение 30 календарных дней с даты представления заявления. Указанный срок может быть продлен до трех месяцев в случае, если налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах.

Таким образом, законом устанавливается сокращенный срок проведения камеральной налоговой проверки на основе заявления о получении налоговых вычетов в упрощенном порядке. Срок сокращается с трех месяцев до 30 дней.

Фото: www.buhguru.com

В случае, если по результатам камеральной налоговой проверки на основе заявления не были выявлены нарушения законодательства о налогах и сборах, налоговый орган в течение трех дней после окончания проверки принимает решение о предоставлении налогового вычета.

Кроме того, ст.221.1 Кодекса предусматривается внесение изменений в части оформления результатов камеральной налоговой проверки на основе заявления о предоставлении вычетов в упрощенном порядке, выявившей нарушения. В частности, вынесение налоговым органом решения:

• о предоставлении налогового вычета полностью;

• либо об отказе в предоставлении налогового вычета полностью;

• либо о предоставлении налогового вычета частично и решение об отказе в предоставлении налогового вычета частично.

Фото: www.cherlock.ru

На основании принятых решений о предоставлении налогового вычета полностью или частично налоговым органом определяется сумма налога, подлежащая возврату налогоплательщику в связи с предоставлением налогового вычета на указанный в заявлении банковский счет.

Стоит обратить внимание, что при наличии у налогоплательщика недоимки по налогу, иным налогам, задолженности по соответствующим пеням и (или) штрафам налоговым органом производится самостоятельно зачет суммы налога, подлежащей возврату налогоплательщику в связи с предоставлением налогового вычета, в счет погашения указанных недоимки и задолженности по пеням и (или) штрафам.

Фото: www.kubantoday.ru

Поручение на возврат суммы налога, подлежащей возврату налогоплательщику, направляется налоговым органом в территориальный орган Федерального казначейства не позднее десяти дней со дня принятия налоговым органом соответствующего решения. Федеральное казначейство осуществляет возврат налогоплательщику течение пяти дней со дня получения поручения от налогового органа.

При нарушении срока возврата суммы налога, подлежащей возврату налогоплательщику, начиная с 16-го дня после принятия соответствующего решения начисляются проценты, исходя из ставки рефинансирования ЦБ РФ.

Источник: erzrf.ru