«Квартирный вопрос» занимает важное место в нашей жизни. Мы покупаем и строим жилье, продаем его, иногда дарим или получаем в дар от родственников. В контексте сделок с недвижимостью речь всегда идет о больших суммах. Какой процент от этих сумм должно получать государство? Вместе с Domovita.by рассказываем все о налогах на недвижимость.

Налог на владение недвижимостью

С 1 января 2022 года в налоговом законодательстве Беларуси произошли изменения. Ранее налог платили только собственники двух и более квартир. Причем владелец мог выбрать, с какой именно квартиры он хочет заплатить налог. Теперь же ежегодно платить должны все владельцы квартир за каждую недвижимость в собственности.

Также по новому Налоговому кодексу сумма налога «привязана» к стоимости квадратного метра. Размер налога составляет 0,1% от расчетной стоимости квадратных метров жилья. Цифры подробно расписаны в проекте закона о внесении изменений в Налоговый кодекс.

Чтобы узнать сумму налога, которую вам необходимо заплатить за владение квартирой, нужно умножить площадь квартиры на указанную стоимость, после чего разделить на 1000, чтобы получить 0,1%.

Налоговый вычет НДФЛ при строительстве дома. Возврат НДФЛ через личный кабинет ФНС.

Для квартиры в Минске расчетная стоимость составляет 810 рублей. Так что если площадь жилья 60 квадратов, то налоговые отчисления за двухкомнатную квартиру – примерно 49 рублей: 60*810/1000 = 48,6.

Извещение с нужной суммой и реквизитами нового налога уже начали приходить белорусам. До 1 сентября все должны получить свою платежку. А до 15 ноября 2022 года – оплатить не менее 50% от начисленной суммы, оставшуюся часть – до 15 ноября 2023 года включительно.

Налог не придется платить следующим категориям граждан:

- инвалидам 1-й и 2-й группы;

- пенсионерам;

- признанным недееспособными;

- несовершеннолетним;

- членам многодетной семьи;

- военнослужащим-срочникам или проходящим альтернативную службу;

- участникам ВОВ или имеющим право на льготы в соответствии с одним из пунктов закона «О ветеранах».

Если у льготников в собственности сразу две квартиры, то льгота распространяется только на одну из них. Однако налог выставят только на ту недвижимость, стоимость которой будет меньше.

Налог с продажи недвижимости

Сначала поговорим об исключениях: если вы продаете первую квартиру (или дом) за 5 лет, налог платить не нужно. Также налогом не облагается доход с продажи недвижимости, которую вы получили по наследству (даже если это ваша вторая сделка за 5 лет).

Если вы проживаете больше 183 дней за границей, вам также не нужно платить налог с продажи недвижимости. О том, как продать квартиру в РБ, если находишься за границей, мы писали здесь.

Во всех остальных случаях нужно платить фиксированный налог в размере 13% от дохода с продажи недвижимости. То есть не от всей суммы сделки, а только от разницы между стоимостью покупки объекта и его продажи.

Допустим, вы приобрели квартиру за 200 тысяч рублей, а продали ее за 220 тысяч. Налог нужно будет платить с разницы в 20 тысяч, а 13% от этой суммы составит 2600 рублей.

Налоговый вычет при строительстве дома, чеки, документы, как получить возврат и заполнить 3-НДФЛ

Налоговую декларацию о доходах с продажи квартиры в течение 2022 года нужно подать до 31 марта 2023 года, а налог уплатить не позднее 1 июня 2023 года. Если декларацию не предоставить, то будет начисляться пеня за каждый день просрочки. Скачать образец налоговой декларации можно здесь .

Также в Беларуси действует правило неоднородности объектов. Это значит, что вы можете одновременно продавать за одну пятилетку разную недвижимость: квартиру, дом, земельный участок, дачу, гараж. При этом платить налоги с продажи не нужно. Перечислить отчисления в госбюджет нужно будет только с доходов от второй продажи квартиры, гаража, земельного участка и т.д. в течение 5 лет.

Правило не касается коммерческой недвижимости, доход от реализации офиса или торгового помещения облагается налогом, даже если это первая продажа за последние 5 лет.

Можно уменьшить налоговую базу? Да. В Беларуси существует налоговый вычет от дохода, полученного с продажи недвижимости. Подробнее можно узнать в Налоговом кодексе .

А есть налог на покупку недвижимости?

Нет. И вот почему. Согласно закону, налоги взимаются только с доходов граждан. А когда человек приобретает недвижимость, он несет расходы.

Скажу больше, если вы стоите в очереди нуждающихся в улучшении жилищных условий, вам полагается налоговый вычет. То есть вы можете вернуть 13% от тех денег, которые потратите на покупку недвижимости (о том, как стать в очередь на улучшение жилищных условий и какие бонусы можно получить, мы уже писали). Вычет будет работать, даже если вы приобретаете жилье в кредит или в лизинг.

Например, вы купили дом или квартиру за 100 тысяч рублей. Это и есть сумма налогового вычета. То есть 100 тысяч рублей, которые вы заработаете в ближайшее время, не будут облагаться подоходным налогом.

То есть ваш работодатель будет оставлять 13% от зарплаты, которые обычно переводил государству, на вашем счету. В зависимости от стоимости жилья выплаты могут затянуться на 5 и на 10 лет. Подробности – на портале МНС .

Налог на полученную в дар недвижимость

Если вам дарят квартиру, то с полученной выгоды необходимо будет заплатить те же 13%. В этом случае сумма считается от оценочной стоимости квартиры, справку о которой нужно заказать в БРТИ.

При этом от подоходного налога в 2022 году освобождены подарки на сумму до 8078 рублей. Например, если вам подарили квартиру стоимостью 100 тысяч рублей, то заплатить налог необходимо с суммы 91 992 рублей – 11 952 рубля.

Если даритель ваш близкий родственник, то налог платить не нужно. Близкими родственниками считаются супруги, родители, попечители, опекуны и опекаемые, братья и сестры, бабушки, дедушки и внуки.

Не забывайте, что с момента получения квартиры у владельца появляется обязанность платить налог на владение ею. Подробнее об этом – выше.

Налог на недвижимость, которая досталась в наследство

Налог на наследство не взимается, если вы гражданин Беларуси и проживаете в стране. Здесь не играет роли близость родства или гражданство родственника. Также с продажи этой квартиры не платится налог и не действует правило продажи одной квартиры раз в 5 лет – полученная в наследство недвижимость никак здесь не учитывается.

Налоговое обязательство возникает, только если эту квартиру вы оставляете себе. В этом случае начинает работать налог на владение имуществом.

Налог на сдачу жилья в аренду

Если вы сдаете квартиру в аренду, то платить вы должны сразу два налога: первый – за владение квартирой, второй – фиксированный налог с получаемого дохода от сдачи. В 2022 году в Минске он составляет 36 рублей 80 копеек с одной комнаты. Ставки для других городов можно найти в этой таблице :

Например, налог не нужно платить, если ваш арендатор – молодой специалист, которого распределили на работу не по месту прописки. От жильца потребуется заверенная копия свидетельства о направлении/прибытии на место работы. А также справка о месте работы и занимаемой должности, которую выдает работодатель. В ней указывают, что работник – молодой специалист.

Эти документы необходимо предоставить в ИМНС. Подробнее об этом мы писали в статье про то, как сделать скидку квартиросъемщику и ничего не потерять.

Источник: myfin.by

Налоговый вычет за покупку двух квартир + примеры расчета и ответы на вопросы

Содержание

- Что такое налоговый вычет (коротко)

- Кто НЕ имеет права на получение имущественного вычета по НФДЛ при покупке двух квартир?

- Когда можно оформить налоговый вычет по НДФЛ?

- Кто может получить компенсацию?

- Возвращаем НДФЛ при покупке двух квартир

- Купили две квартиры – рассчитываем компенсацию

- Оформляем документы на возврат

- Процедура от «А» до «Я»

- Получаем выплату по месту работы

- Оформляем компенсацию через ФНС

- Вопрос – ответ

Согласно изменениям, внесенным в НК РФ, Вы можете вернуть часть средств, потраченных на покупку квартиры, комнаты, дома и прочего жилья, в рамках процедуры налогового вычета. В данной статье мы рассмотрим как можно оформить налоговый вычет при покупке двух квартир, на примерах рассмотрим особенности расчета суммы к возврату, а также разберем необходимый список документов для получения компенсации.

Что такое налоговый вычет (коротко)

Данный вид налоговой компенсации относится к имущественным вычетам, его основная задача – оказать россиянам финансовую поддержку при покупке жилой недвижимости и при улучшении жилищных условий.

По своей сути налоговый вычет является частичной компенсацией суммы налога, уплаченной Вами в бюджет через работодателя. Цена квартиры (или прочей жилой недвижимости) является базовой суммой для расчета вычета. Из этого показателя производится расчет (13% от суммы), результатом которого и является сумма возврата. Но следует понимать, что Вы не всегда имеете право на возврат полных 13% от стоимости жилья, так как существует ряд ограничений относительно расчета и возврата средств. Более подробно о них мы поговорим ниже.

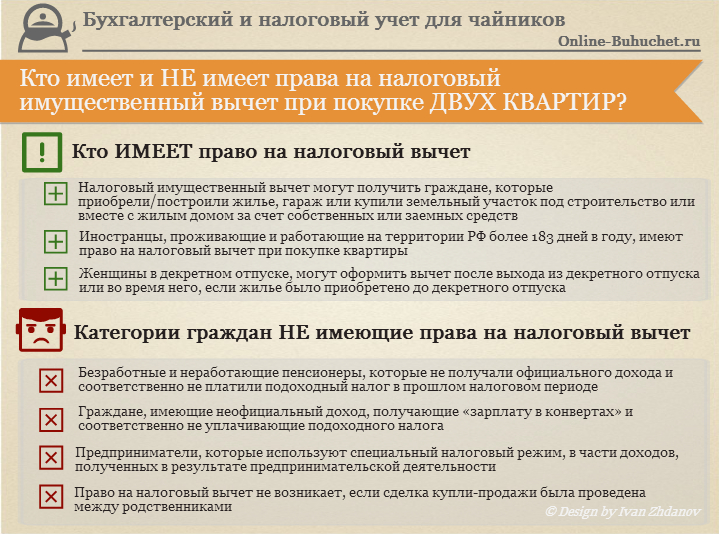

Кто НЕ имеет права на получение имущественного вычета по НФДЛ при покупке двух квартир?

На рисунке ниже рассмотрены категории налогоплательщиков, которые имеют и не имеют право на получение имущественного вычета по НДФЛ. ⇓

Когда можно оформить налоговый вычет по НДФЛ?

Итак, Вы стали счастливым обладателем собственной квартиры. Пора оформлять вычет? Сначала убедитесь, что в Вашей ситуации Вы имеете право на компенсацию:

- возврат можно оформить, если Вы купили квартиру, комнату, дом и прочее жилое имущество;

- компенсация полагается при оформлении долевого участия в строительстве новостройки;

- если вы решили заняться постройкой дома самостоятельно, то право на возврат у Вас также сохраняется;

- расходы, направленные на улучшение жилищных условий (ремонт комнаты, отделка жилого помещения), также могут быть частично компенсированы за счет вычета.

Важно понимать, что в случае, когда Вы купили квартиру у супруга/супруги, родителей, работодателя и т.п., права на возврат Вы лишаетесь.

Вы можете получить возврат как при покупке первой квартиры, так и в случае приобретения второй (или последующей) жилой собственности.

Кто может получить компенсацию?

Рассчитывать на частичный возврат стоимости жилья может не каждый. Если Вы купили недвижимости и хотите оформить налоговую компенсацию, то Вам необходимо знать о следующих условиях:

- Вы должны быть гражданином РФ (система имущественных вычетов направлена на помощь в приобретении жилья именно россиянами);

- Ваше трудоустройство должно быть официальным (для уволенных, безработных и тех, кто работает неофициально, право на компенсацию не распространяется);

- Ваш работодатель ежемесячно перечисляет в бюджет суммы НДФЛ из Вашей зарплаты по ставке 13% (налогоплательщиком в данном случае выступаете Вы).

Возвращаем НДФЛ при покупке двух квартир

Убедившись, что все условия соблюдены, и Вы имеете право на компенсацию, переходим к расчету суммы вычета. Как уже говорилось выше, Вы можете получить частичный возврат не только за первое жилье, но и в случае приобретения второй квартиры, или сразу двух объектов. При этом оформить вычет на две квартиры могут не все.

Такое право получили владельцы, оформившие право собственности на недвижимость с 01.01.14. Иными словами, если обе квартиры куплены после 01.01.14, то Вы можете оформить возврат на оба объекта. Если же свидетельство о праве собственности датировано более ранним числом, то компенсацию Вы получите только на одну квартиру. Для тех, кто купил один объект недвижимости до указанной даты, а второй – после, право на возврат по обоим объектам также отсутствует.

| Вычет на одну квартиру | Вычет на обе квартиры | Вычет на одну квартиру |

| Обе квартиры куплены до 01.01.14 | Обе квартиры куплены после 01.01.14 | Одна квартира приобретена до 01.01.14, вторая – после 01.01.14 |

Пример №1.

Федоров С.Л. в апреле 2013 купил квартиру, право собственности оформлено 08.04.2013. В сентябре 2015 Федоров приобрел комнату.

Так как один из объектов недвижимости куплен до 01.04.14, Федоров имеет право оформить возврат только на одну квартиру.

Купили две квартиры – рассчитываем компенсацию

Оформляя возврат при покупке двух квартир, следует знать об общих правила расчета суммы возврата и размера компенсации к выплате.

В общем порядке возврат оформляется в таком размере:

- Вы имеете право на возврат 13% от стоимости недвижимости. При этом следует понимать, что данный показатель – максимальный (возврат – не более 13% от стоимости обеих квартир);

- размер возврата в течение года – не более той суммы, которую Вы оплатили в бюджет через работодателя в том же году;

- сумма вычета ограничена показателем 2.000.000 руб., максимально к возврату – 260.000 руб. То есть если Вы купили жилье общей стоимостью 2.880.000 руб., то компенсация будет определена из расчета 13% от 2.000.000 руб., а не от 2.880.000 руб.

Схема расчета возврата НДФЛ при покупке двух объектов недвижимости следующая:

- Вы купили первую квартиру (дом, комнату и т.п.) после 01.01.14 и оформляете компенсацию исходя из ее стоимости. Допустим, что стоимость жилья – меньше 2.000.000 руб., поэтому остаток вычета Вы можете использовать в следующий раз;

- Вы оформили право собственности на вторую квартиру. Теперь Вы можете использовать остаток компенсации от предыдущего вычета.

Если первая квартира куплена Вами дороже 2.000.000 руб., то всю сумму компенсации Вы получаете сразу при оформлении вычета в первый раз (260.000 руб.). При покупке второго объекта недвижимости (и последующих) оформить возврат Вы не можете.

Пример №2.

В августе 2015 Сырцов П.Р. купил квартиру. Согласно договору купли-продажи цена жилья составила 1.360.550 руб. Сырцов подает документы и получает компенсацию в размере 176.872 руб. (1.360.550 руб. * 13%). Таким образом, Сырцов использовал сумму 1.360.550 руб. и имеет остаток 639.450 руб. (2.000.000 руб. – 1.360.550 руб.).

В сентябре 2016 Сырцов приобретает комнату по цене 940.800 руб. Исхода из имеющегося остатка (639.450 руб.) Сырцов оформляет компенсацию 83.127 руб. (639.450 руб. * 13%).

Общая сумма недвижимости составляет 2.301.350 руб. (1.360.550 руб. + 940.800 руб.). Несмотря на это Сырцов получил возмещение из расчета 13% от максимально допустимого показателя (176.872 руб. + 83.127 руб. = 260.000 руб.), а не от фактической стоимости жилья (2.301.350 руб.)

Оформляем документы на возврат

Разобравшись в методике расчета, переходим к процедуре подготовки документов для оформления возврата. К основным документам, которые потребуются Вам для компенсации, относятся:

- подтверждение стоимости жилья (договора купли продажи квартиры, комнат и т.п.), также факта оплаты (банковская выписка, платежное поручение, акт передачи денег);

- подтверждение Вашего права собственности на жилье (свидетельство о регистрации, акт приема жилья по договору долевого участия).

Также при подаче заявки на вычет Вам понадобиться паспорт.

Процедура от «А» до «Я»

Существует два варианта получения возврата – через работодателя или непосредственно через ИФНС. Рассмотрим каждый из них.

Получаем выплату по месту работы

Подготовив паспорт и документы на квартиру, отправляйтесь в ИФНС для подтверждения права на вычет. Ожидать уведомление о подтверждении права на компенсацию придется до 30 дней. Вместе с уведомлением, документами на квартиру отправляйтесь в бухгалтерию по месту службы, где Вам выдадут бланк заявления на возврат. Заполните форму и отдайте в бухгалтерию необходимые документы (уведомление, бумаги на квартиру), все дальнейшие действия согласно процедуре вычета будет осуществлять работодатель.

В результате с Вашей зарплаты не будет удерживаться НДФЛ, то есть «на руки» Вы будете получать на 13% от обычного размера выплаты. Такой порядок сохраниться до тех пор, пока полная сумма компенсации не будет выплачена. Если Вы подали заявление в марте 2016, то именно с марта 2016 Вы будете получать «увеличенную» зарплату.

Оформляем компенсацию через ФНС

Еще один способ получить возврат – отправиться в ФНС. В таком случае Вы получите всю сумму компенсации единовременно и полностью. Для этого Вам понадобятся:

- документы на квартиру;

- справка от работодателя по форме 2-НДФЛ. Документ подтверждает факт оплаты Вами налога в бюджет и его сумму. Для предоставления Вам понадобиться справка за год (те, в которых Вы купили каждую их квартир). Если в это время Вы увольнялись и меняли место работы, то справку нужно запросить у каждого из работодателей;

- заявление, бланк которого можно скачать на сайте ФНС или получить непосредственно в органе фискальной службы;

- декларация по форме 3-НДФЛ, в которой Вы указываете стоимость жилья и размер вычета.

Все бумаги, а также копию паспорта, Вам необходимо передать в ФНС по месту жительства. Законом не установлен срок подачи документов и декларации, но в Ваших интересах подать их как можно раньше (сразу по окончанию года, в котором была куплена первая квартира).

Фискальной службе дается до 3-х месяцев на проверку бумаг, после чего Вы получите уведомление о ее результатах по почте (согласование выплаты или отказ). Если компенсация согласована, то выплату Вы получите еще спустя месяц.

Вопрос – ответ

Вопрос: Морозов Н.Г. купил квартиру в марте 2014, а в феврале 2015 купил комнату. Общая стоимость недвижимости 1.810.900 руб. По состоянию на 01.08.16 Морозов не подавал документы на вычет? Может ли Морозов получить компенсацию, каким образом, в какой сумме?

Ответ: Да, Морозов может оформить вычет на оба объекта. Крайний срок подачи документов – не позднее 3-х лет после покупки каждой из квартир (комнат). Для квартиры Морозова этот срок истекает в 2017, для комнаты – в 2022. Для того, чтобы получить выплату, Морозов должен оформить необходимые документы и обратиться к работодателю или в ФНС. Общая сумма возврата, которую получит Морозов – 245.817 руб. (1.890.900 руб. * 13%).

Источник: online-buhuchet.ru

Стандартные вычеты по НДФЛ на детей в 2021 и 2022 году

Расчет зарплаты — это просто!

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн.

Кто получает вычеты на детей

На детские вычеты по НДФЛ имеют право работники, которые являются резидентами РФ и имеют детей на обеспечении. Вычеты предоставляются родителям и их супругам, приемным родителям и их супругам, усыновителям, опекунам или попечителям детей. Вычеты предоставляют на каждого ребенка в возрасте до 18 лет и на каждого учащегося очной формы обучения (аспиранта, ординатора, студента, интерна, курсанта) в возрасте до 24 лет.

В случае со студентами вычеты предоставляются только в период обучения детей (в срок обучения засчитывается и академический отпуск, оформленный в установленном порядке). Если ребенок закончил учебу до достижения 24 лет, то с месяца, следующего за месяцем окончания учебы, вычет уже не предоставляется (письмо Минфина России от11.11.2021 N 03-04-06/91050, от 22.12.2020 N 03-04-05/112670).

Право на «детский» вычет имеет каждый родитель (в том числе приемный). По договоренности родителей вычет в двойном размере может предоставляться одному из них. В такой ситуации один из родителей должен отказаться от вычета (этот факт нужно подтвердить заявлением). Также право на двойной вычет имеет единственный родитель (усыновитель, опекун, попечитель).

Расчет НДФЛ онлайн в Контур.Бухгалтерии в несколько кликов

Спорные ситуации возникают при разводе:

- безусловное право на вычет имеет родитель, с которым остался ребенок;

- другой родитель имеет право на вычет, только если платит алименты;

- если родитель-алиментоплательщик вновь вступает в брак, его новый супруг тоже имеет право на вычет (Письмо Минфина от 10.08.2016 N 03-04-05/46762);

- дети, рожденные в семьях новых супругов, прибавляются к детям, которые были до брака. Т.е. при наличии двух детей и появлении еще одного малыша в новой семье, вычет на него предоставится как на третьего ребенка. Однако если брак сожителей не зарегистрирован, каждый из них считает детей по отдельности.

Если ребенок работает или живет отдельно, но при этом не достиг 18 лет или учится очно, родитель все еще имеет право на стандартный налоговый вычет.

Размеры вычетов на детей в 2022 году

В 2022 году следует применять те же вычеты, что действовали ранее:

- на первого и второго ребенка — в размере 1400 рублей;

- на третьего и каждого последующего ребенка — 3000 рублей;

- на ребенка-инвалида родителям, усыновителям и их супругам — 12 000 рублей;

- на ребенка-инвалида опекунам и попечителям — 6 000 рублей.

Повышенный вычет на ребенка инвалида в возрасте от 18 до 24 лет, учащегося по очной форме, предоставляется только при наличии I или II группы инвалидности.

Вычет на ребенка-инвалида суммируется с вычетом «по количеству детей». Например, на единственного ребенка инвалида вычет составит 13 400 рублей — 12 000 рублей + 1 400 рублей. Если ребенок-инвалид по счету третий, общий вычет составит 17 800 рублей (1 400 + 1 400 + 3 000 + 12 000) (п. 14 Обзора судебной практики по гл. 23 НК РФ, утвержденного Президиумом ВС РФ 21.10.2015, Письма Минфина РФ от 07.11.2019 № 03-04-05/85821, от 20.03.2017 № 03-04-06/15803).

Единственные родители имеют право на удвоенную сумму «детских» вычетов. Если этот родитель вступит в брак, вычеты снова будут предоставляться в одинарном размере с месяца, следующего за месяцем вступления в брак.

Предельный размер доходов для детских вычетов

В 2022 году вычеты на детей предоставляют лишь до тех пор, пока доход сотрудника, облагаемый по ставке 13 %, с начала года не превысит 350 000 рублей . От чиновников поступало предложение увеличить лимит до 400 000 рублей, но пока его отклонили. Начиная с месяца, когда доход работника превысит указанную величину, предоставление данных вычетов прекращается. Выплаты, не облагаемые НДФЛ, в качестве доходов при предоставлении стандартных вычетов не учитывают.

Пример расчета вычета на ребенка

Работник организации Иван Петров — родитель несовершеннолетнего ребенка. Ему предоставляется стандартный вычет в размере 1 400 рублей. Петров устроился на работу в организацию в апреле. Его доход по предыдущему месту работы с января по март составил 75 000 рублей.

Петрову установлен оклад в размере 40 000 рублей в месяц, значит в данном случае его доход превысит 350 000 рублей в октябре (с учетом доходов на предыдущем месте работы). С апреля по сентябрь ему предоставляется вычет в размере 1 400 рублей, но с октября этот вычет не предоставляется.

Для определения предельного размера доходов учитывайте только доходы резидентов, облагаемые НДФЛ по ставке 13 % (кроме дивидендов). Доходы, которые освобождены от НДФЛ частично, включайте в расчет только в части, облагаемой налогом. Например, предоставление матпомощи в сумме до 4 000 рублей в год НДФЛ не облагается. Если вы выдали работнику больше, то суммы превышения включите в базу. Аналогично поступайте с суточными свыше 700 рублей, подарками свыше 4 000 рублей, матпомощью при рождении ребенка свыше 50 000 рублей на каждого малыша.

Особые правила действуют для внешних совместителей. Такие сотрудники могут сами выбрать, в каком месте работы получать вычет. Для этого они должны подать работодателю письменное заявление и документы, которые подтверждают его право на вычет. Учитывать доходы, которые сотрудник получает в другом месте работы, не нужно. Вы просто рассчитываете НДФЛ с его зарплаты в вашей компании и уменьшаете его на сумму вычета, передав ее работнику.

Надо ли предоставлять вычет, если у работника нет доходов? Если в отдельных месяцах работник не получал доходов, облагаемых по ставке 13 %, то вычеты ему следует предоставить в последующих месяцах, в том числе и за те месяцы, в которых доходы не были получены. При этом если выплата доходов полностью прекращена и не возобновится до конца года, вычет за такие месяцы не положен (Письмо Минфина от 30.10.2018 № 03-04-05/78020, от 04.09.2017 № 03-04-06/56583). Если же сотрудник находится в отпуске по уходу за ребенком, вычет не предоставляется с начала года до месяца, в котором сотрудник выйдет из отпуска.

Как размер вычета зависит от количества детей

При определении размера вычета учитывается общее количество детей. То есть первый ребенок — это наиболее старший по возрасту вне зависимости от того, предоставляется на него вычет на данный момент или нет. Очередность детей определяется в хронологическом порядке по дате рождения (письма Минфина России от 08.11.2012 № 03-04-05/8-1257, от 03.04.2012 № 03-04-06/8-96).

Суммы вычетов для детей-инвалидов суммируются с обычными вычетами в зависимости от очередности ребенка (п. 14 Обзора, утв. Президиумом Верховного Суда РФ 21 октября 2015 г., письмо Минфина России от 20 марта 2017 г. № 03-04-06/15803).

Пример расчета вычета на детей

- на первого ребенка в возрасте 25 лет — вычет не предоставляется;

- на второго ребенка в возрасте 15 лет — вычет в размере 1400 рублей;

- на третьего ребенка-инвалида в возрасте 10 лет — вычет в размере 3000 + 12 000 рублей.

За какой период предоставлять вычет

Вычет на ребенка предоставляется с того месяца, как малыш был рожден, усыновлен или принят под опеку или попечительство. Этот месяц указан в свидетельстве о рождении или другом подтверждающем документе.

Вычет прекращает предоставляться при выполнении одного из условий:

1. Доход сотрудника превысил 350 000 рублей — с месяца, в котором превышен лимит;

2. Ребенку исполнилось 18 лет — с января следующего года;

3. Обучающемуся на очной форме обучения исполнилось 24 года, но ребенок продолжал обучение в течение этого года — с января следующего года;

4. Обучающемуся на очной форме обучения исполнилось 24 года, но ребенок прекратил обучение до конца года — с месяца, следующего за месяцем окончания обучения (Письма Минфина России от 22.12.2020 N 03-04-05/112670, от 29.12.2018 N 03-04-06/96676).

5. Ребенок в восзрасте до 18 лет или учщийся на очной форме обучения в возрасте от 18 до 24 лет вступил в брак — с месяца, следующего за месяцем вступления в брак.

Пребывание студента в академическом отпуске не лишает родителя права на получение вычета. Главное, чтобы была справка из учебного учреждения и копия приказа о предоставлении отпускаРассчитывайте НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и отправлять отчетность.

Источник: www.b-kontur.ru