Пандемия и противоэпидемические меры вызвали оправданные опасения во всех бизнес-сферах. Сложнейший мировой кризис ударил по отраслям, связанными с массовыми контактами людей: туризму, розничной торговле, недвижимости, предприятиям питания, перевозкам.

Так, согласно прогнозам МВФ, падение мирового ВВП в 2020 году составит 4,9%. Для сравнения, в 2009 году его падение составило лишь 0,08%. Минэкономразвития в 2020 году прогнозирует падение ВВП Российской Федерации на 9,6%, а реальные доходы населения, как сообщает Росстат, снизились на 8%

Ограничение деятельности «контактных» отраслей привело к запуску негативных цепочек: приостановка функционирования одних компаний, которые перестали запасаться сырьем и материалами, потреблять энергоносители и топливо, пользоваться услугами аутсорсинга, привела к сокращению бизнеса их поставщиков, партнеров и фирм в связанных отраслях.

Коммерческий сегмент

Рынок недвижимости получил существенный ущерб в течение 2020 года. Большая часть коммерческой недвижимости в Москве была арендована бизнесом, связанным с реальным клиентским потоком: рестораны, кафе, салоны красоты, салоны бытовых услуг, фитнес-центры, кинотеатры. Эти заведения не смогли платить аренду по докризисным ставкам, а многие компании вовсе перешли грань банкротства.

Обзор рынка жилья + что происходит с недвижимостью в России, цены за кв. метр и акции застройщиков

Офисный рынок России сосредоточен в крупных городах, в частности, в Москве. В начале 2020 года он находился в состоянии стагнации, наблюдался небольшой дефицит предложений в сегменте высококлассных офисных помещений. Специалисты Росстата предполагают, что если бы борьба с короновирусом не привела к переводу большинства сотрудников на удаленную работу, рынок офисной недвижимости продолжил свое развитие, невзирая на многочисленные приостановки деятельности бизнеса.

Но после перевода бизнеса на удаленку, на которую перешли почти все: от небольших до крупнейших компаний, потери офисных арендных ставок достигли 15%. На данный момент продолжительность удаленной работы неизвестна, также остаются неясными перспективы сокращения персонала, оптимизации рабочих мест и полноценного возврата сотрудников на рабочие места. В связи с этим, в 2021 году падение офисных ставок может достигнуть 20%, причем больше всего это затронет недвижимость в среднем и верхнем ценовых сегментах.

По мнению экспертов Knight Frank, на ситуацию повлиял сложившийся дефицит свободных качественных офисных площадей уже к началу 2020 года. После чего противопандемические меры затормозили ввод офисных строений. Так, в первой половине 2020 года ввод в эксплуатацию офисов составил 61 000 квадратных метров, что почти вдвое меньше показателей первой половины 2019 года.

Доля свободных площадей класса «А» составила 8,9%, тогда как в классе «В» — 6,7%. Вторая половина 2020 года показала востребованность офисов «В» класса, как наиболее доступных. При этом следует ожидать спрос на них и в 2021 году. Заметный на сегодняшний день тренд гибкого рабочего пространства, тенденция которого в ближайшие несколько лет будет только развиваться, продолжит вносить дисбаланс на рынке офисной недвижимости, и концепция «офис, как сервис» будет набирать популярность следующие несколько лет.

Россия наращивает объемы жилищного строительства

Сегмент ритейла на рынке офисной недвижимости испытывает более серьезные проблемы, нежели сегмент прямых продаж. Вакансии помещений торговой недвижимости возросли, при этом ставка по аренде снизилась на 15%. Новые проекты на рынке возникают все реже, а каждый подобный проект для представителя девелопмента приобретает характер вызова: покупательские предпочтения меняются с невиданной скоростью, а пандемия способствует еще более быстрым переменам в желаниях клиентов.

Рассматривая рынок складской недвижимости, можно сказать, что он не так сильно пострадал от коронавируса, как прочие сегменты. Качественные складские помещения по-прежнему пользуются высоким спросом, следовательно, свободные позиции в предложениях очень редки. Более того, активное развитие нового, технологичного метража складских помещений способствует открытию новых проектов. Таким образом, современные складские мощности на рынке пользуются заслуженной популярностью.

По мнению экспертов Radius Group, к вызовам 2020 года складской сегмент подошел наиболее подготовленным. В качестве одной из причин можно назвать электронную коммерцию и эффективную логистику, которые представители этого сегмента развивали активнее прочих. По словам специалистов, прогнозы развития складской недвижимости – самые благоприятные, а электронная коммерция и логистика станут новыми двигателями прогресса вплоть до 2025 года.

Эксперты компании Blank Architects обратили внимание на то, что пандемия кардинально изменила требования владельцев объектов коммерческой недвижимости и девелоперов к внутреннему наполнению новых архитектурных проектов. Так, потребительская аудитория заявила о необходимости ставить вопросы безопасности на первое место, тогда как владельцы торговых центров до последнего не принимали во внимание эти пожелания.

В пандемию в приоритет ставятся возможность безопасно провести время, заняться работой в защищенном пространстве. При этом потребительская активность перешла практически полностью в онлайн-сегмент. Следовательно, популярное ранее времяпрепровождение в крупных торговых центрах становится все менее необходимым.

Многие специалисты отмечают, что пандемия изменила и потребности крупных компаний-арендаторов. Теперь их предпочтения базируются на централизации собственной деятельности, что сопровождается желанием минимизировать проблемы и вопросы капитальных затрат при аренде офисных помещений. Поэтому услуги аренды небольших, гибких, безопасных и функциональных офисных пространств «под ключ» в обозримой перспективе будут востребованы все в большем количестве, а спрос на сервисных операторов, управляющих системой гибких офисов для крупных клиентов, станет только выше.

Рынок жилой недвижимости

Всемирная пандемия оказала влияние и на рынок жилой недвижимости. Но оно было разнородно по отношению к различным рыночным сегментам. Сфера аренды, являясь наиболее гибкой и адаптивной, мгновенно отреагировала на внешние изменения, снизив ставки до 20%. Это, в частности, вызвало снижение доходов собственников.

Сегмент аренды загородного жилья, в противовес, мгновенно увеличил ставки. Особенно подорожало жилье премиум-класса. Это обусловливается желанием людей покинуть крупные города и с комфортом переждать неблагоприятный период.

Продажа загородной недвижимости не продемонстрировала роста, так как в ситуации резкого падения доходов граждан даже наличие интереса к покупке не обеспечивает платежеспособность. Компании, специализирующиеся на продаже и аренде жилья в пригороде, отмечают, что переход большинства сотрудников на удаленную работу не решил проблему инфраструктуры, которая значительно ограничивает развитие рынка загородной недвижимости. Поэтому цены в сегменте продаж растут лишь в отдельных проектах, когда комфорт и безопасность соотносимы с ценовыми границами.

Сфера продаж городской недвижимости – квартир – активно росла до наступления карантина. Причиной этому стала денежная девальвация. Продавцы, ожидая повышение ставок по ипотеке, старались повысить цены на жилье. Но наступление карантина ввело рынок сначала в состояние стагнации, а после в кризис с падением сделок на 44% в мае 2020 года.

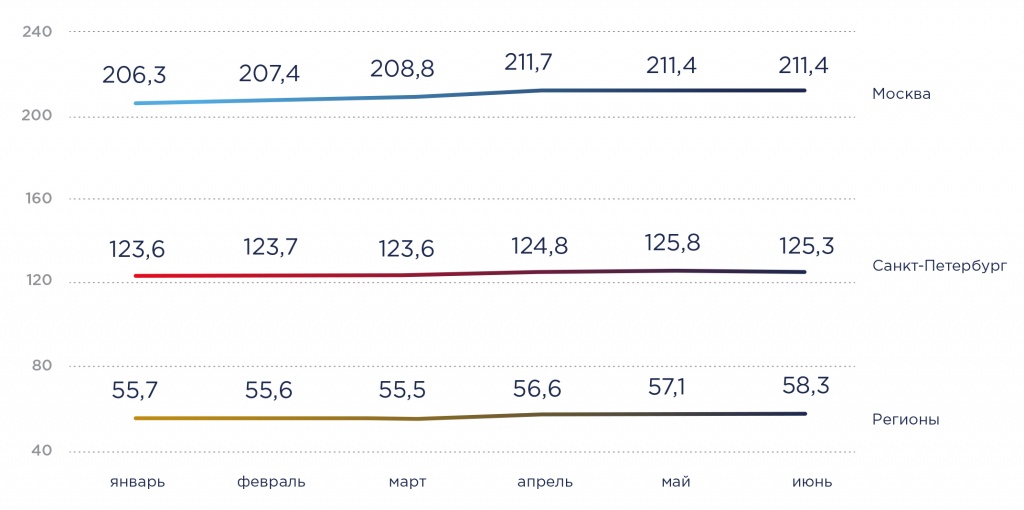

Рисунок 1 – Динамика цен на городское жилье в новостройках за квадратный метр

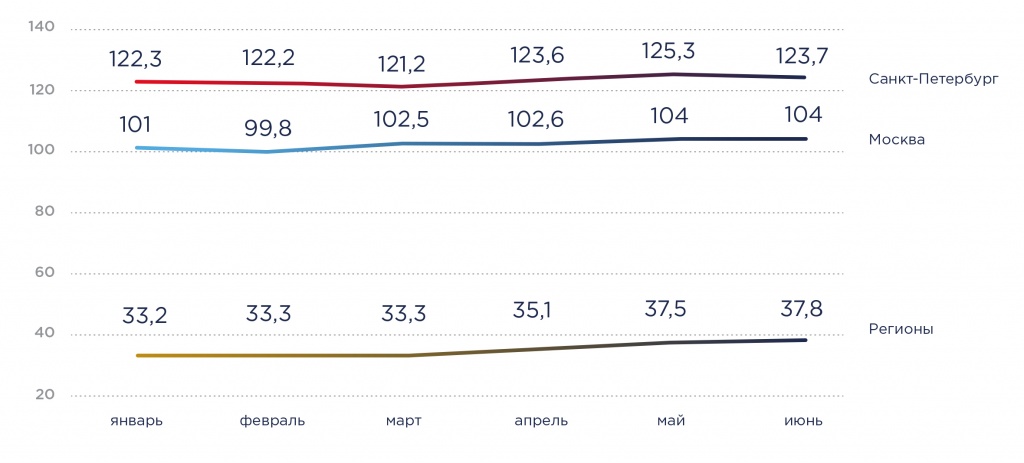

Рисунок 2 – Динамика цен на городское вторичное жилье за квадратный метр

Отмена карантина в июне привела к постепенному восстановлению спроса, чему поспособствовало внедрение государственной программы снижения процентных ставок по ипотеке до 6,5%. Перспективы развития сферы продаж квартир на сегодняшний день туманны. Они зависят от глубины падения и уровня восстановления доходов граждан. Если в 2021 году они достигнут +2,8% к показателям 2020 года, учетная ставка останется на прежнем низком уровне, а сокращение строительства будет аналогичным 2020 году, то цена на квартиры будет расти. На рисунке 3 представлены данные по стоимости квартир в Москве во второй половине года.

Положительным фактором для первичного рынка недвижимости стала государственная программа льготной ипотеки, которая не действует на недвижимость вторичного рынка. Это инициирует перераспределение спроса и оттока потребителей из вторичного сектора в сегмент только что возведенных квартир.

Часть застройщиков прогнозирует рост цен на квартиры в новых домах, отталкиваясь от повышенного спроса на них. Остальные придерживаются мнения, что спроса снизится на 25%, а цены на жилье – до 10%.

Рисунок 3 – Цена квартиры в Москве за квадратный метр

Рынок вторичного жилья не восстановился полностью, но некоторые эксперты ожидают его активизации в силу эффекта отложенного спроса. Те потребители, которые из-за карантина не могли приобрести жилье, возвратились к первоначальной идее о покупке.

При этом полноценное восстановление и рост вторичного рынка, по мнению экспертов, невозможны по ряду причин:

низкая покупательная способность населения;

конкуренция на первичном рынке;

снижение количества предложений.

По оценкам аналитиков, следует ожидать снижения цен на вторичном рынке до 15% к началу 2021 года. Среди факторов, которые также повлияют на рынок недвижимости в 2021 году:

минимальная ключевая ставка — 4,5%;

введение 13% налога на банковские вклады с 2021 года;

новые условия выплаты маткапитала;

безработица и снижение уровня заработной платы.

Меры поддержки рынка жилого и нежилого строительства

По данным апреля 2020 года, в эксплуатацию в России было введено 26,74 млн квадратных метров жилого и коммерческого назначения. Эти показатели были выше на 9,2%, нежели показатели аналогичного периода в 2019 году. При этом объемы строительных договоров снизились на 2,9% в сравнении с предыдущим годом.

После введения карантина негативные последствия сразу же сказались на всех сегментах строительной отрасли. В мае 2020 года объем договоров подряда упал на 3,5% относительно аналогичного периода 2019 года.

В июне был срочно внедрен комплекс мер поддержки со стороны государства, которые заключались в следующем:

освобождение застройщиков от штрафов при нарушении строительства более чем на 6 месяцев, при наступлении нарушений после 3 апреля;

заморозка ответственности перед дольщиками до 01.01.2021, отсутствие неустойки по ДДУ;

автоматическое продление разрешений на строительство, срок которых завершается в 2020 году на один год;

льготная ставка по ипотеке до 4,5%;

субсидирование ставки по кредитам в рамках проектного финансирования до 5,5% для застройщиков;

приобретение нереализованного жилья через государственные гарантии у застройщиков в объеме 50 млрд рублей;

поддержка в проведении инженерных сетей для застройщиков по программе «Стимул».

Таким образом, меры государственной поддержки помогли рынку строительства выбраться из кризисной ситуации, и уже к сентябрю 2020 года многие застройщики приступили к выполнению ранее намеченных планов.

Таблица 1 – Рейтинг крупнейших строительных организаций в Российской Федерации

Название предприятия

Расположение

Направление деятельности

Объем застройки в м2 (на 01.10.2020)

Московская область, г. Москва

Строительство жилых и нежилых зданий

Ленинградская область, г. Санкт-Петербург

Строительство жилых и нежилых зданий

Ленинградская область, г. Санкт-Петербург

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Краснодарский край, г. Краснодар

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Ленинградская область, г. Санкт-Петербург

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Ставропольский край, г. Ставрополь

Строительство жилых и нежилых зданий

Краснодарский край, г. Краснодар

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Объединение застройщиков «ВКБ-Новостройки»

Краснодарский край, г. Краснодар

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Ленинградская область, г. Санкт-Петербург

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Московская область, г. Москва

Строительство жилых и нежилых зданий

Первые позиции в ТОПе актуального рейтинга крупнейших застройщиков России занимают 3 компании. Группа компаний «ПИК» является бессменным лидером на рынке строительства и девелопмента. Занимая все новые ниши, компания придерживается идеи о создании «эко-системы» дома.

Второе место рейтинга отдано петербургской компании ПАО ГК «ЛСР». В сферу деятельности крупнейшего строительного холдинга РФ входит не только возведение и развитие жилых и нежилых зданий, но и производство железобетонных конструкций, кирпича, цемента, цемента, щебня и прочих материалов.

На третьей позиции рейтинга находится финансово-промышленный холдинг «Setl Group», чей объем застройки на 1 октября 2020 года составил 2 449 849 квадратных метров. Компания занимается строительством в сфере жилой и коммерческой недвижимости. Также в сфере ее интересов находится консалтинг, девелопмент и брокеридж.

Источник: delprof.ru

Рынок жилищного строительства в России: современное состояние и перспективы развития

Статья подготовлена по результатам научно-исследовательской работы «Исследование структурных проблем экономического развития», выполненной в рамках Программы фундаментальных исследований НИУ ВШЭ в 2012 г.

Авторы выражают благодарность С. Сиваеву и А. Туманову за предоставленные материалы и расчеты, которые были использованы при подготовке статьи.

За последние 20 лет в России были созданы основные институты, обеспечивающие функционирование рынка недвижимости и, в частности, жилищного строительства в условиях рыночной экономики. Такие изменения в основном сказались на развитии сферы оборота недвижимости, однако не оказали значимого влияния на сектор жилищного строительства, который имеет существенные недостатки и неэффективно регулируется. Сложившиеся основные параметры рынка жилищного строительства не отвечают потребностям современной экономики и российского общества в целом, не позволяют повысить доступность жилья для населения.

Основные тенденции на рынке жилищного строительства в России

Переход к рыночной экономике характеризовался существенным сокращением государственных инвестиций в жилищное строительство, при этом рост частных инвестиций был достаточно медленным. В результате объемы жилищного строительства к 2000 г. снизились более чем в два раза по сравнению с максимальным показателем 1987 г. (соответственно 30,3 и 72,8 млн кв. м общей площади жилья) (см. рис. 1). С началом устойчивого экономического роста в 2000-е годы стали расти и объемы жилищного строительства, достигнув уровня середины 1980-х годов (в 2011 г. было введено 62,3 млн кв. м).

В сегменте частных инвестиций наиболее стабильно развивалось индивидуальное жилищное строительство, объемы которого ежегодно увеличивались и в 2011 г. составили около 27 млн кв. м. Доля индивидуального жилищного строительства в 1990—2011 гг. возросла более чем в четыре раза и превысила 40% ввода общей площади жилья.

Жилищное строительство слабо реагирует на увеличение доходов населения. За 12 лет (1999—2011 гг.) объем ввода жилья в расчете на 1 млн руб. реальных доходов населения сократился с 2,87 до 1,77 кв. м (см. рис. 2).

Важным фактором стимулирования спроса на жилье стало развитие ипотечного жилищного кредитования, в том числе поддержанного государственным институтом развития — ОАО «АИЖК». Если в 2005 г. только 3,6% всех сделок на рынке жилья совершалось с использованием ипотечных кредитов, то в 2011 г. — уже 18%.

В таких условиях рост платежеспособного спроса вследствие увеличения реальных доходов населения и улучшения условий ипотечного кредитования привел к резкому росту цен на рынке жилья, что отрицательно сказалось на динамике его доступности. Вплоть до кризиса 2008 г. реальные цены на жилье в России постоянно увеличивались (см. рис. 3). В 2004—2008 гг. (период наиболее быстрого роста цен) цены на жилье в среднем на первичном и вторичном рынках выросли в реальном выражении на 91%, а реальные доходы населения — только на 48%.

Таким образом, низкая чувствительность жилищного строительства к росту спроса на жилье выступает одним из наиболее серьезных ограничений доступности жилья для населения.

Анализ ценовой эластичности предложения нового жилья, проведенный для 61 региона России, показал, что все статистически значимые оценки лежат в интервале от 0 до 3, что можно расценивать как низкую эластичность предложения. В аналогичном анализе по 45 метрополитенским ареалам США 1 интервал значимых оценок составил от 0 до 30, при этом для 31 города значение показателя превысило 3 (Green et al., 2005. P. 336). Отметим, что средний показатель эластичности в инвестиционно привлекательных российских регионах с активно развивающимися рынками жилья ниже, чем в регионах с медленно развивающимися экономикой и рынками жилья.

Отрицательное влияние на жилищное строительство оказал финансово-экономический кризис 2008—2009 гг. (Kosareva, Tumanov, 2012). Объем жилищного строительства в 2010 г. упал на 9% по сравнению с 2008 г. (рис. 1), что существенно выше темпов падения ВВП за аналогичный период (3,8%) 2 , однако несколько ниже темпов падения инвестиций в основной капитал (10,7%). Ввод жилья профессиональными застройщиками снизился в 2009 г. на 16,2% (с 37 млн до 31 млн кв. м) по сравнению с 2008 г., что превысило темп падения инвестиций в основной капитал за указанный период (15,7%). При этом объем ввода жилья гражданами — индивидуальными застройщиками в 2009 г. даже увеличился на 7,4% по сравнению с 2008 г. Только в 2010 г., впервые с 1991 г., объем индивидуального жилищного строительства снизился до 25,3 млн кв. м с 28,5 млн в 2009 г.

В 2008—2011 гг. реальные цены на жилье снижались на фоне продолжающегося роста реальных доходов населения (рис. 3), что формально улучшило показатели доступности жилья даже в 2009 г., несмотря на резкое снижение объема ипотечного кредитования в этот период (количество выданных ипотечных кредитов составило лишь 23% от уровня 2008 г.). Следует учитывать, что в кризисный период спрос населения на приобретение жилья был отложен, в том числе в связи с ожиданиями дальнейшего снижения цен на жилье и общей неопределенностью ситуации.

Коэффициент доступности жилья — отношение средней цены на квартиру площадью 54 кв. м к среднему годовому доходу семьи из 3 человек — в 2012 г. составил 4,1 против 5,3 в 2008 г., то есть ситуация в этой области улучшилась. Значение показателя «доля семей, имеющих возможность приобрести жилье, соответствующее стандартам обеспечения жилыми помещениями, с помощью собственных и заемных средств», учитывающего изменение доходов населения, цен на жилье и условий ипотечного кредитования, существенно улучшилось и составило в 2011 г. 27,5% по сравнению с 17,8% в 2008 г. Таким образом, наряду с отрицательным кризис оказал и положительное воздействие с точки зрения повышения доступности жилья для населения.

Институциональная организация локальных рынков жилищного строительства в России и за рубежом

В зарубежной литературе рынок жилищного строительства характеризуется как достаточно конкурентный, открытый для входа новых участников. Например, в Австралии жилищным строительством занято 40 тыс. фирм-застройщиков (Housing Industry Association, 2002). Около 60% фирм-застройщиков в США, занятых строительством индивидуальных семейных домов, ежегодно вводят менее 250 жилых единиц 3 .

В зарубежных исследованиях, как правило, низкая эластичность предложения жилья на рынке жилищного строительства обосновывается жесткими требованиями градостроительного регулирования, в том числе зонирования, которые сдерживают строительство, ограничивая виды использования земельных участков в различных территориальных зонах. По некоторым оценкам, требования градостроительного регулирования определяют до 75% прироста цен на рынке жилищного строительства США 4 .

Вместе с тем тесная взаимосвязь рынка жилищного строительства с рынками земельных участков и коммунальных услуг, для которых характерно существенное вмешательство государства, ограничивает предложение жилья. Это стимулирует устойчивый рост цен на него, создавая условия для несовершенной конкуренции на рынке жилищного строительства (Barker, 2004).

Таким образом, при анализе институциональной организации локальных рынков жилищного строительства в России необходимо учитывать, что физическая ограниченность земельных участков для жилищного строительства и мощностей коммунальной инфраструктуры, жесткое градостроительное регулирование, наличие иных форм регулирования, в том числе связанных с монопольным характером деятельности многих коммунальных предприятий, могут обусловливать дефицит подготовленных земельных участков на локальных рынках жилищного строительства, что может привести к их монополизации. В такой ситуации регулирование со стороны органов власти должно быть направлено на сохранение и укрепление конкуренции на этих рынках, недопущение неконкурентного поведения и образования монополий. При этом, как подчеркивает Е.Г. Ясин, если муниципалитеты и государственные органы прямо исполняют роли агентов рынка или являются бенефициарами компаний, играющих эти роли, — строительных и девелоперских компаний, банков, и одновременно выступают регуляторами рынка, то возникают предпосылки для конфликта интересов (Ясин, 2006. С. 9).

В современных российских условиях можно выделить ряд специфических факторов, увеличивающих риск монополизации рынков жилищного строительства.

Во-первых, значительная часть земельных участков, которые могут быть вовлечены в жилищное строительство, находятся в публичной собственности 5 , таким образом, продавец на данном субрынке является монополистом 6 , хотя в 2005 г. было введено законодательное требование о предоставлении земельных участков, находящихся в публичной собственности, для жилищного строительства на открытых аукционах.

Во-вторых, органы местного самоуправления не имеют достаточной экономической мотивации для развития жилищного строительства на своей территории. В странах с развитыми рынками жилья такая мотивация определяется значимостью местного налога на недвижимость в качестве источника доходов местных бюджетов.

В Великобритании и Канаде доля этого налога в доходах местных бюджетов превышает 90%, в США — 70, а в среднем по федеративным государствам, входящим в ОЭСР, — 50% 7 . В России земельный налог и налог на имущество физических лиц по итогам 2011 г. составили в совокупности только 14% налоговых доходов (5,4% всех доходов) городских округов, на территории которых сосредоточены основные объемы жилищного строительства, а также 40% налоговых доходов (11,4% всех доходов) городских и сельских поселений. Ситуация усугубляется дефицитностью большинства местных бюджетов, из которых должны финансироваться расходы на формирование и подготовку земельных участков для жилищного строительства.

В-третьих, организации коммунального комплекса, от поведения которых в значительной степени зависит стоимость обеспечения нового жилищного строительства коммунальной инфраструктурой, зачастую имеют организационно-правовую форму унитарных предприятий и непосредственно связаны с органами власти либо контролируются ими косвенно. В таких условиях организация коммунального комплекса, с одной стороны, может использовать свое положение для продвижения собственных интересов, а с другой — подвергаться административному принуждению.

В-четвертых, в существующем государственном регулировании в сфере развития коммунальной инфраструктуры имеются противоречия, которые обусловливают преобладание неформальных взаимоотношений между организациями коммунального комплекса и застройщиками, реализующими инвестиционно-строительные проекты в жилищном секторе.

В федеральном законодательстве не определена концепция финансирования развития коммунальной инфраструктуры — за счет текущих или новых потребителей. Законодательное регулирование выделяет следующие источники финансирования развития систем коммунальной инфраструктуры: инвестиционные программы территориальных сетевых организаций и организаций коммунального комплекса; публичные договоры на присоединение к электросетям и на подключение к сетям коммунальной инфраструктуры.

Оба эти источника существенно ограничены. С одной стороны, плата за подключение (присоединение) не содержит инвестиционных затрат на развитие (кроме так называемой «последней мили»). С другой стороны, источник финансирования таких затрат в рамках инвестиционных программ лимитирован, поскольку в настоящее время устанавливаются предельные индексы роста тарифов на товары и услуги организаций коммунального комплекса, что ограничивает возможности финансировать коммунальную инфраструктуру для жилищного строительства за счет тарифов для потребителей. При этом органы местного самоуправления лишены полномочий устанавливать тарифы практически на все коммунальные услуги.

Как следствие, на практике финансирование коммунальной инфраструктуры происходит в основном за счет непрозрачной и нерегулируемой платы за подключение (присоединение) на основании договора с организацией коммунального комплекса (будучи локальным монополистом, она диктует свои условия такого договора) и (или) иных расходов застройщика на финансирование любых мероприятий инвестиционной программы, предполагающих развитие коммунальной инфраструктуры. Они могут быть, например, связаны с выполнением технических условий присоединения.

Результатом сложившегося регулирования стало финансирование коммунальной инфраструктуры за счет новых потребителей, но в условиях неопределенности и непрозрачности процесса установления его объема. Кроме того, получая разрешение на строительство, застройщик не может точно прогнозировать стоимость и сроки подключения к коммунальной инфраструктуре.

Заинтересованность застройщиков в возможности влиять на цены жилья, а значит — в ограничении конкуренции на рынке жилищного строительства, связана с желанием компенсировать высокие риски реализации инвестиционно-строительных проектов в сложившихся условиях. Противоречивые интересы основных участников рынка, каждый из которых имеет весомую рыночную власть, но ни один не в состоянии доминировать, определяют высокие риски того, что решения по поводу реализации проектов жилищного строительства не будут приняты либо сроки их принятия существенно увеличатся. Это создает стимулы для кооперации участников и создания барьеров для входа новых конкурентов в целях распределения выгод от нее среди ограниченного круга лиц.

Структура жилищного строительства

Большая часть жилищного строительства в России представлена квартирами в многоквартирных домах. В 2010 г. ввод общей площади жилья в таких домах составил 29,2 млн кв. м, или 50,4% общего ввода жилья. При этом на долю квартир пришлось более 70% общего ввода новых жилых помещений, что выше, чем в большинстве европейских стран, где она составляет от 40 до 60% 8 .

Отличительная особенность России — доминирование строительства многоквартирных домов высокой этажности. Доля ввода общей площади жилья в многоквартирных домах, имеющих 12 и более этажей, составляет 23% общего ввода жилья, или 43% ввода жилья профессиональными застройщиками. В то же время многоквартирные дома от 4 до 8 этажей, обеспечивающие оптимальный уровень соразмерности, пропорций и взаимосвязи с пространством города, составляют только 8,8% общего объема ввода жилья, или 15,6% объема ввода жилья профессиональными застройщиками 9 .

Такая ситуация во многом определяется инертностью промышленной базы индустриального домостроения, созданной в советский период и ориентированной на строительство многоэтажных многоквартирных домов, низкой эффективностью градостроительного регулирования и желанием застройщиков максимизировать прибыль от одного объекта строительства. В условиях дефицита предложения жилья данный сектор индустриального домостроения, производящий жилищный продукт низкого качества, пока не ощущает ограничений со стороны потребительского спроса.

В результате оставшаяся от советского периода монотонная, однообразная среда районов массовой жилой застройки продолжает сохраняться в условиях рынка и возрастающего спроса населения на жилье (Kosareva, Puzanov, 2012). Таким образом, несмотря на опасность подобной тенденции, отмеченной современными урбанистами (Бофилл, Солощанский, 2011), именно устаревшие технологии индустриального домостроения продолжают определять облик российских городов, формировать качественные характеристики городской среды, не удовлетворяющие современным потребностям общества.

Другой отличительной особенностью структуры ввода жилья является высокая доля индивидуального жилищного строительства. В 2010 г. население построило 188,6 тыс. индивидуальных жилых домов, причем этот ввод практически поровну распределен между городской и сельской местностями. Доля построенных в 2010 г. индивидуальных жилых домов составила 26% общего количества построенных жилых помещений, но доля общей площади таких домов была равна 43,7% (средняя площадь построенного жилого дома в 2,1 раза больше средней площади квартиры). Указанная доля достаточно стабильна на протяжении последних 10 лет.

Подчеркнем, что индивидуальное жилищное строительство доминирует в сегменте ввода одно- и двухэтажных домов, где практически не представлены профессиональные застройщики (см. табл.). Доля таких домов, построенных профессиональными участниками рынка, составила в 2010 г. 4% общего объема их ввода (7,6 тыс. домов, или 1,6 млн кв. м).

Источник: urbaneconomics.ru