Оценка квартиры для ипотеки Ипотека – один из самых востребованных продуктов среди крупных российских банков. Однако получить ее непросто. В наибольшем числе случаев заемщикам необходимо

Как сделать оценку квартиры для ипотеки

Впервые эта статья вышла в 2020 г. Мы проверили и обновили ее — все данные и порядок оценки актуальны в 2022 г.

Если вы покупаете жилье в ипотеку, то по закону нужна оценка недвижимости. В статье расскажем, для чего нужна оценка, как ее сделать, сколько стоит оценка квартиры для ипотеки и что должен включать отчет.

Для чего нужна оценка недвижимости при ипотеке

Перед тем как выдать кредит, банк оценивает платежеспособность заемщика: его доходы, перспективы трудовой деятельности и кредитную историю. Этого достаточно для небольшого кредита на короткий срок.

В случае ипотеки — сумма кредита большая, а срок выплаты — до 30 лет. Поэтому возврат долга банк обеспечивает залогом самой недвижимости или права требования по договору долевого участия, когда дом не достроен. Это значит, что если заемщик не сможет погасить кредит, банку придется продать заложенную недвижимость. По судебному решению ее выставят на торги, а если покупатель не найдется, банк примет ее на баланс, то есть станет собственником. Поэтому для банка важно понимать рыночную стоимость квартиры, за которую он точно сможет ее продать. Без отчета об оценке этого сделать нельзя.

Рыночная стоимость недвижимости — это объективная цена, по которой ее можно продать в текущих условиях.

Независимая оценка квартиры для ипотеки важна и для страховой, так как при ипотечном кредитовании наличие договора имущественного страхования обязательно.

При покупке квартиры в кредит обычно регистрируется ипотека в силу закона. В этом случае независимая оценка недвижимости указывается в договоре купли-продажи, кредитном договоре или в закладной, которая почти всегда оформляется при ипотечной сделке. Если оформляется договор об ипотеке, то оценка недвижимости прописывается в договоре об ипотеке.

Кто проводит оценку недвижимости

Оценку недвижимости может провести сам банк или независимый оценщик.

Банк сам делает оценку, например, если в ипотечной сделке не оформляется закладная — закон допускает, что оценка недвижимости может определяться по соглашению между заемщиком и банком. На практике это значит, что сотрудники банка оценивают недвижимость, а заемщик соглашается с оценкой.

Если банк проводит оценку сам, то он просто ставит заемщика перед фактом — в этом случае заемщик не сможет выбрать оценщика.

Независимая оценка обязательна при закладной и используется в большинстве случаев. Ее проводит независимый оценщик, то есть третье лицо, которое не имеет отношения к банку или сторонам сделки (продавцу и покупателю).

Деятельность независимых оценщиков регулирует закон, который определяет порядок проведения оценки, правила составления отчета и ответственность оценщиков. По закону они должны застраховать свою гражданскую ответственность.

Банку важно доверять партнеру, который оценивает недвижимость. Поэтому заемщик выбирает оценщика из списка аккредитованных компаний, который предоставляет банк.

Сколько стоит оценка недвижимости для ипотеки

Всё зависит от того, кто делает оценку. Если оценку недвижимости делал банк, то для заемщика эта услуга бесплатна.

В остальных случаях стоимость оценки квартиры для ипотеки покрывает заемщик. Он же и заключает договор с оценочной компанией. Стоимость оценки зависит от типа недвижимости (квартира, дом, коммерческая или нежилая недвижимость), региона, расположения населенного пункта, размеров и расположения самого объекта, дополнительных услуг оценщика. Например, в Москве оценка квартир стоит от 5 000 ₽, а жилых домов — от 10 000 ₽.

Стоимость отчета об оценке квартиры для ипотеки у разных оценщиков может отличаться. Воспользуйтесь калькулятором стоимости на сайте компании, чтобы рассчитать цену за отчет и сравнить, сколько стоит оценка недвижимости для ипотеки у других компаний, и проверьте, предлагает ли оценщик скидки.

Методы оценки недвижимости

Стандарты оценки утверждаются приказами Минэкономразвития — они определяют общие подходы к оценке и уточняют процедуру оценки в разных ситуациях. Закон предусматривает три подхода в зависимости от того, как используется объект.

Доходный и затратный подходы. Для оценки коммерческой или жилой недвижимости, которая будет сдаваться в аренду, применяют доходный подход. А, например, для оценки строящегося частного дома — затратный подход. Оба метода построены на анализе аналогичных объектов недвижимости и финансовых потоков по объектам. Такая оценка стоит дороже, но применяют эти подходы редко. Чаще используют сравнительный, который проще и понятнее.

Сравнительный подход используется при оценке жилой недвижимости для проживания. В этом случае оценщик подбирает похожие объекты, сравнивает цены и формирует оценку вашего объекта.

Методика формирования сравнительной цены сложная, это не просто среднее арифметическое значение цен выбранных объектов. Сначала найденные объекты приводят к «единому знаменателю», поскольку идеально похожие объекты, которые выставлены на продажу в один момент времени, подобрать сложно. А внутренние методики позволяют сравнивать такие объекты правильно.

Например, оценщик нашел похожие квартиры в одном доме, но на разных этажах. Этажность тоже влияет на цену. По методике первый и последний этажи приводят к «базовым» этажам. Это делают с помощью введения небольшого дисконта к цене, либо из найденных объектов убирают самый дешевый и самый дорогой в пересчете цены на квадратный метр.

При оценке стоимости квартиры оценщик учитывает наличие социальной инфраструктуры рядом с домом, транспортную доступность, экологию, этажность.

Как происходит оценка объекта

Заказать оценку квартиры просто:

- Вы узнаете у банка список аккредитованных оценщиков.

- Заключаете договор. Его заключают не с физлицом, оценщиком, который непосредственно проводит оценку, а с оценочной компанией, в которой он работает.

После заключения договора оценщик выезжает на место, чтобы осмотреть объект, собирает и анализирует информацию. С учетом задачи клиента он выбирает метод оценки, рассчитывает рыночную цену объекта и формирует отчет об оценке квартиры для ипотеки.

Сроки. Если объект недвижимости типовой, например, квартира в многоквартирном доме, то оценщик обычно готовит отчет в течение 1–2 дней после получения заказа. Если объект сложный, то подготовка может затянуться на неделю.

Документы для оценки квартиры

Чтобы оценить квартиру в новостройке, понадобятся:

- договор долевого участия;

- акт приема-передачи квартиры;

- технический паспорт или поэтажный план и экспликация квартиры.

Чтобы оценить вторичное жилье, понадобятся:

- выписка из ЕГРН или свидетельство о праве собственности;

- технический паспорт или поэтажный план и экспликация квартиры.

Что включает в себя отчет об оценке

В отчете об оценке указываются:

- реквизиты отчета: дата его составления и номер;

- данные оценщика, копия и реквизиты страхового полиса;

- описание объекта: адрес, площадь, характеристики, оценка состояния;

- оценка прилегающей территории: наличие инфраструктуры, транспортная доступность, экологическая ситуация района;

- обоснование выбора подхода к оценке;

- описание процесса определения цены;

- документы, которые использовал оценщик: правоустанавливающие документы, технический или кадастровый паспорта;

- фотографии объекта, которые позволяют идентифицировать предмет ипотеки и оценить его состояние;

- итоговая стоимость объекта;

- дата определения стоимости объекта — она может не совпадать с датой составления отчета об оценке;

- наличие перепланировок, если они есть, с указанием согласована она или нет.

Отчет готовят в бумажной или электронной форме. Бумажный документ должен быть распечатан, сшит, подписан оценщиком и заверен печатью, электронный — заверяется электронной цифровой подписью.

Закон рекомендует использовать независимую оценку в течение шести месяцев с даты проведения оценки. Например, если заемщик решит рефинансировать ипотеку через год после выдачи кредита, то придется делать новый отчет — ст. 12 закона 135-ФЗ.

Райффайзенбанк может рефинансировать кредит сразу после выдачи текущего кредита, например, на госсубсидию, — в таком случае делать новую оценку не нужно.

Оценка загородной недвижимости

При оценке загородной недвижимости оценивается не только частный дом, но и всё, что влияет на цену земельного участка:

- кроме стандартных документов, которые указаны выше, к отчету прилагается кадастровый паспорт земельного участка — в схеме указывается месторасположение дома;

- анализируются инженерные коммуникации,

- указывается наличие ограничений на участок, если они есть, например, сервитута.

Если квартиры в многоэтажных домах — это типовые объекты, то загородные дома индивидуальны, поэтому стоимость оценки выше. Цена зависит от удаленности объекта и его размеров. Обычно ценник в 2−3 раза выше, чем по квартирам.

Оценка квартиры в новостройке

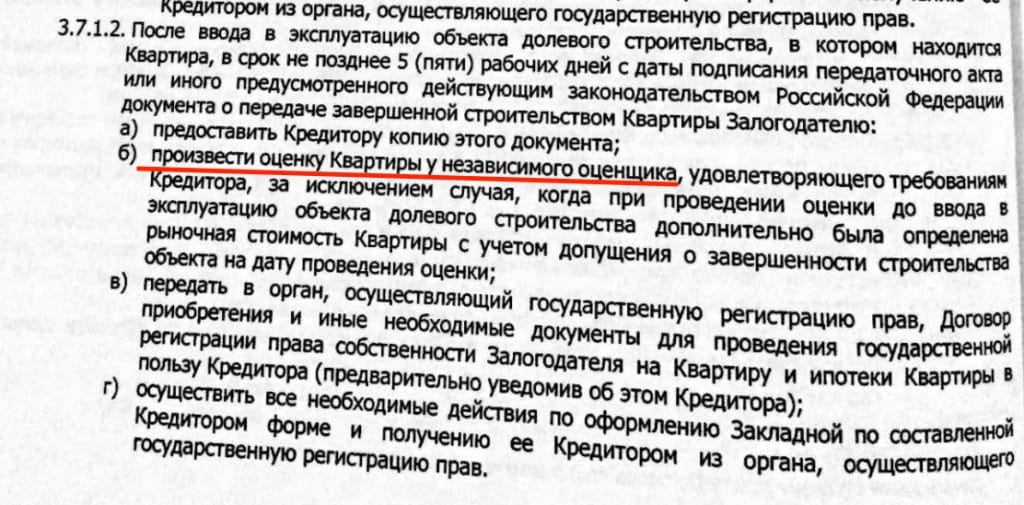

Для покупки квартиры в новостройке на этапе строительства банк использует стоимость из договора долевого участия. Сделать оценку квартиры можно уже после сдачи дома в эксплуатацию. Обычно условие о представлении отчета об оценке указывается в кредитном договоре в обязанностях заемщика.

Например, в кредитном договоре указано, что после ввода новостройки в эксплуатацию заемщик должен оформить закладную и провести оценку квартиры

Обычно на этапе строительства процентная ставка по кредиту выше на 1−2%, после оформления права собственности ставка снижается. Если заемщик не выполнит свои обязательства, то ставка останется повышенной.

Если вы не согласны с результатом оценки, можно заказать отчет в другой оценочной компании. Но это дополнительный риск: компания может оценить объект в ту же сумму, а вы потратите деньги и время.

Как банк использует отчет об оценке

Банк рассматривает заявку на ипотечный кредит в два этапа. Сначала оценивает заемщика, в соответствии с его доходами предварительно определяется максимальная сумма кредита. Затем рассматривает объект залога и с учетом его стоимости рассчитывает окончательную максимальную сумму кредита.

Для определения максимальной суммы кредита банк берет независимую оценку. В каждом банке есть свой норматив соотношения суммы кредита к стоимости залога. Так называемый коэффициент К/З (кредит/залог). Обычно он не выше 80%. На этом этапе банк может снизить предварительную сумму кредита, рассчитанную на первом этапе.

Например, по доходам вы можете претендовать на сумму в 4 млн руб. Но вы решили купить квартиру за 4 млн руб. При этом у банка норматив К/З не более 80%. Это значит по залогу банк сможет дать: 4 млн руб * 80% = 3,2 млн руб.

Обмануть банк, договорившись с оценщиком, не получится. Банк принимает отчеты только от аккредитованных оценочных компаний, то есть от тех, кому он доверяет.

Для чего нужна оценка квартиры при ипотеке ? Ответы на все вопросы вы найдете в статье, подготовленной специалистами Выберу.ру. … Ипотека – один из самых востребованных продуктов среди крупных российских банков . Однако получить ее непросто. В наибольшем числе случаев заемщикам необходимо передать приобретаемую или уже имеющуюся квартиру в залог. А для этого нужно знать точную рыночную стоимость жилья. Оценка квартиры для ипотеки требуется во всех банках . В этой статье мы разберем само понятие процедуры, ее значение для ипотечного займа, узнаем, сколько стоит оценка квартиры для ипотеки , а также расскажем, как выбирать оценочную компанию.

Оценка квартиры для ипотеки

Ипотека – один из самых востребованных продуктов среди крупных российских банков. Однако получить ее непросто. В наибольшем числе случаев заемщикам необходимо передать приобретаемую или уже имеющуюся квартиру в залог. А для этого нужно знать точную рыночную стоимость жилья. Оценка квартиры для ипотеки требуется во всех банках.

В этой статье мы разберем само понятие процедуры, ее значение для ипотечного займа, узнаем, сколько стоит оценка квартиры для ипотеки, а также расскажем, как выбирать оценочную компанию.

Что такое оценка недвижимости для ипотеки и для чего она нужна?

Оценка квартиры для ипотеки – это процедура определения стоимости жилья, важная составляющая любого кредитного договора. Это один из пунктов федерального закона «Об ипотеке». Дело в том, что банк, выдавая крупные суммы для покупки квартиры, требует залог, который обеспечит выплату долга в тех случаях, когда заемщик по каким-либо причинам не может далее выполнять свои кредитные обязательства. Стоимость залога при этом должна быть равна сумме займа или превышать его. В случае с приобретением недвижимости залогом становится либо имеющаяся, либо приобретаемая квартира – впрочем, чаще используется именно приобретаемая. Оценка для ипотеки влияет и на сумму кредита: она вычисляется, исходя из ликвидной и рыночной стоимости жилья. При этом кредитная организация выбирает именно наименьшую стоимость.

Однако оценка недвижимости для ипотеки полезна и самим заемщикам. Во-первых, так вы сможете понять, на сколько адекватна стоимость жилья, установленная продавцом. Во-вторых, наличие залога с достаточной стоимостью гарантирует клиенту банка оплату его долга, если сам заемщик больше не сможет выплачивать ипотеку. Квартиру продадут по реальной рыночной стоимости, что покроет появившийся долг.

Обе стороны сделки заинтересованы в честном проведении оценки. Банку важно полностью погасить долг заемщика и покрыть возникшие риски, а заемщику и его риелтору – получить как можно большую сумму в кредит.

Как происходит оценка для ипотеки?

Процесс оценки можно начинать только после того, как вы выберите жилье и договоритесь с продавцом. При этом для начала процедуры вам потребуется определенный пакет документов. В него входят:

- Правоустанавливающие документы: свидетельство о праве собственности на квартиру, договор о купле-продаже. При оформлении ипотеки на новостройку необходима копия договора долевого участия.

- Планы БТИ с экспликацией квартиры: в этом документе приведено детальное описание жилплощади, точные размеры и поэтажный план здания. Оценщику потребуется сверить реальный и задокументированный план недвижимости. При наличии перепланировки необходима регистрация внесенных изменений.

- Копия кадастрового паспорта. Паспорт выдается собственнику объекта в БТИ.

- Для вторичного жилья – справка о том, что здание не фигурирует в планах на снос.

- Справка о перекрытиях для зданий, построенных до 1960 года. Она необходима потому, что старые здания построены на перекрытиях из дерева, а потому более пожароопасны. Поэтому страховые компанию отказывают в сотрудничестве банку, а банк, в свою очередь, не может выдать ипотеку без договора страховки.

- Копия паспорта заявителя и контактные данные.

Собранные документы необходимо предоставить в оценочную компанию. Там же вы сможете договориться со специалистом о проведении экспертизы, ее дате, времени и месте. Оценщик приедет на место в назначенное время и проведет оценку одним из следующих методов.

Первый способ – сравнительный или рыночный. Специалист оценивает объект с точки зрения уже закрытых сделок на рынке жилья. При этом на результат влияют различные коэффициенты, которые рассчитываются исходя из различных показателей недвижимости. К ним относятся возраст постройки, размер жилой площади, транспортная доступность и удаленность здания от значимых городских объектов (больниц, детских садов, школ и т. д), качество отделки и многое другое. Этот метод позволяет определить рыночную стоимость недвижимости.

Второй способ – затратный. Оценка квартиры для ипотеки происходит на основе затрат, которые потребуются на постройку такого же объекта. Результатом оценки становится ликвидная стоимость квартиры.

Третий метод применяется наиболее редко – доходный. Он предполагает, что оценщик определяет потенциальный доход от использования объекта, например, для съема.

Как уже было сказано выше, сравнительный метод оценки позволяет узнать рыночную стоимость жилья, а затратный – ликвидную. При этом отличаются они, как правило, незначительно.

Могут быть исключения: например, квартиры с дорогим ремонтом в зданиях старого фонда при оценке сравнительным способом будут намного дороже, чем при затратном.

Кроме того, при оценке учитываются такие факторы, как:

- Экологическая обстановка района;

- Расположение остановок, детских садов, школ, больниц и другой инфраструктуры по отношению к постройке;

- «Возраст» дома – не применяется к новостройкам;

- Материалы, использованные при строительстве здания;

- Количество этажей;

- Состояние двора, прилегающего к дому.

При оценке самой квартиры специалисты также обращают внимание на:

- Ее площадь,

- Количество комнат,

- Планировку,

- Этаж, на котором находится квартира,

- Состояние отделки и коммуникаций,

- Дефекты или поломки.

Сколько это стоит?

Один из самых распространенных вопросов – сколько стоит оценка квартиры для ипотеки? Однако однозначного ответа на этот вопрос нет. Стоимость оценки зависит от региона, в котором производится процедура.Так, в Москве цена за услуги оценочных компаний составляет от 3500 до 5000 рублей. В Санкт-Петербурге – от 3000 до 4000 рублей. В эту сумму входит как сама процедура, так и составление отчета. В регионах стоимость оценки квартиры для ипотеки так же может разниться. Как правило, на нее влияет удаленность населенного пункта, в котором находится приобретаемая недвижимость, от регионального центра. Кроме того, повлиять на цену может и время.

За срочную оценку и составление документов специалисты могут потребовать дополнительную плату – от 2ей.

Отчет по оценке

Оценка недвижимости для ипотеки завершается составлением отчета. Что в него входит?

- Данные оценочной компании и данные заказчика;

- Сведения об использованных методах оценки квартиры;

- Полная информация, полученная специалистом о жилье;

- Сравнительный анализ рынка недвижимости на примере аналогичных сделок;

- Ликвидная и рыночная стоимость квартиры;

- Приложение – документы, фотографии, сделанные во время проведения оценки, дублированная информация о стоимости квартиры и вывод – вероятная выручка банка от продажи недвижимости.

Отчет готовится в течение 2−5 рабочих дней и выглядит как печатный документ, объемом 25−30 листов, с нумерацией и шнуровкой. В нем должна присутствовать печать и подпись ответственного сотрудника оценочной компании.

Отчет остается действительным в течение 6 месяцев. Если по каким-то причинам ипотечный договор не заключен в течение этого времени, банк может потребовать проведение дополнительной оценки.

К какому оценщику обратиться?

Банки рекомендуют своим клиентам обратиться в одну из аккредитованных ими компаний. Списки этих оценщиков можно найти на сайтах кредитных организаций или запросить в одном из отделений. Однако вы имеете право и сами выбрать специалиста – фирму или частного эксперта. Он должен соответствовать следующим требованиям, которые, как правило, не меняются от банка к банку:

- Деятельность оценщика должна быть застрахована на срок не менее 1 года;

- Фирма или СРО должны быть членами СРО и постоянно совершать взносы в общий фонд;

- У оценщика должен быть полис страхования гражданской ответственности, от 300 тыс. рублей.

Стоит учесть еще одно правило: специалист не должен находиться в родстве с лицом, заказавшим услугу, так как это может повлиять на результат процедуры.

Несмотря на то, что оценка для ипотеки может быть проведена и оценщиком, выбранным самим заемщиком, многие специалисты рекомендуют выбирать среди аккредитованных банком компаний. Дело в том, что банк может потребовать повторное проведение процедуры при малейшем подозрении на завышенную стоимость – а это дополнительные затраты для заемщика.

Зачем банк требует оценку квартиры при ипотеке : ему нужно знать реальную стоимость квартиры, чтобы определить возможную сумму кредита . Если вдруг продавец просит больше, более указанной в оценке суммы банк не выдаст … Получается, что оценщик становится глазами банка , которые видят реальный объект; для проверки юридической чистоты объекта. Порой бывает так, что продавец устанавливает одну цену, а в оценке фиксируется другая. … Если покупается объект вторичного рынка или готовая новостройка , оценка проходит сразу, отчет входит в обязательный комплект документов. Если речь о строящемся объекте, то оценка делается после сдачи дома, то есть уже после выдачи ипотеки .

Оценка квартиры для ипотеки в вопросах и ответах

Обратившись за ипотечным займом, вы столкнетесь с требованием кредитного менеджера сделать оценку квартиры для банка. Это абсолютно легитимно и прописано в 9 ст. закона «Об ипотеке» – основном нормативном акте, который регулирует процесс выдачи кредитов на недвижимость.

- Вы хотите взять кредит в банке;

- Сумма большая, и банку нужны гарантии, что эти деньги будут возвращены – то есть залог;

- В случае с ипотечными займами, залогом будет квартира, которая приобретается на деньги банка;

- Если кредит не будет выплачен, банк сможет продать недвижимость на аукционе и вернуть деньги.

В этот момент появляется вопрос – за сколько банк сможет продать квартиру. Нужно знать рыночную стоимость объекта недвижимости. Банк выдаст кредит только на такую же или меньшую сумму.

Ипотечные заемщики иногда путают этот показатель с суммой в договоре – это разные вещи. Сумма в договоре – цена, за которую продается квартира в конкретной сделке. Оценка среднерыночной стоимости – профессиональный расчет, который зависит от площади, планировки, инфраструктуры, этажности и прочих факторов.

Оценку среднерыночной стоимость могут проводить только квалифицированные оценщики – это тоже требование закона. Поэтому проводится профессиональная оценка квартиры для закладной.

Исследование среднерыночной цены пригодится и покупателю – иногда оказывается, что рыночная стоимость существенно ниже, чем просит продавец. Если цена оценки окажется существенно ниже желанной суммы кредита, банк может отказать в выдаче займа.

Какие документы потребуются для оценки?

Обратите внимание, что большая часть из списка документов принадлежит владельцу покупаемой квартиры. Поэтому заказывайте оценку и начинайте собирать пакет документов, когда уже точно приняли решение о покупке именно этого жилья.

В перечень документов, необходимых для оценки, входят:

- Документы, подтверждающие право на продажу этой квартиры. Например, свидетельство о собственности, договор купли-продажи, договор дарения или бумага о вступлении в наследство. Если речь идет о покупке только части недвижимости – например, комнаты, — то подойдет договор долевого владения.

- Нужна копия кадастрового паспорта. Этот документ можно получить в БТИ. Выдадут бумагу только собственнику.

- Владелец квартиры также должен предоставить вам планы БТИ – это документ с полным описанием квартиры. В нем начертан план жилья с точными размерами. Указываются площадь общая и площади отдельных помещений. Обратите внимание, что в плане БТИ должны быть прописаны площади всех помещений, включая ванную комнату и коридор.

- Копия вашего паспорта и контактные данные, например, номер телефона;

Если в квартире была выполнена перепланировка, то на плане это должно быть отображено. Обычно это выглядит так – на одном листе старая планировка, на втором – новая, узаконенная. Или обе планировки печатают на одном листе.

Изменение планировка сделано без разрешения? Для оформления закладной банку предоставляется отчет с информацией о неузаконенной перепланировке и банк откажет в выдаче ссуды. Собственнику придется переделывать квартиру обратно или получать разрешения.

Обратите внимание на две тонкости:

- Дом построен раньше, чем в 1960 году? Нужно получить справку об отсутствии деревянных перекрытий. Проблема в том, что эти перекрытия имеют высокий класс пожарной опасности и страховые компании не выдают договора страхования на такие объекты. Соответственно, ипотеку взять не получится.

- Может потребоваться справка о том, что что дом не будет снесен – объекта нет в плане на снос местной администрации.

Где можно сделать оценку?

При оформлении ипотеки оценка квартиры может производиться только компанией, имеющей право заниматься этим видом деятельности. Есть и особые требования. Не стесняйтесь спрашивать, соответствует ли компания этим требованиям при первом обращении:

- Работа оценщика застрахована;

- Оценщик – неважно, компания это или частные предприниматель – состоит в СРО. Объединение профессиональное, не скрывающее своих контактов и список членов;

- Оценщик имеет страховой полис гражданской ответственности за свою работу.

Обратите внимание, что банк может предоставить вам список так называемых «аккредитованных агентств для оценки». Менеджер в погоне за бонусами может даже сообщить, что рыночная оценка квартиры для ипотеки может производится только этими организациями. На самом деле нет – вы вольны обращаться к любому независимому агентству.

Но наличие организации в аккредитованном списке повышает шансы на то, что организация выдаст отчет, который соответствует всем современным требованиям закона. Перед заказом отчета проверьте компанию – как давно она существует на рынке, есть ли у нее рекомендации.

Мы рекомендуем обращаться в компанию, а не к частному лицу – в погоней за экономией вы можете получить отчет, который не примет кредитная организация. В нашей организации огромный опыт в составлении отчетов оценочной компании для получения ипотечных кредитов. Документы принимаются банками, заемщики становятся обладателями квартиры без проволочек и проблем.

Сколько будет стоить оценка?

Стоимость оценки в Москве в среднем варьируется от 3,5 до 6 тысяч рублей. В регионах можно найти оценщика за 1,5-3 тысячи рублей. Лучше всего заказывать оценку заранее – срочная работа эксперта ценится дороже.

Обратите внимание – выбирать оценщика нужно не только по самой низкой цене. Смотрите на репутацию организации и ее подход к работе с клиентами. Да, можно найти частника, который сделает все быстро и очень дешево. Но в банке такой отчет могут не принять из-за нарушений по оформлению или самому процессу оценки.

Что обязательно должно быть у оценщика?

- Профильное образование.

- Членство в СРО.

- Застрахованная ответственность.

- Стаж работы хотя бы от 2-х лет.

Оценка квартиры для ипотеки и оформление отчета – процесс, требующий квалификации, опыта и знаний. Выбирайте организацию, которая работает на рынке давно.

Как происходит оценка квартиры для банка?

Существует несколько методов оценки недвижимости для ипотечного займа. Основной – сравнительный. Это объективный метод, который учитывает закрытые сделки на рынке жилья и дает максимально точную рыночную сумму за объект.

Рассказать о всех тонкостях оценки в одной статье невозможно. Есть масса специальных коэффициентов, которыми оперирует эксперт во время исследования. Учитывается не только состояние квартиры и ее характеристики, но и масса тонкостей. Например, удаленность об основных объектов городской инфраструктуры, наличие парковок, благоустроенность двора и прочее.

Есть и другие методы. Например, затратный. Здесь речь идет о том, сколько денег необходимо на постройку аналогичного объекта. Подходит скорее для анализа дома, чем квартиры.

Еще один метод – выяснение, какой доход владелец получит за использование для сдачи в аренду. Он так и называется – доходный метод. Используется крайне редко.

Обратите внимание – оценка делается не только по документам или плану БТИ. Эксперт-оценщик делает фотографии помещения – их вы получите в отчете.

Сколько делается оценка по времени?

Средний срок подготовке отчета об оценки ипотечной квартиры занимает от 2 до 5 дней. Срок может увеличиться, если покупатель и продавец не предоставили всех нужных документов.

Если хотите сэкономить, убедитесь, что продавец также заинтересован в продаже, как вы – в покупке. Так он быстрее соберет документы и договориться с оценщиком о встрече.

Оценку можно провести быстрее, но это будет дороже.

Что влияет на оценку недвижимости?

- Во внимание берется престижность района и экологическое состояние – если квартира рядом с промышленной зоной, то стоимость будет ниже.

- Если же рядом с квартирой много школ, детсадов, поликлиник и других важных социальных объектов, стоимость повысится.

- Важно не только состояние отделки квартиры, но и состояние подъезда и общих перегородок. Грубо говоря, квартира с евроремонтом в разваливающемся доме не будет оценена дорого.

- Берется в расчет и наличие двора – обустроенная для отдыха территория ценится выше, чем «пятачок» на десять машин.

Напомним, сама квартиры оценивается по:

- Площади;

- Количеству комнат;

- Общему состоянию – отделка, перекрытия, планировка;

- Наличие или отсутствие дефектов в ремонте;

- Этаж – первый или последний дешевле.

Как выглядит оценочный альбом?

- Информация о компании, которая проводила экспертизу. Контактные данные компании.

- Информация о заказчике оценки – то есть о вас.

- Полная характеристика на квартиру, которую вы планируете купить. Проверьте адрес, данные о площади, планировке и прочее.

- Анализ рынка недвижимости по вашему объекту – численные показатели.

- Сумму ликвидной стоимости и рыночной стоимости квартиры для покупки.

- Приложения – фотографии, копии дипломов оценщика и прочее.

В отчете оценщика должен быть заключительные раздел – именно его в первую очередь читают кредитные специалисты. В нем содержится информация о цене жилья и о том, сколько банк сможет получить за эту квартиру на данный момент – если будет расторгнут договор об ипотеке.

Требований к внешнем виду отчета нет. Обычно это папка, в которой минимум 20 листов формата А4, обычно гораздо больше. Документы прошиты и пронумерованы. Везде стоят подписи оценщика. Есть печать.

Обратите внимание – действует отчет только 6 месяцев. Если же договор на квартиру не был заключен, или планируется рефинансирование – придется делать новую оценку. Причина – постоянные изменения на рынке недвижимости.

Какой срок действия отчета об оценке?

Срок действия отчета об оценке – шесть месяцев. Но лучше уточнить у менеджера банка – в некоторых случаях требования кредитных учреждений могут отличаться от этого срока. В отзывах об ипотечных продуктах можно найти жалобы граждан, которым отказывали в выдаче кредита или рефинансировании ипотеки спустя месяц после оценки.

- Спросите менеджера банка, будет ли действовать отчет, если срок действия ипотечной заявки закончится – на рассмотрение нового у некоторых банков может уйти до 2-3 месяцев.

- Уточните, нет ли каких-то иных требований у банка к отчету об оценке.

Кто заказывает оценку недвижимости продавец или покупатель?

Оценку имущества продавца оплачивает покупатель. Это логично – заинтересован в получении ипотеки, а соответственно в процедуре оценки покупатель. Продавцу же нет смысла тратить свои деньги – проще дождаться покупателя за наличные.

Поэтому мы рекомендуем заказывать оценку только тогда, когда уже есть точная уверенность, что сделка по купле-продаже осуществиться без проблем.

Еще раз – оценку оплачивает покупатель, поэтому сначала соберите все документы, убедитесь в чистоте квартиры и только затем обращайтесь за установлением сумму оценки, чтобы не потратить деньги и время впустую.

Нужна ли повторная оценка квартиры при рефинансировании?

Если вы планируете сделать рефинансирование ипотеки – т.е. перезаключить договор ипотечного займа, повторная оценка потребуется в случае, если первому отчету больше шести месяцев.

Фактически рефинансирование – это новый договор. Соответственно, банк проводит все операции заново. В том числе и выясняет, сколько денег он получит, если ваша сделка будет разорвана и квартиру придется пускать на торги. Для этого ему нужны данные о ликвидной стоимости жилья.

Если же вы решили провести рефинансирование меньше чем через шесть месяцев после составления отчета об оценке, то в теории повторные действия не нужны. На практике же нужно уточнять у менеджеров – судя по отзывам клиентов, некоторые менеджеры все-таки требуют сделать документ заново.

Нужна ли оценка для ипотеки на новостройку?

Судя по отзывам, некоторые менеджеры банков требуют такую оценку. На самом же деле, это не нужно – сумма за квартиру устанавливается застройщиком и указывается в договоре долевого участия.

Если вы планируете взять ипотечный кредит, заказывать отчет об оценке придется в любом случае. Выбирайте организацию, которая ответственно относится к приему на работу экспертов-оценщиков. Только высокая квалификация и ответственность гарантирует независимое исследование и отчет, которые примет любой банк.

По закону банки обязаны принимать оценку любого оценщика . Но в реальности банки сами аккредитовывают компании, оценке которых доверяют. Какие именно оценщики котируются у конкретного банка , обычно написано на сайте. Сбербанк сотрудничает с более чем 2000 оценщиков по всей России, а «Альфа- банк » принимает отчеты любых оценщиков и заявляет об этом на своем сайте. Как выбрать компанию для оценки . Позвоните по списку оценочных компаний, предложенному в банке . Вот что нужно выяснить в разговоре. … Элитная квартира в новостройке будет долго продаваться даже с дисконтом. Разброс цен на трехкомнатные квартиры в Санкт-Петербурге. Дом.

- https://www.raiffeisen-media.ru/nedvizhimost/kak-sdelat-otsenku-kvartiry-dlya-ipoteki/

- https://www.vbr.ru/banki/help/mortgage/ocenka-kvartiry-dlia-ipoteki/

- https://intelis-ocenka.ru/faq/ocenka-nedvijmosti/ocenka-kvartiry-dlya-ipoteki-v-voprosah-i-otvetah/