Заемщики часто спрашивают, как долго оформляется ипотека в банке ВТБ – это время придется заранее учитывать при планировании купли-продажи недвижимости. Сроки

Порядок оформления документов в собственность при покупке квартиры по ипотеки после получения ключей?

Порядок оформления документов в собственность при покупке квартиры по ипотеки после получения ключей?

Ответы на вопрос:

Сначала нужно проверить квартиру по ФЗ№122 в ЕГРП только потом собирать документы. Обращайтесь, решим.

Похожие вопросы

Приобрёл квартиру по ДДУ у «Пик» в 2017, для чего взял ипотеку в «ВТБ 24». После сдачи квартиры с подписание акта приёмки-передачи все документы были в качестве платной услуги переданы «Пиком» на регистрацию права собственности. Важно: до оформления мной и банком закладной по факту сдачи объекта с последующей его оценкой. Право собственности на меня зарегистрировали в течение полутора месяцев, после чего «Пик» передал мне соответствующий пакет документов обратно. Закладная же по-прежнему отсутствует. Процесс не совсем стандартный, как я понимаю, потому как для оформления права собственности обычно нужна закладная, что является важным мотивирующим факторов для взявшего кредит субъекта такую закладную с банком делать.

1. Законен ли вообще процесс, который пошёл не совсем по плану?

2. Нужно ли мне теперь оформлять закладную? Зачем?

3. После оформления закладной, нужно ли мне потом что-то повторно/дополнительно делать с действующим правом собственности — типа «досдать зачёт»?

Получить ключи в новостройке можно только после того, как дом сдан в эксплуатацию, покупатель и продавец подписали акт приема-передачи и не имеют друг к другу претензий. С этого момента покупатель становится ответственным за оплату коммунальных услуг. … Зарегистрировать право собственности на квартиру в новостройке можно только после составления кадастровых паспортов на всю недвижимость. То есть придется дождаться, пока остальные жильцы получат ключи и составят акт приема-передачи. … Поздравляем, вам одобрили ипотеку ! Что дальше ? Вам уже пришла та самая смс: «Поздравляем, ипотека одобрена».

Оформление ипотеки в банке ВТБ: этапы, пошаговая инструкция, сроки рассмотрения, необходимые документы

Заемщики часто спрашивают, как долго оформляется ипотека в банке ВТБ – это время придется заранее учитывать при планировании купли-продажи недвижимости. Сроки одобрения ипотеки в банке ВТБ могут составлять около месяца, хотя в некоторых случаях полное оформление потребует 8-10 недель. Ипотека в банке ВТБ оформляется на объекты вторичного рынка, на новостройки и строящееся жилье, программы имеют свою специфику. Также банк участвует в различных программах кредитования с господдержкой – для ее получения потребуется предоставить дополнительные документы, что затягивает сроки рассмотрения.

Сколько времени займет полное оформление ипотеки в банке ВТБ

Нельзя однозначно ответить, сколько времени оформляется ипотека в банке ВТБ. Итоговый срок будет зависеть от многих факторов: продолжительности рассмотрения заявки, времени поиска жилья и сбора документов, одобрения найденного варианта. В большей части случаев время оформления ипотеки составит около 4-5 недель, если заемщик уже знает, какое жилье собирается приобрести и быстро находит подходящий вариант.

Если используется кредитование с господдержкой, оформление ипотечного кредита займет больше времени. Потребуется подтвердить документально, что заемщик имеет право на предоставление льготы. Банк работает с программой военной ипотеки и материнским капиталом.

Этапы рассмотрения ипотечного кредита и нужное для каждого этапа время

В ВТБ банке можно взять кредит в размере до 6 млн. рублей, вероятность одобрения и максимальная доступная сумма будут напрямую зависеть от уровня дохода заемщика. При подаче заявки нужно указать требуемую сумму и уровень заработка, который клиент может подтвердить документально.

Предварительное одобрение ипотеки занимает от нескольких минут до 5 рабочих дней.

Держателям зарплатных карт ВТБ и владельцам вкладов получить одобрение ипотеки намного проще: банк может самостоятельно отследить перемещение денег на их счетах и сделать вывод об уровне доходов без предоставления дополнительных документов только на основе собственных данных.

Основные этапы получения решения – это предварительное одобрение заявки, выбор недвижимости, сбор документов и оформление кредитного договора. Нужно обратить внимание на условия и требуемый список документации на каждом этапе оформления. В среднем клиент ждет около месяца, пока рассматривается ипотека, проверяется кредитная история, оценивается платежеспособность по количеству средств на счете. Рассмотрим детально каждый шаг получения ипотеки.

Этап 1: подача заявки на ипотечный кредит

В ВТБ можно выбрать два способа стартового обращения для предоставления ипотеки:

- Личное обращение. Можно подать заявку в отделении банка с предоставлением базового набора документов. Минус такого способа – необходимость лично ехать в банк и терять время в очереди.

- Подача заявки онлайн. В ВТБ есть особенность – «Цифровой бонус». При подаче запроса через личный кабинет процент по кредиту снижается на 0,3% от ставки. В результате незначительно снижается переплата, поэтому подавать заявку через интернет не только удобно, но и выгодно.

Какие документы понадобятся для составления заявки?

При любом способе подачи запроса заемщик должен собрать стандартный пакет документов для оформления ипотеки:

- Общегражданский паспорт с отметкой о постоянной прописке;

- СНИЛС или ИНН (для тех, у кого нет СНИЛС);

- Документы для подтверждения платежеспособности. Обычно это справка 2-НДФЛ, однако предоставляется возможность заполнить справку по форме банка. ИП может предоставить налоговую декларацию;

- Копия трудовой книжки для подтверждения официальной занятости. ИП предоставляет свидетельство о регистрации – предприятие должно существовать не менее 18 месяцев. Трудовая книжка наемного сотрудника должна находиться в бухгалтерии работодателя.

Сбор документов начинается за несколько дней до подачи запроса, вес перечисленные бумаги необходимы. Как только вы подали документы, банк начинает рассмотрение заявки и оценивает благонадежность клиента.

Этап 2: рассмотрение заявки сотрудниками банка ВТБ

Сроки рассмотрения заявки на ипотечный кредит будут зависеть от категории клиента. Получателям зарплаты и держателям крупных вкладов для этого потребуется всего несколько минут, банк рассматривает заявку на ипотеку в автоматическом режиме благодаря уже имеющимся данным о количестве средств на счетах.

Другим категориям заемщиков приходится ждать ответа банка ВТБ больше времени. Запрос может рассматриваться до 5 рабочих дней, в некоторых случаях банк может запрашивать дополнительные документы.

Что делать после рассмотрения заявки?

Когда завершилось предварительное рассмотрение заявки на ипотеку, банк направит клиенту уведомление. После одобрения можно будет начинать искать недвижимость для покупки.

Этап 3: одобрение жилищного кредита

Время ожидания одобрения кредита в банке ВТБ будет во многом зависеть от категории заемщика, его кредитной истории и подтвержденной платежеспособности. Обычно одобряют ипотеку в банке ВТБ тем, для кого размер ежемесячного платежа по запрошенной сумме будет составлять не больше трети от официальной зарплаты. Банк может предложить свои варианты с учетом платежеспособности клиента, например, снизить сумму платежа и увеличить срок возврата.

Одобрение происходит только при хорошей кредитной истории: просроченные или непогашенные долги в прошлом – это веский повод для отказа. Получить одобрение можно несколькими способами.

Как узнать одобрен ли ипотечный кредит банком ВТБ

Если клиенту одобрили ипотеку в банке ВТБ, решение будет отправлено в виде СМС на телефон с указанным номером, также появится сообщение в личном кабинете банка. Заемщику стоит проверять одобрение каждый день после отправки запроса, чтобы не пропустить важное уведомление.

Время действия полученного одобрения

Одобренный кредит в банке ВТБ действует 60 календарных дней (2 месяца). Как только заемщику будет отправлено уведомление, начинает отсчитываться время действия одобрения кредита. В течение этого срока необходимо выбрать подходящую квартиру для покупки.

Чтобы уложиться в срок одобрения ипотеки, заемщик может воспользоваться услугами риелторского агентства при поиске недвижимости. Это значительно ускорит процесс, так как специалисты уже знают, какие объекты точно будут соответствовать банковским требованиям. Если срок действия одобрения будет пропущен, придется начинать процедуру заново и повторно оформлять заявку со сбором документов.

Что нужно делать после одобрения ипотечного кредита

Как только банк одобрил ипотеку, нужно переходить к дальнейшим действиям. Если банк ВТБ одобрил ипотеку на новостройку, клиент может выбирать уже построенные и незаконченные дома по договору долевого участия. При одобрении кредита на вторичное жилье, выбор будет более широким – можно выбирать дома любого года постройки, если они соответствуют банковским требованиям.

Этап 4: подбор объекта недвижимости

После одобрения ипотеки следует этап поиска подходящей недвижимости . Можно действовать самостоятельно и искать по частным объявлениям, но этот процесс может затянуться. Для согласования варианта жилья нужно заранее ознакомиться с предъявляемыми к нему требованиями.

Этап 5: оценка жилья

Выбранная квартира должна пройти процедуру оценки – на сайте банка представлен перечень рекомендованных оценочных компаний, в которые можно обратиться. Оценщик осматривает недвижимость, анализирует все ее параметры и делает итоговый вывод о рыночной стоимости. От этой суммы будет зависеть максимальный размер банковского кредита – банк предоставляет не больше 85% от рыночной цены.

Этап 6: сбор необходимых документов на жилье

Чтобы заключить договор купли-продажи, покупатель должен получить у продавца комплект дополнительных документов на объект недвижимости. В него входят следующие бумаги:

- Выписка из домовой книги и кадастровый паспорт. Эти виды документов оформляются через БТИ. Если у продавца их нет, он должен получить их заново – это затягивает время оформления сделки.

- Техпаспорт на недвижимость.

- Свидетельство о праве собственности на квартиру.

Если документы на жилье не в порядке, и продавец не может оформить недостающие бумаги в короткие сроки, заемщику часто приходится искать альтернативный вариант для покупки, так как время действия заявки ограничено.

Срок рассмотрения документов на ипотечный кредит

Комплект документации на жилье направляется на рассмотрение в банк. Срок одобрения может составлять до месяца, а в некоторых случаях оно может затянуться еще больше. Служба безопасности внимательно анализирует оценочный альбом, проверяет технические документы на квартиру, чтобы убедиться в ликвидности жилья.

Этап 7: одобрение недвижимости

Одобрение объекта по ипотеке в банке ВТБ возможно только при соответствии выбранной квартиры следующим требованиям:

- Дом подсоединен ко всем централизованным коммуникационным линиям: отоплению, водопроводу, канализации, электроснабжению.

- Объект не находится в аварийном состоянии, не предназначен к сносу.

- Квартира и многоквартирный дом не требуют капитального ремонта.

Этап 8: оформление страховки

При заключении кредитного договора заемщик обязан застраховать приобретенный объект от пожаров, взрывов, наводнений и иных ситуаций, которые могут уничтожить жилье. Если квартире будет причинен серьезный ущерб, банк получает страховую компенсацию.

Стартовая процентная ставка может быть снижена после оформления страховки. Она уменьшается на 1%, если заемщик выбирает дополнительное страхование жизни и здоровья. Таким образом банк защищает себя от финансовых потерь в случае внезапной смерти заемщика или утраты им трудоспособности.

Этап 9: подписание кредитного договора

Клиент в назначенный день посещает отделение банка ВТБ с паспортом и подписывает кредитный договор. В этом документе детально прописываются все условия предоставления жилищного займа, поэтому его нужно изучить максимально внимательно. К договору прикладывается график внесения платежей равными суммами по стандартной аннуитетной схеме.

Этап 10: регистрация сделки

После заключения договора нужно передать право собственности на приобретенный объект другому человеку. Для этого сделка должна быть зарегистрирована в Росреестре, это можно сделать при обращении в МФЦ с комплектом документов. Представитель банка при этом присутствовать не обязан, это действие выполняют только продавец и покупатель.

Возможна регистрация прав собственности в электронном формате: нужно перейти на официальный сайт Росреестра и подать заявку. Электронная регистрация сделки проходит значительно быстрее, чем при подаче документов через МФЦ – на нее уходит всего 4 рабочих дня.

Этап 11: внесение первоначального взноса

Первоначальный взнос по ипотеке в ВТБ составляет минимум 15% от стоимости приобретенной недвижимости. Эти средства заемщик перевозит на счет продавца, квитанция предоставляется в отделение банка.

Этап 12: выдача кредита

Когда подписан договор купли-продажи, составлен акт приема-передачи жилья и внесен первоначальный взнос, банк переводит оставшуюся стоимость недвижимости на счет продавца. С этого момента кредит считается предоставленным, заемщик начинает выплачивать долг по выданному графику.

Основные причины задержек на каждом этапе

Наиболее распространенные причины долгого рассмотрения заявок:

- Предоставление неполного комплекта документов. Особенно это важно, если клиент имеет право на льготы от государства. Банк может запросить дополнительные бумаги и долго их рассматривать.

- Проверка дополнительных доходов клиента и его поручителей. Заемщик может увеличить максимальную доступную сумму с помощью поручительства или документального подтверждения других источников средств, однако они будут тщательно проверяться.

- Проверка кредитной истории. Клиенты ждут, пока бюро даст ответ и подтвердит, что нет неоплаченных долгов.

Возможны и другие причины задержек, например, какие-либо ошибки или неточности в документах. Однако чаще всего клиенту удается беспрепятственно получить ипотеку и стать полноправны собственником жилья.

Похожие записи

Многие заемщики заранее хотят узнать, как долго оформляется ипотека в Альфа-Банке и когда можно будет…

Многих клиентов интересует, как долго оформляется ипотека в банке Открытие и как сократить это время…

Многих заемщиков волнует, как долго оформляется ипотека в Сбербанке – от этого напрямую зависит срок…

Что это такое Приобретение квартиры не по карману большинству россиян, поскольку цена собственных квадратных метров…

Закладная по ипотеке квартиру в ВТБ 24 представляет собой документ, который подтверждает права на жилье, передаваемое в качестве залога по кредиту . … ВТБ 24 документы для получения закладной. Подводные камни. Что делать в случае утери. Закладная на приобретаемую по ипотеке квартиру в ВТБ 24 представляет собой стандартный документ, который подтверждает права на жилье, передаваемое в качестве залога по кредиту . Бумага находится в распоряжении банка вплоть до полного выполнения клиентом всех обязательств по заключенному договору. Для чего нужна закладная.

Купила квартиру в ипотеку онлайн. Личный опыт

В разгар коронавируса я решилась на покупку квартиры в новостройке, да еще и в ипотеку. Договор оформляла онлайн, и теперь хочу поделиться своим личным опытом с теми, кто тоже планирует дистанционно приобрести жилье и желает «на живом примере» разобраться, как сейчас устроены подобные сделки.

Хотите выгодно купить квартиру в новостройке в Москве или области? С Авахо выбрать новостройку — легко. Бесплатная консультация и индивидуальный подбор квартир: +7 495 320-99-22.

Почему я выбрала квартиру в новостройке

Сначала я планировала купить квартиру на вторичном рынке, чтобы сдавать ее в аренду и иметь стабильный источник дохода в будущем. В отличие от новостройки, такую квартиру можно было бы сразу сдавать. Ну или почти сразу – после небольшого ремонта, и не ждать ввода дома в эксплуатацию.

Однако ситуация, которая сложилась в мире в марте-апреле 2020 года, перевернула всё (в том числе заставила меня по-другому взглянуть на ситуацию и действовать исходя из обстановки).

Так как я изначально планировала взять однокомнатную квартиру в ипотеку и уже копила деньги на первоначальный взнос, меня интересовали выгодные предложения банков. Я не отношусь к льготникам, поэтому приходилось рассчитывать только на понижение ставки к моменту покупки квартиры.

В апреле 2020 года в связи с коронавирусом правительством была объявлена льготная ипотека на жилье в новостройках по ставке 6,5% на весь срок кредита.

При соблюдении прочих условий (первоначальный взнос от 20%, новостройка, максимальный срок кредита 20 лет, сумма кредита – не более 8 млн для Москвы) можно было неплохо сэкономить на процентах по ипотеке. Помимо этого, у некоторых застройщиков периодически появлялись привлекательные акции.

Именно поэтому и было решено посмотреть новостройки.

К тому моменту я уже посчитала прочие затраты, связанные со сделкой на первичном рынке недвижимости, и поняла, что как минимум смогу сэкономить на услугах риэлтора (для покупки на вторичном рынке он безусловно нужен, однако при сделке на первичном рынке можно вполне справиться самостоятельно).

Как я выбирала новостройку

Так как в условиях самоизоляции все офисы продаж перешли на онлайн-режим, и передвижение по городу было ограничено, то осмотр жилых комплексов и выбор квартиры я делала преимущественно через интернет (видеокамеры на объектах, шоурумы, фотографии, ход строительства).

Дальше, я начала смотреть районы, которые мне нравились, где я уже была. Для меня всегда немаловажным фактором являлась инфраструктурная доступность квартиры (расположение в пешей доступности от метро или станции МЦК), а также наличие хотя бы маленького парка рядом.

Мой выбор остановился на Дмитровском районе Москвы, рядом с парком Ангарские пруды, где я часто бывала. Дополнительным плюсом являлось и то, что совсем скоро в этом районе ожидается открытие новых станций метро («Улица 800-летия Москвы» и «Лианозово»), что делает транспортную доступность района еще лучше.

Почти сразу я нашла жилой комплекс «Дмитровский парк» от ПИК и выбрала квартиру в строящемся корпусе 2, сдача которого ожидается в ноябре 2021 года.

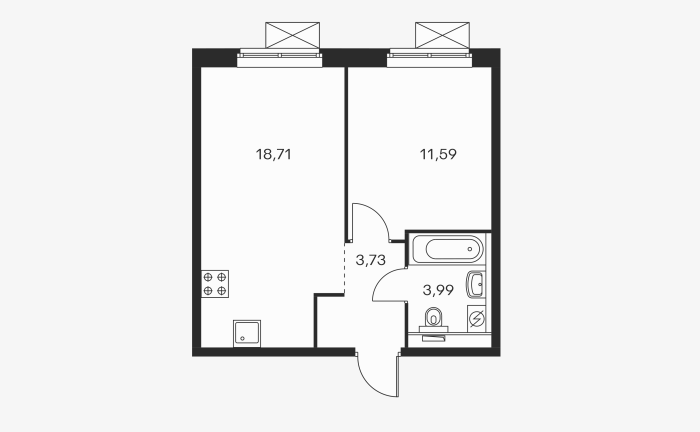

Планировка выбранной мной квартиры

Дом уже стоит, на данный момент выполняется внутренняя отделка, что минимизирует риски того, что что-то будет недостроено.

Почему я выбрала своего застройщика

В условиях нестабильности на рынке недвижимости, которая связана с экономическим кризисом, хотелось надежности в отношении будущего застройщика, поэтому я первым делом обратила внимание на самых известных и проверенных девелоперов.

В моем случае застройщик определился почти сразу, и это был ПИК. Я также смотрела проекты и других компаний – MR Group, «Эталон», «Инград», но почти во всех вариантах мне или не нравилось расположение и удаленность от метро, либо я не укладывалась в бюджет.

В пользу ПИК было много факторов:

- надежность и финансовая устойчивость;

- большой выбор новостроек на самых разных этапах строительства;

- привлекательные акции, на одну из которых мне впоследствии довелось попасть;

- отзывы знакомых, кто уже приобрел жилье, заселился и уже имеет опыт проживания в новостройке этого девелопера.

Из минусов я слышала о том, что некоторых не устраивает качество отделки, что в процессе приемки квартиры вскрывается много недочетов. Но этот минус меня пока не так волнует. Точнее сказать, из всех возможных минусов – этот минус я считаю не таким значимым на текущий момент. Взвесив все «за» и «против», решение было принято в пользу ПИК.

Сделка по ипотеке онлайн

Вскоре я созвонилась с менеджером продаж, которая рассказала мне более подробно о жилом комплексе и об условиях сделки (ДДУ, эскроу-счета) и помогла с выбором квартиры, а также рассказала об этапах оформления сделки онлайн.

.jpg)

Вот такую памятку мне прислала менеджер

Мне понравилось, что у застройщика есть четкая и понятная схема, по которой любой может понять, какие следующие шаги в оформлении сделки ожидаются. Мне было довольно легко придерживаться этой схемы, и я лучше начала разбираться в самом процессе.

На процентах по ипотеке получилось сэкономить

С банком определилась сразу – это был ВТБ, один из партнеров застройщика. На момент оформления сделки у ПИК и ВТБ была отличная акция «Берем проценты на себя» до конца года.

В рамках акции застройщик предлагал оплатить все проценты по кредиту до конца года за свой счет. Таким образом номинально моя ставка по кредиту до конца 2020 года составила 0,01% годовых. Приятным сюрпризом стало и то, что банк далее субсидировал ставку на уровне 0,01% до июня 2021 года. В итоге весь первый год кредитования моя ставка составляет 0,01%.

Вместе с менеджером мы отправили заявку программу «Ипотека по двум документам», и уже на следующий день заявка была одобрена. Ура!

На всякий случай перечислю документы, которые могут понадобиться при удаленном оформлении ипотеки:

- паспорт;

- СНИЛС;

- копия трудовой книжки (скан копия, заверенная в HR);

- 2-НДФЛ (тоже скан).

Отмечу отдельно, что в условиях работы на удаленке достаточно сложно заниматься бумажной волокитой: запрашивать справку 2-НДФЛ и копию трудовой книжки у работодателя, после чего предоставлять их в банк.

Опция одобрения ипотеки по двум документам пришлась как нельзя кстати, ведь она подразумевает только два документа – паспорт и СНИЛС. К тому же можно сделать обычные фотографии на мобильный телефон и отправить их через личный кабинет.

Далее оставалось только подписать кредитный договор и ДДУ

А потом зарегистрировать ДДУ в Росреестре (оформляется через личный кабинет ПИК, никаких поездок в инстанции не требуется).

.jpg)

В процессе всей сделки я выехала из дома только один раз – в банк для подписания договора и открытия необходимых счетов, хотя уверена, и это уже можно сделать онлайн. Для подписи ДДУ была также выпущена электронно-цифровая подпись (ЭЦП) через курьера от застройщика.

Конечно, в процессе оформления мне было и самой интересно изучать правовой аспект, и я много читала самостоятельно про условия покупки по ДДУ и по другим типам договоров, а также по расчетам с использованием эскроу-счетов и поняла, что это в моем случае это самые надежные условия сделки. Несмотря на то, что все договоры застройщика и банка типовые и уже давно выверены, я читала все документы по несколько раз и по всем непонятным пунктам задавала вопросы представителю застройщика и менеджеру банка.

Хочу сказать, что оформление ипотеки онлайн оказалось очень легким и приятным процессом, не требующим особых усилий и затрат. И очень здорово, что купить квартиру сейчас можно, что называется, «не вставая с дивана».

Какие выводы я сделала и что хотела бы пожелать

- сделка онлайн – это еще один шаг в будущее, это удобство и комфорт, особенно если оформляешься у проверенного застройщика и в известном банке;

- программа господдержки 2020 предлагает уникальные условия по ипотеке, и это действительно хороший шанс приобрести желанное по выгодным для себя условиям;

- новостройка в ипотеку – не так страшно, когда ты внимательно читаешь то, что подписываешь, и стараешься узнать немного больше теории, а также изучаешь статьи и отзывы в Интернете (чем еще занять себя на самоизоляции?).

Минусов пока не нашла. Но если они появятся, то обещаю написать о них в отдельной статье.

Что делать после приемки квартиры по ипотеке в новостройке принять квартиру у застройщика, подписав акт; сделать оценку; подписать и зарегистрировать закладную; зарегистрировать право собственности в установленном порядке; застраховать залог. … Как происходит получение ключей в новостройке ? Получить ключи от квартиры в новостройке можно не раньше, чем стройка будет завершена, дом принят в эксплуатацию и подписан акт приемки-передачи. Если приемка состоялась, и у дольщика нет претензий к качеству предоставленной квартиры , то застройщик передает ему ключи после подписания соответствующих документов. Какие документы выдает застройщик при сдаче дома?

Что делать после одобрения ипотеки

Если после рассмотрения заявки, банк принял решение выдать кредит на покупку недвижимости, заемщику необходимо знать, что делать после одобрения ипотеки. Как правило, на рассмотрение отводится 2-3 дня. За это время сотрудники банка проводят проверку и принимают решение. Если заявка одобрена, то стороны начинают оформление сделки.

Выбор квартиры

Заемщик может остановить свой выбор как на квартире в новостройке, так и на жилье на вторичном рынке недвижимости. От этого выбора зависит процедура проверки юридической чистоты объекта. Если решено приобрести квартиру от застройщика, то проверка сводится в запросе документов у застройщика. Если же покупается вторичное жилье, то необходимо провести более детальный анализ объекта.

Оценка недвижимости

Проведение оценки квартиры, которая покупается на кредитные средства, является обязательным действием, без него банк просто не предоставит ипотеку. Оценка обычно выполняется оценочными организациями, аккредитованными в банке. Но заемщик вправе обратиться и к стороннему оценщику, единственным требованием выступает наличие у того лицензии на проведение оценочной деятельности.

По результатам отчета оценочной компании банк понимает, сможет ли он в случае невыполнения заемщиком своих обязательств по погашению ипотеки продать квартиру на торгах. В тоже время приобретатель получает данные о реальной стоимости жилья и сопоставляет их с запрошенной продавцом суммой.

Оценочная компания изготавливает отчет по результатам осмотра недвижимости и исследования его технической документации. На выполнение отчета потребуется от 2 до 5 дней. Подготовка такого документа обойдется заемщику в сумму от 3 до 5 тыс. рублей.

Отчет оценщика содержит следующие сведения:

- Информацию о заказчике;

- методы проведения оценки;

- техническое состоянии недвижимости;

- сравнение цен на аналогичное жилье;

- итоговая стоимость квартиры;

- лицензия исполнителя.

Помимо этого, в состав отчета входят фотографии недвижимости.

Сотрудник оценочной организации обязательно должен указать в отчете конкретную стоимость квартиры. Документ имеет срок действия в 6 месяцев с даты выполнения, поэтому с оформление сделки в банке не рекомендуется тянуть.

Проверка жилья

Как проверяется квартира в новостройке

Наибольшей боязнью покупателей нового жилья является страх стать обманутым дольщиком, если квартира приобретается в рамках договора участия в долевом строительстве (по ФЗ-214), и не получить заветную жилплощадь в новостройке.

Для решения такой проблемы существуют нормы Федерального закона «О долевом участии в строительстве», которые защищают права дольщиков. В случае заморозки строительства, объект передается другому застройщику, который достраивает его. Кроме того, дольщики имеет право взыскать неустойку со строительной компании за просрочку ввода новостройки в эксплуатацию.

Прежде, чем подписывать с застройщиком договор долевого участия, нужно проверить у него следующие документы:

- В первую очередь необходимо запросить разрешение на строительство объекта;

- Документы на земельный участок (выписка из ЕГРН, подтверждающая право собственности застройщика на землю или договор аренды на участок);

- Учредительные документы компании (свидетельство о регистрации или лист записи ЕГРЮЛ, Устав ООО и др.), документ о праве лица, с кем подписывается ДДУ, действовать от имени компании;

- Сведения о размещении информации в Единой информационной системе жилищного строительства (ЕИСЖС) в отношении нового многоквартирного дома, в котором дольщик приобретает квартиру;

- Документы, подтверждающие работу застройщика с применением эскроу счетов (специальные счета в банке для расчетов с дольщиками; застройщик получает денежные средства только после ввода новостройки в эксплуатацию).

В обязательном порядке нужно проверить компанию, не находится ли она в стадии банкротства, что можно сделать на сайте арбитражной системы судов (КАД Арбитр) и по базе ФНС.

Как проверяется квартира на вторичном рынке

Подобрать жилье во «вторичке» существенно сложнее, нужно провести полную проверку юридической чистоты недвижимости. Это необходимо для снижения рисков возможных претензий со стороны граждан, которые могут претендовать на квартиру (бывших супругов, неучтенных наследников или лиц, имеющих право на проживание в данной жилплощади).

Даже, если сделка прошла без проблем, в дальнейшем могут появится лица, пытающиеся в судебном порядке оспорить договор и заявить свои права на жилье.

Для того, чтобы обезопасить себя на будущее рекомендуется провести проверку следующих аспектов:

- документов на квартиру;

- документов, относящихся к продавцу;

- включить в договор купли-продажи пункты для защиты покупателя на случай возможных сложностей.

В отношении продавца необходимо проверить следующее:

- убедиться, что продавец не имеет супруга, т.к. требуется его обязательное согласие на отчуждение квартиры. При наличии супруга нужно получить нотариальное согласие на продажу недвижимости.

- убедиться, что в отношении продавца нет открытых исполнительных производств. Крупные задолженности могут приводить к признанию лица банкротом. Напомним, что в настоящее время процедура банкротства может быть инициирована как в отношении организаций, так и в отношении физических лиц. Проверить наличие задолженностей можно на оф. сайте ФССП: https://fssp.gov.ru/.

- Проверить не участвует ли продавец в судебных производствах. Это нужно для защиты покупателя, если собственник кому-то крупно задолжает. Поскольку в такой ситуации сделка может быть оспорена.

- убедиться, что продавец не состоит на учете в психиатрической больнице или в наркологическом диспансере. Для этого у продавца запрашиваются справки на продавца из психдиспансера и наркодиспансера.

Проверка документации

Прежде всего нужно проверить следующие документы на квартиру:

- Документ, подтверждающий право собственности продавца (выписка из ЕГРН или свидетельство о государственной регистрации). Этот документ содержит информацию о собственниках и наличии обременений на недвижимость.

- Кадастровый паспорт.

- Технический паспорт с экспликацией помещений. В данном документе отражена информация о наличии самовольных перепланировках и (или) переустройствах, которые впоследствии придется узаканивать.

- Выписка из домовой книги. Содержит информацию обо всех зарегистрированных в квартире лицах.

- Квитанции об отсутствии задолженности по оплате коммунальных услуг перед УК. Кроме того, можно попросить предоставить квитанции ЖКХ за последний месяц.

- Доверенность представителя (в случае продажи жилья через представителя понадобится доверенность на его имя, заверенная у нотариуса).

- Документы-основания возникновения права собственности продавца на жилье. (например, свидетельство о получении наследства, договор о приватизации, договор дарения и т.д.).

Также стоит проверить, не включен ли дом в список домов, подлежащих сносу, в программу реновации, и не признан ли он аварийным/ветхим жильем.

Получение ключей в новостройке

Ключи от квартиры в новом ЖК можно получить только после ввода объекта в эксплуатацию. Для чего застройщик и покупатель подписывают акт приема-передачи жилого помещения, который подтверждает отсутствие претензий между сторонами. С даты передачи ключей дольщик несет ответственность за оплату услуг ЖКХ.

В случае уклонения покупателя от приемки жилья, застройщик имеет право на подписание акта передачи в одностороннем порядке.

Важно понимать, что срок передачи ключей должен быть указана в договоре долевого участия.

Если данный срок просрочен по причине несвоевременной сдачи новостройки застройщиком, дольщик может обратиться в суд с требованием о взыскании неустойки с компании.

Перед передачей ключей девелопер должен направить дольщикам письменной уведомление в официальном порядке. Уведомление через электронную почту или смс не считается надлежащим уведомлением.

В акте приема-передаче должно быть указано:

- персональные сведения сторон;

- дату подписания акта;

- место составления;

- сведения о квартире;

- состояние жилого помещения;

- возможные дефекты и замечания.

Акт составляется в 2-х экз., на каждом ставятся подписи сторон. При покупке квартиры у застройщика на документе ставится печать организации.

Оформление ипотеки

Если жилье приобретается на кредитные средства, то необходимо письменно оформить договор ипотечного кредитования с банком. Договор заключается обычно на срок от 1 до 30 лет. Сумма первоначального взноса зависит от конкретной ипотечной программы.

Ипотека предполагает передачу приобретенного жилья в залог банку, т.е. ее продажа возможна только после погашения ипотеки.

Для оформления ипотеки необходимо предоставить:

- заявка-анкета;

- паспорт гражданина РФ с постоянной или временной регистрацией;

- справку о доходах (форма 2-НДФЛ или по форме банка);

- копию трудовой книжки, заверенную работодателем;

- СНИЛС;

- Свидетельство о заключении брака (при наличии).

Банк может запросить дополнительные документы в зависимости от выбранной программы ипотеки. Если жилищный кредит берется по льготной программе для семей с детьми, то потребуется предоставить свидетельства о рождении на каждого ребенка. Если привлекаются созаемщики, то нужно подготовить в отношении них вышеуказанный комплект документов.

Регистрация права собственности

Зарегистрировать в Росреестре собственность на отдельную квартиру в новостройке можно только после того, как изготовлена кадастровая документация на весь многоквартирный дом. Придется подождать подготовки документов на все квартиры и составления актов приемки для всех дольщиков.

Компания-застройщик обязана уведомить покупателей о начале процедуры регистрации и выслать перечень документации для регистрационной службы.

Оформления страхового полиса

Договор страхования недвижимости позволяет понизить риски банка в случае утраты гражданином платежеспособности либо порчи жилья.

Страхование может быть оформлено на:

- залоговую недвижимость;

- жизнь и здоровье гражданина-заемщика;

- титул собственника.

При наступлении страхового случая, к примеру, случился пожар в квартире, заемщик был уволен с работы, страховая компания должна выплатить компенсацию.

Если страховое возмещение превышает остаток по ипотеке, то страховая компания перечисляет банку необходимую сумму на погашение займа, а разница переводится заемщику.

Видео: что делать, если отказали в ипотеке после одобрения:

Ипотечный кредит в ВТБ 24 дается как на новое жилье, так и на покупку недвижимости «с рук». Читайте также: Документ подтверждающий регистрацию по месту жительства. … Читать дальше : Имущественный вычет на ремонт квартиры в новостройке . ВТБ предлагает заемщикам гибкие условия оформления ипотеки . … С квартирами на вторичном рынке все иначе. Для начала клиенты получают добро от кредитного комитета, после затевают поиск недвижимости в пределах согласованного лимита, а потом уточняют у потенциального продавца, все ли в порядке с бумагами. На это бывает и трех месяцев мало. Рассмотрим все сделки более детально.

- https://www.9111.ru/questions/5080794/

- https://sovetipoteka.ru/ipotechnye-programmy/oformlenie-ipoteki-v-banke-vtb-etapy-poshagovaya-instrukciya-sroki-rassmotreniya-neobxodimye-dokumenty

- https://avaho.ru/articles/lichnyy-opyt/kupila-kvartiru-v-ipoteku-onlayn-lichnyy-opyt.html

- https://ipoteka-nedvizhimost.ru/chto-delat-posle-odobreniya-ipoteki/