В ситуации экономического кризиса, когда выживание бизнеса напрямую зависит от его финансовой эффективности, возникновение непредвиденных издержек — непозволительная роскошь. Их спектр варьируется в зависимости от сферы деятельности, однако практически каждая компания так или иначе сталкивается с рисками и издержками в сфере управления недвижимостью.

Меня зовут Звиади Пурцхванидзе, я основатель ГК Maxard, специализирующейся на разрешении споров в сфере земельно-имущественных правоотношений. В этой статье расскажу о юридической стороне вопроса и приведу несколько примеров из практики нашей компании. Материал будет особенно полезен всем, кто планирует увеличить доход за счет земельно-имущественных активов. Например, пустить землю в оборот, сдать в аренду землю или другую недвижимость или подобрать земельный участок для последующей реализации нового проекта.

Сейчас, когда одни компании закрываются, а другие уходят в онлайн, для собственников и арендодателей коммерческой недвижимости наступил идеальный момент для принятия стратегических решений.

Альтернативная сделка! Шесть основных рисков!

Например, можно повысить рентабельность большого помещения, освободившегося после предыдущего арендатора, разделив его на несколько маленьких или увеличив его площадь за счёт пристройки или надстройки. Однако важно помнить, что любая реконструкция или перепланировка должна быть правильно оформлена, в противном случае власти могут признать ваше здание или помещение объектом самовольного строительства и не только выставить административный штраф, но и потребовать снести его или вернуть в исходное состояние.

В соответствии с Градостроительным кодексом, перед тем, как возводить пристройку или мансарду, создавать дополнительные входы или устанавливать пандусы, вам необходимо создать техническую документацию и получить соответствующее разрешение. При этом, новый проект должен соответствовать действующим Правилам землепользования и застройки (ПЗЗ), а также виду разрешенного использования (ВРИ) земельного участка, на котором расположено здание, в противном случае вам потребуется пройти процедуру изменения ВРИ и ПЗЗ. Внутренняя перепланировка помещения также может потребовать оформления, особенно если такое помещение находится на цокольном этаже жилого здания, а изменение проекта затрагивает несущие конструкции.

Если же перепланировка или реконструкция уже произведены без соответствующего оформления, то мы рекомендуем как можно скорее узаконить новую конфигурацию вашего здания или помещения — даже если вы уже несколько лет используете данную недвижимость. В нашей практике были случаи, когда в результате проверки по жалобе от местных жителей на одного из арендаторов выяснилось, что в занимаемом им помещении была произведена незаконная перепланировка. И издержки, конечно, понёс арендодатель.

К слову, неприятные сюрпризы могут возникнуть даже если вы приобрели коммерческую недвижимость с уже произведенной реконструкцией. Например, один из наших клиентов спустя 10 лет после покупки пристройки к большому зданию получил штраф на сумму 2 млн рублей и требование снести сооружение. Оказалось, что предыдущий владелец не узаконил ввод объекта в эксплуатацию — а наш клиент при покупке изучал только техническую документацию проекта и по ней никаких проблем не выявил. Вот почему при сделках с землей и недвижимостью мы рекомендуем проводить процедуру Due Diligence.

Покупка недвижимости в Турции на стадии СТРОИТЕЛЬСТВА ️ Что нужно знать? Риски и гарантии

Due Diligence — это подробный юридический анализ разрешительной и технической документации объекта, который позволяет определить риски при совершении сделки с данным объектом или вовлечении его в оборот. К таким рискам относятся как штрафы и прочие издержки, так и потеря права на объект недвижимости.

Ещё один пример из нашей практики: клиент планировал приобрести крупный земельно-имущественный комплекс посредством выкупа акций предприятия. Проанализировав документацию, мы обнаружили, что часть земельного участка пересекает границы санитарно-защитной зоны, что не позволит покупателю реализовать планируемый проект на этой территории.

Получив от нас юридически-обоснованную оценку издержек, которые потребуются для изменения проекта и получения разрешительной документации на использование данного земельно-имущественного комплекса, клиенту удалось снизить итоговую цену договора на 20%.

Таким образом, планируя инвестировать в недвижимость или повысить её рентабельность за счёт реализации строительного или любого другого проекта, необходимо выполнить предварительный юридический анализ и тщательно проработать всю документацию, чтобы выявить и снизить вероятность возникновения перечисленных выше рисков. Для крупных компаний в сфере строительства, девелопмента или управления недвижимостью и регулярно запускающих подобные проекты, целесообразно иметь в штате одного или нескольких юристов, специализирующихся на земельно-имущественном праве. Если же вы только начинаете свой путь в управлении земельно-имущественными активами, то для решения разовых задач эффективнее прибегнуть к помощи эксперта на аутсорсе.

В любом случае, не стоит экономить на юридическом анализе — ведь в жизни, как и в известной поговорке, скупой платит дважды.

Источник: vc.ru

Смотри не на цену квартиры, а на Застройщика

При покупке квартиры в строящемся доме (новостройке), немногие Покупатели уделяют внимание оценке риска вложений в строительный проект. Все внимание уделяется только техническим, юридическим и финансовым вопросам.

Что здесь упускает из виду Покупатель?

Ошибка Покупателя :

Как типовой Покупатель жилья в строящемся доме принимает решение о покупке? Как это обычно выглядит?

Риэлтерская практика показывает, что человек прежде всего смотрит на расположение и тип дома-новостройки, затем на цену квартиры в нем. И если и то и другое его устраивает, то решение о покупке созревает быстро.

Следующим шагом Покупатель начинает изучать уже сам процесс покупки квартиры – то есть договор с Девелопером, и порядок оплаты строящейся квартиры. Решение инвестировать деньги в строительство считается уже принятым по умолчанию.

В чем здесь ошибка Покупателя?

Ошибка в том, что при покупке квартиры в строящемся доме, мало кто пытается оценить риски этой инвестиционной сделки. А зря! Тысячи обманутых дольщиков по всей стране могут отрезвить любого, кто задумается над этим вопросом. Низкая цена на квартиры, которых пока еще нет, как раз и призвана для того, чтобы отвлечь Покупателей от риска вложений в инвестиционный проект. В финансовом мире это аксиома – чем выше риск инвестиционного проекта, тем ниже и привлекательней цена входа в него.

Слепо доверять яркой рекламе Девелопера, бросаться на низкую цену еще не построенных квартир, и полагаться на традиционное «авось, пронесет» – не самая лучшая стратегия для Покупателя.

В отличие от множества юридических рисков вторичного рынка жилья (т.е. рисков утери или ограничения прав собственности на квартиру), на первичном рынке почти все риски сводятся к одному главному фактору. Какому?

Ключевые положения закона ФЗ-214. В чем выражается защита интересов дольщиков – смотри по ссылке в Глоссарии.

Риск покупки квартиры в строящемся доме

Основной риск покупки квартиры в строящемся доме-новостройке – это риск его недостроя. От чего он зависит? Очевидно, от того, КТО строит. То есть – от Застройщика.

Юридические риски здесь Покупателю не грозят (если покупка происходит по Договору долевого участия), т.к. передача прав на построенную и оплаченную квартиру в новостройке – это строго регламентированный законом процесс, и оспаривание прав здесь – большая редкость. А вот если строительство приостановлено на неопределенный срок, или вовсе заморожено, то все остальное уже не имеет значения.

Несостоятельность и банкротство Застройщика – вот главный риск покупки квартиры в новом строящемся доме. И как тут быть Покупателю квартиры?

Не путай «право требования» в новостройке с «правом собственности». В чем тут фишка – смотри в этой заметке.

Что делать:

Покупка квартиры в новостройке – это инвестиция в будущий результат. А любая инвестиция несет в себе риски. И не обращать внимания на этот риск – грубая ошибка инвестора.

Оценка риска при покупке квартиры в строящемся доме сводится к оценке девелоперской компании, которая строит этот дом. А точнее – к оценке ее строительного опыта и финансово-административных возможностей.

Как это делать? Об этом подробно рассказано на соответствующем шаге нашей ИНСТРУКЦИИ – «Знакомимся с Застройщиком».

Конечно, действие компенсационного фонда и эскроу-счетов (подробнее – по ссылкам) снижают риски таких инвестиций, но не устраняют их полностью. И армия обманутых дольщиков напоминает об этой суровой реальности. Поэтому тщательная проверка деятельности строительной компании все равно остается ключевым элементом контроля риска при покупке новостройки (см. выше ссылку на шаг ИНСТРУКЦИИ).

Проверить строительную компанию по базам Минстроя России (Единый реестр застройщиков и Единый реестр проблемных объектов) можно – ЗДЕСЬ (СЕРВИСЫ).

Поручить детальную проверку Застройщика узким специалистам можно ЗДЕСЬ (СЕРВИСЫ).

А тут мы, на всякий случай, добавим пару полезных советов, которые пригодятся каждому Покупателю для того, чтобы снизить риск покупки квартиры в строящемся новом доме.

Первый совет – учитывайте текущий тренд рынка недвижимости. Риск покупки квартиры в новостройке тем ниже, чем активнее растет в данный момент рынок. Почему?

Дело в том, что на подъеме рынка (когда растет спрос, а за ним и цены) риск недостроя дома уменьшается. Ведь основа финансовой устойчивости девелоперского проекта – это его продажи, точнее, темп и объемы поступлений средств от продаж квартир в строящихся домах. На растущем рынке продажи идут лучше, поэтому Девелопер не испытывает финансовых трудностей – вовремя расплачивается с подрядчиками, энергетиками, муниципальными службами, банками и т.д.

Конечно, уменьшение риска для Покупателя компенсируется здесь повышением цен на квартиры в новостройках, но так устроен рынок, в нем все взаимосвязано.

Как узнать, растет сейчас рынок или падает, или находится в состоянии стагнации? Можно почитать последние новости и аналитику рынка недвижимости, а можно просто посмотреть графики цен на квартиры. Вид этих графиков наглядно покажет, какой сейчас тренд на рынке.

Графики текущих цен на квартиры можно посмотреть здесь.

Второй совет – учитывайте масштаб деятельности Девелопера. Риск покупки квартиры в строящемся доме у крупного Девелопера федерального уровня всегда ниже, чем у небольшой компании местного розлива. Тому есть две причины.

Во-первых, крупные компании имеют лучший доступ к финансам. То есть их с удовольствием финансируют крупные банки, предоставляя им долгосрочные кредиты на выгодных условиях, а значит, проблемы с финансированием стройки здесь менее вероятны.

Во-вторых, если все же случается банкротство крупного Застройщика, то к проблеме, как правило, подключаются региональные или даже федеральные власти. Ведь масса обманутых дольщиков и опасность социального взрыва никому не нужны, поэтому власти помогают передать недостроенные объекты другим Девелоперам, предоставляя им привилегии, с условием, что они достроят объекты лопнувшего гиганта.

Примером здесь может служить банкротство в 2016 году крупного Девелопера – СУ-155, и остановка строительства более, чем полусотни его объектов. Минстрой и Правительство Московской области взяли на себя координацию действий по финансированию и достройке домов СУ-155, и результаты не заставили себя ждать.

Кроме того, в периоды кризисов крупные строительные компании получают статус системообразующих (список утверждается Правительством РФ), что также подразумевает, что государство не даст этим компаниям утонуть во времена финансовых катаклизмов.

Ну и конечно при покупке квартиры в строящемся доме, нужно учитывать текущий этап строительства. Чем ближе оно к завершению, тем меньше риск вложений в такую сделку. Но опять же, для Покупателя уменьшение риска компенсируется увеличением цены на квартиру. «Се ля ви», как говорят французы, в смысле – ничего не поделаешь, такова жизнь.

Перед тем, как принимать решение, надежнее будет проконсультироваться у профильного юриста.

Услуги юристов по недвижимости можно найти ЗДЕСЬ.

Правила подготовки и проведения сделки купли-продажи квартиры – на интерактивной карте ПОШАГОВОЙ ИНСТРУКЦИИ (откроется во всплывающем окне).

Источник: kvartira-bez-agenta.ru

Рисковые метры. В чем опасность инвестиций в зарубежную недвижимость

Ушедший год подтвердил тенденцию: есть санкции или нет, зарубежная недвижимость всегда будет пользоваться спросом в России. Если в 2015 году мы видели резкое снижение числа желающих купить недвижимость за рубежом, то, как показывает исследование сервиса Prian.ru, в прошлом году аудитория потенциальных покупателей стала расти.

В лидерах спроса сегодня теплые страны: Испания, Болгария и Италия. Однако далеко не все покупатели обзаводятся домами и квартирами для переезда на ПМЖ или летнего отдыха. Впервые с 2014 года в России отмечается рост спроса на инвестиции в зарубежную недвижимость, при этом порядка 16% покупателей планируют сдавать объекты недвижимости в аренду. Ведь такие вложения обещают инвесторам доход в валюте.

Впрочем, по нашим оценкам, зарубежную недвижимость пока нельзя назвать идеальным объектом для инвестиций. Причина тому — соотношение рисков и доходности. О некоторых негативных сторонах таких инвестиций сегодня стоит напомнить и тем, кто планирует приобретение квартир, домов и коммерческих площадей в Европе для сдачи в аренду.

Жилая недвижимость

Квартиры и дома в Европе часто покупают для обычной сдачи в аренду. Однако частные российские инвесторы не всегда учитывают следующий факт: коммунальные платежи и налоги на недвижимость здесь значительно выше, чем в России. Наиболее удобный вариант в этой ситуации — сдача недвижимости в долгосрочную аренду. Минус таких инвестиций заключается в том, что, как правило, доходность от сдачи жилья составляет не более 2–3%.

Более высокую доходность способна принести недвижимость на побережье или в каких-то туристических регионах. Дом или квартиру, скажем, на побережье Испании или Италии можно сдавать туристам посуточно или понедельно. Однако в этой ситуации вам придется взять на себя некоторые затраты.

Во-первых, недвижимость должна быть полностью подготовлена к приему гостей, то есть вам предстоит закупить белье, посуду и так далее. Во-вторых, если ваша недвижимость сдается легально, вы должны будете уплачивать налог. К примеру, в Испании для нерезидентов он составляет 25% от стоимости аренды (для резидентов — 15%).

Для того чтобы не платить налог, обеспечить заселение туристов, уборку помещений и так далее, большинство собственников недвижимости, не проживающих за рубежом, используют услуги управляющих компаний, которые берут примерно 20–25% за свои услуги. Полагать, что такие УК в Европе работают идеально и всегда честно, не стоит. Ситуации, когда квартиры и дома сдавались без ведома собственника, к сожалению, не редки. Не всегда застрахован собственник и от мелких краж как со стороны туристов, так и сотрудников УК, а не выключенный вовремя персоналом кондиционер с учетом европейских цен на электричество может существенно снизить доход от сдачи недвижимости.

В то же время, как ни странно это звучит, многие УК в Испании и Италии весьма нерасторопны в вопросе сдачи объектов. Не так уж просто найти компанию, которая выбьется из сил, чтобы привести к вам арендатора (разместит объявление на максимальном количестве ресурсов, продумает ценовую политику в межсезонье и т. д.).

Так что если хотите сдавать объект с прогнозируемой прибылью — контролируйте все, что происходит с вашей недвижимостью. При неблагоприятном развитии ситуации комиссии, высокие налоги и коммунальные расходы могут съесть все доходы от сдачи и оставить собственника ни с чем.

Коммерческая недвижимость

Как и в России, коммерческая недвижимость в Европе более доходна, чем жилье. К примеру, торговое помещение может приносить более 7–8% годовых в валюте. Отличительная особенность европейского рынка от российского заключается в том, что в Европе, согласно типовым договорам, любой текущий ремонт и практически весь комплекс вопросов, связанных с обслуживанием сдаваемых в аренду площадей, ложится не на арендатора, а на собственника помещения.

В идеале, как показывает практика, наиболее успешны те инвесторы в недвижимость, которые живут в стране и знают местную специфику. Риск убытков у тех, кто оставляет свои объекты на неких доверенных лиц, естественно, выше (как, собственно, и в случае с жилой недвижимостью).

Инвестиции в строительство

Любой инвестор, который всерьез изучает рынок вложений в недвижимость за рубежом, вероятно, не раз получал предложения инвестировать в строительство. Они выглядят заманчиво, особенно когда такие инвестиции предлагает солидная британская компания, обещая стопроцентную страховку от недостроя и любого форс-мажора.

К сожалению, мы все часто становимся жертвами идолопоклонства перед развитыми странами и доверяем иностранцам, что называется, не глядя. На самом же деле и в Великобритании достраиваются отнюдь не все объекты. Например, скандал с недостроем в Олимпийском парке Лондона (Wembley Olympic Park) хорошо известен даже в России. Застройщик внезапно обанкротился, а с ним пошла ко дну и страховая компания. В результате сегодня вместо прибылей инвесторы получили судебные разбирательства.

Российская альтернатива

Нельзя сказать, что недвижимость за рубежом — это обязательно проблемы и убытки. Просто, к сожалению, инвестору из России очень сложно провести полноценный анализ всех рисков, которые могут быть связаны с вложениями в другой стране.

Одновременно с этим российский рынок недвижимости зачастую обещает большую доходность, чем активы за рубежом. Речь идет не о квартирах в столице, доходность которых падает уже более пяти лет, а о рынке коммерческой недвижимости. По оценкам краудфандинговой площадки AKTIVO, средняя доходность объектов стрит-ретейла в Москве сейчас составляет порядка 10–12% годовых. Буквально на 1–0,5 п. п. меньше можно заработать на офисах.

Рынок российской коммерческой недвижимости постепенно восстанавливается. О резком росте цен или арендных ставок говорить пока рано, но мы уже как минимум год наблюдаем снижение вакантности в торговых и офисных объектах, а также минимальный за всю историю ввод новых площадей. Уже сейчас понятно, что, к примеру, офисные площади класса «А» имеют потенциал роста из-за серьезного падения рынка в кризис.

Таким образом, основные перспективы в области инвестиций мы видим на рынке столичной торговой недвижимости. Дело в том, что такие вложения предполагают значительно меньшие риски, чем, к примеру, инвестиции в офисы. Качественных торговых площадей в Москве не хватает даже в кризис. По нашим прогнозам, учитывая тренд к снижению вакантности площадей, повышения арендных ставок в столичных ТЦ и стрит-ретейле можно ожидать уже в 2018–2019 годах. Безусловно, такая ситуация позитивно отразится и на вложениях инвесторов в российскую недвижимость.

Источник: www.forbes.ru

Классификация рисков инвестирования в недвижимость

— страновой риск (политические, правовые и финансовые, включая инфляционный, риск изменения налоговой системы, административного произвола и т.д.);

— риск неликвидности — задержки продажи объекта сверх ожидаемого маркетингового времени;

— риск некомпетентного управления, что отразится на техническом состоянии объекта и его доходности;

— риск возможного изменения соотношения спроса и предложения;

— риски, связанные со строительством (замораживание капиталовложений на период строительства, труднопредсказуемый рост стоимости материалов, использования машин и механизмов и рабочей силы, низкая ликвидность недостроя и др.);

— риск административных ограничений на использование объекта;

— риск аварийности коммунальных сетей из-за их общего неблагополучного состояния;

— экологические риски, включая наводнения и другие стихийные бедствия, а также аварии на АЭС, залповые и прочие сверхнормативные выбросы загрязнений в атмосферу, воду, почву.

Риски, возникающие при инвестировании в объекты недвижимости, можно классифицировать так же, как и риски инвестирования в любой объект

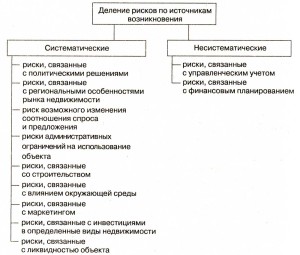

В целом риски, характерные для рынков недвижимости, необходимо прежде всего подразделить на три группы:

1) систематические риски, которые не поддаются диверсификации и указывают на характер связи уровня риска инвестиций в недвижимость со среднерыночным по рынку капитала уровнем риска;

2) несистематические или управляемые риски, которые поддаются диверсификации за счет формирования портфеля недвижимости;

3) случайные риски как результат некачественного управления объектами недвижимости.

Источниками неуправляемых рисков являются:

низкая ликвидность недвижимости;

— неопределенность законодательного регулирования сделок с недвижимостью;

— неопределенность в налогообложении;

— конкуренция на рынке капитала и на рынке недвижимости;

— длительность делового цикла;

— демографические тенденции;

— тенденции занятости и изменения платежеспособности населения. Основное деление рисков по источникам возникновения — на систематические и несистематические — представлено на рис. 4.1.

Деление рисков по источникам возникновения

К управляемым риска» на рынке недвижимости относятся микрориски:

— условия арендного договора;

— уровень операционного и финансового левериджа;

— структура инвестированного капитала и его стоимость;

— доля рынка недвижимости определенного типа;

— местоположение недвижимости;

Также риски инвестиций в объекты недвижимости могут быть классифицированы по сферам проявления

Как и любые риски при инвестировании капитала, риски инвести ций в недвижимость могут разделяться по степени ущерба на частич ные, допустимые, критические и катастрофические.

Таким образом, классификация рисков при инвестировании в недвижимость практически аналогична классификации рисков при вложении средств в любой бизнес.

Деление рисков по сферам проявления

Источниками риска в таком направлении реальных инвестиций, как инвестиции в недвижимость, могут быть:

— тип недвижимости;

— изменения соотношения предложения и спроса;

— местоположение (в том числе региональный риск);

— условия арендного договора и предоставления кредитов;

— физическое старение и изнашивание улучшений;

— изменения в законодательном регулировании и изменения условий налогообложения;

инфляция;

— особенности реинвестирования;

— снижение ликвидности.

Риск выбора типа недвижимости для инвестиций означает неверный выбор конкретного типа недвижимости при общей благоприятной ситуации для развития рынка недвижимости. Например, в условиях, когда более высокую ставку доходности могли дать вложения в многофункциональную недвижимость, сделаны реальные вложения капитала в офисную недвижимость. Общенациональное избыточное предложение офисных зданий превратило реальные и номинальные ставки арендной платы в мертвый груз.

Риск изменения соотношения спроса и предложения. Поскольку основными факторами, регулирующими рынок любых товаров и услуг, являются спрос и предложение, в результате их взаимодействия создается рынок продавцов или рынок покупателей. Однако на рынке доходной недвижимости есть ряд существенных особенностей, для выяснения которых необходимо в каждый определенный период времени проанализировать факторы, воздействующие на рынок недвижимости.

Основными факторами, определяющими величину спроса, являются:

— платежеспособность населения;

— изменения общей численности населения (прошлые, текущие и прогнозируемые тенденции);

— изменения в соотношениях между различными слоями населения, то есть процентное соотношение между группами населения с различным уровнем образования, уровень миграции, количество браков и разводов;

— изменения во вкусах и предпочтениях населения — представляют важный фактор спроса. Однако в рамках любого рынка недвижимости изменения в предпочтениях и вкусах потребителей довольно трудно уловить. Многие профессионалы в сфере недвижимости полагаются на собственный опыт и наблюдения и распознают их почти интуитивно, что позволяет им следовать за данными изменениями. Предпочтения и вкусы в высшей степени субъективны, поэтому их очень сложно количественно определить и спрогнозировать;

— условия и доступность финансирования.

Рост спроса вызывает усиление активности на рынке недвижимости. Обязательным условием роста спроса является расширение экономических возможностей потенциальных потребителей, рост их доходов, который приводит к усилению активности на рынке недвижимости. Аналогично снижение платежеспособного спроса обычно ведет к депрессии на рынке.

Результатом роста спроса на недвижимость является рост арендной платы и цен продажи недвижимости, хотя в этом же направлении действуют и инфляционные тенденции, которые могут повлиять на повышение цен на всех сегментах рынка.

В краткосрочном периоде параметры спроса более важны, чем параметры предложения, характерной чертой которого является неэластичность. Значительные колебания активности в операциях с недвижимостью во многом объясняются неэластичностью предложения в краткосрочном периоде. Если целью анализа является прогнозирование ситуации на рынке недвижимости (например, для расчета возможной цены реализации объекта недвижимости в некоторый период в будущем), необходимо особое внимание уделить анализу факторов предложения, поскольку в долгосрочном периоде объемы предложения высокоэластичны.

Перечислим факторы, определяющие величину предложения:

— наличие резерва пустующих объектов недвижимости в определенном сегменте рынка;

— объемы нового строительства и затраты на него, включая:

1) интенсивность строительства (определяет объемы нового жилья),

2) положение в строительной индустрии, в какой мере оно влияет на уровень строительных затрат (определяет доступность и цены факторов производства),

3) текущие и потенциальные изменения в строительной технологии и их возможное влияние на строительные затраты,

4) соотношение затрат на строительство и цен продажи объектов недвижимости,

5) затраты на улучшение неосвоенных земельных участков и имеющееся их предложение.

Процент всех незанятых или не сданных в аренду домов или помещений (вакансий) является одним из важнейших индикаторов состояния и тенденций рынка недвижимости. Высокий процент вакансий влечет за собой понижение цен и ставок арендной платы даже при наличии высокого спроса.

Обычно уровень вакансий для односемейных жилых домов составляет менее 5%, а для многоквартирных домов — несколько более 5%. Для помещений под бизнес этот процент несколько выше. Это основные соотношения, которые могут меняться в зависимости от ситуации в регионе.

Если предложение вакантных единиц превышает нормальный процент, на рынке имеется избыточное предложение и (или) недостаточный спрос. Конкуренция может привести к вынужденному падению цен и ренты, за которым следует сокращение нового строительства. Когда уровень вакансий падает, цены и ставки арендной платы возрастают, активность инвестирования в недвижимость растет. Фирмам, работающим на рынке недвижимости, целесообразно накапливать информацию о динамике уровня вакансий и иметь базу данных. Необходимо учитывать, что уровни вакансий для различных сегментов рынка недвижимости должны рассчитываться отдельно, так как в одном сегменте рынка может быть нехватка недвижимости, а в другом избыток.

Риск местоположения определяется условиями местного рынка и перспективами социально-экономического развития региона, которые определяются притоками и оттоками капитала из региона, уровнем дифференцированности занятости работоспособного населения, криминогенностью ситуации в регионе, отношением населения к частному и иностранному капиталу, возможностями межэтнических и социально-экономических и вооруженных конфликтов, экологией региона и т.д.

Арендный риск связан с тем, что арендатор не может заплатить всю арендную плату, предусмотренную контрактом. Убытки по арендному кредиту несет владелец, потому что для выселения арендатора и подготовки помещения для нового арендатора требуется время. Этот тип риска чаще всего проявляется для недвижимости с одним-единственным арендатором.

Физический износ и старение улучшений также могут снизить доходность недвижимости. Владельцы часто предпочитают нести значительные материальные затраты, чтобы сделать свои здания современными. Трудно определить степень функционального износа, потому что он в большей степени зависит от разработок новых технологий. Когда новые технологии, такие как лифты, контроль климата и безопасности, введены в новые конкурирующие здания, более старые здания теряют свою привлекательность для арендаторов, и владелец должен либо запрашивать меньшую арендную плату и тратить деньги на усовершенствование домов, либо терпеть более низкую занятость помещений.

Риск законодательного регулирования и изменения условий налогообложения заключается в том, что решения властей требуют непредвиденных расходов или связаны с повышением налогов на собственность (имущество, недвижимость). Непредвиденные изменения в законодательном регулировании либо в налогообложении могут изменить денежный поток доходов от недвижимости по сравнению с ожидаемым.

Риски инфляции и реинвестирования — относительно более мелкие риски для инвестирования в недвижимость. Инфляционный риск связан с тем, что реальные, предусмотренные договором денежные потоки доходов от аренды могут быть много ниже, чем ожидалось, из-за инфляции. Чем больше срок аренды, тем выше такой риск.

В особом положении находятся инвестиции в проданную и взятую в аренду недвижимость, связанные с самым большим инфляционным риском из всех видов инвестиций собственного капитала из-за длительных сроков аренды. Риск реинвестирования противоположен риску инфляции, так как полученные денежные доходы не могут быть реинвестированы с той же ставкой дохода, что и первоначальные инвестиции. Он также ниже для собственных капиталов, инвестированных в незаложенную недвижимость.

Риск снижения ликвидности. Ликвидность рынка недвижимости по всем типам недвижимости на макроуровне определяется:

— социально-экономической ситуацией в стране, регионе;

— доступностью кредитов, определяемой государственной политикой (если правительство проводит политику «дорогих денег», кредит менее доступен в силу высоких процентных ставок);

— политикой коммерческих банков, сокращающих или расширяющих кредитование под залог недвижимости.

На уровне региона ликвидность недвижимости определяется перспективами развития региона, степенью дифференциации занятости населения, экологией.

При расчете уровня риска, характерного для различных объектов недвижимости, необходимо учитывать, что более высокий уровень риска инвестиций в доходную недвижимость по сравнению с риском инвестиций в финансовые активы определяется особенностями доходной недвижимости, так как требуются значительные капитальные вложения и существует жесткая зависимость потока доходов от недвижимости в зависимости от ситуации в регионе и перспектив его развития.

Источник: Оценка недвижимости : учебное пособие / Т. Г. Касьяненко, Г.А. Маховикова, В.Е. Есипов, С.К. Мирзажанов. — М.: КНОРУС, 2010.

Источник: snip1.ru