Налог на имущество физических лиц являет собой финансовое обременение, установленное и используемое на территории определенного субъекта (МО). Носителем налоговых обязательств выступают физлица, которые наделены правом собственности в отношении налогооблагаемого объекта.

Обратите внимание: обязательства по уплате пошлины касаются всех собственников, несмотря на их возрастную категорию. За владельцев, не достигших 18-ти лет, осуществлять внесение платежей полагается их законным представителям (родители, опекуны, пр.).

Ранее размер налога зависел от инвентаризационной стоимости объекта (ИС). Однако с начала 2015 г. Кодекс (гл. 32) определяет иной способ исчисления, в котором не последнюю роль играет кадастровая стоимость имущества (КС). Всем МО предписано начать использовать данную систему до 2020 г.

Объекты налогообложения

Согласно положениям ст. 401 НК РФ, налог на имущество физических лиц в 2018 году должны уплачивать владельцы нижеуказанных объектов:

Налог на имущество физических лиц. Подводные камни, о которых важно знать.

- Жилая недвижимость (квартира, дом, комната).

- Гараж, парковочное место.

- Коммерческий комплекс.

- Строящийся объект.

- Иное.

В данный перечень не входят помещения общего пользования в многоэтажном жилье.

Важный нюанс: если постройка находится на территории, регламентированной как земля под ИЖС, подсобное хозяйство и пр., она также считается жилой недвижимостью.

Ставки налога на имущество

Определением ставки налогообложения занимаются местные власти в каждом отдельно взятом МО. Тем не менее, они должны оставаться в рамках тех значений, которые регламентированы на федеральном уровне.

В текущем году имущественный налог определен такой ставкой:

- 0,1% — актуально для жилого помещения, либо для постройки небольшой площади (в пределах 50 кв. м.).

- 2 % — применимо, если кадастровая ценность имущества не выходит за рамки 300 млн. руб.

- 0,5 % — для иных объектов, находящихся на территории РФ.

Если на местном уровне ставки налога не обозначены, значит, в отношении владельцев имущества в данном МО действуют указанные выше показатели.

Использование ИС объекта устанавливает следующие ставки для расчета размера налога:

- Менее 0,1 % для имущества дешевле 300 тыс. руб.

- 0,1 – 0,3 %, если цена варьируется в рамках 300 – 500 тыс. руб.

- 0,3 – 2,0 %, если объект дороже 500 тыс. руб.

Важное уточнение: при указанном способе расчета во внимание принимается исключительно материальная ценность недвижимости, но не разновидность или целевое назначение объекта.

Как рассчитывается имущественный налог?

Исчисление размера обязательной пошлины осуществляет налоговая инспекция. Она же направляет физлицу соответствующее уведомление.

В разных субъектах страны налог на имущество физических лиц в 2018 году вычисляется с учетом либо инвентаризационной, либо кадастровой стоимости объекта.

Последняя должна быть подтверждена до 01.12 текущего года соответствующим опубликованным нормативным документом. Если проигнорировать данное правило, в рамках конкретного МО расчет за 2018 г. будет осуществляться, исходя из ИС недвижимости.

Пример расчета налога на имущество по кадастровой стоимости

Если имеет место использование КС в качестве основания для определения пошлины, в отношении разных по типу объектов недвижимости предусмотрены некоторые тонкости формирования налоговой базы.

На основании типа объекта собственнику полагается налоговый вычет на КС:

- Комната – 10 кв. м.

- Квартира – 20 кв. м.

- Жилой дом – 50 кв. м.

Имущественная пошлина определяется по такой схеме:

КС – кадастровая стоимость (ознакомиться с информацией можно в Федеральной службе регистрации и кадастра);

ИВ – имущественный вычет;

РД – размер доли (применимо для исчисления пошлины индивидуально по каждому долевому собственнику с учетом его доли);

СН – используемая ставка.

Если объект оформлен в совместную собственность, пошлина одинакова для каждого владельца.

Расчёт налога на имущество по инвентаризационной стоимости

Если до начала действующего года в качестве оснований для исчисления не была выбрана кадастровая ценность, налог на имущество физических лиц за 2018 год будет сформирован по формуле:

Если носитель налоговых обязательств располагает несколькими объектами в пределах одного МО, в котором регламентирована единая ставка, пошлина будет рассчитываться с общей ИС всей недвижимости.

Если на территории одного МО действуют разные ставки в зависимости от типа объекта (жилой, не жилой и пр.) или иных параметров, расчет пошлины производится с общей ИС каждого типа недвижимости.

Порядок исчисления и уплаты налога на имущество

Расчет налога можно осуществлять, ориентируясь на инвентаризационную или кадастровую стоимость объектов налогообложения. Если законодательно в конкретном субъекте выбран второй вариант, то учитываться будет ценность имущества на 1 января 2018 г.

Важно: если данный порядок применяется с начала текущего года, имущественный налог в 2018 году должен рассчитываться с учетом «переходного этапа». Последнее означает, что в ходе первых 3-х налоговых периодов для вычисления суммы пошлины актуальна нижеуказанная формула:

Н – итоговый размер пошлины, которую необходимо оплатить;

Н1 — пошлина, рассчитанная на основании КС;

Н2 — сумма налога на объект, рассчитанная на основании инвентаризационной стоимости (учитывается последний налоговый период), либо размер пошлины, начисленный за 2014 год по тому же объекту (если расчет с учетом кадастровой ценности начал применяться с 1.01.2015 г.);

К – варьируемый коэффициент, значение которого представлено ниже:

- 0,2 — актуально в 1-й налоговый период, когда порядок расчета налога в конкретном МО или городе федеральной значимости учитывает КС объекта.

- 0,4 – актуально для 2-го периода времени.

- 0,6 – актуально для 3-го периода.

В остальные периоды исчисление осуществляется в общем порядке.

Если рассчитанная сумма пошлины (ориентированная на кадастровую стоимость объекта) больше относительно предыдущего налогового периода в совокупности с коэффициентом 1,1, собственнику предписано уплачивать сумму налога, меньшую из двух обозначенных. Данное правило действует, начиная с 3-го налогового периода.

Когда основанием для расчета выступает инвентаризационная ценность, при исчислении размера налога применимы последние сведения о ней, полученные инспекцией до 1.03.2013 г.

Налог, начисленный за действующий год, предписано оплатить в срок до 1.12.2019 г, вне зависимости от территориального расположения. В противном случае неплательщику за каждый просроченный день грозит штраф, сумма которого равна 1/300 от действующей ставки рефинансирования ЦБ РФ. Обратите внимание: инспекция вправе уведомить трудовую организацию должника и взыскать с последнего задолженность в счет зарплаты.

Льготы для физических лиц

Имущественный налог, который предписано платить физлицам, не взимается с некоторых категорий граждан. Вот они:

- Герои СССР, Герои России, получатели ордена Славы всех степеней.

- Нетрудоспособные граждане (1-я, 2-я группа).

- Лица с врожденной нетрудоспособностью.

- Участники военных операций.

- Служащие ВМФ, Советской Армии, ОВД и пр. по добровольному найму, которые являлись штатными сотрудниками организаций, причисленных к составу действующей армии во времена ВОВ.

- Лица, в ходе военных действий пребывавшие на территории, оборону которой причисляют в выслугу лет для назначения пенсионных выплат на льготных основаниях.

- Семьи, кормилец которых погиб во время несения воинской службы.

- Семьи, чьи родные погибли в ходе исполнения служебного долга.

- Лица, не менее 20-ти лет посвящавшие себя службе в армии, отправленные на пенсию ввиду достижения соответствующего возраста.

- Граждане, которые вправе рассчитывать на социальную поддержку (согласно Закону РФ № 1244-1, ФЗ № 175, ФЗ № 2).

- Лица, напрямую участвующие в тестировании ядерного оружия и устранении последствий технологических катастроф на стратегически важных точках.

- Лица, пострадавшие в результате работ, напрямую или косвенно связанных с космической техникой и ядерными установками.

- Лица преклонных лет (55 лет для женщин и 60 лет для мужчин), которым законодательно полагается ежемесячная финансовая поддержка.

- Лица, трудовая деятельность которых имеет непосредственное отношению к творчеству и выполняется в специализированном месте (студия, галерея, концертный зал и пр.).

- Владельцы помещений площадью менее 50 кв. м. Последние должны быть построены на территориях, предназначенных под садоводство и подсобное хозяйство для личного использования.

Важно: чтобы воспользоваться правом на льготу, гражданину предписано подать в налоговую инстанцию соответствующее заявление. Бумагу требуется подкрепить сопроводительными документами. В автоматическом режиме снятие налоговых обязательств не осуществляется.

Подача прошения ранее 1.11 этого года позволит получить льготу за действующий налоговый период. Обратившийся должен заранее выбрать объект недвижимости, в отношении которого будет использована льгота (если их несколько). Если выбор не сделан, за основу будет взята недвижимость с наибольшей ставкой.

Источник: www.nalogia.ru

Что нужно знать о налоге на имущество физических лиц?

История развития налогообложения в системах различных государств свидетельствует, что налогообложение в отношении имущества, принадлежащего населению, применялось практически во всех странах во все исторические периоды их развития.

В России институт имущественного налогообложения получил свое основное развитие в середине XIX века.

Начиная с 1863 года, с мещан вместо подушной подати стал взиматься налог с городских строений.

В 1894 г. министром финансов Российской империи С.Ю. Витте был введен так называемый квартирный налог, которым облагались лица, «занимавшие помещения для жилья (квартиры), собственные, наемные и бесплатно предоставленные в пользование».

В начальный период советской истории существовал подоходно-поимущественный налог, взимавшийся, в том числе с доходов физических лиц, а также с недвижимого имущества. В дальнейшем он трансформировался в подоходный налог с граждан и налог со строений.

В 1990-е годы начался новый этап формирования отечественной налоговой системы.

Указанный закон имел свои недочеты. Так, в частности исчисление данного налога производилось исходя из инвентаризационной стоимости имущества, расчет которой основывался на ценах и методике, принятых еще в СССР.

С 1 января 2015 года Федеральным законом от 4 октября 2014 г. № 284-ФЗ в Налоговый кодекс РФ (далее — НК РФ) была включена глава 32 закрепившая новый порядок исчисления налога на имущество физических лиц.

Данный порядок закрепляет совершенно иной подход к определению налоговой базы, которая в настоящее время для объектов недвижимого имущества должна определяться исходя из кадастровой стоимости объектов и лишь в переходный период — исходя из инвентаризационной стоимости.

Наш материал посвящен анализу действующих норм, регулирующих порядок взимания налога на имущество физических лиц в настоящее время.

1. Налог на имущество физических лиц: кто должен оплачивать и какие объекты облагаются данным налогом?

Налог на имущество, как и прочие имущественные налоги ( земельный и транспортный), является местным налогом, устанавливаемым НК РФ, а также нормативно-правовыми актами представительных органов муниципальных образований и обязательный к уплате на территориях соответствующих муниципальных образований.

Устанавливая указанный налог, представительные органы муниципальных образований определяют:

- налоговые ставки в пределах, установленных НК РФ;

- особенности определения налоговой базы (ст. 399 НК РФ).

Согласно ст. 400 НК РФ налогоплательщиками налога на имущество физических лиц являются физические лица, обладающие правом собственности на следующее имущество:

Дома и жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства, в целях налогообложения относятся к жилым домам (п. 2 ст. 401 НК РФ).

Если дом признан аварийным и подлежащим сносу, собственники квартир в этом доме обязаны продолжать уплачивать налог на них до поступления в ФНС информации от Росреестра о снятии дома с государственного кадастрового учета и прекращения прав на жилые помещения в нем.

Не является объектом налогообложения имущество, входящее в состав общего имущества многоквартирного дома (например, (лестничные площадки, лифты, чердаки, крыши, подвалы и т.д.) (п. 3 ст. 401 НК РФ).

2. Как рассчитывается налог на имущество?

Для того чтобы понимать по какой формуле рассчитывается налог на имущество физических лиц необходимо прежде всего ознакомиться с такими понятиями налогового законодательства как налоговая база и налоговая ставка.

2.1. Налоговая база

Налоговая база (налогооблагаемая база) – стоимостная, физическая или иная характеристика объекта налогообложения. Функция налоговой базы – выразить объект налогообложения количественно. Иначе говоря, налоговая база — это величина, исходя из которой рассчитывается сумма налога.

По каждому налогу установлена своя налоговая база: доходы, прибыль, стоимость имущества или других объектов налогообложения) (п. 1 ст. 38, п. 1 ст. 53 НК РФ).

Налоговая база для расчета налога на имущество физических лиц согласно действующему законодательству определяется одним из двух способов:

- исходя из кадастровой стоимости (по этому принципу налог на имущество начали исчислять с 2015 года в первых 28 регионах. С 2016 года к ним добавился еще 21 регион, в 2017 году — еще 15 субъектов РФ);

- исходя из инвентаризационной стоимости (в случае, если субъектом Российской Федерации не принято решение об установлении в срок до 1 января 2020 года даты начала применения на всей его территории порядка определения налоговой базы исходя из кадастровой стоимости).

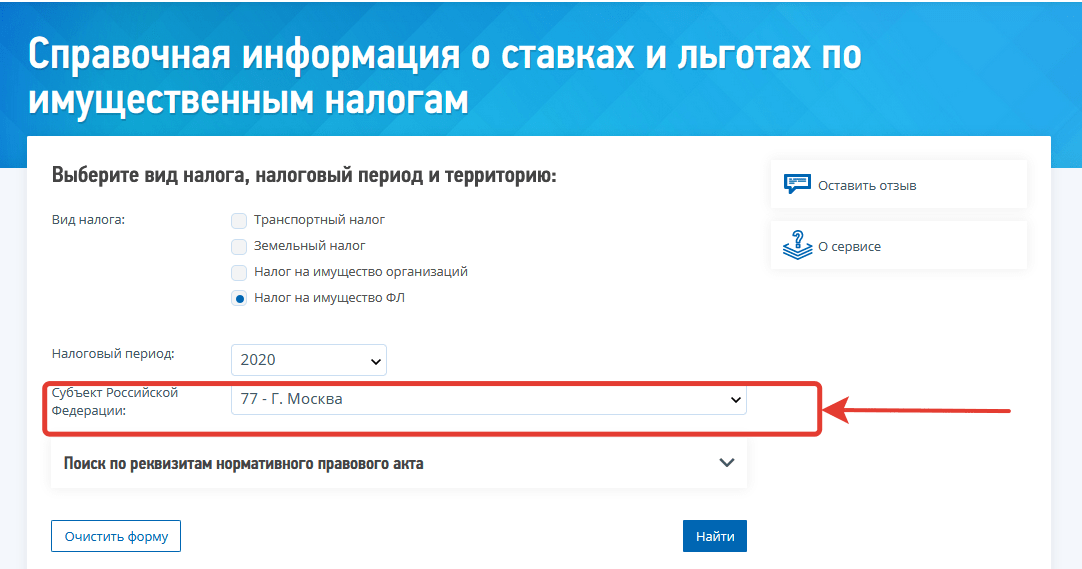

Уточнить дату начала применения на территории конкретного субъекта РФ порядка определения налоговой базы исходя из кадастровой стоимости, а также реквизиты соответствующего закона можно на официальном сайте ФНС России.

C 1 января 2020 года определение налоговой базы по налогу на имущество физических лиц исходя из инвентаризационной стоимости производиться не будет(Федеральный закон от 04.10.2014 № 284-ФЗ «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации и признании утратившим силу Закона Российской Федерации «О налогах на имущество физических лиц»).

2.1.1. Определение налоговой базы исходя из кадастровой стоимости объекта

Порядок расчёта налога на имущество физических лиц исходя из кадастровой стоимости введен с 01.01.2015 (гл. 32 НК РФ).

Однако начало применение этого порядка на конкретной территории зависит от сроков его введения муниципальными властями, а также от утверждения соответствующим субъектом РФ результатов определения кадастровой стоимости объектов, расположенных на территории данного субъекта.

При применении данного порядка налоговая база определяется в отношении каждого объекта налогообложения как его кадастровая стоимость, указанная в ( Едином государственном реестре недвижимости (ЕГРН) по состоянию на 1 января года, за который уплачивается налог, а если объект новый (образован в течение года) — на день внесения сведений об объекте и о правах на него в ЕГРН (п. 1 ст. 403 НК РФ).

Если недвижимость находится в общей долевой собственности, то каждый из ее участников будет платить налог пропорционально своей доле.

А если квартира (или иная недвижимость) находится в общей совместной собственности супругов , то они будут платить налог поровну (п. 3 ст. 408 НК РФ).

При изменении кадастровой стоимости объекта недвижимости, правила пересчета налога аналогичны правилам, применяемым при пересчете земельного налога в случае изменения его кадастровой стоимости.

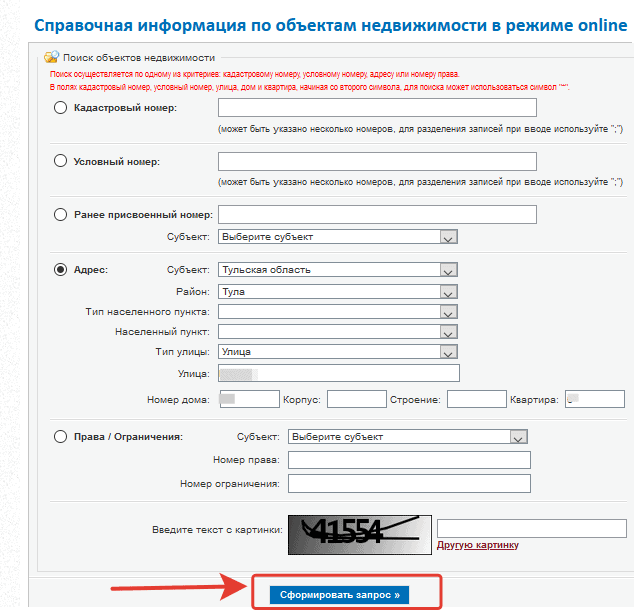

Узнать кадастровую стоимость принадлежащего Вам объекта, недвижимости можно на официальном сайте Росреестра в личном кабинете правообладателя или направив запрос о предоставлении выписки из ЕГРН о кадастровой стоимости в территориальный орган Росреестра (в том числе в электронной форме через сайт Росреестра или через МФЦ .

Кадастровая стоимость и размер налога — являются одним из разделов ПАСПОРТА ОБЪЕКТА , который можно заказать на нашем сайте. Кроме информации о кадастровой стоимости, документ содержит массу другой полезной аналитической информации о выбранном недвижимом имуществе, подготовленной специалистами с многолетним опытом работы в сфере недвижимости.

Выписка о кадастровой стоимости объекта недвижимости предоставляется бесплатно по запросам любых лиц (ч. 6 ст. 62, ч. 4 ст. 63 Федерального закона от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости» (далее — Закон о регистрации); Информация Росреестра от 02.10.2017 «Росреестр информирует о способах получения сведений о кадастровой стоимости недвижимости» ).

При расчёте налогооблагаемой базы, исходя из кадастровой стоимости объекта, применяется налоговый вычет. Это означает, что в целях налогообложения полная кадастровая стоимость объекта уменьшается на стоимость определенного количества квадратных метров в зависимости от вида такой недвижимости (п.п. 3 — 6 ст. 403 НК РФ):

- в отношении жилого дома — на 50 кв. м;

- в отношении квартиры, части жилого дома — на 20 кв. м;

- в отношении комнаты, части квартиры — на 10 кв. м;

- в отношении ЕНК, в состав которого входит хотя бы одно жилое помещение — на 1 млн. руб.;

- в отношении нежилых объектов, расположенных на земельных участках для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства – на 50 кв. м (п.п. 15 п. 1 ст. 407 НК РФ).

15.04.2019 вступил в силу (за исключением отдельных положений) Федеральный закон от 15.04.2019 № 63-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и статью 9 Федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» (Закон № 63-ФЗ).

В дополнение к общему вычету, установленному пп. 3 — 5 ст. 403 НК РФ, многодетным семьям предоставили еще один вычет в расчете на каждого несовершеннолетнего ребенка:

- по комнате, квартире или ее части — 5 кв. м;

- по жилому дому или его части — 7 кв. м.

Местные органы власти вправе увеличивать размеры указанных налоговых вычетов (п. 7 ст. 403 НК РФ).

В случае, если при применении вышеуказанных налоговых вычетов, налоговая база принимает отрицательное значение, то налоговая база принимается равной нулю (п. 8 ст. 403 НК РФ).

С учётом налогового вычета формула подсчета размера налоговой базы, исходя из кадастровой стоимости, следующая:

НБк = КС – НВ х стоимость 1 кв. м,

- НБк — налоговая база исходя из кадастровой стоимости;

- КС — кадастровая стоимость объекта недвижимости;

- НВ — налоговый вычет, применяемый в зависимости от вида объекта недвижимости;

Стоимость 1 кв. м определяется путем деления КС на кол-во кв. м конкретного объекта недвижимости.

Иванову И.И. на праве собственности принадлежит квартира общей площадью 52 кв.м.

Кадастровая стоимость квартиры по данным Росреестра — 3 100 000 руб.

Уменьшение кадастровой стоимости квартиры в соответствии с действующим законодательством осуществляется на стоимость 20 кв.м.

В данном случае определение налоговой базы для исчисления налога на имущество физических лиц за 2018 год будет следующим:

НБк = 3 100 000-20x (3 100 000/52)= 1 907 692,3 руб.

2.1.2. Определение налоговой базы исходя из инвентаризационной стоимости

В случае применения порядка определения налоговой базы, исходя из инвентаризационной стоимости, используются последние данные об инвентаризационной стоимости каждого объекта, представленные в налоговые органы до 1 марта 2013 года с учетом коэффициента-дефлятора.

До 1 января 2013 года сведения об инвентаризационной стоимости инспекция получала от организаций, которые осуществляли государственный технический учет ( БТИ ).

С 2013 года прежний порядок технического учета и инвентаризации объектов не применяется (ч. 8 ст. 47 Федерального закона от 24.07.2007 № 221-ФЗ «О кадастровой деятельности» (Закон о кадастре)).

Коэффициент-дефлятор устанавливается Приказом Министерства экономического развития РФ на каждый год.

Период, на который установлен коэффициент-дефлятор

В случае определения налоговой базы, исходя из инвентаризационной стоимости, налоговый вычет не применяется.

Расчет налоговой базы, исходя из инвентаризационной стоимости, производится по формуле:

- НБи — Налоговая база исходя из инвентаризационной стоимости;

- ИС — инвентаризационная стоимость объекта;

- КД — коэффициент-дефлятор, применяемый в данном налоговом периоде.

Применяем в предыдущем примере для расчета налоговой базы не кадастровую стоимость, а инвентаризационную стоимость квартиры.

Предположим, что размер инвентаризационной стоимости данной квартиры — 1 100 000 руб.

В данном случае определение налоговой базы для исчисления налога на имущество физических лиц за 2018 год будет следующим:

НБи = 1 100 000×1,481= 1 629 100 руб.

2.2. Налоговые ставки:

Размеры ставок налога устанавливаются нормативными актами представительных органов местного самоуправления и зависят от применяемого порядка определения налоговой базы (в зависимости от кадастровой или инвентаризационной стоимости объекта недвижимости) (п. 1 ст. 406 НК РФ).

Уточнить ставки налога на имущество физических лиц, установленные на конкретной территории, можно на официальном сайте ФНС России .

2.2.1. Налоговые ставки, применяемые в случае, когда налоговая база определена на основе кадастровой стоимости объекта недвижимости

Если налоговая база определена на основе кадастровой стоимости объекта недвижимости, налоговые ставки устанавливаются в размерах, не превышающих:

- жилых домов, частей жилых домов, квартир, частей квартир, комнат;

- объектов незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом;

- ЕНК, в состав которого входит хотя бы один жилой дом;

- гаражей и машино-мест;

- хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 кв. м и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

- административно-деловых и торговых центров и помещений в них;

- нежилых помещений, используемых для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объектов, кадастровая стоимость которых превышает 300 млн. руб.;

Данные налоговые ставки могут быть уменьшены до нуля или увеличены, но не более, чем в 3 раза нормативными правовыми актами представительных органов муниципальных образований (п. 3 ст. 406 НК РФ).

В вышеуказанном примере расчета налоговой базы исходя из кадастровой стоимости квартиры Иванова И.И. размер налоговой базы составил 1 907 692,3 руб.

Исходя из установленного федеральным законодательством размера налоговой ставки для квартир не превышающей 0,1 % можно подсчитать сумму налога, подлежащего уплате за 2018 год (без применения понижающих коэффициентов, установленных для переходного периода).

Таким образом, сумма подлежащего уплате налога составит:

1 907 692,3×0,1% = 1907,69 руб.

2.2.2. Налоговые ставки, применяемые в случае, когда налоговая база определена на основе инвентаризационной стоимости объекта недвижимости

В случае определения налоговой базы, исходя из инвентаризационной стоимости, налоговые ставки устанавливаются следующим образом.

Суммарная инвентаризационная стоимость объектов налогообложения, принадлежащих на праве собственности налогоплательщику (с учетом доли налогоплательщика в праве общей собственности на каждый из таких объектов), расположенных в пределах одного муниципального образования, умножается на коэффициент-дефлятор, установленный для данного налогового периода.

При этом максимальное значение налоговой ставки не должно превышать следующих ограничений:

- до 0,1%, если инвентаризационная стоимость до 300 000 руб.;

- свыше 0,1 до 0,3%, если инвентаризационная стоимость свыше 300 000 до 500 000 руб.;

- свыше 0,3 до 2%, если инвентаризационная стоимость свыше 500 000 руб. (п. 4 ст. 406 НК РФ).

При этом допускается установление дифференцированных налоговых ставок в зависимости от кадастровой стоимости объекта, его вида и места нахождения, видов территориальных зон, в границах которых расположен объект налогообложения (п. 5 ст. 406 НК РФ).

2.2.3. Размер налоговых ставок, применяемых в случае, когда размер такой ставки не скорректирован органами местного самоуправления

Если налоговые ставки не определены местными нормативно-правовым актами , налогообложение производится (п. 6 ст. 406 НК РФ):

- если налоговая база определяется исходя из кадастровой стоимости имущества — по базовым ставкам, установленным на федеральном уровне;

- при определении налоговой базы исходя из инвентаризационной стоимости имущества:

- по ставке 0,1% в отношении имущества, у которого значение суммарной инвентаризационной стоимости, умноженной на коэффициент-дефлятор (с учетом доли налогоплательщика в праве общей собственности на каждый из таких объектов) до 500 тыс. руб. включительно;

- по ставке 0,3% в отношении иного имущества.

2.3. Особенности расчета налога на имущество физических лиц в переходный период

Для снижения налоговой нагрузки на граждан предусмотрен особый порядок расчета налога исходя из кадастровой стоимости имущества на переходный 3-х летний период.

В течение переходного периода сумма налога рассчитывается по формуле (п. 8 ст. 408 НК РФ):

Н = (Н1 — Н2) x К + Н2,

- Н — сумма налога, подлежащая уплате;

- Н1 — сумма налога от кадастровой стоимости объекта за полный год;

- Н2 — сумма налога от инвентаризационной стоимости объекта налогообложения за последний налоговый период определения налоговой базы этим способом;

- К — коэффициент, равный:

- 0,2 — применительно к первому налоговому периоду, в котором налоговая база определяется как кадастровая стоимость;

- 0,4 — применительно ко второму налоговому периоду, в котором налоговая база определяется как кадастровая стоимость;

- 0,6 — применительно к третьему налоговому периоду, в котором налоговая база определяется как кадастровая стоимость.

Допустим, Иванов И.И. получил налоговое уведомление с расчетом налога на имущество по кадастровой стоимости (например, 2000 руб.)

Данная сумма выше суммы налога за предыдущий период, когда расчет велся исходя из инвентаризационной стоимости (например, ранее сумма налога была 1600 руб.)

Соответственно, Иванов И.И. будет уплачивать дополнительно к старой сумме налога сначала 20%, а потом соответственно 40% и 60% каждый последующий год, от разницы сумм налогов, рассчитанных по новому и старому порядку по вышеуказанной формуле:

Н= (2000-1600) x 0,2 +1600 = 1680 руб. — за первый год, в котором налоговая база определена исходя из кадастровой стоимости.

Соответственно в последующий два года сумма налога составит 1760 руб. (при применении коэффициента 0,4) и 1840 руб. (при применении коэффициента 0,6).

Кроме того, Федеральным законом от 03.08.2018 № 334-ФЗ внесены изменения в статью 408 НК РФ.

Согласно данным изменениям, начиная с 3-его налогового периода, в котором налоговая база определена как кадастровая стоимость, предусмотрено применение коэффициента, ограничивающего ежегодный рост налога по кадастровой стоимости не более, чем на 10%.

В этом случае сумму налога рассчитывают исходя из кадастровой стоимости объекта за предыдущий год с учетом коэффициента 1,1. Полученную величину нужно сравнить с суммой налога, исчисленной исходя из кадастровой стоимости объекта за текущий год без применения указанного коэффициента. Если первая сумма будет меньше второй, уплатить нужно первую сумму (п. 8.1 ст. 408 НК РФ; ч. 5 ст.

3 Закона от 03.08.2018 № 334-ФЗ).

Начиная с 4-ого года, налог будет рассчитываться исходя из кадастровой стоимости без применения понижающих коэффициентов.

Если сумма налога на основе кадастровой стоимости без учета переходных правил оказалась меньше, чем сумма налога исходя из инвентаризационной стоимости, налог рассчитают без учета переходных правил (п. 9 ст. 408 НК РФ).

3. Льготы по налогу на имущество физических лиц:

Льготы по налогам и сборам дают возможность отдельным категориям налогоплательщиков и плательщиков сборов не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Льготы по налогу на имущество условно можно разделить на следующие виды (п. 2 ст. 399, ст. 407 НК РФ):

- 1-й вид — федеральные льготы, установленные отдельным категориям граждан и в отношении отдельных видов имущества;

- 2-й вид — льготы, устанавливаемые представительными органами муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга, Севастополя).

3.1. Категории налогоплательщиков и виды имущества на которые распространяются налоговые льготы

Право на налоговую льготу 1-го вида (федеральную льготу) имеют следующие категории налогоплательщиков:

Указанным категориям налогоплательщиков налоговая льгота предоставляется в отношении следующих видов недвижимого имущества :

- квартира, часть квартиры или комната;

- жилой дом или часть жилого дома;

- помещение или сооружение (используемые физическими лицами исключительно в качестве творческих мастерских, ателье, студий, а также жилые дома, квартиры, комнаты, используемые для организации открытых для посещения негосударственных музеев, галерей, библиотек);

- хозяйственное строение или сооружение (до 50 кв. м., расположенные на земельном участке, предназначенном для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

- гараж или машино-место.

Освобождение от уплаты налога на имущество возможно только в отношении одного объекта каждого вида по выбору налогоплательщика независимо от количества оснований для такого освобождения (п. п. 3, 4 ст. 407 НК РФ).

Иванов И.И. — инвалид I группы является собственником 2-х квартир и гаража.

В данном случае, льготу по налогу на имущество физических лиц он может получить в отношении только одной квартиры и гаража.

При этом по второй квартире Иванов И.И. обязан будет уплатить налог на имущество физических лиц.

Налоговая льгота не предоставляется в отношении следующих объектов недвижимости:

- административно-деловых и торговых центров (комплексов) и помещений в них;

- нежилых помещений, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в ЕГРН, или документами технического учета (инвентаризации) предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объектов недвижимого имущества образованных в результате раздела объекта недвижимого имущества;

- в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 млн. руб. (п. 5 ст. 407 НК РФ)

Исключением из данного перечня являются гаражи и машино-места, расположенные в таких объектах.

2-й вид льгот устанавливается на местном уровне нормативными правовыми актами представительных органов муниципальных образований.

С информацией о налоговых льготах (по всем видам имущественных налогов во всех муниципальных образованиях) можно ознакомиться в разделе » Справочная информация о ставках и льготах поимущественным налогам » официального сайта ФНС России .

3.2. Порядок оформления права на льготу

До вступления в силу Закона № 63-ФЗ налоговые льготы не предоставлялись автоматически.

После 15.04.2019 порядок предоставления налоговых льгот несколько изменился и носит как заявительный, так и «проактивный» характер.

Порядок предоставления налоговых льгот в заявительном порядке следующий.

Налогоплательщики-физические лица, имеющие право на налоговые льготы, установленные законодательством о налогах и сборах, представляют в налоговый орган заявление о предоставлении налоговой льготы.

При этом указанное заявление может быть предоставлено налогоплательщиком в любой налоговый орган по выбору.

Формат и порядок заполнения заявления можно уточнить на официальном сайте ФНС России.

Если заявление о предоставлении налоговой льготы направлялось в налоговый орган и в нём не указывалось на то, что льгота будет использована в ограниченный период времени, то заново представлять заявление не требуется (п. 6 ст. 407 НК РФ; Письмо Минфина России от 09.04.2018 № 03-05-04-01/23385).

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом:

К указанному заявлению налогоплательщик вправе приложить документы, подтверждающие его право на налоговую льготу.

В случае, если документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговом органе отсутствуют (в том числе не представлены налогоплательщиком самостоятельно), налоговый орган запрашивает сведения, подтверждающие право налогоплательщика на налоговую льготу, у органов, организаций, должностных лиц, у которых имеются эти сведения.

Если у гражданина несколько объектов налогообложения, он вправе представить в налоговый орган уведомление о выбранном объекте налогообложения каждого вида, в отношении которого будет предоставляться налоговая льгота.

Указанное уведомление должно быть представлено не позднее 31 декабря года, являющегося налоговым периодом, начиная с которого в отношении указанного объекта применяется налоговая льгота.

Если налогоплательщик этого не сделает, налоговый орган предоставит налоговую льготу в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога (п. 7 ст. 407 НК РФ).

При возникновении (прекращении) права на налоговую льготу в течение налогового периода налоговый орган исчислит сумму налога с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых отсутствует налоговая льгота, к числу календарных месяцев в налоговом периоде.

При этом месяц возникновения права на налоговую льготу принимается за полный месяц.

При подаче заявления о предоставлении льготы по уплате налога за прошлые налоговые периоды налоговый орган производит перерасчет суммы налога не более, чем за 3 календарных года, предшествующие году обращения, но не ранее даты возникновения у гражданина права на налоговую льготу (п. 6 ст. 408 НК РФ).

Начиная с налогового периода 2018 года, наряду с заявительным порядком предоставления налоговых вычетов, Законом № 63-ФЗ установлен «проактивный формат» (без подачи заявления в налоговый орган) на основании имеющихся у налоговых органов сведений.

Это означает, что, если налогоплательщик, относящийся к категориям лиц, указанным в пп. 2 — 4, 7 — 10 п. 5 ст. 391 НК РФ (пенсионеры, инвалиды, лица предпенсионного возраста, многодетные, владельцы хозпостроек), и имеющий право на льготу, в том числе в виде налогового вычета, не представил в налоговый орган заявление о предоставлении налоговой льготы или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с федеральными законами.

В связи с этим, обращаем внимание на нецелесообразность обращения в налоговые органы с заявлением о предоставлении налоговой льготы до начала массового формирования налоговых уведомлений за 2018 год, т.к. льгота будет предоставлена в «проактивном формате».

Обращаться с заявлением необходимо будет только в случае получения налогового уведомления, в котором данная льгота не применена.

3.3. Возврат излишне уплаченной суммы налога

Налогоплательщики, уплатившие налог в большем размере, имеют право на зачет или возврат излишне уплаченной суммы (п. 5 ст.409 НК РФ) на основании письменного заявления представленного в налоговые органы.

Перерасчет суммы налогов производится не более, чем за 3 налоговых периода, предшествующих календарному году обращения, но не ранее даты возникновения у налогоплательщика права на налоговую льготу (п. 6 ст. 408 НК РФ).

Решение о возврате переплаты должно быть принято налоговым органом в течение 10 рабочих дней со дня получения такого заявления. Затем в течение 5 рабочих дней налогоплательщику направляется сообщение о принятом решении.

Возврат налога должен быть произведен в месячный срок со дня получения указанного выше заявления (п.п. 6, 8, 9 ст. 78, п. 5 ст. 409 НК РФ).

4. Сроки уплаты налога

Уплатить налог на имущество в бюджет по месту нахождения имущества следует в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом (календарным годом).

Налогоплательщики уплачивают налог на основании налогового уведомления, направляемого налоговым органом не позднее 30 рабочих дней до наступления срока платежа с расчетом налоговой базы и указанием суммы налога к уплате (п. 6 ст. 6.1, ст. 52, п.п. 1, 2 ст.

409 НК РФ).

При этом налоговый орган имеет право исчислить налог за 3 календарных года, предшествующие году направления уведомления (п. 2 ст.52, п. 4 ст. 57, п. 3 ст. 409 НК РФ).

Например: Налоговое уведомление, направленное в 2019 г., может содержать в себе суммы налога, исчисленные за 2016 — 2018 гг.

Если в отношении принадлежащего Вам имущества Вы никогда не получали налоговые уведомления, не уплачивали налог и не пользовались льготой, Вы обязаны однократно сообщить о нем в налоговые органы до 31 декабря года, следующего за истекшим налоговым периодом (п. 2.1 ст.23, п. 4 ст. 85 НК РФ).

Источник: vladeilegko.ru

Расчет по кадастровой стоимости и новые льготы: что изменилось в правилах уплаты налога на имущество в 2022 году

Налоги и бизнес

Если у вас есть квартира или дом, то за них нужно заплатить имущественный налог. В 2022 году всем плательщикам налога предстоит учесть ряд изменений, связанных с начислением и уплатой налога на имущество.

Ключевым изменением станет завершение реформы по налогам на недвижимость и переход всех российских регионов на новый механизм расчетов по кадастровой стоимости. Это повлечет за собой рост налоговых платежей. Но есть и несколько положительных изменений для плательщиков имущественного налога.

Что такое налог на имущество

Налог на имущество физических лиц – это местный налоговый сбор, который вводится на территории субъекта РФ, и вступает в силу после принятия соответствующего законодательного акта органом исполнительной власти.

Налог на имущество похож на транспортный налог:

- Он ежегодный.

- Сумма зависит от имущества в собственности – количества квадратных метров.

- Оплачивает только собственник имущества.

Кто платит имущественный налог

Плательщиком налога на имущество является собственник. Если у квартиры несколько владельцев, сумма налога делится между ними пропорционально долям.

На основании ст.401 Налогового Кодекса объектами налогообложения являются:

- жилой дом;

- жилое помещение (квартира или комната);

- единый недвижимый комплекс;

- объект незавершенного строительства;

- гараж;

- прочие здания, строения, сооружения

Дома и жилые постройки на участках ЛПХ или ИЖС также относятся к жилым домам и облагаются налогами. А общее имущество в составе многоквартирного дома, напротив, не попадает под имущественный налог.

Обзор изменений в порядке уплаты имущественного налога в 2021-2022 годах

С 2015 года в Налоговый кодекс внесены важные изменения, которые затронули налог на имущество. С этого года имущественный налог начали начислять по кадастровой стоимости, а не инвентаризационной, что привело к существенному увеличению налоговой нагрузки на собственников жилья.

Первоначально нововведения затронули 28 российских субъектов, но постепенно их перечень расширялся и с 2021 года налог на имущество начисляется по кадастровой стоимости на всей территории страны (кроме Севастополя). Теперь инвентаризационная стоимость имущества не будет участвовать в расчетах налога.

Со сроками введения расчета налога по кадастровой стоимости по российским регионам можно ознакомиться здесь.

Если при расчете на основании инвентаризационной стоимости налог на имущество был номинальным: обычно не более 200-300 р., то при пересчете по кадастровой оценке он серьезно вырос. После изменения порядка расчета россияне получили новые налоговые уведомления на внушительные суммы — до 5-46 тыс. в год.

В 2022 году во всей России налог на имущество будет рассчитываться по кадастровой стоимости, но в ряде регионов действует переходный период и используются понижающие коэффициенты:

- 0,2 — для Севастополя (здесь кадастровая стоимость учитывается первый год);

- 0,4 — респ. Алтай и Крым, Алтайского и Приморского краев, Свердловской, Иркутской, Волгоградской, Курганской,Томской областей и Чукотского АО;

- 0,6 — для респ. Дагестан и Северная Осетия, Красноярского края, Смоленской области.

Также законодательно установлено, что налог на имущество за год не может вырасти более чем на 10% в сравнении с прошлым годом.

В некоторых регионах в 2022 году налог на имущество рассчитают по новой кадастровой оценке объектов недвижимости. Узнать новую оценку можно в выписке из ЕГРН, через МФЦ или на официальном сайте Росреестра.

Также с 2021 года изменились правила пересчета имущественного налога для льготных категорий граждан. Теперь они могут вернуть переплату по налогу без ограничений. Более подробно об этом в следующем разделе.

Кто освобожден от уплаты налога на имущество

Перечень льготников

В Налоговом кодексе перечислены 15 льготных категорий граждан, которые освобождены от уплаты налога на имущество (ст.407 НК), включая:

- пенсионеров, включая военных пенсионеров;

- инвалидов;

- ветеранов ВОВ и тыла;

- блокадников;

- ликвидаторов аварии на Чернобыльской АЭС и пр.

Это федеральные льготники, которые не платят налог на имущество, независимо от региона проживания на территории России. Есть также местные льготы, которые вводятся по решению муниципальных властей.

Чтобы узнать о льготах в Вашем регионе, можно воспользоваться специальным сервисом от ФНС. Здесь необходимо указать вид налога и регион проживания и на основании этого получить полный список льготников.

Как узнать о льготах по налогу на имущество в 2022 году

Законодательно установлено несколько видов недвижимого имущества, в отношении которых можно получить льготу:

- квартира;

- комната;

- жилой дом;

- гараж.

Льготу можно получить в отношении одного объекта каждого вида: на одну квартиру, один жилой дом, один гараж. То есть пенсионер имущественный налог платит только, если у него несколько квартир в собственности. Если у пенсионера одна квартира, то налог он не платит.

Пенсионерка Новикова имеет в собственности загородный дом и квартиру. Она получает освобождение от уплаты налога и на дом, и на квартиру.

Пенсионерка Арсеньева имеет в собственности ½ долю в квартире в Екатеринбурге и квартиру в Москве. Освобождение от налога пенсионерка может оформить в отношении одной квартиры, а за вторую – будет платить налог.

Стоит отметить, что налоговая инспекция автоматически предоставляет льготу в отношении самой дорогой недвижимости. Никаких дополнительных заявлений льготникам подавать не нужно. Пенсионерка из примера выше получит «письмо счастья» из налоговой в отношении квартиры в Екатеринбурге.

С 2018 года перечень федеральных льготников дополнили многодетные семьи (по Федеральному закону от 15.04.2019 № 63-ФЗ). Раньше семьям с тремя и более детьми предоставляли льготы не во всех регионах, а только по решению местных властей. Теперь всем без исключения многодетным полагается дополнительный вычет на каждого ребенка 5 кв.м. из площади квартиры и 7 кв.м. — из площади дома.

У Марины трое детей. Она живет с ними в квартире 60 кв.м. До принятия поправок она должна была заплатить налог с 40 кв.м. Теперь она вправе применить вычет за детей и заплатит сбор с 25 кв.м.

Для многодетных семей вычет предоставляется только в отношении жилья (на гараж и нежилые помещения льгот не будет).

Есть определенные категории налоговых послаблений, которые связаны не со статусом плательщика, а с типом недвижимости: это льготы на творческие студии и хозпостройки. Вычет можно получить на один такой объект в собственности.

Как подтвердить свое право на льготы

Право на льготы необходимо дополнительно подтверждать. Для этого в налоговую инспекцию по месту жительства необходимо предоставить:

-

;

- документ, подтверждающий право на льготы (с 2018 года подтверждающие документы прикладывать не обязательно – ФНС сама формирует запросы для проверки информации).

Желательно подавать заявление не позднее 1 ноября текущего года. Обратиться в инспекцию можно лично, направить заявление почтой (заказным письмом с описью вложения) или использовать личный кабинет налогоплательщика.

С 2018 года в Налоговой инспекции вводится беззаявительный порядок предоставления льгот для некоторых россиян. Они могут не предоставлять заявление для получения льготы по налогу на имущество. Беззаявительный порядок действует в отношении:

- пенсионеров;

- предпенсионеров;

- инвалидов (ряда категорий);

- многодетных семей.

С 2021 года перечень дополнили ветераны боевых действий, сведения о которых размещены в Единой государственной информационной системе социального обеспечения (п.18 ст.1 374-ФЗ).

Как вернуть переплату по налогу на имущество

До 2021 года в Налоговом кодексе (по старой редакции п.6 ст.408 НК) при обращении физлица с заявлением на предоставление льготы он мог рассчитывать на льготы при уплате налога на имущество только за три налоговых периода. С января 2021 года данная правовая норма утратила силу и пересчет налогов для льготников станет более выгодным (п. 56 ст. 2 374-ФЗ).

Теперь они могут получить перерасчет налога на имущество физлиц без ограничений по количеству налоговых периодов, за которые допускается получить перерасчет.

Как рассчитывается налог на имущество

Для расчета стоимости налога на имущество необходимо учитывать следующие показатели:

- налоговая база.

- налоговая ставка.

- налоговые вычеты;

- понижающие коэффициенты.

Налоговая инспекция сама рассчитывает сумму налога к уплате и рассылает налоговые уведомления собственникам.

Налоговая база

Налог на имущество платится на основании кадастровой стоимости недвижимости.

Изначально цель расчета кадастровой стоимости заключалась в приближении оценки к рыночной цене. Тогда как ранее используемая инвентаризационная стоимость не учитывает многие параметры ценообразования недвижимости и является заниженной.

Но когда кадастровые инженеры проводили оценку стоимости недвижимости по всей стране, рынок просел. В результате получилось, что кадастровая стоимость оказалась выше рыночной. Расхождение в цене между кадастровой и рыночной стоимостью составляет по многим объектам более 30%.

Иногда разрыв между реальной и кадастровой оценкой недвижимости обусловлен тем, что инженерами не были учтены индивидуальные характеристики объекта (месторасположение, аварийное состояние дома и пр.), либо использовались некорректные данные для оценки (в реестре была ошибка о площади помещения и пр.).

Узнать кадастровую стоимость своей квартиры можно с помощью онлайн-сервиса от Росреестра. Поиск сведений об объекте недвижимости допускается по кадастровому номеру или адресу квартиры. Это самый быстрый, и к тому же, бесплатный способ получения информации о кадастровой оценке.

Как узнать кадастровую стоимость своей квартиры

Кадастровая стоимость недвижимости регулярно пересматривается, поэтому есть вероятность, что ошибку в оценке исправят. Переоценка проводится не чаще раза в два года в городах федерального значения и раза в три года – для остальных объектов (ст. 24.12 ФЗ от 29 июля 1998 г. №135-ФЗ «Об оценочной деятельности в Российской Федерации»).

Налоговая ставка

В ст.406 Налогового кодекса приведены только базовые ставки налогообложения для физлиц. Они варьируются в зависимости от вида объекта и его стоимости:

- для жилого дома или квартиры – 0,1%;

- гаража – 0,1%;

- другие объекты – 0,5%;

- элитная недвижимость дороже 300 млн.р. – 2%.

Регионы вправе пересматривать базовую процентную ставку: уменьшать (вплоть до 0%) или увеличивать ее, но не более, чем в три раза. Так, ставка по налогу на квартиру не может превышать 0,3%.

Если местные власти не примут закона с указанием на ставку налога на имущество, то он будет исчисляться по базовому тарифу из Налогового кодекса.

Уточнить действующие налоговые ставки в регионе расположения квартиры можно с помощью сервиса ФНС. Так, например, в Москве действуют следующие ставки по налогу на имущество в зависимости от кадастровой стоимости:

- до 10 млн.р. (включительно) – 0,1%

- от 10 до 20 млн.р. – 0,15%

- от 20 до 50 млн.р. – 0,2%

- от 50 до 300 млн.р. – 0,3%;

- свыше 300 млн.р. – 2%.

Налоговые вычеты

Налоговые вычеты (их не нужно путать с льготами) предоставляют всем собственникам недвижимости. Они позволяют уменьшить налог на имущество.

Вычет предоставляют автоматически без дополнительных заявлений от собственника в адрес налоговой инспекции. ФНС сама применит вычет при расчете налога.

Налоговый вычет – это определенная площадь жилья, которую вычитают из налоговой базы и начисляют налог на оставшуюся часть.

Размер имущественных вычетов составляет:

- 10 кв.м. – для комнаты;

- 20 кв.м. – для квартиры;

- 50 кв.м. – для жилого дома.

На нежилые помещения (апартаменты) налоговых вычетов нет.

С учетом вычета собственник квартиры 30 кв.м. заплатит налог за 10 кв.м, а не — за 30 кв.м.

У Ильи в собственности квартира 30 кв.м. стоимостью 3 млн.р. Соответственно, стоимость 1 кв.м. составит 100 тыс.р. Из общей квадратуры квартиры вычтут 20 кв.м. За оставшиеся 10 кв.м. ему предстоит заплатить налог (10*100000)*0,01=10 000 р.

Вычет по площади предоставляется на каждый объект недвижимости, которым владеет налогоплательщик.

В собственности Ивана две комнаты – 9 кв.м. и 15 кв.м. Вычет можно получить на каждую комнату: в отношении первой комнаты налоговых обязанностей не возникает (9 кв.м. меньше 10 кв.м. вычета), в отношении второй – налог будет начисляться на 5 кв.м.

Ограничений в законе не предусмотрено: если в собственности две или пять квартир, вычет в 20 кв.м. полагается на каждую из них.

Понижающие коэффициенты

Большинство владельцев квартир не платят налог по полной кадастровой стоимости, так как она уменьшается через понижающие коэффициенты.

В регионах, которые только начали применять расчет налога по кадастровой стоимости, в первые три года налог взимается с применением понижающих коэффициентов и будет регулярно прирастать (на основании ст.408 Налогового кодекса).

Схема применения понижающего коэффициента будет следующей:

- В первый год – 0,2.

- Во второй год – 0,4.

- В третий год – 0,6.

Первоначально планировалось, что регионы, которые начали пользоваться новой схемой расчета имущество первыми (с 2015 года) должны были перейти на уплату налога по полной кадастровой стоимости уже в 2020 году. Повышение налоговой нагрузки должно было стать поэтапным: в 2015 году предполагалось использовать коэффициент-дефлятор 0,2, в 2019 году –0,8, в 2020 году — 1.

Но реформа привела к резкому увеличению налоговой нагрузки на собственников квартир. Поэтому были приняты законодательные послабления, вводящие ограничение на рост налога в пределах лимита 10% ежегодно. Получается, что преимущественно сумму налога в России продолжили считать с учетом понижающих коэффициентов в 2020 году и после него.

Сумма налога не может увеличиваться более чем на 10% в год после отмены регионе понижающего коэффициента в 0,6, начиная с 4 периода.

Другим важным изменением последних лет стало введение понижающего коэффициента 0,6 для новых объектов недвижимости (на основании п.8.2 ст.408 НК).

Формула расчета имущественного налога

При определении размера налога на имущества могут применяться различные формулы расчета. В первые три года после перехода на новую схему расчетов планируется использовать следующую формулу (по п.8 ст.408 НК):

Размер налога на имущество=(Размер налога по кадастровой стоимости-размер налога по инвентаризационной стоимости)*понижающий коэффициент (значение от 0,2 до 0,6) + налог по инвентаризационной стоимости.

Начиная с четвертого года, ФНС будет сопоставлять полную сумму налога на имущество с прошлогодним значением. Если она возрастает более чем на 10%, то налог возрастает ровно на 10%. Если рост не превысил 10%, то с этого момента налог берут в полном объеме. Размер налога может пересматриваться только вместе с переоценкой кадастровой стоимости.

Пример расчета

В регионе начал применяться новый порядок расчета имущественного налога в 2021 году. Налог по кадастровой стоимости составит 1370 р., по инвентаризационной – семья платила 561 р. Допустим, что в ближайшей перспективе кадастровая оценка останется неизменной.

Расчет будет иметь следующий вид:

| Год | Понижающие коэффициенты | Расчет | Имущественный налог к уплате, руб. |

| 2021 | 0,2 | (1370-561)*0,2+561 | 722,8 |

| 2022 | 0,4 | (1370-561)*0,4+561 | 884,6 |

| 2023 | 0,6 | (1370-561)*0,6+561 | 1046,4 |

Начиная с 2024 года нужно сравнивать налог за прошлый год с полной суммой по кадастровой стоимости. 1370 больше 1046,4 более чем на 10%, поэтому имущественный налог составит 1151 р. (1046,4*10%). Далее он будет ежегодно расти на 10%, пока не достигнет 1370 р.

Калькулятор имущественного налога

Чтобы не усложнять жизнь сложными расчетами для вычисления имущественного налога можно воспользоваться калькулятором от ФНС. Чтобы посчитать сумму налога в калькуляторе необходимо указать:

Как платить

Куда уплачивается

Имущественный налог относится к местным налогам. Он платится в бюджет муниципального образования. Именно поэтому в областном центре и остальных городах могут отличаться правила начисления налога на имущество. В Санкт-Петербурге могут действовать определенные льготы, которых нет в Ленинградской области, и наоборот.

Как получить налоговое уведомление

ФНС должна самостоятельно рассчитать и направить владельцу недвижимости налоговое уведомление (п.2 ст.409 НК РФ),

Письма из ФНС с квитанциями с размером налога к уплате ежегодно приходят в почтовый ящик по адресу регистрации собственника. Не всегда этот способ удобен, особенно тем, кто не живет по месту прописки.

Альтернативным способом получения налогового уведомления является личный кабинет налогоплательщика ФНС, где можно подписаться на электронные уведомления.

При переходе на электронный формат уведомлений бумажные квитанции приходить более не будут.

Способы оплаты

Оплатить налог по полученному уведомлению можно любым удобным способом:

- через интернет-банк;

- в любом отделении банка;

- через платежный терминал;

- через госуслуги;

- через личный кабинет налогоплательщика.

Стоит обратить внимание, что отсутствие налогового уведомления не освобождает собственника от обязанности заплатить налог и уведомить инспекцию о наличии недвижимости.

Сроки уплаты

Налоговый кодекс содержит указание на точный срок для перечисления сбора. Уплата налога за текущий год производится не позднее 1 декабря следующего года. Имущественный налог за 2022 год необходимо перечислить до декабря 2023 года.

Ответственность за несвоевременную оплату

Несвоевременная уплата налога на имущество грозит налогоплательщику штрафными санкциями. Собственнику, который не исполнил свою обязанность по уплате налога на имущество, первоначально направят налоговое требование. Его необходимо добровольно исполнить в указанные в документе сроки (по умолчанию – в течение 8 дней).

При игнорировании налогоплательщиком требования ФНС может обратиться в суд для взыскания долга.

Ненадлежащее исполнение налоговых обязательств грозит собственнику недвижимости пени в размере 1/300 ставки ЦБ. Кроме пени, на неплательщика могут наложить штраф в размере 20% от неоплаченной суммы.

Как снизить размер имущественного налога

Снизить имущественный налог можно путем оспаривания кадастровой стоимости.

Куда обращаться

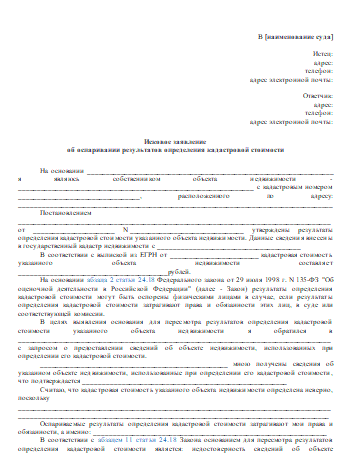

В случае, если кадастровая стоимость существенно превышает реальную стоимость недвижимости (более чем на 30%), ее можно оспорить и пересмотреть в меньшую сторону. Но нужно понимать, что затраты на оспаривание могут превысить конечную выгоду от уменьшения кадастровой оценки. Если этот факт не смущает, то стоит рассмотреть один из способов для снижения налога:

- Через комиссию по рассмотрению споров о результатах определения кадастровой стоимости.

- В судебном порядке.

Есть еще один способ для оспаривания, не требующих существенных затрат – обратиться в организацию, которая ответственна за проведение оценки в городе, с заявлением об обнаружении ошибки в оценке. Например, в Москве направить заявление можно в ГБУ Москвы «Городской центр имущественных платежей и жилищного страхования».

Рядовые граждане могут сразу подавать заявление в суд. Тогда как для юрлиц обязательно прохождение досудебного порядка.

Основания для оспаривания

Оспорить кадастровую оценку можно не всегда. Например, изменение реалий на рынке недвижимости и резкое падение цены квартиры не является основанием для пересмотра оценки. По мнению Верховного суда для оспаривания допускается учитывать следующие ошибки, допущенные оценщиками:

- Некорректное указание сведений в перечне объектов недвижимости, которые подлежат оценке (например, площадь жилого помещения).

- Неправильный выбор условий, которые могут повлиять на стоимость объекта (местоположение, целевое назначение, состояние и пр.).

- Некорректное применение данных при расчете кадастровой стоимости.

- Неприменение информации об аварийном состоянии объекта.

Комиссия по рассмотрению споров

Комиссии по рассмотрению споров организуются в регионах для рассмотрения соответствующих претензий к кадастровой оценке от владельцев недвижимости (на основании ст.22 237-ФЗ от2016 года «О государственной кадастровой оценке»).

В комиссию подается заявление об оспаривании кадастровой стоимости с приложением подтверждающих документов (отчета об оценке). Комиссия будет рассматривать поступившее заявление в течение месяца и может отказать. Тогда владельцу недвижимости придется добиваться справедливости в судебном порядке (на основании Главы 25 КАС).

Образец заявления о пересмотре результатов кадастровой стоимости:

Судебный порядок

При обращении в суд необходимо заплатить госпошину в размере 300 р. (на основании ст. 333.19 НК РФ) и подготовить исковое заявление.

К заявлению на оспаривание кадастровой стоимости необходимо приложить:

- Выписку из ЕГРН о кадастровой стоимости объекта недвижимости.

- Нотариально заверенную копию правоустанавливающего документа на недвижимость.

- Документы, подтверждающие недостоверность оценки. В частности, открытые источники информации: скрины и объявления о продаже эквивалентной недвижимости.

- Отчет об оценке объекта оценки, если заявление подается на основании несоответствия объекта недвижимости его рыночной стоимости.

- Положительное заключение СРО, в котором состоит оценщик.

Исковое заявление без приложения документов рассматриваться не будет.

Обратиться с исковым заявлением необходимо в течение 5 лет после изменения в реестре кадастровой оценки.

Дела об оспаривании судебной стоимости рассматриваются в течение 2 месяцев, но при необходимости указанный срок может быть продлен на месяц из-за сложности процесса (ст. 141 КАС ).

Сколько стоит оспаривание кадастровой стоимости

Важно понимать величину предстоящих затрат. Около 30 тыс.р. будет стоить отчет об оценке стоимости недвижимости, еще 70-100 тыс.р. возьмет юрист за сопровождение дела об оспаривании кадастровой стоимости. То есть по самым скромным оценкам процедура оспаривания будет стоить не менее 100-150 тыс.р.

Обычно если разница между кадастровой и рыночной стоимостью составляет менее 4 млн.р. то инициировать оспаривание невыгодно . В дальнейшем отбить эту разницу на налогах не получится.

В заключении хорошая новость для тех, кому все же удалось оспорить кадастровую стоимость недвижимости. Если налогоплательщик смог добиться справедливости и уменьшить ее, то кадастровая стоимость будет применяться не с года подачи заявления об оспаривании, а с момента неправильной оценки (на основании ст.403 НК).

Источник: ivprave.ru

Имущественный налог: как узнать, рассчитать и кому положены льготы

Имущественный налог с 1.01.2015 года рассчитывается по-другому. В законодательстве появился раздел, где обозначены объекты налогообложения и новый расчет налога на недвижимость, отталкиваясь от кадастровой стоимости на нее. Теперь фискальный сбор напрямую зависит от этой цены, чем она больше, тем он выше.

Новое исчисление сборов в госказну вводится постепенно, после того как окончательно рассчитают кадастровую стоимость. Кадастровая оценка приходит на смену инвентаризационной стоимости.

Тип имущества за которой придется платить

Сбор на имущество по кадастровой оценке придется выплачивать за следующую недвижимость:

- любое жилое помещение (комнату, квартиру, дом);

- гараж и стоянку автомобиля;

- помещения, в которых размещаются студии, мастерские, частные музеи, библиотеки, галереи и т. п.;

- небольшие здания (не более 50 м 2 ) хозяйственного назначения, которые построены на земле, находящейся в собственности.

Дачные домики в перечень налогообложения не входят, но жилое помещение, которое возведено на земле собственника, сбором облагается.

Кадастровая цена

Перед тем как рассчитать налог на недвижимость, необходимо знать, что такое кадастровая цена. Это рыночная стоимость помещений, которую определяет Кадастровая палата. Сегодня, чтобы рассчитать налог на имущество, знать ее требуется всем владельцам жилья. Это не постоянная величина, ее пересчитывают каждые три года, а в двух столицах этот срок снижен до двух лет.

Кадастровая цена напрямую зависит от колебаний на рынке недвижимости. Так, если с жилым домом построили станцию метро, то квартира в нем подорожает, значит, вырастет и фискальный сбор. Когда собственника имущества не устраивает новая цена, то он может обратиться в суд или комиссию по кадастровым конфликтам и обжаловать повышение стоимости.

Выясняем кадастровую стоимость недвижимости

Получить сведения о кадастровой стоимости квартиры любой владелец может как при обращении в отделения Росреестра, адреса которых есть на сайте, так и заказав выписку онлайн или в МФЦ. Эти услуги абсолютно бесплатны. Росреестр высылает документы, которые заверены печатями, по почте. Если требуется только ознакомительные данные, то можно заказать выписку на Е-мэйл.

Если у вас отсутствует номер кадастровой оценки, то нужно зайти на страницу Росреестра и заполнить поля адреса. В открывшемся окне появится номер объекта. Нажав на выделенный голубым цветом адрес, вы узнаете стоимость кадастровой оценки на жилое помещение. Видео-инструкция:

На новые, недавно построенные объекты, нужно вызывать специалиста, который оценит недвижимость и выдаст тех. паспорт и кадастровый план. После этого собственник запрашивает стоимость, которая зафиксирована в акте оценки, помогающий сделать расчет налога по кадастровой стоимости.

Льготы по имущественным налогам

В законодательстве определены лица, которым предоставляются льготы по выплатам сборов на квартиру в собственности и другое имущество. К ним относятся следующие категории граждан:

- герои Советского Союза;

- ветераны ВОВ;

- лица, имеющие инвалидность первой и второй группы;

- люди, вышедшие на пенсию;

- ликвидаторы чернобыльской катастрофы.

Но все эти лица могут получить льготные преимущества только на одну единицу собственности. Они выбирают или квартиру, или гараж, или хозяйственную постройку. Собственники сами решают, что им более выгодно не облагать фискальным сбором. Если в наличии есть еще собственность, то уплата налога производится в полном объеме. Это сделано, чтобы родня льготника не уводила от необходимых выплат недвижимость, переписывая ее на него.

Для всех налогоплательщиков существуют налоговые вычеты. Для разных объектов недвижимости существуют различные льготы. Не придется оплачивать налог на имущество физических лиц на следующие квадратные метры жилья:

- 10 м 2 комнаты;

- 20 м 2 квартиры;

- 50 м 2 дома.

Региональные органы управления могут самостоятельно решать, кому предоставлять льготы на вычеты. В некоторых местностях к льготникам отнесли граждан, которые имеют трех и более детей.

Ставка налогообложения

Немного о том, как рассчитать налог на квартиру по кадастровой стоимости по трехуровневой ставке. 0,1% выплачивают правообладатели квартир, собственных домов, гаражей, мест для автомобилей и недостроенных объектов. Сумму налога в 0,5% придется заплатить собственникам нежилых объектов (студий, мастерских, парикмахерских и т. п.), а владельцы элитного жилья вносят 2% сбора на имущество по кадастровой стоимости. К элитной собственности относятся помещения, оцененные на сумму более двадцати миллионов рублей. Муниципальные органы вправе увеличивать или снижать коэффициент.

Как рассчитывать налог

Несколько слов о том, как рассчитать налог по кадастровой стоимости. На сайте ФНС России имеется «Налоговый калькулятор» и можно рассчитать с его помощью размер сбора. Если внимательно читать подсказки, сделать это будет очень просто.

Все данные для заполнения нужно копировать из «Справочной информации» Росреестра, где вы выясняли кадастровую цену жилья, прямо в калькулятор расчета налога на имущество. При желании можно это сделать и самому. Рассмотрим это на примерах.

Первый пример: квартира

Есть однокомнатная квартира 30 м 2 . Ею владеет собственник Перов П. П. Больше никакого имущества у него нет. Квартиру оценили в 150 тыс. рублей. Из этой стоимости вычитаем 20 м 2 . 10 м 2 умножаем на кадастровую стоимость и получаем 1 млн. 500 тыс. рублей. С этой суммы необходимо платить сбор в 1 тыс.

500 рублей каждый год. До принятия нового закона в расчет принималась лишь инвентаризационная стоимость квартиры. После введения последних исчислений сборы подорожали довольно существенно.

Второй пример: комната

Соболевой Т. И. принадлежит доля в квартире – комната в 15 м 2 в квартире 40 м 2 . Как рассчитать налог на долю по кадастровой стоимости в этом случае? Налоговый вычет дается на 20 м 2 жилого помещения. Соболева владеет квартирой совместно с другим лицом.

Сбором облагается 20 м 2 жилья, эту сумму следует разделить на двух собственников, сбор будет рассчитываться из площади 5 м 2 . Оценили помещение в 200 тыс. рублей. 200 тыс. рублей : 20 м 2 = 10 тыс. рублей – цена квадратного метра. Облагается сбором 5 м 2 , умножаем эти метры на кадастровую стоимость – 5 м 2 х 200 тыс. рублей = 1 млн. рублей. Делим эту сумму на 0,1 процент. Соболева Т. И. заплатит 1 тыс. рублей в год.

Третий пример: дом

Как рассчитать налог на дом. Скобелева И. П. владеет единолично домом площадью 50 м 2 . Налоговый вычет на дом составляет пятьдесят квадратных метров. 50 м 2 – 50 м 2 = 0. Платить сбор в казну Скобелевой не нужно. Если бы площадь дома была меньше 50 м 2 , то уплата налога на дом также не требуется.

Если собственность куплена в середине периода налогообложения, то расчет налога на имущество проходит по месяцам, на протяжении которых налогоплательщик владел им. При этом месяц покупки недвижимости рассчитывается как полный. Поэтому, если квартира приобретена 31 января, то сбор придется выплатить полностью за январь.

Такое налогообложение действует во всех развитых странах и обеспечивает государственную казну, из которой в социальные и иные фонды поступают деньги. Муниципальные органы многих стран получают прибыль только за счет имущественных налогов. Ранее действующий имущественный сбор, при котором учитывалась только инвентаризационная стоимость квартиры, не покрывал всех расходов местных органов власти. Вся прибыль от налогообложения идет на обустройство территории и строительство необходимых для города объектов.

Как платить меньше

Можно пересмотреть кадастровую стоимость недвижимости при обращении в судебные органы или в Комиссию Росреестра по спорным вопросам цены на квартиру в собственности или комнату. Это следует сделать, когда они явно переоценены. Собственник недвижимости подает заявление в эти органы с просьбой пересчитать цену на жилье не позже, чем полгода после внесения оценки в перечень Росреестра. Если шесть месяцев уже истекли, то собственник подает иск в судебные органы, чтобы опротестовать оценку.

Причиной несогласия с выставленной оценкой и размером налога на имущество может быть: некорректная информация об имуществе, которую приняли к сведению, оценивая недвижимость.

Кому придется платить повышенный налог

Самые крупные взносы при расчете налога на квартиру по кадастровой стоимости придется выплачивать небольшому проценту собственников. В столице находятся около 2 тысяч объектов недвижимости, за которые налоговая ставка составляет два процента. Каждый год строятся новые здания. Цена некоторых квартир в элитных жилых комплексах составляет более миллиарда рублей.

Можно рассчитать размер налога от кадастровой стоимости на такое имущество. С такого жилья налог на имущество физических лиц насчитывается в 2 млн. рублей ежегодно.

Как различается сумма налога на имущество от расположения недвижимости в конкретном районе можно посмотреть на примере столицы. Так, на квартиры из одной комнаты площадью около 40 м2 кадастровая цена зависит от их нахождения. Если они расположены в западном районе, то кадастровая стоимость будет выше, соответственно и налоговый сбор будет больше.

Источник: ozhkh.ru