Большинство компаний при этом пользуются методикой, прописанной в статье 320 Налогового Кодекса РФ. Эта формула расчета ТЗР должна распространяться исключительно на транспортные расходы. Остальные же издержки, связанные с продажей, списываются в полном объеме. Таким образом предприятию удастся максимально сблизить бухгалтерский и налоговый учет на предприятии.

Для распределения ТЗР будет справедливо использование следующего варианта расчета:

К = (ТР0 + ТР1) / (Т1 + Т2) * 100%, где:

- К – это средний процент транспортных расходов на оставшиеся товары по окончанию месяца;

- ТР0 – это те транспортные расходы, которые приходятся на остаток нереализованных изделий на начало периода;

- ТР1 – транспортные расходы, понесенные в рассматриваемом месяце;

- Т1 – цена приобретения продукции, реализованной в этом периоде;

- Т2 – стоимость приобретения изделий, которые остались нереализованными.

После чего производится расчет транспортных расходов на остаток товара путем перемножения показателей Т2 и К.

Транспортные расходы

Пример. рассчитывает транспортные расходы на остаток товара. За апрель 2021 года было продано изделий общей себестоимостью 800 000 рублей. Нереализованными остались товары на сумму 200 000 рублей. Остаток ТЗР на начало месяца составлял 25 000 рублей, а общая сумма ТЗР за апрель – 45 000 рублей. Как рассчитать ТЗР на остаток в таком случае?

Воспользуемся ранее приведенной формулой:

П = (25 000 + 45 000) / (800 000 + 200 000) * 100% = 7%. Следовательно, транспортные расходы на остаток составят: 200 000 * 0,07 = 1 400 рублей.

Причем оставшиеся от прошлого месяца и понесенные расходы за минусом тех, что приходятся на остаток, можно будет списать на себестоимость. То есть предварительно нужно провести расчет ТЗР к списанию: 25 000 + 45 000 – 1 400 = 68 600 рублей.

Как рассчитать ТЗР по материалам?

Транспортные расходы предприятия могут быть связаны с покупкой не только готовых товаров, но и материалов, которые в последствии используются в производстве. При этом нужно верно распределить понесенные ТЗР. Сделать это можно несколькими способами в соответствии с ПБУ 5/01:

- применив 15 счет (списываются ТЗР в счет заготовления и приобретения материалов);

- используя отдельный субсчет для ТЗР на счете 10 «Материалы»;

- напрямую включив понесенные ТЗР в стоимость материалов.

Последний вариант позволяет минимизировать расчеты. А в первых двух случаях как рассчитать ТЗР? Формула для списания указана в Методических указаниях отклонения или ТЗР (пункт 87). Расчет нужно производить следующим образом:

К = (Откл0 + Откл1) / (М0 + М1) * 100%, где:

- К – процент списания ТЗР;

- Откл0 – сумма оставшегося ТЗР на начало периода;

- Откл1 – размер ТЗР, понесенных в рассматриваемом месяце;

- М0 – оставшиеся материалы на начало месяца;

- М1 – сумма приобретенных за месяц материалов.

Причем стоимость материалов берется та, что указана в учетных документах. После чего производится расчет ТЗР по материалам путем перемножения полученного процента на учетную стоимость материалов, списываемых в затраты производства.

Как рассчитать ТРАНСПОРТНЫЕ ЗАТРАТЫ в КОНЪЮНКТУРНОМ АНАЛИЗЕ? Методика №421/пр. Ответ ЭКСПЕРТИЗЫ

Учет транспортных расходов торговой организации

Учетной политикой организации предусмотрен учет транспортных расходов в издержках обращения на 44 счете.

Можно ли на 44 счете учитывать те транспортные расходы, которые поставщик товара указывает в товарной накладной? Или их нужно учитывать в себестоимости товаров? Можно ли в учетной политике указать, что в целом транспортные расходы относятся на счет 44, а в некоторых случаях учитываются в себестоимости товаров?

В соответствии с п. 2 ПБУ 5/01 «Учет материально-производственных запасов»

, утвержденного приказом Минфина РФ от 09.06.2001 г.№ 44н,

товары

являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц и предназначенные для продажи.

П. 6 ПБУ 5/01

установлено, что затраты за услуги транспорта по доставке

материально-производственных запасов

до места их использования, если они не включены в цену материально-производственных запасов, установленную договором, относятся к фактическим затратам на приобретение материально-производственных запасов и, следовательно, включаются в фактическую себестоимость МПЗ.

В этом случае транспортные расходы по доставке товаров до места их использования в соответствии с Планом счетов… относятся непосредственно на счет 41 «Товары»

либо сначала накапливаются

на счете 15

«Заготовление и приобретение материальных ценностей», а затем списываются на счет 41.

В то же время п. 13 ПБУ 5/01

разрешено организациям, осуществляющим

торговую деятельность

, затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включать в состав расходов на продажу.

В этом случае расходы на доставку товаров отражаются на счете 44 «Расходы на продажу»

Эти суммы списываются полностью или частично в дебет счета 90 «Продажи»

В организациях, осуществляющих торговую деятельность, при частичном списании расходы на транспортировку подлежат распределению

(между проданным товаром и остатком товара на конец каждого месяца).

Таким образом, нормативными актами по бухгалтерскому учету предусмотрено два варианта

отражения в учете транспортных расходов по доставке товаров.

Согласно п. 8 ПБУ 1/98

«Учетная политика организации», утвержденного приказом Минфина РФ от 09.12.1998 г. № 60н, при формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор

одного способа

из нескольких, допускаемых законодательством и нормативными актами по бухгалтерскому учету.

Следовательно, организация в рассматриваемой ситуации должна выбрать способ отражения расходов по доставке товаров и закрепить его в учетной политике

для целей бухгалтерского учета.

Обратите внимание на то, что ПБУ 1/98 допускает выбор только одного способа учета по конкретному

направлению ведения учета.

В Вашем случае конкретное направление ведения учета – это учет товаров.

Поэтому Вы не можете

учитывать расходы на доставку товаров на разных счетах, а указание предлагаемых Вами способов учета в учетной политике будет ничтожным, как противоречащее действующему законодательству.

Для сравнения приведем п. 16 ПБУ 5/01

, согласно которому при отпуске материально-производственных запасов (кроме товаров, учитываемых по продажной стоимости) в производство и ином выбытии их оценка производится

одним из следующих способов

:

– по себестоимости каждой единицы;

– по средней себестоимости;

– по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО);

– по себестоимости последних по времени приобретения материально-производственных запасов (способ ЛИФО) (с 01.01.2008 г. метод ЛИФО не применяется – ред

При этом допускается возможность применения различных методов

оценки стоимости в отношении

различных групп товаров

в зависимости от их характеристик в соответствии с учетной политикой организации.

Однако при оценке товаров при принятии их к бухгалтерскому учету ПБУ 5/01 такой возможности не предоставляет

Как рассчитать ТЗР по доставке груза?

Нередко предприятия вынуждены самостоятельно осуществлять доставку груза или оплачивать эту услугу поставщику. В результате конечная стоимость их увеличивается. В связи с этим и появляется необходимость произвести расчет транспортных расходов по доставке груза.

Не все предприятия готовы по каждой партии рассчитывать ТЗР и учитывать их – это требует большого количества времени, да и в подобных расчетах можно легко допустить ошибку. В связи с этим некоторые организации определяют транспортные тарифы в зависимости от расстояния перевозок. Это позволяет быстро производить расчеты. Некоторые даже пользуются государственной системой тарифов.

Можно произвести расчет транспортно-заготовительных расходов в этом случае и более точно, определив стоимость доставки 1 тонны груза на 1 км маршрута.

Транспортные расходы

Транспортные расходы являются одной из важных статей расходов в любой строительной организации, поэтому необходимо их корректное документальное сопровождение. Они содержат в себе все издержки, связанные с доставкой товаров от продавца или завода изготовителя к покупателю. Транспортные расходы могут состоять только из услуги, если используется доставка сторонней организацией, ну а если доставка осуществляется силами сотрудников организации, то в этом случае они аккумулирует в себе выплату заработной платы водителю, начисление страховых взносов, амортизация автомобиля, закупка топлива.

Какие документы необходимы для обоснования транспортных расходов?

В зависимости от способа осуществления доставки меняется и документальное обоснование.

В соответствии с п. 6 постановления Правительства РФ «Об утверждении Правил перевозок грузов автомобильным транспортом» от 15.04.2011 № 272 (далее — постановление № 272), которое регулирует процесс доставки на автомобиле, основным документом является транспортная накладная, которая является неотъемлемой частью договоров о перевозке материалов и оборудования. В ней указываются сведения:

- о сторонах сделки;

- товаре;

- сопроводительных документах (приводится их перечень);

- автомобиле;

- месте и дате погрузки/разгрузки товара;

- сроках доставки;

- прочая информация, указанная в приложении 4 к постановлению № 272.

Постановление Правительства РФ «Об утверждении Правил перевозок грузов автомобильным транспортом» от 15.04.2011 № 272, приложение 4 — транспортная накладная.

Отметим, что ранее, чем ТН, была введена товарно-транспортная накладная формы 1-Т (далее — ТТН), утвержденная постановлением Госкомстата России от 28.11.1997 № 78, которая может применяться и в настоящее время.

Постановление Госкомстата России от 28.11.1997 № 78, форма 1-Т.

При перевозке железнодорожным транспортом таким документом выступает транспортная железнодорожная накладная (ст. 2 закона «Устав железнодорожного транспорта Российской Федерации» от 10.01.2003 № 18-ФЗ).

При воздушных и речных перевозках также будут действовать свои накладные: авиагрузовая или речная.

Транспортировка же некоторых видов материалов зачастую требует составления сметы, из которой видно, как формируются данные расходы. В частности, использование сметы осуществляется строительно-подрядными организациями для корректного исчисления стоимости доставки с учетом как характеристик поставляемого материала, так и способа ее организации.

В п. 4.59 постановления Госстроя России «Об утверждении и введении в действие Методики определения стоимости строительной продукции» (с приложением МДС 81-35.2004) от 05.03.2004 № 15/1 (далее — МДС 81-35.2004) определены особенности калькуляции транспортных расходов строительных материалов.

Так, в смете осуществляется калькуляция транспортных расходов исходя из:

- вида транспортного средства;

- тарифа отправки;

- пунктов отправления и прибытия;

- расстояния, которое преодолел транспорт для доставки;

- прочих условий, влияющих на доставку.

В п. 4.60 МДС 81-35.2004 предусмотрено, что если калькуляцию произвести нет возможности, то расчет доставки может быть произведен с применением нормативов, установленных для каждого конкретного случая, а в случае их отсутствия — в размере 3–6% от отпускной цены.

Но стоит отметить, что стоимость транспортных расходов дополнительно учитывается только для материалов и оборудования, которое учитывается не по сборнику базисных цен из нормативной базы. Например, для базы Ярославской области в технической части сборников на материалы написано, что в стоимость материалов и оборудования уже входит транспортировка в размере 30 км, а доставка сверх того должна учитываться уже дополнительно.

В нормативных базах дополнительно содержаться сборники на погрузо- разгрузочные материалы, а так же транспортировку грузов, как автомобильным, так и железнодорожным транспортном.

Сметные цены на перевозку грузов автотранспортом определяются на 1 тонну груза и устанавливаются для условий перевозки бортовыми грузовиками и самосвалами с различной грузоподьемностью, расценки на перевозку грузов зависят от класса груза перевозимых товаров. Для классификации грузов, перевозящихся автомобильным транспортом, предусмотрена специальная обширная таблица. Если груз в имеющейся номенклатуре и классификации не предусмотрен, то при расчете сметы на транспортные услуги

(на этапе определения провозной платы) используется класс груза, подсчитанный в соответствии с фактической степенью использования грузоподъемности автомобиля. Для данного подсчета также установлены свои коэффициенты соотнесения.

В стоимость входит – простой автомобильного транспорта в местах погрузки и выгрузки, пробег автотранспорта между местами погрузки и разгрузки, пробег от АТП до пункта первой погрузки, от пункта разгрузки до АТП. Стоимость погрузо-разгрузочных работ дополнитеьно учитывается расценками из нормативной базы, за исключением выгрузки из кузова самосвала.

Холостой пробег грузовиков от АТП до места выполнения работ и их возвращение в конце смены дополнительно учитывать при формировании сметных цен на перевозку грузов

нужно в тех случаях, если пункт первой погрузки и последней выгрузки находится за пределами населенного пункта, в котором располагается автотранспортное предприятие.

Если автомобили направляются для выполнения работ за пределы мест их постоянного нахождения, то в процент транспортных расходов в сметах

закладывается также оплата их пробега от места нахождения АТП до пункта назначения и обратно. В отдельных случаях здесь может предусматриваться перевозка транспорта и обслуживающего его персонала на водном или железнодорожном транспорте.

Что же делать тем, кто пользуется территориальной сметной-нормативной базой, в которой отсутствуют данные расценки? Использовать транспортную схему? В этом случае необходимо обратиться в ваш проверяющий орган в области, например РЦЦС. Для некоторых областей используются расценки на перевозку и погрузку из федеральной сметно-нормативной базы, а некоторые берут расценки из прошлой редакции базы территориальной, данную информацию вы должны уточнить дополнительно.

Но существует негласная практика когда заказчик сам устанавливает свои % транспортных расходов, в этом случае вы должны прописывать всю необходимую информацию в договоре.

В чем особенности отражения транспортных расходов в бухгалтерском учете?

Произведенные транспортные расходы в бухгалтерском учете имеют 2 способа отражения:

- включаются в фактическую себестоимость товаров (п. 6 ПБУ 5/01);

- признаются расходами на продажу (п. 13 ПБУ 5/01).

Также отметим, что если доставка осуществляется личным транспортом, то в учете необходимо отнести к транспортным расходам издержки:

- по заработной плате сотрудника, доставившего товар;

- взносам во внебюджетные фонды, начисленным с его заработной платы;

- топливу;

- амортизационным отчислениям автомобиля;

- прочим расходам.

В бухгалтерском учете порядок списания транспортных расходов, необходимо закрепить в учетной политике. Непосредственно списание расходов следует производить путем их распределения между:

- товарами, реализованными в течение месяца,

- остатком товара на конец месяца.

И как под итог хотелось бы сказать, что при планировании транспортных расходов, осуществляемых сторонними организациями, расходов, возмещаемых при использовании личного автотранспорта, а также при заключении договора аренды транспортного средства следует учитывать:

размер возмещения расходов за использование личного автомобиля в служебных целях, установленный в организации (в случае осуществления перевозок штатными сотрудниками);

- количество часов работы транспорта;

- стоимость 1 часа работы;

- утвержденные в соответствии с распоряжением Министерства Транспорта РФ от 14.03.2008 № АМ -23-р «О введении в действие методических рекомендаций «Нормы расхода топлива и смазочных материалов на автомобильном транспорте» нормы расхода ГСМ (л) на 100 км.

Для расчета транспортных расходов необходимо точно указывать пункты отправки, назначения и возврата с указанием стоимости поездки для каждой такой поездки, а так же руководствоваться последними действующими редакциями методических документов и последними редакциями сметно-нормативных баз.

Источник: protend.ru

Учет и расчет транспортно-заготовительных расходов

Понятие транспортно-заготовительных расходов (что такое ТЗР)

ТЗР – это совокупность издержек, имеющих отношение к заготовке, приобретению и транспортировке ресурсов (товаров, сырья, материалов и других ресурсов в овеществленной форме). Обычно к таким тратам причисляются:

- Доставка ресурсов.

- Оплата страховки грузов.

- Плата в виде пошлин на таможне.

- Оплата по договорам с посредническими компаниями и снабженцами.

- Финансирование погрузочно-разгрузочных услуг.

- Содержание складских помещений и трудящегося на складских территориях персонала.

- Трудовое вознаграждение сотрудников, заготавливающих, принимающих, обеспечивающих сохранность и отпуск овеществленных ценностей.

- Такса за передержку ценностей в камерах хранения вокзалов, портов, аэропортов.

- Командировочные затраты, имеющие отношение к приобретению ценностей.

- Размер потерь, понесенных в рамках норм естественной убыли.

Состав транспортно-заготовительных расходов

К транспортно-заготовительному типу издержек причисляют платежные операции за услуги по доставке материалов, хранению ценностей на складских объектах и на территории сторонних компаний. В эту категорию входят взносы по договорам страхования (если страхуется перевозимый груз), уплаченные таможенные пошлины. В качестве ТЗР можно показать в учете:

- оплату счетов за оказанные посредниками услуги;

- погашение обязательств по обслуживанию кредитов, взятых для закупки материалов;

- возмещение подотчетных сумм сотрудникам, которые задействованы в приобретении запасов;

- величину недостач, образовавшихся в пределах нормативов при транспортировке.

КСТАТИ, в сумму доставки можно включать не только транспортные расходы, но и оплату услуг по погрузке товаров, их разгрузке в пункте назначения.

В состав издержек, связанных с хранением ценностей, относят траты по оплате труда персонала, занятого в мероприятиях по заготовке, приемке, обеспечению сохранности и отпуску материалов. Правила учета позволяют зачесть в качестве ТЗР комиссионные компенсации снабженческим структурам.

Особенности учета транспортировки основных средств

Траты на доставку основных средств учитываются в составе расходов на приобретение и производство продукции. Данное правило зафиксировано в пункте 8 Правил бухгалтерского учёта. Оно касается следующих основных средств (ОС):

- созданные предприятием;

- купленные по соответствующему договору;

- купленные по договорам, которые предполагают оплату не денежными средствами;

- объекты, приобретенные безвозмездно (к примеру, по договору дарения).

Весь данный перечень будет учитываться в качестве затрат капительного типа. То есть, они повышают первоначальную стоимость единицы товара. Отражать рассматриваемые траты нужно на дебете по счету капитальных вложений. Корреспонденция – счеты по расходам.

Траты по перемещению объектов, которые не нуждаются в монтаже, внутри территории компании будут отражаться в издержках производства.

К таким объектам могут относиться транспортные средства, отдельное оборудование, строительные объекты. К передвижным объектам могут относиться экскаваторы, бетономешалки и прочее. Если техника перемещается на строительный объект, ее передвижение связано с монтажными и демонтажными работами, траты учитываются в расходах по эксплуатации техники. Расходы не будут включены в первоначальную стоимость.

Налоговый учет ТЗР: нюансы

Полезно будет рассмотреть некоторые нюансы налогового учета ТЗР. Существуют 2 наиболее распространенные его схемы — учет ТЗР в торговой организации и аналогичная процедура на производственном предприятии.

Одна из ключевых задач бухгалтера фирмы в обоих случаях — исчислить корректную сумму ТЗР в целях списания в расходы в отчетном периоде.

1. Вычисляется средний процент (ПРОЦ) ТЗР по формуле:

(ТЗР (НМ) + ТЗР (ТМ)) / (СЕБ (ТМ) + ОСТ (КМ)) × 100%,

ТЗР (НМ) — расходы по остаткам нереализованных товаров по состоянию на начало месяца;

ТЗР (ТМ) — общая сумма расходов в текущем месяце;

СЕБ (ТМ) — себестоимость товаров, проданных в текущем месяце;

ОСТ (КМ) — остаток нереализованных товаров на складе по состоянию на конец месяца.

2. Вычисляется сумма ТЗР по остаткам нереализованных товаров (ТЗР (ОСТ)) по формуле:

3. Определяется сумма ТЗР, которые можно списывать в расходы в отчетном периоде по формуле:

ТЗР (НМ) + ТЗР (ТМ) – ТЗР (ОСТ).

Если фирма занимается производством, то для расчета ТЗР по материалам (как основному МПЗ) должна использоваться другая формула (она основана на положениях п. 87 приказа Минфина РФ от 28.12.2001 № 119н ):

(ТЗР (НМ) + ТЗР (ОТЧ)) / (ОСТ (НМ) + СТ (ОТЧ)) × 100% / СТ (РАСХ),

где ТЗР (НМ) — остаток ТЗР по состоянию на начало месяца;

ТЗР (ОТЧ) — сумма ТЗР по материалам, что поступили на фабрику за месяц;

ОСТ (НМ) — стоимость остатков материалов на начало месяца;

СТ (ОТЧ) — стоимость материалов, прибывших на фабрику за месяц;

СТ (РАСХ) — стоимость материалов, что были израсходованы в производстве за месяц.

Отметим, что если ТЗР относятся к материалам, что отпущены в производство, на нужды управления либо иные цели, их списание должно осуществляться ежемесячно (п. 86 приказа № 119н).

Как произвести расчет транспортно-заготовительных расходов

Если организация отличается ограниченной номенклатурой изготавливаемых продуктов и небольшими оборотами, вся сумма ТЗР напрямую учитывается в структуре себестоимости. Но на практике такое встречается не слишком часто.

Обычно фирмы работают сразу в нескольких направлениях и выпускают продукты в достаточно широком ассортименте. Поэтому ТЗР в течение определённого временного отрезка учитываются отдельно, а затем особым образом распределяются между произведенными (проданными) товарами и оставшимися в складских помещениях ценностями.

Существует формула, по которой рассчитывается процент распределения этого вида издержек:

(ТЗРнач + ТЗРотч)/(МЦкон + РМЦотч)*100%, где

ТЗРнач – величина расходов на начало периода;

ТЗРотч – издержки, произведенные в течение периода;

МЦкон – сумма материальных ценностей, имеющая место на конец периода;

РМЦотч – величина таких расходов, осуществленных в течение периода.

Бухучет: списание ТЗР в расходы

Перед тем как определить сумму ТЗР, которая списывается в расходы отчетного периода (месяца), нужно рассчитать средний процент ТЗР, относящихся к стоимости списанных материалов. Для этого используйте формулу:

Рассчитав средний процент, определите сумму ТЗР, которая списывается на себестоимость отчетного периода. Для этого используйте формулу:

Такой порядок предусмотрен в пункте 87 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Пример отражения в бухучете ТЗР с использованием счетов 15 и 16

ООО «Производственная фирма «Мастер»» занимается изготовлением металлических изделий. Учет поступающих материалов организация ведет с использованием счетов 15 и 16.

На 1 февраля в учете организации числилось:

- на счете 10 – металл в количестве 10 т по учетной цене 2800 руб./т на общую сумму 28 000 руб.;

- на счете 16 – остаток ТЗР, относящихся к этому виду материалов, – 3000 руб.

В течение месяца «Мастером» было приобретено 50 т металла на сумму 168 150 руб. (в т. ч. НДС – 25 650 руб.). Сумма ТЗР по этим материалам составила 17 700 руб. (в т. ч. НДС – 2700 руб.).

В феврале в производство было передано 35 т металла.

Бухгалтер «Мастера» сделал в учете такие проводки:

Дебет 15 Кредит 60

– 142 500 руб. (168 150 руб. – 25 650 руб.) – отражено поступление металла;

Дебет 19 Кредит 60

– 25 650 руб. – учтен НДС по приобретенному металлу;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 25 650 руб. – принят к вычету НДС по приобретенным материалам (при наличии счета-фактуры поставщика);

Дебет 10 Кредит 15

– 140 000 руб. (50 т × 2800 руб.) – оприходован металл по учетным ценам;

Дебет 15 Кредит 60

– 15 000 руб. (17 700 руб. – 2700 руб.) – отражены ТЗР;

Дебет 19 Кредит 60

– 2700 руб. – учтен НДС c ТЗР;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 2700 руб. – принят к вычету НДС по ТЗР;

Дебет 16 Кредит 15

– 17 500 руб. (142 500 руб. + 15 000 руб. – 140 000 руб.) – списана разница между учетной ценой и фактической себестоимостью поступившего металла;

Дебет 20 Кредит 10

– 98 000 руб. (35 т × 2800 руб.) – списана учетная стоимость металла, переданного в производство.

Сумму ТЗР, которая списывается на себестоимость в феврале, бухгалтер «Мастера» рассчитал так.

Стоимость металла в феврале с учетом остатка на начало месяца (в учетных ценах) составила:

2800 руб. × 10 т + 2800 руб. × 50 т = 168 000 руб.

Сумма ТЗР в феврале с учетом остатка на начало месяца равна:

3000 руб. + 17 500 руб. = 20 500 руб.

Средний процент ТЗР, относящихся к стоимости списанных материалов, составил:

20 500 руб. : 168 000 руб. × 100% = 12,2%.

Сумма ТЗР, которая списывается на себестоимость в феврале, равна:

98 000 руб. × 12,2% = 11 956 руб.

Дебет 20 Кредит 16

– 11 956 руб. – списаны ТЗР за апрель.

В качестве документа, подтверждающего расчет суммы ТЗР, используйте справку бухгалтера.

Перечень ТЗР

Полного перечня ТЗР не существует. Во многом это связано с тем, что характеристика транспортно-заготовительных расходов на разных предприятиях своя, обусловленная спецификой работы организации. В общем же виде в число ТЗР включаются расходы, связанные с:

Общая сумма ТЗР может включать и другие суммы. Главное, чтобы разновидности затрат подпадали под определение транспортно-заготовительных расходов.

Норма расходов

Учесть транспортно-заготовительные издержки в полном объеме напрямую в составе себестоимости возможно в случаях, если у компании небольшие объемы поставок. Сложности возникают из-за возможных задержек в предоставлении первичной документации. При работе с несколькими номенклатурными группами рекомендуется вести обособленный учет таких затрат и распределять их на изготавливаемую продукцию пропорционально. Норма ТЗР, которая будет приходиться на отдельные материальные ценности, вычисляется по формуле:

Процент распределения = (ТЗР, числившиеся на 1 число отчетного периода + Сумма ТЗР за весь анализируемый срок) / (Материальные ценности на конец периода + Расход материалов за отчетный интервал) * 100.

Если величина транспортно-заготовительных затрат находится в пределах 10% от общей стоимости имеющихся у предприятия материальных ценностей, сумму таких издержек рекомендуется списывать на расходные счета полностью.

Примеры проводок

Компания продала продукцию на сумму 900 000 рублей. НДС составил 150 000 рублей. Покупная стоимость продукции составила 700 000 рублей (НДС – 100 000 рублей). Затраты на транспортировку равны 20 000 рублей. Рассмотрим основные проводки:

- Приобретение продукции продавцом: ДТ19 КТ60, ДТ68 КТ19 100 000 рублей.

- Приобретение продукции покупателем: ДТ62 КТ90-1 900 000 рублей, ДТ90-3 КТ68 150 000 рублей.

Расчет транспортных расходов

Правила определения транспортных трат содержаться в статье 320 НК РФ. Сумма прямых трат, касающихся перевозки, рассчитывается по усредненному проценту за текущее время. При этом нужно учесть остаток на начало периода. Для проведения необходимых расчетов понадобится:

- Определить размер прямых трат на остаток непроданной продукции на начало месяца, а также проданных товаров на текущий период.

- Определить стоимость приобретенной продукции, которая была продана в текущем периоде. Требуется также учесть стоимость остатка не проданных объектов.

- Произвести расчет усредненного процента. Он представляет собой соотношение суммы прямых трат со стоимостью продукции.

- Рассчитать сумму трат, которая будет относится к остатку непроданных товаров. Она представляет собой произведение усредненного процента и стоимость остатка объектов на завершение отчетного периода.

ВАЖНО! К прямым тратам, которые принадлежат к остатку непроданной продукции, относятся все товары, на которые предприятие имеет права. К ним относятся объекты, находящиеся в стадии транспортировки до покупателя.

Алгоритм распределения транспортных расходов на остаток товаров

Распределение транспортных расходов между реализованными и нереализованными товарами должны производить только налогоплательщики, которые удовлетворяют сразу 4 признакам:

- по правовой форме принадлежат к организациям;

- занимаются оптовой и (или) розничной торговлей;

- применяют ОСН;

- доходы (расходы) учитывают методом начисления.

Остальным налогоплательщикам распределять транспортные расходы не надо.

ВАЖНО! Также не нужно распределять транспортные расходы, которые по договору реализации были включены в стоимость покупаемых товаров (абзац 3 ст. 320 НК РФ).

Сумма расходов на транспортировку товаров до места их хранения (перепродажи):

- нераспределенных по состоянию на 01.08 — 12 734 руб. без НДС;

- осуществленных за август — 57 697 руб. без НДС.

Стоимость покупки товаров:

- реализованных за август — 863 128 руб. без НДС;

- оставшихся нереализованными на 31.08 — 241 789 руб. без НДС.

Итоги произведенных расчетов:

- расходы на транспортировку товаров, подлежащие списанию за август, — 55 018,58 руб.;

- расходы на транспортировку, оставшиеся нераспределенными по состоянию на 01.09, — 15 412,42 руб. (12 734 + 57 697 – 55 018,58).

Расчет затрат

Согласно статье 320 НК, сумма прямых расходов в части транспортных затрат определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца.

Согласно статье 320 НК, сумма прямых расходов в части транспортных затрат определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца. Для этого:

- определяется размер прямых расходов, приходящихся на остаток нереализованных товаров на начало месяца и осуществленных в текущем;

- определяется стоимость покупных товаров, реализованных в текущем месяце, и стоимость остатка нереализованных;

- рассчитывается средний процент, как отношение суммы прямых расходов к стоимости товаров;

- определяется сумма прямых расходов, относящаяся к остатку нереализованных товаров, как произведение среднего процента и стоимости остатка продукции на конец месяца.

При этом в сумму прямых расходов, относящуюся к остаткам нереализованных товаров, по мнению Минфина, должны включаться вся продукция, принадлежащая компании на правах собственности, в том числе находящаяся в пути, а также отгруженная до перехода прав к покупателям (Письмо МФ РФ от 03.06.2008 г. № 03-03-09/70).

Методы распределения ТЗР

Чтобы снизить трудоемкость распределения транспортно-заготовительных расходов, бухгалтер может воспользоваться одним из следующих упрощенных методов:

- сумма ТЗР по всем материалам, принятым к учету в отчетном периоде, полностью распределяется между материалами, списанными на счета 20, 23 и 91-2. Использование этого метода допускается, если сумма ТЗР не превышает 10 процентов от стоимости всех списанных материалов;

- средний процент ТЗР, относящихся к стоимости списанных материалов, округляется до целых единиц;

- сумма ТЗР распределяется с учетом их процента, сложившегося на начало отчетного периода. Средний процент за отчетный период в этом случае не рассчитывается. Если сумма ТЗР, определенная таким способом, будет завышена или занижена, то в следующем отчетном периоде ее следует скорректировать;

- сумма ТЗР распределяется по нормативу, закрепленному в плановых калькуляциях. Если фактические затраты отличаются от нормативных, то разница учитывается в следующем отчетном периоде;

- сумма ТЗР полностью списывается на увеличение стоимости материалов, израсходованных в отчетном периоде. Использование этого метода допускается, если сумма ТЗР не превышает 5 процентов от учетной стоимости материалов.

Распределение ТЗР при поставке нескольких видов материалов

Порядок распределения транспортных расходов в бухучете нормативными документами не регламентируется. Поэтому оптимальный метод организация может разработать самостоятельно и закрепить в учетной политике (п. 4, 7 ПБУ 1/2008). Например, при доставке разнородных материалов одним транспортным средством ТЗР можно распределить пропорционально количеству материалов, их весу или объему в зависимости от специфики деятельности организации (или от ассортимента полученных активов).

Если в одну поставку включено несколько разнородных групп материалов (например, одни материалы измеряются в штуках, другие – в килограммах), то сначала организация должна распределить ТЗР между этими группами. Сделать это можно, например, пропорционально количеству мест, занятых в транспортном средстве. Есть другой вариант – привести все единицы измерения к одной, например, к килограммам. Второй вариант более универсален, но требует более сложных расчетов. Внутри одной группы материалов ТЗР можно распределить пропорционально тем единицам измерения, в которых учитывается каждый номенклатурный номер этой группы.

Пример распределения ТЗР между разнородными материалами методом перевода всех единиц измерения к одной

В ООО «Альфа» одним транспортным средством были доставлены два вида материалов: листовой металл (100 листов) и уголок металлический (200 м). Транспортные расходы составили 7000 руб. без НДС.

Для распределения транспортных расходов бухгалтер «Альфы» перевел различные единицы измерения материалов в одну – килограммы. Вес одного листа металла составляет 60 кг. Вес одного метра уголка – 15 кг. Общий вес доставленных материалов равен:

60 кг × 100 листов + 15 кг × 200 м = 9000 кг.

Сумму транспортных расходов бухгалтер распределил следующим образом.

Транспортные расходы на доставку листового металла составили:

7000 руб. × 6000 кг : 9000 кг = 4667 руб.

Транспортные расходы на доставку уголка металлического составили:

7000 руб. × 3000 кг : 9000 кг = 2333 руб.

Состав ТЗР в налоговом учете не определен. Поэтому к ним можно приравнять затраты, перечисленные в пункте 70 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н. То есть состав затрат будет таким же, как и в бухучете.

При этом в отношении расходов, для которых Налоговым кодексом РФ предусмотрен особый порядок признания, нужно учитывать этот порядок. Например, проценты по заемным средствам (в т. ч. привлеченным для закупки материалов) в налоговом учете нормируются (ст. 269 НК РФ) и включаются в состав внереализационных расходов (подп. 2 п. 1 ст. 265 НК РФ).

Иной порядок их учета Налоговым кодексом РФ не предусмотрен. Поэтому включать их в стоимость материалов (в т. ч. в качестве ТЗР) нельзя.

Потери от недостач (порчи), выявленные при приеме материалов в пределах норм естественной убыли, включаются в состав материальных затрат по отдельной статье (подп. 2 п. 7 ст. 254 НК РФ). К прямым расходам такие недостачи (потери) не относятся, поэтому они уменьшают налоговую базу по налогу на прибыль в том периоде, когда недостача (порча) была выявлена (п. 2 ст.

318 НК РФ). В стоимость материалов (в т. ч. в качестве ТЗР) они не включаются.

ТЗР, для которых особый порядок налогового учета не предусмотрен, в полном размере включаются в стоимость приобретенных материалов (п. 2 ст. 254 НК РФ). При расчете налога на прибыль они не образуют самостоятельного вида расходов и списываются в составе стоимости материалов , с приобретением которых были связаны.

Перевыставление ТР покупателю

Перевыставление трат предполагает ситуацию, при которой доставка товара покупателю осуществляется продавцом при помощи посреднической компании. После того, как перевозка была проведена, расходы по транспортировке оплачивает покупатель. Перевыставление ТР предполагает налоговые риски, а потому важно провести процедуру правильно. Покрытие транспортных расходов покупателем можно зафиксировать в договоре, первичных документах.

Налоговую базу организаций на упрощенке, которые платят единый налог с доходов, ТЗР не уменьшают (п. 1 ст. 346.14 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, ТЗР следует включить в стоимость материалов (подп. 5 п. 1 ст. 346.16, п. 2 ст. 254 НК РФ). Порядок их списания полностью соответствует правилам, которые применяются при расчете налога на прибыль с учетом положений пункта 2 статьи 346.17 Налогового кодекса РФ (п. 2 ст.

346.16 НК РФ). Этот пункт устанавливает обязательное условие для признания расходов при упрощенке – их оплата.

Формулы для налогового учета ТЗР

Говоря о ТЗР, необходимо помнить, что их налоговый учет имеет некоторые нюансы. Причем формула транспортно-заготовительных расчетов будет зависеть от того, является ли организация торговой или осуществляет производство товаров. Но в обоих случаях бухгалтер должен максимально точно определить размер ТЗР для конкретного периода.

Торговые предприятия руководствуются статьей 320 НК РФ. Схема расчета при этом такова:

- Рассчитывает процент ТЗР. Формула его определения выглядит следующим образом:

К = (ТР0 + ТР1) / (Т1 + Т2) * 100%, где:

- К – средний процент ТЗР на оставшиеся товары по окончанию месяца;

- ТР0 – это те ТЗР, которые приходятся на остаток нереализованных изделий на начало периода;

- ТР1 – ТЗР, понесенные в рассматриваемом месяце;

- Т1 – цена приобретения продукции, реализованной в этом периоде;

- Т2 – стоимость приобретения изделий, которые остались нереализованными.

- Вычисляют сумму ТЗР по нереализованным товаров (ТРост), путем умножения полученного коэффициента на остаток товаров на конец месяца.

- Далее определяется сумма расходов, пригодная для списания. При этом используется следующая формула ТЗР: ТР0 + ТР1 — ТРост.

Если же речь идет о производстве, то там уже учитываются не товары, а материалы, используемые предприятием.

Рассчитать прямые транспортные расходы

Согласно статье 320 НК, сумма прямых расходов в части транспортных затрат определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца. При этом в сумму прямых расходов, относящуюся к остаткам нереализованных товаров, по мнению Минфина, должны включаться вся продукция, принадлежащая компании на правах собственности, в том числе находящаяся в пути, а также отгруженная до перехода прав к покупателям. Объясним на примере, как работает этот принцип.

Обратите внимание! Статья 320 НК РФ не предусматривает распределение прямых расходов в части транспортных затрат, относящихся к остаткам нереализованной продукции, по ее видам. Значит, если организация осуществляет торговлю ассортиментом продукции, определять долю прямых затрат, приходящуюся на остатки, следует по их общему количеству, без распределения (Письмо Минфина России от 12.11.2009 г. № 03-03-06/4/98).

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы ТЗР не влияют.

Проводки, отражающие распределение транспортных расходов в бухучете

В бухучете расходы на транспортировку товаров до места хранения (перепродажи) могут быть учтены 2 способами:

- в стоимости товара (п. 6 ПБУ 5/01);

- в издержках обращения (п. 13 ПБУ 5/01).

Первый способ будет предпочтителен, если включение транспортных расходов в стоимость товара предусмотрено договором. В таком случае в налоговом и бухгалтерском учете не нужно будет заниматься их распределением на остаток товаров. А значит, разница между НУ и БУ транспортных расходов будет отсутствовать. При выборе последнего варианта расходы на транспортировку могут быть списаны:

- в полном объеме в месяце их фактического осуществления (п. 9 ПБУ 10/99);

- в части, приходящейся на реализованные товары (п. 228 приказа Минфина РФ «Методические указания по бухучету МПЗ» от 28.12.2001 № 119н).

Способ списания расходов на транспортировку товаров, указанный в Методических указаниях по бухучету МПЗ, считается оптимальным. При его использовании не будут возникать разницы между НУ и БУ транспортных расходов. Но он допустим лишь при значительной величине транспортно-заготовительных расходов — более 10% от выручки с продажи товаров.

В любом случае выбранный вариант списания транспортных расходов должен быть зафиксирован в учетной политике.

Пример

Для упрощения примера предположим, что на 01.09 по сч. 41, 44 не имеется никаких остатков.

За сентябрь были произведены операции:

- приобретен товар на сумму 86 945,00 руб. (в т. ч. НДС 13 262,80 руб.);

- расходы на транспортировку товара до места хранения (перепродажи) — 12 642,00 руб. (в т. ч. НДС 1 928,44 руб.);

- реализован товар на сумму 92 769,00 руб.;

- списана покупная стоимость реализованного товара:

- при учете транспортных услуг в стоимости товара — 56 263,84 руб.;

- при отдельном учете транспортных услуг на сч. 44 — 49 121,47 руб.

Отражены расходы на транспортировку товара до места хранения (продажи)

Списана стоимость покупки товаров

Списаны транспортные расходы

Списаны транспортные расходы

Отражена разница между БУ и НУ по транспортным расходам

Стоимость остатка товара на 30.09

Остаток транспортных расходов на 30.09

Счета, типовые корреспонденции

Если транспортно-заготовительный тип издержек распределяется на материальные ценности, приходуемые в размере фактической стоимости, то учетные операции будут проводиться с участием дебета 10 и кредита 60 счета. В ситуациях, когда материалы ставятся на учет по плановым или учетным показателям затрат, ТЗР с приобретенными ресурсами аккумулируются на 15 счете. Следующим шагом будет перенесение их стоимости на 10 счет (сумма выражается в размере плановой цены). Завершающим этапом станет списание ТЗР на 20 счет с последующим выведением плановой себестоимости и отклонения ее от факта.

ВАЖНО!

Все сформированные отклонения должны быть показаны обособленно на 16 счете.

Списание транспортно-заготовительных издержек может происходить автоматически без проведения дополнительных бухгалтерских операций. Этот способ актуален для случаев, когда величина ТЗР была включена в состав себестоимости приобретаемых материалов. Процесс списания будет отражаться записью Д20 (или 23, 26, 91) – К10. При использовании других методов принятия к учету ТЗР их списание будет оформляться отдельной корреспонденцией.

Типовые проводки, которыми отражается приобретение материальных ценностей и величина ТЗР у предпринимателей на УСН:

- Д10 – К60 – обозначение факта покупки определенных изделий;

- Д20 – К60 – фиксация суммы ТЗР;

- Д20 – К70 – учтен заработок сотрудника, который участвовал в транспортировке;

- Д20 – К69 – показаны страховые взносы, начисленные на заработную плату водителя или экспедитора.

Примеры корреспонденций по операциям компаний, практикующих применение метода учета материалов по плановым расценкам:

- Д15 – К60 – в учете обозначена величина покупной стоимости материальных ценностей;

- Д19 – К60 – принят к учету НДС;

- Д15 – К60 – показан размер ТЗР;

- Д10 – К15 – при помощи этой записи осуществляется оприходование ценностей с применением учетной цены;

- Д16 – К15 – при выявлении отклонений между плановыми расценками и фактическими их объем должен быть зафиксирован этой проводкой.

При отказе от внедрения системы плановых цен и отражении в учете показателей в размере фактической стоимости первой записью будет обозначение покупной стоимости активов через дебетование 10.1 и кредитование 60 счета. На дополнительном аналитическом субсчете 10.1.1 обозначается цена доставки, проводка имеет вид Д10.1.1 – К60.

Включение в себестоимость ТЗР, осуществленных после перехода права собственности

Ситуация: можно ли в бухучете включить транспортно-заготовительные расходы (ТЗР) в фактическую себестоимость материалов? Расходы произведены после перехода права собственности на материалы .

Применение метода с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» позволяет учесть в фактической себестоимости материалов ТЗР, произведенные после перехода права собственности на материалы. В данном случае по дебету счета 15 отражается поступление материалов.

Затем организация отражает по дебету счета 15 расходы на доставку (погрузочно-разгрузочные работы и т. д.), в том числе и произведенные после перехода права собственности на материалы. Когда все расходы будут учтены, организация оприходует материалы на счет 10 (по учетной цене), а на счет 16 будет списано отклонение фактической себестоимости (с учетом ТЗР) от учетных цен. Эти суммы впоследствии (в конце месяца) списываются на счет 20 (23, 25, 26) пропорционально стоимости списанных материалов. Следовательно, такой вариант позволяет распределить ТЗР (в т. ч. произведенные после перехода права собственности на материалы) между списанными и несписанными материалами. То есть, если например, материалы используются для производства продукции, ТЗР включаются в ее себестоимость пропорционально стоимости списанных материалов.

Такой порядок следует из Инструкции к плану счетов (счета 10, 15, 16), абзаца 8 пункта 6 ПБУ 5/01 и пунктов 86, 87 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Если поступление материалов организация отражает на счете 10 без использования счетов 15 и 16, то при их передаче к месту использования фактически происходит внутреннее перемещение (п. 51 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

То есть организация доставляет до места использования материалы, себестоимость которых уже сформирована на счете 10. На основании пункта 12 ПБУ 5/01 фактическая себестоимость материалов не может быть изменена. Поэтому ТЗР не увеличивают фактическую себестоимость материалов, а в зависимости от целей использования МПЗ учитываются в составе расходов на счете 20 (23, 25, 26, 97) (п. 5, 16, 18 ПБУ 10/99). При этом в учете сумму расходов на доставку (погрузочно-разгрузочные работы и т. д.) отразите проводкой:

Дебет 20 (23, 25, 26, 97) Кредит 60

– отражены расходы, связанные с доставкой материалов к месту использования.

Чтобы учесть ТЗР в фактической себестоимости материалов, к счету 10 откройте субсчет «Материалы в пути». Это позволит скорректировать себестоимость материалов на величину ТЗР, произведенных уже после поступления МПЗ. Такой вывод позволяет сделать пункт 26 ПБУ 5/01, который допускает уточнение фактической себестоимости по материалам, находящимся в пути.

При использовании субсчета «Материалы в пути», открытого к счету 10, сделайте следующие проводки:

Дебет 10 субсчет «Материалы в пути» Кредит 60

– отражена стоимость материалов, находящихся в пути;

Дебет 10 субсчет «Материалы в пути» Кредит 60

– скорректирована фактическая себестоимость материалов на сумму ТЗР, произведенных после перехода права собственности на МПЗ;

Дебет 10 Кредит 10 субсчет «Материалы в пути»

Учет ТЗР на отдельных счетах: нюансы

Итак, учет транспортно-заготовительных расходов по второй схеме предполагает:

- оприходование МПЗ по фактическим затратам;

- оприходование МПЗ по плановым или учетным затратам.

В первом случае применяется проводка Дт 10 / ТЗР Кт 60, соответствующая стоимости ТЗР по закупке. Во втором — покупка с ТЗР отражается на счете 15, после — списывается на счет 10 по плановой цене в целях дальнейшего списания на счет 20 и расчета плановой себестоимости. В результате на счете 15 можно проследить отклонения показателей фактических затрат от плановых. Их необходимо отнести на счет 16 «Отклонения в стоимости материальных ценностей».

Проводки по рассматриваемой схеме учета ТЗР будут такими:

1. Корреспонденция для оприходования МПЗ по фактическим затратам: Дт 10 Кт 60.

2. Корреспонденции для оприходования МПЗ по плановым или учетным затратам:

- Дт 10 Кт 15;

- Дт 16 Кт 15;

- Дт 20 Кт 16.

Есть еще одна возможная схема учета ТЗР, предполагающая раздельный учет:

- ТЗР в виде стоимости доставки товаров;

- прочих ТЗР, имеющих отношение к товарам.

Таким образом, данная схема учета применима только для операции с товарами.

Налоговый учет транспортно-заготовительных расходов

Налоговый учет затрат, относящихся к заготовке и транспортировке ресурсов, может несколько отличаться от способа, принятого в бухучете. Вследствие чего возникают требующие особого контроля разницы.

Включение ТЗР в стоимость товаров

В некоторых случаях целесообразно относить затраты транспортно-заготовительного характера напрямую на стоимость продукции. Это самый простой способ, который возможен к применению далеко не всегда. Ведь для использования такого варианта необходимо, чтобы вся величина ТЗР относилась к одному и тому же типу изделий.

К примеру, если один грузовик доставил в организацию партию одноименной продукции, то вся стоимость перевозки будет отнесена на эту партию.

Если же на том же самом грузовике были привезены продукты иного наименования, то издержки по доставке распределяются между партиями пропорционально базе – стоимости партий.

Очевидно, что такой способ целесообразно применять лишь если имеет место ограниченное число товарных позиций.

Учет ТЗР отдельно от покупной стоимости материалов/товаров

Этот вариант предполагает обособленный учет затрат, относящихся к заготовке и доставке. В течении принятого за отчетный временного отрезка они собираются отдельно. А затем по истечении периода в определённой пропорции относятся на находящиеся в производстве либо реализованные ценности, а также на ресурсы, остающиеся в складских помещениях.

Важно! На налоговые издержки переносится именно та часть относящихся к заготовке и транспортировке трат, которая имеет отношение к проданным либо переданным в производство ценностям.

Сумма расходов по доставке и заготовке считается по отдельности для каждого вида продукта. Для этого используется такая формула:

СтОтпМЦотч * (ТЗРнач + ТЗРотч/СтОтпМЦотч + СтМЦкон), где

СтОтпМЦотч – цена овеществленных ценностей, выданных в производство или покупателям в течение временного отрезка, принятого за отчетный период;

ТЗРнач – величина затрат на заготовку и доставку, относящаяся к ресурсам, которые находятся в складских помещениях на начало периода;

ТЗРотч – величина издержек на заготовку и доставку по поступившим в течение отчетного периода овеществленным ресурсам;

СтМЦкон – стоимость овеществленных ресурсов, оставшихся в складских помещениях к концу временного отрезка, принятого за отчетный период.

Дополнительный способ налогового учета ТЗР (только для товаров)

Следующий метод оформления издержек на заготовку и доставку в налоговом учете применим только для торговых предприятий в отношении товаров. Он предполагает единовременный учет всех понесенных ТЗР в структуре иных издержек. Однако это не касается стоимости именно доставки. Транспортные траты здесь оформляются иным способом.

Величина же расходов, связанных с транспортировкой грузов, относится на расходы лишь в части проданных в течение месяца продуктов. Для расчета их величины применяется следующая формула:

СтРТовотч * (ТЗРнач + ТЗРотч/ СтРТовотч + СтТовкон), где

СтРТовотч – цена товаров, которые удалось реализовать в отчетном периоде;

ТЗРнач – величина расходов по доставке, относящаяся к товарам, находящимся в складских помещениях к началу месяца;

ТЗРотч – величина расходов по доставке, имеющая отношения к товарам, поступившим в организацию в ходе отчетного периода;

СтТовкон – стоимость товаров, которые остаются в складских помещениях к концу месяца (нереализованные продукты).

Налог на прибыль

Для исчисления налога на прибыль расходы текущего периода подразделяются на прямые и косвенные. Последние можно списать сразу, в месяце, к которому они относятся, а первые – только по мере реализации товаров, с приобретением которых они связаны. Причем для торговых организаций перечень прямых расходов строго ограничен.

Так, к прямым относятся: стоимость приобретения продукции, реализованной в данном отчетном периоде, с учетом затрат на доставку до склада покупателя в случае, если они не вошли в цену их приобретения.

Все остальные траты, за исключением внереализационных, осуществленные в текущем месяце, признаются косвенными и уменьшают доходы от реализации.

Заключение

Издержки на доставку и заготовку в большинстве организаций составляют наиболее значимую часть себестоимости продукции. К ним относятся затраты, связанные с транспортировкой, подготовкой, обеспечением сохранности овеществленных ресурсов. Списки таких издержек для разных организаций могут значительно различаться. Важный момент – в любом случае принятые в конкретной фирме статьи ТЗР должны быть зафиксированы в учетной политике.

В редких случаях такого рода траты могут быть сразу включены в цену овеществлённых ресурсов. Обычно такой способ выбирают малые субъекты хозяйствования, имеющие дело с ограниченной номенклатурой (и, как правило, практикующие упрощенную систему налогообложения).

Чаще всего на практике приходится распределять ТЗР между реализованными (отданными в производство) ресурсами и ресурсами, хранящимися на складских территориях.

Существует несколько методологий разделения трат на доставку и заготовку. Свои особые способы разработаны для торговых организаций.

Один из самых часто применяемых ввиду своей объективности вариантов – это аккумуляция расходов по заготовке и транспортировке ценностей на отдельном счете.

Источник: nalog-fns.ru

Транспортные затраты в строительстве материалы

Модератор: Модераторы

Транспортные расходы в ТСН-2001

БАС Пн Май 18, 2009 9:30

Ваша реклама

oksni Пн Май 18, 2009 14:43

Re: Транспортные расходы в ТСН-2001

Денис Кораблев Пн Май 18, 2009 14:57

Если по материальным ресурсам, то смотрите Общие положения к ТСН-2001.1, п. 6.

Если по оборудованию, то смотрите Правила определения сметной стоиости оборудования (ТСН-2001.13) п. 3.1 либо п. 3.1.1.

Марита Пн Май 18, 2009 15:01

Юлия. г. Пн Май 18, 2009 15:02

БАС Пн Май 18, 2009 16:03

oksni писал(а): В ТСН-2001.1 (цены на материалы) есть раздел 0 -стоимость транспортных затрат. Может это поможет

Вряд ли, все материалы в тонны переводить нецелесообразно)

Денис Кораблев Вт Май 19, 2009 1:22

А придется, если преследуете цель правильно и качественно составить продукт, т.е. сметную документацию.

. ЗСР еще не потеряйте

БАС Вт Май 19, 2009 9:36

Денис Кораблев Вт Май 19, 2009 10:58

Нет проблем. Т.ч. к ТСН-2001.3-9,

п. 1.4. Нормы и расценки учитывают следующий состав работ:

п.п. 1.4.1. Выгрузка конструкций на приобъектном складе;

п.п. 1.4.2. Погрузка конструкций, тарнспортировка в зону производства работ автомобильным транспортом на расстояние до 1 км, разгрузка.

. и далее по тексту

БАС Вт Май 19, 2009 12:05

Денис Кораблев Вт Май 19, 2009 13:16

Да, и еще: если будете заводить ценник с «индивидуальным» обоснованием в виде не подчиненной строки к расценке (самостоятельная строка), то не потеряйте норму ЗУ на материалы, предусмтренной соответствующей расценкой. Также норма ЗУ берется и на транспортные затраты, я имею в виду обоснование с 1.0-0-1 до 1.0-0-42

Re: Транспортные расходы в ТСН-2001

Real74 Пн Дек 07, 2020 13:20

Уважаемые коллеги! Прошу помощи в определении транспортных расходов! Ситуация такая. Мне нужно привезти материал с области в Москву расстояние около 100км. Я применил Раздел 0 «Стоимость транспортных затрат «, т.к в стоимости материала сидят транспортные затраты только до 10км. (ТСН г.Москва).

Правильно ли я поступил, и как убедить Заказчика?

Источник: forum.smeta.ru

Снижение транспортных затрат за счет использования оптимальной технологической схемы перевозки сухих строительных смесей

Быченков, А. В. Снижение транспортных затрат за счет использования оптимальной технологической схемы перевозки сухих строительных смесей / А. В. Быченков, В. А. Малюков, А. В. Куликов. — Текст : непосредственный // Молодой ученый. — 2016. — № 29 (133). — С. 50-54. — URL: https://moluch.ru/archive/133/37291/ (дата обращения: 16.10.2022).

Статья посвящена исследованию способов совершенствования организации перевозки сухих строительных смесей. Представлена характеристика современного рынка ССС в России. Выбран подвижной состав, обеспечивающий минимальные суммарные затраты на перевозку заданного объема груза. Разработаны технологические схемы перевозки. Определена оптимальная технологическая схема, которая обеспечивает организацию перевозок с минимальными транспортными затратами.

В последние годы на нашем строительном рынке появилось много новых строительных материалов: полимерные пасты, герметики, грунтовки, пены. Разработки сухих строительных смесей ведутся с целью увеличения прочности соединения материалов и простоты их использования. Сухие смеси представляют собой смесь вяжущих, заполнителей (наполнителей) и различных добавок. В настоящее время сухие строительные смеси производятся в заводских условиях. Они уже содержат все необходимые компоненты в правильных пропорциях.

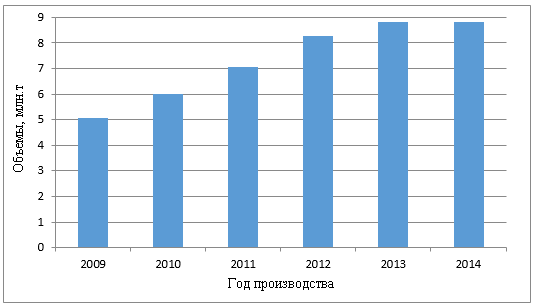

В середине прошлого десятилетия темпы прироста выпуска сухих строительных смесей достигали 50 %. Их существенным сокращением отметился 2008 г. (рис.1), первый и (пока) последний раз в отрицательной области темп прироста выпуска сухих строительных смесей оказался в 2009 г. Посткризисное восстановление произошло очень быстро — уже в 2010 г. производство смесей прибавило 17 % и превысило уровень 2008 г. Высокие темпы прироста сохранялись и в 2011–2012 гг.

В 2013 г., на фоне стагнации экономики России, рост выпуска смесей существенно замедлился — ни в один из кварталов темп прироста не превышал 9 %. По итогам 2014 г. производство модифицированных ССС выросло на 8 % против 18 % годом ранее и достигло 8,8 млн. т [6].

Рис. 1. Производство модифицированных сухих строительных смесей в России

Технология приготовления сухих смесей заключается в подготовке материалов, их дозировании, принудительном перемешивании и расфасовке. Сухие смеси следует хранить в упакованном виде, избегая увлажнения и обеспечивая сохранность упаковки, в крытых сухих складских помещениях с относительной влажностью воздуха не более 60 %. Гарантийный срок хранения упакованных смесей при хранении в соответствии 6 мес. со дня изготовления. Срок хранения смесей, транспортируемых в силосах — 3 мес. со дня изготовления. При выполнении работ по погрузке и выгрузке необходимо соблюдать требования безопасности, предусмотренные ГОСТ 12.3.009–76 и СНиП III-4–2000. Удельный погрузочный объем сухих строительных смесей колеблется — 0,65–0,90 м 3 /т.

Сухие строительные смеси можно перевозить любыми видами транспортных средств, автомобильным, железнодорожным и водным. Использование авиаперевозок сухих строительных смесей считается не рентабельным в финансовом смысле и выполняется крайне редко. Для каждого вида перевозки сухих строительных смесей характерны свои особенности, которые учитываются при выборе вида транспортного средства. В работе рассмотрена организация перевозки сухих строительных смесей автомобильным транспортом.

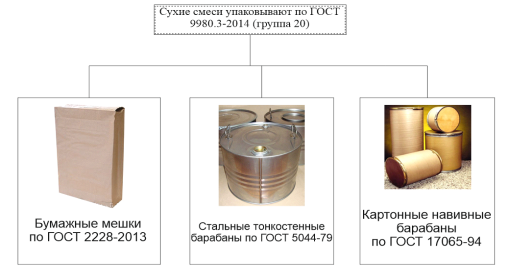

На рис. 2 представлена самая распространенная тара и упаковка ССС. Использование бумажных мешков составляет более 70 % указанных способов.

Рис. 2. Тара и упаковка сухих строительных смесей

Помимо бумажных мешков для перевозки сухих строительных смесей также используются «Биг-Беги», или мягкие контейнеры (рис.3). В 1950–1970 гг. для производства мягких контейнеров стали использовать синтетические полиамидные и полиэфирные волокна и полипропилен. Это стало настоящим технологическим прорывом в организации перевозок.

Рис. 3. Мягкий полимерный контейнер типа «Биг-Бег»

При выборе типа подвижного состава необходимо руководствоваться тем, чтобы подвижной состав автомобильного транспорта в наибольшей степени соответствовал: природно-климатическим условиям; характеру и структуре грузопотока; объемному весу и партионности груза; дорожным условиям; обеспечению максимальной скорости и безопасности движения; обеспечению минимальных затрат, связанных с перевозкой [1].

Для перевозки данного вида груза были предложены следующие автотранспортные средства (рис.4): силосоустановщик на базе Scania P400 (qгр = 20 т); кран-манипулятор на базе ScaniaP400 (грузовая единица — «Биг-Бег»; qгр = 15 т); фургон VolvoFLD7F290 (грузовая единица — паллет; qгр = 15 т). Для организации перевозок первыми двумя автомобилями не требуется дополнительного использования погрузо-разгрузочного механизма, а для фургона необходимо совместное использование электропогрузчика RX-15 в пункте погрузки и автопогрузчика HELICPCD15 на строительных объектах.

Рис. 4. Автотранспортные средства для перевозки ССС

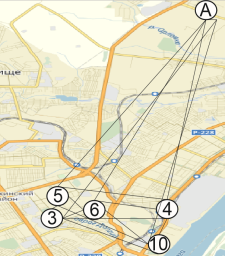

В работе выполнена маршрутизация перевозки сухой строительной смеси на строительные объекты г. Волгограда. Были предложены один кольцевой маршрут и пять маятниковых (табл.1). Потребность каждого строительного объекта составляет 60 т в сутки (общая суточная потребность 300 т).

Характеристика маршрутов перевозки сухих строительных смесей

Схема дорожной сети

Маршруты перевозки

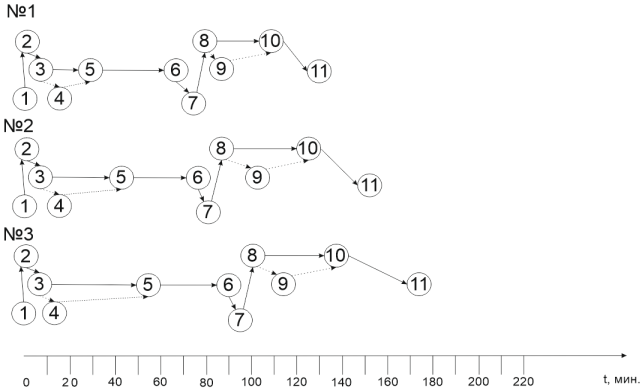

Организация работы ПС на маршруте

Перевозку предпочтительнее осуществлять фургоном или краном-манипулятором — количество ездок 20.

Рациональнее использовать силосоустановщик для перевозки сухих строительных смесей на каждый пункт маршрута — общее количество ездок на все пункты 15. При использовании фургона или КМУ — количество ездок составило бы 20.

Транспортные затраты являются важной составляющей, формирующей стоимость строительства. Одним из методов снижения транспортных затрат является совершенствование технологии перевозки. Разработка технологической схемы перевозки строительных грузов обеспечивает минимизацию производственных потерь [4].

Эффективная транспортно-технологическая схема выбирается на основе технико-экономического анализа всех возможных альтернативных вариантов. В качестве критерия оптимизации принимается сумма приведенных затрат [2, 3].

Если сопоставимых вариантов транспортно-технологических схем несколько с приблизительно равными приведенными затратами, то предпочтение отдается варианту, который обеспечивает сокращение времени доставки; возможность применения средств автоматизированного управления процессом транспортирования; гибкость транспортного процесса; более высокий уровень механизации и автоматизации погрузо-разгрузочных и складских работ [5].

На рис. 5 представлены разработанные технологические схемы перевозки сухих строительных смесей. Описание технологических схем приведено в табл. 2. Необходимо отметить, что из представленных трех вариантов схем минимальные затраты обеспечивает технологическая схема № 1.

Рис. 5. Технологические схемы перевозок сухих строительных смесей

Описание технологических схем перевозки сухой строительной смеси

Источник: moluch.ru