1. Организация занимается производством металлических конструкций. Данные бухгалтерского учета за налоговый период составили:

■ реализовано продукции на сумму 5720 тыс. руб. (в том числе НДС);

■ на расчетный счет организации за налоговый период за реализованную продукцию поступило 5960 тыс. руб.;

■ перечислен аванс поставщикам сырья и материалов — 320 тыс. руб.;

■ приобретены материалы для производственных нужд на сумму 3170 тыс. руб. (в том числе НДС — 18%), из них оплачено поставщику — 95%, отпущено в производство — 80%;

■ на расчетный счет поступил авансовый платеж покупателя — 210 тыс. руб.;

■ расходы на текущий ремонт поликлиники, находящейся на балансе организации, осуществленный сторонней организацией,— 142 тыс. руб. (в том числе НДС — 18%), оплата произведена полностью;

■ израсходованы на непроизводственные нужды товарно-материальные ценности на сумму 10 тыс. руб. (в том числе НДС — 18%);

■ расходы на капитальный ремонт производственного оборудования, выполненный подрядчиком, составили 232 тыс. руб. (в том числе НДС — 18%), оплачены полностью;

1С:Бухгалтерия 8. НДС у застройщиков

■ приобретен и подключен к оператору сотовой связи мобильный телефон — 25 тыс. руб.;

■ реализовано имущество, полученное в форме залога, на сумму 170 тыс. руб.;

■ сумма НДС, исчисленная и уплаченная в бюджет организацией с суммы авансового платежа по расторгнутому договору,— 18 тыс. руб.;

■ передан органам местного самоуправления на безвозмездной основе детский сад — 750 тыс. руб.;

■ сумма денежных средств, перечисленных в бюджет по транспортному налогу и налогу на имущество организаций,— 55 тыс. руб.

Исчислите сумму налога на добавленную стоимость, подлежащую уплате в бюджет.

Решение

При решении задачи необходимо руководствоваться положением главы 21 НК РФ. Согласно ст. 173 НК РФ сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода как уменьшенная на сумму налоговых вычетов; предусмотренных ст. 171 НК РФ (за исключением налоговых вычетов, установленных п. 3 ст. 172 НК РФ), общая сумма налога, исчисляемая в соответствии со ст.

166 НК РФ.

1. Исчислим сумму налога, предъявленную покупателям (ст. 146, 153, 154, 168 НК РФ). Объектом налогообложения признается реализация товаров, работ, услуг, выполнение строительных, монтажных работ для собственных нужд и бартерные операции.

Исходя из условия задачи объектом налогообложения признаются следующие операции: денежные средства, поступившие на расчетный счет организации за реализованную продукцию, в размере 5960 тыс. руб., реализация имущества, полученного в форме залога,— 170 тыс. руб. Сумма, полученная за реализованную продукцию в размере 5720 тыс. руб., не является объектом налогообложения, так как выручка от реализации товаров (работ, услуг) для целей налогообложения определяется «по оплате». Налогооблагаемая база составит 6130 тыс. руб. (5960 + 170). Она увеличивается на сумму авансовых платежей, полученных в счет предстоящих поставок,— 210 тыс.руб.

Порядок расчета и уплаты НДС у подрядчика I Литвинова Анастасия Александровна. РУНО

Таким образом, налоговая база равна:

6130 + 210 = 6340 (тыс. руб.).

Сумма налога, предъявленная покупателю, составит: 6340 * 18% : 118%= 967,1 (тыс. руб.)

2. Рассчитаем сумму налоговых вычетов (ст. 171 НК РФ). Вычетам подлежат суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг). Исходя из условия задачи налоговые вычеты составят:

■ по приобретенным материалам для производственных нужд — только по материалам, оплаченным и отпущенным в производство: 3170 * 95% — 100%* 80% : 100% * 18% : 118% = 367,5 (тыс. руб.);

■ по расходам на текущий ремонт поликлиники, находящейся на балансе организации, осуществленный сторонней организацией: 142 * 18% : 118% = 21,7 (тыс. руб.);

■ по расходам на капитальный ремонт производственного оборудования, выполненный подрядчиком:

232 * 18% : 118%= 35,4 (тыс. руб.);

■ по расходам на приобретение мобильного телефона и подключения к оператору сотовой связи:

25 * 18% : 118% =4,3 (тыс. руб.);

■ по сумме налога, исчисленного и уплаченного в бюджет организацией с суммы авансового платежа по расторгнутому договору,— 18 тыс. руб.

Таким образом, сумма налоговых вычетов составит:

367,5 + 21,7 + 35,4 + 4,3 + 18 = 446,9 (тыс. руб.).

3. Не учитываются при исчислении НДС следующие операции:

1) аванс, перечисленный поставщикам сырья и материалов,— 320 тыс. руб., так как к налоговому вычету относится НДС по оплаченным и отпущенным в производство сырью и материалам, а по данной операции прошла только оплата;

2) переданный органам местного самоуправления на безвозмездной основе детский сад — 750 тыс. руб., так как в соответствии с п. 2 ст. 146 НК РФ эта операция не признается объектом налогообложения;

3) сумма уплаченных транспортного налога и налога на имущество организаций — 55 тыс. руб., согласно положениям главы 21 НК РФ суммы уплаченных налогов, кроме НДС, в расчетах не участвуют;

4) израсходованные на непроизводственные нужды товарно-материальные ценности — 10 тыс. руб. (в том числе НДС — 18%), так как к налоговому вычету относится только НДС по товарно-материальным ценностям производственного назначения.

4. Исчислим сумму налога, подлежащую уплате в бюджет:

967,1 — 446,9 — 520,2 (тыс. руб.).

Налогоплательщик самостоятельно исчислит и перечислит в бюджет 520,2 тыс. руб.

Ответ: 520,2 тыс. руб.

2. В налоговом периоде организация реализовала продукции на 700 тыс. руб. (без НДС), построила хозяйственным способом для собственных нужд гараж — стоимость строительно-монтажных работ составила 120 тыс. руб. (без НДС). Оприходовано и отпущено в производство товарно-материальных ценностей на сумму 300 тыс. руб. (в том числе НДС), а оплачено — 250 тыс. руб. Кроме этого совершена бартерная сделка: реализовано 20 изделий по цене 1000 руб. (без НДС) за штуку, рыночная цена — 1500 руб. за штуку (без НДС).

Исчислите сумму НДС, подлежащую уплате в бюджет.

Решение

При решении задач по данной теме необходимо руководствоваться положениями главы 21 НК РФ. Сумма налога, подлежащая уплате в бюджет, определяется как разница между суммами налога, полученными от покупателей за реализованные им товары (работы, услуги), и суммой налоговых вычетов (ст. 173 НК РФ).

1. Исчислим сумму налога, предъявленную покупателям (ст. 146, 153, 154, 168 НК РФ). Объектом налогообложения признается реализация товара, выполнение строительно-монтажных работ для собственных нужд (строительство гаража) и бартерная операция. Облагаемая база составит:

■ по реализации продукции — 700 тыс. руб.

■ по строительству гаража — 120 тыс. руб.

■ по бартерной операции — 20 тыс. руб.

Таким образом, налоговая база по реализации продукции (работ, услуг) равна:

700 + 120 + 20 = 840 (тыс. руб.).

Сумма налога, предъявленная покупателю, составит (примем, что ставка налога равна 18%):

840 *18% = 151,2 (тыс. руб.).

2. Рассчитаем сумму налоговых вычетов (ст. 171 НК РФ). Вычетам подлежат суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг). Оплачено товарно-материальных ценностей на сумму 250 тыс. руб. (в том числе НДС) (ст. 164 НК РФ):

250 * 18 : 118* 100% =38,1 (тыс. руб.).

3. Исчислим сумму налога, подлежащую уплате в бюджет:

151,2 — 38,1 =113,1 (тыс. руб.).

Налогоплательщик самостоятельно исчислит и перечислит в бюджет 113,1 тыс. руб.

Налоговые органы, руководствуясь положениями ст. 40 НК РФ, имеют право проверить правильность применения цен по бартерной операции. В целях налогообложения цена реализации товаров по бартерной сделке не может отклоняться в сторону повышения или в сторону понижения более чем на 20% от рыночной цены идентичных товаров. В ином случае при выездной налоговой проверке налоговый орган вправе вынести мотивированное решение о доначислении налога и пени, рассчитанных таким образом, как если бы результаты этой сделки были оценены исходя из применения рыночных цен.

Исходя из условия задачи цена реализации одной единицы изделия по бартерной операции отклоняется от рыночной цены на 50% (1500 руб. — 1000 руб. = 500 руб., 1000 руб. : 100% — 500 руб. : х%). Следовательно, в ходе налоговой проверки облагаемый оборот от реализации товаров по бартерной операции будет увеличен на 10 тыс. руб. [(1500 — 1000) * 20]. Сумма доначисленного НДС составит 1800 руб. (10000 * 18% : 100%).

Ответ: 113,1 тыс. руб.

3) ОАО «Кбайт» занимается производством бытовой техники и розничной торговлей офисной мебели.

Исходя из следующих данных бухгалтерского учета определите сумму НДС, подлежащую уплате в бюджет за налоговый период:

■ (Организация реализовала продукцию собственного производства на сумму 2570 тыс. руб. (без НДС),

— по товарообменным операциям — 250 000 руб.,

— реализация на безвозмездной основе — 120 000 руб.,

— передано для собственных нужд — 80 000 руб.;

■ выручка от реализации покупных товаров — 950 000 руб. (в том числе НДС);

■ расходы на приобретение покупных товаров — 880 000 руб. (в том числе НДС);

■ приобретены и отпущены в производство товарно-материальные ценности для производства продукции

на сумму 1 510 000 руб. (в том числе НДС — 18%), из них оплачено 85%;

■ реализован объект основных средств:

— первоначальная стоимость — 150 000 руб.,

— амортизация — 40 000 руб.,

— дополнительные расходы, связанные с реализацией и выполненные собственными силами,- 15 000 руб.,

— договорная цена реализации— 145 000 руб.;

■ доходы от долевого участия в других организациях — 130 000 руб.;

■ положительная курсовая разница — 35 000 руб.;

■ реализовано право требования третьему лицу за 190 000 руб. при стоимости 180 000 руб. до наступления срока платежа, предусмотренного договором;

■ получена сумма штрафа от поставщиков сырья за нарушение договорных обязательств по налогооблагаемой операции в размере 25 000 руб.;

■ получены авансовые платежи в счет предстоящих поставок товаров в сумме 280 000 руб.;

■ списана сумма дебиторской задолженности в связи с истечением срока исковой давности — 120 000 руб.;

■ от сдачи помещений в аренду получена арендная плата в сумме 40 000 руб.;

■ расходы, связанные со сдачей помещения в аренду, оплаченные сторонним организациям,— 25 000 руб.;

■ списана сумма кредиторской задолженности в связи с истечением срока исковой давности — 80 000 руб.;

■ получено имущество в форме залога — 100 000 руб.;

■ расходы на найм жилого помещения и проезд, связанные со служебной командировкой,— 32 000 руб.

Решение

При решении задач по данной теме необходимо руководствоваться положениями главы 21 НК РФ. Сумма налога, подлежащая уплате в бюджет, определяется как разница между суммами налога, полученными от покупателей за реализованные им товары (работы, услуги), и суммой налоговых вычетов (ст. 173 НК РФ).

1. Исчислим сумму Налога, предъявленную покупателям (ст. 146, 153, 154,462, 168 НК РФ).

1.1. Исходя из условия задачи объектом налогообложения признается реализация товаров как собственного производства, так и покупных, реализация объекта основных средств, права требования, полученная сумма штрафа от поставщиков, сумма авансовых платежей в счет предстоящих поставок товаров, доходы от, сдачи в аренду имущества, кредиторская задолженность. В соответствии с положениями ст. 146 НК РФ не являются объектом налогообложения доходы от долевого участия в других организациях, положительная курсовая разница и имущество, полученное в форме залога, так как эти операции не связаны с реализацией товаров (работ, услуг). Сумма дебиторской задолженности, списанной в связи с истечением срока исковой давности, не признается объектом налогообложения, так как выручка для целей налогообложения определяется по отгрузке и, следовательно, обороты по этой операции были учтены для исчисления НДС в момент ее совершения. Рассчитаем налоговую базу по отдельным объектам налогообложения:

■ реализация продукции собственного производства — 2 570 000 руб.;

■ реализация покупных товаров — 950 000 руб.;

■ реализация объекта основных средств — 145 000 руб. (ст. 154 НК РФ; примем, что объект подлежал учету по стоимости без НДС, поэтому налоговой базой является цена реализации — 145 000 руб.);

■ реализация права требования — 10 000 руб. (в соответствии с п. 2 ст. 155 НК РФ налоговая база определяется как сумма превышения сумм дохода, полученного новым кредитором при последующей уступке требования, над суммой расходов на приобретение этого требования, т.е.

190 000 руб. — 180 000 руб.= 10 000 руб.);

■ полученная сумма штрафа от поставщиков — 25 000 руб.;

■ доходы от сдачи имущества в аренду — 40 000 руб.;

■ сумма кредиторской задолженности — 80 000 руб.

В связи с тем что сумма реализации продукции собственного производства дана без НДС, а налоговая база по остальным операциям включает в себя НДС, необходимо определить две налоговые базы:

■ по реализации продукции собственного производства — 2 570 000 руб.;

■ по иным операциям — 1 250 000 руб.:

950 000 руб. + 145 000 руб. +10 000 руб. + + 25 000 руб. + 40 000 руб. + 80 000 руб.

Согласно ст. 162 НК РФ налоговая база увеличивается на суммы авансовых платежей, полученных в счет предстоящих поставок товаров,— 280 000 руб.;

Сумма налога, предъявленная покупателю, составит 695 990 руб.:

■ 2 570 000 *18% : 100% =462 600 (руб.);

■ 1 250 000 * 18% : 118% = 190 678 (руб.);

■ 280 000 * 18% : 118% =42 712 (руб.).

1.2. Рассчитаем сумму налоговых вычетов (ст. 171 НК РФ). Вычетам подлежат суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг).

Исходя из условия задачи сумма налоговых вычетов рассчитывается по следующим операциям:

■ расходы на приобретение покупных товаров — 880 тыс. руб. (в том числе НДС);

■ приобретены и отпущены в производство товарно-материальные ценности (ТМЦ) для производства продукции на сумму 1510 тыс. руб. (в том числе НДС — 18%), из них оплачено — 85%. Налоговые вычеты рассчитываются исходя из оплаченной суммы ТМЦ: 1510 *85% : 100% = 1283,5 (тыс. руб.);

■ расходы, связанные со сдачей помещения в аренду, оплаченные сторонним организациям,— 25 тыс. руб.;

■ расходы на жилье и проезд, связанные со служебной командировкой,- 32 тыс. руб. (при наличии подтверждающих документов, счетов-фактур или бланков строгой отчетности).

Таким образом, сумма налоговых вычетов равна:

(880 000 + 1 283 500 + 25 000 + 32 000) *18% : 118% =338 720 руб.

1.3. Исчислим сумму налога, подлежащую уплате в бюджет:

695 990 руб. — 338 720 руб. =357 270 руб.

Ответ: сумма НДС, подлежащая уплате в бюджет, равна 357 270 руб.

2. Заполним фрагменты налоговой декларации по налогу на добавленную стоимость; декларация заполняется в рублях. Необходимо изучить структуру декларации, сделать анализ операций, которые необходимо отразить по строкам декларации.

В соответствии с условиями и решением поставленной задачи необходимо заполнить:

■ раздел 1.1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика»;

■ раздел 2.1 «Расчет общей суммы налога». 2.1. Порядок заполнения раздела 2.1:

1) заполняются строки по графе 4 «Налоговая база»:

— исходя из анализа структуры декларации и данных условия задачи заполним п. 3 «Передача товаров для собственных нужд» — 80 000 руб. Так как объем реализации дан без НДС, данные отражаются по строке 230, соответствующей ставке налога 18%,

— отражается авансовый платеж в счет предстоящих поставок товаров в сумме 280 тыс. руб. по п. 5 «Сумма авансовых и иных платежей, полученных в счет предстоящих поставок товаров или выполнения работ (услуг)» и подп. 5.1 «Суммы, связанные с расчетами по оплате налогооблагаемых товаров (работ, услуг), всего», строки соответственно 260 и 280,

— заполним п. 1 «Реализация товаров (работ, услуг), а также передача имущественных прав по соответствующим ставкам налога — всего:»:

по строке 020 — объем реализации за вычетом передачи товаров для собственных нужд — 2 490 000 руб.

(2 570 000 — 80 000),

по строке 050 — иные операции, относящиеся к налогооблагаемым объектам,— 1 250 000 руб. (данные из решения задачи),

— заполним подп. 1.1 «Реализация товаров (работ, услуг) на безвозмездной основе» — 120 000 руб. по строке 070, так как объем реализации дан без НДС,

— заполним подп. 1.5 «Прочая реализация товаров (работ, услуг), передача имущественных прав, не вошедшая в строки 070—150 раздела 2.1 декларации по налогу на добавленную стоимость» по кодам строк 170 и 200,

— заполним п. 6 строки 300 — 4 100 000 руб.;

2) рассчитываются и заполняются соответствующие строки декларации по графе 6 «Сумма НДС» как произведение налогооблагаемой базы на ставку налога. Всего исчислено НДС — 695 990 руб.;

3) заполняются строки по графе 4 «Сумма НДС»:

— по строке 310 отразим сумму НДС, рассчитанную при решении задачи,— 338 720 руб.;

— по строке 315 — сумму НДС, рассчитанную по расходам на командировки,- 4881 руб.

(32 000 * 18% : 118%);

— по строке 316 — сумму НДС, рассчитанную по товарам, приобретенным для перепродажи,— 134 237 руб. (880 000 * 18% : 118%);

— по строке 317 — сумму НДС, рассчитанную по иным товарам (работам, услугам), приобретаемым для осуществления операций, признаваемых объектами налогообложения,- 199 602 руб.

[(1 283 500 + 25 000) * 18% : 118%];

— по строке 380 — общую сумму НДС, подлежащую вычету,- 338 720 руб.;

4) заполняются строки из подраздела «Расчеты по НДС за налоговый период» по графе 4 «Сумма НДС»: по строкам 390 и 430 отразим сумму НДС, исчисленную к уплате в бюджет,- 357 270 руб. (695 990 — 338 720).

2.2. Заполним раздел 1.1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика» по строке 030 — 357 270 руб.

Акцизы

При решении задач применялись ставки и положения по исчислению акцизов по состоянию на 01.01.2006 г.

Задача 1

Завод ликеро-водочной продукции за налоговый период 2006 г.:

■ отгрузил другим организациям продукцию с объемной долей этилового спирта 35% на сумму

3 400 000 руб. в количестве 42 500 шт. бутылок объемом 0,7 л;

■ реализовал через собственный магазин розничной торговли аналогичную продукцию на сумму 314 500 руб. в количестве 3700 шт. бутылок объемом 0,7 л;

■ ранее было закуплено 45 000 акцизных марок на сумму 51300 руб.;

■ оприходован и оплачен 96%-ный этиловый спирт в количестве 1000 л.

Задание. Рассчитайте сумму акциза, подлежащую уплате в бюджет, и стоимость дополнительно требуемых акцизных марок.

Решение

При решении задач по данной теме необходимо руководствоваться положениями главы 22 НК РФ. Сумма акциза, подлежащая уплате в бюджет, определяется как разница между акцизом по операциям, которые признаются объектом налогообложения, и налоговыми вычетами (ст. 202 НК РФ).

1. Рассчитаем сумму акциза по операциям, которые признаются объектом налогообложения. К ним относится реализация продукции на акцизные склады и в розничную торговлю (ст. 182 НК РФ). Налоговая база определяется как объем реализованных товаров в натуральном выражении (ст. 187 НК РФ). Следовательно, она составит:

■ при реализации на акцизные склады — 29 750 л (42 500 *0,7);

■ при реализации через сеть розничной торговли — 2590 л (3700 * 0,7).

Размер ставок приведен в ст. 193 НК РФ. В 2006 г. по данному виду продукции ставка акциза равна 159 руб. за 1 литр безводного этилового спирта, содержащегося в подакцизных товарах. Так как ставка акциза на алкогольную продукцию установлена по отношению к безводному этиловому спирту, необходимо объем облагаемой базы пересчитать на 100%-ный этиловый спирт по коэффициенту 2,857 (100 : 35).

Следовательно, сумма акциза составит:

■ при реализации другим организациям:

29 750 : 2,857 * 159 = 1 655 670 (руб.);

■ при реализации через собственную сеть розничной торговли:

2590 : 2,857 * 159 = 144 141 (руб.);

■ сумма акциза, исчисленная от реализации всей продукции:

1 655 670 + 144 141 — 1 799 811 (руб.).

2. Рассчитаем сумму налоговых вычетов (п. 3 ст. 193, ст. 200 НК РФ). Вычетам подлежат суммы акциза, предъявленные продавцами и уплаченные налогоплательщиком при приобретении подакцизных товаров, размер авансового платежа по акцизам, уплачиваемого при приобретении акцизных либо региональных специальных марок.

2.1. Рассчитаем сумму дополнительно требуемых акцизных марок. Исходя из условий задачи реализовано 46 200 шт. алкогольной продукции, а акцизных марок ранее приобретено 45 000 шт. на сумму 51 300 руб. Так как маркировке подлежит каждая единица выпускаемой продукции, необходимо до реализации приобрести еще 1200 марок (46 200 — 45 000). Стоимость дополнительно приобретенных акцизных марок составит:

1200 * (51 300 : 45 000) т 1368 (руб.)

2.2. Сумма акциза, уплаченная при приобретении этилового спирта, будет равна:

1000 * (96 : 100) * 21,5 = 20 640 (руб.).

2.3. Итого сумма налоговых вычетов составит:

1368 + 51 300 + 20 640 — 73 308 (руб.).

3. Сумма акциза, подлежащая уплате в бюджет, составит:

1 799 811 — 73 308 « 1 726 503 (руб.).

Ответ: 1 726 503 руб., 1368 руб.

Задача 2

Организация ввозит на таможенную территорию России сигареты:

— количество — 85 600 000 шт.,

— таможенная стоимость товара — 54 000 000 руб.,

— таможенные пошлины — 4 000 000 руб.,

— НДС, уплаченный при ввозе товаров,— 9 720 000 руб.;

— количество — 25 500 000 шт.,

— таможенная стоимость товаров — 12 750 000 руб.,

— таможенные пошлины — 1 500 000 руб.,

— НДС, уплаченный при ввозе товара,— 2 295 000 руб.

Задание. Определите сумму акциза, подлежащую уплате в бюджет.

Решение

При решении задачи необходимо руководствоваться положениями главы 22 НК РФ. Сумма акциза, подлежащая уплате при ввозе подакцизных товаров на таможенную территорию Российской Федерации, в отношении которых установлены комбинированные налоговые ставки, исчисляется как сумма, полученная в результате сложения сумм акциза, рассчитанных как произведение твердой налоговой ставки и объема реализованных подакцизных товаров в натуральном выражении и как соответствующая адвалорной налоговой ставке процентная доля стоимости таких товаров (ст. 202, п. 3 ст. 194 НК РФ). Сумма НДС, уплаченная при ввозе товаров, в расчетах не участвует.

На рассматриваемый товар установлена комбинированная налоговая ставка: на сигареты с фильтром — 65 руб. 00 коп. за 1000 штук + 8%, но не менее 20% отпускной цены, на сигареты без фильтра — 28 руб. 00 коп. за 1000 шт. + 8%, но не менее 20% отпускной цены (ст. 193 НК РФ, на 2005. г.). Примем, что отпускная цена товаров равна сумме их таможенной стоимости и таможенной пошлины.

Следовательно, сумма акциза составит:

■ по сигаретам с фильтром:

85 600 000: 1000 х 65 + (54 000 000 + 4 000 000) * 8%) = 10 204000 (руб.)

Определим 20% цены: (54 000 000 + 4 000 000) * 20% = = 11600 000 (руб.).

Сумма акциза, рассчитанная как 20% цены, выше, чем исчисленная по комбинированной ставке, значит, организация по данной партии товаров уплатит акциз в размере 11600 000 руб.;

■ по сигаретам без фильтра:

25 500 000 : 1000 * 28 + (12 750 000 + 1 500 000) * 8% = 1854 000 (руб.).

Определим 20% цены: (12 750 000 + 1 500 000) * 20% : 100% =2 850 000 (руб.).

Сумма акциза, рассчитанная как 20% цены, выше, чем исчисленная по комбинированной ставке, значит, организация по данной партии товаров уплатит акциз в размере 2 850 000 руб.

Общая сумма акциза, подлежащая уплате в бюджет, составит 14 450 000 руб.

(11 600 000 + 2 850 000).

Ответ: 14 450 000 руб.

Игорный бизнес

1) Организация занимается игорным бизнесом. На начало налогового периода у нее зарегистрировано пять игровых столов и 10 игровых автоматов. Организация 10-го числа установила дополнительно два игровых стола, один из которых имеет два игровых поля, в то же время два игровых автомата выбыли.

Рассчитайте сумму налога на игорный бизнес за налоговый период. При расчете примените максимальные и минимальные ставки, установленные федеральным законодательством. Сделайте анализ полученных результатов.

Решение

При решении задачи необходимо руководствоваться положениями главы 29 НК РФ. Объектами налогообложения являются игровые столы и игровые автоматы (ст. 3(36 НК РФ). Налоговая база определяется отдельно по объектам каждого вида (ст. 367 НК РФ).

1. Определим налоговую базу по игровым столам. Поскольку новые объекты были установлены в первой половине налогового периода, они включаются в общее количество объектов (ст. 370 НК РФ). Таким образом, налоговая база составит семь игровых столов (5 + 2).

2. Определим налоговую базу по игровым автоматам. Она составит десять игровых автоматов.

3. Определим ставки налога (ст. 369 НК РФ):

■ за один игровой стол — от 25 000 руб. до 125 000 руб.;

■ за один игровой автомат — от 1500 руб. до 7500 руб.

4. Рассчитаем сумму налога на игорный бизнес за налоговый период:

■ по игровым автоматам. Так как один игровой стол имеет два игровых поля, ставка налога по нему удваивается (ст. 370 НК РФ).

При применении минимальных ставок сумма налога будет равна:

25 000* 6 + 25 000 * 2 * 1 =200 000 (руб.).

При применении максимальных ставок сумма налога будет равная

125 000 * 6 + 125 000 * 2 * 1 =1 000 000 (руб.);

■ поскольку два игровых автомата выбыли в первой половине налогового периода, по ним применяется ½ ставки налога (ст. 370 НК РФ).

При применении минимальных ставок сумма налога будет равна:

1500 * 8 + 1500 : 2 * 2 = 13 500 (руб.).

При применении максимальных ставок сумма налога будет равна:

7500 * 8 + 7500 : 2 * 2 =67 500 (руб.).

5. Общая сумма налога за налоговый период составит:

■ при применении минимальных ставок — 213 500 руб. (200 000 + 13 500);

■ при применении максимальных ставок — 1 067 500 руб. (1 000 000 + 67 500).

Исходя из произведенных расчетов можно сделать вывод, что федеральным законодательством региональным органам власти предоставлены широкие возможности по формированию бюджета путем установления в своих регионах ставок налога на игорный бизнес в пределах предоставленных полномочий. Конкретные ставки налога определяются в зависимости от экономического положения в регионах и от направлений разработанной социальной политики. В рассмотренной задаче разница между суммами налога, исчисленными при применении максимальных и минимальных ставок, составила 854 000 руб. Эти денежные средства могут быть направлены на решение социальных задач регионов.

Ответ: 213 500 руб., 1 067 500 руб.

2)Организатор игорного заведения, занимающийся игорным бизнесом в Белгородской области, использует в предпринимательской деятельности 10 игровых автоматов и четыре игровых стола (с одним игровым полем).

Этот организатор 20-го числа текущего налогового периода приобрел и установил два новых игровых автомата.

Соответствующие заявления о регистрации объектов налогообложения и об изменении общего количества объектов налогообложения были направлены в налоговый орган по месту налогового учета игорного заведения 10-го числа текущего налогового периода.

Рассчитайте сумму налога на игорный бизнес за налоговый период, подлежащую взносу в бюджет.

Решение

При решении задачи необходимо руководствоваться положениями главы 29 НК РФ и Законом Белгородской области от 13 ноября 2003 г. № 100 «Об установлении ставок налога на игорный бизнес».

Объектами налогообложения являются игровые столы и игровые автоматы (ст. 366 НК РФ). Согласно п. 3 ст.

366 НК РФ налогоплательщик обязан не позднее чем за два рабочих дня до даты установки игровых автоматов подать в налоговый орган заявление об их регистрации и об изменен! общего количества объектов налогообложения, т.е. заявление следует представить в налоговый орган не позднее 18-го числа налогового периода. Налогоплательщик представил заявления 10-го числа текущего налогового периода, значит, эта дата будет Признана датой регистрации игровых автоматов. Фактически игровые автоматы введены в эксплуатацию (согласно внутренним документам) 20-го числа, следовательно, эта дата будет признана датой их установки и будет использована при исчислении налога.

1. Определим ставки налога. Согласно Закону Белгородской области от 13 ноября 2003 г. № 100 «Об установлении ставок налога на игорный бизнес» налоговые ставки на территории Белгородской области предусмотрены в следующих размерах:

■ за каждый игровой стол — 125 000 руб.;

■ за каждый игровой автомат — 7500 руб.

2. В связи с тем что новые игровые автоматы установлены после 15-го числа текущего налогового периода, налог на игорный бизнес по ним исчисляется по ставке 50% (п. 3 ст. 370 НКРФ).

3. Рассчитаем сумму налога на игорный бизнес исходя из наличия объектов налогообложения:

■ по игровым автоматам сумма налога равна: 7500 * 10 + 7500 * 50% : 100% * 2 =82 500 (руб.);

■ по игровым столам сумма налога равна:

125 000 * 4 =500 000 (руб.).

4. Всего сумма налога на игорный бизнес, подлежащая уплате в бюджет по итогам текущего налогового периода, составит:

82 500 + 500 000 =582 500 (руб.).

Ответ: 582 500 руб.

Государственная пошлина

1) В суде общей юрисдикции рассматривается исковое заявление имущественного характера. Цена иска определена в размере 2 350 000 руб. Истцами являются два физических лица, одно из которых — инвалид II группы.

Рассчитайте размер государственной пошлины, подлежащей уплате каждым истцом. Ответ обоснуйте.

Решение

При решении задачи необходимо руководствоваться положениями главы 25 3 НК РФ. Плательщиками признаются физические лица, которые обратились и суд за совершением юридически значимых действий (ст. 333 НКРФ) Если в суд обратились несколько плательщиков, то государственная пошлина уплачивается равными долями. В данномслучае имеются два плательщика. Для исчисления пошлины стоимость иска делится на две части, и каждый плательщик уплачивает государственную пошлину, рассчитанную исходя из его доли, т.е. от стоимости иска, в размере 1175 000 руб. (2 350 000 : 2).

Законодательством установлены льготы для отдельных категорий физических лиц, в том числе для инвалидов II группы. Однако при превышении цены иска 1 000 000 руб. плательщик уплачивает пошлину, уменьшенную на сумму пошлины при цене иска 1 000 000 руб.

(ст. ЗЗЗ 36 НК РФ).

1. Определим сумму государственной пошлины, подлежащую уплате первым плательщиком (не имеющим льгот). Размер государственной пошлины при цене иска 1 175 000 руб. — 6600 руб. плюс 0,5% суммы, превышающей 500 000 руб., но не более 20 000 руб. (подп. 1 п. 1 ст. 333.19 НК РФ).

Сумма государственной пошлины равна: 6600 + (1 175 000 — 500 000) * 0,5% : 100% = 9975 (руб.).

2. Найдем сумму государственной пошлины, подлежащую уплате вторым плательщиком. Он имеет льготу в размере 9100 руб., так как размер государственной пошлины при цене иска 1.000 000 руб. — 6600 руб. плюс 0,5% суммы, превышающей 500 000 руб., но не более 20 000 руб.

[6600 руб. + (1 175 000 — 500 000) * 0,5% :100%.

Второй плательщик уплатит пошлину в размере:

9975 — 9100 = 875 (руб.).

Ответ: 9975 руб., 875 руб.

2)Физическое лицо обратилось за выдачей разрешения на работу иностранному гражданину и в нотариальную государственную контору за удостоверением доверенностей на право пользования автомобилем жене и дочери.

Рассчитайте размер государственной пошлины, подлежащей уплате истцом. Назовите срок уплаты. Ответ обоснуйте.

Решение

При решении задачи необходимо руководствоваться положениями главы 25 3 НК РФ. Плательщиками признаются физические лица, которые обратились в суд за совершением юридически значимых действий (ст. 333 17 НК РФ).

1. В соответствии с подп. 13 п. 1 ст. ЗЗЗ 28 НК РФ за выдачу разрешения на работу иностранному гражданину уплачивается государственная пошлина в размере 1000 руб.

2. Согласно подп. 16 п. 1 ст. ЗЗЗ 24 НК РФ за удостоверение доверенностей на право пользования автотранспортными средствами взимается государственная пошлина в размере:

■ детям, в том числе усыновленным, супругу, родителям, полнородным братьям и сестрам — 250 руб.;

■ другим физическим лицам — 400 руб.

По условию задачи право на вождение предоставляется жене и дочери, которые относятся к первой группе лиц, следовательно, размер пошлины будет равен 250 руб. за каждую доверенность,

4. Общая сумма Государственной пошлины, которая подлежит уплате, составит 1500 руб. (1000 + 250 * 2).

Ответ: 1000 руб.; 250 руб., 250 руб. Пошлину уплачивает физическое лицо.

Дата добавления: 2018-04-15 ; просмотров: 4553 ; Мы поможем в написании вашей работы!

Источник: studopedia.net

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Право-инфо » Статьи из журналов » НЕ ПРИЗНАЛИ СВОИ НАЛОГОВЫЕ РАСХОДЫ: НАДО ЛИ НАЧИСЛЯТЬ НДС «ДЛЯ СОБСТВЕННЫХ НУЖД»?

НЕ ПРИЗНАЛИ СВОИ НАЛОГОВЫЕ РАСХОДЫ: НАДО ЛИ НАЧИСЛЯТЬ НДС «ДЛЯ СОБСТВЕННЫХ НУЖД»?

Часто те или иные «сомнительные» расходы, к которым любит цепляться налоговая, бухгалтеры предпочитают не учитывать при расчете налога на прибыль. И показывают их только в бухучете. Но и при таком осторожном учете бухгалтерам видится опасность: вдруг придет налоговая и доначислит НДС, обнаружив операции по передаче товаров (выполнению работ или оказанию услуг) для собственных нужд? И надо сказать, что повод для опасений есть: некоторые налоговики именно так и делают. Кто прав, кто не прав — с этим и разберемся.

Когда могут найти «собственные нужды»

НДС облагается передача товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не учитываются для целей налогообложения прибыли (в том числе через амортизационные отчисления) . Позиция Минфина такова, что передача для собственных нужд возникает, только когда:

товары передаются от одного структурного подразделения другому;

одно подразделение выполняет работы (оказывает услуги) для другого подразделения.

Так что если нет передачи чего-либо между структурными подразделениями вашей организации, то и начислять НДС не нужно . Арбитражные суды придерживаются такой же точки зрения . Ну а если в организационной структуре вашей компании вообще не выделены какие-либо подразделения, то и о передаче чего-либо между ними не может быть и речи.

Причем очевидно, что приобретенные на стороне услуги и работы не могут быть переданы для собственных нужд. Ведь «переоказать» услуги или «перевыполнить» работы одним подразделением для другого невозможно физически. Следовательно, если вы не учитываете в расходах стоимость таких работ (услуг), дополнительный объект по НДС точно не возникнет .

Если в расходах учесть было можно, то НДС платить не надо

Учитывая вышесказанное, казалось бы, можно сделать вывод, что НДС на «собственные нужды» придется начислить, если одновременно:

— товары переданы из одного подразделения в другое;

— расходы на их приобретение организация по собственной инициативе (из-за боязни спора с налоговиками) решила не учитывать для целей налогообложения прибыли.

И именно так некоторые налоговые инспекторы и считают.

Однако суды, причем во главе с Высшим арбитражным судом, подобный подход не поддерживают. Они указывают, что если налогоплательщик не воспользовался правом на включение затрат, связанных с передачей товаров (выполнением работ, оказанием услуг) для собственных нужд, в состав расходов для целей налогообложения прибыли, то это не влечет возникновение объекта налогообложения по НДС .

Внимание! ВАС согласился с тем, что не нужно начислять НДС с «неучтенных» расходов.

Итак, НДС «для собственных нужд» возникает, только если:

— произошла передача товаров внутри организации от одного структурного подразделения другому либо одно подразделение выполнило работы или услуги для другого;

— затраты на приобретение переданных товаров нельзя учесть в составе расходов, которые уменьшают налог на прибыль. То есть эти расходы не соответствуют условиям, определенным в п. 1 ст. 252 НК РФ.

подп. 2 п. 1 ст. 146 НК РФ

Письмо Минфина от 16.06.2005 N 03-04-11/132

Постановления ФАС ЗСО от 25.06.2012 N А67-3382/2011; ФАС МО от 28.09.2011 N А40-61104/10-116-271, от 13.04.2011 N КА-А40/1689-11

Постановления ФАС МО от 05.04.2011 N КА-А40/1652-11, от 13.04.2011 N КА-А40/1689-11

Постановления Президиума ВАС от 19.06.2012 N 75/12; ФАС ВСО от 30.10.2007 N А33-18423/06-Ф02-8077/07

Источник: www.ntvpkedr.ru

Учет НДС налогового агента в 1С 8.3

Налог на добавленную стоимость уплачивается при реализации товаров, работ, услуг на территории России при применении общей системы налогообложения для организации и ОСНО для индивидуального предпринимателя.

Однако в процессе хозяйственной деятельности у предприятия могут возникнуть ситуации, когда поставщик – плательщик НДС, не может уплатить налог в бюджет РФ. В этом случае покупатель выступает налоговым агентом по уплате НДС в бюджет.

Все эти ситуации описаны в статье 161 НК РФ (часть 2; раздел 8; глава 21):

- Покупка товаров, работ, услуг у нерезидентов на территории РФ;

- Аренда или приобретение в собственность имущества у государственных органов;

- Реализация конфиската, кладов, бесхозных объектов;

- Оказание посреднических услуг на территории РФ для нерезидентов;

- Приобретение незарегистрированного в реестре в течение 45 дней с даты сделки судна;

- Реализация сырых шкур животных, алюминия и его сплавов, лома и отходов цветных металлов.

Исполнение обязанностей налогового агента при возникновении вышеописанных ситуаций возлагается как на плательщиков НДС, так и на лиц и организации, применяющие специальные налоговые режимы, а также освобожденные от уплаты этого налога (ст. 145 НК РФ). Наша компания предоставляет услуги по обслуживанию 1С. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Для отражения операций учета деятельности налогового агента в системе 1С используется общая схема, которую мы сейчас опишем

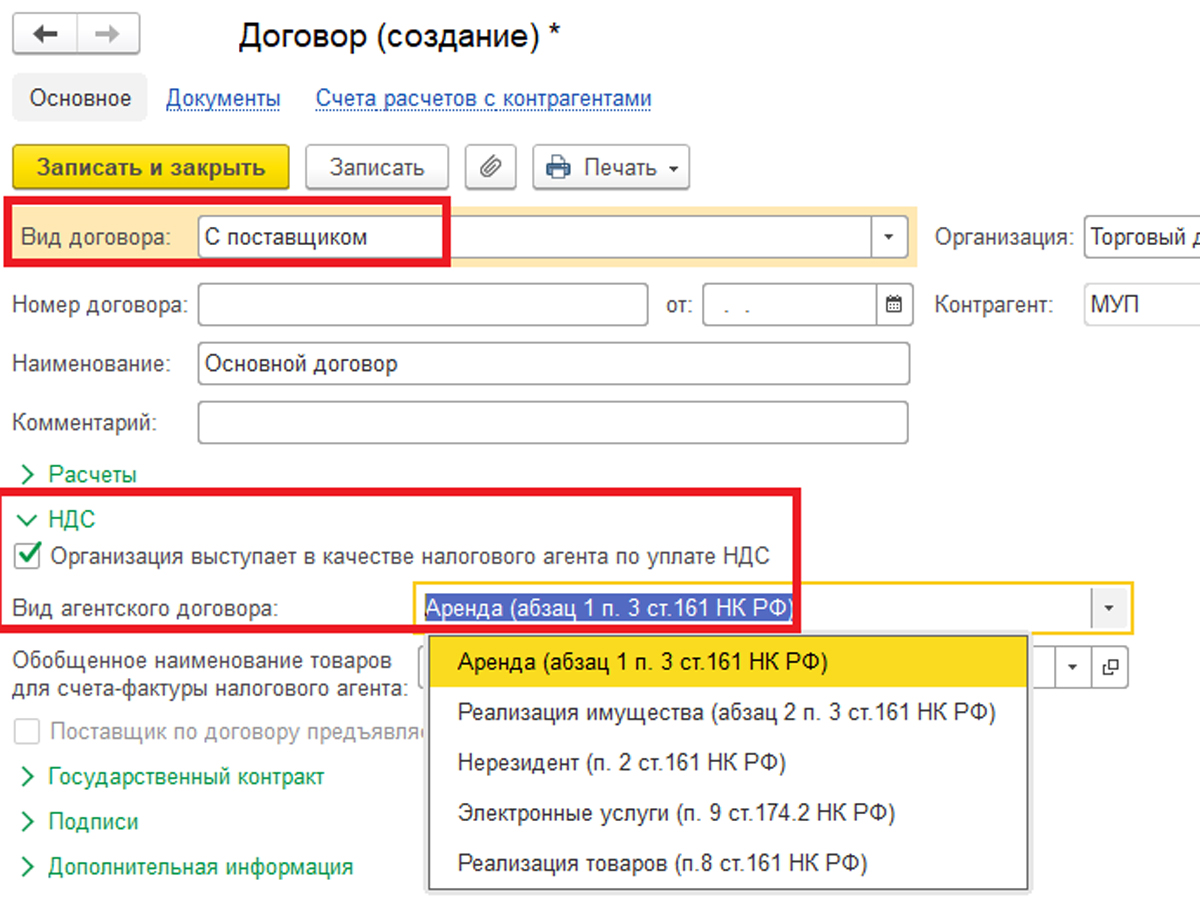

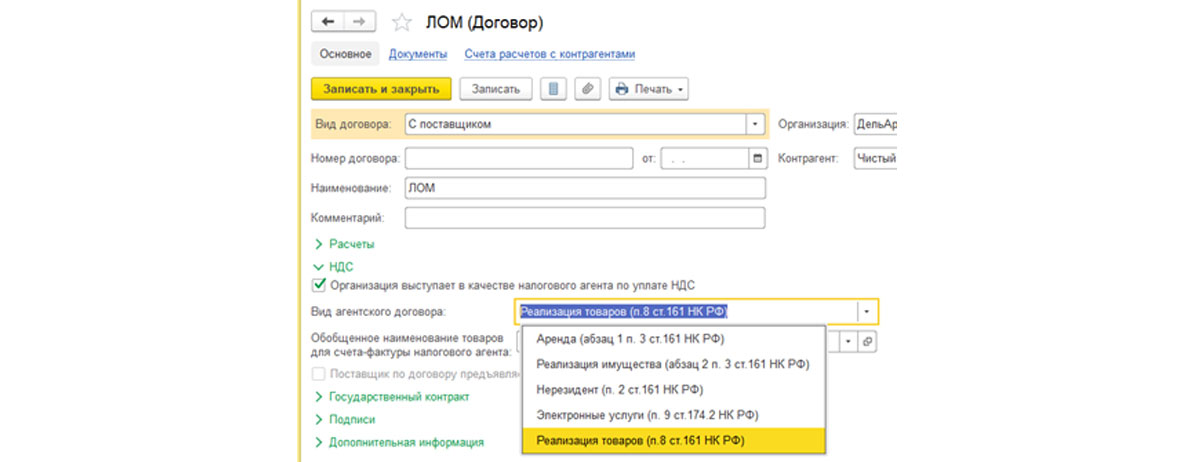

В карточке договора контрагента установлен вид договора «С поставщиком» и выполнена настройка в подразделе «НДС».

Рис.1 Указываем вид договора и НДС

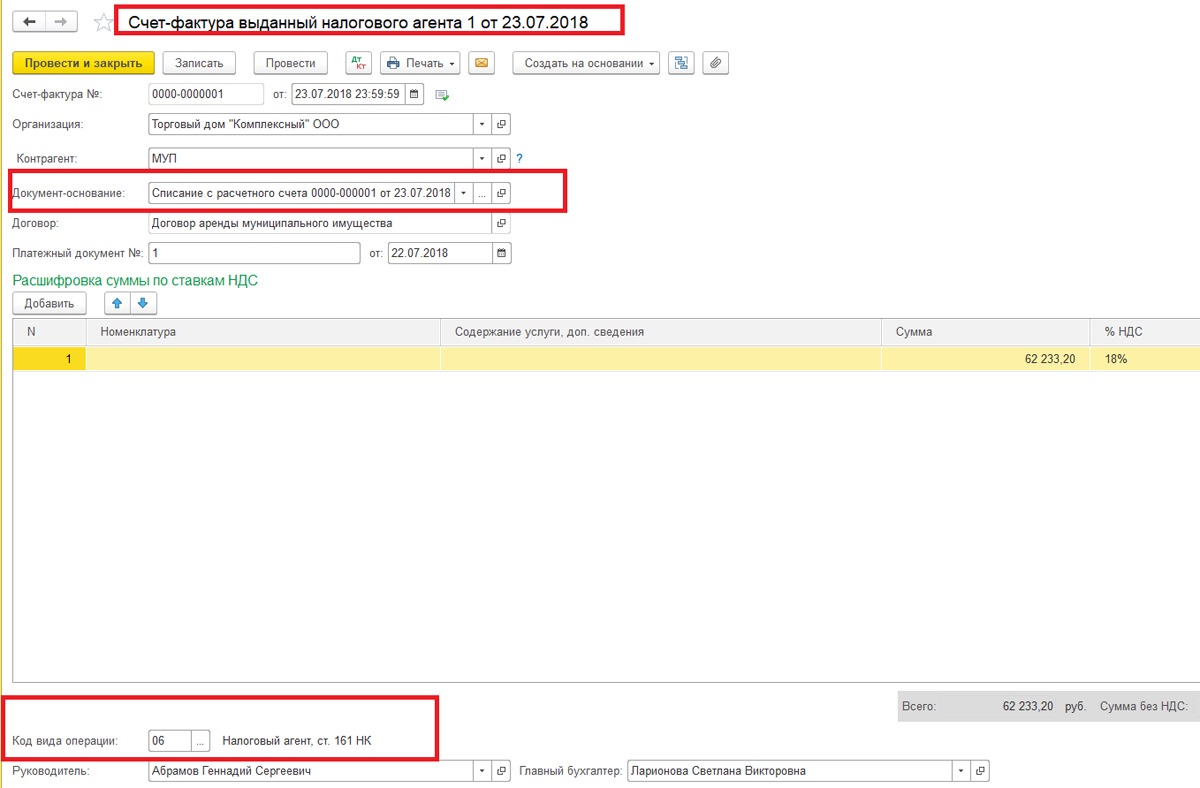

При выполнении оплаты, частичной оплаты, предоплаты поставщику зарегистрирован счет-фактура налогового агента – в систему 1С введены документы «Списание с расчетного счета» с операцией «Оплата поставщику», и сформированный на основании этого документа «Счет-фактура полученный» с кодом операции вида «06» – Налоговый агент, ст. 161 НК. Для отдельных операций, например, если покупатель выступает налоговым агентом по договорам аренды муниципального имущества, счета-фактуры налогового агента формируются специальной обработкой.

Рис.2 Формирование счета-фактуры специальной обработкой

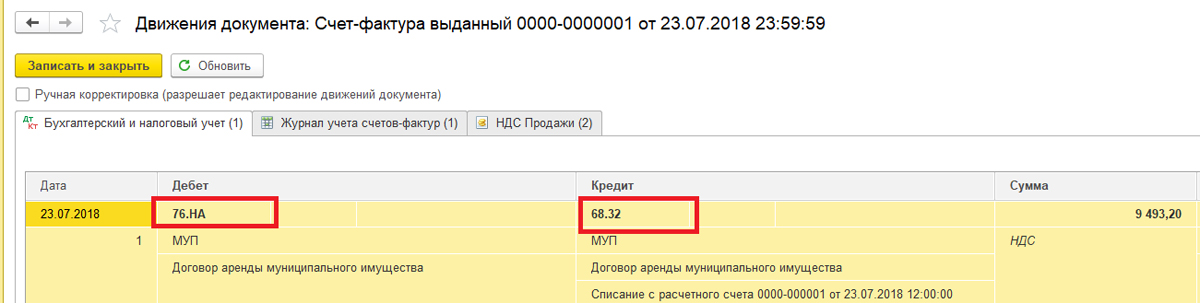

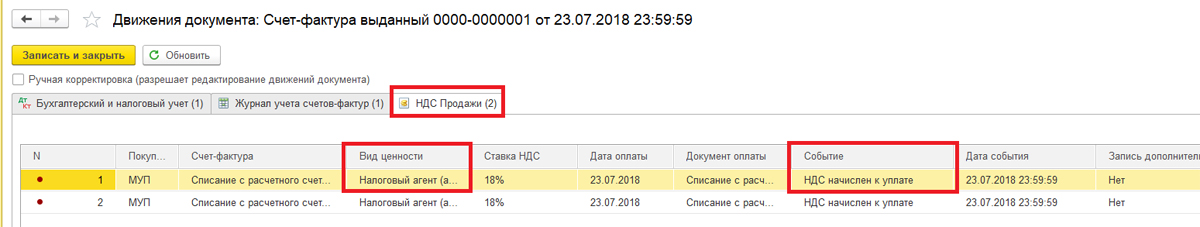

Документ при проведении сделает движения по счету 68.32 «НДС при исполнении обязанностей налогового агента» и по регистру накопления «НДС Продажи».

Рис.3 Документ при проведении сделает движения по счету 68.32

Рис.4 . и по регистру накопления «НДС Продажи»

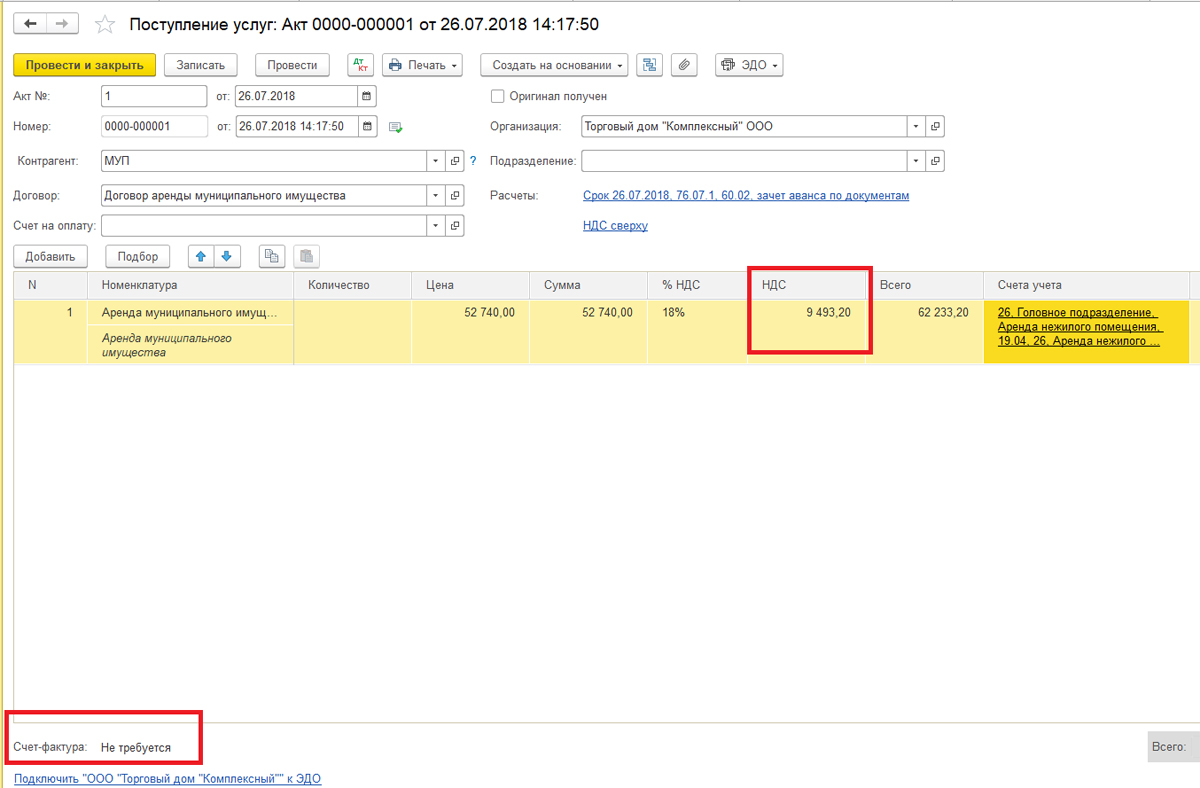

Поставленный товар, работа, услуга приняты к учету у покупателя; ранее выплаченный аванс поставщику принят к зачету – сформирован документ «Поступление (акты, накладные)», по гиперссылке в документе поступления зарегистрирован счет-фактура, предъявленный поставщиком (если требуется).

Рис.5 Сформирован документ «Поступление (акты, накладные)»

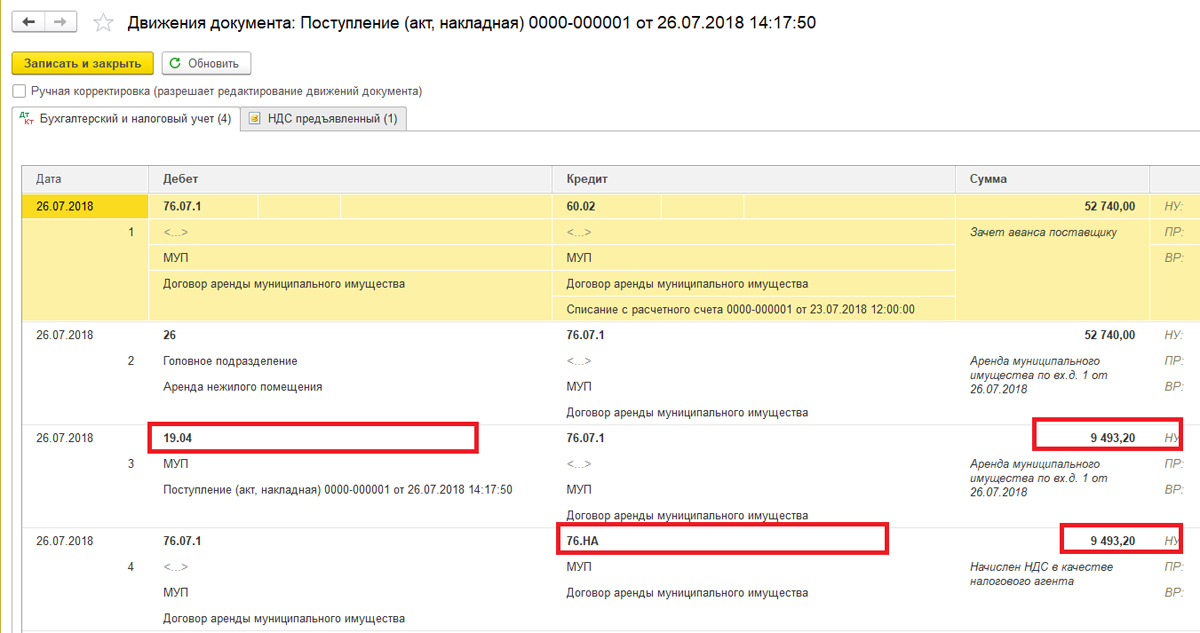

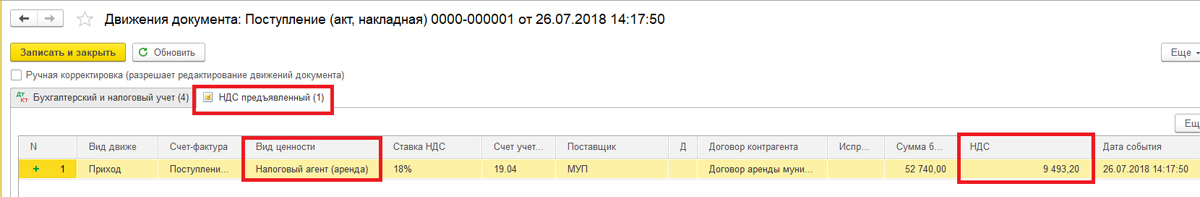

Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный.

Рис.6 Сформированы записи проводок регламентированного учета и регистра НДС Предъявленный

Рис.7 . и регистра НДС Предъявленный

НДС, предъявленный поставщиком, перечислен налоговым агентом в бюджет РФ – сформирован документ «Списание с расчетного счета» с операцией «Оплата налога».

Рис.8 Сформирован документ «Списание с расчетного счета» с операцией «Оплата налога»

Сформированы книга покупок и книга продаж:

- Книга продаж (формируется автоматически, при проведении счета-фактуры налогового агента) – здесь зарегистрирован НДС, выделенный в счете-фактуре налогового агента, т.е. та сумма НДС, которая уплачена налоговым агентом в бюджет РФ за поставщика;

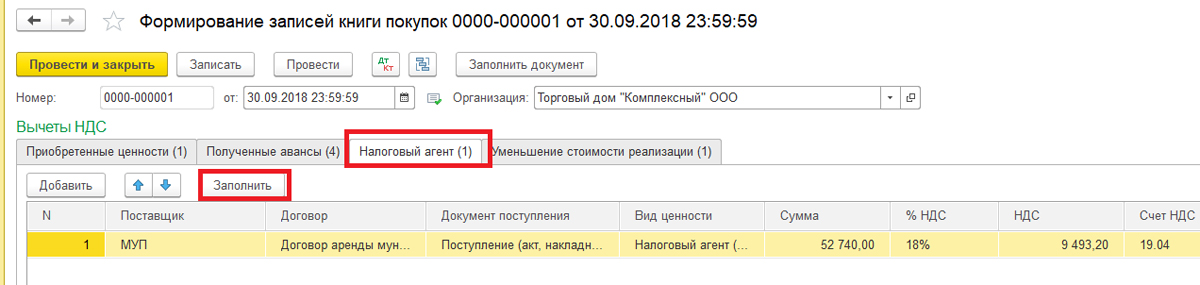

- Книга покупок (требуется ввести регламентную операцию НДС «Формирование записи книги покупок» с заполнением закладки «Налоговый агент») – здесь зарегистрирован НДС, который покупатель-налоговый агент имеет право принять к вычету на основании ст. 171 НК РФ. Обратите внимание, что запись о применении налогового вычета будет сформирована в книге покупок только при наличии оплаты налога в бюджет (т.е. выполнен предыдущий пункт данной схемы).

Рис.9 Сформирована книга покупок

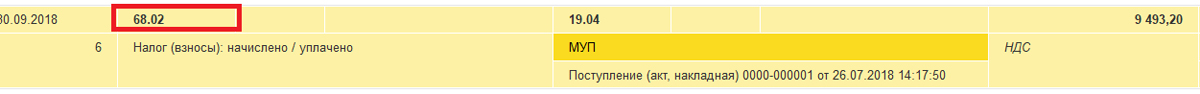

Рис.10 Налоги начисленные и уплаченные

Рис.11 НДС Покупки

Рис.12 НДС Предъявленный

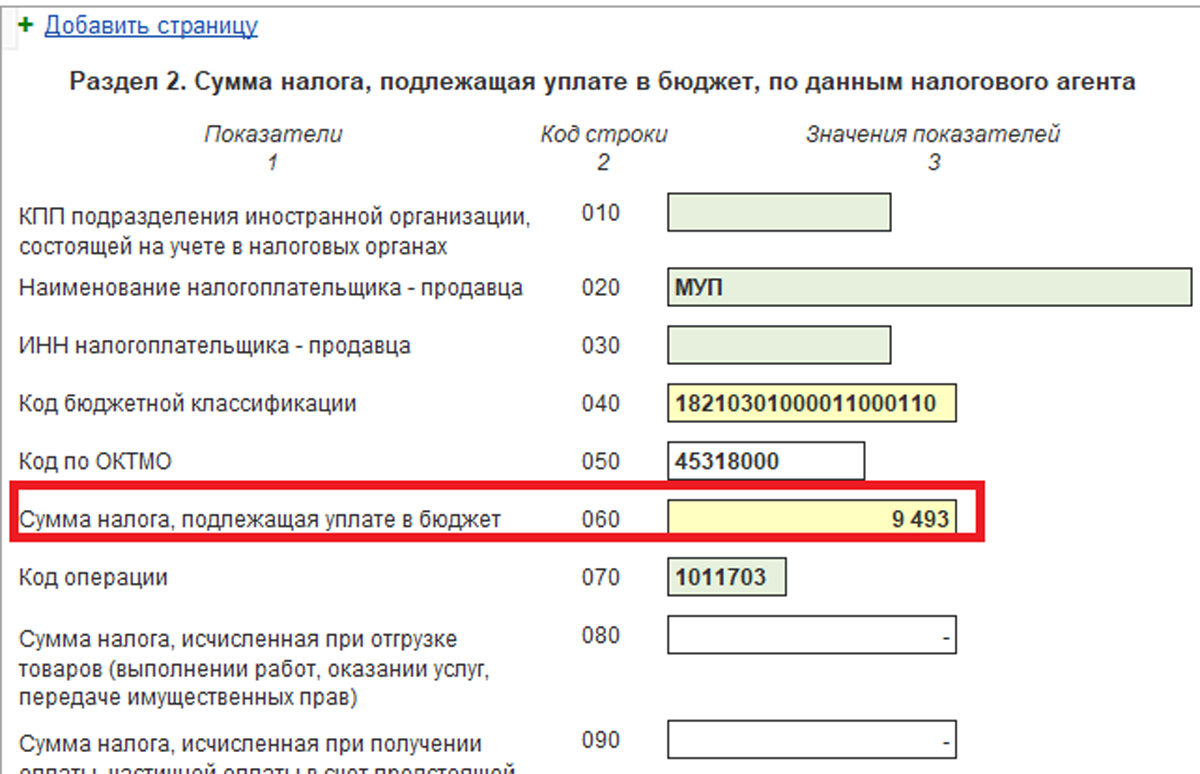

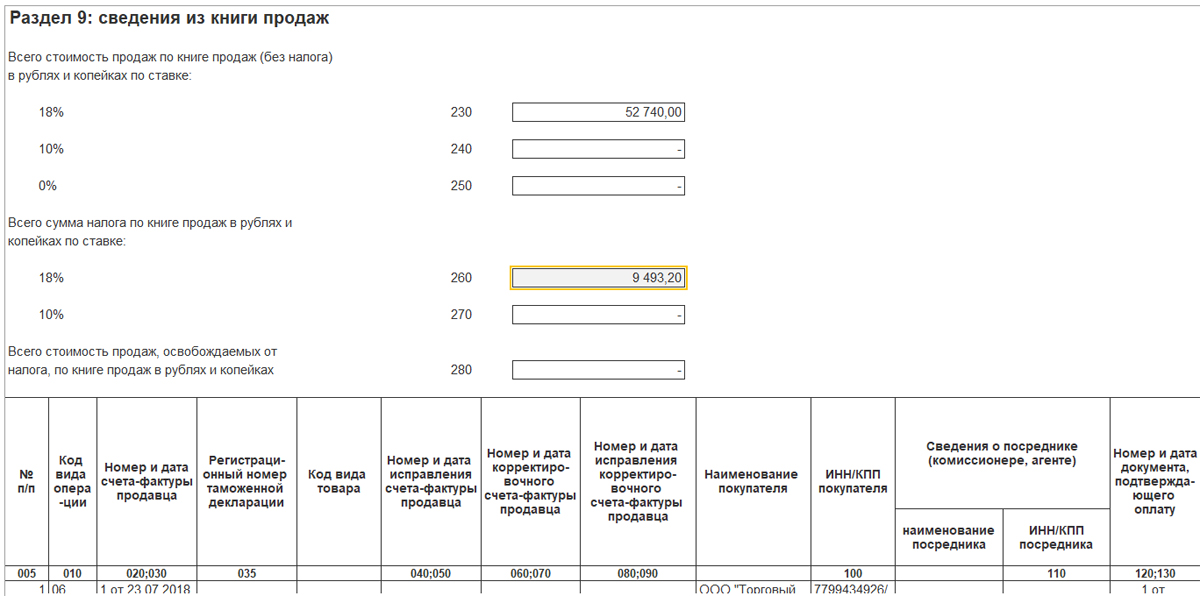

По данным записей книги продаж заполняется раздел 9 налоговой декларации по НДС, и эти же данные отразятся в разделе 2 декларации.

Рис.13 Данные по сумме налогов в Разделе 2

Рис.14 Раздел 9

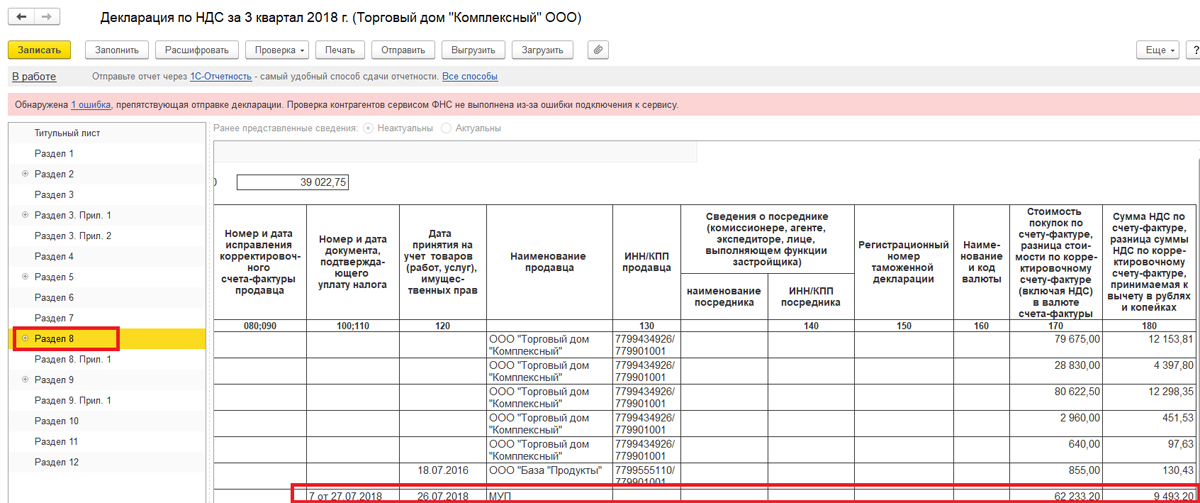

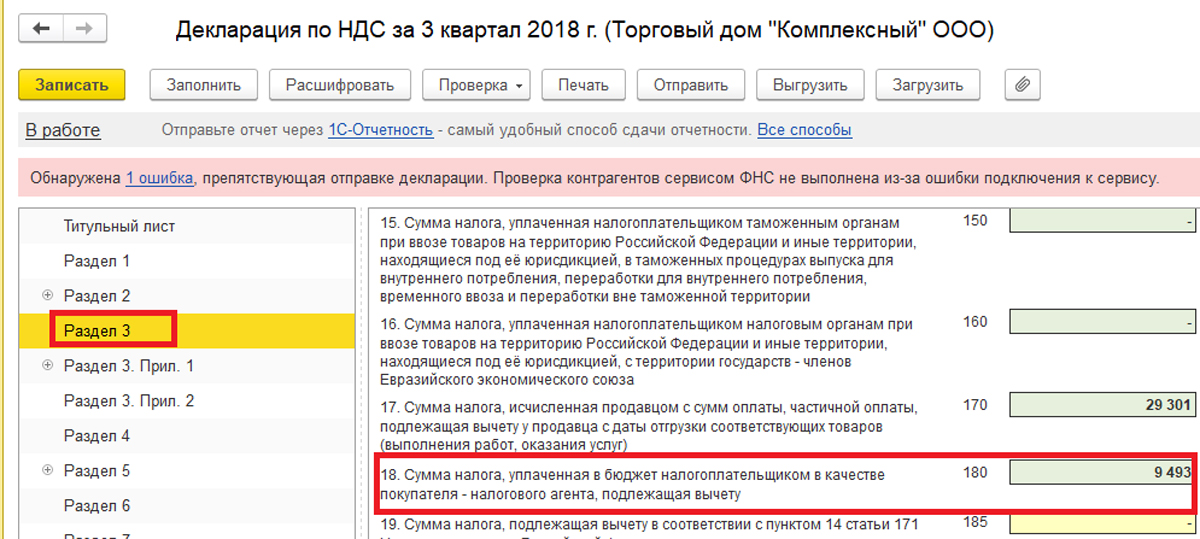

По данным записей книги покупок заполняется раздел 8 налоговой декларации по НДС и строка 180 раздела 3 декларации.

Рис.15 Раздел 8

Рис.16 Раздел 3

Разумеется, описанная схема является слишком общей, и для разных хозяйственных операций, в которых предприятие выступает налоговым агентом, в системе 1С имеются разные решения, но формат данной статьи не предполагает рассмотрения всех возможных ситуаций и их реализации в программных продуктах 1С.

Рассмотрим более подробно операцию по реализации сырых шкур животных, алюминия и его сплавов, лома и отходов цветных металлов, так как это новое положение статьи 161 НК РФ, которое вступает в силу с 1 января 2018 года.

С этой даты все покупатели, за исключением физических лиц, не являющихся индивидуальными предпринимателями, при приобретении на территории России сырых шкур и лома у организаций, плательщиков НДС (если они не получили освобождение от уплаты НДС), являются налоговыми агентами по данному налогу.

НДС исчисляется налоговым агентом по расчетной налоговой ставке. Сумма НДС для уплаты в бюджет определяется совокупно, по сумме всех операций налогового агента за истекший налоговый период.

Моментом определения налоговой базы для таких плательщиков является:

- День отгрузки (передачи) товаров, работ, услуг;

- День оплаты (предоплаты) в счет предстоящих поступлений товаров, работ, услуг.

Как же данная операция реализована в 1С 8.3? Напомним, если у вас возникли вопросы, обратитесь на нашу линию консультаций 1С по телефону или оставив заявку на сайте. Мы свяжемся с вами в кратчайшие сроки.

Настройка программы

Откроем раздел «Справочники»/подраздел «Покупки и Продажи»/«Договоры». В карточке договора контрагента с видом договора «С поставщиком» выполним настройку в части «НДС»:

- Установим флаг «Организация выступает в качестве налогового агента по уплате НДС»;

- Выберем вид агентского договора «Реализация товаров» (п. 8 ст. 161 НК РФ).

Рис.17 Настройка программы

Предоплата поставщику

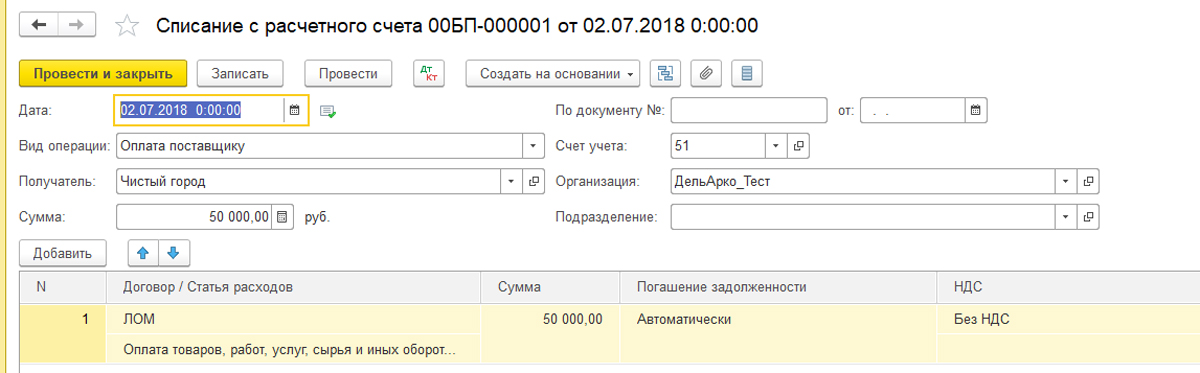

Проводки по операциям предварительной оплаты формируются в системе документами списания с расчетного счета в разделе «Банк и касса»/подраздел «Банк»/журнал «Банковские выписки».

Рис.18 Предоплата поставщику

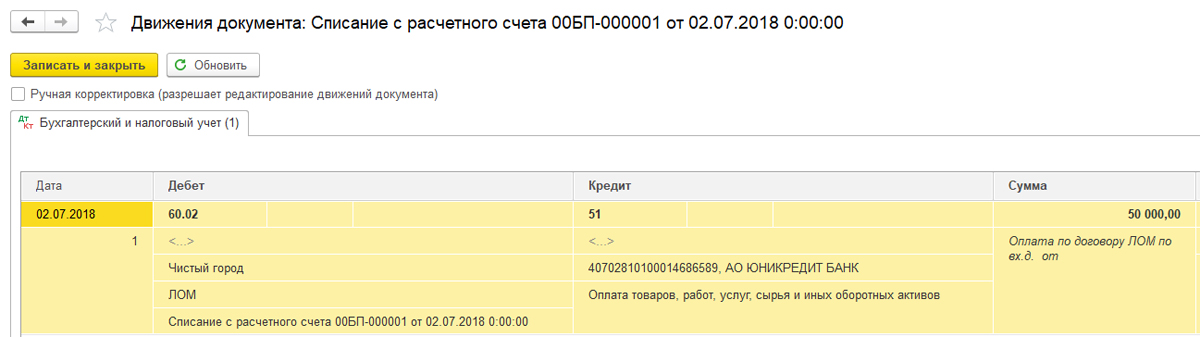

Документ «Списание с расчетного счета» формирует проводку по дебету счета 60.02 и кредиту счета 51 на сумму перечисленного поставщику аванса.

Рис.19 Документ «Списание с расчетного счета»

На момент получения поставщиком оплаты за предстоящую поставку металлолома покупатель должен исполнить обязанности налогового агента по исчислению НДС, а продавец выставить счет-фактуру на полученный аванс без учета сумм НДС с пометкой «НДС исчисляется налоговым агентом».

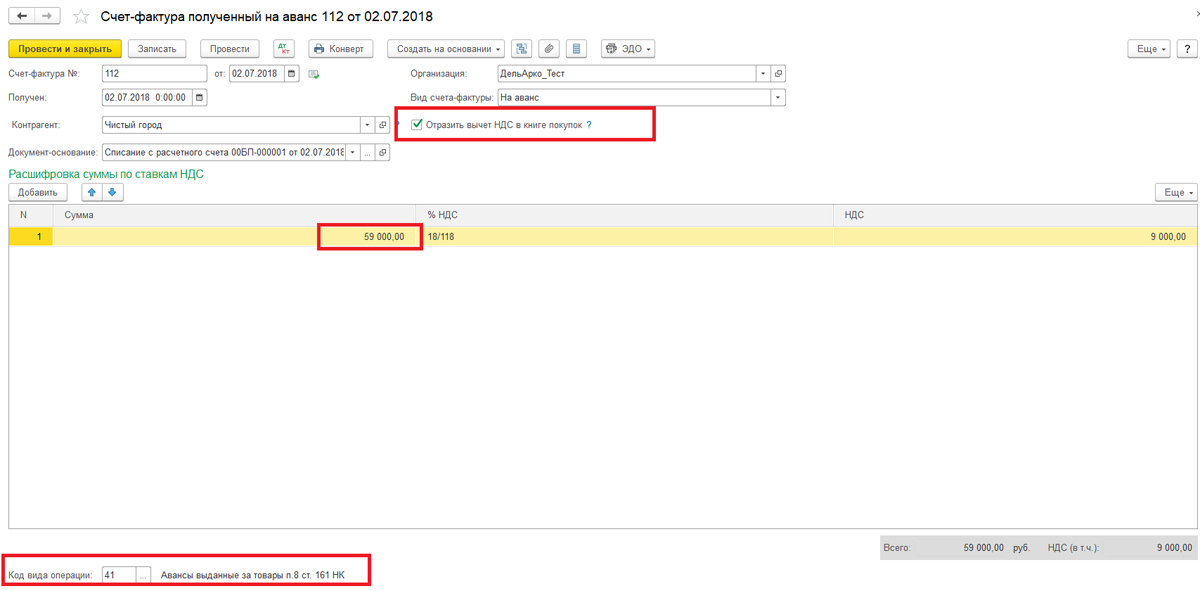

Для регистрации этой операции необходимо ввести документ «Счет-фактура полученный» на основании документа «Списание с расчетного счета». В документе отразится:

- Сумма аванса, перечисленного поставщику, с учетом сумм НДС (в нашем примере это 50 000 рублей + 50 000 * 18% (ставка НДС на текущую дату)) — 59 000 рублей;

- Расчетная ставка НДС — 18/118;

- сумма НДС — 9 000 руб. (59 000 руб. * 18/118).

Рис.20 Счет-фактура полученный

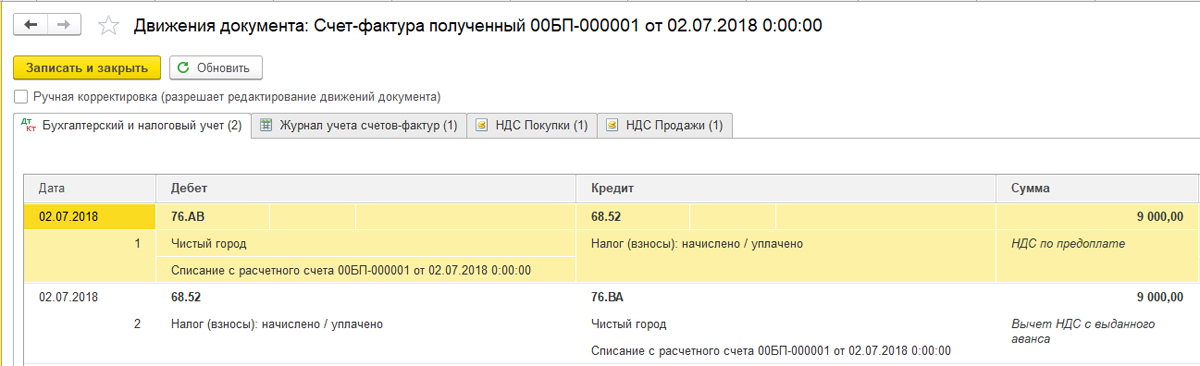

Формируются проводки по счетам 76.АВ и 76.ВА:

- На сумму НДС, исчисленного покупателем-налоговым агентом, с суммы выданного аванса (за продавца);

- На сумму НДС по предоплате, принимаемого к вычету, согласно ст. 171 НК РФ, покупателем-налоговым агентом (за себя).

Рис.21 Формируются проводки по счетам 76.АВ и 76.ВА

Обратите внимание, что для данной операции НДС налогового агента учитывается на счете 68.52 «НДС налогового агента по отдельным видам товаров» (п.8 ст. 161 НК РФ).

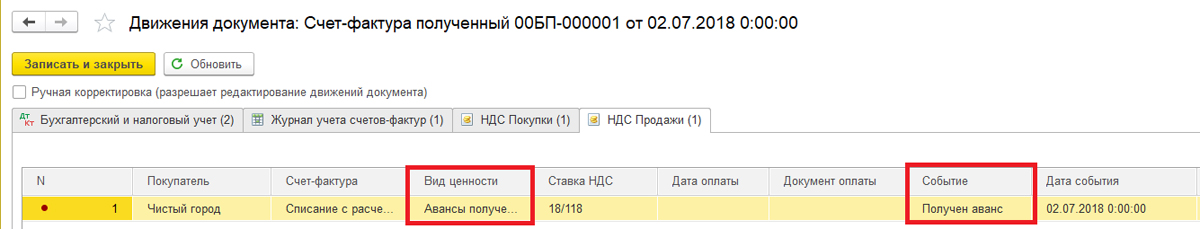

Одновременно в регистры «Журнал учета счетов-фактур», «НДС Продажи» и «НДС Покупки» вносятся записи для хранения информации о полученном счете-фактуре, с указанием вида ценности и события.

Рис.22 НДС Покупки

Рис.23 НДС Продажи

Поступление металлолома

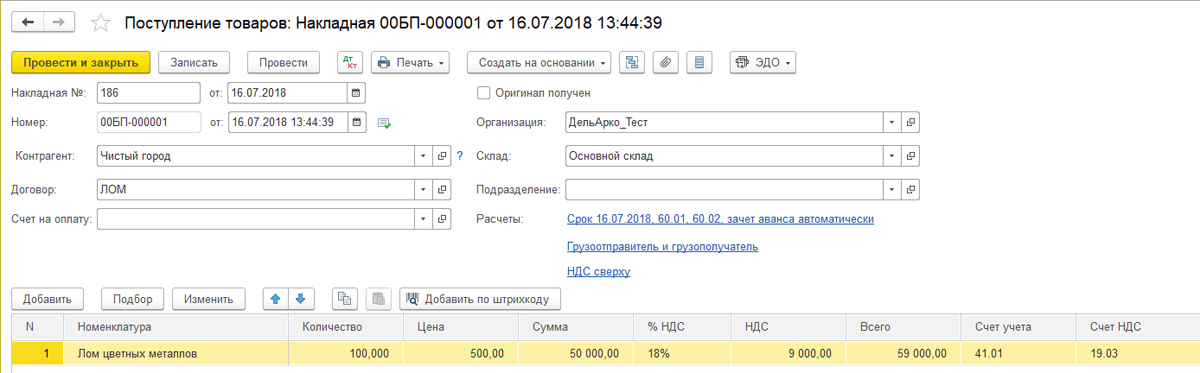

Для отражения документа поступления, зачета аванса поставщику и учета входящего НДС, используем документ «Поступление (акт, накладная)» с видом операции «Товары (накладная)». Документ можно оформить в разделе «Покупки»/подраздел «Покупки»/»Поступление (акты, накладные)».

Рис.24 Поступление металлолома

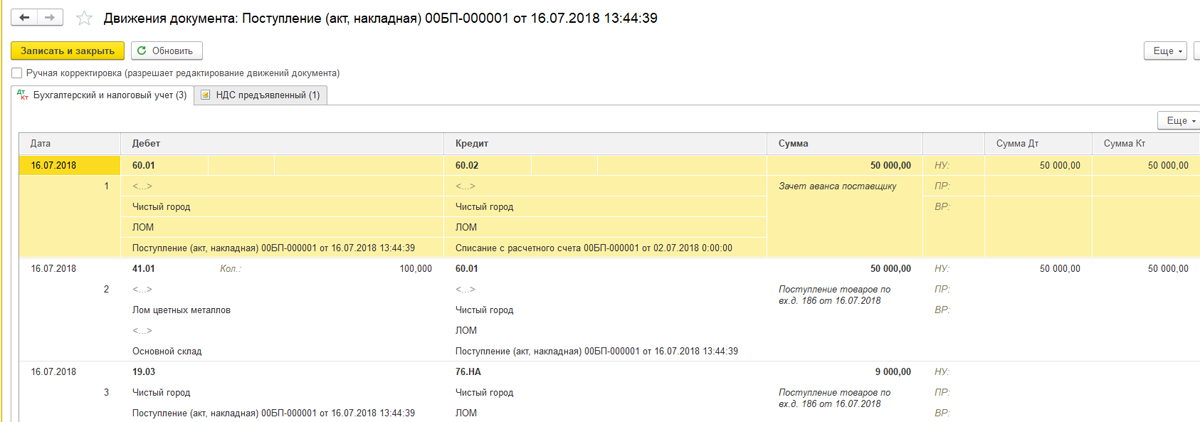

Создадим новый документ и заполним его согласно данным, полученным от поставщика. При проведении документа в регистре бухгалтерии отражаются проводки по зачету аванса поставщику, стоимости металлолома, полученного от поставщика и сумм НДС, исчисленных налоговым агентом за продавца, исходя из суммы поставки.

Рис.25 Создание и заполнение нового документа

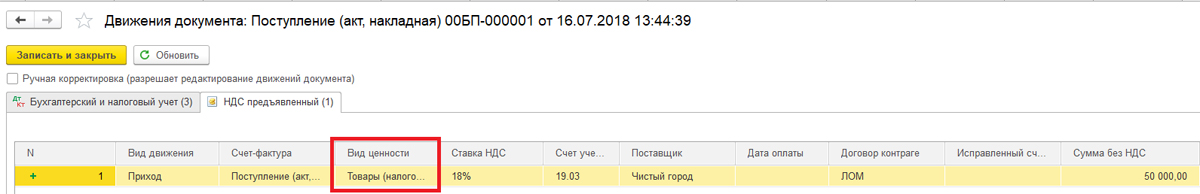

В регистр «НДС предъявленный» добавятся записи по виду движения «Приход». При этом в поле «Вид ценности» отразится значение «Товар (налоговый агент)».

Рис.26 «Вид ценности» отразится значение «Товар (налоговый агент)»

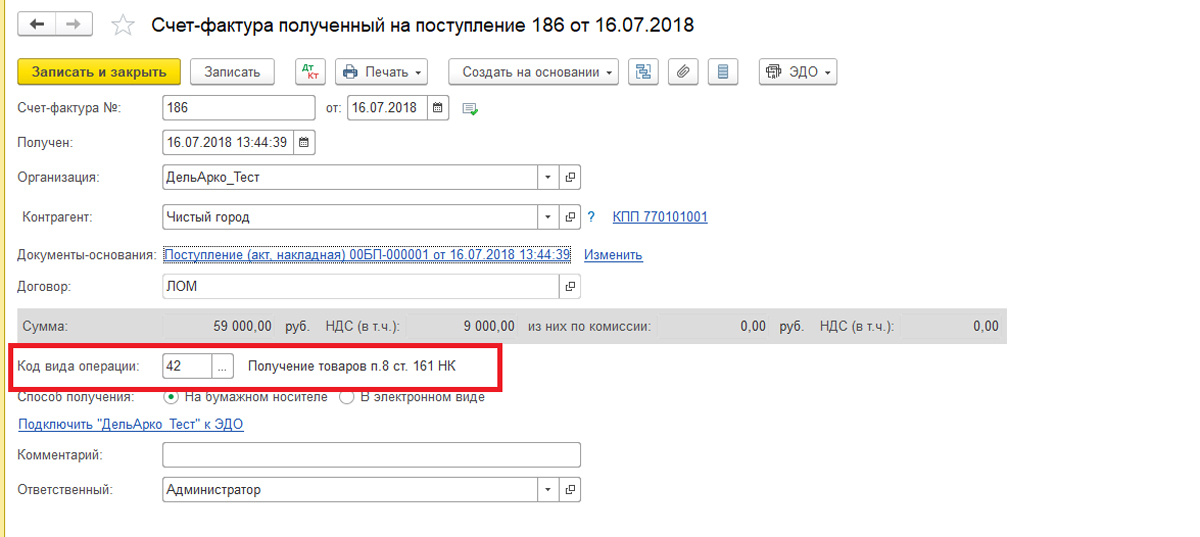

Согласно ст. 168 (п. 5) НК РФ поставщик–плательщик НДС при отгрузке лома цветных металлов обязан выставить покупателю счет-фактуру.

Рис.27 Код вида операции

Укажем в нижней части документа поступления номер и дату полученного счета-фактуры и нажмем кнопку «Зарегистрировать».

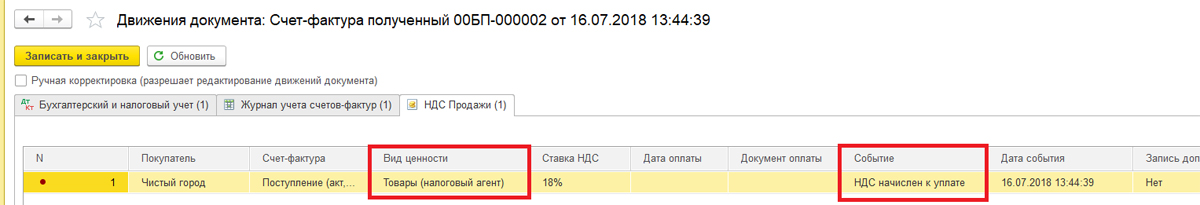

Рис.28 Движения документа

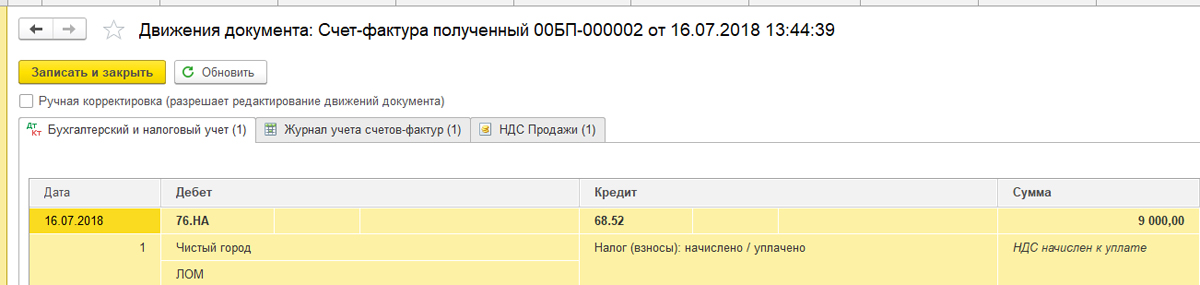

После записи счета-фактуры полученного формируются проводки по счету 76.НА – на сумму НДС, исчисленного покупателем-налоговым агентом за поставщика со стоимости поставки, а в регистре «НДС Продажи» появится запись с указанием вида ценности «Товар (налоговый агент)» и событием «НДС начислен к уплате».

Рис.29 Указание вида ценности и события

Металлолом принят к учету. Теперь у покупателя-налогового агента появляется право на налоговый вычет по НДС:

- Согласно п. 15 ст. 171 НК РФ – вычет НДС после отгрузки товаров — за продавца;

- Согласно п. 3 ст. 171 НК РФ – вычет НДС со стоимости приобретенного лома – за себя.

Регламентные операции НДС

Заявленные налоговые вычеты покупатель-налоговый агент отражает в регламентных операция НДС:

- Формирование записей книги продаж

- Формирование записей книги покупок

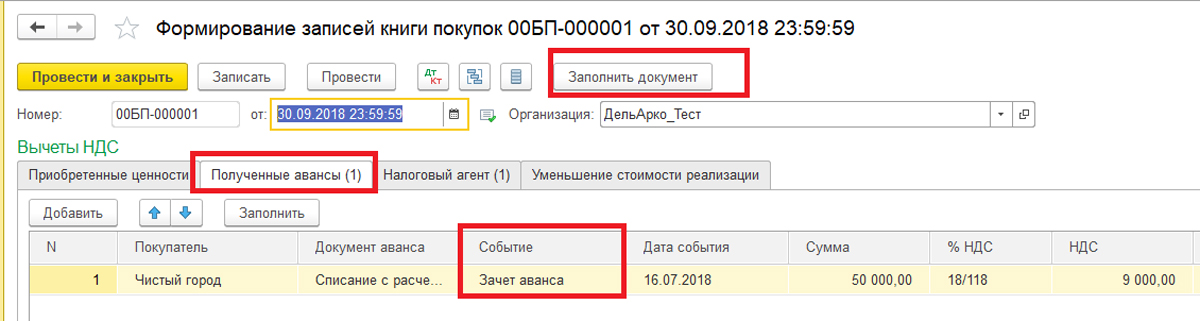

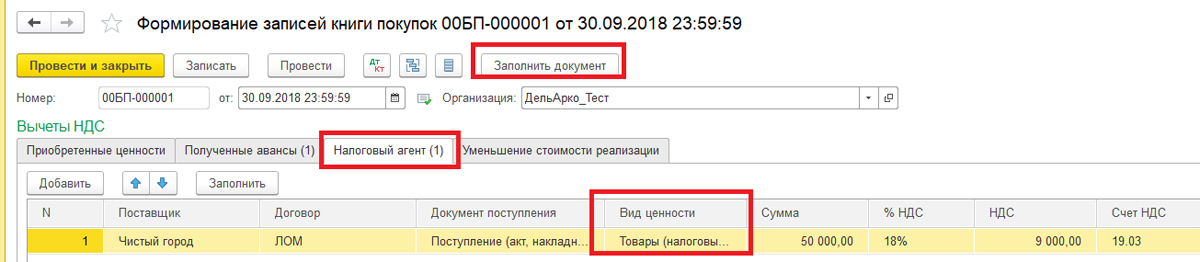

Если все операции в течение периода выполнены без ошибок и «ручных» корректировок, регламентные документы НДС «Формирование записей книги продаж» и «Формирование записей книги покупок» формируются автоматически, кнопкой «Заполнить». Для удобства пользователи могут использовать «Помощник по учету НДС» в разделе «Операции»/подраздел «Закрытие периода».

Рис.30 Вкладка полученных авансов

Рис.31 Вкладка налогового агента

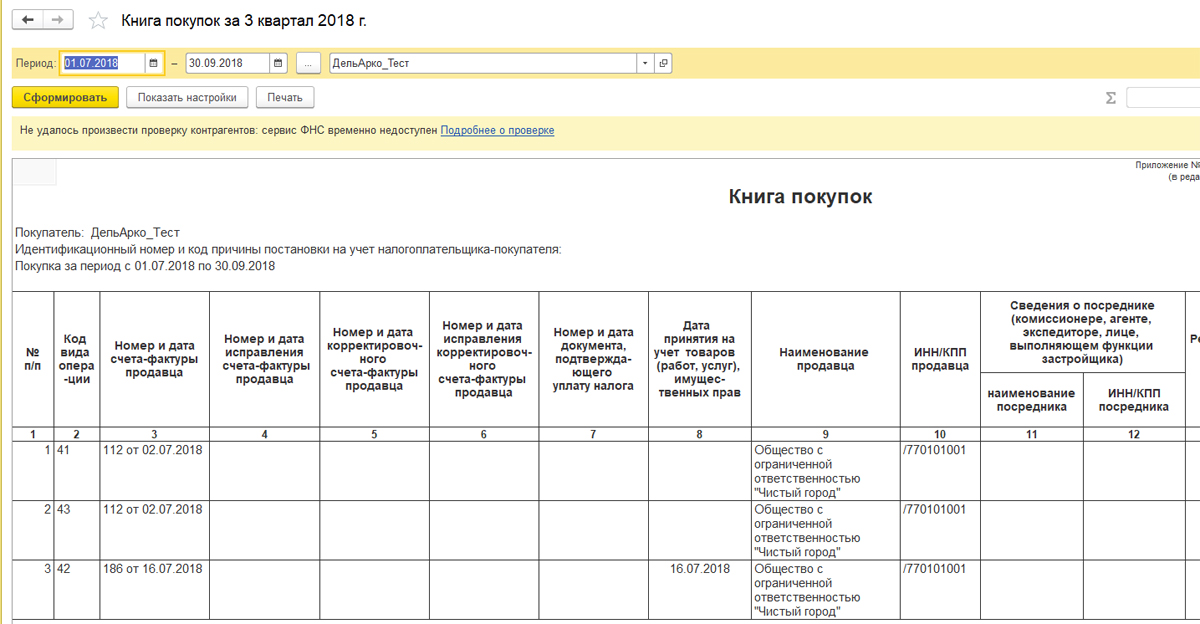

После проведения регламентных операций отражения НДС в книге покупок и в книге продаж появятся записи по операциям:

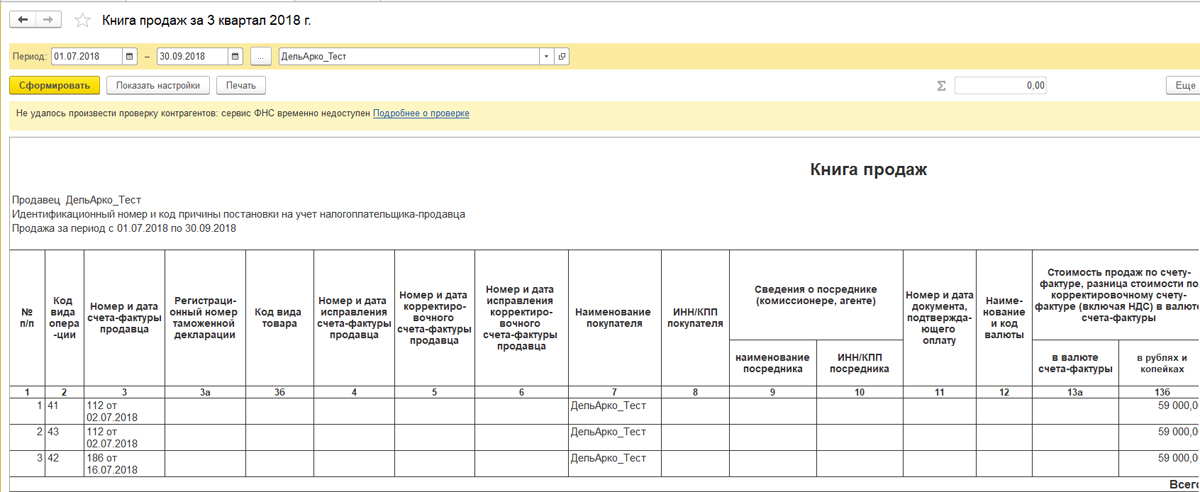

- С кодом операции вида 41 – исчисление НДС с оплаты (предоплаты) – за поставщика;

- С кодом операции вида 43 – восстановление НДС с оплаты (предоплаты) покупателем – за себя;

- С кодом операции вида 42 – исчисление НДС с отгрузки – за поставщика.

Рис.32 Книга покупок за 3 квартал

Рис.33 Книга продаж за 3 квартал

Так как сумма налога к уплате в бюджет для покупателей лома цветных металлов, являющихся налоговыми агентами, исчисляется как общая сумма, увеличенная на восстановленный НДС и уменьшенная на суммы налоговых вычетов (подробно можно почитать в ст. 170-0172 НК РФ), в нашем примере сумма к уплате составит 0 рублей:

Сумма НДС, исчисленная покупателем — налоговым агентом – 27 000 рублей.

- 9 000 руб. – НДС, исчисленный с предоплаты (за поставщика);

- 9 000 руб. – НДС, исчисленный с отгрузки (за поставщика);

- 9 000 руб. – НДС, восстановленный с суммы предоплаты после поставки лома (за себя).

Сумма НДС, на которую покупатель-налоговый агент имеет право вычета – 27 000 рублей.

- 9 000 руб. – НДС к вычету после предоплаты (за себя);

- 9 000 руб. – НДС к вычету после отгрузки лома (за поставщика);

- 9 000 руб. – НДС к вычету после поставки лома (за себя).

Заполнение декларации

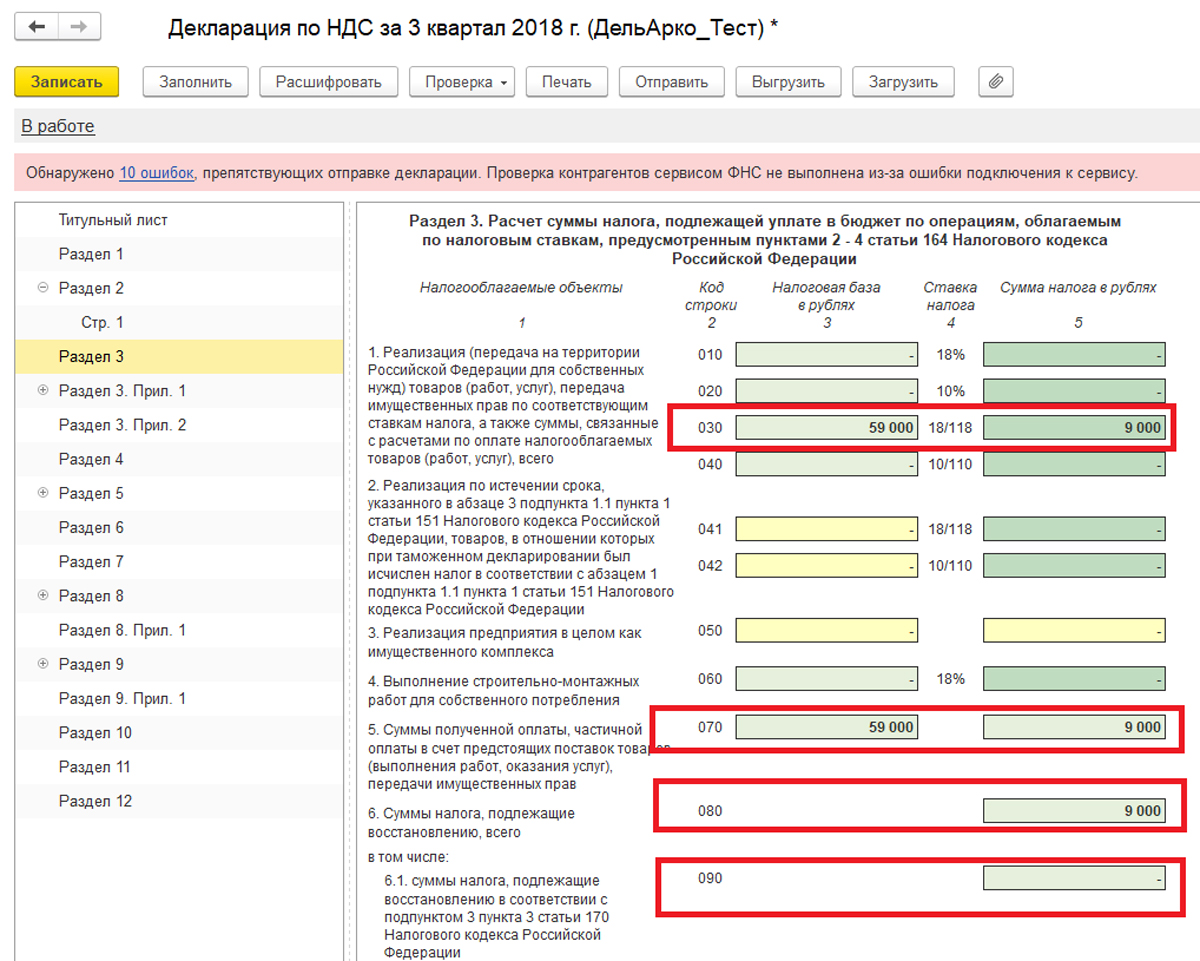

В соответствии с рекомендациями Федеральной Налоговой Службы России налогоплательщики-налоговые агенты по операциям приобретения металлолома должны заполнять раздел 3 налоговой декларации НДС. А именно:

Для налогооблагаемых объектов – регистрационные записи книги продаж

- По строке 030 – данные с кодом операции вида 42;

- По строке 070 – суммы с кодом операции вида 41;

- По строке 080 – суммы с кодом операции вида 44;

- По строке 090 – суммы с кодом операции вида 43.

Рис.34 Заполнение декларации

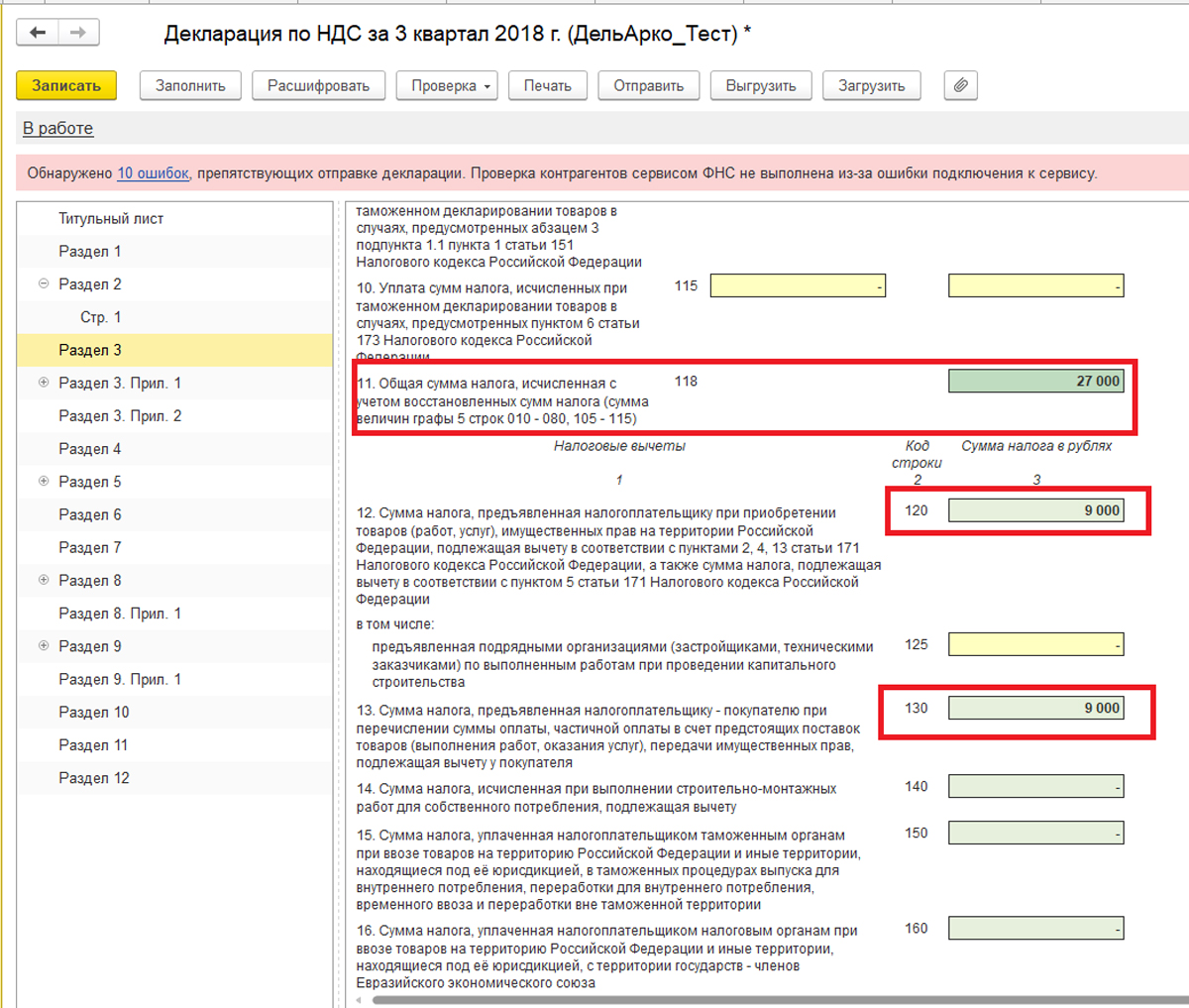

Для налоговых вычетов – регистрационные записи книги покупок:

- По строке 120 – суммы с кодом операции вида 42, 44;

- По строке 130 – суммы с кодом операции вида 41;

- По строке 170 – суммы с кодом операции вида 43.

Рис.35 Строки 120-130

Рис.36 Строки 170-190

Мы рассмотрели отражение операций учета деятельности налогового агента в системе 1С. Если у вас есть необходимость дополнительной настройки или расширения функционала программ 1С, обратитесь к нашим специалистам. Мы предоставляем услуги программистов по доработке 1С, а также внедрению и сопровождению.

Источник: wiseadvice-it.ru