Согласно абзацу 1 п. 1.4 еще действующего на сегодня Положения по бухгалтерскому учету долгосрочных инвестиций, (утвержденного приказом Минфина РФ от 30.12.1993 г. № 160) организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляются застройщиками.

Учет строительства основных средств в 1С: Бухгалтерии

Большинство компаний сталкиваются с тем, что у них есть необходимость построить объект из основных средств. Для того, чтобы это сделать, чаще всего они обращаются к сторонним организациям, а, чтобы обеспечить наибольший контроль за теми, кто выполняет работы, материалы закупают самостоятельно.

Особенно актуально это в тех компаниях, которые занимаются эксплуатацией и управлением жилых домов и прочей недвижимости.

Учет затрат на строительство основных средств

УК собралась улучшить территорию поселка, который она обслуживает. Также им нужно построить детскую площадку, или зимний навес, чтобы хранить оборудование для работы.

Для этого управляющая компания наняла подрядчика на выполнение работ и закупила все необходимые материалы. В этом случае у бухгалтеров организации могут возникнуть резонные вопросы: каким образом организовывается учет торгово-материальных ценностей? Нужны ли документы от подрядчика? Если нужны, то какие документы от него требовать. Как объект ставится на учет? Мы решили показать вам на примере программы 1С: Бухгалтерия как это все оформляется и делается официально и правильно.

Например, у вас есть договор, пункт в котором звучит примерно следующим образом:

В данном случае заказчик учитывает не только свои затраты на материал, но и стоимость работ подрядчика, именно поэтому общая стоимость будет складываться из этих двух факторов и будет намного выше, что не всегда выгодно.

Следующий шаг – это закупка торгово-материальных ценностей, которые могут понадобится для строительства, а также их дальнейшая передача подрядчику. Чтобы отразить эту операцию в программе 1С: Бухгалтерия есть два метода:

- через систему учета торгово-материальных ценностей, которые передаются подрядчику через отдельный склад;

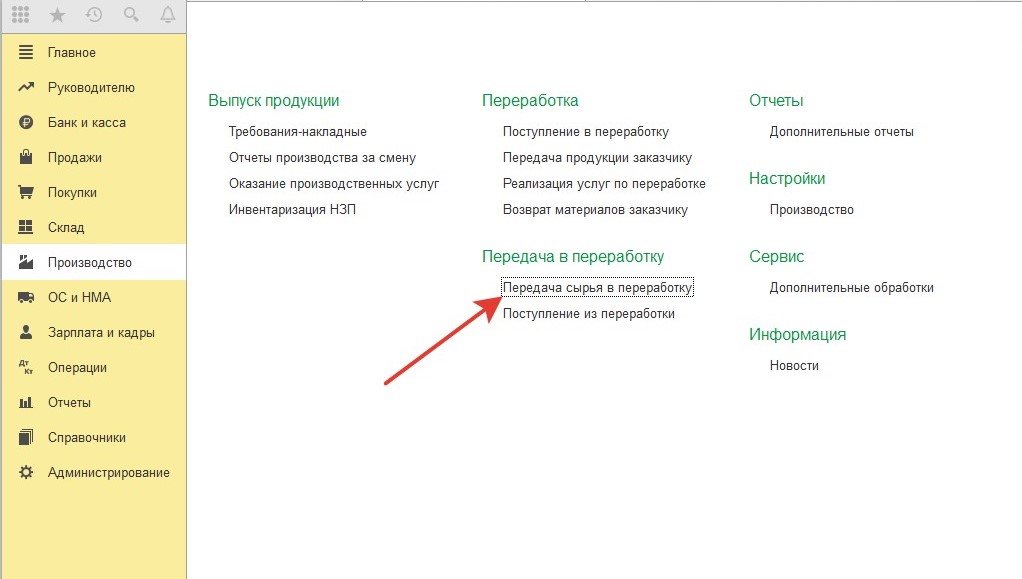

- через специальный документ «Передача сырья в переработку», который формируется в программе.

Мы сейчас расскажем о преимуществах и недостатках обоих способов на примерах.

Ведение учета по отраслевым стандартам

Облачный сервис БИТ.СТРОИТЕЛЬСТВО 365

- Учет и отчетность по объектам строительства;

- Подключение всего от 2900 р/мес.;

- Доступ через интернет по логину и паролю;

- Регулярные обновления и линия консультаций 24/7.

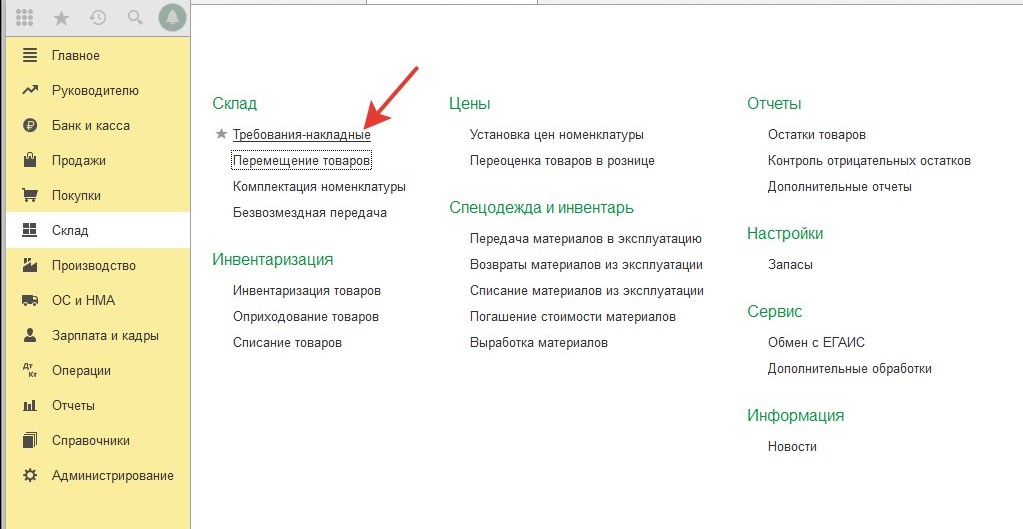

Через учет ТМЦ

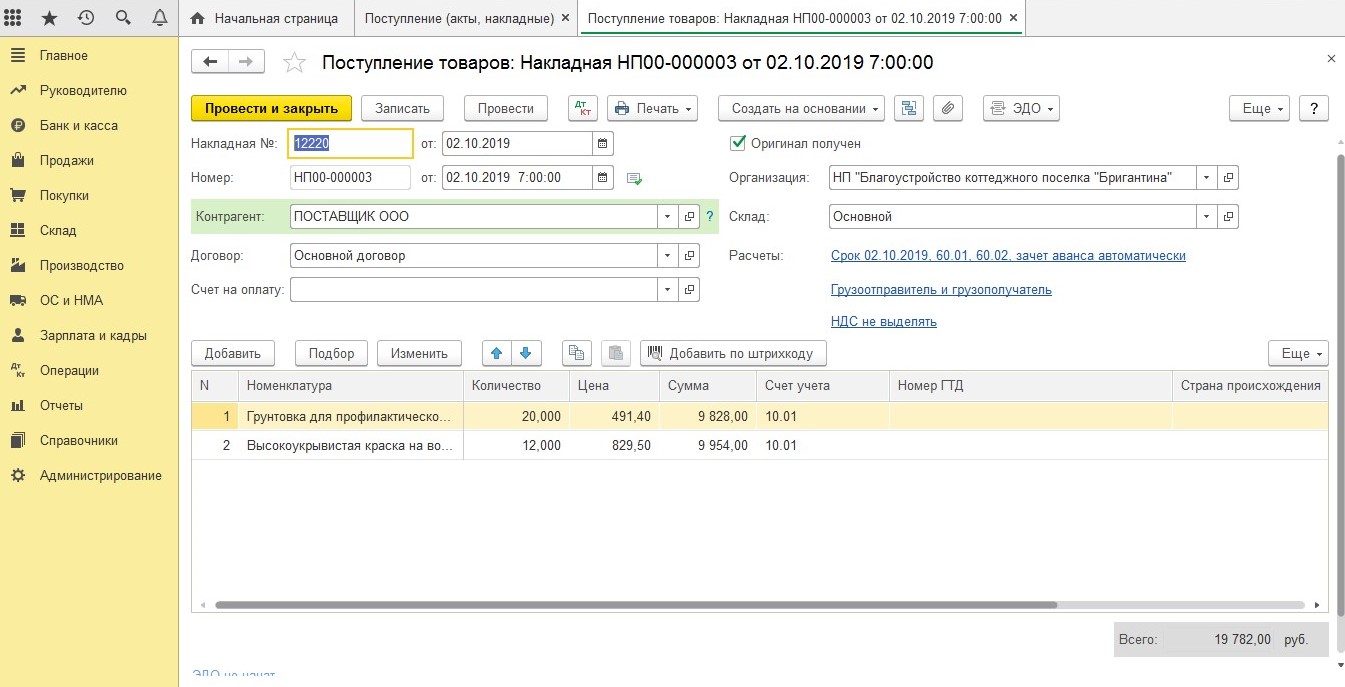

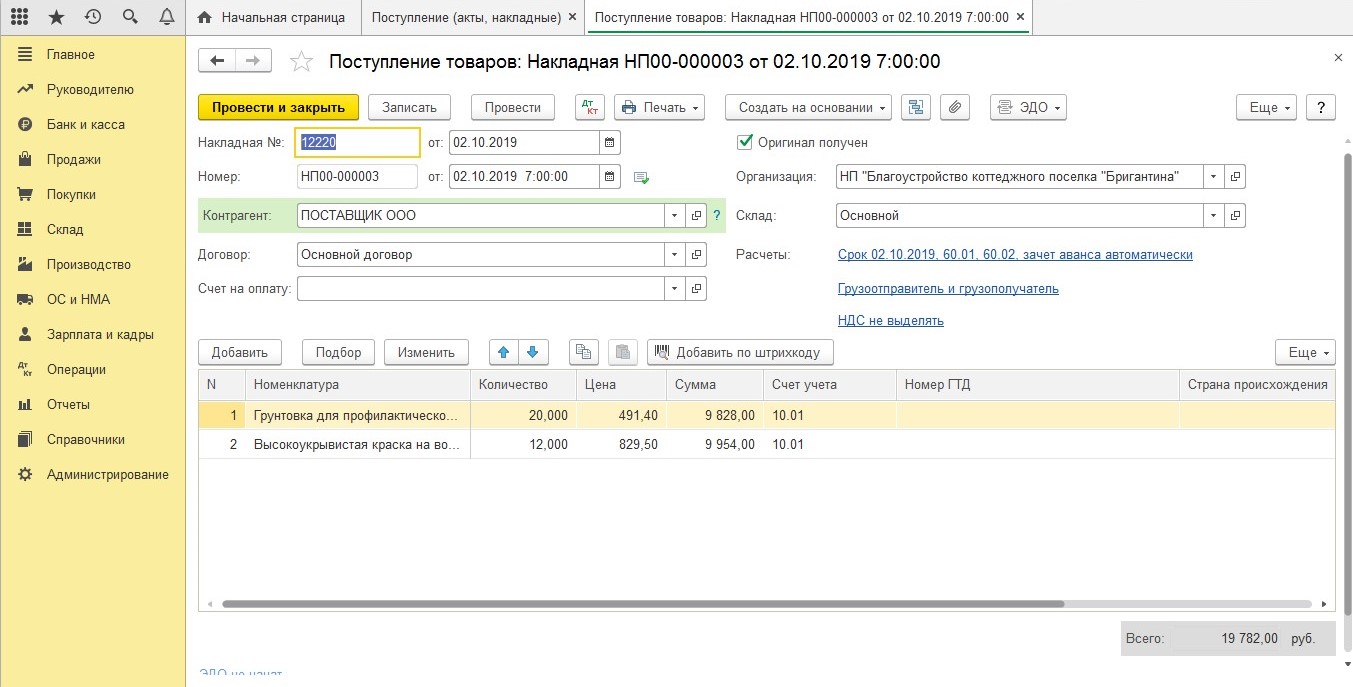

Итак, допустим заказчик покупает необходимые материалы и оформляет приход на свое складское помещение.

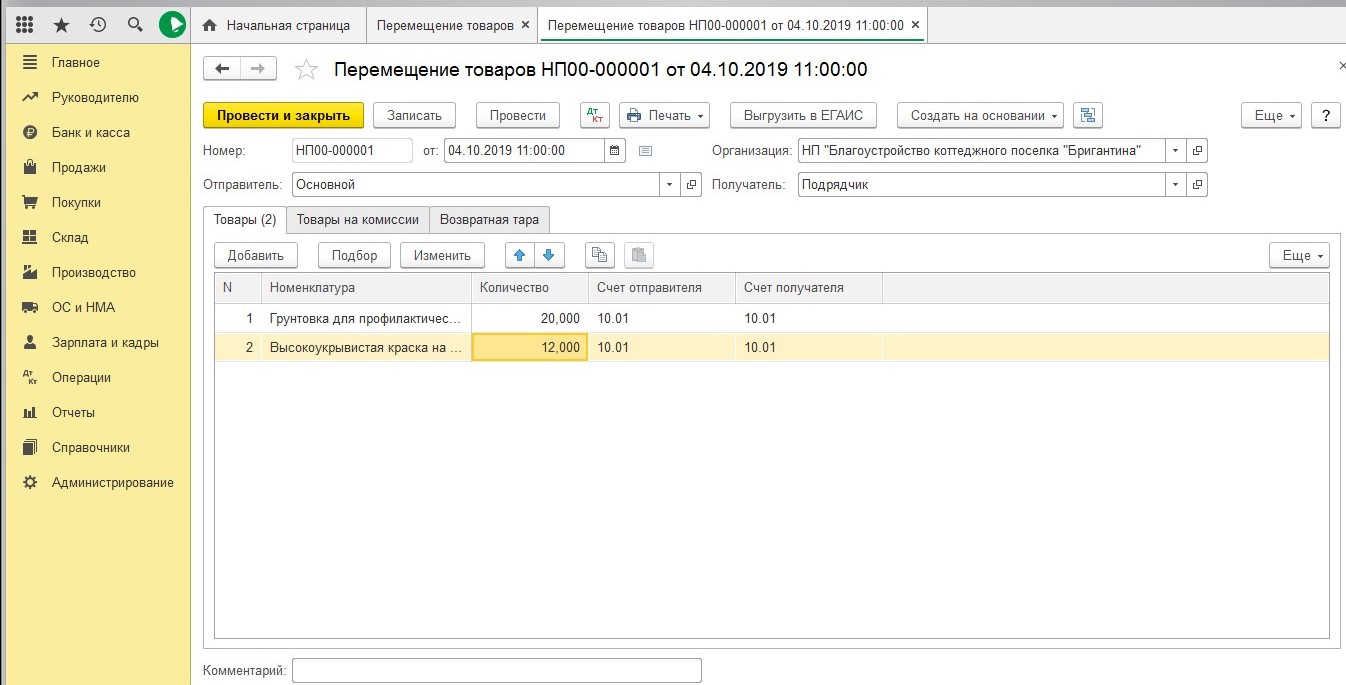

Теперь ему надо отобразить передачу ценностей Подрядчику, а значит под это нужно завести склад, который назовете «Подрядчик».

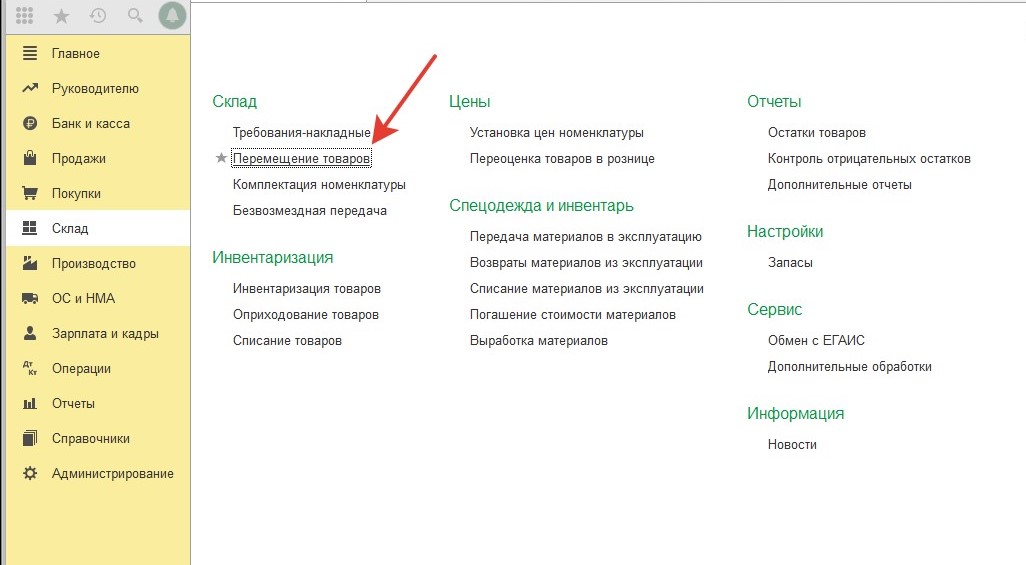

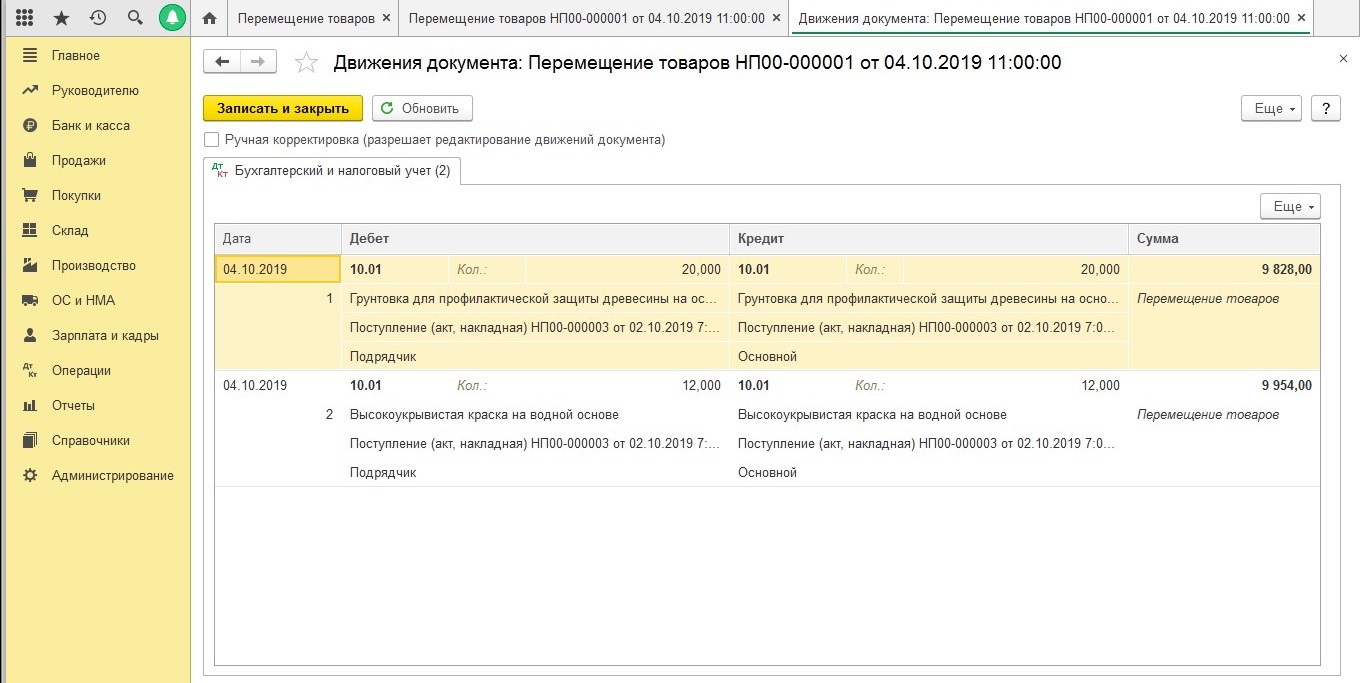

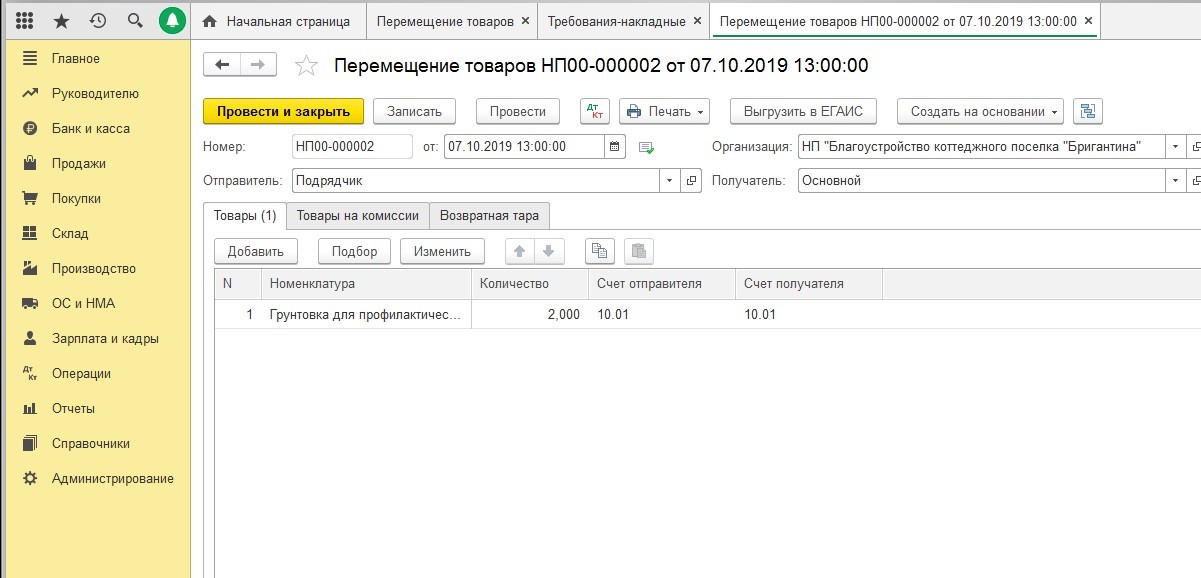

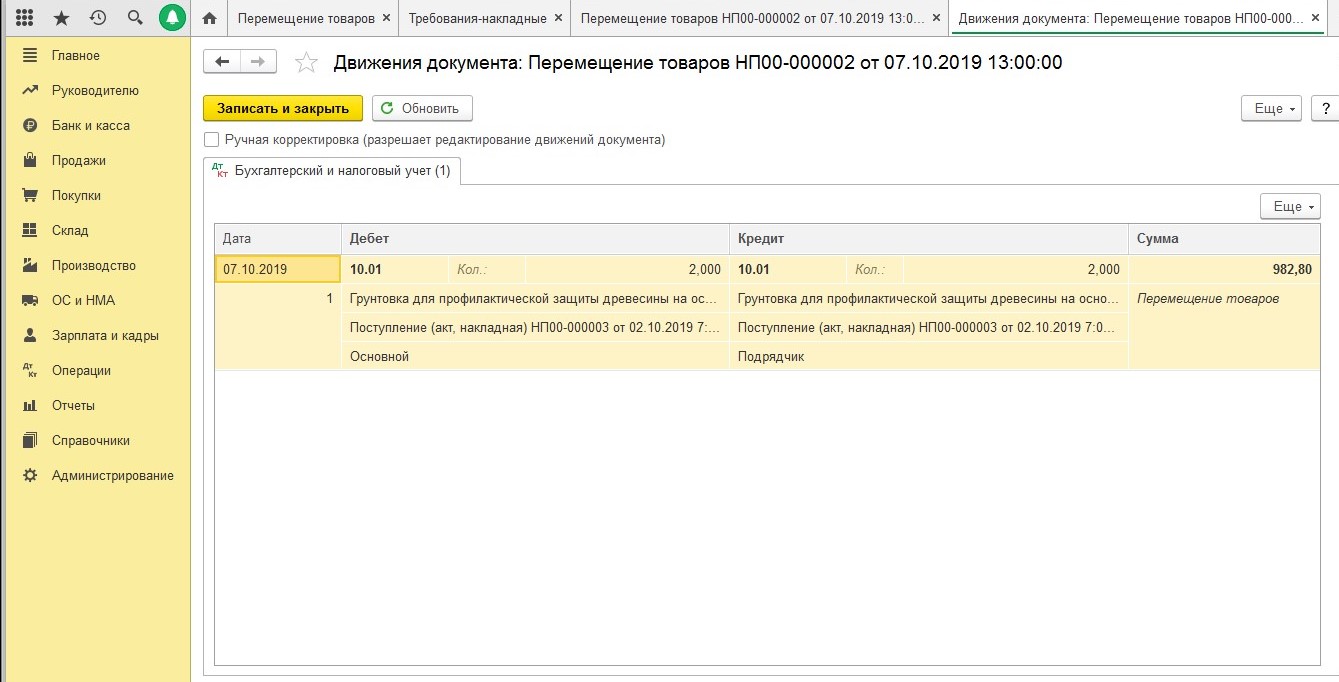

Сама передача материалов будет оформляться через специальный документ, который называется «Перемещение товаров».

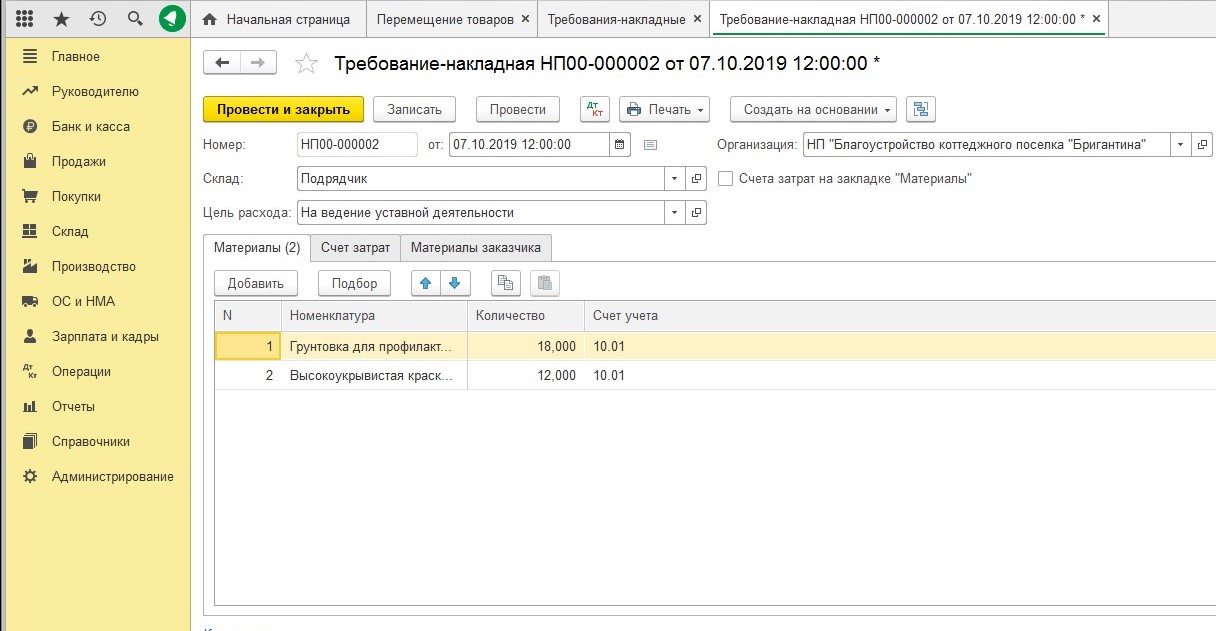

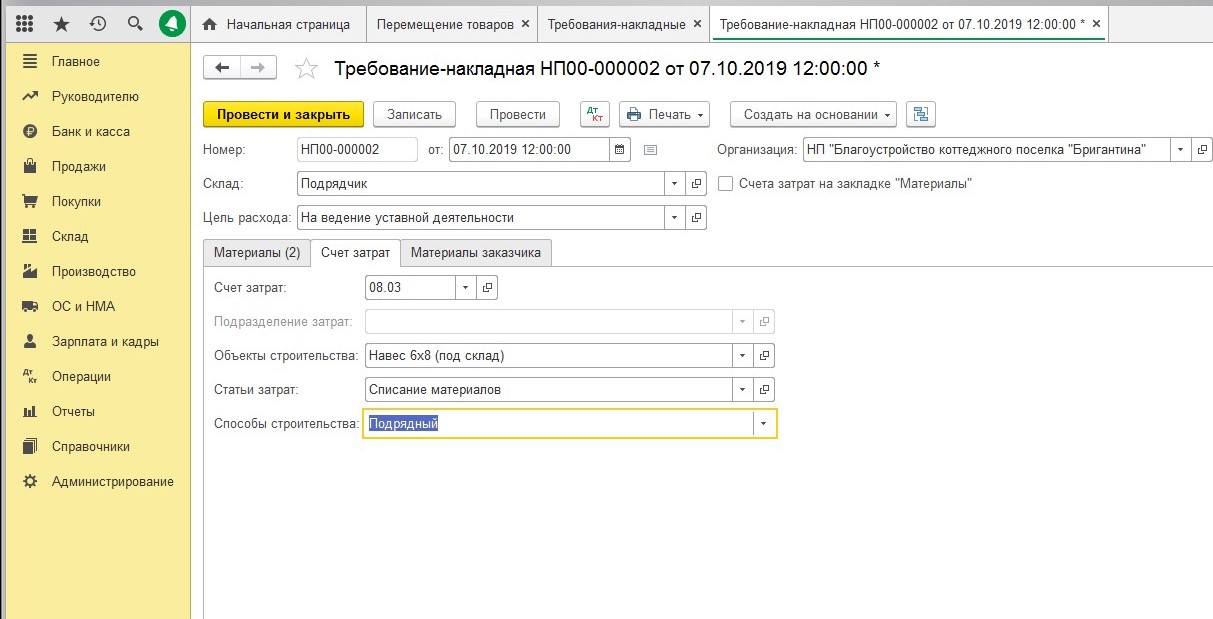

Единственный минус такого способа в том, что документы не выдаются в печатной форме М-15 и если он вам нужен будет, то его придется создавать вручную. Когда ваш контрагент отчитается о том, куда и сколько материала он израсходовал, вам нужно будет собрать все затраты в документе «Требование-накладная».

Если у вашего контрагента остаются какие-то не расходованные ценности, то их нужно оформлять обратно на ваш склад через документ, который называется «Перемещение товара».

Этот способ довольно неплохой для тех, кто не хочет заниматься ручной корректировкой, однако чаще всего используют второй способ, о котором мы напишем ниже.

Через специальный документ «Передача сырья в переработку»

Заказчик занимается закупкой материалов и приходуем материал на свой склад, как и в первом способе.

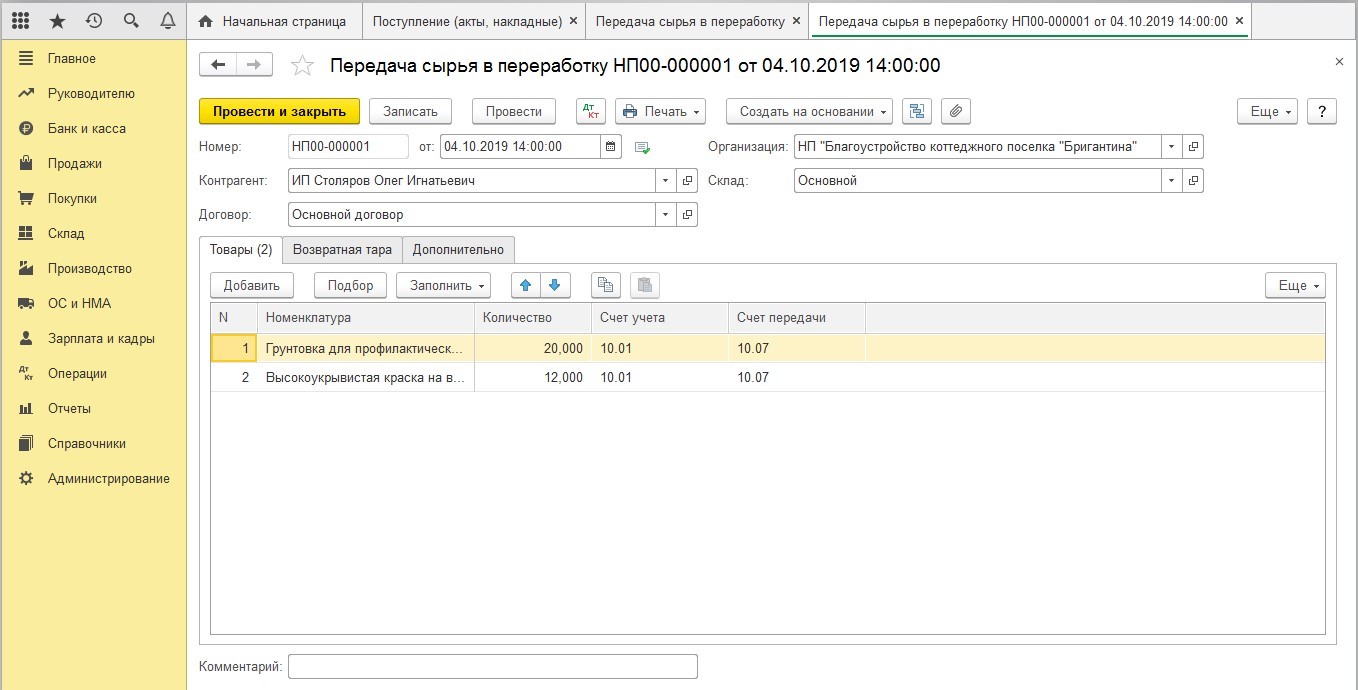

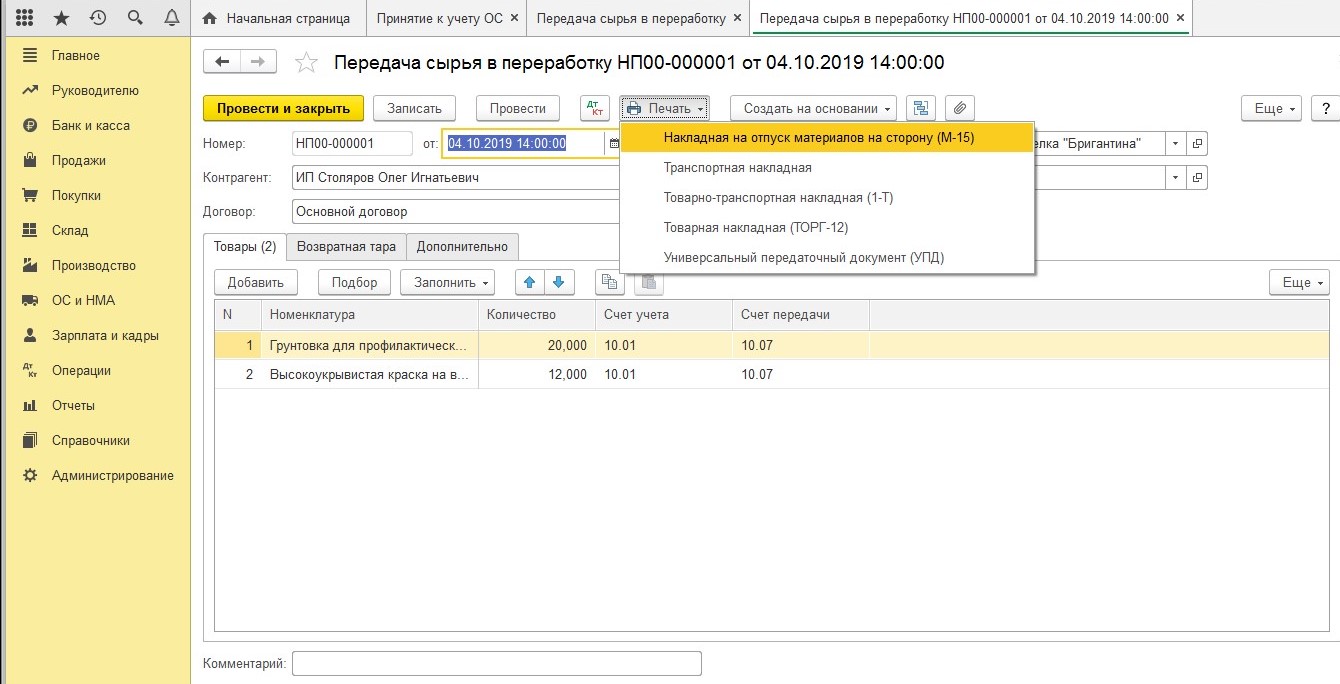

Далее вы передаете ценности торгово-материальные ценности подрядчику и оформляете документ «Передача сырья в обработку».

В качестве документального подтверждения вам будет выдана печатная форма документа М-15.

Советуем распечатать эту форму в трех вариантах: один экземпляр для вашей фирмы, второй для кладовщика, а третий вы отдаете своему контрагенту.

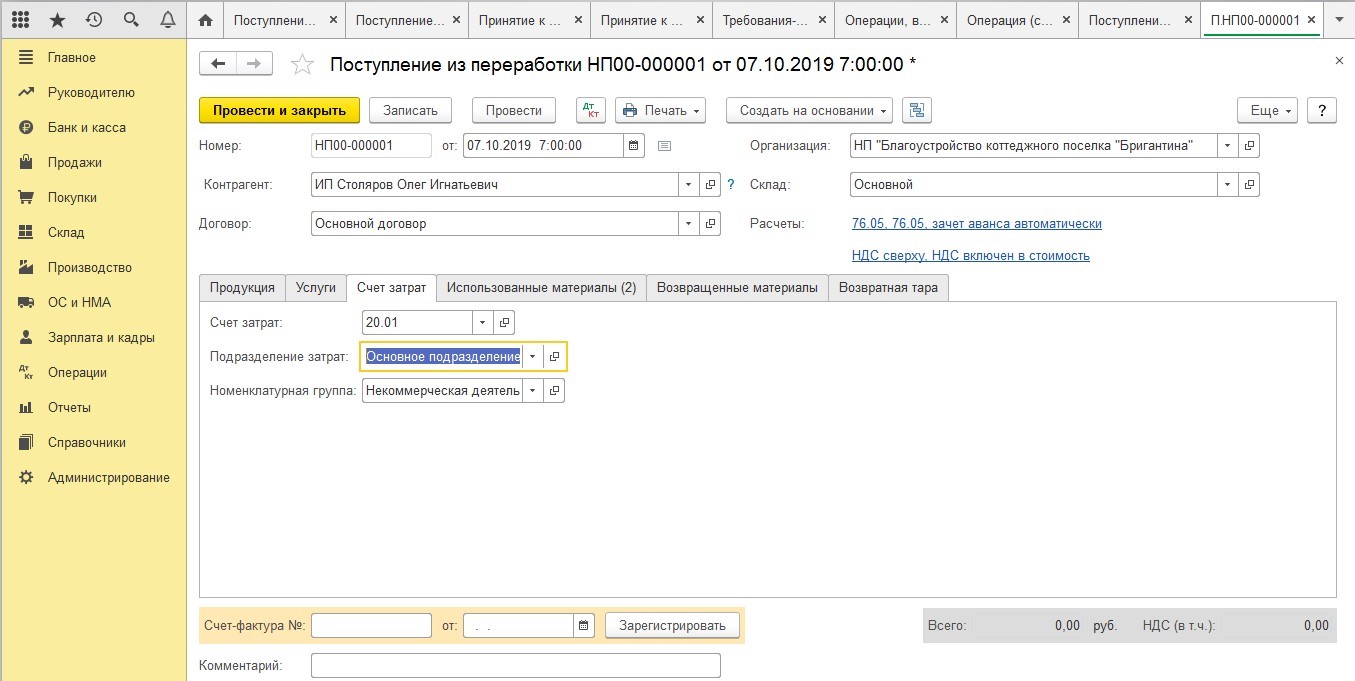

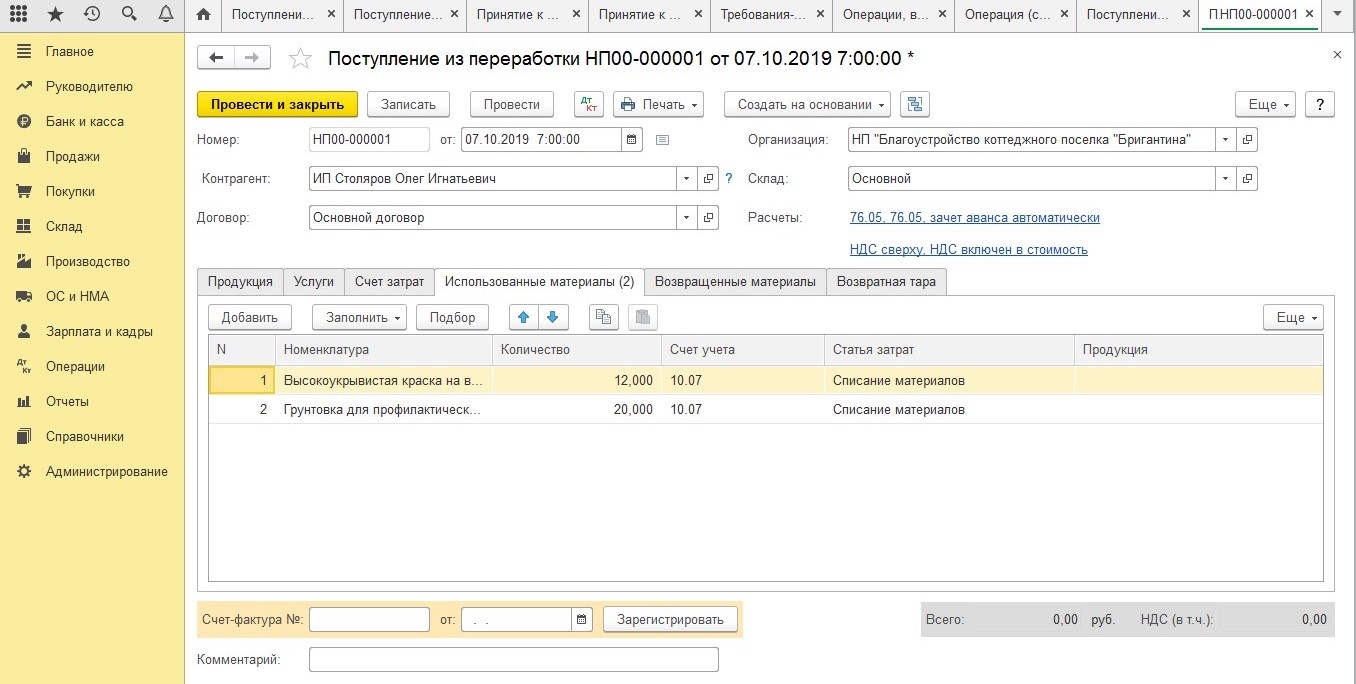

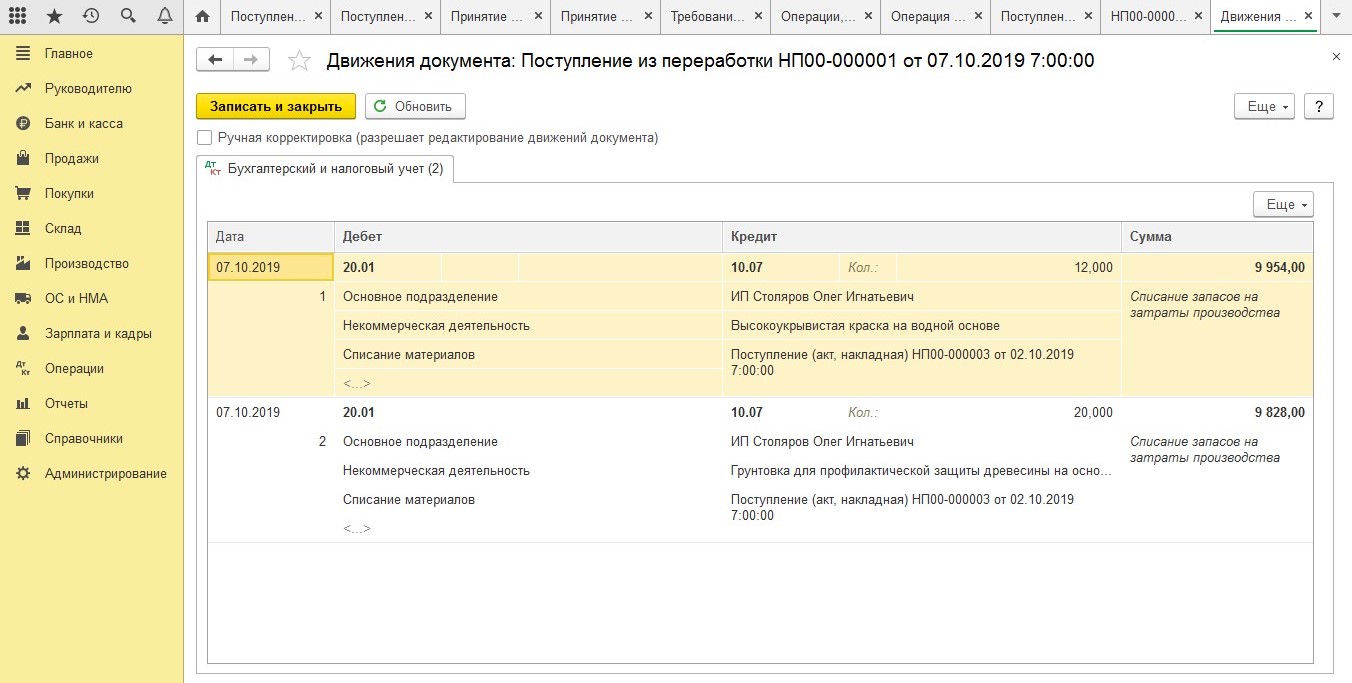

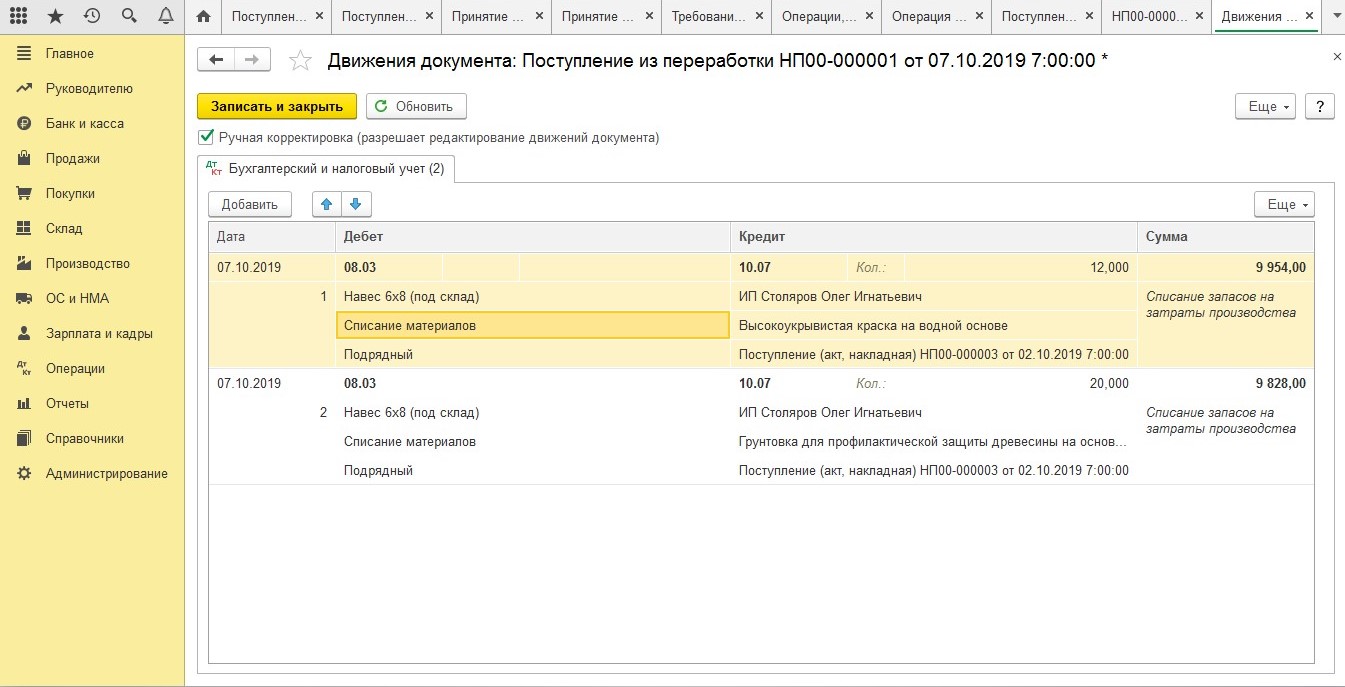

Как только ваш контрагент потратит все ТМЦ и предоставит бухгалтеру Акт, то бухгалтер списывает материалы на счет 08. Делается это в режиме ручной корректировки, так как типовой документ не предусматривает использование формы 08.

Второй способ удобен для тех, кому важна печатная форма накладной М-15. В данном методе она выдается автоматически, но есть и свои минусы, а именно корректировка проводок.

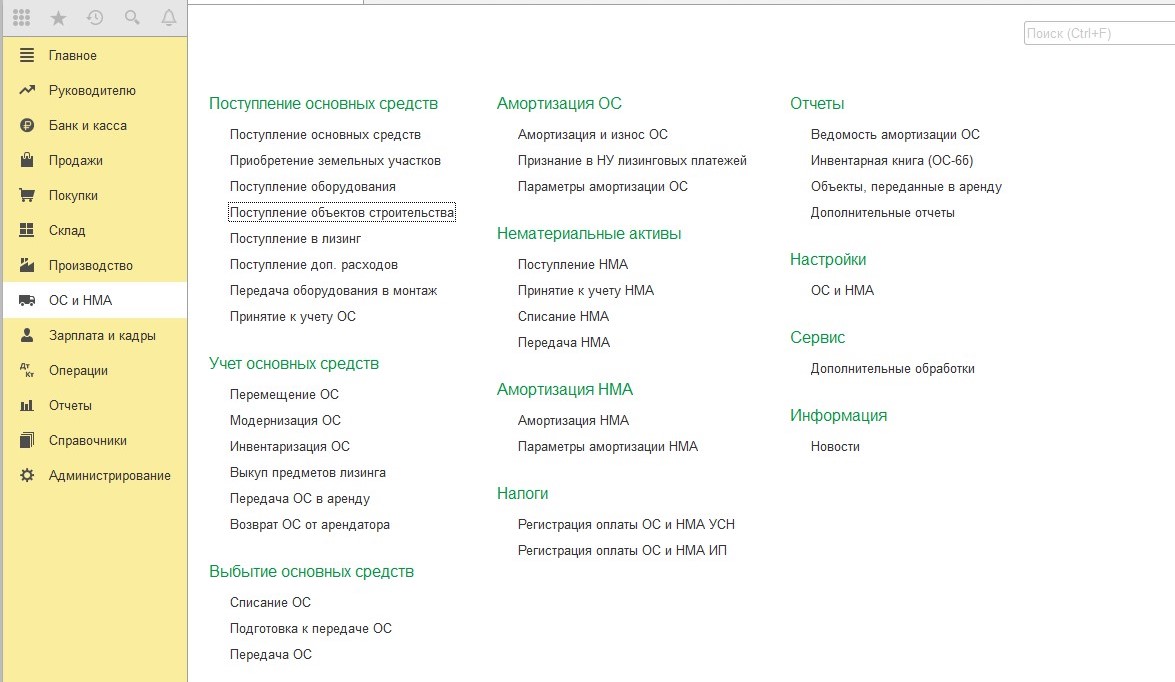

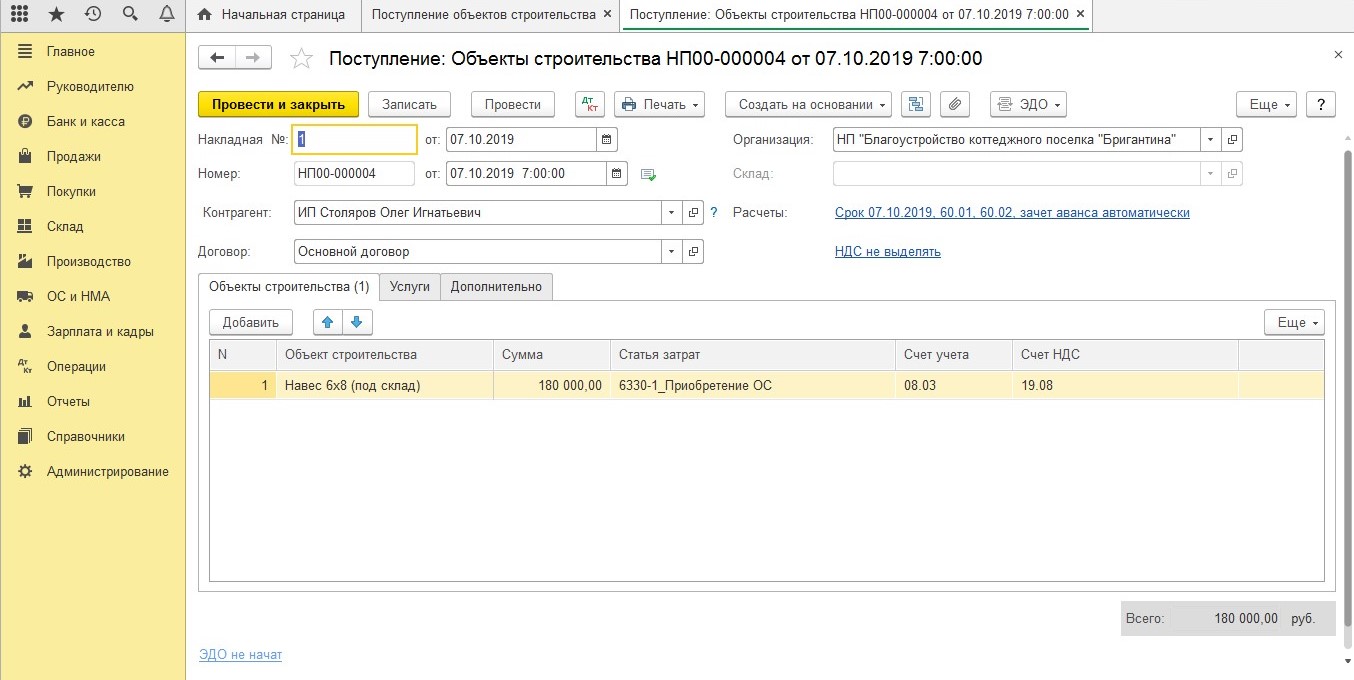

Поступление объектов строительства

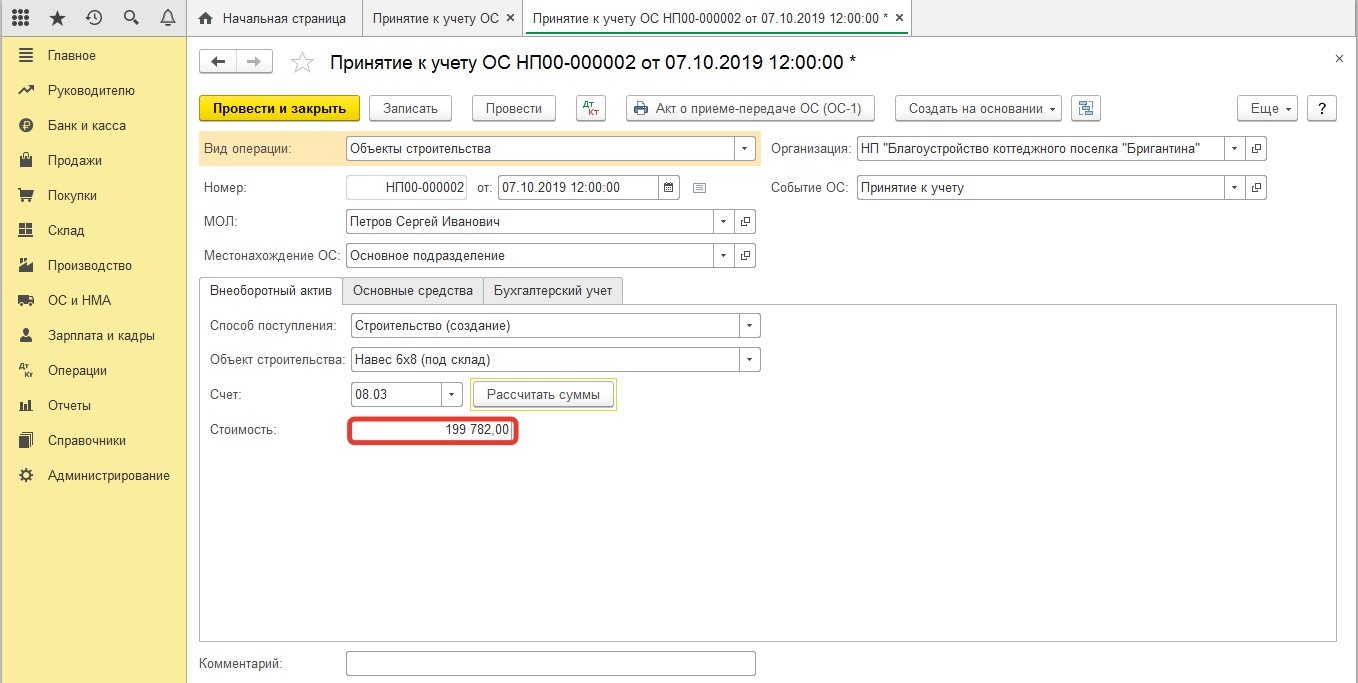

Независимо от того, какой вы выбрали способ, следующая последовательность будет всегда одинаковой. Все затраты, которые вы собрали на счете 08, формируются в стоимость построенного объекта. После того, как работы будут закончены, подрядчик должен предоставить вам акт приемки-сдачи объекта и на основании этого акта вы должны будете сформировать документ, который называется «Поступление объектов строительства».

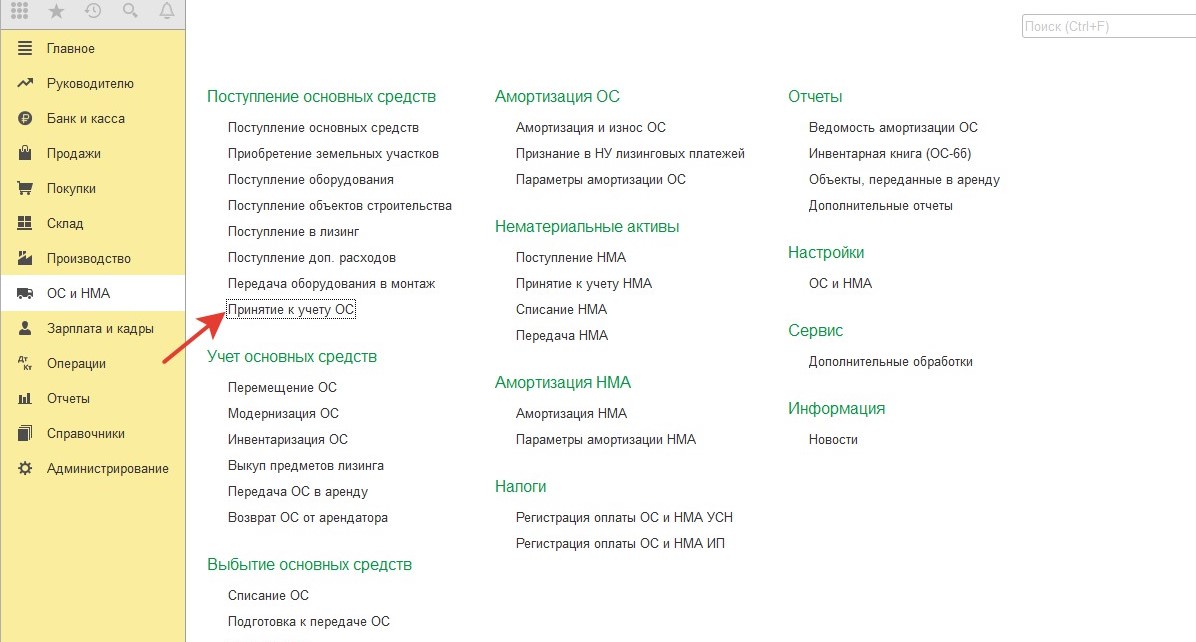

Последний этап – это принятие объекта, который был построен, на учет.

В таком случае, сумма за объект будет складываться из стоимости самих работ, а также материалов и давальческих материалов.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

бухгалтерский учет выручки по основному виду деятельности (строительно-монтажные работы). Д-т 62. … Строительство — это сложная отрасль, где очень много рисков, связанных с проектировкой объекта, правильно проведенными геодезическими изысканиями, качеством строительных материалов, слаженной работой подрядчиков и прочими условиями. Поэтому договор в строительстве имеет особо важное значение и является одним из самых сложных договоров. Мы разработали свой алгоритм проверки договора, предлагаю вам попробовать использовать его в своей работе. Если вы пользуетесь своим алгоритмом, то, возможно, какие-то пункты, приведенные ниже, могут оказаться вам также полезны.

Бухгалтерский и налоговый учет у Заказчика-застройщика. Нюансы учета в связи с положениями ФСБУ 5/2019

Согласно абзацу 1 п. 1.4 еще действующего на сегодня Положения по бухгалтерскому учету долгосрочных инвестиций, (утвержденного приказом Минфина РФ от 30.12.1993 г. № 160) организация строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат осуществляются застройщиками.

на счете 08 «Вложения во внеоборотные активы» — затраты учитывались в составе прочих капитальных вложений;

на счете 26 «Общехозяйственные расходы» с последующим списанием на счет 20 «Основное производство» или счет 90 «Продажи».

Однако новый стандарт ФСБУ 5/2019 «Запасы», вступивший в силу с 1 января 2021 года, существенно меняет привычные подходы.

С введением новых стандартов много вопросов вызывает, какой же теперь способ учета применять.

Стандартом ФСБУ 5/2019 были введены правила, согласно которым предполагается, что расходы на строительство можно учитывать на счете 20 до момента признания выручки. Мы придерживаемся позиции, что согласно пп. ж п. 3 ФСБУ 5/2019, данный стандарт применяется в отношении объектов недвижимого имущества, приобретенных или созданных (находящихся в процессе создания) для продажи в ходе обычной деятельности организации. Таким образом, целесообразно принять решение, что расходы по строительству жилого дома будут учитываться организацией-застройщиком на счете 20 «Основное производство» до момента признания соответствующей выручки.

Что делать: Закрепить вариант учета со ссылками на законодательные акты в учетной политике организации.

ФСБУ 5/2019 и незавершенное строительство

Теперь разберем иные нюансы использования ФСБУ 5/2019 для учета незавершенного производства в жилом строительстве.

Принципиальные нововведения заключаются в том, что незавершенное производство и созданные объекты с 2021 года признаются запасами. В производстве при первоначальном признании незавершенное производство может оцениваться по фактической себестоимости, а в единичном производстве — это вообще единственный возможный вариант.

Что делать: В фактическую себестоимость включать как прямые, так и косвенные затраты, а в учетной политике фиксировать метод их распределения.

Учет расходов на рекламу

Сложности, в частности, вызывает вопрос отнесения расходов на рекламу и поиск инвесторов (дольщиков). Как правило, подобные расходы существенны, и с введением ФСБУ 5/2019, а именно, пп. е п. 26, который прямо говорит нам о том, что в фактическую себестоимость незавершенного производства и готовой продукции не включаются расходы на рекламу и продвижение продукции, возникли вопросы каким образом отражать данные расходы в соответствии с новым порядком.

Расходы на рекламу и привлечение дольщиков не признаются расходами, связанными непосредственно со строительством. Соответственно, не представляется возможным включить их в стоимость вводимых в эксплуатацию объектов.

Что делать:

Отражать такие затраты на субсчете счета 20 «Основное производство» отдельно от затрат на строительство.

В случае если застройщик возводит дом для сторонних дольщиков, затраты отражать в качестве оборотных активов в бухгалтерском балансе.

Впоследствии, после списания, рекламные и подобные расходы могут быть признаны как прочими расходами от обычных видов деятельности полностью в отчетном году, так и учтены на отдельном субсчете счета 20 «Основное производство» в качестве затрат, не увеличивающих стоимость возводимых объектов, до окончания строительства, а затем признаны прочими расходами по обычным видам деятельности.

Выбор способа отражения остается за Организацией и является элементом Учетной политики. При этом, особо обращаем внимание, что при выборе способа с отражением по счету 20 «Основное производство», Организации следует раскрыть в Учетной политике подробное обоснование своего выбора.

Учет управленческих расходов

Также важный нюанс, что согласно пп. г п. 26 ФСБУ 5/2019 в фактическую себестоимость незавершенного производства и готовой продукции не включаются управленческие расходы. Но есть исключение — если эти расходы непосредственно связаны с изготовлением продукции, выполнением работ (услуг). То есть, если строительная компания не осуществляет иных видов деятельности, то управленческие расходы целесообразно включать в себестоимость незавершенного производства на счете 20 «Основное производство». Таким образом, данные расходы полностью в отчетном периоде не признаются, а будут признаны одновременно с получением выручки организацией-застройщиком.

Учет средств дольщиков

В настоящих условиях ведения деятельности Специализированным застройщиком средства дольщиков не поступают на расчетный счет самого застройщика, а находятся под непосредственным контролем банка посредством использования счетов эскроу.

Что делать:

Учесть их на забалансовых счетах, в частности, с использованием счета 008 «Обеспечения обязательств и платежей полученные».

При открытии иных счетов закрепить этот факт в рабочем плане счетов и соответствующих положениях Учетной политики организации.

Аналогичное мнение высказали специалисты Минфина РФ в Письме от 11.11.2019 N 03-11-06/2/86786.

Отметим, что мы все же придерживаемся позиции, что учитывать финансовый результат от договора ДДУ в бухучете нужно аналогично купле-продаже и при этом бухгалтерские записи могут выглядеть следующим образом:

Дт 008 — поступили средства дольщиков на счета эскроу

Дт- 51- Кт 67 — получен целевой кредит на долевое строительство

Дт 91 Субсчет «Прочие расходы» Кт 67 — начислены проценты за пользование целевым кредитом

Дт 20 – Кт 60, 76 — Сформирована стоимость выполненных работ (в части произведенных расходов на подрядные организации)

Дт 20 – Кт 02, 10 и пр. — Сформирована стоимость выполненных работ (в части произведенных собственных расходов)

Дт 43 — Кт 20 — Приняты к учету объекты (квартиры) в построенном доме после сдачи и ввода в эксплуатацию

Дт 90 – Кт 43 — Учтена себестоимость объекта у заказчика-застройщика. Сумма проводки определяется сформированной на счете 43 себестоимостью

Дт 62 – Кт 90 — Объект ДДУ передан инвестору, возникновение права собственности у инвестора. Сумма проводки определяется суммой в ДДУ

Дт 67 — Кт 62 — зачет банком средств дольщиков со счетов эскроу в счет погашения кредита и процентов

Дт 51 — Кт 62 — поступление остатка средств дольщиков со счетов эскроу после погашения кредита и процентов

Кт 008 — отражено выбытие денежных средств со счетов эскроу

Что делать: Отразить всю сумму, поступившую по ДДУ, в доходной части и все произведенные застройщиком затраты по возведению жилого дома в расходной.

Это позволит наиболее корректно вычислить, в том числе, и налогооблагаемый результат.

Нюансы налогообложения: подходы к учету экономии

Что касается налогообложения, то у заказчика-застройщика оно связано с рядом нюансов и спорных моментов.

Что нужно раскрыть:

подходы к налоговому учету по Договору долевого участия (ДДУ);

порядок определения моментов признания доходов и расходов;

особенности исчисления НДС по объектам разного назначения;

организацию раздельного учета по НДС.

Главный нюанс – в какой момент у застройщика-заказчика образуются доходы по договорам ДДУ.

Доходом застройщика-заказчика, как правило, является фактическая разница (экономия) между суммой, полученной от дольщика, и стоимостью передаваемой ему квартиры. В налоговом учете, как и в бухгалтерском, нет единого мнения контролирующих органов и существует несколько подходов, каждый из которых по-своему спорный.

Рассмотрим несколько наиболее популярных:

- Образовавшаяся экономия должна облагаться НДС и налогом на прибыль (и отражаться в соответствующих налоговых регистрах в размере экономии)

Нюанс: С налогом на прибыль все достаточно очевидно – есть доход, значит есть налог. А вот касательно НДС существует мнение, что после передачи квартиры дольщику оставшиеся целевые средства утрачивают свое первоначальное назначение и в следствие данного факта являются аналогом прочих доходов заказчика-застройщика, не связанных с льготируемой реализацией по подп. 23 п. 3 ст. 149 НК РФ. А это значит, что данная разница должна облагаться НДС. Позицию поддерживают суды (например, определение ВАС РФ от 23.07.2014 № ВАС-6429/14 по делу № А03-5093/2012).

- Образовавшая экономия должна облагаться налогом на прибыль, но НДС не облагается

Нюанс: В поддержку такой позиции говорят положения ст. 146, 162 НК РФ, аргументируя тем, что экономия не является величиной постоянной и четко оцениваемой. При этом поступление средств по ДДУ имеет целевое назначение. На данных фактах выводится логическая цепочка об отсутствии признаков соответствия фактического получения экономии критериям выручки от реализации по НК РФ. Соответственно, и объекта налогообложения по НДС не возникает. Данная позиция также нашла поддержку в судах примерно того же периода, что и позиция 1 (например, постановление ФАС Волго-Вятского округа от 05.08.2014 по делу № А28-10244/2013).

Что делать: Доказать, что недвижимость предназначена для продажи (например, продемонстрировать активную маркетинговую деятельность), а построенные объекты не используются в деятельности застройщика.

- Образовавшаяся экономия должна приравниваться к вознаграждению за услуги заказчика-застройщика

Нюанс: При данном подходе экономия должна отражаться в общем объеме выручки для определения финансового результата в целях понимания базы по налогу по прибыль. При этом НДС не начисляется на основании подп. 23.1 п. 3 ст. 149 НК РФ.

Данный подход наименее популярный среди застройщиков, исходя из нашей практики, и используется в большинстве случаев при строительстве с использованием собственных средств и счета 86.

Отражение подхода в учетной политике

Исходя из понимания, что при выборе своего подхода всегда остаются риски споров с контролирующими органами, мы советуем подробно раскрыть данные положения в учетной политике.

Как вариант, в учетной политике могут присутствовать такие положения:

Порядок признания и достоверной оценки вознаграждения заказчику-застройщику по ДДУ. Например, Выручка от оказания услуг застройщика по ДДУ формируется по мере оказания услуги. Услуга считается оказанной на ______. Выручка заказчика-застройщика признается _____ в течение указанного срока.

Порядок признания и оценки экономии заказчика-застройщика. В данном разделе должны быть учтены такие нюансы, как выбранный вариант признания экономии, момент признания экономии в составе доходов. Немаловажно упомянуть, что экономия остается в распоряжении Организации.

Порядок формирования финансового результата.

Определение финансового результата

Дополнительно хотелось бы остановиться на моменте определения застройщиком жилья финансового результата. На данный момент существует довольно интересная судебная практика, которая, в свою очередь, была включена в Обзор судебной практики Верховного Суда Российской Федерации № 2 (2021), утвержденный Президиумом ВС РФ 30.06.2021.

Итак, в Определении от 22.03.2021 № 309-ЭС20-17578 по делу № А60-43572/2019 Судебная коллегия по экономическим спорам ВС РФ подтвердила, что, определяя финансовый результат, застройщик вправе учитывать не только суммы полученной экономии, но и суммы убытков (в разрезе отдельных ДДУ). Интересно, что в данном судебном разбирательстве необоснованным было признано мнение налогового органа, настаивавшего на том, что застройщик обязан определять финансовый результат по каждому отдельному объекту ДДУ (квартире, нежилому помещению) и включать в налоговую базу только суммы полученной экономии без учета убытков, возникших по отдельным ДДУ.

В пункте 36 вышеуказанного Обзора судебной практики Верховного Суда РФ указано: застройщик, осуществляющий строительство МКД в рамках ДДУ, вправе определять базу по налогу на прибыль организаций исходя из итоговой величины финансового результата от использования средств дольщиков по целевому назначению, который рассчитывается в целом по объекту строительства.

Выводы:

Финансовый результат определяется в целом по объекту строительства, а не по каждому отдельному договору долевого строительства (п. 6 обзора).

Застройщик вправе определять свою экономию после завершения всех работ, связанных со строительством жилого комплекса, включая работы по благоустройству территории (Определение от 03.02.2021 № 306-ЭС20-22522 по делу № А65-32019/2019, в котором ВС РФ поддержал позицию АС ПО (Постановление от 07.10.2020 по делу № А65-32019/2019).

Порядок определения финансового результата также должен быть отражен в учетной политике для целей налогообложения.

Раскрытие информации в отчетности

И последний момент, который мы затронем в данной статье – раскрытие информации в бухгалтерской (финансовой) отчетности.

Как раскрывать:

Данные о средствах на эскроу-счетах отражаются в пояснениях к отчетности в разделе «Обеспечение обязательств».

Жилые дома, не переданные дольщикам, отражаются в Балансе в составе оборотных активов.

Постановлением Правительства РФ от 27.10.2005 № 645 «О ежеквартальной отчетности застройщиков об осуществлении деятельности, связанной с привлечением денежных средств участников долевого строительства» предусмотрено, что Застройщик обязан предоставлять ежеквартальную отчетность по своей деятельности в Министерство строительства.

Бухгалтерский учет затрат по работам хозяйственным способом зависит от того, как застройщик будет использовать объект – в своей деятельности или продаст. Недвижимость для себя. Затраты на строительство хозспособом объекта для собственных производственных нужд – это долгосрочные инвестиции (п. 1.2 Положения по бухучету долгосрочных инвестиций, утв. Минфином 30.12.1993 № 160). Такие затраты учитываются на счете 08 «Вложения во внеоборотные активы» субсчет « Строительство объектов основных средств».

Учет в строительстве: оцениваем договоры и учитываем операции

Строительство сегодня занимает пятую строчку в структуре ВВП нашей страны, в этой сфере заняты сотни тысяч сотрудников, которые реализуют дорогостоящие промышленные объекты и возводят новые жилые микрорайоны. Все процессы в строительстве, реконструкции зданий, капитальном ремонте осуществляются поэтапно. Каждый этап важен, начиная от разработки концепции, проектной и рабочей документации, инженерно-геодезических изысканий и заканчивая регистрацией готового объекта.

Для бухгалтера, который работает в строительстве, очень важно понимание этих стадий, их взаимосвязь и этапность. Давайте разберемся с тем, какие особенности учета существуют в строительстве, какие операции могут проводить хозяйствующие субъекты, как учитывать операции на счетах бухгалтерского и налогового учета, какими документами в бухгалтерской программе отражать данные операции.

Начнем по порядку. В строительной организации, как и во всех других организациях, все доходы и расходы подразделяются на два больших блока: связанные с основным видом деятельности (строительным) и внереализационные. А расходы, кроме того, делятся на управленческие, которые учитываются по Дебету счета 26 и связанные с реализацией, которые учитываются по Дебету счета 20 в разрезе объектов строительства.

бухгалтерский учет выручки по основному виду деятельности (строительно-монтажные работы)

Д-т 62. 01 К-т 90.01

Дт 90.03 Кт 68.02

себестоимость строительных работ

Дт 90.2 Кт 20.01 при закрытии месяца

бухгалтерский учет доходов по внереализационным доходам (продажа имущества, % по займам и пр., что не связано со стройкой)

Д-т 76.09 К-т 91.01

Учет расходов

Как я уже отметила выше, в строительстве существует два типа расходов:

- строительные, т.е. связанные с основным видом деятельности. Для отражения их учете используется счет 20.01 по Дебету.

- управленческие (общехозяйственные) расходы, т.е. связаны с управлением организации. Это могут быть:

зарплата и налоги управленческого персонала

канцтовары, страховки КАСКО/ОСАГО, взносы в СРО, представительские расходы, почтовые расходы, лизинговые услуги

Д-т 26 К-10,60, 97.21

Какими правилами должен руководствоваться бухгалтер для корректного отражения расходов по строительству на счетах бухгалтерского учета? Какое значение имеют договоры?

Обращаем внимание на качество первичных документов — учитываем последствия

Статья 9 закона № 402-ФЗ «О бухгалтерском учете» предписывает, чтобы бухгалтер обращал особое внимание на оформление первичных документов и дает подробный перечень обязательных реквизитов.

Пункт 2: Обязательными реквизитами первичного учетного документа являются:

Также бухгалтеру стоит обратить особое внимание на два пункта из вышеуказанной статьи:

«Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок» (пункт 1 ст.9).

«Первичный учетный документ должен быть составлен при совершении факта хозяйственной жизни, а если это не представляется возможным — непосредственно после его окончания» (пункт 3 ст.9).

Кроме этого, при принятии первичных документов к бухгалтерскому учету делается их анализ, в результате которого выясняется, а возможно ли конкретный документ принять к налоговому учету.

Важное условие: чтобы полученные документы бухгалтерия могла учесть для уменьшения налогооблагаемой базы по прибыли и принять НДС к вычету, эти документы должны соответствовать п.1 ст.252 НК РФ, т.е. расходы должны быть обоснованы, а все затраты документально подтверждены.

Обоснованные расходы — это экономически оправданные затраты, оценка которых выражена в денежной форме. Документально подтвержденные расходы— это затраты, подтвержденные документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Внимательно оцениваем договор и его условия

Любой бухгалтер, работающий в строительстве, понимает, что договор — это очень важная составляющая строительного бизнеса и он важен по трем причинам:

- договор формирует либо доходную, либо расходную часть бизнеса,

- любым договором можно сэкономить либо полностью использовать объемы своих оборотных средств.

- от содержания договора, корректности отраженной в нем информации, зависят финансовое состояние организации, которое отражается в итоговых формах бухгалтерской отчетности и важно для инвесторов, партнеров-займодавцев и налогооблагаемая база по налогам, которую контролируют налоговые органы.

- Основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

- Обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

Именно такое понимание договора и особое внимание деталям при заключении его позволят минимизировать правовые, финансовые и налоговые риски.

Проверяем договор

Строительство — это сложная отрасль, где очень много рисков, связанных с проектировкой объекта, правильно проведенными геодезическими изысканиями, качеством строительных материалов, слаженной работой подрядчиков и прочими условиями. Поэтому договор в строительстве имеет особо важное значение и является одним из самых сложных договоров. Мы разработали свой алгоритм проверки договора, предлагаю вам попробовать использовать его в своей работе. Если вы пользуетесь своим алгоритмом, то, возможно, какие-то пункты, приведенные ниже, могут оказаться вам также полезны.

1. Реквизиты (название, отражающее вид договора, дату, номер, место заключения). Например, для строительной отрасли — это договор подряда, аренды строительного инструмента или строительной техники, субподряда, договор поставки строительных материалов.

2. Вводная часть договора («преамбула»). Как правило, в этой части договора содержится информация, идентифицирующая участников договора: название организации, должность, ФИО лица, представляющего ее интересы (по доверенности или на основании Устава), заключающего договор.

При проверке этого раздела вам необходимо сверять информацию, указанную в договоре с выпиской из ЕГРЮЛ, которую можно найти на сайте ФНС. Помните, что если договор заключен лицами, которые не имеют юридических полномочий представлять интересы организации, то он будет считаться юридически незаключенным. Для строительных организаций в данном разделе по уже сложившейся практике, указываются также данные СРО (номер и дата), так как без СРО строительные работы проводить нельзя. А также многие организации, которые находятся на упрощенном режиме налогообложения, указывают в этом разделе информацию о своем режиме (поставщики сырья и материалов могут применять УСН). Следует обратить внимание на то, что организации, которые выполняют строительно-монтажные работы, имеют право использовать только основную систему налогообложения.

3. Предмет договора. В предмете договора указывается информация — что это за договор: подряд, субподряд, поставка сырья и материалов, аренда строительного инструмента или строительной техники с экипажем.

Что строительным организациям важно отразить в данном разделе договора, чтобы не было претензий со стороны контролирующих органов?

При формировании этого раздела очень важно учитывать, что все расходы строительной организации делятся на два крупных блока. Либо это расходы управленческие (административные), либо это расходы, связанные с объектом строительства.

Если расходы, указанные в договоре, связаны с конкретным объектом строительства, то вам необходимо указывать наименование объекта строительства и его адрес буква в букву в полном соответствии с разрешением на строительство объекта либо в договоре подряда с заказчиком.

Также в данном разделе указывается вариант выполнения строительных работ (собственными силами или с привлечением субподряда). Данное условие является очень существенным для строительного договора, т.к. влияет на налогооблагаемую базу по НДС и налогу на прибыль.

Кроме того, вам нужно учитывать, что часто, раздел предмет договора, а также другие разделы договора содержат отсылки на приложения. Сама нумерация разделов договора, абзацев правовых положений внутри каждого раздела, приложений договора, названия приложений должны четко совпадать с информацией текста договора. В реальной жизни на практике этому не уделяется достаточно внимания, при этом такого сорта разночтения могут иметь для организации серьезные правовые последствия.

4. Цена договора и условия оплаты. Это очень важная часть любого договора в бизнесе, а тем более в строительстве. Цена договора должна соответствовать итоговой строке сметы. Когда цена договора указана в формулировке сумма, в т.ч. НДС, то и в смете формулировка должна быть такой же. Не допускайте в формулировке никаких разночтений и обязательно указывайте ставку НДС. Часто, на практике, встречаются варианты, что в смете, в отличие от договора, НДС выделяется сверху без указания ставки. Очень важно выделять ставку НДС и указывать ее, особенно учитывая, что с 01 января 2019 г. она стала 20%.

На практике разночтения в названии документов почти всегда имеют правовые последствия. Если вы упомянули в договоре оба документа (ведомость согласования договорной ценыи смета), то они должны быть оба приложены к договору для обоснованности расходов.

5. Права и обязанности сторон— это самый емкий из всех разделов. В договорах подряда и субподряда он содержит детальное описание процедур выполнения, извещения о готовности и сдаче выполненных строительных работ. Обратите внимание на следующие три пункта:

1) Обязательно должна быть прописана в договоревозможность принятия частями работ и расходов для бухгалтерского и налогового учетана подрядные или субподрядные работы. Например, работы сдаются поэтапно или согласно графику выполнения работ (графиком следует предусмотреть хронологию сдачи работ).

2) Возможность отказа в приемке работ с написанием мотивированного отказа. Спорные ситуации, которые возникают при исполнении строительного договора связанны в том числе и с качеством принимаемых выполненных работ. Эти ситуации влияют на расходы и доходы организаций-участников договора подряда и субподряда, а также на обязанности оплаты выполненных работ (т.е. расходования оборотных средств) и формирования налогооблагаемых баз по НДС и, конечно, прибыли у участников договора.

Важно понимать, что существует обратная пропорциональная зависимость между участниками договора. Что для заказчика и подрядчика, для подрядчика и субподрядчика, соответственно, расходы по налогооблагаемой базе по прибыли и НДС к зачету для одной стороны, то является налогооблагаемой базой по этим налогам для другой стороны.

На практике нередко встречаются ситуации, когда заказчик, испытывающий трудное финансовое положение, не готов платить за выполненные работы и отказывает в приемке работ. В такой ситуации для подрядчика важно не допустить, чтобы выполненные объемы работ не стали налогооблагаемой базой по НДС и прибыли и вы, со своей стороны, должны получить мотивированный отказ в приемке работ. Такой отказ должен содержать обоснованную причину в отказе приемки работ и ссылку на ГОСТы и строительные нормативы.

3) Многие строительные подрядные организации прибегают к услугам организаций-субподрядчиков. Строительные организации-заказчики, чтобы обезопасить себя от финансовых потерь в части получения вычета по НДС и расходов по прибыли, когда договор содержит условие выполнения работ с привлечением субподряда, прописывают в договоре свое право компенсации такой потери за счет стороны подрядчика.

Если при проверке всех субподрядчиков выявится схема или какой-то один субподрядчик будет признан недобросовестным, то указание такого условия в договоре позволит в досудебном или судебном порядке получить компенсацию в размере незачтенного налоговиками НДС и расходов по прибыли.

6. Ответственность сторон. В данном разделе договора предусматриваются пени и штрафные санкции для каждой из сторон участников договора за нарушение сроков оплаты, выполнения работ, использование некачественных материалов и др. Вам как бухгалтеру нужно учитывать, что возможность взыскания штрафных санкций прописывается в договорах строительства вариативно. Это может быть либо правом заказчика, подрядчика, либо обязанностью. Обратите свое внимание на то, что формулировка обязанности имеет налоговые риски, а именно, обязанность начислить эти санкции и включить в налогооблагаемую базу по прибыли.

Строительные расходы — отражение в учете

Итак, мы с вами разобрались с понятием первичных документов и договора в строительстве, а также определились с необходимыми требованиями к ним. Теперь разберем вопрос отражения расходов строительной организации при осуществлении основного вида деятельности. Какие это могут быть расходы и как они отражаются в бухгалтерской программе:

Бухгалтерский и налоговый учет в строительстве . Строительство – создание зданий, строений, сооружений (в т.ч. на месте сносимых объектов капитального строительства ) (пп. 13 ст. 1 Градостроительного кодекса РФ). Наиболее распространенный вариант при строительстве зданий и сооружений — это привлечение для выполнения строительно-монтажных работ (СМР) специализированных подрядных организаций. О том, как ведется бухгалтерский и налоговый учет у заказчика в таких случаях, рассмотрим в нашем материале. Бухучет в строительстве . Основными документами, которые оформляются при проведении строительных работ подрядным способом, являются

- https://www.1cbit.ru/blog/uchet-stroitelstva-osnovnykh-sredstv-v-1s-bukhgalterii/

- https://www.audit-it.ru/articles/account/a1/1062496.html

- https://www.klerk.ru/buh/articles/488852/