При расчете земельного налога иногда используют коэффициент — число, на которое умножается сумма налога. Так бывает, если владелец продал участок в середине года, изменилась кадастровая цена или стройка затянулась. С применением коэффициентов земельный налог уменьшается или увеличивается. Рассказываем, как налоговики применяют коэффициенты.

Проверка налогов по

Нажимая « Проверить налоги » вы соглашаетесь с политикой конфиденциальности и принимаете пользовательское соглашение.

Что такое повышающие коэффициенты земельного налога

Все коэффициенты описаны в ст. 396 Налогового кодекса. Рассмотрим, в каких случаях их назначают.

Коэффициент 2 — для участков под многоквартирные дома. Налоговая применяет двойной коэффициент к участкам, которые зарегистрированы для строительства многоэтажного жилья. Действует такой коэффициент три года или до момента, пока на участке не построят дом.

Посчитаем налог с этим коэффициентом. Допустим, сумма налога за год — 2 750 рублей.

Земельный налог при строительстве загородной недвижимости

2 750 × 2 = 5 500 рублей

Если на участке построить дом и зарегистрировать его, коэффициент снимут. Если дом не строить три года и больше, коэффициент повысят до 4.

Коэффициент 2 — для простаивающих участков под дачные домики. Гражданин приобрел участок для индивидуального жилищного строительства, то есть для дачного дома, и за 10 лет ничего не построил. Тогда налог тоже умножают на два.

В первые 10 лет с регистрации права собственности на участок повышающего коэффициента нет.

Коэффициент 4 — для простаивающих участков под многоквартирные дома. Если на участке под многоэтажки, три года ничего не возводить, коэффициент увеличится с 2 до 4. Так государство стимулирует граждан скорее завершать стройку на земельных участках и платить имущественные налоги.

Посчитаем, сколько придется заплатить, если затянуть со стройкой:

2 750 × 4 = 11 000 рублей

Как только объект или объекты недвижимости будут зарегистрированы, коэффициент уменьшится до 1.

Что такое коэффициенты КВ и КИ

Коэффициент владения (КВ) применяется, когда срок владения землей меньше года. Допустим, вы купили участок в конце мая 2021 года и в 2022-м платите за него налог. Посчитаем налог для 7 месяцев владения:

2 750 × (7/12) = 1 604 рубля

Коэффициент использования (КИ) применяется, если кадастровая стоимость участка поменялась в течение года. Такое бывает при смене категории или уменьшении площади. Например, в мае 2021 года участок был дачным, а в июне хозяин решил строить коттеджный поселок.

Посчитаем КИ за первые 5 месяцев года и сумму налога за этот период — с января по май включительно:

2 750 × 0,4166 = 2 395 рублей

Назначение участка поменялось — за ним кадастровая стоимость и сумма налога за оставшиеся 7 месяцев. Допустим, что сумма налога за год пользования выросла до 4 800 рублей. Посчитаем налог за 7 месяцев.

4 800 × 0,5833 = 2 799 рублей

Теперь посчитаем, сколько всего придется уплатить налогов за такой участок.

Земельный налог на землю в 2021 году. Какова ставка налога на землю и срок уплаты.

Источник: avtonalogi.ru

Повышающие коэффициенты для расчета земельного налога физическим лицам в 2018 году

В стандартной ситуации граждане платят за свои участки налог, зависящий от его действующей ставки и стоимости надела, закрепленной в кадастре. Однако в НК РФ описаны случаи, в которых ИФНС применит при расчете земельного налога повышающий коэффициент. В материале рассмотрим:

- как влияют эти коэффициенты на общую сумму к перечислению;

- какие сроки и правила нужно соблюдать, чтобы избежать переплаты.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Что такое повышающий коэффициент на земельный налог

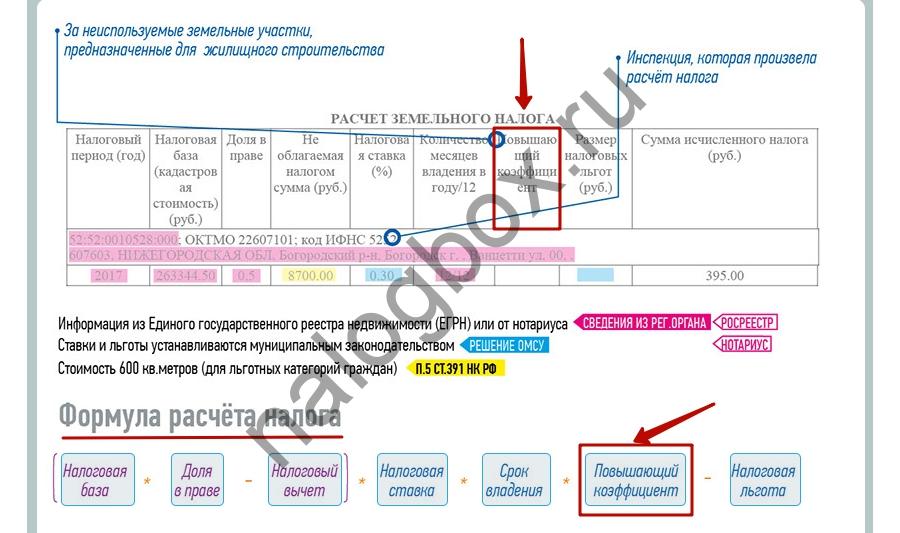

Осенью граждане-собственники наделов земли получают из местных инспекций уведомление. В нем просто прописана сумма, которую нужно заплатить. Общий вид уведомления и формула расчета начислений приведены в специальном сервисе ФНС.

Как видно из формулы, повышающий коэффициент кратно увеличивает общую сумму к уплате. Согласно пп.15-16 ст. 396 НК его значение может составлять 2 и 4.

Пример 1

У Виталия участок 7 соток под ИЖС на территории г. Тула. Кадастровая стоимость — 1 036 700 руб. Ставка налога, согласно решению муниципалитета, — 0,3%.

Допустим, Виталий не претендует ни на какие вычеты и льготы. Тогда по формуле годовой размер налога для него составит 3 110,10 руб. (1 036 700 × 0,3%). А вот с коэффициентом 2 начисление соответственно увеличится и составит 6 220,20 руб.

Когда применяются повышающие коэффициенты 2 и 4 для земельного налога

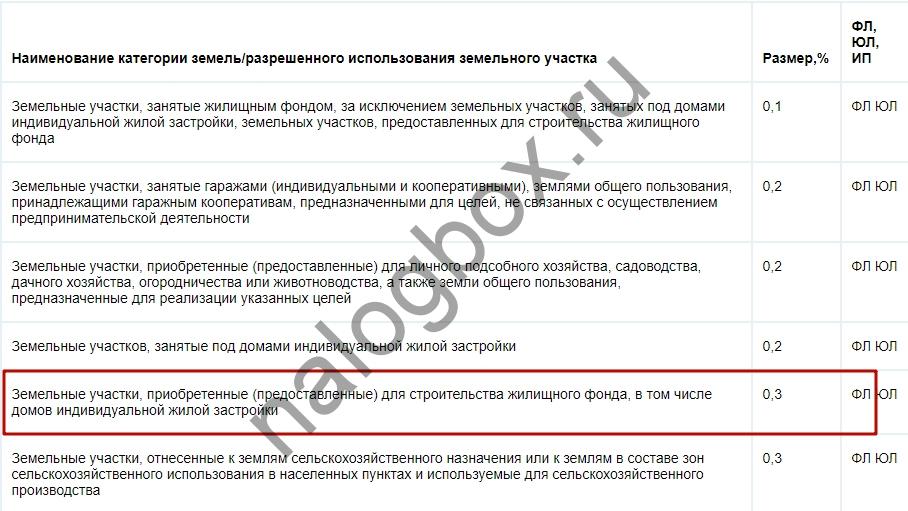

Значения повышающих коэффициентов земельного налога на 2018 год и условия их применения приведены в ст.396 НК. Так, согласно п.15-16 указанной статьи, при расчете могут использоваться коэффициенты 2 и 4 в отношении участков, эксплуатация которых предполагает жилищное строительство или ИЖС.

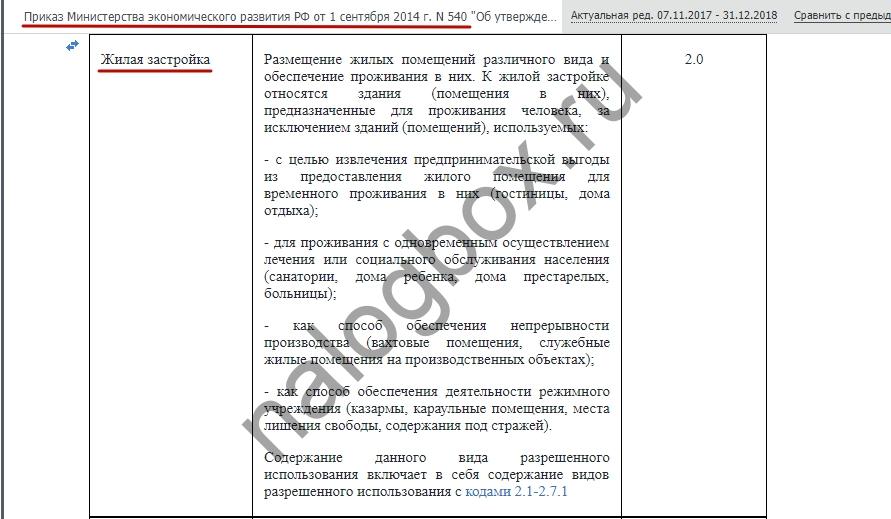

— применять п.2 ст.7 ЗК. В нем прописано, что земля эксплуатируется по целевому назначению и разрешенному для нее виду использования;

— руководствоваться специальным Классификатором (см. Приказ Минэкономразвития от 01.09.2014 № 540).

Коэффициент 2 для земельного налога применяется:

- к участкам для жилищного строительства (не ИЖС!) от их гос. регистрации и до даты регистрации прав на построенную недвижимость. Максимальная длительность этого периода не должна составлять более 3 лет.

Важно! В абз.1 п.15 ст.396 НК есть существенное уточнение: если стройка завершилась раньше, чем истекли 3 года, повышение ставки отменяется, а излишне уплаченный налог можно вернуть или зачесть.

— к участкам под ИЖС, если спустя 10 лет после их регистрации недвижимость не построена, а точнее, не зарегистрирована.

Пример 2

Василий Петрович в 2017 г. приобрел надел для среднеэтажной застройки. С даты регистрации права собственности на участок насчитывается двойной налог на землю. Допустим, в 2019 г. Василий Петрович достроил и зарегистрировал первый объект. Т.к. 3 года не прошло, весь уплаченный налог будет пересчитан в меньшую сторону.

Пример 3

Антонина купила землю под ИЖС еще в январе 2007 г. Все эти годы она платила налог на землю как обычно, по базовой ставке. Стройка затянулась. К январю 2017 г., когда истекло 10 лет, дом еще не был готов и, соответственно, не был зарегистрирован. Право собственности на недвижимость Антонина оформила только в 2018 г. Значит, почти за весь 2017 г. и за начало 2018 г. до момента регистрации инспекция при исчислении налога будет применять коэффициент 2.

Повышающий коэффициент 4 для земельного налога используется в одном случае: когда стройка на участке растянулась дольше, чем на 3 года (абз.2 п.15 ст.396 НК). К ИЖС это правило не относится.

Пример 4

В 2014 г. Сергей оформил собственность на участок под жилую застройку. Первые 3 года после регистрации платил «удвоенный» налог. По прошествии этого срока, т.е. в 2017 г. ни одну недвижимость Сергей на участке так и не зарегистрировал. Значит, далее налоговая будет применять уже коэффициент 4. Это должно стимулировать Сергея быстрее достроить объект и зарегистрировать его.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Что означают коэффициенты Кв, Кл, Ки в земельном налоге

- Кв —вычисляется, когда срок права собственности на землю в отчетном периоде составляет не полный год;

- Ки — определяется, когда в течение года кадастровая стоимость надела меняется. В 2017 отчетном периоде основанием для такого изменения могут служить изменение категории земли, вида ее использования или площади. Для периода 2018 г. применяется другая формулировка: изменение стоимости должно быть связано с переменой в качественных или количественных характеристиках участка.

- Кл — высчитывается исходя из того, сколько месяцев в налоговом периоде налогоплательщик использовал налоговую льготу.

Как видно из описания, эти показатели не являются повышающими. Все три коэффициента рассчитываются как отношение количества полных месяцев владения объектом, действия кадастровой стоимости или отсутствия льготы к общему количеству месяцев в отчетном периоде. За физ. лиц все сложные расчеты с применением коэффициентов проводят налоговые инспекторы.

Важно! Месяц засчитывается как полный, если возникновение права собственности произошло до 15 числа включительно или, наоборот, прекращение права возникло после 15 числа соответствующего месяца. Это же правило распространяется и на применение повышающих коэффициентов.

Пример 5

Семен зарегистрировал право на участок 09.11.2017. Значит, по итогам 2017 года ему посчитают налог за 2 месяца владения, включая ноябрь. Значение Кв, поправочного коэффициента к базовой ставке земельного налога на 2017 год, составит 2/12 = 1,667. Если бы дата регистрации пришлась, например, на 18.11.2017, период владения участком равнялся бы 1 месяцу.

Коэффициент земельного налога в период строительства

Итак, как мы сказали в предыдущих подпунктах, необходимость применения коэффициент кратности ставки земельного налога на период постройки недвижимости зависит от 2 показателей:

- назначения использования земли;

- срока, прошедшего с момента регистрации прав на участок.

Граждане, купившие землю под ИЖС, находятся в более выгодном положении. У них есть целых 10 лет на возведение дома. Только по истечении этого срока налог вырастет в 2 раза.

При прочем жилищном строительстве контрольный срок — 3 года, в течение которого применяется коэффициент 2, а после, если недвижимость так и не зарегистрирована, — уже 4.

Пример 6

Семен приобрел 9 соток под ИЖС и зарегистрировал собственность 10.04.2007. Десятилетний срок, отпущенный на строительство, истек 10.04.2017. Собственность на дом Семен зарегистрировал 26.09.2017. Посчитаем, какой налог нужно заплатить Семену по итогам года.

Предположим, что кадастровая стоимость равна 500 000 руб. Так как назначение использования земли и отведенная площадь в отчетном периоде не менялись, коэффициент Ки в земельном налоге будет равен 1. За базовую ставку возьмем 0,3%. Коэффициент Кл в земельном налоге примем равным 1, чтобы не усложнять вычисления.

Расчет будем вести по формуле, приведенной в начале статьи. В первую очередь определим, за какие периоды необходимо применять коэффициенты:

Источник: nalogbox.ru

Особенности расчета коэффициента земельного налога для юридических и физических лиц

Содержание

- Общая информация о налоговом коэффициенте

- Коэффициенты при расчете земельного налога

- Коэффициент пропорционального использования

- Повышающий коэффициент и порядок его расчета

- Коэффициент для юрлиц-застройщиков

- Если землей владеет физическое лицо

- Рубрика «Вопрос – ответ»

Расчет суммы земельного налога для уплаты в бюджет осуществляется на основании кадастровой стоимости участка и налоговой ставки, применяемой в регионе. В определенных случаях размер налога корректируется с учетом коэффициентов. В статье расскажем про коэффициент земельного налога, разъясним, как определить показатель коэффициента, отличается ли корректирующих коэффициент в разных регионах РФ.

Общая информация о налоговом коэффициенте

Действующее законодательство обязывает всех собственников земельных участков (как граждан, так и юрлиц) оплачивать земельный налог в бюджет. Если физлицо, ИП или организация владеет землей на правах собственности, распоряжается данным имуществом бессрочно или получило участок в качестве пожизненного владения по наследству, то в таком случае гражданин (или субъект хозяйствования) выступает плательщиком налога на землю.

Для расчета суммы налога используется два показателя: стоимость земли и ставка налога. Размер платежа в бюджет определяется как произведение данных показателей.

При вычислении суммы налога стоимость земли определяется на основании данных Госкадастра. Что касается ставки, то она зафиксирована на федеральном уровне и в зависимости от целевого назначения земли может составлять 0,3% или 1,5%. Расчет налога по пониженной ставке осуществляется для владельцев, использующих землю для жилищного строительства или с/х нужд (в том числе, для ведения садово-огороднической деятельности).

Коэффициенты при расчете земельного налога

Законодательством предусмотрены случаи, в рамках которых размер налога корректируется на коэффициент. Во-первых, налог для физлиц и субъектов хозяйствования, купивших землю для строительства, может быть изменен в сторону повышения за счет коэффициента. Также коэффициент Кв применяется при расчете налога для лиц, владеющих участком меньше года. Особенностью использования коэффициентов является то, что они могут учитываться в расчете налога одного и того же участка одновременно.

Коэффициент пропорционального использования

При расчете налога на землю отчетным периодом признается календарный год (с 01 января по 31 декабря). Если в течение этого периоды Вы приобрели землю и успели ее продать, то расчет налога для Вас осуществляется с учетом коэффициента фактического использования. Данный показатель (Коэфф) определяется как отношение количества месяцев фактического владения имуществом (ФактИсп) к числу календарных месяцев в году:

Коэфф = ФактИсп / 12 мес.

При определении числа месяцев владения участком учитывайте следующее:

- Если право собственности на участок оформлено с 1 по 15 число месяца, то такой месяц следует учитывать при расчете. Если земля куплена после 16 числа, то этот месяц в расчет брать не нужно.

- В случае, если земля перешла к другому владельцу после 15 числа месяца, то этот месяц необходимо учитывать при расчете коэффициента. И наоборот: если Вы продали участок в период с 1 по 15 число, то в этот месяца Вы считаетесь владельцем земли, а следовательно, данный период следует принимать в расчет.

После вычисления данного показателя его следует учесть при расчете налога за год:

Н = СтКад * СтНал * Коэфф,

- где СтКад – стоимость земли по данным Госкадастра;

- СтНал – ставка, применяемая в Вашем регионе;

- Коэфф – коэффициент фактического владения землей.

Данный порядок расчета применяется как для физических, так и для юридических лиц. При этом юрлица обязаны определять размер налога самостоятельно, в то время как для граждан и ИП расчет проводит орган ФНС.

Пример № 1. ИП Куликов занимается реализацией запчастей для с/х техники. 28.02.17 Куликов приобрел участок земли для постройки здания под склад. Кадастровая стоимость земли – 880.320 руб. В связи со снижением объема продаж запчастей Куликов отказался от постройки здания и продал участок 12.11.17.

В 2022 году Куликов получил уведомление о необходимости уплаты налога за землю. При расчете налога орган ФНС учел период владения землей — с марта по октябрь 2017 (7 месяцев). Так как Куликов купил участок 28.02.17 (после 15 февраля) и продал его 12.11.17 (до 15 ноября), то февраль и ноябрь не были учтены в расчете налога.

- Коэффициент пользования землей был определен так:

Коэфф = 7 мес. / 12 мес. = 0,58.

- Сумма налога для Куликова рассчитана так:

880.320 руб. * 1,5% * 0,58 = 7.658,78 руб.

- Сумма налога 7.658,78 руб. была оплачена Куликовым на основании уведомления.

Повышающий коэффициент и порядок его расчета

Ежегодная сумма налога для каждого из вышеперечисленных субъектов может быть уменьшена, если региональными законами предусмотрено понижение установленной федеральной ставки. К примеру, для физлиц – собственников земли в Московской области предусмотрена ставка 0,2%. Для того, чтобы уточнить размер ставки в Вашем регионе, обратитесь в местный орган ФНС. Но в любом случае выше 0,3% данный показатель быть не может.

Коэффициент для юрлиц-застройщиков

Если Ваша компания ведет деятельность в сфере жилого строительства, то при расчете налога Вы вправе применять минимальную ставку – 0,3%. Однако сумма налога в данном случае может быть достаточно внушительной даже несмотря на пониженную налоговую ставку. Связано это с тем, что для юрлиц, осуществляющих строительство на собственной земле, предусмотрен повышающий коэффициент, который может увеличить сумму налога вдвое или даже в четыре раза.

Применять повышающий коэффициент следует независимо от того, в каких целях проводится строительство. Увеличивать сумму налога в 2 или в 4 раза придется в случаях строительства:

- коммерческого имущества (магазины, офисы, бизнес-центры);

- жилых домов для последующей продажи или передачи в собственность дольщиков.

Показатель коэффициента единый по России, его применение зависит исключительно от того, как долго Вы проводите строительство. В данном случае возможно несколько вариантов расчета налога. Подробно рассмотрим каждый из них.

Вариант 1. Постройка объекта в течение 3-х лет с момента покупки земли.

Если Вы закончили постройку дома, а со дня покупки земли не прошло 3-х лет, то каждый год в течение строительства Вам потребуется умножать сумму налога на землю вдвое:

Н = СтКад * СтНал * 2;

- где СтКад – стоимость земли по данным Госкадастра;

- СтНал – ставка, применяемая в Вашем регионе, но не более 0,3%.

Как только дом будет построен, и Вы оформите имущественные права на объект недвижимости, налог можно будет уплачивать в общем порядке, без учета коэффициента. Также государство дает Вам право пересчитать сумму налога за время строительства и вернуть сумму переплаты. То есть после окончания стройки налог, уплаченный с момента регистрации земли до дня оформления объекта недвижимости, нужно пересчитать по стандартной формуле, без коэффициента:

Н = СтКад * СтНал.

Перерасчет и сумму возврата следует указать при подаче налоговой декларации.

Пример №2. 01.01.17 застройщик АО «ЖилТрест-5» оформил право собственности на землю, которая впоследствии была использована под строительство магазина «Гамма». Строительство магазина было закончено 01.11.19, в этот же день «ЖилТрестом-5» получено право собственности на объект недвижимости.

Кадастровая стоимость земли, находящаяся в собственности «ЖилТреста-5», составляет 912.740 руб. За 2 года строительства (2017 – 2022 гг.) «ЖилТрестом-5» уплачена сумма налога:

- 912.740 руб. * 0,3% * Коэфф. 2 * 2 года = 10.952,88 руб.

В налоговой декларации за 2022 год «ЖилТрест-5» указал сумму к возврату (10.952,88 руб.) в связи с окончанием строительства. При подаче декларации бухгалтер «ЖилТрест-5» предоставил свидетельство собственности на объект недвижимости (здание под магазин «Гамма»).

Вариант №2. Строительство, длительностью более 3-х лет.

Сумма налога для застройщиков, осуществляющих строительство крупных объектов недвижимости (жилые комплексы, бизнес- и торговые центры, т.п.), может быть увеличена не в 2, а в 4 раза. В случае, если срок строительства превышает 3 года со дня оформления право на землю, то сумма налога, начиная с 4-го года владения землей корректируется на коэффициент 4. При этом по окончанию строительства сумма «переплаты» не пересчитывается.

Пример №3. 10.04.17 АО «Строй Концерн» приобрело земельный участок. В мае 2017 «Строй Концерн» начал постройку жилого дома «Лазурный» на условиях долевой собственности. Строительство объекта окончено в 2022 году, 18.08.21 квартиры и совместное имущество дома «Лазурный» переданы в собственность дольщикам.

С момента регистрации земли до окончания строительства дома «Строй Концерн» оплачивал налог на землю, исходя из кадастровой стоимости – 2.520.600 руб. При расчете налога за период с 10.04.17 по 10.04.20 (первые три года строительства) бухгалтер «Строй Концерн» применял коэффициент 2. По истечению 3-х лет и до передачи имущества дольщикам (с 11.04.20 по 18.08.21) сумма налога увеличивалась в 4 раза.

Информация о расчете и сумме налога за каждый год приведена в таблице ниже.

| Период | Кол-во месяцев владения землей | Коэффициент фактического пользования | Повышающий коэффициент | Расчет налога | Сумма налога |

| 2017 | 9 | 9 / 12 = 0,75 | 2 | 2.520.600 руб. * 0,3% * 0,75 *2 | 11.342,70 руб. |

| 2022 | 12 | 1 | 2 | 2.520.600 руб. * 0,3% * 2 | 15.123,60 руб. |

| 2022 | 12 | 1 | 2 | 2.520.600 руб. * 0,3% * 2 | 15.123,60 руб. |

| 2022 | 3 | 3 / 12 = 0,25 | 2 | 2.520.600 руб. * 0,3% * 0,25 *2 | 3.780,90 руб. |

| 9 | 9 / 12 = 0,75 | 4 | 2.520.600 руб. * 0,3% * 0,75 *4 | 22.682,40 руб. | |

| 2022 | 8 | 8 / 12 = 0,67 | 4 | 2.520.600 руб. * 0,3% * 0,67 * 4 | 20.265,64 руб. |

| ИТОГО: | 88.318,84 руб. | ||||

Так как дом «Лазурный» был построен в срок, превышающий 3 года с момента оформления права собственности на землю, то сумма налога для «Строй Концерна» по факту окончания строительства не пересчитывалась.

Если землей владеет физическое лицо

При этом в момент приобретения имущественных прав на землю собственник вместе с участком также получает обязательства по уплате налога.

Как говорилось ранее, если Вы как физлицо купили землю для строительства дома или дачи, то ставка налога для Вас составляет максимум 0,3% (если меньшее не предусмотрено региональными властями). При этом, если земля куплена с целью ее использования для индивидуального жилищного строительства, то повышающий коэффициент при расчете налога применять не нужно.

Единственное исключение – ситуации, когда постройка дома или дачи занимает более 10-ти лет. В этом случае повышающий коэффициент 2 следует применять по истечении 10 лет с момента регистрации прав на землю. Что же касается коммерческого или иного строительства (кроме личного жилищного), проводимого физлицами на собственной земле, то в таких ситуациях налог на землю оплачивается так:

- в течение первых трех лет строительства с момента регистрации земли сумму налога следует увеличивать на коэффициент 2. Если строительство окончено, и объект недвижимости зарегистрирован в течение этого строка, то физлицо вправе подать заявление на перерасчет налога за минусом коэффициента.

- если по истечении 3-х лет объект не был построен (или зарегистрирован), то с 4-го года владения землей применяется коэффициент 4. Вне зависимости от того, в какой срок будет сдан объект, сумма налога не пересчитывается.

Вышеперечисленные правила использования повышающих коэффициентов применимы как для рядовых граждан, так и для ИП. При этом в обоих случаях расчет налога для собственников осуществляет ФНС. Физлица же в свою очередь обязаны оплачивать налог на основании полученного уведомления.

Рубрика «Вопрос – ответ»

Вопрос №1. Гражданин Курилов оформил право собственности на землю 12.05.2008. После покупки земли Курилов начал на ней строительство здания под магазин. Постройка магазина окончена спустя 10 лет, 11.10.18 Курилов оформил право собственности на объект недвижимости. По каким правилам Курилову необходимо применять повышающие коэффициенты для расчета налога?

Так как Курилов использовал землю под постройку коммерческой недвижимости, то налог ему следует рассчитывать на общих основаниях. С 12.05.08 по 12.05.11 налог следует увеличивать вдвое (коэффициент 2), далее – в четыре раза (коэффициент 4) вплоть до 11.10.18 (регистрация объекта). Перерасчет налога и возврат сумм для Курилова не предусмотрены.

Вопрос №2. Ветеран ВОВ Комаров К.Л., проживающий в Московской области, приобрел участок для сдачи его в аренду. Строительство на участке не ведется. Как рассчитать налог на землю для Комарова?

Так как Комаров имеет статус ветерана, то, как житель Московской области, он может воспользоваться льготой в виде освобождения от уплаты налога. В данном случае налог за Комарова должен оплачивать фактический арендатор.

Вопрос №3. В сентябре 2017 Хомяков приобрел участок для строительства фермы (объекты недвижимости для содержания и ухода за крупным рогатым скотом). В ноябре 2022 Хомяков окончил строительство. Начиная с декабря 2022, земля и помещения используются для ведения деятельности по разведению и продаже коров и овец.

Может ли Хомяков претендовать на пониженную ставку земельного налога (0,3%)? Необходимо ли в данном случае применять повышающий коэффициент?

Так как земля используется для животноводческой деятельности, Хомяков вправе применять ставку 0,3%. В то же время при расчете налога для Хомякова используется коэффициент 2 – с сентября 2017 по сентябрь 2022, коэффициент 4 – с октября 2022 по ноябрь 2022. Перерасчет налога для Хомякова не предусмотрен. С декабря 2022 Хомяков может оплачивать налог в общем порядке, без учета коэффициента.

Источник: online-buhuchet.ru