Дебиторской задолженностью называют сумму обязательств, которые несут в отношении юридического лица потребители продукции, выгодоприобретатели по контрактам и иные лица, обязательства которых подтверждены законодательством РФ или условиями договора с юрлицом.

Учет дебиторской задолженности осуществляется бухгалтерией, такой вид долгов является активами юрлица, так как являет собой планируемые поступления средств или оцененных товаров, работ или услуг.

Структура дебиторской задолженности включает в себя:

Суммарная дебиторская задолженность учитывается в бухучете, как оборотный капитал, из него может вычитаться невозвратная часть задолженности. Должники юрлица могут находиться в статусе контрагентов по сделкам, розничных покупателей или потребителей услуг (юридических и физических лиц).

Типы обязательств

По типу обязательств долги могут быть в денежной форме, а также в форме товаров, работ или услуг.

В денежной форме задолженность перед юрлицом возникает у потребителей его продукции, если оплата предусмотрена после получения товара или услуги. Компании, не являющиеся кредитными организациями, могут выступать в качестве частных заемщиков для третьих лиц по индивидуально составленным договорам в целях получения дополнительной прибыли, и сумма, причитающаяся к возврату, также является дебиторской задолженностью в денежной форме.

Урок 10. Дебиторская и кредиторская задолженности

В форме неденежных обязательств дебиторская задолженность возникает в отношении подрядчиков и исполнителей услуг, получивших аванс.

Сроки возврата

По сроку возврата дебиторская задолженность может быть краткосрочной и долгосрочной. К краткосрочным относятся долги от клиентов, получивших товар или услугу, нематериальные обязательства подрядчиков и обязательства контрагентов по краткосрочным договорам, а долгосрочная дебиторская задолженность может возникать при выдаче долгосрочных займов или заключении длительных контрактов – срок такой задолженности начинается от 1 года.

Виды задолженности

По качеству (возвратности) различают следующие основные виды дебиторской задолженности:

Текущая задолженность регулярно выплачивается клиентами и иными лицами без возникновения просрочек, причем плательщики могут быть постоянными или разовыми, но суммарно создающими непрерывный финансовый поток средств, вливающихся в оборотный капитал.

Качество просроченной задолженности зависит от следующих факторов:

Небольшая просрочка и готовность должника погасить задолженность говорит о высоком качестве задолженности – такие долги являются полноценным высоколиквидным активом.

Долги с просрочками более 3 месяцев относятся к дебиторской задолженности низкого качества. Если при этом такие долги не обеспечены залогом или обязательством (поручительством), то они переходят в категорию сомнительной задолженности.

Сомнительная задолженность в различной учетной политике предприятия может исключаться из оборотных средств и почти всегда считается низколиквидным активом. В целях предотвращения банкротства организации сомнительные долги обычно продают третьим лицам, работая при этом над устранением причин их возникновения.

Наличие обеспечения существенно повышает качество задолженности, так как дает возможность погасить ее за счет продажи предмета залога.

Если от должника нет обратной связи более 3 лет и его обязательство ничем не обеспечено, то такая задолженность называется невозвратной.

Дебиторская задолженность также может быть:

- просуженной;

- непросуженной.

Задолженность называют просуженной, если кредитор подал в суд о взыскании долга, и суд удовлетворил его требование. Взысканием просуженных долгов занимаются судебные приставы, но просуженность не является показателем высокого качества долга, так как у должника могут отсутствовать собственность и источники дохода, что делает взыскание затруднительным даже с помощью судебных приставов.

Непросуженной называют задолженность, взыскание которой через суд ещё не проводилось.

Невозвратную дебиторскую задолженность также можно взыскать через суд, невзирая на истечение сроков исковой давности, так как такие сроки принимаются судом во внимание только в том случае, если на них указал сам должник, направив соответствующее возражение на судебный приказ в течение 10 дней после получения сведений о его вынесении.

Кредиторская задолженность

Под кредиторской задолженностью понимаются все обязательства, которые организация несет в отношении других лиц (кредиторов, налоговых органов и т. д.). Данный вид задолженности является пассивом юридического лица.

Существуют следующие виды кредиторской задолженности:

- банковская;

- налоговая;

- депонентская;

- клиентская.

Долги перед банками часто являются наиболее весомой частью кредиторской задолженности, они возникают вследствие заключения кредитных договоров.

Налоговая задолженность возникает при получении юрлицом доходов, облагаемых налогами в соответствии с законодательством, причем как налоговый агент своих работников, юрлицо несет ответственность и за проведение налоговых отчислений с заработных плат.

Депонентская задолженность – это обязательство юрлица выплачивать работникам заработную плату, выходные и иные социальные пособия. Возникает в силу требований законодательства и условий трудовых договоров.

Клиентская кредиторская задолженность может быть выражена как в денежной, так и в иной форме. Образуется при пользовании коммунальными ресурсами, при заключении договоров на обслуживание и ремонт оборудования, а также при получении денег за еще не предоставленные клиенту услуги или товары.

По срокам кредиторская задолженность бывает:

- краткосрочная;

- среднесрочная;

- долгосрочная.

Краткосрочная задолженность возникает перед работниками (депонентами), клиентами и займодавцами, среднесрочная – перед налоговой и коммунальной службой, а также выгодоприобретателями по сделкам. Долгосрочная задолженность возникает в отношении банков и контрагентов по продолжительным контрактам.

Кредиторская задолженность также разделяется на текущую и проблемную. Текущая выплачивается исправно в срок, а по проблемной накапливаются просрочки, и начисляются штрафные проценты. Чаще всего проблемная кредиторская задолженность, приводящая к банкротству юрлица, возникает в отношении банков и налоговых органов.

По прошествии срока исковой давности (3 года с даты исполнения обязательства по договору) проблемная задолженность не может быть истребована через суд в случае, если компания при получении судебного приказа о взыскании своевременно направляет в суд заявление (возражение) о применении сроков исковой давности.

Источник: zakonguru.com

Антикризисный анализ дебиторской и кредиторской задолженности учреждения в «1С:Бухгалтерии государственного учреждения 8» (ред.2)

В период финансового кризиса анализ и контроль дебиторской и кредиторской задолженности приобретают ключевое значение. Увеличение дебиторской задолженности, рост просроченной дебиторской задолженности ведут к оттоку свободных денежных средств и снижению платежеспособности организации, увеличение кредиторской задолженности – к рискам неисполнения обязательств перед поставщиками, сотрудниками и государством. В статье рассматриваются инструменты анализа и контроля задолженности в редакции 2 программы «1С:Бухгалтерия государственного учреждения 8».

Б.Г. Нуралиев, директор «1С»: «Сейчас ключевые вопросы руководителей — не «капитализация» и IPO, а дебиторка: кто, сколько должен и когда заплатит, как провести платежи в срок, какие направления дают наибольший доход, а что надо сворачивать. Бухгалтеров мы призываем стать соратниками своих директоров, применять наши системы, чтобы помочь директору оперативно анализировать финансовое состояние предприятия, разобраться в огромном количестве законодательных изменений».

При анализе дебиторской и кредиторской задолженности государственных (муниципальных) учреждений следует учитывать нововведения федеральных стандартов бухгалтерского учета (далее — ФСБУ) для организаций бюджетной сферы «Аренда» (применяется с 01.01.2018) и «Долгосрочные договоры» (применяется с 01.01.2020), которые изменили порядок отражения показателей дебиторской и кредиторской задолженности на счетах бухгалтерского учета и в отчетности государственных (муниципальных) учреждений.

Вначале рассмотрим понятия и основные виды дебиторской и кредиторской задолженности, а также особенности формирования этих показателей согласно ФСБУ государственных финансов.

Дебиторская задолженность

Сальдо дебиторской задолженности показывает, сколько учреждению должны его контрагенты – покупатели, поставщики и прочие лица (дебиторы).

Основные виды дебиторской задолженности:

1. Дебиторская задолженность по доходам.

Возникает, когда учреждение оказывает услуги (работы) или реализует ценности (продукцию, товары) с отсрочкой их оплаты.

При анализе актуальной дебиторской задолженности следует учитывать особенности отражения в бюджетном, бухгалтерском учете показателей дебиторской задолженности: с 2018 года — по договорам аренды (ФСБУ «Аренда», утв. приказом Минфина России от 31.12.2016 № 258н), а с 2020 года — по долгосрочным договорам подряда, оказания услуг, сроком более 12 месяцев (ФСБУ «Долгосрочные договоры», утв. приказом Минфина России от 29.06.2018 № 145н), на дату подписания договора на счетах учета дебиторской задолженности отражается полная стоимость договора (арендных платежей, работ, услуг). Затем, в ходе исполнения договора, эта дебиторская задолженность в размере полной стоимости долгосрочного договора постепенно погашается арендными платежами, платежами в оплату работ, услуг.

Таким образом, существенная часть дебиторской задолженности учреждения, отраженной на счетах 205.00 «Расчеты по доходам», может относиться к долгосрочной, а значит быстро истребовать с дебиторов и конвертировать в денежные средства всю сумму дебиторской задолженности по данным бухгалтерского учета государственного (муниципального) учреждения не получится. ФСБУ «Представление бухгалтерской (финансовой) отчетности» (утв. приказом Минфина России от 31.12.2016 № 260н) и действующие формы отчетности предусматривают раскрытие показателей по долгосрочной и просроченной дебиторской задолженности.

Задачи финансового менеджмента

В период финансового кризиса руководству в первую очередь следует обратить внимание на просроченную дебиторскую задолженность по доходам и работать с «неплатежами» от покупателей (дебиторов).

2. Авансы, выданные поставщикам (дебиторская задолженность по расходам).

Возникает, когда учреждение выступает покупателем товаров, работ или услуг, и производит частичную или полную предоплату приобретаемых ценностей.

Для государственных (муниципальных) учреждений размер авансов, выдаваемых поставщикам, ограничен законодательством о государственных закупках и другими нормативными документами, в частности, положениями пункта 18 постановления Правительства РФ от 09.12.2017 № 1496 «О мерах по обеспечению исполнения федерального бюджета».

Задачи финансового менеджмента

В части управления размером дебиторской задолженности по расходам руководству следует контролировать своевременное исполнение поставщиками контрактов о поставке товаров, выполнении работ, оказании услуг.

3. Дебиторская задолженность по предоставленным кредитам, займам (ссудам).

Возникает при предоставлении бюджетных кредитов другим бюджетам бюджетной системы РФ, юридическим лицам РФ (за исключением государственных и муниципальных учреждений), иностранным государствам и юридическим лицам, по прочим предоставленным заимствованиям, а также государственным и муниципальным гарантиям.

Задачи финансового менеджмента

В части управления дебиторской задолженностью по предоставленным заимствованиям основной задачей является контроль своевременного исполнения графика платежей по возврату основной суммы долга и начисленных процентов.

4. Задолженность подотчетных лиц и прочая дебиторская задолженность.

Задачи финансового менеджмента

Мероприятия по антикризисному управлению другими видами дебиторской задолженности следует планировать исходя из относительного размера этой задолженности и сроков ее погашения. Например, размеры дебиторской задолженности подотчетных лиц обычно сравнительно небольшие, поэтому антикризисные меры в ее части, скорее всего, не дадут существенного эффекта.

Кредиторская задолженность

Сальдо кредиторской задолженности показывает, сколько учреждение должно своим контрагентам (кредиторам), т. е. является денежной оценкой неисполненных обязательств учреждения.

Основные виды кредиторской задолженности:

1. Авансы, полученные от покупателей (кредиторская задолженность по доходам).

Возникает, когда учреждение оказывает услуги (работы) или реализует ценности (продукцию, товары) по предоплате.

При анализе актуальной кредиторской задолженности следует учитывать особенности отражения в бюджетном, бухгалтерском учете договоров аренды и долгосрочных договоров подряда, оказания услуг: с 2018 года по договорам аренды (ФСБУ «Аренда»), а с 2020 года по долгосрочным договорам подряда, оказания услуг, сроком более 12 месяцев (ФСБУ «Долгосрочные договоры»), на дату подписания договора на счетах учета дебиторской задолженности отражается полная стоимость договора (арендных платежей, работ, услуг). Затем, в ходе исполнения договора, эта дебиторская задолженность в размере полной стоимости долгосрочного договора постепенно погашается арендными платежами, платежами в оплату работ, услуг.

Таким образом, по договорам аренды, по которым учреждение выступает арендодателем, и долгосрочным договорам подряда (кроме строительного подряда), оказания услуг, по которым учреждение выступает исполнителем (подрядчиком), показатели кредиторской задолженности по доходам не формируются. Кредиторская задолженность по доходам может возникать по краткосрочным договорам, долгосрочным договорам строительного подряда и прочим договорам.

Задачи финансового менеджмента

В части управления размером кредиторской задолженности по доходам руководству следует контролировать своевременное исполнение договоров о реализации продукции (и других ценностей), выполнении работ, оказании услуг с покупателями (потребителями услуг, работ).

2. Задолженность перед поставщиками, сотрудниками и прочими контрагентами (принятые обязательства).

Возникает, когда учреждение приобретает услуги (работы), имущество и другие ценности с отсрочкой их оплаты. Задолженность перед сотрудниками возникает при начислении заработной платы и погашается в момент ее выплаты.

С 2018 года по договорам аренды, по которым учреждение выступает арендатором (ФСБУ «Аренда»), на дату подписания договора на счетах учета кредиторской задолженности отражается полная сумма арендных платежей за весь срок договора. Затем, в ходе исполнения договора, эта кредиторская задолженность постепенно погашается арендными платежами, уплачиваемыми арендодателю.

Таким образом, некоторая часть кредиторской задолженности учреждения, отраженной на счетах 302.00 «Расчеты по принятым обязательствам», может относиться к долгосрочной, а значит не всю сумму кредиторской задолженности по данным бухгалтерского учета государственного (муниципального) учреждения нужно выплатить кредиторам в краткосрочном периоде. ФСБУ «Представление бухгалтерской (финансовой) отчетности» и действующие формы отчетности предусматривают раскрытие показателей по долгосрочной и просроченной кредиторской задолженности.

Задачи финансового менеджмента

Основные цели управления данной кредиторской задолженностью лежат в области своевременного исполнения обязательств учреждения перед кредиторами (поставщиками, сотрудниками и пр.). Таким образом, объектами анализа и контроля являются сроки предстоящих выплат по договорам с поставщиками, заработной платы и других обязательств.

3. Долговые обязательства.

К этому виду относится задолженность по принятым долговым обязательствам в рамках привлечения средств (по государственному или муниципальному долгу), а также долговым обязательствам бюджетных и автономных учреждений. Следует отметить, что получение банковских кредитов не распространено среди бюджетных и автономных учреждений, поскольку считается не соответствующим цели их создания (см., например, Письмо Минфина РФ от 30.01.2017 № 02-05-12/4613 ).

Задачи финансового менеджмента

В части управления кредиторской задолженностью по долговым обязательствам основной задачей является контроль своевременного исполнения графика платежей по возврату кредиторам основной суммы долга и начисленных процентов.

4. Задолженность по налогам и сборам, прочая кредиторская задолженность.

Задачи финансового менеджмента

Мероприятия по антикризисному управлению другими видами кредиторской задолженности следует планировать исходя из относительного размера этой задолженности и сроков ее погашения. В частности, задолженность по налогам и сборам традиционно относится к наиболее срочной и приоритетной.

Особенности анализа дебиторской и кредиторской задолженности в учреждениях бюджетной сферы

Для анализа и контроля дебиторской и кредиторской задолженности в государственных и муниципальных учреждениях можно использовать регламентированную бухгалтерскую отчетность или бухгалтерские оборотные ведомости, формируемые по данным на счетах бухгалтерского, бюджетного учета. При этом следует учитывать, что с вступлением в действие ФСБУ «Аренда» и «Долгосрочные договоры» показатели дебиторской и кредиторской задолженности формируются для договоров различных видов по-разному:

по договорам операционной аренды – в сумме предстоящих арендных платежей до конца срока пользования имуществом (п. 20,24 ФСБУ «Аренда»);

по договорам финансовой (неоперационной) аренды – в сумме дисконтированной стоимости арендных платежей (п. 18,22 ФСБУ «Аренда»);

по долгосрочным договорам строительного подряда – в сумме исполненной части обязательств по договору, рассчитываемой на конец каждого отчетного периода (п. 6 ФСБУ «Долгосрочные договоры»);

по иным долгосрочным договорам подряда, оказания услуг – в сумме доходов от реализации до конца срока действия долгосрочного договора (п. 11 ФСБУ «Долгосрочные договоры»)

по остальным договорам – как и прежде, в сумме реализованных (приобретаемых) товаров, услуг, работ, за минусом ранее оплаченной части.

По этой причине данные бухгалтерского, бюджетного учета стало сложнее применить для целей оперативного управления. В частности, из данных бухгалтерского учета сложно получить суммы реальной задолженности дебиторов к оплате на текущую дату («на сегодня») и невозможно получить информацию о просроченной задолженности.

В кризисный период для анализа и контроля дебиторской и кредиторской задолженности необходимы оперативные инструменты, позволяющие быстро получать необходимую управленческую информацию. В редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» реализованы инструменты, которые более удобны для управленческих целей, чем данные бухгалтерского, бюджетного учета:

инструменты планирования и контроля исполнения договоров с контрагентами;

инструменты анализа дебиторской и кредиторской задолженности по срокам погашения, а также анализа просроченной задолженности.

Примечание: Указанные возможности доступны в версии ПРОФ и не доступны в базовой версии редакции 2 программы «1С:Бухгалтерия государственного учреждения 8».

Планирование и контроль исполнения договоров с дебиторами и кредиторами в «1С:Бухгалтерии государственного учреждения 8» (ред.2)

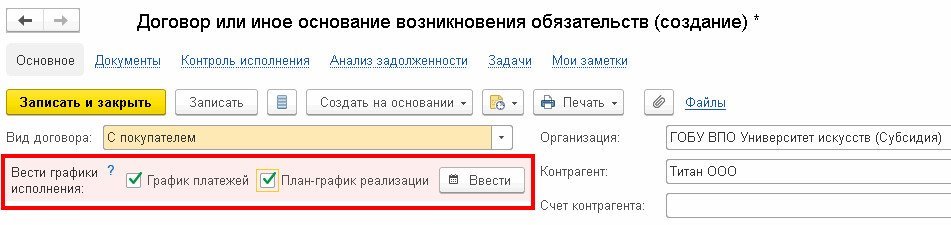

Для целей планирования и последующего контроля исполнения договоров с контрагентами в редакции 2 программы «1С:Бухгалтерия государственного учреждения 8, далее — БГУ2, предусмотрена возможность ведения графиков платежей, планов-графиков реализации и планов-графиков закупок.

В зависимости от вида договора возможно ведение следующих видов графиков:

Вид договора

Доступно ведение графиков

С поставщиком

График платежей

План-график закупок

С покупателем

(в т.ч. субсидии на государственное, муниципальное задание)

График платежей

План-график реализации

Предоставленный кредит (заем)

Полученный кредит

Графики необязательно вести по всем договорам. По договору необязательно вести и контролировать оба вида графиков, например, по договору с поставщиком товаров, работ, услуг можно вести только график платежей или только план-график закупок.

Примечание: По долгосрочным договорам платного обучения учащихся (подсистема «Платное обучение» БГУ2) в карточке договора рекомендуется включать ведение как графика платежей, так и плана-графика реализации, поскольку тогда без дополнительных трудозатрат со стороны бухгалтера возможно формирование дополнительных аналитических отчетов «Контроль исполнения договоров» и «Анализ задолженности».

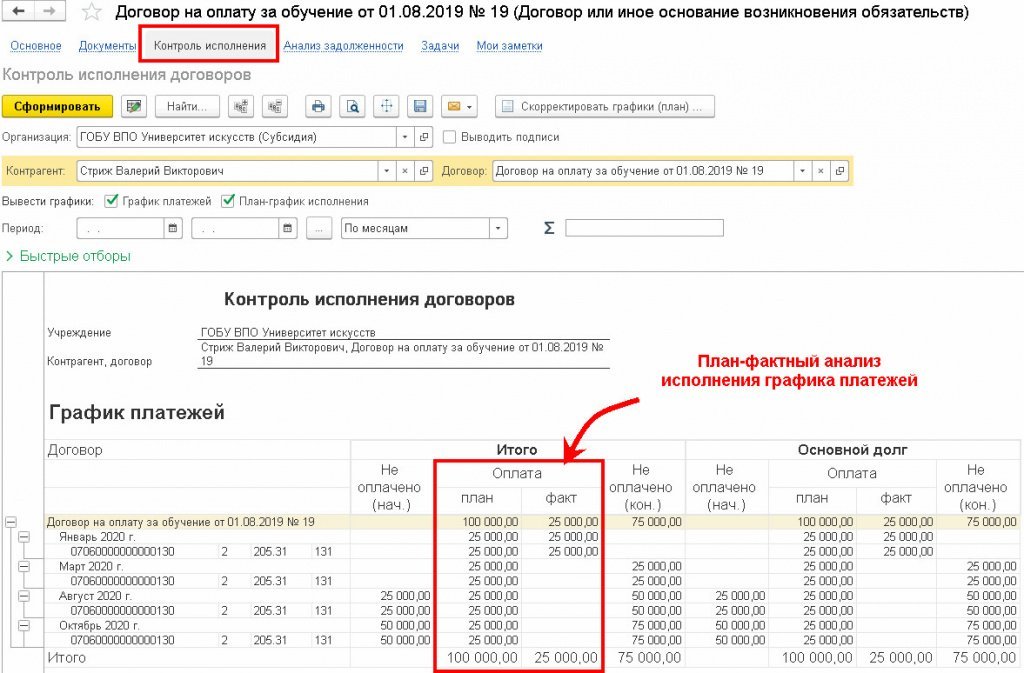

Для план-фактного анализа графиков исполнения договора предназначен отчет «Контроль исполнения договоров», который можно формировать из карточки договора по гиперссылке «Контроль исполнения». Отчет представляет собой оборотную ведомость с показателями «Не оплачено» (график платежей) и «Не исполнено» (план-график реализации/закупок) на начало и конец периода.

Например, из карточки договора о предоставлении платных образовательных услуг с графиком оплаты, состоящим из четырех платежей по 25 000 руб. в январе, марте, августе и октябре 2020 г., можно оперативно получить информацию о ходе исполнения договора – плана по доходам.

Для экспресс-анализа основных показателей исполнения договора на текущую дату предназначена специальная форма, которую можно открыть по гиперссылке «Контроль» из карточки договора, а также из документов по оформлению расчетов по данному договору (контрагенту):

Анализ и контроль дебиторской и кредиторской задолженности в «1С:Бухгалтерии государственного учреждения 8» (ред.2)

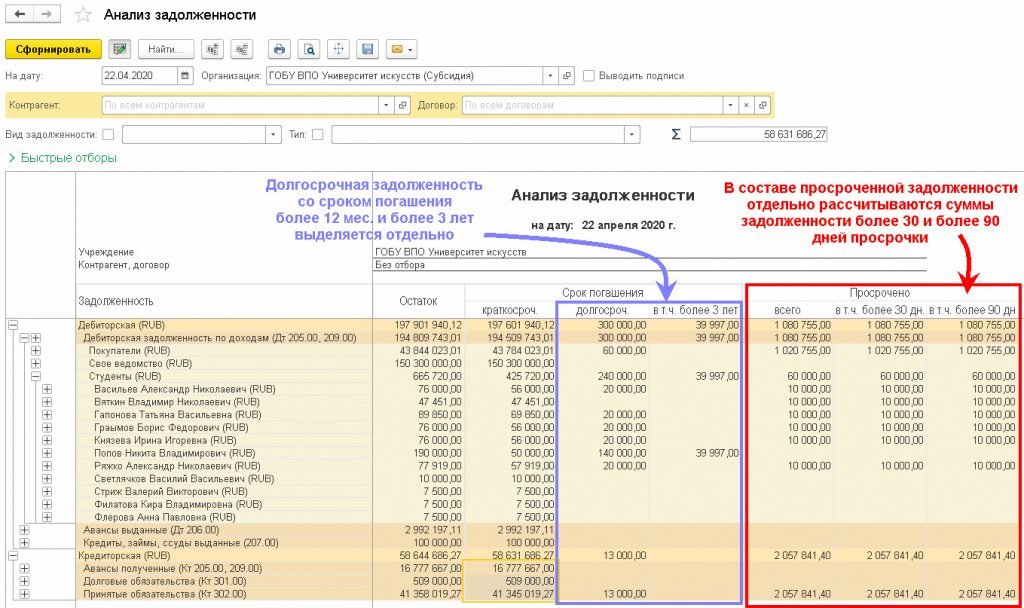

Для анализа и контроля дебиторской и кредиторской задолженности в БГУ2 можно воспользоваться отчетом «Анализ задолженности», который может формироваться как по всей дебиторской и кредиторской задолженности, так и по конкретному контрагенту или договору.

Отчет «Анализ задолженности» в разделе «Планирование и санкционирование – Отчеты по планированию и санкционированию» предназначен для анализа задолженности на счетах расчетов 205.00, 206.00, 207.00, 209.00, 301.00, 302.00, на которых ведется учет по договорам контрагентов, и классификации ее на дату анализа по срокам погашения — долгосрочная, краткосрочная, просроченная.

Остатки дебиторской и кредиторской задолженности на счетах бухгалтерского учета на основе графиков платежей и планов-графиков реализации (закупок) по договорам с контрагентами классифицируются по срокам погашения на категории:

просроченная (всего, в т.ч. более 30 дней, в т.ч. более 90 дней) – плановый срок просрочен;

краткосрочная – плановый срок в течение 12 месяцев после даты анализа;

долгосрочная (всего, в т.ч. более 3 лет) — плановый срок свыше 12 месяцев и свыше 3 лет после даты анализа.

В отчете предусмотрены отборы по контрагентам, договорам и видам задолженности:

-

Для дебиторской задолженности:

- Дебиторская задолженность по доходам — остатки по дебету счетов 205.00 «Расчеты по доходам», 209.00 «Расчеты по ущербу и иным доходам»;

- Авансы выданные — остатки по дебету счетов 206.00 «Расчеты по выданным авансам»;

- Кредиты, займы, ссуды выданные — остатки по дебету счетов 207.00 «Расчеты по кредитам, займам (ссудам)»;

- Авансы полученные — остатки по кредиту счетов 205.00 «Расчеты по доходам», 209.00 «Расчеты по ущербу и иным доходам»;

- Принятые обязательства — остатки по кредиту счетов 302.00 «Расчеты по принятым обязательствам»;

- Долговые обязательства — остатки по кредиту счетов 301.00 «Расчеты с кредиторами по долговым обязательствам».

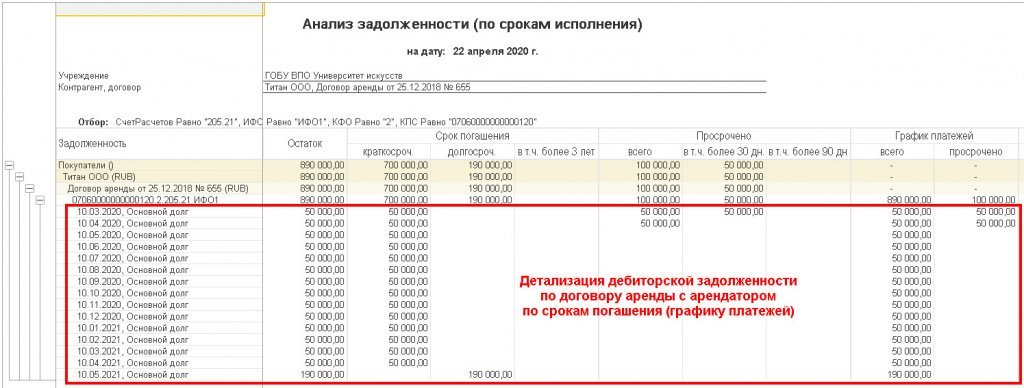

Для анализа задолженности по конкретному договору с покупателем (дебитором) отчет «Анализ задолженности» удобно формировать непосредственно из карточки договора.

Например, из карточки договора с контрагентом ООО «Титан» по предоставлению имущества учреждения в аренду с ежемесячными арендными платежами 50 000 руб. можно увидеть следующую картину по состоянию на 22.04.2020:

Остаток дебиторской задолженности по счету 205.21 составляет 890 000 руб. Этот остаток представляет собой сумму арендных платежей, которую должен оплатить арендатор ООО «Титан» до конца срока действия договора (ФСБУ «Аренда»).

Краткосрочная задолженность 700 000 руб. включает: 600 000 руб. (12 мес.* 50 000 руб./мес.) арендных платежей, которые арендатор должен оплатить в течение 12 месяцев с даты анализа 22.04.2020, а также 100 000 руб. просроченной задолженности, по которой срок оплаты на 22.04.2020 истек.

В графе «Просрочено» приведена общая сумма просроченной задолженности согласно графику платежей 100 000 руб., при этом платеж 50 000 руб. просрочен более чем на 30 дней.

По двойному клику на строке отчета «Анализ задолженности» формируется расшифровка с детализацией дебиторской задолженности по срокам погашения — по датам из графика платежей по договору аренды.

Как начать анализ в «1С:Бухгалтерии государственного учреждения 8» (ред.2)

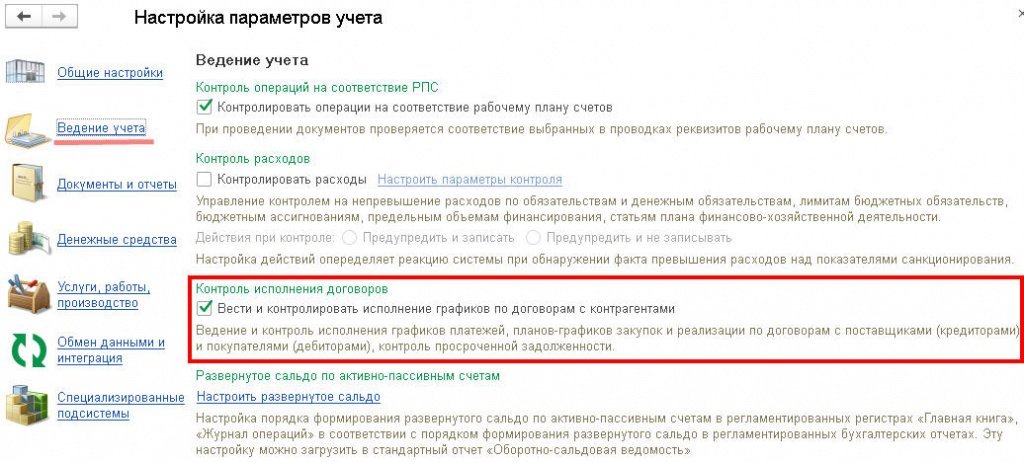

Описанные в данной статье функциональные возможности включаются в настройках параметров ведения учета (в разделе Администрирование – Настройка параметров учета – Ведение учета) флагом Вести и контролировать исполнение графиков по договорам с контрагентами.

Важно отметить, что начать ведение графиков по договорам с контрагентами можно «плавно», не привязываясь к отчетным датам и не устанавливая некую «единую дату начала ведения графиков» для всех договоров.

Например, 28 апреля 2020 решено начать вести график платежей по одному из договоров аренды, по которому учреждение выступает арендодателем. Порядок действий в этом случае будет следующим:

В карточке договора следует установить флажок «Вести графики исполнения – График платежей».

Ввести новый график платежей по договору и указать в нем только неисполненные платежи по состоянию на 28.04.2020, т.е. все ожидаемые платежи, начиная с 28.04.2020, и до конца договора. Если полный (точный) график платежей на данный момент неизвестен, его можно ввести частично и затем уточнить. Все введенные на данном этапе ожидаемые платежи сформируют показатели «Оплата — план» в разделе «График платежей» отчета «Контроль исполнения договоров».

При поступлении платежей от арендатора и отражении в бухгалтерском учете кассовых и расчетно-платежных документов (Кассовое поступление, Приходный кассовый ордер, Эквайринговая операция) в разделе «График платежей» отчета «Контроль исполнения договоров» будут формироваться показатели «Оплата — факт».

Подробнее про описанные в данной статье возможности можно прочитать в ресурсах ИТС-БЮДЖЕТ, например, в статье « Ведение и контроль исполнения графиков по договорам с контрагентами ».

Источник: buh.ru

Что такое дебиторская задолженность

Дебиторская задолженность — это совокупность документально подтвержденных долговых обязательств физических или юридических лиц перед компанией-партнером. Многие организации оказывают услуги или поставляют товары своим клиентам без предварительной оплаты, но на условиях, что получат денежную компенсацию в фиксированные сроки. Также данное понятие означает переплату по налоговым выплатам, выдачу займов сотрудникам компании, просроченное внесение учредителем доли в уставной капитал.

- Виды дебиторской задолженности

- Основные отличия от кредиторской задолженности

- Инвентаризация дебиторских активов

- Взыскание долговых обязательств

- Списание дебиторской задолженности

Виды дебиторской задолженности

В зависимости от того, как складываются взаимоотношения с партнерами в вопросе о закрытии финансовых обязательств, принято выделять 6 разновидностей дебиторской задолженности:

- Текущая (краткосрочная) — это значит, что срок выплаты долга не может превышать 12 месяцев.

- Долгосрочная — оплата ожидается не ранее, чем через год.

- Нормальная — крайняя дата, к наступлению которой необходимо произвести выплату, еще не наступила.

- Просроченная — относится к случаям, когда после окончания документально закрепленных сроков клиент так и не перечислил денежные средства.

- Сомнительная — говорит о том, что существует риск не взыскать задолженность, если долг не обеспечен залогом или иной гарантией.

- Безнадежная — вернуть деньги не представляется возможным по причине банкротства, ликвидации организации заемщика или истечения срока исковой давности.

Практика показывает, что полностью исключать вероятность возникновения невозвратной дебиторской задолженности, поэтому специалисты рекомендуют сформировать на такие случаи финансовый резерв из других отчислений. Если долг признан безнадежным, на сумму покрытия убытков распространяются налоговые льготы.

Основные отличия от кредиторской задолженности

Понятие кредиторской задолженности основывается на тех же принципах товарно-денежных отношений, что и дебиторской. Главное отличие заключается в том, что ваша компания берет на себя обязательства по возврату денежных средств контрагентам. Еще одна важная деталь — только кредитор может вносить изменения в условия соглашения между сторонами (за исключением случаев, отдельно оговоренных в договоре или регулируемых на законодательном уровне).

При желании и наличии возможности, кредиторскую задолженность можно погасить досрочно. Однако в этом случае теряется преимущество подобного подхода. Например, выступая в качестве дебитора, организация может получить товар за счет стороннего капитала, реализовать его на выгодных для себя условиях, а с полученной выручки рассчитаться с кредитором.

Дебитор может передать свои обязательства по долгам третьему лицу только с позволения стороны, в распоряжении которой находится дебиторская задолженность.

Инвентаризация дебиторских активов

Дебиторскую задолженность относят к финансовым активам организации, то есть она является полноценной частью имущества компании и подлежит обязательному внесению в бухгалтерский баланс. Процедура проводится с определенной периодичностью (минимум — 1 раз в конце года). Помимо необходимости отразить данную информацию в налоговой отчетности, к инвентаризации прибегают в следующих случаях: происходит смена формы собственности; существует риск, что документация могла пострадать в результате стихийного бедствия или иного форс-мажора; компания готовится к закрытию или банкротству.

В процессе контроля имеющихся у партнеров дебиторских задолженностей, сотрудники предприятия поднимают все имеющиеся документы: договоры, акты приемки работ, гарантийные письма, накладные и т. п. Это позволяет подтвердить отсутствие выплат по предоставленным товарам / оказанным услугам, определить размеры непогашенных долгов и оценить вероятность их успешного взыскания. В результате составляется акт, на основе которого руководство обязано подтвердить, как поступить с дебиторскими активами — начать процедуру возмещения денежных средств или списать задолженность.

Взыскание долговых обязательств

По окончанию срока, установленного в двустороннем договоре, дебиторская задолженность переходит в статус просроченной — только после этого кредитор вправе предпринимать какие-либо шаги для ее взыскания.

В число мер по урегулированию ситуации в досудебном порядке входит конструктивный диалог с компанией-должником. Чтобы не обострять ситуацию, не рекомендуется начинать общение с позиции силы. Прежде всего, необходимо выяснить, по какой причине возникла задержка с оплатой. После этого запрашивается акт сверки — данный документ является официальным подтверждением того, что дебитор признает за собой все ранее оговоренные обязательства. Если ни на одном из перечисленных этапов не возникло разногласий, можно пойти на встречу и согласовать отсрочку или вариант поэтапной уплаты долга.

Что делать, если контрагент не намерен возмещать сумму долга? В этом случае необходимо обратиться в суд. Сделать это можно через 30 суток со дня получения дебитором официальной претензии о несоблюдении сроков возмещения финансовых средств (отправляется заказным письмом с уведомлением). Чтобы запустить данную процедуру, потребуются все документы о сотрудничестве с неплательщиком, собранные на этапе инвентаризации.

Прежде чем обратиться в суд, рекомендуется проверить текущий статус должника и его платежеспособность. Кроме того следует учитывать исковую давность, которая составляет 3 года. В ряде случаев целесообразнее списать убыток, чем, например, нести дополнительные издержки в попытке вернуть долг с ликвидированного предприятия.

Списание дебиторской задолженности

Процедуру можно запустить только с письменного согласия руководства компании-кредитора по итогам инвентаризации. Списание проводится, если долг признан безнадежным вследствие одной из следующих причин:

- Предприятие-должник исключено из перечня ЕГРЮЛ.

- ИП, являющийся дебитором, признан банкротом или умер.

- Суд отказал в удовлетворении претензий кредитора.

- Превышен срок исковой давности.

В результате составляется акт с указанием причин списания в убыток долга и других сведений. Однако сама процедура не предполагает аннулирования дебиторской задолженности в бухгалтерском балансе. Соответствующие данные необходимо отражать в отчетности на протяжении 5 лет, периодически отслеживая (если в этом есть необходимость) изменения финансового состояния должника.

Источник: www.lockobank.ru

Что такое дебиторская задолженность и как её списать

Что такое дебиторская задолженность и чем она отличается от кредиторской

Дебиторская задолженность — это деньги, которые обязаны выплатить, но не выплатили компании юридические и физические лица, с которыми она взаимодействует. Сумма образуется, когда одна сторона выполнила свои обязательства по договору, а вторая — нет.

Например, у фирмы заключён с кафе договор на поставку пластиковых стаканчиков. Она отгрузила товар, но оплату ещё не получила. Деньги, которые компании положены за посуду, образуют дебиторскую задолженность. А для кафе она уже кредиторская: это оно должно денег. Бывает и наоборот: учреждение внесло полную предоплату, но заказ пока не получило.

Тогда это у него возникает дебиторская задолженность по отношению ко второму участнику сделки.

Вообще, это — неразрывная пара. Если у одного контрагента возникает дебиторская задолженность, то у второго она кредиторская.

Такого не произойдёт, если сразу обменивать товар на деньги. Однако, если речь не о покупке хлеба в офлайн‑магазине, организовать это не всегда просто, особенно в бизнесе. В итоге даже классическая схема «Утром деньги — вечером стулья» — хороший пример образования дебиторской задолженности.

Какой бывает дебиторская задолженность

По срокам погашения

Она может быть краткосрочной и долгосрочной. В первом случае её погашение ожидается в течение года с момента заключения договора, во втором — более чем через 12 месяцев.

По состоянию

Бывает нормальной и просроченной. В первом случае оба участника сделки исполняют обязательства в условленный период, во втором — кто‑то не соблюдает договорённости. Например, компания отгрузила стаканчики в кафе. По бумагам оно должно оплатить товар в течение месяца с даты доставки. Первые 30 дней задолженность будет считаться нормальной — всё в рамках договора.

Спустя месяц — станет просроченной.

По вероятности погашения

Бывает сомнительной и безнадёжной. Первой считается Приказ Минфина России от 29 июля 1998 года № 34н «Об утверждении Положения по ведению бухгалтерского учёта и бухгалтерской отчётности в Российской Федерации» задолженность, которая не погашена или с высокой степенью вероятности не будет погашена в срок, указанный в договоре.

При этом она не обеспечена никакими гарантиями в виде, например, залога или поручительства. Безнадёжная — та, по которой деньги определённо НК РФ, статья 266. Расходы на формирование резервов по сомнительным долгам не вернут. Например, если должник — банкрот или истёк срок исковой давности, в течение которого можно предъявить к нему претензии.

По основаниям возникновения

Выделяются несколько групп дебиторов, то есть должников. Учёт задолженности для них ведётся на разных учётных счетах. Это:

- Поставщики и подрядчики — счёт 60. Они должны денег за отгруженные товары или оказанные услуги компании.

- Покупатели и заказчики — счёт 62. Компания заплатила, а они ещё не предоставили товары и услуги.

- Налоговая — счёт 68. У компании есть переплата по налогам и сборам или право на вычет. , а также фонды обязательного медицинского и социального страхования — счёт 69. Например, когда компания сделала выплату работнику из собственных средств и ждёт возмещения.

- Персонал по оплате труда — счета 70 и 73. Здесь две составляющих долга. Первая, счёт 70, — оплата труда. Задолженность возникает, если, например, работнику дали аванс за ещё не сделанную работу. Счёт 73 же касается остальных выплат. Например, если компания предоставляет сотруднику заём.

- Подотчётные лица — счёт 71. Это касается работников, которые получают деньги на что‑то, а потом отчитываются об этом. Допустим, завхоз взял 2 000 рублей на покупку швабр, возникла дебиторская задолженность. Принёс инвентарь, чеки и сдачу — она погашена.

- Учредители — счёт 75. Они становятся дебиторами, если обещали внести вклад в уставной капитал, но этого не сделали.

- Разные дебиторы — счёт 76. Сюда попадают все остальные.

Как управлять дебиторской задолженностью

Стоит проследить за несколькими этапами.

Проводить инвентаризацию дебиторской задолженности и её анализ

Инвентаризацией имущества и обязательств необходимо Приказ Минфина России от 29 июля 1998 года № 34н «Об утверждении Положения по ведению бухгалтерского учёта и бухгалтерской отчётности в Российской Федерации» заняться перед составлением годовой бухгалтерской отчётности и в некоторых других случаях вроде смены материально ответственных лиц или стихийного бедствия. Но никто не запрещает делать это чаще. Своевременная инвентаризация напомнит о существующих долгах и поможет выявить тенденцию, почему они, в принципе, образуются.

Установить правила работы с дебиторской задолженностью

Нужно определить, кто и как контролирует выполнение контрагентами обязательств, напоминает о приближении сроков расчёта и так далее.

Определить максимальный размер дебиторской задолженности

Можно установить границу, которую не стоит пересекать, давая контрагентам возможность отсрочки платежей и допуская другие условия для формирования дебиторской задолженности. Тогда её размер не будет критичным и не возникнет ситуации, когда компания выполнила свои обязательства перед всеми, но денег ей не хватает вообще ни на что.

Продумать методы воздействия на дебиторов

Прежде всего речь о штрафах и пенях за просрочку, которые стоит указывать в договорах. Это вряд ли спасёт в случае безнадёжной задолженности. Но будет стимулировать платить вовремя тех, кто собирался это делать, но не сейчас.

Сформировать критерии оценки контрагентов

Например, можно выяснить:

- не участвует ли потенциальный контрагент в судебных разбирательствах;

- нет ли его в реестре недобросовестных поставщиков;

- не находится ли он на какой‑либо стадии банкротства;

- не ведётся ли в отношении него исполнительное производство.

Также стоит заранее проверять платёжеспособность контрагентов, чтобы не умножать дебиторскую задолженность.

Как взыскать дебиторскую задолженность

Есть несколько способов получить сумму долга вместе с неустойкой. При этом пени можно начислить, даже если санкций нет в договоре, — в размере ГК РФ, статья 395. Ответственность за неисполнение денежного обязательства ключевой ставки Центробанка.

Внесудебный способ взыскания

Консенсус достигается переговорами. Контрагенты могут придумать новые условия погашения долга. Например, перенести срок расчётов или сойтись на том, что вместо денег дебитор рассчитается услугами или товаром.

Досудебный способ взыскания

В адрес дебитора направляется письменная претензия с требованием вернуть долг. Можно отправить её ценным письмом с описью вложения, чтобы у вас было подтверждение, что вы опробовали этот способ. Оно может пригодиться в будущем. Но имейте в виду: иногда в договоре между контрагентами указано, как они шлют друг другу документы. Если такой пункт есть, необходимо его соблюдать.

Если в течение 30 дней с момента отправления дебитор не отреагировал, можно идти в суд.

Судебный способ взыскания

Обращаться нужно в арбитражный суд, предоставив одну из этих бумаг:

- Заявление о выдаче судебного приказа. Его можно предпочесть АПК РФ, статья 229.2. Дела приказного производства , если сумма требований не превышает 500 тысяч рублей. Этим путём вопрос обычно решается быстрее, и необязательно заранее направлять досудебную претензию. . К нему уже нужно приложить досудебную претензию и ответ на неё, если есть.

В обоих случаях понадобятся бумаги, которые подтверждают долг. Если суд встанет на вашу сторону, то, когда пройдёт срок апелляции, выдаст исполнительный лист. С ним необходимо обратиться к судебным приставам или непосредственно в банк, где открыт счёт у дебитора.

Срок исковой давности для подобных дел — три ГК РФ, статья 196. Общий срок исковой давности года. Он считается с последнего дня, когда деньги можно было отдать в рамках договора. Если в бумагах такой даты нет — с момента направления требования погасить долг.

Если срок исковой давности приостанавливался ГК РФ, статья 202. Приостановление течения срока исковой давности , он может растянуться до 10 ГК РФ, статья 196. Общий срок исковой давности лет. Такое бывает, если, например, кредитору помешало обратиться в суд обстоятельство непреодолимой силы (землетрясение, война и тому подобное).

Когда срок исковой давности истекает, задолженность остаётся только списать.

Как списать дебиторскую задолженность

Начать следует с инвентаризации долга, по результатам которой заполняется форма ИНВ‑ 17 Постановление Госкомстата РФ от 18 августа 1998 года № 88 «Об утверждении унифицированных форм первичной учётной документации по учёту кассовых операций, по учёту результатов инвентаризации» . Этот акт, а также бухгалтерская справка с указанием суммы и объяснением, почему взыскать её нет возможности, требуются, чтобы на их основании руководитель выпустил приказ о списании задолженности.

Важно при этом собрать пакет документов, подтверждающих безнадёжность долга. Это может быть выписка из реестра юридических лиц о ликвидации компании-дебитора или постановление судебного пристава о том, что получить деньги не выйдет. Так тщательно готовить бумаги нужно для налоговой, сотрудники которой будут проверять списанные суммы.

При этом хранить документы, подтверждающие факт списания задолженности, надо не менее пяти лет. В течение этого времени необходимо учитывать неактуальный долг на счету 007 «Списанная в убыток задолженность неплатёжеспособных дебиторов».

Источник: lifehacker.ru