Формирование стоимости объекта капитального строительства в 1с Дата публикации 26.07.2019 Первоначальная стоимость приобретенного объекта основных средств определяется в сумме фактических

Применение ПБУ 18/02 и балансового метода в «1С:Бухгалтерии 8»

Эксперты 1С продолжают рассказывать о применении в «1С:Бухгалтерии 8» (ред. 3.0) новой редакции ПБУ 18/02, утв. приказом Минфина России от 20.11.2018 № 236н, и балансового метода при определении временных разниц. В этой статье приводим примеры отражения в «1С:Бухгалтерии 8» (ред. 3.0) долгосрочного займа на создание инвестиционного актива и расходов на НИОКР.

Новая редакция ПБУ 18/02, утв. приказом Минфина России от 20.11.2018 № 236н, действует с отчетности за 2020 год. Организации вправе применять новые правила и ранее, например с 2019 или с 2018 года.

О поддержке новых положений ПБУ 18/02 и алгоритмах расчетов в программе читайте в статье «ПБУ 18/02: как применяется балансовый метод в «1С:Бухгалтерии 8″».

Долгосрочный заем на создание инвестиционного актива

Рассмотрим на примере, как в «1С:Бухгалтерии 8» редакции 3.0 отражаются постоянные и временные разницы (ПР и ВР) в оценке внеоборотного актива (ВНА) и в оценке основного средства (ОС) и каким образом признаются и погашаются отложенные налоговые обязательства (ОНО) по видам указанных активов.

Пример 1

ООО «Графробот» применяет ОСНО и положения ПБУ 18/02 балансовым методом. В январе 2018 года организация получила от займодавца долгосрочный заем на строительство нежилого помещения в размере 10 млн руб. Договор займа заключен на период с января 2018 года по апрель 2019 года включительно. Проценты по займу начисляются по ставке 18 % годовых исходя из количества дней в текущем месяце. Для строительства объекта организация привлекла независимую подрядную организацию. Строительные работы велись непрерывно с февраля 2018 года по февраль 2019 года включительно. В марте 2019 года объект введен в эксплуатацию (срок полезного использования (СПИ) объекта — 360 месяцев). Нежилое помещение используется для управленческих нужд организации. Организация начисляет амортизацию по основным средствам линейным способом, амортизационную премию не применяет. Общехозяйственные расходы включаются в себестоимость продаж (метод директ-костинг).

В бухгалтерском учете расходы по займам признаются прочими расходами, но могут и включаться в стоимость инвестиционного актива, если заем (кредит) привлекается для его покупки (ч. II ПБУ 15/2008 «Учет расходов по займам и кредитам», утв. приказом Минфина России от 06.10.2008 № 107н). Определение инвестиционного актива приводится в пункте 7 ПБУ 15/2008: это объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету в качестве основных средств, нематериальных активов (НМА) или иных внеоборотных активов.

Проценты по займу (кредиту) включаются в стоимость инвестиционного актива при соблюдении следующих условий (п. 9 ПБУ 15/2008):

- расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете;

- расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете;

- начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива.

Если работы по приобретению, сооружению и (или) изготовлению инвестиционного актива приостанавливаются (прекращаются) или инвестиционный актив начинает использоваться для производства продукции (работ, услуг), то проценты по займу (кредиту) признаются прочими расходами (п.п. 11-13 ПБУ 15/2008).

Для целей налогообложения прибыли расходы в виде процентов по долговым обязательствам любого вида включаются в состав внереализационных расходов (пп. 2 п. 1 ст. 265, п. 1 ст. 269 НК РФ). Начисленные проценты включаются в состав внереализационных расходов на конец каждого месяца соответствующего отчетного (налогового) периода и на дату возврата займа вне зависимости от сроков выплаты по условиям договора (пп. 2 п. 1 ст. 265, п. 1 ст. 269, п. 8 ст. 272, п. 4 ст. 328 НК РФ). Предельная величина начисленных процентов, признаваемых в расходах, установлена только по договорам, относящимся к контролируемым сделкам (ст. 269 НК РФ, письмо Минфина России от 19.09.2018 № 03-03-06/1/67126).

1С:ИТС

Подробнее об учете долгосрочных займов (кредитов), направленных на формирование инвестиционного актива, см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» раздела «Инструкции по учету в программах 1С».

В «1С:Бухгалтерии 8» редакции 3.0 получение займа отражается документом Поступление на расчетный счет с видом операции Получение займа от контрагента, а возврат суммы основного долга и уплата процентов — документом Списание с расчетного счета с видом операции Возврат займа контрагенту. При этом счета учета определяются программой автоматически. Для учета долгосрочных займов в рублях используется счет 67.03 «Долгосрочные займы», а для учета процентов по долгосрочным займам — счет 67.04 «Проценты по долгосрочным займам». О том, как поддерживаются операции с кредитами и займами в «1С:Бухгалтерии 8» редакции 3.0, см. в статье «Новые возможности «1С:Бухгалтерии 8» ред. 3.0: операции с кредитами и займами».

Для начисления процентов по долговым обязательствам следует использовать документ Операция (раздел Операции — Операции, введенные вручную).

Обратите внимание, что вводить проводки вручную следует таким образом, чтобы выполнялись условия (ключевое правило соотношения сумм проводки):

Сумма = Сумма Дт НУ + Сумма Дт ПР + Сумма Дт ВР;

Сумма = Сумма Кт НУ + Сумма Кт ПР + Сумма Кт ВР,

где Сумма — сумма проводки для целей бухгалтерского учета (БУ).

Операции 2018 года

По условиям Примера 1 в январе 2018 года строительство объекта еще не началось. Начисленные проценты включаются в состав прочих расходов с помощью корреспонденции счетов:

Дебет 91.02 Кредит 67.04

— на сумму процентов за январь (98 630 руб.). Для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии:

Примечание

Расчет суммы процентов для Примера 1 в данной статье не приводится.

Сумма Дт НУ: 91.02 и Сумма Кт НУ: 67.04.

Аналогичным образом проценты по договору займа включаются в расходы в марте — апреле 2019 года, после того как работы по созданию инвестиционного актива будут закончены.

Поскольку в январе 2018 года временные разницы на балансовых счетах не выявляются, отложенные налоговые активы и обязательства (ОНА и ОНО) не признаются.

С февраля 2018 года начинаются строительные работы. Поэтому с этого момента начисленные проценты в бухгалтерском учете должны включаться в стоимость инвестиционного актива. Для учета затрат по возведению зданий и сооружений, монтажу оборудования и других расходов на капитальное строительство в программе используется субсчет 08.03 «Строительство объектов основных средств».

В документе Операция по кнопке Добавить следует ввести две записи регистра бухгалтерии.

1. Включение процентов в стоимость ВНА:

Дебет 08.03 Кредит 67.04

— на сумму процентов за февраль (138 082 руб.).

Параллельно заполняются специальные поля регистра бухгалтерии:

Сумма Дт ВР: 08.03

— на сумму временной разницы (138 082 руб.);

Сумма Кт НУ: 67.04

— на сумму (138 082 руб.).

2. Включение процентов в состав внереализационных расходов:

Дебет 91.02 Кредит 67.04

— с незаполненным полем Сумма.

При этом заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 91.02

— на сумму процентов за февраль (138 082 руб.);

Сумма Дт ВР: 91.02

— на сумму временной разницы со знаком «минус» (-138 082 руб.).

Ключевое правило соотношения сумм проводки соблюдено.

Пока ведутся работы по созданию инвестиционного актива (с февраля 2018 года по февраль 2019 года включительно), проценты по договору займа должны учитываться аналогичным образом, то есть включаться:

- в стоимость инвестиционного актива в бухгалтерском учете;

- во внереализационные расходы в налоговом учете.

Итак, в феврале 2018 года на счетах бухгалтерского учета 08.03 и 91.02 «Прочие расходы» выявлены временные разницы. В соответствии с алгоритмом расчета по ПБУ 18/02 (как в прежней, так и в новой редакции) на формирование отложенного налога не влияют временные разницы, учтенные на счетах 90 «Продажи», 91 «Прочие доходы и расходы» и 99 «Прибыли и убытки». Таким образом, на формирование отложенного налога будет влиять только сальдо временных разниц, отраженное на счете 08.03, которому соответствует вид активов и обязательств Внеоборотные активы.

Примечание

Доходы и расходы, отраженные на счетах 90 «Продажи», 91 «Прочие доходы и расходы» и 99 «Прибыли и убытки», для целей формирования бухгалтерской и налогооблагаемой прибыли учитываются в одном периоде, поэтому обобщенные на этих счетах временные разницы не должны приводить к признанию или погашению отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО).

Данная разница (138 082 руб.) является налогооблагаемой, поскольку в бухгалтерском учете балансовая стоимость по виду активов Внеоборотные активы превышает их стоимость, принимаемую для целей налогообложения. Налогооблагаемые временные разницы приводят к образованию отложенного налога, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п.п. 11, 15 ПБУ 18/02 в ред. Приказа № 236н).

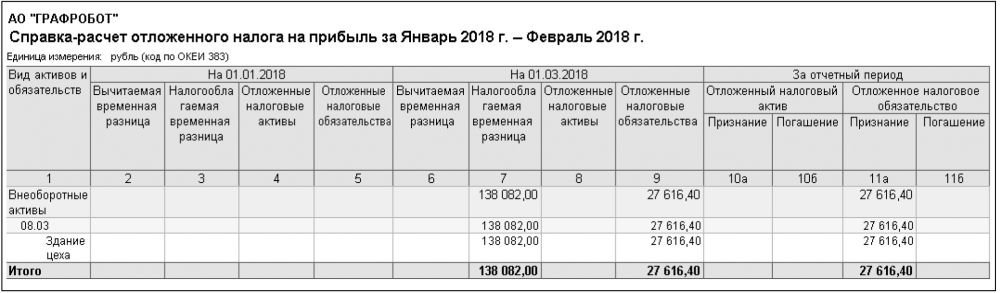

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 в феврале 2018 года по виду активов и обязательств Внеоборотные активы признается отложенное налоговое обязательство:

Дебет 68.04.2 Кредит 77

— на сумму 27 616,40 руб. (138 082 руб. х 20 %).

На рисунке 1 представлена справка-расчет отложенного налога за январь — февраль 2018 года.

Рис. 1. Признание ОНО за январь — февраль 2018 года

По мере того как продолжается строительство объекта и начисление процентов по договору займа, временная разница по виду активов Внеоборотные активы будет ежемесячно увеличиваться. Соответственно, при выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 ежемесячно будет признаваться отложенное налоговое обязательство.

На 01.01.2019 временная разница по виду Внеоборотные активы составляет 1 647 124 руб., а ОНО признается в сумме 329 424,80 руб. (1 647 124 руб. х 20 %).

В бухгалтерском балансе (утв. приказом Минфина России от 02.07.2010 № 66н) за 2018 год сумма отложенных налоговых обязательств отражается по строке 1420 и составляет 329 тыс. руб. В отчете о финансовых результатах изменение отложенных налоговых обязательств отражается по строке 2430. Поскольку по условиям Примера 1 сумма ОНО на начало 2018 года была нулевой, то значения в указанных строках будут совпадать.

Операции 2019 года

В конце февраля 2019 года временная разница по виду Внеоборотные активы увеличивается еще больше и составляет уже 1 938 083 руб. ОНО признается в сумме 387 616,60 руб. (1 938 083 руб. х 20 %). Соответственно, с начала года изменение ОНО составляет 58 191,80 руб. (387 616,60 — 329 424,80 руб.).

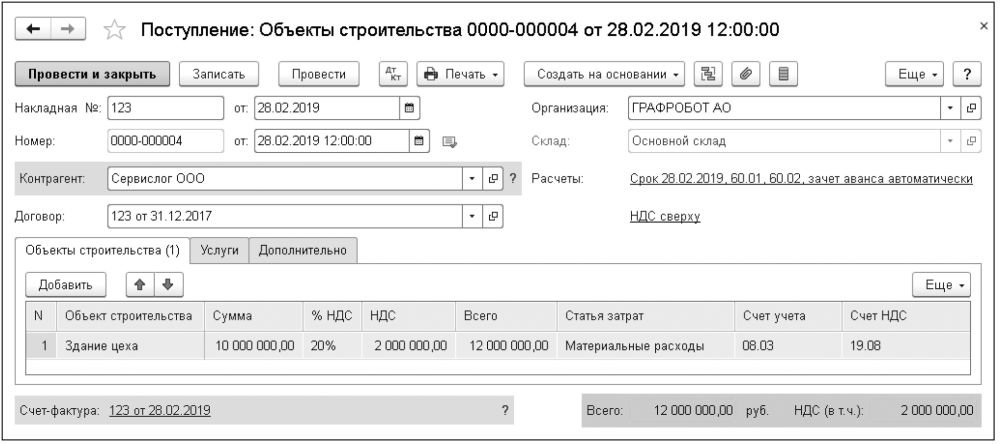

В феврале 2019 года завершается строительство нежилого помещения. Приемка объекта строительства у подрядной организации регистрируется в учетной системе документом Поступление (акт, накладная) (раздел Покупки) с видом операции Объекты строительства (рис. 2).

Рис. 2. Поступление объектов строительства

В шапке документа следует указать наименование контрагента, договор с контрагентом, проверить счета учета и сроки расчетов по ссылке в поле Расчеты.

Предположим, договорная стоимость строительных работ составляет 12 млн руб. (в т. ч. НДС 20 % 2 млн руб.), и все расчеты с подрядчиком завершены. При заполнении табличной части документа на закладке Объекты строительства от пользователя потребуется ввести наименование объекта строительства, сумму, ставку НДС и статью затрат (данная статья используется в справочных целях для анализа затрат на строительство объекта). Счет учета затрат на капитальное строительство 08.03 и счет учета НДС 19.08 «НДС при строительстве основных средств» устанавливаются автоматически.

При проведении документа формируются проводки:

Дебет 60.01 Кредит 60.02

— на сумму зачета аванса поставщику (12 000 000 руб.);

Дебет 08.03 Кредит 60.01

— на стоимость объекта строительства (10 000 000 руб.);

Дебет 19.08 Кредит 60.01

— на сумму НДС (2 000 000 руб.).

Для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии Сумма Дт НУ: и Сумма Кт НУ:. Временные разницы при проведении документа не выявляются.

Для анализа сформированной стоимости объекта строительства в бухгалтерском и налоговом учете можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 08.03 (раздел Отчеты — Оборотно-сальдовая ведомость по счету). Отчет показывает, что разница между балансовой стоимостью объекта строительства и его стоимостью, принимаемой для целей налогообложения, составляет 1 938 083 руб. (за счет суммы начисленных процентов).

Принятие к учету и ввод в эксплуатацию нежилого помещения в марте 2019 года регистрируются документом Принятие к учету ОС с видом операции Объекты строительства (раздел ОС и НМА).

В шапке документа следует указать местонахождение ОС и материально ответственное лицо (МОЛ).

На закладке Внеоборотный актив следует указать способ поступления (Приобретение за плату) и наименование объекта строительства. По кнопке Рассчитать суммы автоматически рассчитается первоначальная стоимость нежилого помещения в бухгалтерском и налоговом учете, а также временные разницы, образовавшиеся за счет включения процентов в стоимость инвестиционного актива в бухгалтерском учете.

На закладке Основные средства по кнопке Добавить следует ввести информацию о новом основном средстве. Для этого потребуется создать новый элемент справочника Основные средства. В карточке ОС необходимо указать группу учета ОС (Здания), ввести краткое и полное наименование основного средства, в группе Классификация указать код ОКОФ и амортизационную группу, дополнительно заполнить сведения для инвентарной карточки основного средства. Остальные разделы в форме элемента справочника Основные средства заполняются автоматически при проведении документа Принятие к учету ОС.

Закладка Бухгалтерский учет заполняется пользователем следующим образом:

- указывается счет учета основного средства (до момента государственной регистрации права собственности — счет 01.08 «Объекты недвижимости, права собственности на которые не зарегистрированы»);

- в поле Порядок учета выбирается значение Начисление амортизации;

- выбирается способ начисления амортизации (Линейный);

- указывается счет, на котором будет накапливаться амортизация (02.01 «Амортизация основных средств, учитываемых на счете 01»);

- в поле Начислять амортизацию должен быть установлен флаг;

- указывается способ отражения расходов по амортизации, который выбирается из справочника Способы отражения расходов. В карточке способа указывается счет затрат (счет 26 «Общехозяйственные расходы») и аналитика, куда будут относиться расходы по амортизации;

- указывается срок полезного использования в месяцах для целей бухгалтерского учета (360).

Закладка Налоговый учет заполняется пользователем следующим образом:

- в поле Порядок включения стоимости в состав расходов выбирается значение Начисление амортизации;

- устанавливается флаг Начислять амортизацию;

- указывается срок полезного использования в месяцах для целей налогового учета (360).

Закладка Амортизационная премия не заполняется, так как в соответствии с учетной политикой организации амортизационная премия не применяется.

При проведении документа формируется запись регистра бухгалтерии:

Дебет 01.08 Кредит 08.03

— на стоимость объекта ОС (11 938 083 руб.).

При этом заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 01.08 и Сумма Кт НУ: 08.03

— на стоимость объекта ОС в налоговом учете (10 000 000 руб.);

Сумма Дт ВР: 01.08 и Сумма Кт ВР: 08.03

— на сумму временной разницы (1 938 083 руб.).

Как видим, временная разница по виду активов и обязательств Внеоборотные активы списывается записью по кредиту счета 08.03. Одновременно учитывается налогооблагаемая временная разница по виду активов и обязательств Основные средства.

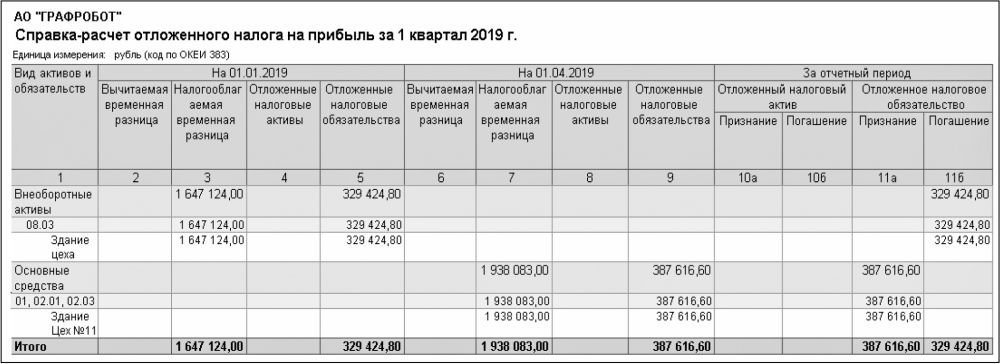

Таким образом, на 01.04.2019 разницы в оценке активов и обязательств составляют:

- 0 руб. (1 938 083 руб. — 1 938 083 руб.) — по виду Внеоборотные активы;

- 1 938 083 руб. — по виду Основные средства.

Рассмотрим проводки, автоматически сформированные программой при выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 за март 2019 года.

Согласно новому алгоритму расчетов проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату и рассчитанного на начало года.

Погашается ОНО по виду активов и обязательств Внеоборотные активы, признанное на начало 2019 года:

Дебет 77 Кредит 68.04.2

— на сумму 329 424,80 руб. (1 647 124 руб. х 20 %).

Сторнируется ОНО по виду активов и обязательств Внеоборотные активы, признанное за январь — февраль 2019 года:

СТОРНО Дебет 68.04.2 Кредит 77

— на сумму сторнированного ОНО 58 191,80 руб. (387 616,60 руб. — 329 424,80 руб.).

Признается ОНО по виду активов и обязательств Основные средства:

Дебет 68.04.2 Кредит 77

— на сумму 387 616,60 руб. (1 938 083 руб. х 20 %).

На рисунке 3 представлена справка-расчет отложенного налога за I квартал 2019 года.

Рис. 3. Погашение и признание ОНО за I квартал 2019 года

При выполнении регламентной операции Амортизация и износ ОС, входящей в обработку Закрытие месяца, в апреле 2019 года формируется бухгалтерская проводка:

Дебет 26 Кредит 02.01

— на сумму амортизации здания в бухгалтерском учете (11 938 083 руб. / 360 мес. = 33 161,34 руб.).

При этом автоматически заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26 и Сумма Кт НУ: 02.01

— на сумму начисленной амортизации в налоговом учете (10 000 000 руб. / 360 мес. = 27 777,78 руб.);

Сумма Дт ВР: 26 и Сумма Кт ВР: 02.01

— на сумму временных разниц (33 161,34 руб. — 27 777,78 руб. = 5 383,56 руб.).

По условиям Примера 1 временная разница, отраженная по дебету счета 26, погашается в этом же месяце при закрытии месяца (проходит «транзитом»), поэтому не приводит к формированию проводок по счету 77 согласно новому алгоритму расчетов. На формирование отложенного налога будет влиять только сальдо временных разниц, отраженное на счетах 01.08 и 02.01, и которому соответствует один и тот же вид активов и обязательств — Основные средства.

В апреле 2019 года сальдо временных разниц по виду Основные средства уменьшается, поскольку сумма амортизации в бухгалтерском учете превышает сумму амортизации, рассчитанную по данным налогового учета, на 5 383,56 руб. При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 за апрель 2019 года признание отложенного налогового обязательства по виду активов и обязательств Основные средства корректируется сторнировочной проводкой:

СТОРНО Дебет 68.04.2 Кредит 77

— на сумму 1 076,71 руб. (5 383,56 руб. х 20 %).

По мере амортизации объекта ОС временная разница по виду активов и обязательств Основные средства будет ежемесячно уменьшаться. Соответственно, при выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 признание ОНО будет ежемесячно корректироваться в сторону уменьшения. К концу 2019 года ВР по виду Основные средства составит 1 889 630,96 руб., а ОНО будет признан в сумме 377 926,19 руб. (1 889 630,96 руб. х 20 %).

В бухгалтерском балансе за 2019 год сумма ОНО отражается по строке 1420 и составляет 378 тыс. руб. В отчете о финансовых результатах изменение отложенных налоговых обязательств отражается по строке 2430 и составляет 49 тыс. руб. (378 тыс. руб. — 329 тыс. руб.).

Операции 2020 года и далее.

Начиная с 2020 года ОНО по виду активов и обязательств Основные средства начнет постепенно погашаться. По условиям Примера 1 отложенное налоговое обязательство будет окончательно погашено, когда здание полностью самортизируется (то есть в течение 360 месяцев начиная с апреля 2019 года).

Учет затрат на НИОКР

Рассмотрим следующий пример: как в «1С:Бухгалтерии 8» учитываются расходы на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР), как отражаются временные и постоянные разницы в оценке расходов на НИОКР, и каким образом признается и погашается ОНО.

Пример 2

ООО «Современные Технологии» применяет ОСНО и ПБУ 18/02 в ред. Приказа № 236н (балансовым методом). Силами сторонней организации организация проводит НИОКР по теме, включенной в Перечень, утв. Постановлением Правительства РФ от 24.12.2008 № 988.

В феврале 2019 года с исполнителем подписан акт сдачи-приемки выполненных работ. Договорная стоимость выполненных НИОКР составляет 10 млн руб. (НДС не облагается). Все расчеты с исполнителем по договору завершены.

Проведенные НИОКР дали положительные результаты, которые правовой охране не подлежат (не НМА). В марте 2019 года начато использование результатов НИОКР для управленческих нужд. В бухгалтерском учете срок списания расходов на НИОКР установлен равным 50 месяцам, списание производится линейным способом.

В налоговом учете затраты на НИОКР списываются единовременно в составе прочих расходов с применением коэффициента 1,5. В установленный срок организация представила в налоговый орган отчет о выполненных НИОКР.

К НИОКР относятся работы, связанные с осуществлением научной (научно-исследовательской), научно-технической деятельности и экспериментальных разработок, определенные Федеральным законом от 23.08.1996 № 127-ФЗ «О науке и государственной научно-технической политике».

Результаты НИОКР, не подлежащие правовой охране, следует учитывать в соответствии с правилами ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» (утв. приказом Минфина России от 19.11.2002 № 115н). Сведения о расходах по НИОКР отражаются в бухгалтерском учете в качестве вложений во ВНА (п. 5 ПБУ 17/02). По условиям Примера 2 соблюдены все требования, изложенные в пункте 7 ПБУ 17/02, для признания расходов на НИОКР в качестве самостоятельного инвентарного объекта учета: документально подтверждены расходы, подписан акт выполненных работ, работы привели к положительным результатам, которые используются в управленческих целях.

Списание расходов по НИОКР начинается с месяца, следующего за месяцем начала использования результатов НИОКР. Способы (в том числе линейный) и порядок списания указаны в разделе IV ПБУ 17/02.

Особенности признания компаниями затрат на НИОКР для целей налогообложения прибыли установлены в статье 262 НК РФ. Расходами на НИОКР признаются расходы, относящиеся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг), к созданию новых или усовершенствованию применяемых технологий, методов организации производства и управления (п. 1 ст. 262 НК РФ).

В общем случае расходы на НИОКР включаются в состав прочих расходов в отчетном (налоговом) периоде, в котором завершены исследования или разработки (отдельные этапы работ), независимо от полученного результата (п.п. 4, 5 ст. 262 НК РФ). Если же в результате НИОКР создается объект интеллектуальной собственности, то такие расходы учитываются в особом порядке, например могут признаваться нематериальными активами (п. 9 ст. 262 НК РФ).

Расходы на НИОКР, перечень которых утвержден Постановлением Правительства РФ от 24.12.2008 № 988, учитываются в размере фактических затрат с применением коэффициента 1,5 (п. 7 ст. 262 НК РФ). При этом налогоплательщик, использующий коэффициент 1,5, обязан представить в налоговый орган отчет о выполненных НИОКР. Сделать это организация обязана одновременно с подачей декларации по итогам налогового периода, в котором завершены соответствующие исследования и разработки (их отдельные этапы).

1С:ИТС

Подробнее об учете расходов на НИОКР см. в справочнике «Налог на прибыль организаций» раздела «Консультации по законодательству».

Операции 2019 года

По условиям Примера 2 в феврале 2019 года организация завершила НИОКР и подписала с исполнителем акт приемки работ. Приемка НИОКР регистрируется в учетной системе документом Поступление НМА (раздел ОС и НМА).

В шапке документа следует указать наименование контрагента, договор с контрагентом, проверить счета учета и сроки расчетов по ссылке в поле Расчеты.

В табличной части документа следует указать наименование объекта (выбирается из справочника), сумму и ставку НДС (Без НДС).

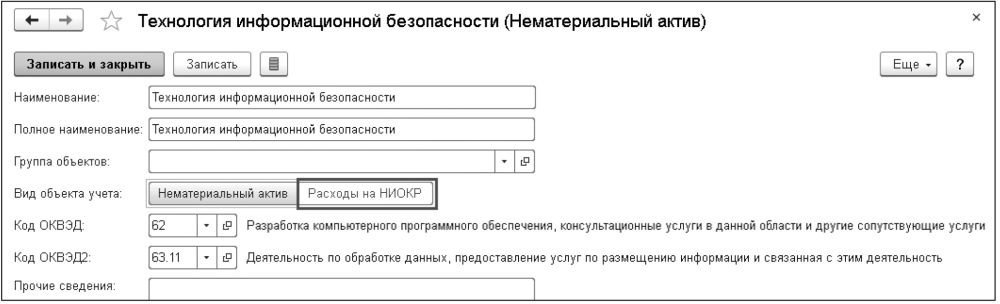

Обратите внимание, что для хранения объектов НМА и НИОКР предназначен один и тот же справочник — Нематериальные активы (раздел Справочники). Поскольку по условиям Примера 2 результаты НИОКР правовой охране не подлежат и объект интеллектуальной собственности не создается, то в карточке нематериального актива необходимо выбрать вид объекта учета — Расходы на НИОКР (рис. 4).

Рис. 4. Карточка НИОКР

В этом случае в документе Поступление НМА для учета затрат по НИОКР автоматически устанавливается счет 08.08 «Выполнение научно-исследовательских, опытно-конструкторских и технологических работ».

После проведения документа формируются проводки:

Дебет 60.01 Кредит 60.02

— на сумму зачета аванса поставщику (10 000 000 руб.);

Дебет 08.08 Кредит 60.01

— на стоимость затрат по НИОКР (10 000 000 руб.).

Для целей налогового учета соответствующие суммы отражаются в специальных полях регистра бухгалтерии Сумма Дт НУ: и Сумма Кт НУ:.

Поскольку в феврале 2019 года временные разницы на балансовых счетах не выявляются, отложенные налоговые активы и обязательства (ОНА и ОНО) не признаются.

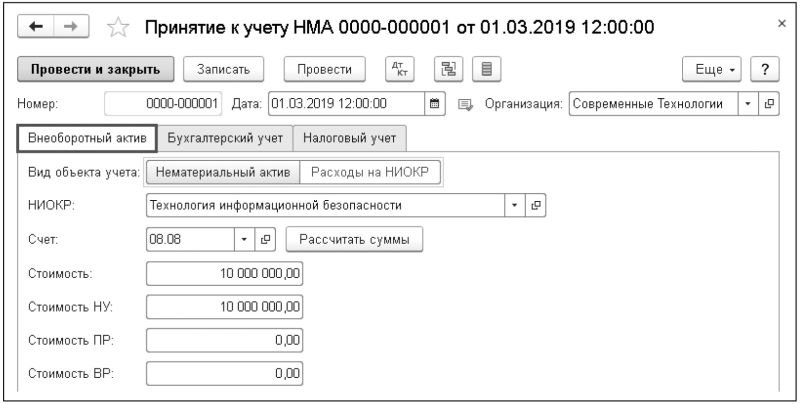

В марте 2019 года НИОКР, которые начинают использоваться в производственной деятельности, принимаются к учету. Признание расходов на НИОКР регистрируется документом Принятие к учету НМА (раздел ОС и НМА) с видом объекта учета Расходы на НИОКР (рис. 5).

Рис. 5. Признание расходов на НИОКР

На закладке Внеоборотный актив необходимо указать наименование НИОКР, при этом счет учета 08.08 устанавливается автоматически. По кнопке Рассчитать суммы автоматически рассчитается сумма затрат по НИОКР по данным бухгалтерского и налогового учета (10 000 000 руб.). Постоянные и временные разницы по виду активов и обязательств Внеоборотные активы не выявлены.

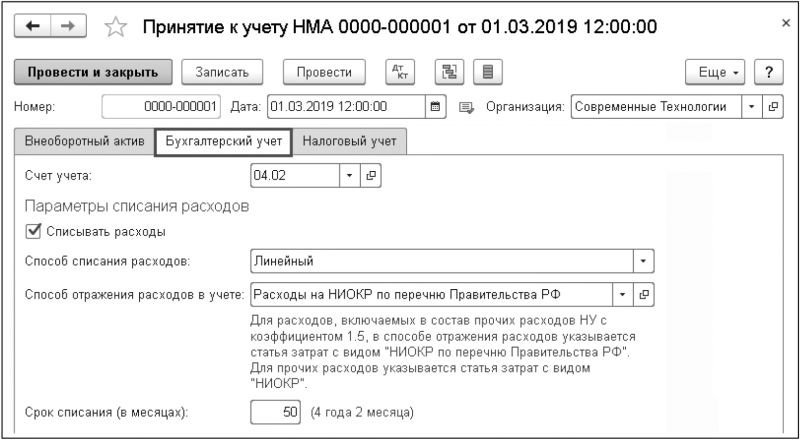

На закладке Бухгалтерский учет (рис. 6) автоматически устанавливается счет учета 04.02 «Расходы на научно-исследовательские, опытно-конструкторские и технологические работы». От пользователя потребуется указать параметры списания расходов:

- установить флаг Списывать расходы;

- в поле Способ списания расходов выбрать значение Линейный;

- выбрать способ отражения расходов по НИОКР из справочника Способы отражения расходов. Для расходов, включаемых в состав прочих расходов с коэффициентом 1,5, в способе отражения расходов указывается статья затрат с видом НИОКР по перечню Правительства РФ;

- указать срок списания в месяцах.

Рис. 6. Признание расходов на НИОКР

На закладке Налоговый учет в поле Порядок списания на расходы следует выбрать значение При принятии к учету.

При проведении документа формируются две записи регистра бухгалтерии.

- Признание расходов на НИОКР в качестве самостоятельного объекта бухгалтерского учета:

Дебет 04.02 Кредит 08.08

— на сумму понесенных затрат (10 000 000 руб.).

Одновременно заполняются специальные поля регистра бухгалтерии:

Сумма Дт ВР: 04.02

— на сумму временной разницы (10 000 000 руб.);

Сумма Кт НУ: 08.08

— на сумму (10 000 000 руб.).

- Включение расходов на НИОКР в состав прочих расходов:

Дебет 26 Кредит 08.08

— с незаполненным полем Сумма.

При этом заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26

— на сумму признанных расходов на НИОКР с коэффициентом 1,5 в налоговом учете (15 000 000 руб.);

Сумма Дт ПР: 26

— на сумму постоянной разницы со знаком «минус» (-5 000 000 руб.). Указанная разница не представляет собой разницу между балансовой стоимостью актива (расходов на НИОКР) и его стоимостью, принимаемой для целей налогообложения, поэтому автоматически квалифицируется программой в качестве постоянной разницы (ПР);

Сумма Дт ВР: 26

— на сумму временной разницы со знаком «минус» (-10 000 000 руб.).

При выполнении регламентной операции Закрытие счетов 20, 23, 25, 26, входящей в обработку Закрытие месяца за март 2019 года, сумма расходов на НИОКР, признанная в налоговом учете с коэффициентом 1,5, учитывается в управленческих расходах, что отражается корреспонденцией:

Дебет 90.08.1 Кредит 26

— с незаполненным полем Сумма.

При этом заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 90.08.1 и Сумма Кт НУ: 26

— на сумму управленческих расходов в налоговом учете (15 000 000 руб.);

Сумма Дт ПР: 90.08.1 и Сумма ПР НУ: 26

— на сумму выявленной постоянной разницы со знаком «минус» (-5 000 000 руб.);

Сумма Дт ВР: 90.08.1 и Сумма Кт ВР: 26

— на сумму выявленной временной разницы со знаком «минус» (-10 000 000 руб.).

При определении финансовых результатов (регламентная операция Закрытие счетов 90, 91) также фиксируются временные и постоянные разницы в специальных полях регистра бухгалтерии:

Сумма Дт ПР: 90.09 и Сумма ПР НУ: 99.01.1

— на сумму постоянной разницы (5 000 000 руб.);

Сумма Дт ВР: 90.09 и Сумма Кт ВР: 99.01.1

— на сумму временной разницы (10 000 000 руб.).

Проанализируем постоянные (ПР) и временные разницы (ВР), выявленные в марте 2019 года и отраженные на счетах бухгалтерского учета в специальных ресурсах регистра бухгалтерии:

- ВР, отраженная по дебету счета 26 «Общехозяйственные расходы», погашается в этом же месяце при закрытии месяца (проходит «транзитом»), поэтому не приводит к формированию проводок по счетам 09 и 77;

- ВР, отраженная на субсчетах счета 90 «Продажи», также не приводит к признанию или погашению ОНА и ОНО.

Таким образом, на формирование отложенного налога будет влиять только сальдо временных разниц, отраженных на счете 04.02 (10 000 000 руб.). Сальдо счетов 04 и 05 соответствует вид активов и обязательств Нематериальные активы. Данная разница является налогооблагаемой, поскольку балансовая стоимость в бухгалтерском учете по виду актива Нематериальные активы превышает его стоимость, принимаемую для целей налогообложения.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 за март 2019 года признается ОНО по виду активов и обязательств Нематериальные активы:

Дебет 68.04.2 Кредит 77

— на сумму 2 000 000 руб. (10 000 000 руб. х 20 %).

Помимо этого, признается постоянный налоговый доход:

Дебет 68.04.2 Кредит 99.02.3

— на сумму 1 000 000 руб. (5 000 000 руб. х 20 %).

Постоянный налоговый расход (доход) рассчитывается как произведение сальдо постоянных разниц по счету налогооблагаемой прибыли (99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения») и текущей ставки налога. Аналитический учет постоянного налогового расхода (дохода) по видам активов и обязательств не требуется и не поддерживается.

Начиная с апреля 2019 года расходы на НИОКР в бухгалтерском учете начинают списываться. Обратите внимание, что счет 05 «Амортизация нематериальных активов» для списания расходов по НИОКР не применяется.

Данная операция отражается в бухгалтерском учете записью по кредиту счета 04 в корреспонденции с дебетом счетов учета затрат на производство (20, 26) (см. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцию по его применению, утв. приказом Минфина России от 31.10.2000 № 94н).

При выполнении регламентной операции Амортизация НМА и списание расходов по НИОКР, входящей в обработку Закрытие месяца, в апреле 2019 года в информационной базе формируется бухгалтерская проводка:

Дебет 26 Кредит 04.02

— на сумму списания стоимости НИОКР (10 000 000 руб. / 50 мес. = 200 000 руб.).

В налоговом учете расходы на НИОКР уже списаны, поэтому автоматически рассчитываются временные разницы (200 000 руб. — 0 руб. = 200 000 руб.), которые фиксируются в полях:

Сумма Дт ВР: 26 и Сумма Кт ВР: 04.02.

В апреле 2019 года сальдо временных разниц по виду активов и обязательств Нематериальные активы уменьшается на 200 000 руб.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 за апрель 2019 года признание отложенного налогового обязательства по виду активов и обязательств Нематериальные активы сторнируется:

СТОРНО Дебет 68.04.2 Кредит 77

— на сумму 40 000 руб. (200 000 руб. х 20 %).

Поскольку сумма расходов на НИОКР в бухгалтерском учете постепенно списывается, сальдо временных разниц будет постепенно уменьшаться.

К концу 2019 года временная разница по виду активов и обязательств Нематериальные активы составит 8 200 000 руб., ОНО будет признано в сумме 1 640 000 руб. (8 200 000 руб. х 20 %).

В бухгалтерском балансе за 2019 год сумма отложенных налоговых обязательств отражается по строке 1420 (1 640 тыс. руб.). В отчете о финансовых результатах изменение отложенных налоговых обязательств отражается по строке 2430 (1 640 тыс. руб.).

Операции 2020 года и далее.

Начиная с 2020 года ОНО по виду активов и обязательств Нематериальные активы начнет постепенно погашаться.

По условиям Примера 2 отложенное налоговое обязательство будет окончательно погашено, когда расходы на НИОКР в бухгалтерском учете полностью спишутся (то есть в течение 50 месяцев начиная с апреля 2019 года).

Рассмотрим формирование стоимости Объекта строительства , определяемой исходя из расходов на его создание, в конфигурации "Бухгалтерия предприятия, редакция 3.0".[I]. Если монтажом Объекта строительства занимался подрядчик, то нужно принять к учету выполнение подрядных работ и учесть стоимость этих работ в стоимости ОС. Формируем документ «Поступление услуг» (Рис.1): Раздел Покупки — Поступление (акты, накладные). Рис. 1. Этим же документом можно оформить аренду различных средств, для постройки объекта . В документе «Поступление» заполняем шапку…

Формирование стоимости объекта капитального строительства в 1с

Дата публикации 26.07.2019

Первоначальная стоимость приобретенного объекта основных средств определяется в сумме фактических капитальных вложений, которые включают цену приобретения, затраты на доставку к месту назначения, разгрузку, установку и монтаж (п. 15 СГС «Основные средства», утв. приказом Минфина России от 31.12.2016 № 257н).

Если первоначальная стоимость основного средства формируется из затрат по нескольким договорам, то сначала они аккумулируются на счете 106 01. Аналитический учет по этому счету ведется в многографной карточке (ф. 0504054) в разрезе видов (кодов) затрат по каждому приобретаемому объекту.

Бюджетная классификация применяется в зависимости от экономического содержания расходов по каждому договору. Порядок применения КОСГУ утвержден приказом Минфина России от 29.11.2017 № 209н (далее — Порядок № 209н), порядок формирования и применения кодов бюджетной классификации — приказом Минфина России от 08.06.2018 № 132н.

В соответствии с пп. 99, 118 инструкции, утв. приказом Минфина России от 01.12.2010 № 157н, готовые к установке строительные конструкции и детали учитываются в качестве материальных запасов на счете 105 04. Следовательно, комплектующие части до установки учитываются в составе материалов. Далее стоимость этих материалов списывается на счет 106 01 наряду с другими затратами, которые включаются в первоначальную стоимость объекта основных средств.

Расходы по оплате договоров на приобретение (изготовление) всех видов материалов (включая строительные материалы) для целей капитальных вложений относятся на подстатью 347 КОСГУ (п. 11.4.7 Порядка № 209н). Выбытие таких материалов отражается по подстатье 447 КОСГУ (п. 12.4.7 Порядка № 209н).

Под расходами для целей капитальных вложений подразумеваются расходы для формирования или увеличения стоимости объектов основных средств, нематериальных и непроизведенных активов (п. 7 Порядка № 209н).

Любые работы, услуги для целей капитальных вложений (в т.ч. на доставку, установку), которые формируют первоначальную стоимость основных средств, оплачиваются по подстатье 228 КОСГУ (п. 10.2.8 Порядка № 209н). Разъяснения даны в письме Минфина России от 07.06.2019 № 02-08-10/42093.

Формирование стоимости объекта основных средств прекращается, когда он становится пригоден для использования по назначению (п. 19 СГС «Основные средства»). После этого объект принимается к учету в состав основных средств.

В обновленных практических статьях справочников хозяйственных операций показано, как в программе сформировать стоимость объекта основных средств на основании нескольких договоров:

- по «1С:БГУ 8» для бюджетных и автономных учреждений;

- по «1С:БГУ 8» для казенных учреждений.

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

Для анализа сформированной стоимости объекта строительства в бухгалтерском и налоговом учете можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 08.03 (раздел Отчеты — Оборотно-сальдовая ведомость по счету). Отчет показывает, что разница между балансовой стоимостью объекта строительства и его стоимостью , принимаемой для целей налогообложения, составляет 1 938 083 руб. (за счет суммы начисленных процентов). Принятие к учету и ввод в эксплуатацию нежилого помещения в марте 2019 года регистрируются документом Принятие к учету ОС с видом операции Объекты строительства (раздел ОС и НМА).

Строительство объектов основных средств.

Для учета затрат предприятия на строительство объектов основных средств используется специальный субчет счета 08 – 08.03 «Строительство объектов основных средств». Строительство объектов ОС может производится силами как сторонней организации-подрядчика (подрядный способ строительства) так и силами самой организации (хозяйственный способ).

Учет затрат на новые объекты основных средств, получаемые путем строительства, ведется в журнале документов «Поступление (акты, накладные)» раздела «Покупки» (рис. 1).

Рис. 1

Строительство объектов основных средств подрядным способом

Рассмотрим процесс формирования первоначальной стоимости объекта основных средств, получаемого предприятием путем строительства подрядным способом на примере.

Пример №3

Предприятие осуществляет строительство объекта «Электроподстанция» путем привлечения строительной организации-подрядчика. Все затраты на строительство объекта осуществляет подрядчик. Предприятие приобретает лишь некоторые крупные строительные конструкции и оплачивает затраты на получение разрешения на строительство в государственных органах. Стоимость объекта строительства – 700 000. Стоимость дополнительных строительных материалов – 400 000. Затраты на получение разрешения в государственных органах – 200 000. Все цены указаны в рублях без НДС.

Создание нового документа учета затрат на строительство объекта ОС осуществляется выбором режима «Объекты строительства» при нажатии на кнопку «Поступление» (Рис. 2).

Рис. 2

Открывается новый документ «Поступление: Объекты строительства (создание)» («звездочка» справа от названия документа указывает на то, что документ находится в стадии редактирования, у записанного документа «звездочки» нет) (Рис. 3).

Рис. 3

В создаваемом документе заполняем реквизиты «Накладная № __ от», «Контрагент», «Договор (контрагента)». В табличной части документа выбираем закладку «Объекты строительства», нажимаем кнопку «Добавить», далее нажимаем на знак и если открывается режим быстрого выбора (Рис.4) выбираем команду «Показать все».

Рис. 4

Открывается форма справочника «Объекты строительства». В этой форме с помощью команды «Создать» и открывающейся потом формы «Объекты строительства (создать)» создаем новый объект «Электроподстанция» (Рис. 5).

Рис. 5

Последовательно нажимаем на кнопки «Записать и закрыть» в форме «Объект строительства (создание)» и «Выбрать» формы «Объекты строительства». Элемент «Электроподстанция» попадет в реквизит «Объект строительства». В строке с наименованием «Электроподстанция» указываем сумму, ставку НДС и переходим к заполнению реквизита «Статья затрат» (Рис. 6).

Рис. 6

В реквизите «Статья затрат» нажимаем на знак и в открывшейся форме быстрого выбора выбираем команду «Показать все». Программа откроет форму «Статьи затрат». В этой форме нет соответствующей статьи затрат на строительство объектов основных средств. Для учета таких затрат сначала создадим соответствующую нашим целям группу статей затрат (Рис. 7).

Рис. 7

В открывшейся форме «Статьи затрат (создание группы)» создадим группу «Строительство объектов основных средств»: в реквизите «Наименование» указываем наименование группы статей затрат и нажимаем кнопку «Записать и закрыть». Затем в форме «Статьи затрат» поставив «курсор» на строке группы затрат «Строительство объектов основных средств» (значок характеризующий группу имеет вид желтого прямоугольника ) создадим элемент затрат (кнопка «Создать») (Рис. 8).

Рис. 8

Откроется форма «Статья затрат (создание)» (Рис. 9).

Рис. 9

В реквизите «Наименование» укажем статью затрат «Строительство ОС подрядным способом», отметим «точкой» (при необходимости) «Статью для учета затрат организации» для разных видов систем налогообложения. Кроме того программа потребует от нас заполнить реквизит «Вид расхода» используемый для целей налогового учета: форма выбора «Виды расходов (НУ)» (НУ – налоговый учет). Какой вид расходов налогового учета нам нужно выбрать?

Затраты на строительство основных средств относятся к затратам предприятия на капитальные вложения, то есть относятся на такие затраты которые дадут экономический эффект от их использования только в будущем, после ввода объекта основного средства в эксплуатацию и то только в размере начисляемого износа. В настоящий момент времени затраты предприятия на строительство ОС не оказывают влияния на размер налогооблагаемой прибыли, поэтому налоговый учет такими затратами не интересуется. Следовательно можем выбрать любой «Вид расходов (НУ)» или выбрать такой, который наиболее соответствует экономической сути создаваемого объекта строительства — «Не учитываемые в целях налогообложения».

Окончательный вид документа отражающего затраты на создание объекта ОС полученного от подрядной строительной организации имеет следующий вид (Рис. 11).

Рис. 11

Вопросы, связанные с учетом налога на добавленную стоимость (НДС), мы рассмотрим позже поэтому реквизит «%НДС» указываем «Без НДС» и соответственно реквизит «Счет-фактура №», относящийся к учету входящего НДС не заполняем.

Проверим созданные документом бухгалтерские проводки: нажимаем на кнопку и получаем документ «Движения документа:Поступление (акт, накладная) …» (Рис. 12).

Рис. 12

Созданная документом бухгалтерская проводка: Дт08.03 (субконто1 -«Электроподстанция») – Кт60.01 – 700 000 – соответствует действительности.

Примечание. Рассматриваемые нами инструкции по работе с документами в программе 1С не предусматривают рассмотрение вопросов налогового учета. Причина заключается в том, что бухгалтерский учет является основой для налогового учета. Более того, практически все задачи стоящие перед налоговым учетом отражаются в хорошо поставленном бухгалтерском учете. Наши инструкции решают задачу правильной постановки бухгалтерского учета.

Продолжим решение примера №3. Отразим затраты на приобретение дополнительных строительных материалов и на получение разрешения в государственных органах. Эти затраты были осуществлены ранее факта окончания строительства объекта основных средств организацией подрядчиком (подрядчик предоставил документ подтверждающий завершение строительства). Мы также отразим вышеперечисленные затраты прошедшим периодом. Нередко предприятие несет затраты на капитальные инвестиции не представляя себе когда в будущем эти затраты воплотятся в реальные материальные ценности. Как поступить специалистам учета в этом случае? К примеру, в нашем случае бухгалтерия получив документ, подтверждающий приобретение строительных материалов для строительства некоторого объекта, приходует строительный материал как материал полученный для абстрактного объекта незавершенного строительства. Лишь в настоящее время имея подтверждение того факта, что ранее оприходованные строительные материалы (от поставщика «ЖБК-9») были потрачены на строительство объекта основных средств «Электроподстанция» бухгалтерия внесет уточнения в ранее полученный документ.

В журнале документов «Поступление (акты, накладные)» создадим документ «Поступление: Объекты строительства (создание)» путем нажатия кнопки «Поступление» и выбора режима «Объекты строительства» (дата документа 15.03) (Рис. 13).

Рис. 13

Заполним «шапку» открывшегося документа, в табличной части на закладке «Объекты строительства» укажем наименование строящегося объекта «Электроподстанция», укажем статью затрат «Строительные материалы» (которую мы предварительно создадим) (Рис. 14 и Рис. 15).

Рис. 14

Новую статью затрат «Строительные материалы» создадим из формы «Статьи затрат» используя команду «Создать» (Рис. 15).

Рис. 15

Окончательный вид документа отражающего затраты предприятия на строительные материалы используемые в строительстве объекта ОС «Электроподстанция» представлен на Рис. 16.

Рис. 16

Стройматериалы полученные от поставщика «ЖБК-9» учитываются по дебету счета 08.03 и используются для строительства объекта «Электроподстанция». Запишем данный факт в реквизит «Комментарий» как памятку: «Получение строительных конструкций для объекта строительства «Электроподстанция».

Аналогичным образом отразим затраты на получение разрешения на строительство. Для ускорения процесса ввода документов создадим новый документ, отражающий затраты на строительство, путем копирования документа с контрагентом «ЖБК-9» и замены некоторых реквизитов: «Дата», «Сумма», «Статья затрат», «Контрагент». Полный вид документа, отражающего затраты на получение разрешения от государственных органов, представлен на Рис.17.

Рис. 17

Бухгалтерская проводка созданная этим документом = Дт08.03 – Кт60.01 – 200 000.

Проверим решение задачи отражения в бухгалтерском учете затрат на приобретение нового объекта основных средств полученного с помощью строительства подрядным способом. Для проверки используем отчет «Оборотно-сальдовая ведомость по счету» из раздела «Отчеты». Построим оборотно-сальдовую ведомость по счету 08.03 за март – апрель 2016 года (Рис. 18).

Рис. 18

Взяв за основу полученный отчет «Оборотно-сальдовая ведомость по счету 08.03, мы хотим получить больше сведений об объекте строительства «Электроподстанция». Для этого используем режим «Показать настройки». Нажав на кнопку «Показать настройки» откроем форму настроек отчета (Рис. 19).

Рис. 19

В настойках отчета имеется несколько закладок с различными вариантами настроек. Так в закладке «Группировка» отмечено «птичкой» только поле «Объекты строительства». Добавим настройку по статьям затрат. Для этого отметим «птичкой» поле «Статьи затрат».

Рассмотрим еще некоторые другие варианты настроек отчета (Рис. 20).

Рис. 20

Используем закладку «Оформление». В этой закладке хотим изменить шрифт текста отчета. Нажимаем на кнопку «Добавить», открывается форма «Редактирование элемента условного оформления». В этой форме находим строку с параметром «Шрифт». Далее находясь на этой строке и нажав на кнопку «с тремя точками» , откроем форму «Выбор шрифта». В этой форме в поле «Размер» выберем размер шрифра текста «12» (ранее был размер шрифта текста «8»). После выбора варианта размера шрифта проверим, чтобы напротив строки с вариантом оформления «Шрифт» стояла «птичка».

Кроме того в поле «Вариант оформления» из открывшейся формы с возможными вариантами оформления выберем вариант «Море» (Рис. 21).

Рис. 21

После изменения настроек нажмем на кнопку «Сформировать». Получим следующий отчет (Рис. 22).

Рис. 22 Оборотно-сальдовая ведомость по счету 08.03 с вариантом оформления «Море» (бело-голубой цвет полей отчета), увеличенным шрифтом (по сравнению с отчетом представленным на рис. 18) и добавлением данных по статьям затрат объекта строительсва «Электроподстанция».

Нас интересует движение за указанный период (обороты за период) затрат на объект строительства «Электроподстанция» и остаток накопленных затрат по объекту (сальдо на конец периода). Видим, что все затраты на строительство объекта (затраты на строительные материалы, затраты на услуги государственных органов и затраты подрядной организации на строительство объекта ОС) учтены, следовательно первоначальная стоимость объекта строительства сформирована и составляет 1 300 000 рублей. Задача решена.

Скажем еще несколько слов об использовании различных вариантов настроек отчета «Оборотно-сальдовая ведомость по счету» (Рис. 23).

Рис. 23

Если созданный вариант отчета пользователя устроил, то он может настройки этого отчета сохранить: при нажатии на кнопку «Сохранить настройки» открывается форма «Сохранение настроек отчета» (Рис. 24)

Рис. 24

Указываем имя сохраняемых настроек варианта отчета (к примеру: «Море + большой шрифт») и нажимаем на кнопку «Сохранить». В том случае если мы захотим вернуться к данной настройке варианта отчета, то нажав на кнопку «Выбрать настройки» попадем в форму «Выбор настоек отчета», где сможем выбрать интересующую нас форму настроек отчета (Рис. 25).

Рис. 25

Полезные варианты настройки отчетов нам предоставляются в закладках «Отбор», «Показатели», «Сортировка», «Дополнительные поля». Кроме того в закладках «Группировка» и «Оформление» мы ознакомились не со всеми вариантами настроек. В части настройки отчетов возможности предоставляемые пользователю программами компании «1С» велики и мы считаем, что читатели смогут самостоятельно разобраться в вариантах настроек отчетных форм.

Отметим, что программа 1С:Бухгалтерия 8, редакция 3.0 предоставляет пользователю не один способ учета затрат на создания объектов строительства. Другой вариант учета данных затрат – это использование журнала документов «Поступление объектов строительства» из панели разделов «ОС и НМА» (Рис.26).

Рис. 26

Для создания нового документа учета затрат на создание объектов строительства в журнале документов «Поступление объектов строительства» нажимаем на кнопку «Создать». (Рис.27).

Рис. 27

Открывается документ «Поступление: Объекты строительства (создание)» (Рис. 28).

Рис. 28

Заметим, что это тот же самый документ с помощью которого мы создавали новый объект строительства, показанный на рис. 3, только учитываемый в другом журнале документов. Оба варианта учета объектов строительства равнозначны.

Формирование стоимости объекта основных средств прекращается, когда он становится пригоден для использования по назначению (п. 19 СГС "Основные средства"). После этого объект принимается к учету в состав основных средств. В обновленных практических статьях справочников хозяйственных операций показано, как в программе сформировать стоимость объекта основных средств на основании нескольких договоров: по " 1 С :БГУ 8" для бюджетных и автономных учреждений; по " 1 С :БГУ 8" для казенных учреждений.

- https://buh.ru/articles/documents/90983/

- https://its.1c.ru/db/content/newsits/src/463912.htm

- https://5cplucom.com/stroitelstvo-ob-ektov-osnovnykh-sredstv