Оказание производственных услуг в 1С 8.3 Бухгалтерия

Оперативные консультации по производственному учету в 1С без предоплаты. Разовая консультация или регулярная поддержка. Обслуживание, настройка, доработка, внедрение 1С для комфортной работы и решения ваших задач.

Оперативная настройка и доработка 1С для ведения производственного учета. Автоматизация производственного учета на 1С. Оплата за результат.

Любая фирма в рамках своей деятельности выполняет какие-либо работы или оказывать услуги. Услуги отличаются от работ тем, что они имеют нематериальный характер, их невозможно потрогать, отложить и т.п. Но и работы, и услуги могут быть производственными и непроизводственными.

Правильная организация работы бухгалтерии

Налоговый кодекс РФ (п. 6 ст. 254) определяет виды таких услуг и относит к ним:

- Услуги по обработке сырья и материалов, выполнению отдельных операций по производству продукции;

- Техническое обслуживание объектов основных средств и другие подобные работы;

- Контроль соблюдения технологического процесса при производстве продукции;

- Транспортные услуги, связанные с перевозкой.

Условно производственные услуги можно разделить на виды:

- По ремонту и эксплуатации;

- Консультационные.

Также примером таких услуг может служить инжиниринг (инженерно-технических, по проектированию, строительству, монтажу, вводу объектов в эксплуатацию), предпродажная и послепродажная подготовка товаров, аренда, мелкие услуги по нарезке, установке, IT-сопровождение и т.п. «1С:Бухгалтерия» позволяет вести их учет и рассчитывать себестоимость для определения их реальной стоимости.

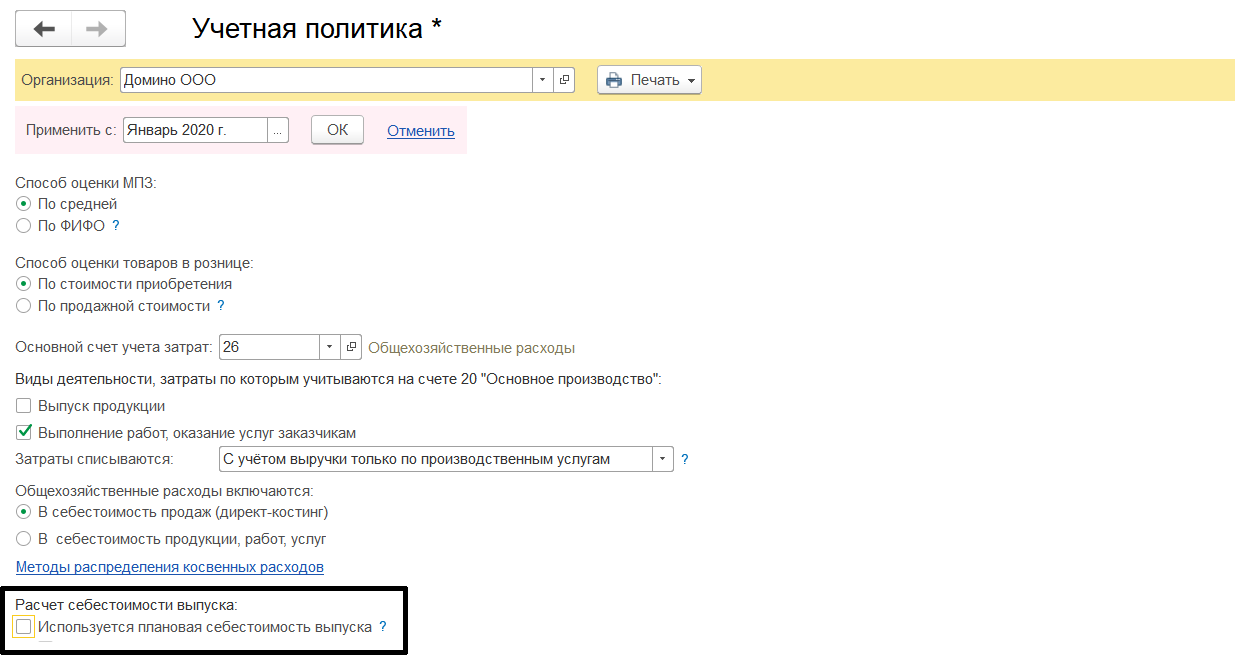

Настройки учетной политики

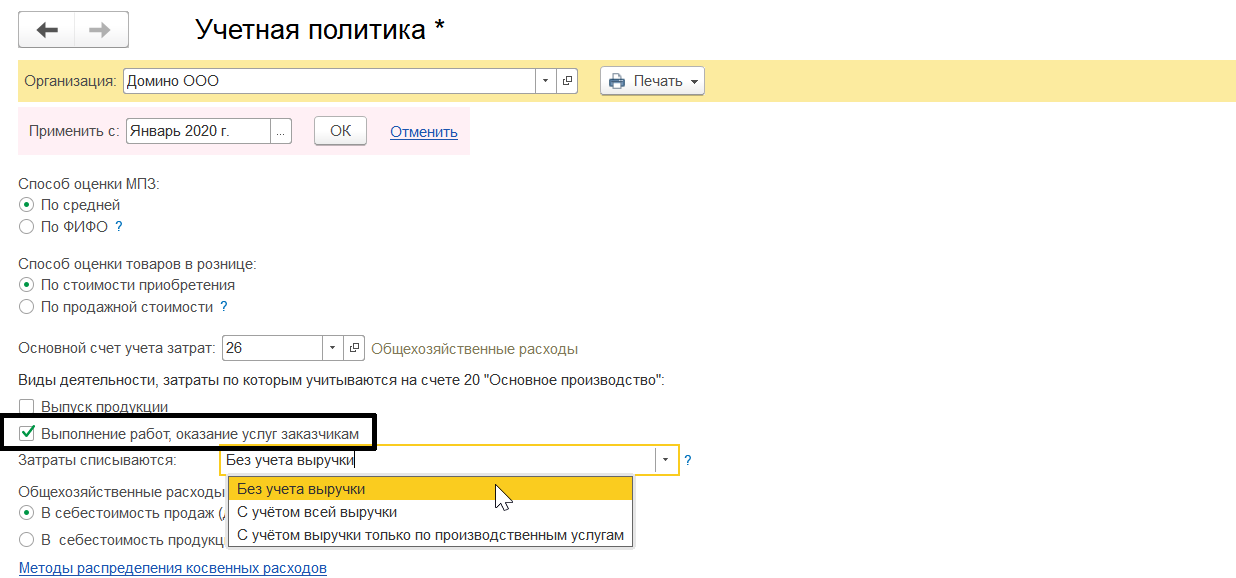

Заходим в «Учетная политика-Главное-Настройки».

Рис.1 Настройки учетной политики

Здесь ставим галочку, указывающую, что мы имеем дело с услугами, а также указываем порядок списания затрат.

Рис.2 Выполнение работ

- При выборе первого, накопленные затраты спишутся со счета 20.01 «Основное производство». Этот вариант удобен для тех, кто не ведет учет в разрезе номенклатурных групп;

- С учетом выручки – списание произойдет при наличии выручки по номенклатурной группе на счете 90.01.1 «Выручка по деятельности с основной системой налогообложения», что отображается документом «Реализация товаров и услуг».

- При выборе третьего учитывается только выручка, отраженная с помощью «Оказания производственных услуг». Выручка от реализации отраженная документом «Реализация товаров и услуг» учитываться не будет.

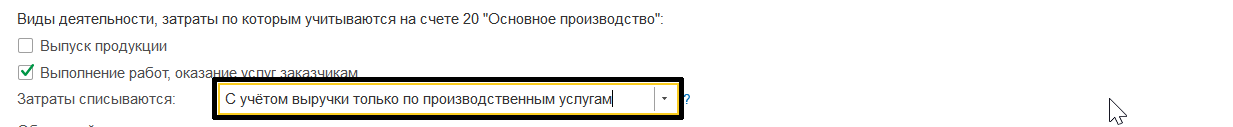

Для рассмотрения нашего примера и отображения операции по оказанию наших услуг выберем третий способ.

altAwin.CRM: Планирование и проведение монтажных работ

Рис.3 Оказания производственных услуг

Обратим внимание на настройку «Расчет себестоимости выпуска». Если установить галочку плановой себестоимости, то в течение месяца оказанные услуги будут учитываться по плановой, а в конце месяца определяться по фактической. Иначе – по фактической, на основании введенных документов по отражению этих затрат.

Рис.4 Расчет себестоимости выпуска

В нашем примере мы галочку данную не устанавливали.

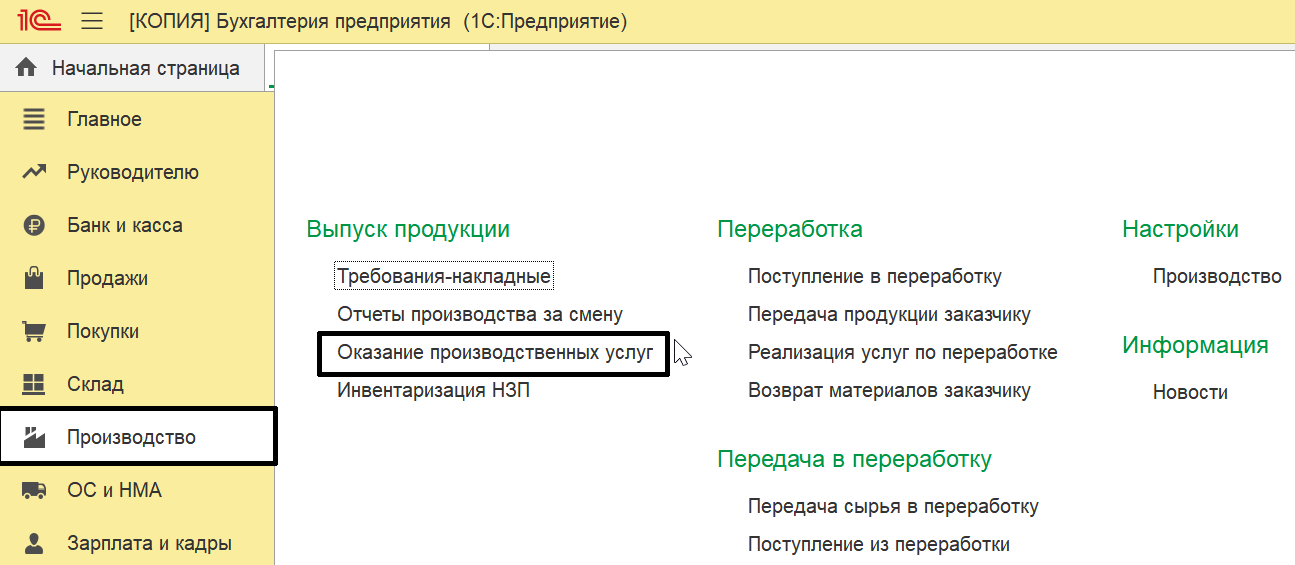

Учет производственных услуг

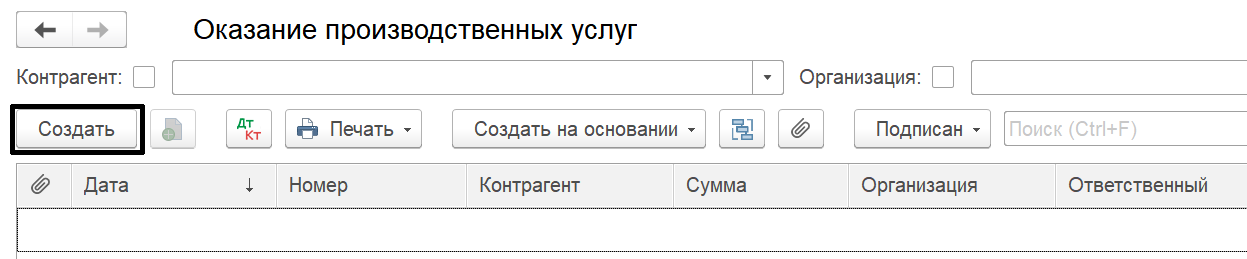

Документ «Оказание производственных услуг» доступен из пункта меню «Производство-Выпуск продукции».

Рис.5 Оказание производственных услуг

С помощью кнопки «Создать» или «Ins» на клавиатуре, создаем новый документ.

Рис.6 Создание документа

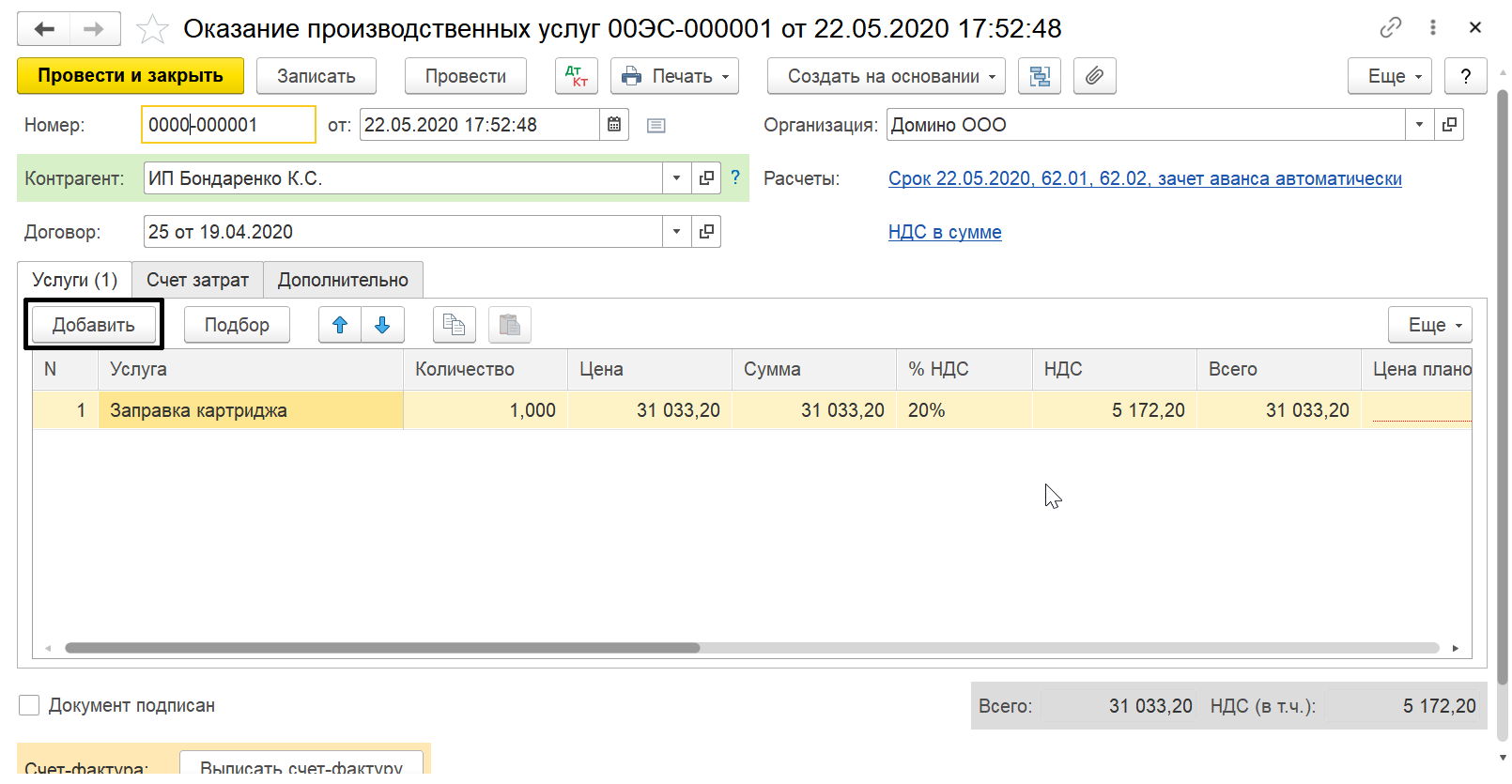

Рассмотрим простой пример. Наша организация оказала услугу – заправку картриджа. Заполнив шапку, поля «Контрагент» и «Договор», жмем «Добавить» и обращаемся к табличной части.

Рис.7 Заполнение полей

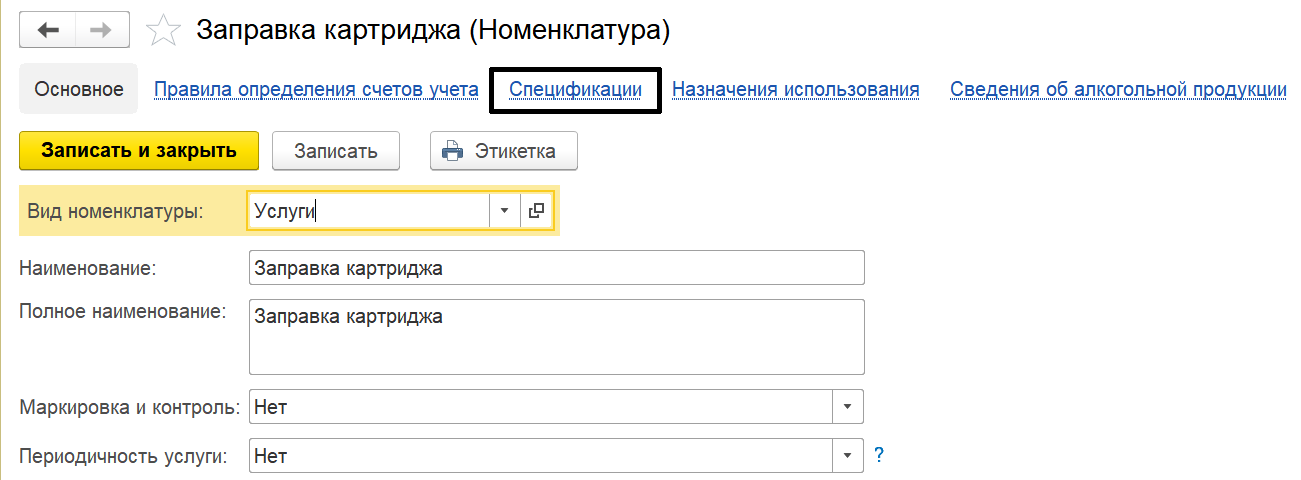

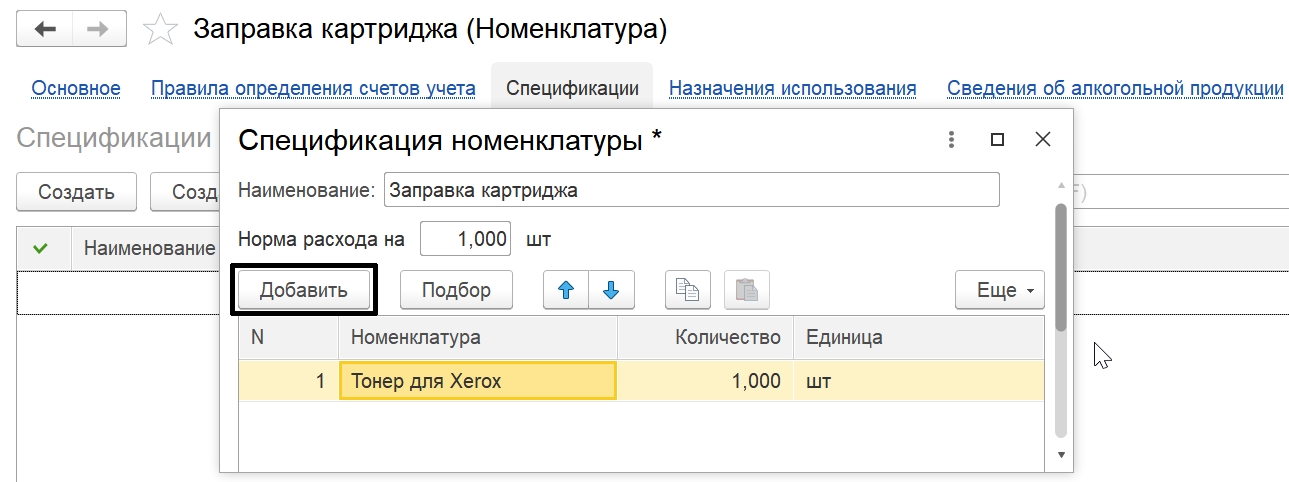

При занесении элемента номенклатуры производственной услуги, мы можем заполнить спецификацию.

Рис.8 Спецификация

В спецификации задаем, какое сырье будет списано на данную услугу.

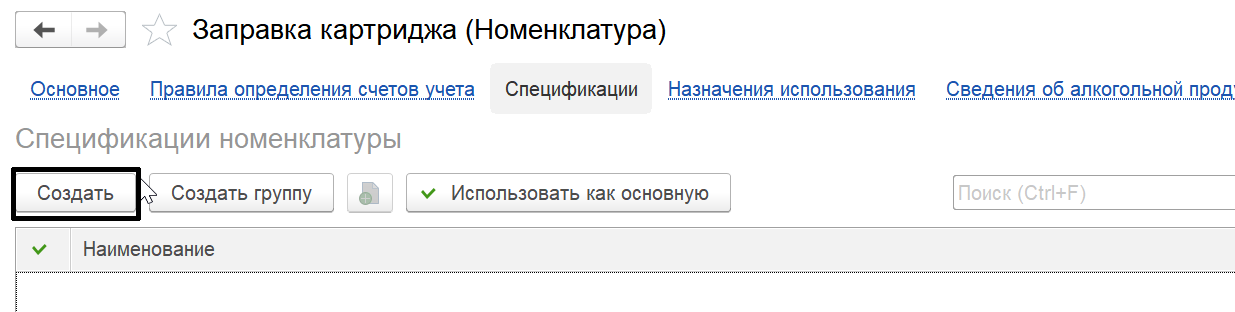

Рис.9 Создание спецификации

Рис.10 Добавление спецификации

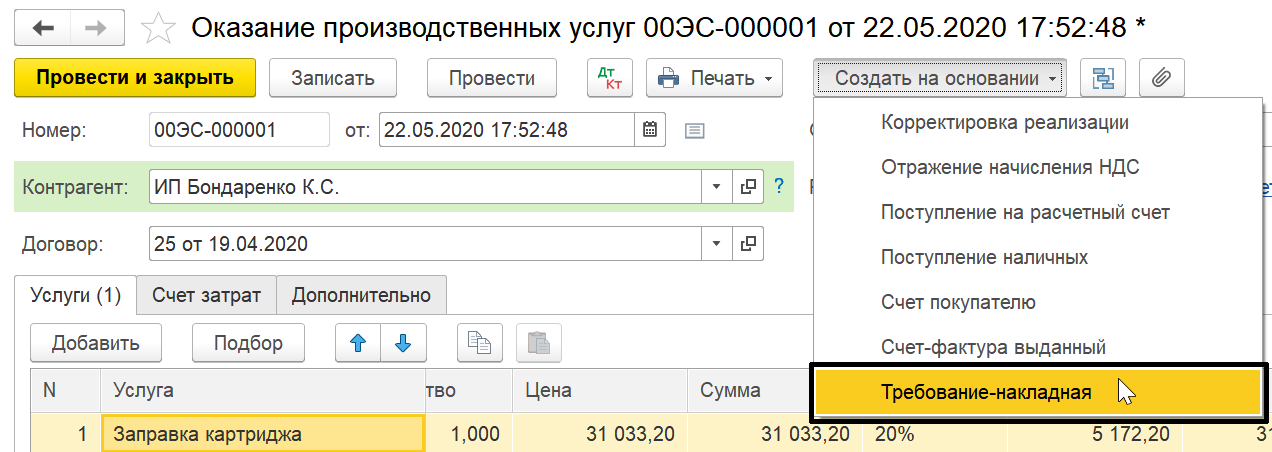

При этом данные из нее автоматически будут перенесены в «Требование-накладную», которая может быть создана непосредственно из нашего документа по нажатию «Создать на основании».

Рис.11 Требование-накладная

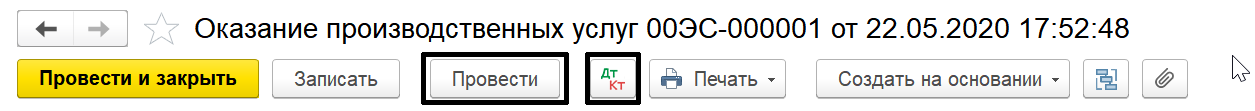

Обратите внимание на закладку «Счет затрат». На ней необходимо заполнить все поля для формирования бухгалтерских записей при списании затрат по данной услуге. Номенклатурная группа, используемая для учета услуг производства, не должна быть задействована в других видах деятельности, например, выпуске продукции, реализации товаров и т.п. Нажимаем кнопку «Провести» и проверяем проводки нажатием Дт/Кт.

Рис.12 Выполнение проводки

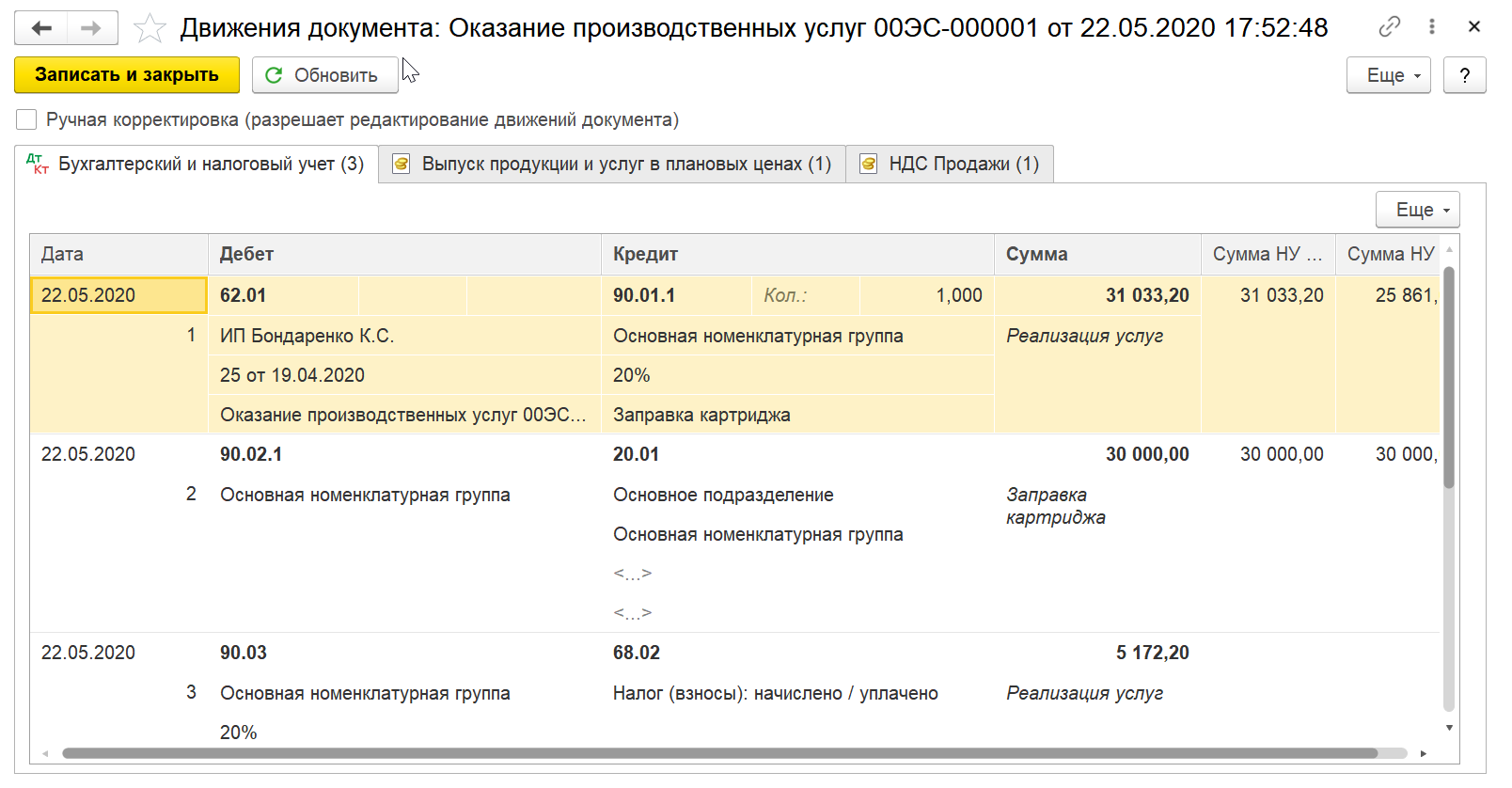

Сформирована проводка Дт 62.01 — Кт 90.01.1 на сумму выручки от реализации производственной услуги.

Рис.13 Сформированная проводка

ИсточникМонтаж основных средств: когда одной только покупки недостаточно

Среди множества видов приобретаемых организацией основных средств могут оказаться и такие, которые требуют монтажа. Например, к подобным объектам относится производственное оборудование, которое вводится в эксплуатацию только после проведения сборки и прикреплению к опоре, или контрольно-измерительные приборы, монтируемые в устанавливаемое оборудование.

Как правило, оборудование после осуществления его монтажа учитывается в составе основных средств, поэтому к учету оно принимается по первоначальной стоимости.

Так как же принять к учету основные средства, требующие монтажа?

В первоначальную стоимость объекта следует включать:

— сумму, уплаченную поставщику за оборудование по договору;

— сумму, уплаченную за доставку и приведение объекта основных средств в состояние, пригодное для дальнейшего использования.

Данный порядок учета указан в п. 7 и 8 ПБУ 6/01.

Для формирования стоимости оборудования, требующего монтажа, применяется счет 07 «Оборудование к установке». На нем отражаются все затраты на монтаж основных средств: стоимость используемых материалов для монтажа, зарплата сотрудников, осуществляющих монтаж, консультационные услуги и т.д.

Все это увеличивает первоначальную стоимость основного средства. Сумма затрат на монтаж оборудования определяется на основании первичных документов: это могут быть договоры, накладные, акты выполненных работ и т.д. Помимо этого, документами, подтверждающими понесенные расходы, могут являться приказы о командировке, таможенные декларации и пр.

Между тем, необходимо обратить внимание на следующий момент: при формировании стоимости оборудования, которое требует монтажа, нормы ПБУ 6/01 не применяются. В этом случае следует руководствоваться правилами пункта 23 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утв. приказом Минфина России от 29 июля 1998 г. № 34н).

Оформляем документы правильно!

При оформлении документации на оборудование, требующее монтажа, необходимо принимать во внимание нормы Постановления Госкомстата РФ от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств».

Прием основных средств, требующих монтажа, осуществляет специальная комиссия, которая проверяет соответствие оборудования техническим характеристикам, отсутствие дефектов, возможность его использования и т.д., и составляет акт о приеме (поступлении) оборудования (ф. № ОС-14).

Осуществлять монтаж основных средств можно как собственными силами, так и с помощью подрядной организации. В любом случае, оформляется акт о приеме-передаче оборудования в монтаж (ф. № ОС-15), в который вносятся сведения на основании акта ф. № ОС-14. Стоит отметить и тот факт, что при выполнении монтажных работ подрядной организацией данный документ составляется в единственном экземпляре: в акте организации подрядчик отмечает, что оборудование для монтажа им получено, ставит свою подпись и забирает копию акта.

После завершения всех работ по монтажу комиссия проверяет полноту и качество выполненных работ и оформляет акт о приеме-передаче объекта основных средств (ф. № ОС-1). С этого момента оборудование становится основным средством.

Отражаем работы по монтажу основных средств в учете

В первую очередь в бухучете необходимо отразить все затраты по приобретению оборудования. Для этого используется счет 07 «Оборудование к установке». На этот счет можно отнести не только стоимость самого оборудования, но и консультационные услуги, расходы на его доставку и т.п. На основании акта ф. № ОС-14 делаются следующие записи:

Дебет 07 Кредит 60 (76)

— на стоимость оборудования, требующего монтажа, и затраты на его приобретение;

Дебет 19 Кредит 60 (76)

— на сумму «входного» НДС.

Для учета затрат на монтаж основных средств предназначен счет 08-3 «Строительство объектов основных средств». После оформления акта ф. № ОС-15 на стоимость оборудования, переданного для дальнейшего монтажа (включая все затраты на его приобретение) делается проводка:

Дебет 08-3 Кредит 07

Затраты, связанные с монтажом, также собираются по дебету счета 08-3:

Дебет 08-3 Кредит 10 (23, 25, 26, 60, 70, 76 и т.д.)

По данным затратам также необходимо отразить «входной» НДС:

Дебет 19 Кредит 60 (76)

— на сумму НДС по затратам, связанным с монтажом оборудования.

Когда монтаж основных средств будет завершен, то на основании акта ф. № ОС-1 они принимаются к учету как вновь созданные основные средства и вводятся в эксплуатацию. При этом делаются проводки:

Дебет 01 (03) субсчет «Основное средство на складе (в запасе)» Кредит 08-3

Дебет 01 (03) субсчет «Основное средство в эксплуатации» Кредит 08-3

— на первоначальную стоимость созданного основного средства.

Следует остановиться и на некоторых моментах, связанных с учетом НДС:

— входящий НДС по оборудованию, которое требует монтажа, принимается к вычету в тот момент, когда он отражается в учете (на счете 07);

— в случае, когда оборудование поступает за плату, то к вычету принимается и НДС, уплаченный поставщику, и НДС по расходам, которые были связаны с приобретением оборудования;

— при монтаже оборудования подрядной организацией «входной» НДС принимается к вычету сразу после отражения стоимости монтажных работ на счете 08-3;

— если монтаж осуществлялся собственными силами, то по окончании каждого налогового периода на стоимость монтажных работ начисляется НДС, и в том же периоде он принимается к вычету.

Данные положения указаны в Налоговом кодексе РФ (п. 2 ст. 159, п. 10 ст. 167, п. 1 и 6 ст. 171, п. 1 и 5 ст.

172), а также в письмах Минфина России от 13 апреля 2006 г. № 03-04-11/65 и от 27 августа 2010 г. № 03-07-08/250.

Пример

В июне 2012 года ООО «Снежинка» купило оборудование для сборки производственной линии. В соответствии с договором поставки оборудование стоит 2 360 000 руб. (в т. ч. НДС – 360 000 руб.). Уплачено за доставку транспортной компании 11800 руб. (в т. ч. НДС – 1800 руб.). В этом же месяце организация начала устанавливать оборудование в цехе основного производства.

Для монтажа оборудования привлечен подрядчик. Стоимость его услуг составила 59 000 руб. (в т. ч. НДС – 9 000 руб.).

В июле монтаж производственной линии закончился, и оборудование введено в эксплуатацию. В этом же месяце подрядчик составил акт по форме № КС-2 и справку по форме № КС-3, на основании которых организация произвела расчет с ним за монтаж.

При вводе в эксплуатацию оборудования бухгалтер компании составил акт по форме № ОС-1.

В бухучете «Снежинки» сделаны следующие записи.

Дебет 07 — Кредит 60

– 2 000 000 руб. – стоимость оборудования, приобретенного у поставщика;

Дебет 07 — Кредит 60

– 10 000 руб. – приняты к учету транспортные услуги по доставке оборудования;

Дебет 19 — Кредит 60

– 360 000 руб. учтен входной НДС по оборудованию;

Дебет 19 — Кредит 60

– 1 800 – входной НДС по транспортным услугам;

Дебет 08-3 — Кредит 07

– 2 010 000 руб. – оборудование передано в монтаж;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 361 800 руб. – входной НДС принят к вычету.

Дебет 08-3 — Кредит 60

– 50 000 руб. – стоимость услуг подрядчика по монтажу оборудования;

Дебет 19 — Кредит 60

– 9 000 руб. – учтен входной НДС по монтажным работам;

Дебет 01 — Кредит 08-3

– 2 060 000 руб. – оборудование введено в эксплуатацию;

Дебет 68 — Кредит 19

– 9 000 руб. – входной НДС по монтажным работам принят к вычету.

Что еще нужно включать в первоначальную стоимость основного средства, читайте здесь . А о том, когда начать начисление амортизации, смотрите тут .

А в вашей практике часто встречается приобретение основных средств, требующих монтажа? Поделитесь, пожалуйста, в комментариях!

Источник