Компенсация аренды жилья сотрудникам — это выплата, возмещающая затраты при вынужденном переезде для выполнения трудовых обязанностей вне постоянного места жительства. Чтобы избежать претензий налоговой службы и иметь возможность включить в затраты такие расходы, важно правильно оформить документы.

Нормативная база

Когда расходы на аренду квартиры компенсируют

Если для выполнения трудовых обязанностей работнику необходим переезд, работодатель обязан из своих средств возместить его расходы на переезд и обустройство на новом месте жительства (статья 169 ТК). Входит ли в состав таких расходов компенсация за съем жилья, законодательство не разъясняет. Работодатель вправе указать в своих локальных нормативных актах состав и порядок возмещения.

Минфин рекомендует рассматривать компенсацию за жилье сотрудникам как часть зарплаты, выплачиваемой в натуральной форме (Письмо №03-04-06/1153 от 14.01.19).

Предусмотрите порядок возмещения арендных платежей в коллективном договоре или ином ЛНА компании. Если этого не сделать, налоговые органы отнесут их к социальным выплатам и не признают расходом при исчислении налога на прибыль.

Документы для имущественного налогового вычета при покупке квартиры, дома, строительстве и ипотеке

Образец приказа: как оформить компенсацию сотруднику за аренду жилья

Документы, которые понадобятся для возмещения затрат

Организация вправе установить компенсацию найма жилья сотрудникам на свое усмотрение:

- Заключить договор аренды жилого помещения и разместить в нем работника.

- Установить порядок и размер выплаты возмещения расходов на жилье, которое арендует сам работник.

Какой из этих способов выгоднее? С точки зрения налогообложения эти операции равноценны и несут одинаковые налоговые последствия для работника и работодателя. Но есть особенности в отражении в учете. И в первом, и во втором случае во избежание претензий контролирующих органов укажите, как выплачивается компенсация за съемное жилье, в трудовом договоре.

В первом случае понадобятся:

- договор аренды жилого помещения;

- договор безвозмездного пользования и акт приема-передачи квартиры сотруднику.

Если работник возмещает часть арендных платежей или самостоятельно оплачивает коммунальные услуги, укажите это условие в документе о предоставлении права на проживание.

При выплате возмещения необходимо в трудовом договоре указать не только факт возмещения расходов, но и их размер. Вот какие документы нужны для компенсации аренды жилья, если жилое помещение арендует сам работник:

- копии документов, подтверждающих произведенные сотрудником расходы: договор найма жилого помещения, квитанции об оплате;

- заявление, служебная записка на компенсацию жилья сотруднику, иной документ, предусмотренный коллективным договором.

Начисляется ли на компенсацию НДФЛ и страховые взносы

При признании возмещения арендных платежей частью зарплаты возникает вопрос об обложении их зарплатными налогами.

Контролирующие органы категоричны в вопросе обложения НДФЛ. Как предоставление квартиры, арендуемой самой организацией, так и возмещение затрат на аренду признается доходом сотрудника, полученным в натуральной форме, поэтому компенсация жилья работнику по трудовому договору облагается НДФЛ в полном размере (статья 211 НК):

- при оформлении аренды на организацию и предоставление жилья работнику безвозмездно базой обложения признается размер арендных платежей;

- при оформлении договора аренды на сотрудника базой обложения НДФЛ признается компенсационная выплата.

Выплаты работникам в рамках трудовых отношений подлежат обложению страховыми взносами. Перечень необлагаемых начислений приведен в статье 422 НК. Возмещение работнику стоимости найма жилого помещения в ней не указано, следовательно, она подлежит обложению страховыми взносами. База обложения определяется аналогично базе по НДФЛ.

Как отразить компенсационную выплату в целях налогообложения

Следуя разъяснениям контролирующих органов, выплату возмещения стоимости найма жилья сотрудникам организация вправе признать частью расходов на оплату труда (статья 255 НК). Но так как компенсация является зарплатой в натуральной форме, то Минфин делает вывод, что компания вправе признать ее в расходах в размере не более 20% от начисленной сотруднику оплаты труда (Письмо №03-04-06/53726 от 14.09.16). Минфин ссылается на ограничение, установленное статьей 131 ТК.

Но сложившаяся судебная практика свидетельствует в пользу того, что у налогоплательщика есть право признать в налоговых затратах возмещение арендных платежей сотрудникам в полном объеме (постановление АС МО №Ф05-9828/14 от 12.09.14). Если вы не готовы к спору с налоговыми органами, то учтите в расходах компенсационную выплату с учетом ограничения статьи 131 ТК.

Источник: clubtk.ru

Документы для возврата НДФЛ за квартиру в 2022 году

Приобретя в собственность квартиру, граждане могут вернуть НДФЛ в размере 13 % от определенной суммы стоимости жилья. Но только при условиях, что они получают доход и уплачивают с него налог. Чтобы реализовать такую возможность, нужно знать несколько важных моментов и какие документы нужны для возврата НДФЛ за квартиру в 2022 году.

- Изменения в возврате НДФЛ 2022 году

- Документы для возврата 13% имущественного налога в 2022 году с покупки квартиры

- При покупке квартиры купленной в сданном доме

- Квартира приобретена на этапе строительства по ДДУ

- Если собственников несколько и иные особенности

- Документы для налогового вычета при покупке квартиры в ипотеку

Вычет не распространяется на жилье, приобретенное:

- в рамках госпрограммы (по военной ипотеке, с использованием материнского сертификата и иных видов субсидирования от государства);

- предпринимателями на УСН;

- у близкого родственника;

- за счет средств работодателя.

Что такое возврат подоходного налога? Это и есть возврат НДФЛ, то есть налога на доходы физических лиц. В него входят различные налоговые вычеты, в нашем случае имущественный вычет при покупке или продаже квартиры (ст. 220 НК РФ).

Законодательством ограничена максимальная сумма стоимости объекта жилой недвижимости, от которой производится исчисление возврата подоходного налога. Она составляет 2 миллиона рублей. Это значит, что при покупке квартиры в 2022 году можно вернуть не более 260 тысяч рублей.

Важно! Воспользоваться таким послаблением налоговой нагрузки можно лишь единожды в жизни.

Помимо затрат на покупку жилья многие вынуждены платить ипотечный кредит и проценты по нему, взятый на приобретение этого помещения. Имущественный вычет может компенсировать и переплаченные по ипотеке проценты.

Изменения в возврате НДФЛ 2022 году

Изменения в налоговом законодательстве относительно имущественных вычетов произошли в 2014 году, они и продолжат действовать в 2022 году. Поправки коснулись:

- суммирования нескольких объектов до предельного лимита;

- установления верхней планки возврата процентов по ипотечному займу;

- распределения имущественного вычета по соглашению собственников, если их несколько.

Какие же документы нужно собрать для налогового вычета за квартиру в 2022 году? Ответ на этот вопрос найдете ниже.

Документы для возврата 13% имущественного налога в 2022 году с покупки квартиры

Воспользоваться правом на возврат подоходного налога можно, предоставив в налоговый орган по месту жительства полный пакет документов. Конкретные случаи могут расширить перечень, но мы рассмотрим типичные из них.

К обязательным документам относятся:

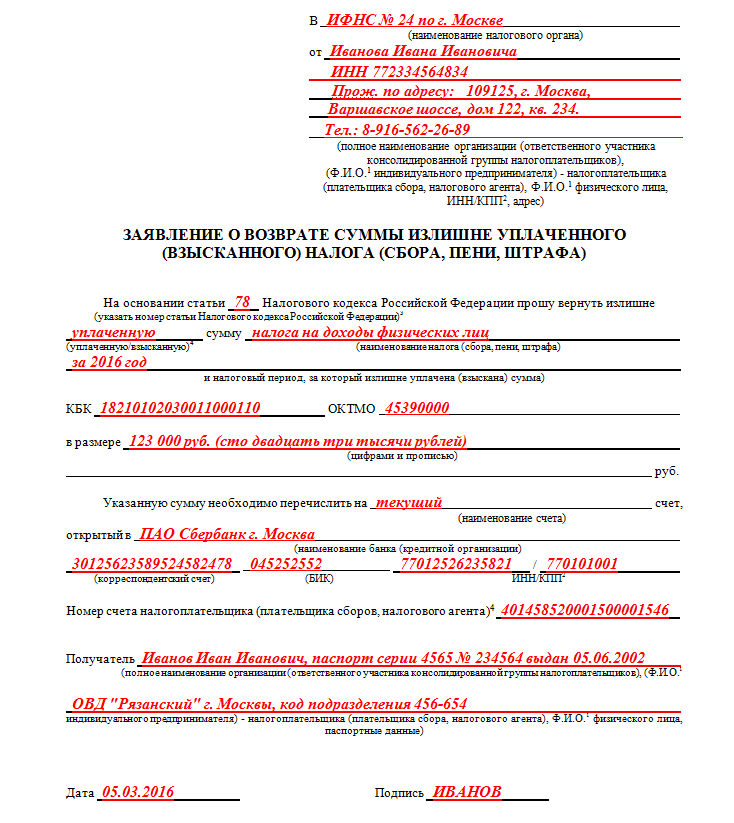

- Заявление установленной формы о возврате НДФЛ с указанием расчетного счета, на который произойдет возврат средств.

- Налоговая декларация по форме 3-НДФЛ, установленной налоговым органом. Заполняется при помощи программного обеспечения, которое можно найти на официальном сайте ведомства, или воспользоваться нашей правильной инструкцией.

- Справка о доходах физического лица с места работы по форме 2-НДФЛ. При официальном трудоустройстве и получении дохода, бухгалтерия организации ведет учет начисленных и удержанных из зарплаты налогов. В справке будет отражена сумма подоходного налога, которую можно вернуть из бюджета.

- Гражданский паспорт и свидетельство ИНН (копия).

- Выписка из ЕГРН — заказать можете здесь.

- Расписка или другой документ подтверждающий оплату.

- Акт приема-передачи на квартиру.

- Договор, в зависимости от ситуации:

- купли-продажи квартиры;

- ипотеки;

- долевого участия.

Заявление можно составить непосредственно в инспекции перед подачей пакета документов на проверку. Принимаются только оригиналы, кроме паспорта и ИНН. Их обычно достаточно просто предъявить инспектору, но можно и снять копии.

При покупке квартиры купленной в сданном доме

Это уже готовый объект, завершенный и сданный в эксплуатацию. Сюда относится квартира не только в новостройке, но и приобретенная на вторичном рынке. В налоговую инспекцию потребуется предоставить копии следующих документов:

- обязательный пакет документов (см. выше);

- договор купли-продажи, где указан покупатель и стоимость объекта, за которую он приобретен;

- передаточный акт;

- выписка из ЕГРН, подтверждающая регистрацию права собственности на жилье или долю в нем.

Квартира приобретена на этапе строительства по ДДУ

В этом случае право собственника еще не зарегистрировано в ЕГРН, и подтвердить тот факт, что вы являетесь владельцем квартиры, можно лишь актом приема-передачи и договором долевого участия. Еще на этапе строительства дольщик передает застройщику средства по ДДУ и имеет право на имущественный налоговый вычет. Для подтверждения расходов потребуется пакет документов:

- обязательный пакет документов (см. выше);

- договор о долевом участии в жилой застройке;

- передаточный акт;

- все квитанции в подтверждение внесенных по договору сумм.

Зачастую такие квартиры сдаются без отделки, что отражено непосредственно в одном из пунктов договора. Тогда можно вернуть налог и с приобретенных на отделку материалов, подтвердив расходы чеками, и с услуг по ремонту помещения, согласно соглашению со строительной организацией.

Если собственников несколько и иные особенности

Рассмотрим несколько ситуаций, когда собственниками выступают различные категории граждан. Какие же документы потребуется приложить в дополнение к основным, перечисленным ранее?

Налоговый вычет при покупке квартиры на двоих супругов.

Жилье может быть приобретено, как в единоличную собственность, так и в совместную, например, супругами. Во втором случае к основному пакету документов нужно приложить дополнительно копию с брачного свидетельства.

Помимо этого, если затраты на приобретение квартиры составили больше или ровно 4 миллиона рублей, то обоим супругам будет предоставлен максимальный имущественный вычет. Если же сумма объекта будет меньше указанной, то супруги должны распределить вычет между собой, изложив свое решение в соответствующем заявлении. Оно скрепляется подписями обоих супругов и подается вместе с декларацией 3-НДФЛ.

Имущественный вычет при покупке квартиры собственники дети.

При покупке жилья, когда собственником обозначен несовершеннолетний ребенок, имущественным вычетом может воспользоваться его родитель. Но только в том случае, когда право им еще не использовано или использовано частично.

В случае приобретения квартиры ребенку, одному из родителей дополнительно к основному пакету документов нужно подготовить:

- документ, удостоверяющий личность ребенка, — свидетельство о рождении;

- выписку из ЕГРН, где собственником значится несовершеннолетний гражданин.

Налоговый вычет при покупке квартиры пенсионерам.

В большинстве случаев гражданину, имеющему доход только в виде пенсии, при покупке квартиры налог вернуть не получится. Исключением является только вариант, когда пенсионер ранее работал и воспользуется переносом вычета. Налоговый кодекс дает возможность пересмотреть доход на предыдущие 4 года, отчисления налога в бюджет и подать заявление на его возврат.

В этом случае важно подать декларацию в тот налоговый период, когда жилье куплено. Другими словами, если квартира приобретена в 2020 году, то необходимо декларацию и пакет документов предоставить в налоговый орган в 2022 году и вернуть перечисленный НДФЛ за 2020-2021 годы. Если в этот период дохода, облагаемого налогом, не было, то и возвращать нечего.

Другая ситуация с работающими официально пенсионерами. Они наравне с другими гражданами, уплачивающими НДФЛ, могут подать документы в орган ФНС и получить возврат.

Документы для налогового вычета при покупке квартиры в ипотеку

Приобретение квартиры с привлечение ипотечного кредитования позволит увеличить сумму возвращаемого подоходного налога. Для этого потребуется приложить дополнительные документы:

- кредитный договор для целей приобретения конкретного жилья;

- расчет и график платежей по кредиту с выделением процентов;

- справка из банковского учреждения по установленной форме, сколько выплачено процентов по кредиту в течение года;

- платежные документы, подтверждающие внесение платежей по ипотеке.

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

Источник: nedexpert.ru

Что делать с переплатой по НДФЛ: 3 варианта

Иногда случается, что в хлопотах с налоговой отчетностью и уплатой сборов граждане могут допустить самостоятельно ошибку, внося записи в декларацию, или налоговый агент совершает техническую ошибку, в результате чего формируется переплата НДФЛ, которую реально использовать, необходимо только вникнуть во все нюансы такой операции.

Что такое переплата по НДФЛ

Это излишне удержанные средства налоговым агентом из доходов налогоплательщика или же уплаченные им самостоятельно.

Важно: налоги на доходы физических лиц являются обязательными к выплате в положенное время и в надлежащем объеме.

Они не могут быть меньше или больше, при внесении большей суммы возможен возврат денег или их зачтение в счет будущих платежей, при меньшей сумме или уклонении от внесения платежа наступает административная или уголовная ответственность.

НДФЛ изымается со всех доходов физических лиц, являющихся гражданами РФ, которые получают доход и ее налоговых резидентов, а также с доходов лиц, не имеющих гражданства России, но получающих на ее территории доход.

Уплата по упрощенной системе происходит в следующие этапы:

- Подача декларации в местные органы ФНС. Как правильно заполнить декларацию 3-НДФЛ вы можете прочесть тут;

- Уплата самостоятельно вычтенного сбора.

При этом существует отдельная категория физических лиц, которым следует совершать авансовые платежи:

- Адвокаты;

- Нотариусы;

- Прочие лица, занимающиеся частной практикой;

- Нерезиденты России.

Важно: налоговая самостоятельно производит расчет и высылает квитанции почтой.

Может ли налоговый агент зачесть в счёт уплаты следующих платежей переплату по НДФЛ вы можете посмотреть тут:

Почему переплата происходит

Излишнее внесение денег происходит в случае:

- Наличия ошибочных данных в декларации;

- Из-за технических ошибок;

- При внесении большого аванса и наличии маленького налога;

- При расчете НДФЛ была допущена ошибка.

Что с ней делать и в какие сроки

Если обнаружена лишняя сумма каждый налогоплательщик должен понимать, что ее доступно использовать по своему усмотрению:

- Зачесть их в счет долгов;

- В счет будущих платежей;

- Также средства можно вернуть из государственного бюджета.

Срок для подобного возврата согласно законодательству России составляет 3 года с момента уведомления об обнаружении суммы свыше необходимого платежа. Важно: получить уведомление об излишней сумме налогоплательщик должен в течение 10 дней с момента выяснения данного обстоятельства.

Перед определением излишней суммы как переплаты, сотрудник налоговых органов должен сопоставить много фактов:

- Определить излишнюю сумму, как налог;

- Выявить причину данного факта;

- Определить точную сумму.

Срок давности по переплате – как определить

Для вычитания срока давности по переплате необходимо точно установить период, когда она была совершена.

В данном случае может быть несколько вариантов:

- Произошло большее внесение денег при уплате авансового платежа (что отражено в авансовом отчете), тогда срок давности исчисляется с момента годового отчета;

- Переплата при уплате налога частями – необходимо вычитать размер лишней суммы по каждому платежу, соответственно и срок давности вычитается исходя из даты каждого платежа.

Какой установлен общий срок исковой давности по налогам для физических лиц – узнайте в этой статье.

Сроки для возврата средств сотруднику

Деньги необходимо вернуть работнику в течение 3 месяцев с момента его требования вернуть излишнее вычитание или с момента самостоятельного обнаружения факта переплаты.

При этом уведомить работодателя или ФНС о своем решении относительно денег заявитель должен в течение 5 дней с момента окончательного рассмотрения дела.

Принимать решение по поводу дальнейшего применения денег инстанция имеет право в течение 10 дней с момента уведомления агента.

Образец заявления на возврат переплаты.

Сроки для ИП

Если возврат необходимо совершить ИП, ФНС имеет право регулировать сроки возврата в зависимости от обстоятельств. Как заполняется налоговая декларация для ИП и как в ней должна быть отражена переплата – читайте по ссылке.

Важно: если служба получает заявление от налогоплательщика о самостоятельно выявленном факте переплаты, она имеет право на все операции по возврату средств до 4 месяцев – 15 дней на рассмотрение дела и 3 месяца на камеральную проверку.

Далее у ФНС имеется еще 10 дней на принятие окончательного решения и перевода финансов.

Зачет в счет будущих платежей

Данный вариант более приемлемый и выгодный, как для налоговых органов, так и для самого налогоплательщика, поскольку не придется в будущем налоговом периоде переживать за взнос платежей, да и сам процесс происходит намного быстрей.

Однако при этом необходимо учитывать специфику данного налога – этот налог по большей части вычитывается работодателем из зарплаты работников, его вычитание происходит до перечисления зарплаты, но перевод в тот же день, когда деньги поступают на счет работникам или выдаются наличными из кассы.

Поэтому предварительно внесенный НДФЛ клерками часто учитывается как «ошибочный» платеж и не засчитывается в качестве налога вообще.

Важно: переплату по данному налогу доступно засчитывать в счет других платежей, досрочное внесение которых допустимо.

- Для того, чтобы зачитать НДФЛ в счет будущих платежей необходимо изначально подготовить требуемый пакет документов.

- Написать заявление с указанием, в счет какого платежа следует засчитать излишнюю сумму.

- Подать все документы в органы ФНС.

- Получить ответ.

Чтобы зачесть документы в счет будущих платежей необходимо подготовить:

- Выписку из налогового регистра, за период когда была выполнена переплата по НДФЛ;

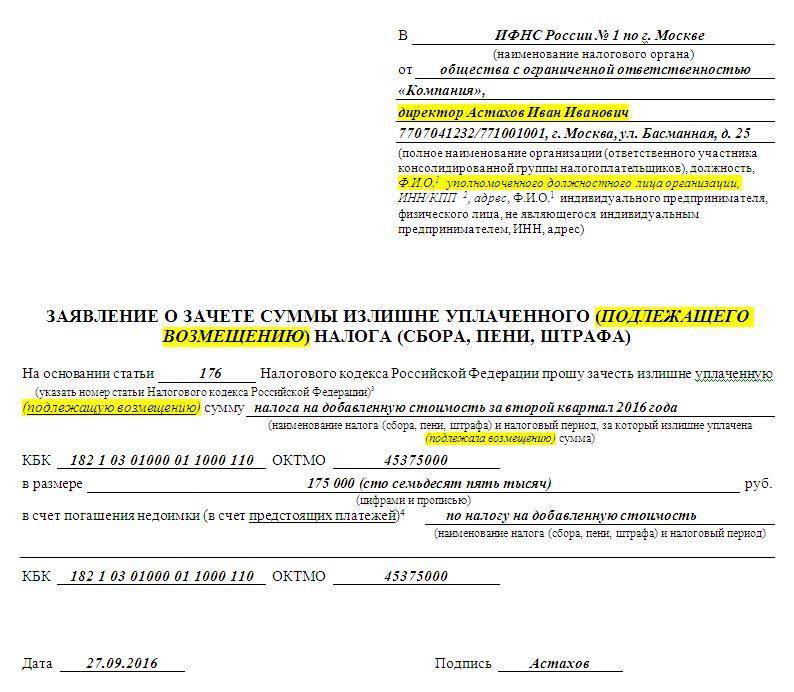

- Заявление о зачете излишне уплаченных средств;

- Справка о доходах за данный период по форме 2НДФЛ;

- Чеки или платежные документы, подтверждающие данный факт.

Важно: все документы должны быть в оригиналах. С данным пакетом и заявлением следует обратиться в отделение ФНС, которое в положенные сроки обязан выполнить зачет средств.

Если работник нерезидент страны и его статус в течение года изменился, то зачет излишне вычитанных финансов ему производит налоговая, то есть обращаться следует именно в ФНС.

Важно: если сроки нарушены предприятием, то за каждый просроченный день насчитывается процент.

Образец заявления на зачет излишне уплаченного налога.

Документы для возврата

Чтобы сделать возврат по переплате необходимо обратиться в инспекцию со следующим пакетом:

- Заявление о возврате суммы от работодателя и приложить основание – заявление от работника;

- Справку по данному сотруднику по форме 2НДФЛ за данный период, если сумма была излишне внесена в прошлые годы, те необходимо подать первичный и исправленный вариант, в котором приведены все факты переплаты;

- Реестр сведений о доходах физлиц;

- Платежный документ подтверждающий факт переплаты;

- Документы, подтверждающие необоснованность излишне удержанных денег, к примеру, если какие-то доходы сотрудника не подлежат налогообложению.

Отражение переплаты по НДФЛ

Если произошло несправедливое вычитание из зарплаты сотрудника по факту уплаченного налога, то ему можно вернуть средства из оборота предприятия, а затем в течение 3 месяцев уменьшать оплату НДФЛ на всех сотрудников.

В случае, когда все получается сделать до подачи 2НДФЛ, а это необходимо заранее просчитать факт переплаты в справке указывать не надо.

Если же не хватит финансов для покрытия переплаты необходимо в справке указать правильную сумму НДФЛ в строке «Сумма налога исчисления».

В строках «Сумма налога удержания» и «Сумма налога перечисления» необходимо указать сумму с переплатой, а только величину переплаты следует указать в «Сумма налога, излишне удержанная налоговым агентом».

Важно: после возврата работнику денег в налоговую подается уточненная 2НДФЛ. В бухгалтерских проводках излишне уплаченные средства отображаются следующим образом:

- Дт 70 Кт 68 субсчет «Расчеты по НДФЛ» – сторнирование излишне вычитанной из доходов сотрудника суммы НДФЛ;

- Дт 70 Кт 51– возврат сотруднику излишне удержанный НДФЛ.

При имеющихся долгах

Во время обнаружения излишней суммы на счету ИП или предприятия, инспекция изначально проверит данный субъект на отсутствие долгов, и если они имеются средства пойдут в счет их погашения.

Важно: данный момент обязателен и даже при написании заявления и подачи всех необходимых документов средства получить обратно не выйдет.

Если предприятие будет ходатайствовать о возврате излишне удержанной суммы из зарплаты работника при наличии долгов, доступно рассчитывать только на определенную сумму, которая останется после уплаты долга перед органами.

Заключение

Из всего видно, что за переплату нет ответственности и ее доступно использовать с пользой при уплате долгов или будущих платежей по прочим налогам этого вида или получить к возврату. При этом следует помнить, что зачет более доступная и простая операция, нежели возврат средств, на который ФНС идет с трудом.

Документацию при этом необходимо использовать практически одинаковую, следует только уточнить в заявлении, какой исход вопроса интересен.

Также необходимо помнить, что использование излишне уплаченных денег право каждого налогоплательщика и в случае отказа ФНС обязано обеспечить заявителя обоснованными письменными аргументами, которые доступно обжаловать в судебных инстанциях.

Что делать с задолженностью и переплатой и по налогам вы можете узнать в этом видео:

Источник: fbm.ru