Договаривался с бригадай в расчете 150$ за метр. Под конец ремонта оказывается, что многие статьи расходов мы не обговорили зарание. Теперь непонятно входят ли они в заявленные 150$/м. Мне важно знать как эти вопросы решаются в общепринятой практике:

А именно, кто платит за:

1) Неиспользованные излишки стойматериалов, купленные рабочими на мои деньги.

2) Неиспользованные бракованные стройматериалы, купленные рабочими на мои деньги.

3) Доставка стройматериалов транспортом.

4) Вывоз мусора.

5) Взятки ментам за гастарбайтерство.

6) Отключение стояков.

7) Замена радиаторов отопления (я думал, они входят в сантехнику, оказалось нет)

И что вы здесь узнать хотите по этому поводу?

Как договаривались- так и платите.

Что за маразматический критерий доллкв м? Где смета. хотя бы укрупненная?

А если вы договаривались на сумму за определенные работы, тогда в чем проблема?

За испорченные мат-лы платит тот кто портил их.

Непредвиденные расходы в бизнес-плане. Какой предельный объем непредвиденных расходов допустим?

За купленные бракованные- тот кто покупал.

При чем здесь рабочие и отключение стояков? Это их стояки или ваши?

насчтет гастарбайтерства и взяток- закон новый почитайте

А про радиаторы- это уж я лучше вообще ничего писать не буду, чтобы модератор не удалил за оскорбления 🙁

старыймастер написал :

Что за маразматический критерий доллкв м?

Ну уж какой есть.. Такой навязывают рабочие. Заказчику на его первый и глубоко непрофессиональный взгляд это тоже удобно. Ему-то кажется, что если мне за эту сумму ВСЁ сделают, то почему бы и нет. Ну а потом такие разочарования. По существу:

Часы написал :

1) Неиспользованные излишки стойматериалов, купленные рабочими на мои деньги.

Если излишки меньше единицы — например полмешка — это ваши расходы. Если больше мешка, по идее можно пободаться с ними, или попытаться вернуть в магазин. Чеки-то у вас должны сохраниться, они же перед вами отчитывались

Часы написал :

2) Неиспользованные бракованные стройматериалы, купленные рабочими на мои деньги.

Чеки им в зубы и пусть возвращают сами.

Часы написал :

3) Доставка стройматериалов транспортом.

4) Вывоз мусора.

6) Отключение стояков.

Это вы платите, без разговоров.

Часы написал :

5) Взятки ментам за гастарбайтерство.

А что это такое? Нарушения законодательства на этом форуме обсуждать не принято. Тем более давать какие-то советы по этому поводу. Хотите нарушать — это ваше право, но включать или не включать это в смету — это уже слишком.

Часы написал :

7) Замена радиаторов отопления (я думал, они входят в сантехнику, оказалось нет)

Источник: mastergrad.com

Какие могут быть непредвиденные расходы в строительстве

Практично о сметном деле и не только

Корзина

Уважаемые клиенты!

Сайт member.rodinblog.ru, который использовался для просмотра онлайн курсов будет не активен с 31 сентября 2022 года.

Я давно сделал перенос всех своих онлайн курсов в новый кабинет на блоге rodinblog.ru (с середины 2021 года). Большинство клиентов проходят обучение уже в новом кабинете и оставляют положительные отзывы об удобстве интерфейса и возможности получать сертификаты о прохождении курсов в автоматическом режиме.

Содержание 2х сайтов приносит много беспокойств по соображениям безопасности (были атаки на мои сайты), поэтому я принял решение отключить сайт member.rodinblog.ru.

Аккаунт по вашей ранее зарегистрированной электронной почте уже создан. Вам нужно только восстановить пароль при входе (если вы ранее уже не сделали это).

Для перехода в ваш новый личный кабинет с приобретенными курсами, пожалуйста перейдите по ссылке https://rodinblog.ru/my-account/ и войдите в аккаунт, используя свою электронную почту.

Ниже есть подробная видео инструкция.

Как входить в новый кабинет и использовать его, как восстановить пароль:

Важно: Если в новом личном кабинете вы не увидите оплаченных вам ранее курсов, напишите в комментариях на этой странице (укажите имейл, на который был оплачен заказ, или номер заказа), я зачислю вас на все оплаченные вами крусы.

Источник: member.rodinblog.ru

Непредвиденные расходы при покупке квартиры.

Какую сумму стоит выделить для покупки квартиры? Какие непредвиденные расходы подстерегают покупателя во время сделки? И как определиться с общей суммой затрат?

15.02.16 21:22

фото: INNOV.RU

8740

Какую сумму стоит выделить для покупки квартиры? Какие непредвиденные расходы подстерегают покупателя во время сделки? И как определиться с общей суммой затрат?

На первый взгляд вопросы достаточно простые, но как показывает практика, 40% сделок не заключаются по причине плохого осведомления участников в данных вопросах.

Многие граждане, которые долго шли к цели и наконец-то насобирали необходимую сумму для покупки квартиры, считают, что ценной квартиры все затраты ограничатся. А уже в процессе оформления документов, оказывается, что выделенной суммы недостаточно.

Часто первоначальная стоимость квартиры меняется, или возникают непредвиденные расходы, на которые никто не рассчитывал. В такой ситуации сделка имеет два исхода: либо устная договоренность расторгается, либо покупатель ищет деньги в экстренном темпе, для того чтобы не упустить выгодный вариант.

В процессе диалога с продавцом озвучивается непосредственная стоимость недвижимости. Но эти данные слишком поверхностны, их стоит использовать в качестве основы последующих расчетов. Если вы владеете крупным капиталом, и можете себе позволить приобрести квартиру на пару тысяч дороже указанной цены, эти меры обоснованы. А если вас ограничивает строгий бюджет?

Запомните, покупка квартиры всегда имеет дополнительные расходы. Для того чтобы избежать проблем при покупке недвижимости, стоит заранее рассчитать все возможные расходы. Рассмотрим каждый пункт более детально.

Стоимость недвижимости. Начальный этап выбора квартиры для покупки таит в себе массу нюансов. И как следствие покупатели совершают массу ошибок. Как определить стоимость квартиры? Благодаря тому, что большинство людей используют для поиска недвижимости тематические сайты и рубрики, с ценой можно ознакомиться в объявлении.

Многие покупатели рассматривают только дешевый сегмент рынка, из-за слишком высоких цен на желаемое жилье. В такой ситуации практически со 100% уверенностью можно сказать, что сделка не состоится по причине отсутствия необходимого капитала.

Что делать? Просматривая объявления по продаже квартир, не используйте предложениями с крайними показатели ценового порога, то есть самые дешевые и самые дорогие варианты не для вас. Самые высокие цены говорят о том, что продажа ведётся без ориентации на реальный рынок, либо квартира имеет современные ремонт и перепланировку. Недорогие квартиры Москвы – это оптимальный выбор покупателя, но для того чтобы найти подходящий вариант, придётся постараться.

Что касается дешевых квартир, чаще всего таких предложений не существует. А заниженная стоимость квартиры связана лишь с желанием привлечь клиентов. Если рынок недвижимости находиться на спаде, найти дешевую квартиру можно, но такие предложения встречаются очень редко из-за большого спроса.

Поэтому приметив одно из таких предложений нужно действовать быстро, в идеале взять необходимую сумму для сделки при просмотре квартиры. Каждый час в такой ситуации на счету. Если вы планировали заключить сделку по обмену жилья, или ипотечной системе, шансы купить квартиру по низкой рыночной цене приравниваются к нулю.

В качестве итога хотелось бы сделать вывод. Определяя потенциальные предложения рынка недвижимости необходимо исключить крайние пределы цены, если рынок находится в стадии «спячки» – выбирайте жилье с заниженной стоимостью, именно эти предложения являются срочными и позволяют заключить выгодную сделку.

Что касается налогов, о которых ни в коем случае нельзя забывать, их оплата ложиться на плечи каждого участника сделки в равных пропорциях. Заключая сделку можно поторговаться, и возможно найти компромисс в уменьшении цены от продавца, но полной оплате налогов от покупателя. Имея финансовый резерв при покупке недвижимости, можно найти оптимальный вариант в соотношении цены и качества квартиры.

Источник: www.innov.ru

Рецессия: что это и какие риски несет для экономики

Согласно базовому прогнозу Банка России, в 2022 году ВВП сократится на 8–10%. Снижение в основном будет связано с факторами на стороне предложения. В 2023 году российская экономика перейдет к постепенному росту в условиях структурной перестройки, но изменение ВВП в целом за год будет в пределах от -3% до 0%. В 2024 году аналитики ЦБ ожидают, что ВВП вернется к росту — на 2,5–3,5%.

Инфляция в среднем за год ожидается в следующих диапазонах:

- 2022 год — 18,2–20,9%;

- 2023 год — 6,8–10,4%;

- 2024 год — 4,1–4,6%.

На инфляцию 2022 года прежде всего будут влиять ограничения со стороны предложения товаров и услуг, отметила председатель Банка России Эльвира Набиуллина. «Я имею в виду растущие издержки компаний, в том числе расходы на логистику и перестройку технологических процессов, изменение бизнес-моделей. Предложение снижается сильнее, чем спрос, что формирует высокое инфляционное давление», — отметила глава ЦБ.

Что такое рецессия

Рецессия (от лат. recessus — «отступление») — это устойчивое и значительное снижение темпов экономического роста, которое длится месяцами или даже годами. При определении рецессии экономисты учитывают снижающиеся показатели валового внутреннего продукта (ВВП), уровней промышленного производства, реальных доходов и расходов населения, а также уровень безработицы. Рецессии считаются неизбежной частью делового цикла, происходящего в экономике.

Во время рецессии экономика входит в замкнутый круг: сокращение расходов → сокращение производства → рост безработицы → потеря доходов → падение розничных продаж → падение производства.

В 1920-х годах Национальное бюро экономических исследований США (NBER) периоды упадка называло депрессиями. Однако по мере того как спады экономической активности стали менее резкими, ведомство ввело термин «рецессия». Первую публикацию о смене бизнес-цикла бюро сделало в 1929 году.

Экономист Джулиус Шискин в 1974 году в New York Times представил подробный список количественных критериев определения рецессии, одним из которых стало снижение ВВП в течение двух последовательных кварталов не менее чем на 1,5%. Это определение рецессии довольно часто используется экономистами как наиболее понятное и легкое по доступности данных. Однако данная характеристика не всегда себя оправдывает в связи с тем, что постквартальные показатели ВВП со временем пересчитываются. Во время рецессии в 2001–2002 годах экономисты фиксировали колебания ВВП — он попеременно рос и падал от квартала к кварталу. Только в июле 2002 года пересмотр данных ВВП показал, что он падает уже три квартала подряд.

Официального признания методика расчета рецессии за авторством Джулиуса Шискина не получила. NBER — орган, определяющий даты начала и окончания рецессий в США —считает рецессией «значительное снижение экономической активности в масштабах всей экономики, продолжающееся более нескольких месяцев, обычно проявляющееся в реальном ВВП, реальных доходах, занятости, промышленном производстве и оптово-розничных продажах». Всего NBER оценивает рецессию по 24 индикаторам, но фиксированных количественных критериев по каждому из них не существует, решение об объявлении рецессии принимается в каждом случае индивидуально по совокупным данным.

Рецессия является одной из фаз экономического цикла, она следует после бума и может перейти в депрессию (тяжелая форма рецессии). Конкретных критериев для объявления депрессии не существует. Великая депрессия в США 1930-х годов характеризовалась падением ВВП более чем на 10% и уровнем безработицы, который достигал 25%. Проще говоря, депрессия — это тяжелый упадок, который длится много лет.

Перед рецессией или на каком-то ее этапе экономика может перейти в состояние стагнации. В отличие от рецессии и ее разновидности депрессии, когда происходит хоть и отрицательное, но изменение макроэкономических показателей, во время стагнации в течение длительного периода времени наблюдается застой производства и торговли, то есть показатели стоят на месте или остаются близки к значениям за предыдущие периоды.

Все три явления — рецессия, депрессия и стагнация — это различные проявления экономического кризиса.

Примеры экономических рецессий

Великая рецессия

Термин «великая рецессия» применяется как к рецессии в США, официально продолжавшейся с декабря 2007 года по июнь 2009 года, так и к глобальной рецессии, затронувшей экономики по всему миру и длившейся в некоторых странах до 2011 года.

Причинами финансового кризиса в США стали слабое финансовое регулирование, нарушения в области корпоративного чрезмерно рискованного управления, экстравысокая задолженность домохозяйств, широкое распространение «экзотических» ценных бумаг (деривативов), рост нерегулируемой теневой банковской системы. В других странах кризис затрагивал различные аспекты и фактически выявил в каждой из них индивидуальные слабые стороны.

Во время «великой рецессии» 2009 года падение ВВП по паритету покупательной способности развитых стран достигло 3,4%, а рост ВВП развивающихся экономик резко замедлился до 2,8% (с 5,8% в 2008 году), согласно данным Всемирного банка. В России ВВП в 2009 году упал на 7,8%. После кризиса большинство стран так и не вернулись к докризисным траекториям роста экономик.

ВВП по ППС (паритету покупательной способности) отражает не только выпуск, но и уровень дохода и цен в стране, считается более подходящей мерой для межстранового анализа, чем ВВП в долларах по официальному валютному курсу.

Рецессия в России в 2014–2016 годах

Главными факторами развития рецессии в российской экономике в 2014–2016 годах стали: инвестиционный спад при исчерпании потребительского бума, внешний шок от падения мировых цен на нефть, резкое возрастание неопределенности в связи с введением санкций против финансового сектора и кризис во внешнеторговых отношениях.

Российский экономический кризис в 2014–2016 годах сопровождался ростом инфляции и уровня бедности, снижением потребительского спроса и реальных доходов населения. Темпы роста экономики стали минимальными с 2009 года. Если в 2012 году ВВП России рос на 3,4%, то в 2013 году рост ВВП России замедлился до 1,8%, в 2014 году — до 0,7%, а 2015-м ушел в отрицательные значения — минус 2%. Но уже в 2016 году ВВП России увеличился на 0,2%. Реальный валовый национальный доход в 2014 году вырос на 1%, в 2015 году упал на 1,3%, в 2016 году поднялся на 0,2%.

Причины экономической рецессии

Природа и причины рецессий одновременно очевидны и неопределенны. Рецессии, по сути, представляют собой совокупность неудач в экономических процессах, которые реализуются одновременно.

«Причинами рецессии может быть сокращение потребительского спроса, сокращение предложения бизнеса или отрицательный шок мирового рынка. Спровоцировать рецессию может финансовый кризис или, как мы видели в 2020 году, эпидемиологический кризис», — рассказала «РБК Инвестициям» профессор Российской экономической школы (РЭШ), директор Центра экономических и финансовых исследований и разработок РЭШ Наталья Волчкова.

Рецессии — совокупность неудач в экономических процессах, которые реализуются одновременно (Фото: Shutterstock)

Исторические данные указывают на несколько основных причин, которые чаще всего становились причинами рецессий:

- перегрев экономики. В перегретой экономике спрос превышает предложение, наблюдается полная занятость и максимальная мощность национальных ресурсов. Перегрев может сохраняться какое-то время, но в конечном итоге расходы падают, чтобы предложение догнало спрос. Классическая перегретая экономика имеет две ключевые характеристики: рост инфляции и низкая безработица;

- пузыри активов. Завышенная стоимость того или иного актива, как правило, формируется вследствие ажиотажного спроса на него. Спрос, в свою очередь, возникает из-за недостоверных данных о реальной стоимости актива и неадекватных оценок участниками рынка относительно его будущей стоимости. При срабатывании триггера пузырь лопается — масса владельцев таких активов начинают их стремительно продавать, вызывая резкое падение цены на него. Инвесторы несут существенные убытки. При больших объемах сделок ущерб причиняется целым отраслям, локальным и глобальным финансовым системам. Рецессии 2001 года предшествовал фондовый пузырь доткомов, а перед рецессией 2007–2009 годов лопнул жилищный пузырь;

- экономические потрясения. Рецессии могут быть вызваны негативными, неожиданными внешними событиями, которые экономисты называют шоками для экономики. Потрясения могут произойти в любой момент роста. Классическим примером являются нефтяные шоки 1970-х и 1980-х годов, когда цены на нефть резко выросли;

- технологическое развитие. Новые изобретения повышают производительность и в долгосрочной перспективе развивают экономику, но периоды адаптации к технологическим прорывам могут вызвать на некоторое время застой. Промышленная революция в XIX веке сделала устаревшими целые профессии, вызвав рецессии и тяжелые времена. Сегодня некоторые экономисты опасаются, что искусственный интеллект и роботы могут вызвать рецессию, сократив целые категории рабочих мест.

Даже при отсутствии кризисов в рыночной экономике может наступить рецессия, в силу циклического характера экономики периоды роста естественным образом сменяются периодами экономического спада. При этом структура экономики не претерпевает значительного изменения, а спад происходит по широкому кругу отраслей и сфер экономики, обращает внимание Волчкова.

Рецессия может сопровождать и структурные изменения в экономике, когда в ответ на изменение относительной привлекательности отраслей экономики ресурсы перетекают из одних сфер экономики в другие. В зависимости от скорости структурных изменений в экономике может наблюдаться снижение ВВП до тех пор, пока новые инвестиции не начнут работать в достаточной мере, чтобы компенсировать спад в сокращающихся отраслях.

Вероятность рецессии в России в 2022 году

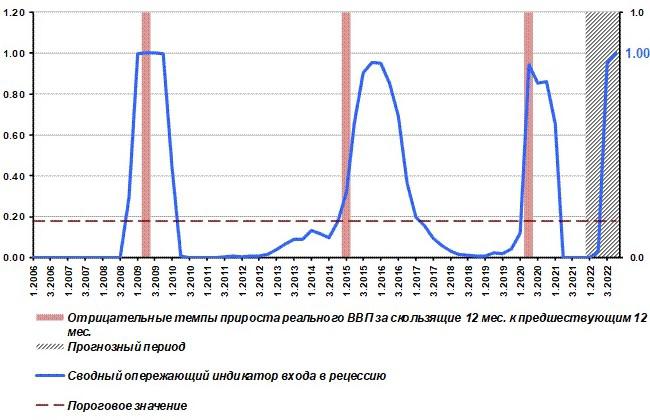

Центр макроэкономического анализа и краткосрочного прогнозирования рассчитывает для российской экономики сводный опережающий индикатор (СОИ) входа в рецессию. Если индикатор превышает значение 0,18 пункта, то рецессия становится высоковероятным событием. По состоянию на середину июля значение индикатора входа в рецессию находится на отметке 0,03 пункта, но ЦМАКП ожидает, что в третьем квартале 2022 года оно резко подскочит до 0,95 пункта (при максимально возможном показателе — 1). Это свидетельствует о том, что в третьем квартале 2022 года российская экономика с очень высокой вероятностью войдет в рецессию.

В ЦМАКП объясняют, что пока не объявили начало рецессии, поскольку аналитики центра фиксируют фактический вход в нее только тогда, когда в среднем 12 месяцев подряд наблюдается падение ВВП. Спад ВВП начался в апреле, темп снижения ВВП к аналогичному периоду предшествующего года составил 3%, по оценке Минэкономразвития. При этом, с учетом оценок Минэкономразвития за апрель-май и оценки ЦМАКП за июнь темп прироста реального ВВП к аналогичному периоду предшествующего года в среднем за скользящий год (июль 2021 года — июнь 2022 года) составил +2,3%.

Основные факторы, которые могут способствовать резкому росту значения СОИ в третьем квартале 2022 года (помимо инерционного влияния замедления темпов роста ВВП в среднем за предшествующие четыре квартала):

- прогнозируемое существенное снижение индикатора бизнес-уверенности (OECD), отражающее значимое ухудшение условий для деятельности бизнеса;

- рост уровня ставок в экономике (в среднем за скользящий год), что при прочих равных условиях ограничивает возможности для привлечения компаниями заемного финансирования и, как следствие, объем инвестиций и потенциал роста экономики;

- повышение СОИ системного кризиса банковского сектора, свидетельствующее о росте вероятности его возникновения.

Сводный опережающий индикатор входа в рецессию ЦМАКП в третьем квартале 2022 года может вырасти до 0,95 пункта, что сделает начало рецессии высоко вероятным событием в России в том же квартале (Фото: Центр макроэкономического анализа и краткосрочного прогнозирования)

Сводный опережающий индикатор (СОИ) выхода из рецессии еще в марте показывал, что рецессия не займет более года. Однако во втором квартале значение индикатора обрушилось и достигло минимальной отметки (0), пробив свой критический порог (0,35). Основной причиной такого поведения показателя, свидетельствующего о вероятной трудности выхода из рецессии, стало чрезмерное укрепление рубля — его реальный эффективный курс вырос на 42,2% за первое полугодие 2022 года. При этом если в предшествующем выпуске обзора эксперты ЦМАКП отмечали, что во втором полугодии 2022 года значения СОИ выхода из рецессии вновь вернутся в диапазон 0,9–1,0, то в соответствии с обновленным прогнозом они ожидают, что в этот период значения СОИ могут сохраниться на отметках ниже порогового уровня.

«Тем не менее мы по-прежнему отмечаем, что говорить о том, что рецессия станет затяжной, пока преждевременно. Для того чтобы рецессия была идентифицирована как затяжная, СОИ должен продержаться ниже своего порогового уровня как минимум на протяжении четырех кварталов подряд», — говорится в аналитической записке ЦМАКП.

Экономическую ситуацию, которая сейчас развивается в России, не вполне корректно определять как рецессию, считает Наталья Волчкова. «Речь идет о значительной структурной перестройке экономики, которая вполне может потянуть на полноценный экономический кризис. Экономический спад одновременно развивается во всех компонентах экономической активности. Потребительский спрос будет снижаться ввиду снижения доходов населения и роста цен, спрос со стороны бизнеса будет снижаться из-за разрыва экономических связей с иностранными партнерами и ухода части иностранного бизнеса из страны, экспорт и импорт будут снижаться в условиях санкционного давления и значительного удешевления рубля. Остается надеяться на то, что государственный спрос не только не снизится, но даже и вырастет с тем, чтобы компенсировать некоторую часть падения спроса со стороны других экономических агентов», — заключила эксперт.

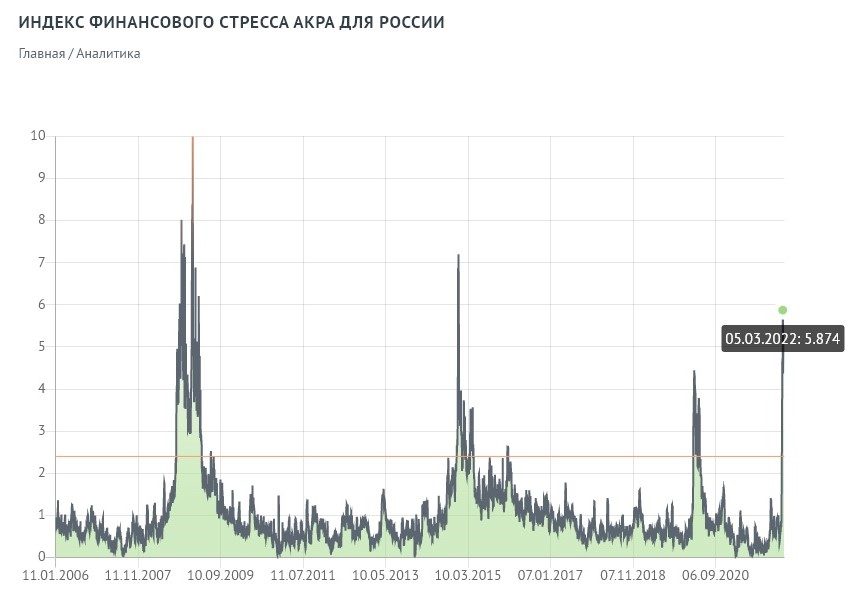

Для прогнозирования рецессии ранее также можно было воспользоваться индексом финансового стресса для России ACRA FSI, который рассчитывало рейтинговое агентство АКРА. Однако начиная с 18 марта 2022 года АКРА приостановила его расчет в связи с недоступностью рыночных данных, которые составляют важную часть информационной базы индекса.

Согласно методике АКРА, если значение индекса ACRA FSI больше 2,5 пункта, то финансовая система находится в кризисном состоянии. На 17 марта 2022 года (последние данные до приостановки расчета) индекс финансового стресса АКРА составлял 4,751 пункта, повышение началось в конце февраля и на пике доходило 5 марта до 5,874 пункта. Последний раз аналогичные показатели индекса фиксировались в декабре 2014 года. Исторического максимума на уровне 10 пунктов индекс в России достигал 28 января 2009 года. АКРА планирует возобновить публикацию индекса после пересмотра набора используемых данных.

Индекс финансового стресса АКРА для России 26 февраля 2022 года преодолел границу перехода системы в состояние кризиса — 2,5 пункта (Фото: АКРА)

Анализ макроэкономических показателей и прогноз финансовых кризисов на их основе также периодически проводит Банк России.

Признаки рецессии

- Снижение ВВП. По распространенному правилу считается, что рецессия возникает, когда два или более последовательных квартала фиксируются отрицательные показатели валового внутреннего продукта (ВВП). Снижение ВВП может наблюдаться как несколько месяцев, так и несколько лет. ВВП — один из наиболее распространенных показателей, используемых для отслеживания состояния экономики, так как в нем учитывается стоимость всех товаров и услуг, произведенных в стране за определенный период времени. По нему можно судить о балансе потребления, государственных расходов, инвестиций и экспорта. Соответственно, снижение ВВП говорит о серьезных проблемах в экономике.

- Рост безработицы. С началом рецессии, когда компании сталкиваются с ростом затрат, стагнацией или падением доходов и сохраняющимися требованиями обслуживать свои долги, они начинают увольнять работников, чтобы сократить расходы. Количество безработных во многих отраслях резко возрастает одновременно, новым безработным трудно найти работу во время рецессии, а средняя продолжительность такого поиска увеличивается. Средняя продолжительность поиска работы в рецессионные 2014–2016 годы в России составляла 7,3–7,6 месяца, к 2020 году период поиска работы сократился до 6,3 месяца. Максимальный уровень безработицы в истории современной России был зафиксирован в кризисном 1998 году — 13,3%.

- Снижение инвестиций. В период рецессий инвестиции становятся менее прибыльными и зачастую могут привести к убыткам, основные биржевые индексы падают. В условиях рецессии наихудшими активами являются активы с высокой долей заемных средств, циклические и спекулятивные. Компании, попадающие в любую из этих категорий, могут быть рискованными для инвесторов из-за потенциальной возможности обанкротиться. Лучшая стратегия во время рецессии — инвестировать в хорошо управляемые компании с низким уровнем долга, хорошим денежным потоком и сильным балансом. Контрциклические акции преуспевают во время рецессии и растут в цене, несмотря на преобладающие экономические препятствия. Например, устойчивыми к рецессии считаются компании из отрасли коммунальных услуг, потребительских товаров и розничные магазины с низкими ценами.

- Повышение/снижение ключевой ставки и коммерческих ставок кредитования. Когда экономика вступает в рецессию, спрос на ликвидность увеличивается, а предложение уменьшается, что обычно приводит к увеличению процентных ставок. Центральные банки в рамках проводимой денежно-кредитной политики оценивают влияние ключевой ставки на реальную экономику и чаще всего со временем снижают ключевые ставки, чтобы дать возможность бизнесу использовать более дешевые деньги для восстановления и развития. Неприятным последствием низкой ключевой ставки может стать инфляция.

- Падение реальных доходов и потребительских расходов. В условиях высокой безработицы или сокращения зарплат население урезает расходы или полностью отказывается от покупок некоторых категорий товаров.

«Последствия рецессии во многом зависят от ее причин и характера развития. В целом доходы населения падают — так же, как и доходы бизнеса. Если при этом происходит структурная перестройка, то впоследствии некоторые сектора получают импульс для ускоренного развития. Циклическая рецессия сменяется периодом роста. При этом рост может быть поначалу очень значительным в силу низкой базы, на которую экономика вышла в результате рецессии», — рассказала Наталья Волчкова.

Что делать во время рецессии

Финансовый консультант Наталья Смирнова рассказала о некоторых шагах, которые будут нелишними во время рецессии для любого человека.

- Не тратить деньги попусту. Перенести на потом все крупные покупки, без которых можно обойтись. Так же поступить с покупкой всего впрок, кроме того, без чего вы реально не сможете жить и где есть риски перебоев поставок, например без спецлекарств. Если компьютер, телефон, другая техника нормально работают, то покупку новых лучше отложить. С ремонтом без крайней нужды также не стоит спешить. В рецессию доходы могут значительно упасть, поэтому и все необязательные траты следует сократить.

- Создать заначку. На непредвиденные расходы на три, а лучше шесть месяцев. Хранить ее на вкладе с частичным снятием или накопительном счете, а не наличными. Так будет хоть небольшая компенсация инфляции. И только в банке системной значимости.

- Не брать кредиты. На крайний случай пользоваться кредиткой, в условиях которой возможен возврат всей суммы в льготный период (то есть без начисления процентов), или картой рассрочки с оплатой по графику без опозданий.

- Пересмотреть расходы. По всем категориям товаров, где можно заменить более дешевым аналогом, например минимизировать, где возможно, зависимость от импорта.

- Диверсифицировать инвестиции. Рассматривать инвестиции, но не в одну-две компании или в одну-две отрасли, а максимально диверсифицированно, только в крупнейшие компании, которые пережили не один кризис. Соблюдать баланс компаний, ориентированных на внутренний спрос и работающих в нециклических отраслях с неэластичным спросом, который не падает сильно в кризис (лекарства, товары первой необходимости, коммунальные услуги), и компании, ориентированные на экспорт, которые станут бенефициарами падения внутреннего курса.

- Не отказываться от помощи государства. По максимуму использовать льготы, представляемые государством, а также налоговые вычеты.

Первый вице-президент «Опоры России» Павел Сигал дал несколько советов предпринимателям на период рецессии: «В сложное для всего бизнеса время самое главное — сохранить выручку и оптимизировать рабочие процессы».

- Составить антикризисную стратегию, которая будет учитывать все риски и угрозы для деятельности компании и конкретные шаги по борьбе с ними.

- Впускать деньги в компании, но не выпускать их. Иными словами, не нужно пытаться расплатиться по всем долгам и при этом пытаться больше заработать. В таком случае вы быстрее уйдете в минус. Поэтому позаботьтесь о финансовой стабильности: просите у банков отсрочку по кредитам, избавьтесь от аренды ненужных помещений, договоритесь с подрядчиками о более удобных условиях оплаты.

- Вести подробный финансовый расчет по доходам и расходам.

- Перейти на товары отечественных производителей, чтобы сэкономить затраты на импортные товары, застрахуйте валютные риски.

- Проанализировать деятельность компании: откройте новое прибыльное направление, наименее прибыльные услуги приостановите, отправьте сотрудников на удаленку для экономии на той же аренде.

«Сейчас для бизнеса — время возможностей, и текущая ситуация поможет бизнесу найти новые точки роста, протестировать новые направления и сформировать эффективные производственную и финансовую модели», — заключил Павел Сигал.

По данным NBER, с 1857 по 2020 год средняя рецессия длилась 17 месяцев. Самая длинная рецессия длилась 65 месяцев — с 1873-го по 1879 год, Великая депрессия продолжалась 43 месяца (в 1929–1933 годах). Последняя рецессия зафиксирована в ковидном году — она длилась два месяца, с февраля по апрель 2020 года. Как показывает история, рецессии неизменно заканчиваются, после них следует период экономического подъема.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Финансовый инстурмент, используемый для привлечения капитала.

Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник: quote.rbc.ru