При открытии бизнеса нужно просчитать, какое налогообложение выбрать для ИП. Оптимальный вариант уплаты налогов позволит не только упростить учет, но и минимизировать фискальную нагрузку. В настоящее время предпринимателям предлагается возможность использования различных налоговых режимов, включая специальные упрощенный и вмененный. Разберемся, как сделать правильный выбор.

Какая система налогообложения лучше для ИП

ИП – это физлицо, осуществляющее предпринимательскую деятельность в официальном порядке, то есть только после регистрации правового статуса. Как такового понятия «налогообложения ИП» в российском законодательстве не существует. Есть общий налоговый режим и специальные – ЕНВД, ПСН, УСН, ЕСХН. Кроме ОСНО все льготные системы заменяют обязанность по уплате ряда налогов (НДС, имущество/НДФЛ с предпринимательских объектов/доходов) на перечисление единого фискального платежа в зависимости от того, какой именно режим применяется.

Если для вас актуален вопрос: Как выбрать налогообложение для ИП? нужно, прежде всего, ознакомиться с порядком расчета налогов, ставками, периодами, базой и сроками уплаты. Теоретические знания лучше всего подкрепить практическими расчетами по конкретным видам деятельности. Учитывайте также и то, что по специальным налоговым режимам во многих субъектах РФ действуют нормы не только федерального законодательства, но и регионального: нюансы уточняются в территориальных подразделениях ИФНС. Однако это все потом – в начале определитесь, каким именно бизнесом вы будете заниматься.

Самые выгодные системы налогообложения для ИП.

Выбор налогообложения для ИП

Итак, вы уже приняли решение о том, какую деятельность будете вести? В таком случае, как правильно выбрать систему налогообложения для ИП, зависит от рабочих ОКВЭД. Отдельные режимы можно исключить сразу же. Потому что, ЕСХН может использоваться только сельхозпроизводителями, включая КФХ (стат. 346.2 НК). Не относитесь к указанной категории?

Значит, ЕСХН вам не подходит.

Идем дальше – ПСН или патент. Этот режим также могут применять не все предприниматели, а только те, на территории регионов которых и по конкретным видам деятельности действует ПСН. Законодательно возможность использования патента по отдельным направлениям бизнеса устанавливается в стат. 346.43, уточняется субъектами РФ.

Федеральный список «патентной» деятельности указан в п. 2 стат. 346.43 НК. При начислении налога расчет ведется не из фактических доходов, а по гипотетически возможным суммам, которые утверждаются по видам предпринимательства, то есть по ОКВЭД.

ЕНВД или вмененка – это еще один льготный режим, перевод на который возможен в добровольном порядке по разрешенным видам деятельности. К примеру, можно использовать вмененную систему по бытовым услугам или торговле в розницу, запрещено – предпринимателям, занятым оптовой торговлей, строительством, производством (п. 2 стат. 346.26 НК).

Точный перечень бизнеса на ЕНВД утверждается региональными властями. Расчет налога ведется из показателей базовой доходности и корректирующих коэффициентов.

Прежде чем окончательно решить, налогообложение ИП – что лучше из приведенных специальных режимов, ознакомьтесь с оставшимися системами. Это общая система налогообложения или ОСНО и упрощенная (УСН). Первая считается традиционной и широко используется также предприятиями, вторая позволяет заменить часть налогов уплатой единого фискального сбора.

Какое налогообложение лучше для ИП – ОСНО или УСН

Чтобы выбрать оптимальную систему налогообложения, необходимо оценить масштабность и критерии бизнеса предпринимателя. ОСНО – более «тяжелый» режим, вменяющий в обязанность налогоплательщикам уплату большего числа налогов и сдачу различной отчетности. Но для, к примеру, оптовиков общая система незаменима, поскольку дает возможность выставления НДС.

Упрощенка выгоднее для мелких предпринимателей, оказывающих различные услуги, так как заменяет часть налогов на один. Перечень отчетности на УСН состоит из декларации по налогу, которая предоставляется один раз в год. Но применение упрощенного режима имеет законодательные ограничения (стат. 346.12, 346.13 НК).

Какой налог выбрать для ИП – пример расчетов

Предположим, предприниматель стоит на учете в г. Ростове-на-Дону и оказывает парикмахерские услуги. В штате 5 человек с ИП. Ежемесячный доход в среднем равен 400000 руб., расходы – 220000 руб., в том числе за персонал уплачиваются страховые взносы – 24000 руб. Какой вид налога выбрать для ИП? Рассчитаем фискальную нагрузку за один квартал по разным системам налогообложения:

УСН «Доходы» – 400000 руб. х 3 мес. х 6 % (ставка налога) = 72000 руб. Уменьшаем налог на страховые взносы, с учетом ограничения в 50 % = 72 000 руб. / 2 = 36000 руб. По итогам зачета налог к уплате за один квартал составит: 36000 руб.

УСН «Доходы минус расходы» – (400000 руб. х 3 мес.) – (220000 руб. х 3 мес.) х 10 % (ставка налога по Ростовской обл. по Закону № 195-ЗС от 29.12.08 г.) = 54000 руб. – налог к уплате за квартал.

ЕНВД – по стат. 346.29 значение базовой доходности равно 7500 руб., физический показатель – число работников, включая ИП, то есть 5 чел., К1 на 2017 г. = 1,798, К2 = 1. Сделаем расчет налога за квартал = 7500 руб. х 1 х 1,798 х (5 + 5 + 5) х 15 % = 30341 руб. Делаем зачет на страховые взносы с учетом лимита в 50 % = 30341/2 = 15171 руб. – налог к уплате за квартал.

ПСН – потенциальный доход в год на парикмахерские услуги в Ростовской области равен 900000 руб. Величина стоимости патента в год составляет 900000 руб. х 6 % = 54000 руб., за один квартал придется заплатить 13500 руб.

ЕСХН – применять запрещено.

Какой налог выбрать при открытии ИП

Применительно к указанному примеру получается, что выгоднее всего работать на патенте. Осуществляется ли выбор налогообложения для ИП при регистрации или можно подать документы о применении того или иного режима уже в процессе работы? По умолчанию, если предприниматель не подал соответствующего заявления, считается, что ИП использует общий режим – ОСНО. Чтобы не попасть впросак и не столкнуться с необходимостью расчета налогов с доходов по ставке в 13 %, не забудьте заблаговременно предоставить в ИФНС все необходимые документы – список различается в зависимости от того, какую систему вы для себя выбрали.

Обратите внимание! При регистрации ИП выбор системы налогообложения осуществляется в добровольном порядке, но с учетом законодательных ограничений.

Заявление о выборе системы налогообложения для ИП

Если предприниматель сразу решил использовать УСН, заявление на выбор налогообложения ИП в виде упрощенного режима подается одновременно с регистрационными документами при открытии бизнеса. Действующая форма 26.2-1 утверждена на федеральном уровне и может быть подана в течение 30 дн. с момента регистрации ИП (п. 2 стат. 346.13 НК).

Чтобы работать на ЕНВД, в 5-дневный срок от начала деятельности требуется подать заявление ф. 26.5-1 (п. 3 стат. 346.28 НК). Для использования ЕСХН предусмотрена форма 26.1-1, которая подается для вновь открытых ИП в 30-дневный срок (п. 2 стат. 346.3 НК). Чтобы осуществить регистрацию предпринимательства, представляется заявление ф. Р21001.

Для оформления патента документы подаются не позже, чем за 10 дн. до начала ведения бизнеса (п. 2 стат.346.45 НК).

Источник: www.zakonrf.info

Что лучше выбрать: ИП или ООО?

У каждой формы деятельности есть свои преимущества и недостатки. Например, индивидуальный предприниматель единолично ведет бизнес и может свободно распоряжаться доходами без отчета. А учредители общества с ограниченной ответственностью не могут свободно выводить деньги, так как это доходы компании и каждое движение средств требует документального подтверждения.

ООО может открыть как один человек, так и несколько, тогда как ИП — это всегда один предприниматель. При этом предприниматель рискует не только бизнесом, но и всем личным имуществом. ООО, как юрлицо, отвечает по долгам только в размере имущества, принадлежащего организации

ИП проще открыть и закрыть, чем ООО, так как обществу требуется не только заявление на открытие, но и пакет документов. Контроль за деятельностью ООО сильнее и штрафы для него выше, чем для ИП. Но зато и количество разрешенных деятельностей для ООО больше, например, в части прав на занятие лицензируемыми видами деятельности.

Объем налоговой и бухгалтерской отчетности для ИП и ООО в большей степени зависит от выбранной системы налогообложения.

1. Наличие партнеров

Индивидуальный предприниматель — физическое лицо и у него не может быть соучредителей. Он может, конечно, вести деятельность совместно с партнерами, но юридически вся полнота ответственности будет только на ИП, и бизнес будет принадлежать только ему. В этом случае партнерство условное.

Общество с ограниченной ответственностью — юридическое лицо, которое может быть создано как одним учредителем, так и несколькими. При этом все учредители являются собственниками бизнеса.

2. Виды деятельности

ИП имеет ограничения в следующих видах деятельности и не может ими заниматься:

- производство и продажа крепкого алкоголя,

- страхование,

- туристический бизнес,

- деятельность ломбардов, банков, ПИФов,

- частная охрана,

- воздушные пассажирские и грузоперевозки,

- любая работа с психотропными, наркотическими веществами, взрывчатыми материалами и вооружением, др.

ООО разрешено больше видов деятельности. Но часть направлений, особенно подконтрольных государству, также запрещены для ООО:

- работа с любым видом боевого вооружения и военной техникой,

- трудоустройство граждан за рубежом,

- деятельность ПИФов и пенсионных фондов,

- производство и распространение психотропных и наркотических веществ и др.

Некоторые сферы деятельности разрешены для ООО, но с ограничениями, например, фармацевтика, продажа пиротехники и гражданского оружия.

3. Ответственность по долгам

ИП — после регистрации как индивидуальный предприниматель остается физическим лицом, поэтому по долгам отвечает всем личным имуществом.

ООО — является юридическим лицом и в большинстве случаев рискует только уставным капиталом и всем, что принадлежит ООО. В редких случаях, если будет доказано, что учредитель действовал недобросовестно и неразумно, на него могут возложить субсидиарную ответственность по долгам общества.

4. Распоряжение доходами

ИП могут использовать всю выручку от бизнеса без всякого отчета. Главное — оставлять деньги на налоги. Например, со 100 000 рублей при УСН 6%, вы должны оплатить 6000 рублей налога, остальные 94 000 рублей можете спокойно потратить на личные цели.

ООО может тратить выручку только на налоги, зарплату и иные нужды бизнеса. При этом все расходы надо документально подтверждать. Учредители могут получить свою прибыль от общества с ограниченной ответственностью несколькими способами:

- Дивиденды, которые можно выплачивать только так, как указано в уставе, но не чаще 1 раза в квартал. При этом от суммы дивидендов обязательно удерживается НДФЛ 13% (для учредителей физлиц). Кроме того выплата дивидендов должна быть оформлена документами: подготовкой бухгалтерского баланса, протоколом собрания участников (или решением единственного участника), приказом о выплате и т.д.

- Зарплата. Любой учредитель может быть также работником своей фирмы и получать зарплату. В этом случае, кроме 13% подоходного налога придется сделать все взносы в фонды, а это почти 34% от зарплаты. Например, с зарплаты 50 000 рублей надо удержать 6500 рублей подоходного налога и оплатить страховых взносов 10500 рублей, итого у вас останется на руках около 33000 тыссяч рублей.

- Займ учредителю. Сомнительный способ, который в случае налоговой проверки может вылится в штраф, равный сумме займа. Да и сам заём придётся вернуть.

Тинькофф Банк Сервис поможет зарегистрировать вас как ИП онлайн, а затем откроет вам расчетный счет, которым вы сможете пользоваться до 4х месяцев бесплатно.

Если вам не подходит онлайн подача, то заполните форму на сайте и получите все необходимые документы для регистрации ИП. Это тоже бесплатно.

5. Отчетность

Индивидуальным предпринимателям легче вести бухгалтерскую отчетность, а на некоторых налоговых режимах они от нее освобождены. ИП, применяющие онлайн-кассу и находящиеся на УСН «доходы», могут с 2020 года даже не рассчитывать сумму налога. За них это будут делать работники ФНС и присылать квитанции на оплату. Также нет отчетности и нет необходимости рассчитывать налоги самостоятельно для ИП на НПД.

Если у ИП есть работники, тогда отчеты за сотрудников придется сдавать в полном объеме в ФНС и ФСС.

Общества с ограниченной ответственностью обязаны вести бухгалтерский и налоговый учет в полном объеме. К тому же ООО изначально считается работодателем, так как хотя бы директор у него есть, поэтому все отчеты за работников надо сдавать обязательно.

Количество отчетов и частота их подачи будет зависеть не от формы бизнеса, а только от режима налогообложения. Например, по УСН и ООО, и ИП отчитываются раз в год. Но для ИП может выбрать патент, на котором вообще не предусмотрена никакая отчетность, кроме как за работников, если они есть.

6. Штрафы

За налоговые нарушения ИП и ООО штрафуют одинаково. Например, за неведение книги доходов и расходов и ИП, и ООО могут оштрафовать на 10 000 рублей.

Ответственность же за нарушения КоАП у ООО намного выше:

- ИП штрафуют как должностное лицо. Например, за работу без кассы (КоАП 14.5) ИП могут оштрафовать на 10 000 рублей.

- ООО могут штрафовать дважды за одно и то же нарушение, так как штраф накладывается одновременно и на директора, как на должностное лицо, и на общество с ограниченной ответственностью, как юридическое лицо. Например, за работу без кассы на директора наложат штраф в 10 000 рублей, а на ООО в 30 000 рублей. Итого компании придется оплатить 40 000 рублей штрафа.

7. Регистрация

ИП для регистрации нужен только паспорт и заявление по форме Р21001. Госпошлина 800 рублей.

ООО для регистрации потребуется целый пакет документов:

- заявление по форме Р11001,

- решение единственного учредителя о создании или протокол собрания, если участников более одного,

- устав.

Госпошлина составит уже 4000 рублей.

А вот срок регистрации ООО и ИП одинаковый — 3 рабочих дня.

8. Ликвидация

ИП закроют за 5 рабочих дней. Для этого надо лишь подать форму Р26001 и оплатить пошлину 160 рублей.

ООО закрывают в течение 6 месяцев. При этом нужно рассчитаться по всем долгам, сдать промежуточный и ликвидационный балансы. Также нужно разместить объявление о ликвидации и подать заявление по форме Р15001. Госпошлина за закрытие ООО 800 рублей. Часто из-за сложности процедуры ликвидации, учредители просто продают ООО третьим лицам и выходят из состава общества с ограниченной ответственностью.

Тинькофф поможет подготовить и подать заявление на регистрацию ООО онлайн в налоговую. Также банк откроет вам расчетный счет для ООО после регистрации.

Если онлайн подача вам не подходит, тогда заполните форму на сайте и вы получите полный пакет документов для самостоятелньой регистрации ООО в ФНС. И это тоже бесплатно.

9. Название

ООО должно иметь название. Оно может быть полным и сокращённым и обязательно указывается в учредительных документах и ЕГРЮЛ.

ИП всегда называется по ФИО предпринимателя. Во всех регистрационных, бухгалтерских и иных документах будет значиться «ИП ФИО», например ИП Колесников Семен Олегович. Для лучшего позиционирования бизнеса ИП может зарегистрировать и использовать товарный знак, т.е. бренд под которым он будет работать. Например, под брендом магазин сантехники «Кафель» может работать ИП Колесников Семен Олегович.

Источник: newbusiness.tinkoff.ru

Какое ип выбрать для строительства

Предпринимателю для работы необходим расчетный счет. Именно через него проходит оплата от контрагентов, выплачивается заработная плата сотрудникам, платятся налоги и начисляется прибыль. Для каждого ИП важно выбрать надежный банк с приемлемым тарифом. Эта статья поможет вам выбрать оптимальный вариант.

Кому нужно открывать расчетный счет?

Расчетный счет нужен предпринимателю для безналичных расчетов с контрагентами и приема электронных платежей через терминалы и интернет. Его необходимо открывать, если сумма договора превышает 100 тыс. руб. Также вы можете открыть счет по желанию, поскольку его наличие дает ряд преимуществ:

• некоторые контрагенты работают исключительно с расчетными счетами;

• легче отчитываться перед налоговыми органами, т.к. все движения средств прозрачны;

• личный счет, по которому проходят оплаты, могут заблокировать за коммерческую деятельность.

Уведомлять Федеральную налоговую службу (ФНС) об открытии счета не требуется. Банк самостоятельно предоставит все необходимые сведения.

1. Кредитный рейтинг. При выборе банка для ведения расчетного счета (РС) в первую очередь нужно учитывать его рейтинг и надежность. Про шкалу международных рейтингов можно узнать тут ( https://www.banki.ru/wikibank/fitch_ratings/ ).

2. Сумма ежемесячных платежей. В пакетах с наибольшим количеством функций они могут оказаться неподъемными для начинающего предпринимателя.

3. Стоимость кассовых операций. Привлекательный на первый взгляд тариф может оказаться невыгодным, если посчитать все комиссии за проведение платежей, эквайринг и т.д.

4. Время осуществления переводов. Чем шире доступное окно, тем с большим числом регионов вы сможете проводить оперативные расчеты, а значит, и дело будет развиваться динамичнее.

5. Удобство и клиентский сервис. Узнайте, можно ли оформить заявку без визита в офис, насколько функционален интернет-банкинг, есть ли интеграция со сторонними сервисами. Приятным бонусом станет начисление процентов на остаток.

В этом банке можно моментально получить реквизиты и начать работу, а все бумаги привезет сотрудник банка. Бесплатно подключается карта и выдается оборудование для эквайринга (но за оборот взимается процент, аренда терминала – 500 руб./месяц). Есть возможности для аналитики и автоматизации платежей, выдается электронная подпись.

Тарифы:

• Выгодный старт – 0 руб./мес.;

• Активный рост – 990 руб./мес.;

• Больше возможностей – 1790 руб./мес.;

• Надежное решение – 3100 руб./мес.;

• Высшая лига – 7590 руб./мес.

На платных тарифах есть промо-месяцы, когда обслуживание выполняется без взимания средств: на Активном росте их 2, на остальных – по одному.

Его клиентская база насчитывает 240 тысяч ИП. Среди основных преимуществ – банк открывает РС в день обращения. Документы (паспорт, СНИЛС, отчетность) можно загрузить через интернет, а встречу с менеджером в банке обещают организовать через час. Обслуживание можно вести полностью онлайн, интегрированы бухгалтерские инструменты.

Справки и другие документы в электронном виде предоставляются бесплатно, плюс есть платная доставка бумажных версий по всему миру. Открытие РС бесплатно. Плата за обслуживание в месяц (только если были движения по счету):

• Необходимый минимум – 0 р.;

• Золотая середина – 450/500 руб. при оплате помесячно или за год;

• Всё лучшее сразу – 500 в первые 3 месяца, затем 2500/2000 (помесячно/за год).

Цифровой банк с различными бонусами – получить реквизиты можно за 5 минут, РС открывается в день обращения, время встречи с менеджером выбирает клиент. Онлайн-кабинет простой, поддержка работает круглосуточно, платежи между банками проводятся с 01:00 до 20:45 (МСК). Также можно получить кредит на бизнес (до 2 млн руб. под 12%).

Тарифы на ведение РС:

• Стартовый – 0 рублей;

• Оптимальный – 690 рублей;

• Безлимитный – 4900 рублей;

При оплате на полгода или год ставки меньше. Платные тарифы можно купить навсегда (9900 и 99 000 соответственно), плюс на них есть процент на остаток. Бонус: неиспользуемые средства можно положить на депозит под 7% годовых.

Банк с ориентацией на онлайн-обслуживание и активами более 300 млрд рублей. РС открывается бесплатно, обычно за один день. Платежи в другие банки проводятся с 01:00 до 20:00 (МСК). Сервис привязывается к 1С, Кнопке, Моему Делу, Фингуру и Контуру, есть встроенная бухгалтерия. При нехватке средств для платежей контрагентам подключается овердрафт (кредитование).

6 месяцев счет ИП обслуживается бесплатно, затем ставки по тарифам составляют:

• Простой – 490 р./месяц;

• Продвинутый – 1990 рублей;

• Персональный – 4990 рублей.

Самый крупный банк страны дополнительно предлагает документооборот в электронном виде и 1С на год. Отметим, что межбанковские платежи проходят в интервале 01:00 – 20:00. Тарифы для ИП:

• Легкий старт – нет ежемесячных платежей;

• Удачный сезон – 490 рублей/мес. (если были движения по счету);

• Хорошая выручка – 770 рублей;

• Активные расчеты – 2130 рублей;

• Большие возможности – 10900 рублей.

Цифры даны для Москвы, в регионах они могут существенно отличаться. Например, месяц «Удачного сезона» в Адыгее обойдется в 375 р. (почти на четверть дешевле), а в Ярославле – 585 рублей (примерно на 20% дороже).

В «Эксперт Банке» отсутствуют ограничения как на число операций, так и на их объем. Однако бесплатно проводить платежи можно только в самом дорогом тарифе, там же предусмотрено снятие до 700 тысяч рублей без комиссии. В экономном варианте перевод платежей обойдется в 85 р. и нет снятия без оплаты. Обслуживание РС обойдется в следующие суммы:

• Экономный онлайн – 0;

• Оптимальный онлайн – 790 рублей в месяц;

• Все включено онлайн – 4790 рублей в месяц.

В Локо-Банке обещают предоставить бесплатный терминал для работы с картами и оформление РС полностью онлайн – только укажите ИНН, загрузите сканированные копии и подпишите документы, которые привезет к вам менеджер. Плюс предлагается CRM и дополнительные сервисы, например, учет складских запасов. При необходимости можно взять кредит со ставкой от 9.25%. Ежемесячная плата по тарифам:

• Старт – 0 р./мес.;

• Оптима – 990 р./мес.;

• Безлимит – 4990 р./мес.

В «Сфере» есть бесплатная онлайн-бухгалтерия и документооборот в цифровом виде, прилагается квалифицированная электронная подпись. Это позволяет экономить до 10 тысяч руб. в год. Также есть юридические консультации и возможность проверить контрагента. Если по счету нет оборотов в течение 3 месяцев, то с 4-го месяца отсутствия движения плата за сопровождение не взимается.

Все тарифы в первый месяц беспутны, затем ставки таковы:

• S – 0 р./месяц.;

• M – 990 р./месяц.;

• L – 4990 р./месяц.

При открытии счета в Промсвязьбанке придется подтвердить репутацию отзывом от контрагента. Кроме того, бесплатно РС можно зарегистрировать только на тарифах «Платите меньше», «Моё дело» и «Бизнес Старт». На остальных тарифах оплата составит от 590 до 890 руб. Тарифы Прмсвязьбанка:

• Бизнес Старт – 0 руб.;

• Платите меньше – 400 руб.;

• Бизнес Лайт – 1200 руб;

• Бизнес 24х7 – 1800 руб;

• Бизнес Чек – 2100 руб;

• Моё дело – 2100 руб.

Можно сэкономить до четверти стоимости, если оплатить тариф сразу на год. Дополнительно банк предлагает привлекать в него клиентов, получая за каждого 1 бонусный месяц обслуживания. Также клиенты могут использовать кредит с 5-летним сроком погашения.

Однако если движения средств по РС в месяце не было, то плата за него все равно взимается (за исключением тарифа Старт), если на счету есть средства.

В тарифные пакеты входит спецсчет для тех клиентов, которые участвуют в закупках согласно 44-му и 223-му федеральным законам. Для помощи с юридическими сложностями предоставляется сопровождение. Также есть индивидуальные тарифы.

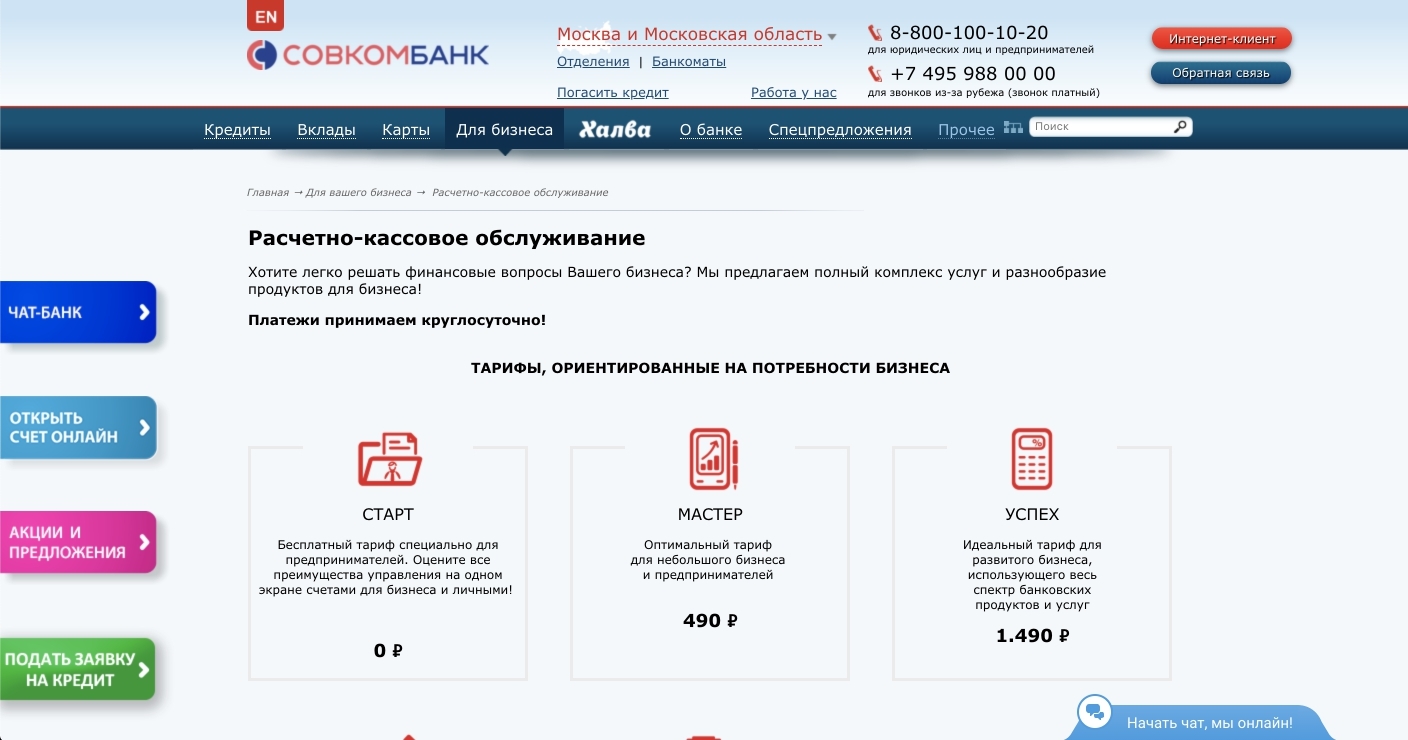

Тарифов много, по трем основным ставки таковы:

• Старт – 0 руб./мес.;

• Мастер – 490 руб./мес;

• Успех – 1490 руб./мес .

Стоимость переводов в этом банке ниже, поскольку деньги переводятся только на следующий день.

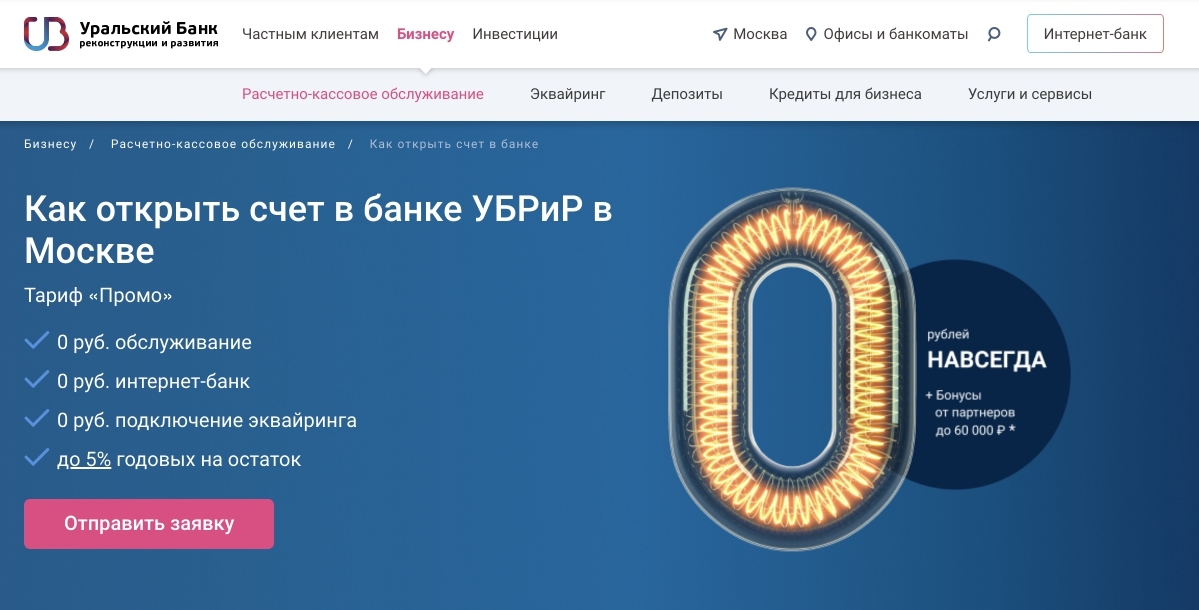

Тарифы зависят от региона, для Москвы они составляют:

• Промо – 0 руб./мес ;

• Эконом – 840 руб./мес;

• Комфорт – 940 руб./мес.

Открытие счета оплачивать не нужно. Также есть линейка безлимитных тарифов Бизнес-класс стоимостью 16 700 руб. в год.

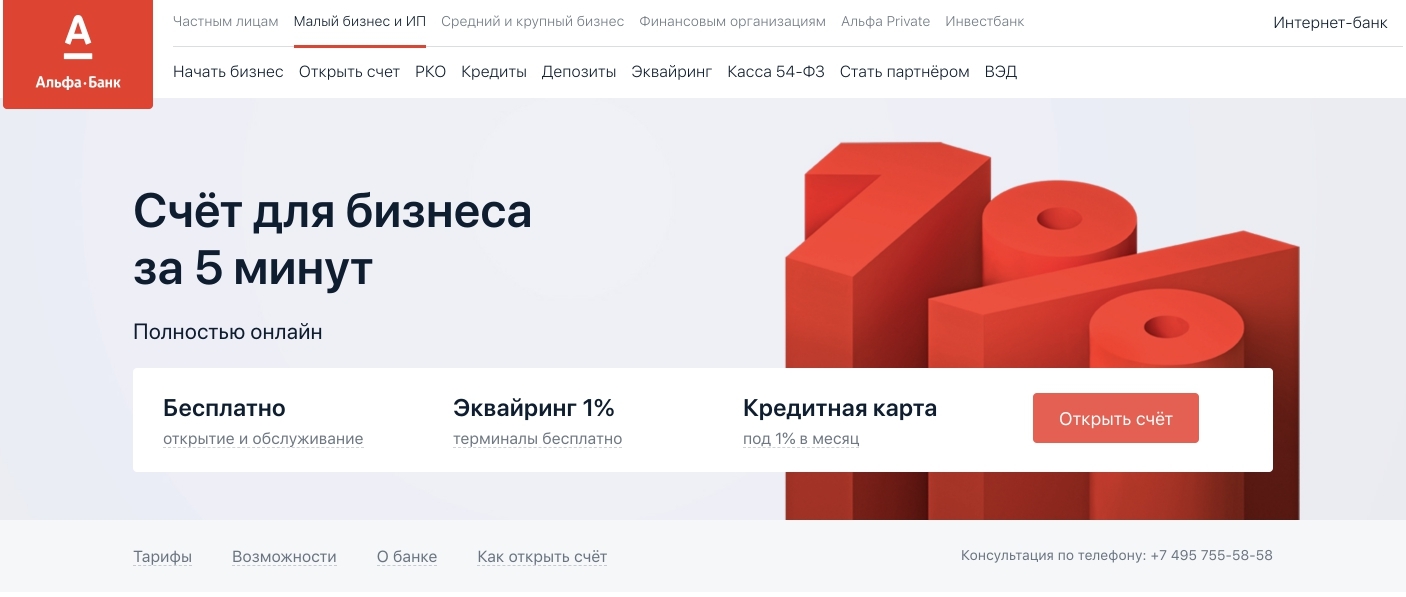

По статистике самого банка, он обслуживает каждого пятого индивидуального предпринимателя в стране. После регистрации предприниматель может полгода работать в Битрикс24 и 1.5 года вести бухгалтерию в системе «Эльба», плюс получит терминал для карт. Внешние платежи проводятся с 1 ночи и до 19:50.

В линейке тарифов представлены следующие варианты:

• На старт – 490 руб./мес.;

• Электронный – 1440 руб./мес.;

• Успех – 2300 руб./мес.;

• Альфа-Бизнес ВЭД/Оптовик – 3200 руб./мес.;

• Все, что надо – 9900 руб./мес.

Особняком стоит план «Просто 1%», на котором взимается 1% от всех поступлений.

Банк лояльно относится к клиентам и быстро одобряет заявки. В остальном предложение обычное – моментальное получение реквизитов, отсутствие платы за открытие РС и возможность получить скидку при оплате авансом (что экономит 5-25% при внесении платы).

В линейку тарифов с общим названием «Твой» входят следующие ценовые варианты:

• Старт – 490 р./мес.;

• Онлайн – 1390 руб./мес.;

• Успех – 1990 руб./мес.;

• Масштаб – 3190 руб./мес.;

• Мир – 4290 руб./мес.;

• Безлимит – 8990 руб./мес.

Специализированный банк для предпринимателей. Платежи в другие банки можно отправить с 8:30 до 19:30 (после 16/17 часов требуется запрос через интернет-банк). Однако это неудобство компенсирует отзывчивая служба поддержки и низкая стоимость ведения счета. Тарифы банка (оплата в месяц):

• Стартап – 0 руб./мес;

• Базовый – 399 руб./мес;

• Торговый – 1500 руб./мес;

• Все включено – 3000 руб./мес.

На базовом тарифе не требуется оплачивать обслуживание, если поступлений по счету не было.

Регистрация заявки также проходит онлайн, бумаги привезет менеджер. Банк предлагает обслуживание на следующих условиях:

• Первый шаг – 0 руб./мес .;

• Быстрый рост – 490 руб./мес;

• Свое дело – 1290 руб./мес;

• Весь мир – 1990 руб./мес;

• Открытые возможности – 7990 руб./мес.

Кредитная организация предлагает быстрое оформление РС – реквизиты выдаются сразу, остальные документы привезет сотрудник банка. Для ИП доступно 4 варианта открытия счета:

• Старт – 990 р./мес.;

• Базовый – 1900 руб./мес;

• Оптимум – 2900 руб./мес;

• Максимум – 7500 руб./мес.

При оплате сразу за год или два можно сэкономить стоимость до 25% от оплаты обслуживания.

По данным Банки.ру, предприниматели чаще открывают РС в Тинькофф, Модульбанк и банке Точка. Эти компании отличаются современным подходом и активным внедрением новых технологий. Так, у Тинькофф-банка вообще нет офисов, а Точка изначально создавалась для обслуживания ИП.

Также среди предпринимателей популярны Совкомбанк, банк Открытие, Уральский банк реконструкции и развития и Альфа-Банк. Активно растет Веста банк – его тарифы на фоне конкурентов весьма привлекательны.

Все рассмотренные банки перешли на систему бесплатного оформления счета. По этому критерию можно выбирать любой из них.

Для открытия счета могут потребоваться:

• заявление;

• анкета;

• выписка из ЕГРИП (не всегда);

• документ о постановке на учет в Росстате (заверенная у нотариуса копия);

• паспорт или его ксерокопия (копию тоже нужно заверять нотариально);

• лицензии или разрешения, выданные для ведения деятельности.

Точный список зависит от банка. Зачастую сотрудники банка могут самостоятельно запрашивать необходимые документы через публичные сервисы.

1. Ошибочное указание данных в заявке/анкете;

2. Отсутствие одного из обязательных документов;

3. Отсутствие отчетности в ФНС либо она неоднократно была нулевой.

Менее очевидная причина – вы подавали много заявок в разные организации. Формально закон это допускает. Но «обычные» заявители так не делают, поэтому банки могут посчитать подобную активность подозрительной и сослаться на законодательство о противодействии отмыванию средств. По закону банк обязан указать причину отказа. После исправления недочетов счет должны открыть.

Выбор банка важен, однако не стоит его переоценивать. На тарифах с нулевой ежемесячной ставкой или во время пробного использования можно ознакомиться с работой каждого банка. Почти все банки готовы открыть РС за один день. Наконец, закон не запрещает открыть новый счет для ведения деятельности, если старый вам не подходит. Если не можете определиться – смело начинайте с одного из лидеров, а при необходимости переводите деятельность в другой банк.

Источник: dostavista.ru

Налоги ИП: какую систему налогообложения выбрать?

Налоги ИП платятся в одном из следующих режимов: ОСНО (общая система налогообложения), УСНО (упрощенная система налогообложения), ЕНВД (единый налог на вмененный доход), ПСН (патентная система налогообложения). ЕСХН (единый сельскохозяйственный налог). В этой статье мы рассмотрим, какими критериями можно руководствоваться ИП при выборе системы налогообложения.

Налоги ИП: критерии выбора системы налогообложения

Обзор режимов налогообложения ИП мы уже делали в предыдущих статьях . В этой статье больше внимания будет уделено критериям выбора подходящего для конкретного предпринимателя режима налогообложения ИП. Все режимы налогообложения ИП можно поделить на два типа: ОСНО (общая система налогообложения) и специальные режимы (УСНО, ЕНВД, ПСН, ЕСХН). Мы остановимся на наиболее часто применяемых в практике предпринимательской деятельности: ОСНО, УСНО, ЕНВД, ПСН.

Новый сервис ФНС: налоговый калькулятор — Выбор режима налогообложения

Общий режим налогообложения (ОСНО)

Одним из основных вопросов, над которыми следует задуматься начинающему предпринимателю, является вопрос о том, как платить налоги ИП. Если при регистрации или после регистрации ИП никаким образом не заявит о выбранном режиме налогообложения, то он автоматически становится налогоплательщиком на ОСНО . А это не всегда хорошо.

У ОСНО есть свои достоинства и недостатки

На ОСНО ИП должен платить НДФЛ (13 %), НДС (18 % или 10 ), налог на имущество физических лиц. По сравнению с другими режимами ОСНО значительно сложнее. На ОСНО много учета и отчетности ( декларации по НДС , декларации по НДФЛ , книга учета доходов и расходов). Поэтому, выбирая этот режим ИП должен иметь соответствующие бухгалтерские и налоговые знания, либо нанимать бухгалтера и нести дополнительные расходы. В противном случае, он рискует получить штрафы за нарушения порядка уплаты налогов или порядка подготовки и сдачи отчетности.

Вместе с тем, некоторые предприниматели остаются или выбирают ОСНО. Такой выбор часто обоснован тем, что контрагенты ИП (фирмы, которым ИП продает свою продукцию или предоставляет услуги) работают на НДС и для них является значимым, чтобы ИП был плательщиком НДС (на спецрежимах ИП НДС не платит). В противном случае, они могут отказаться от сотрудничества с таким ИП, так как не смогут вычесть из своего НДС так называемый «входной НДС», уплаченный ими при покупке товаров, работ, услуг ИП. Чтобы этого не произошло, ИП дабы не потерять клиентов выбирает ОСНО.

Другой причиной, по которой ИП остается или переходит на ОСНО, может стать наличие ограничений на переход на специальные режимы налогообложения. Такие ограничения есть по видам деятельности (для ПСН и ЕНВД), по физическим показателям (для ПСН и ЕНВД), по размерам доходов (для УСН, ПСН и ЕНВД), по количеству работников (для УСН, ЕНВД, ПСН).

УСНО (упрощенка)

Альтернативой ОСНО, которая существенно облегчает жизнь предпринимателей, является УСНО . На УСНО ИП освобождается от уплаты НДС, НДФЛ, налога на имущество. Вместо них платится единый налог ИП по ставке 6 % (если ИП платит его с доходов) или по ставке от 5 до 15 % (если ИП платит его с доходов за вычетом расходов). Конкретный размер ставки в последнем случае устанавливается местными властями в указанном диапазоне.

Достоинством УСНО, из-за которого многие ИП переходят на УСН , помимо низких налоговых ставок является простота налогового учета и отчетности (сдается только одна декларация по УСН ). Кроме того, ИП, выбравший режим УСН — Доходы (ставка 6 %), имеет право уменьшить единый налог на сумму уплаченных страховых взносов за себя и за своих работников .

О том, как ИП правильно уменьшить единый налог на сумму уплаченных взносов, смотрите в следующем видео.

ИП, выбравший УСН Доходы-Расходы, налог на сумму взносов уменьшить не вправе, но может учесть взносы за работников в составе расходов.

Основным недостатком УСНО, из-за которого многие предприниматели не выбирают этот режим, является риск потери контрагентов из-за невозможности реализовать товар, услуги с НДС.

Кроме того, к недостаткам УСН относят необходимость работы с контрольно-кассовым аппаратом . Впрочем в некоторых случаях при оказании услуг населению ИП могут обойтись без ККМ, выдавая бланки строгой отчетности (БСО).

При этом, для ИП, впервые регистрирующий свой бизнес с 2015 года появилась возможность платить налог УСН по ставке 0 %. Подробнее об этом читайте в специальной статье сайта о налоговых каникулах .

Какую систему налогообложения ИП выбрать на УСНО?

УСН — Доходы (ставка 6 %) или УСН Доходы — Расходы (ставка до 15 %)? Ответ на это вопрос зависит от конкретных условий деятельности ИП. Как правило, если объем расходов у ИП не высок и не превышает 60 % от объема доходов, то оптимальным выбором становится режим УСН-Доходы. Обычно режим налогообложения УСН-Доходы подходит для ИП, работающих в сфере услуг. Для предпринимателей же в сфере производства и торговли, где доля расходов высока, лучшим выбором может стать налоговый режим УСН Доходы-Расходы.

Важным моментом здесь также является возможность ИП подтвердить свои расходы надлежаще оформленными документами. В режиме УСН Доходы-Расходы в отличие от режима УСН-Доходы ИП должен доказать расходы. В противном случае, ему могут доначислить налог, выставить пени и штрафы.

Поэтому, эта система вряд ли подойдет, например, для торговли через интернет-магазины.

Последние новости: с 2015 года Правительство вводит налоговые каникулы на 6 лет для предпринимателей на УСН или патентной системе налогообложения .

О том, как узнать, какие налоговые ставки на УСН есть в вашем регионе, смотрите видео ниже.

ЕНВД (вмененка)

ЕНВД действует до 2021 года и с 2013 года является добровольным режимом. Также как и УСН, ИП на ЕНВД освобождается от уплаты НДС, НДФЛ, налога на имущество по видам деятельности, переведенным на ЕНВД.

Однако далеко не все предприниматели могут перейти на этот режим . Ограничения есть по видам деятельности , по физических показателям, по количеству работающих у ИП сотрудников. Кроме того, режим ЕНВД введен далеко не на всех территориях. Чтобы уточнить этот вопрос и выяснить есть ли ЕНВД в вашем городе, районе и в отношении каких видов деятельности он применяется, обратитесь в налоговую инспекцию по месту ведения деятельности.

Достоинством ЕНВД является низкая налоговая ставка — 15 % от вмененного дохода (который рассчитывается по установленной формуле ), простота расчета налога, учета и отчетности . ИП, выбравший этот режим, также имеет право на уменьшение единого налога на сумму страховых взносов, уплаченных за себя или за работников.

Кроме того, плюсом ЕНВД является возможность работать без контрольно-кассового аппарата.

Обратите внимание! В 2018 предприниматели на ЕНВД должны работать с использованием онлайн-касс .

Недостатком ЕНВД является то, что независимо от финансовых результатов предпринимательской деятельности единый налог придется уплатить. Даже если ИП получит убыток, размер налога будет рассчитан по установленной формуле от вмененного дохода.

ПСН (патентная система)

ПСН — новый режим налогообложения , который появился с 2013 года и пришел на смену режиму УСН-патент. ПСН также освобождает от уплаты НДС, НДФЛ, налога на имущество по виду деятельности, на который получен патент.

Особенностью ПСН является полное отсутствие отчетности. Кроме того, патент может приобретаться на определенное время (от 1 месяца до года в пределах календарного года), что может подойти для ИП, чья деятельность носит сезонный или временный характер. Многие ИП переходят на ПСН по этим причинам.

Как и ЕНВД, ПСН может применяться только в отношении ограниченного перечня видов деятельности и только по решению региональных властей, которые также определяют размер потенциально возможного дохода от соответствующего вида деятельности.

Ставка налога на ПСН равна 6 % от потенциально возможного дохода. Однако несмотря на то, что на ЕНВД размер ставки более высок (15 %) это еще не значит, что ПСН становится более выгодным режимом. Чтобы вычислить и сравнить налоговое бремя нужно сделать расчет, в результате которого станет ясно, что лучше платить ЕНВД по ставке 15 % с вмененного дохода или налог на ПСН по ставке 6 % с потенциально возможного дохода.

В отличие от ЕНВД на ПСН единый налог нельзя уменьшить на уплаченные страховые взносы.

Еще одним плюсом ПСН является возможность работать без контрольно-кассового аппарата.

Обратите внимание! В 2018 году предпринимателям на патентной системе придется начать пользоваться онлайн-кассами .

И еще один плюс, который появился с 2015 года — налоговые каникулы. Также как и для ИП, выбравших УСН, ИП на патентной системе налогообложения при определенных условиях могут на них рассчитывать.

Рекомендую посмотреть следующее видео, в котором сделан краткий обзор действующих режимов налогообложения.

Выбор системы налогообложения

Итак, налогообложение ИП происходит по указанным выше режимам. Чтобы выбрать подходящий для себя режим и определиться с тем, какие налоги ИП вы будете платить, нужно выяснить:

1) под какие режимы налогообложения подпадает осуществляемый вами вид (виды) предпринимательской деятельности;

2) есть ли ограничения (по доходам, по работникам и т. д.) для перехода на интересующий вас режим налогообложения;

3) введен ли интересующий вас режим на соответствующей территории;

4) имеет ли значения для вашего бизнеса работа с НДС;

5) имеет ли значение для вашего бизнеса работа с контрольно-кассовым аппаратом;

6) объем расходов при осуществлении вашего бизнеса;

7) имеет ли значение для вашего бизнеса возможность уменьшения налогов ИП на сумму уплаченных страховых взносов.

После чего сделать расчет и сравнить налоговое бремя на указанных системах налогообложения с учетом ваших условий предпринимательской деятельности.

Если вас интересует эта тема и вы хотите получить более глубокие и подробные практические знания о выборе системы налогообложения ИП, то рекомендую ознакомиться со следующей книгой.

В 2015 году налогообложение ИП претерпит значительные изменения. Читайте об этом в специальной статье.

Источник: russia-in-law.ru