Входной НДС можно принять к вычету сразу после принятия к учету купленные товары, работы или услуги. В силу разных обстоятельств иногда не выгодно принимать вычет в том же налоговом периоде, а лучше “накопить жирок” и принять его позже.

Например. Компания сделала закупку большой партии товара, получила большую сумму НДС к вычету. Но в этом квартале сделок было мало, основные контракты на продажу купленного товара предполагаются в течении двух следующих кварталах. В таких случаях лучше НДС отложить.

Вычет можно перенести, но есть временные рамки. Отложить вычет можно на период до трех лет. Это предусмотрено пунктом 1.1 статьи 172 Налогового кодекса РФ.

Предположим, что в примере крупная поставка товара оформлена одним документом, а исходящий НДС от продажи компания планирует получить в течении двух последующих кварталов. В данной ситуации выгодно не только перенести НДС, но и разбить вычет по одному счету-фактуре на несколько периодов. Давайте разберем:

- какие вычеты безопасно разбивать на несколько периодов;

- как это сделать в программе 1С:ERP 2.5.

Какие вычеты дробить безопасно, а какие — рискованно

В письмах Минфина от 09.04.2015 № 03-07-11/20293, от 09.04.2015 № 03-07-11/20290 сказано, что можно частично использовать вычеты в разных налоговых периодах. Но есть оговорка — приобретенные товары, работы и услуги не должны быть использованы в качестве основных средств или нематериальных активов. Причина в формулировке признания вычета по ОС и НМА в НК РФ. Там сказано, что вычет входного НДС по ОС и НМА производится в полном объеме после принятия объекта на учет.

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.

По мнению специалистов системы Главбух — это неверно: в полном объеме — это указание на право принять весь вычет НДС при принятии к учету ОС, а не принимать частями по сроку использования основного средства.

С момента публикации письма Минфина появилась полностью положительная арбитражная практика в пользу возможности дробления НДС на несколько налоговых периодах. Как пример, Постановление ФАС МО от 12.02.2013 № А40-86961/11-107-371, от 22.04.2011 № КА-А40/1659-11; от 25.03.2011 № КА-А40/1116-11; ФАС СКО от 17.03.2011 № А32-16460/2010.

С появлением электронных, легко отследить сопоставить даже разбитый на части вычет с данными о начисленном НДС по счет-фактуре у продавца.

Как правильно разбить НДС по одному счету-фактуре в 1С:ERP 2.5

Счет-фактуру необходимо будет зарегистрировать в книге покупок каждого квартала, в котором принимаем часть НДС к вычету.

Рисунок 1 — Регистрация нового счета-фактуры

При создании счета-фактуры и отражении данных в регламентированном учете входящий НДС сразу принимается к вычету в том квартале, к которому относится счет-фактура.

Рисунок 2 — Проводки регламентированного учета

Для того, чтобы перенести часть вычета на следующий период, надо сделать блокировку вычета. Блокировку вычета можно ввести на основании счет-фактуры или через Помощник НДС в конце квартала.

При блокировке вычета программа указывает крайний срок возможной блокировки, который установлен законодательно — 3 года. Есть возможность указать срок блокировки, например, следующий квартал и изменить сумму. В примере переносим 100 000 руб. из 280 800 руб. на следующий квартал. Нажимаем на Заблокировать НДС.

Рисунок 3 — Частичный перенос вычета НДС с одного налогового периода на другой

Проводим счет-фактуру. Теперь проводки документа выглядят так, как на рисунке 4.

Рисунок 4 — Проводки счета-фактуры после регистрации блокировки вычета

Когда необходимо сделать полный или частичный перенос вычетов, лучше воспользоваться Помощником по учету НДС → Прочие операции.

Рисунок 5 — Использование Помощника по учету НДС для переноса вычетов

Здесь можно выбрать несколько счетов-фактур, откорректировать суммы и выбрать нужные даты переноса.

Рисунок 6 — Выбор нескольких счетов-фактур для переноса вычетов по НДС

Важно! При переносе части вычета в Книге покупок указывается только та часть суммы входного НДС, которую заявляем к вычету в текущем квартале. А общая стоимость покупки остается такая же, как в счете-фактуре, а не в части, приходящейся на принимаемую в этом периоде суммы НДС к вычету.

Источник: efsol.ru

Восстановление ндс при строительстве подрядным способом

УСН освобождает от уплаты НДС. Но НК РФ предусматривает несколько ситуаций, когда плательщики УСН ведут учёт НДС:

- Выполнение договоров строительного подряда с компаниями на ОСНО — нужно учесть и компенсировать затраты на НДС, который уплачен в составе стоимости материалов, ГСМ, расходных инструментов.

- Ввоз в РФ иностранных товаров для торговли — на сумму сделки и уплаченные таможенные пошлины нужно начислить НДС и затем по мере продажи перечислить его в бюджет (п. 3 ст. 346.11 НК РФ).

- Исполнение договоров доверительного управления, простого и инвестиционного товарищества, если один из участников на УСН, а второй на ОСНО — упрощенец ведёт учёт и платит НДС по всем сделкам в рамках договора (ст. 174.1 НК РФ).

- Аренда или выкуп в собственность упрощенца муниципального имущества — из суммы сделки следует выделить НДС, уплатить его в бюджет и сдать декларацию как налоговый агент (п. 3 ст. 161 НК РФ).

- Выставление поставщиком на УСН счёта-фактуры с указанием суммы НДС по просьбе покупателя — необходимо уплатить налог и сдать отчётность (п. 5 ст. 173 НК РФ).

В статье рассмотрим первую ситуацию, так как в строительном подряде с помощью компенсации НДС можно законно минимизировать налоговые риски.

Вычеты НДС при капитальном строительстве

Согласно ст. 171 НК РФ вычеты по НДС предоставляются подрядным организациям в общеустановленном порядке и инвесторам, то есть организациям, которые примут на учет построенный объект в качестве основных средств. При этом обязательным условием для принятия НДС к вычету является использование построенного объекта для осуществления операций, облагаемых НДС.

Строительство может осуществляться тремя способами:

— собственными силами (далее — хозспособ);

При строительстве подрядным способом вычету у инвестора подлежит сумма налога, предъявленная подрядными организациями.

При строительстве хозспособом вычетам подлежат суммы налога по товарам (работам, услугам), используемым для строительства, а также сумма налога, исчисленная налогоплательщиками в соответствии с п. 1 ст. 166 НК РФ при выполнении строительно-монтажных работ для собственного потребления.

При смешанном способе производства работ у инвестора вычетам подлежат суммы НДС:

— предъявленные подрядными организациями;

— предъявленные за приобретенные для строительства хозспособом товары (работы, услуги);

— исчисленные при выполнении работ хозспособом.

В практике осуществления строительства подрядным способом могут использоваться несколько вариантов в части обеспечения строительства конструкциями, деталями и материалами:

— строительство осуществляется из материалов подрядчика. При этом вычет предоставляется подрядчику по материалам, а инвестору — по стоимости работ с учетом материалов;

— строительство осуществляется из материалов заказчика, передаваемых на давальческой основе. Вычет предоставляется инвестору по стоимости работ без учета стоимости материалов, а также на сумму НДС по материалам, использованным подрядчиком;

— поставку материалов обеспечивает заказчик, но за счет средств подрядчика. Вычет предоставляется подрядчику по материалам, инвестору — по стоимости работ с учетом материалов;

— заказчик за счет собственных средств приобретает материалы и передает на платной основе подрядчику. Этот вариант рассматривается для заказчика как реализация материалов. НДС, предъявленный заказчику, принимается им к вычету, а при передаче возникает объект налогообложения. НДС, предъявленный подрядчиком по выполненным работам с учетом материалов, принимается у заказчика к вычету.

До 1 января 2009 г. вычеты сумм налога, исчисленных при выполнении строительно-монтажных работ хозспособом, производились по мере уплаты в бюджет налога, то есть в налоговом периоде, следующем за налоговым периодом, в котором налог исчислен.

С 1 января 2009 г. в соответствии с Федеральным законом от 26.11.2008 N 224-ФЗ организация, осуществляющая строительство для собственного потребления хозспособом, предъявляет к вычету суммы исчисленного налога на момент определения налоговой базы. Другими словами, начисление и вычет осуществляются в одном налоговом периоде.

Суммы налога, исчисленные налогоплательщиком при выполнении с 1 января 2006 г. до 1 января 2009 г. строительно-монтажных работ для собственного потребления и не принятые к вычету до дня вступления в силу Федерального закона от 26.11.2008 N 224-ФЗ, подлежат вычетам в порядке, предусмотренном ст. 172 НК РФ в редакции, действовавшей до дня вступления в силу указанного Федерального закона.

Если заказчик и инвестор — разные организации, то инвестору предоставляется вычет НДС на основании счетов-фактур, составленных заказчиком на основании счетов-фактур, выставленных подрядчиками.

Письмо Минфина России от 21.11.2008 N 03-07-10/11

Согласно п. 6 ст. 171 НК РФ вычетам подлежат суммы НДС, предъявленные налогоплательщику подрядными организациями (заказчиками-застройщиками) при проведении ими капитального строительства.

Вышеуказанные вычеты НДС производятся в общеустановленном порядке, то есть на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), после их принятия на учет и при наличии соответствующих первичных документов (п. 5 ст. 172 НК РФ).

Учитывая изложенное, суммы НДС, предъявленные подрядной организацией, принимаются к вычету у налогоплательщика-инвестора по счетам-фактурам заказчика, оформленным на основании счетов-фактур подрядчика по выполненным работам, в порядке, установленном п. 3 ст. 168 и ст. 169 НК РФ, и при условии принятия данных работ к учету, в том числе на счете 08 «Вложения во внеоборотные активы».

В Письме Минфина России от 05.12.2008 N 03-07-09/40 разъясняется порядок оформления счетов-фактур в связи с передачей на баланс инвестора объекта, законченного капитальным строительством, организацией, выполняющей функции заказчика:

«В соответствии с п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг) счета-фактуры выставляются не позднее пяти дней считая со дня отгрузки товаров (выполнения работ, оказания услуг). В связи с этим не позднее пяти дней после передачи в установленном порядке на баланс инвестора объекта, законченного капитальным строительством, организация, выполняющая функции заказчика, выставляет инвестору счет-фактуру по соответствующему объекту.

Счет-фактура составляется в двух экземплярах на основании счетов-фактур, ранее полученных заказчиком от подрядных организаций по выполненным строительно-монтажным работам и поставщиков товаров (работ, услуг). При этом в данном счете-фактуре, по мнению Минфина России, строительно-монтажные работы и товары (работы, услуги) выделяются в самостоятельные позиции по каждому подрядчику и поставщику отдельно.

К счету-фактуре, который передается инвестору заказчиком, прилагаются копии счетов-фактур, полученных заказчиком от подрядных организаций и поставщиков товаров (работ, услуг), копии соответствующих первичных документов, а также копии платежных документов, подтверждающих фактическую уплату сумм налога таможенным органам».

В приведенном выше Письме Минфина России от 05.12.2008 N 03-07-09/40 счет-фактура представляется заказчиком инвестору один раз — при передаче на баланс инвестора объекта, законченного капитальным строительством.

А вот в Письме Минфина России от 19.02.2007 N 03-07-10/06 говорится о том, что заказчик имеет право на вычет не только после завершения строительства всего объекта, но и после завершения работ по этапам строительства.

Финансисты указывают, что если договором строительного подряда, заключенным заказчиком с подрядчиком, и договором между заказчиком и инвестором предусмотрена сдача результатов выполненных подрядной организацией этапов строительства объекта, то составление счетов-фактур заказчиком возможно в порядке, аналогичном вышеизложенному, в течение пяти дней после передачи на баланс инвестора данных результатов по выполненным этапам строительства объекта.

Согласно Письму инвестор (в том числе инвестор-заказчик) имеет право на вычет по мере завершения этапов строительства.

В практике строительства существует порядок, при котором двухсторонние акты о выполнении работ подписываются заказчиком и подрядчиком ежемесячно или ежеквартально.

В последнее время активно дискутируется вопрос о правомерности принятия НДС к вычету по счетам-фактурам, выставленным подрядчиком на основании формы N КС-3 «Справка о стоимости выполненных работ и затрат» и формы N КС-2 «Акт о приемке выполненных работ» (далее — формы N КС-2 и N КС-3).

Возникает вопрос: имеет ли право заказчик отражать на счете 08 «Внеоборотные активы» стоимость выполненных работ на основании форм N КС-2 и N КС-3?

Если имеет, то в соответствии с приведенным выше Письмом Минфина России от 21.11.2008 N 03-07-10/11 у него есть право на вычет НДС. Если отражение на счете 08 на основании указанных документов неправомерно, то нет и вычета. Вычет может быть предоставлен или после ввода объекта в эксплуатацию, или после завершения этапов, если договором предусмотрена поэтапная сдача работ.

Другой вопрос касается подрядной организации: обязана ли подрядная организация начислять НДС к уплате в бюджет на основании форм N КС-2 и N КС-3 или налоговая база возникает у нее только при сдаче всего объекта или этапов?

Примечание. Для НДС в части работ моментом определения налоговой базы является дата передачи работ заказчику. Положение ст. 271 гл. 25 НК РФ о производстве с длительным технологическим циклом (если нет разбивки на этапы) и порядок признания выручки в бухгалтерском учете, установленный ПБУ 2/2008, вступившим в силу с 2009 г., к НДС отношения не имеют.

Существуют две противоположные позиции относительно момента признания дохода в целях исчисления НДС у подрядчика и отражения капитальных вложений у заказчика.

Первая позиция основана на нормах гл. 37 «Подряд» ГК РФ и особенностях, предусмотренных параграфом 3 «Строительный подряд» указанной главы.

Согласно п. 1 ст. 741 «Распределение риска между сторонами» ГК РФ риск случайной гибели или случайного повреждения объекта строительства, составляющего предмет договора строительного подряда, до приемки этого объекта заказчиком несет подрядчик.

Статьей 753 «Сдача и приемка работ» предусмотрено, что заказчик, получивший сообщение подрядчика о готовности к сдаче результата выполненных по договору строительного подряда работ либо, если это предусмотрено договором, выполненного этапа работ, обязан немедленно приступить к его приемке.

Заказчик, предварительно принявший результат отдельного этапа работ, несет риск последствий гибели или повреждения результата работ, которые произошли не по вине подрядчика.

Порядок оплаты работ установлен ст. 746 ГК РФ. В соответствии с данной нормой оплата выполненных подрядчиком работ производится заказчиком в размере, предусмотренном сметой, в сроки и в порядке, которые установлены законом или договором строительного подряда.

При отсутствии соответствующих указаний в законе или договоре оплата работ производится в соответствии со ст. 711 «Порядок оплаты работы» ГК РФ.

Договором строительного подряда может быть предусмотрена оплата работ единовременно и в полном объеме после приемки объекта заказчиком.

На основании изложенных норм ГК РФ делается вывод о том, что подрядчик передает по акту выполненные работы или поэтапно, или после окончания строительства объекта в целом.

Соответственно, счета-фактуры, которые дают право инвестору на вычет, составляются или по мере завершения этапов, или по завершении всего строительства.

Вторая позиция основана на том, что формы N КС-2 и N КС-3 являются унифицированными формами, утвержденными Госкомстатом России (ныне — Росстат), и обязательны к использованию в качестве первичных документов.

Согласно Письму Росстата от 31.05.2005 N 01-02-9/381 применение вышеуказанных унифицированных форм юридическими лицами всех форм собственности, осуществляющими деятельность в отраслях экономики, является обязательным.

Постановлением Госкомстата от 11.11.1999 N 100 утверждены Указания по применению и заполнению форм по учету работ в капитальном строительстве и ремонтно-строительных работ.

Согласно этим Указаниям форма N КС-2 применяется для приемки выполненных подрядных строительно-монтажных работ производственного, жилищного, гражданского и другого назначения. Акт составляется на основании данных журнала учета выполненных работ (форма N КС-6а) в необходимом количестве экземпляров. Акт подписывается уполномоченными представителями сторон, имеющими право подписи (производителем работ и заказчиком (генподрядчиком)).

На основании данных акта о приемке выполненных работ заполняется справка о стоимости выполненных работ и затрат (форма N КС-3).

Форма N КС-3 применяется для расчетов с заказчиком за выполненные работы. Справка составляется в необходимом количестве экземпляров. Один экземпляр — для подрядчика, другой — для заказчика (застройщика, генподрядчика). В адрес финансирующего банка и инвестора справка представляется только по их требованию.

Выполненные работы и затраты в справке отражаются исходя из договорной стоимости.

Справка по форме N КС-3 составляется на выполненные в отчетном периоде строительные и монтажные работы, работы по капитальному ремонту зданий и сооружений, другие подрядные работы и представляется субподрядчиком генподрядчику, генподрядчиком — заказчику (застройщику).

В упомянутой справке отражается итоговая сумма работ и затрат без учета НДС, отдельной строкой указываются сумма НДС и общая стоимость выполненных работ и затрат с учетом НДС.

Совместным Приказом Минэкономразвития и Росстата от 10.07.2009 N 132 «Об утверждении статистического инструментария для организации федерального статистического наблюдения за основными фондами, строительством и инвестициями в нефинансовые активы» (с изм. от 18.11.2009) утверждена форма N П-2 «Сведения об инвестициях в нефинансовые активы».

В разд. 1 этой формы в соответствующие строки включаются затраты на строительные и проектно-изыскательские работы. Они отражаются в размере фактически выполненного объема (независимо от момента их оплаты) на основании документа (справки) о стоимости выполненных работ (затрат), подписанного заказчиком и организацией — исполнителем работ. В затраты на строительные работы также включается стоимость материалов заказчиков, используемых строительной организацией при производстве работ в отчетном периоде и не нашедших отражение в справке о стоимости выполненных работ, подписанной заказчиком и подрядчиком (исполнителем работ).

В соответствии с Положением по бухгалтерскому учету долгосрочных инвестиций, введенным Письмом Минфина России от 30.12.1993 N 160, при подрядном способе производства выполненные и оформленные в установленном порядке строительные работы и работы по монтажу оборудования отражаются у застройщика-заказчика на счете 08 «Вложения во внеоборотные активы» по договорной стоимости согласно оплаченным или принятым к оплате счетам подрядных организаций.

Аналогичный порядок был предусмотрен п. 8 ПБУ 2/94, действовавшего до 2009 г.

Указанные выше нормативные документы, по мнению автора, не запрещают формировать затраты на счете 08 «Вложения во внеоборотные активы» на основании подписанных заказчиком и подрядчиком форм N КС-2 и N КС-3 при наличии соответствующих условий в договоре.

Следовательно, на основании этих документов подрядчик начисляет НДС к уплате в бюджет, а заказчик принимает этот НДС к вычету при наличии счета-фактуры, выставленного подрядчиком в соответствии со ст. 169 НК РФ.

Правомерность такой позиции подтверждается арбитражной практикой, в частности Постановлениями ФАС Северо-Западного округа от 12.03.2010 N А13-5546/2008, от 15.06.2007 N А56-38773/2006, ФАС Восточно-Сибирского округа от 23.04.2007 N А19-17545/06-40-Ф02-2005/07, ФАС Западно-Сибирского округа от 13.09.2007 N Ф04-8287/2006(37869-А45-23), ФАС Московского округа от 27.01.2010 N КА-А4041/15360-09, от 26.08.2009 N КА-А41/8193-09-П, от 23.03.2009 N КА-А41/2150-09 и от 31.07.2007 N КА-А40/7418-07, ФАС Поволжского округа от 04.09.2007 N А65-1735/2007-СА1-23, ФАС Волго-Вятского округа от 11.01.2010 N А17-7071/2008.

Подтверждение налоговых вычетов: НДС, акцизам, прямогонному бензину, НДФЛ

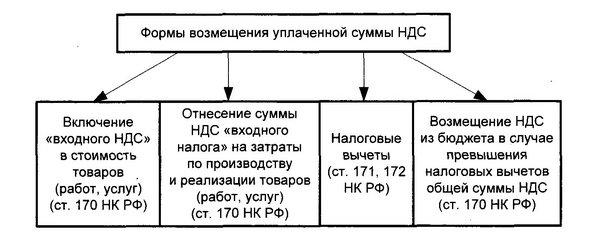

Возмещение НДС из бюджета

Перенос вычета НДС на другой квартал

НДС при ввозе товаров из Казахстана и Белоруссии: уплата, вычет, оформление документов

Ошибки в УПД и вычет НДС

Зачем и когда рассчитывают компенсацию НДС

Компенсация по НДС — налоговый инструмент, который даёт плательщикам УСН возможность работать с заказчиками на ОСНО. Компенсация позволяет учесть и принять к вычету НДС, уплаченный упрощенцами при покупке сырья, материалов, ГСМ, используемых в строительных работах. Суммы такого НДС образуют издержки подрядчика, которые должны покрываться ценой договора (ст. 709 ГК РФ).

Бесплатно свериться с контрагентами, чтобы получить возмещение НДС в полном объёме

Когда подрядчик на УСН выполняет работы для заказчика на ОСНО, в случае ошибок в учёте рискуют оба. Заказчик — тем, что уплаченный подрядчику налог не будет включён в состав налогового вычета по НДС. Подрядчик рискует тем, что налоговая признает суммы налога неосновательным обогащением и уменьшит цену контракта на сумму налога. Чтобы этого не произошло, важно изначально правильно оформлять все первичные и учётные документы.

Общая схема взаимодействия сторон договора строительного подряда выглядит так:

- Определение объёма работ и предварительное составление сметы.

- Согласование всех условий и заключение договора.

- Выполнение работ.

- Принятие работ и окончательный расчёт.

Сметный расчёт — первичный документ, который составляют на первом этапе взаимодействия при проведении строительных или иных подрядных работ. Он описывает этапы и порядок проведения работ, полностью учитывает все затраты подрядчика. Все последующие документы (счета-фактуры, акты, КС-2, КС-3 и другие) составляются только на основании утверждённой сметы.

Отсутствие возможности вычета в 2019

Как возможность проведения вычета, так и ее отсутствие оговаривается рядом законодательных актов. Таким образом, невозможно провести вычет НДС в следующих случаях:

- П. 1 ст. 172 НК РФ. Отсутствуют или собраны в неполном объеме платежные документы, которые фактически подтверждают уплату сумм ввозного НДС при пересечении границы РФ.

- П. 1 ст. 171 НК РФ. Возведенный объект не подлежит осуществлению операций, подлежащих обложению НДС.

- Застройка не может быть поставлена на учет согласно ст. 172 п. 1 НК.

О том, как получить льготы по НДС в строительстве, расскажем ниже.

Про НДС в строительстве при УСН расскажет данное видео:

Спросить быстрее, чем читать! Задайте вопрос прямо сейчас через форму (внизу), и в течение часа профильный специалист перезвонит вам, чтобы оказать бесплатную консультацию.

Учёт затрат на НДС при УСН

Составлять локальные сметные расчёты нужно по правилам, которые даны в разделе 4 Постановления Госстроя России от 05.03.2004 № 15/1. Все затраты на строительство формируются по группам: виды работ, ресурсы, эксплуатация техники и другие. Стоимость включает прямые затраты, накладные расходы, сметную прибыль, указанные без налогов.

В строительных работах обычные затраты подрядчика — это расходы на строительные материалы, покупка ГСМ для техники, затраты на ремонт механизмов, проведенный силами сторонних организаций. Покупая материалы или услуги для выполнения работ, упрощенец платит НДС в составе их цены, однако в смете для заказчика должен указать их стоимость уже без НДС.

Например, строительная заключила договор подряда и закупила материалы на 120 тыс. рублей, в том числе НДС по ставке 20 % — 20 тыс. рублей. На практике используют три варианта учёта затрат, но правильный только один. Второй вариант не позволит заказчику учесть сумму НДС в составе расходов. А в третьем случае подрядчик будет обязан перечислить в бюджет сумму налога в полном объёме и отчитаться как налоговый агент.

В разделе «Лимиты, затраты» главы «Налоги и обязательные платежи» добавить графу «Затраты на компенсацию НДС при УСН» и указать в ней сумму уплаченного налога 20 тыс. рублей

Включить в смету стоимость материалов без налога в размере 100 тыс. рублей, а сумму налога 20 тыс. рублей учесть в составе расходов на УСН

Подготовить для заказчика смету с НДС на всю сумму затрат. Для получения оплаты по окончании работ выписать счёт-фактуру и выделить в ней НДС

В примере расчёт компенсации дан схематично. На самом деле всё сложнее: компенсация считается по специальной формуле.

Порядок получения возврата в 2019

Необходимые документы

Для того, чтобы провести процедуру вычета НДС, необходимо представить в местный орган налоговой службы заявление установленного образца и пакет необходимых документов, подтверждающих право на вычет. Типовую форму заявления можно найти на сайте ФС РФ или в местном налоговом органе.

Законодательно утвержденным основанием для того, чтобы претендовать на вычет НДС являются:

- При выполнении строительства подрядчиком – форма КС-2, где подтверждаются исполнение договорных обязательств по застройке, завершенные отдельные монтажные, пусконаладочные и прочие работы, неразрывно связанные с объектом.

- При строительстве хозяйственным (хозспособом) или смешанным методом для вычета НДС потребуются счета-фактуры, товарные накладные и сопроводительная товарно-транспортная документация, банковские выписки с приложениями в виде платежных поручений на оплату материалов и работ, подборка актов выполненных работ и смет по потребленным услугам.

- Финансовые документы, подтверждающие уплату входного НДС при пересечении товаров границы РФ.

Строительство и его налогообложение является одной из наиболее сложных и трудоемких задач бухгалтерского учета. Поэтому при недостаточном опыте, начинающему бухгалтеру лучше прибегнуть к услугам специализированных фирм и бюро.

Формула расчёта затрат на компенсацию НДС для упрощенцев

Для расчёта компенсации по НДС при УСН необходимо воспользоваться единой формулой:

(МАТ + (ЭМ — ЗПМ) + НР × 0,1712 + СП × 0,15 + ОБ) × 0,20,

- МАТ — материалы из сметы;

- (ЭМ — ЗПМ) — общая сумма затрат на эксплуатацию машин (ГСМ, ремонт, арендные платежи и т.д.) за вычетом заработной платы машинистов;

- НР — доля накладных расходов в составе материальных затрат (норматив включения накладных расходов в компенсацию НДС равен 17,12 %, в районах Крайнего Севера — 18,2 %);

- СП — сметная прибыль компании (норматив включения сметной прибыли в компенсацию НДС равен 15 %);

- ОБ — расходы на эксплуатацию машин и оборудования;

- 0,20 — ставка НДС.

Понижающие коэффициенты для накладных расходов (НР) и сметной прибыли (СП) введены специально для упрощенцев. Они используются всегда и не зависят от вида выполняемых работ (новое строительство, реконструкция, ремонт). При составлении сметы рекомендуем использовать «Методические указания по определению величины накладных расходов в строительстве» (МДС 81-33.2004).

Главное правило сметы: в ней нужно учесть все минимально необходимые ресурсы для выполнения работ на объекте. В состав накладных расходов разрешено включать стоимость канцелярских товаров и другие расходы, в том числе на работу офиса. Расходы на эксплуатацию машин и оборудования включают затраты на ГСМ и ремонт механизмов, участвующих в выполнении работ.

Начисление НДС на строительные работы

НДС при выполнении строительных работ для собственного потребления нужно начислять в конце каждого налогового периода (п. 10 ст. 167 НК РФ). Таким образом, налогоплательщик ежеквартально рассчитывает сумму НДС исходя из того объема работ, которые были выполнены за квартал.

В последний день квартала выписывается счет-фактура в соответствии со ст. 163 НК РФ и п. 21 правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. Составить документ можно в одном экземпляре, поскольку покупатель, которому следует передать второй экземпляр, как таковой отсутствует (п. 6 правил заполнения счета-фактуры, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137). Исходя из этого, в строки «Продавец», «Грузополучатель и его адрес», «Грузоотправитель и его адрес», «Покупатель» необходимо вписать реквизиты налогоплательщика, который производил строительные работы собственными силами.

Оформленный таким образом счет-фактура одновременно регистрируется в книге покупок и книге продаж (п. 3 и 21 правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137 и абз. 2 п. 20 правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137).

В каких случаях можно получить вычет при строительстве дома?

Вы можете воспользоваться имущественным вычетом при строительстве жилья в случаях, если Вы:

1. Построили жилой дом

По закону налоговый вычет полагается при строительстве жилого дома с правом регистрации в нем граждан. Если Вы построили жилое строение без права регистрации в нем, на вычет рассчитывать нельзя (Письмо Минфина России от 03.05.2017 N 03-04-05/27085).

Пример: Иванов И.И. приобрел участок под индивидуальное жилищное строительство (ИЖС), построил на нем жилой дом и получил выписку из ЕГРН. Иванов может воспользоваться правом на получение имущественного вычета на строительство дома.

Пример: Сидоров С.С. приобрел дачный участок и построил на нем коттедж, оформил его как жилое строение без права регистрации в нем. Сидоров С.С. не сможет воспользоваться имущественным вычетом.

2. Приобрели недостроенный жилой дом и достроили его

При этом приобретенный Вами дом должен быть обозначен в договоре купли-продажи как объект незавершенного строительства. В ином случае Вы сможете получить вычет только по расходам на покупку дома, но не по расходам на строительство.

Пример: Иванов А.А. приобрел одноэтажный жилой дом по договору купли-продажи. После покупки Иванов реконструировал дом, достроив второй этаж. Иванов сможет получить имущественный вычет только в сумме расходов на покупку дома, а расходы на реконструкцию дома в вычет не войдут.

Пример: Сергеев С.А. приобрел по договору купли-продажи объект незавершенного строительства — недостроенный двухэтажный коттедж. После покупки Сергеев коттедж достроил и оформил право собственности на него. Сергеев сможет получить вычет как по расходам на приобретение, так и на достройку и отделку коттеджа.

Возмещение ндс по капвложениям

В течение 1 месяца с момента получения акта налоговой проверки налогоплательщику, не согласному с результатом проверки, необходимо представить письменные возражения по выявленным нарушениям (п. 6 ст. 100 НК РФ).

Шаг 4. Принятие налоговым органом решения о привлечении либо отказе от привлечения налогоплательщика к ответственности.

В течение 10 рабочих дней после получения возражений налоговая инспекция рассматривает материалы проверки и возражения (ст. 101 НК РФ) и принимает решение (п. 3 ст. 176 НК РФ) о привлечении либо отказе от привлечения налогоплательщика к ответственности. О принятом решении налоговики должны уведомить налогоплательщика в течение 5 рабочих дней с момента его принятия (п.

В зависимости от того, ведется строительство собственными силами застройщика или он привлекает для этого сторонние специализированные строительные, монтажные и иные организации строительного профиля, различают три способа строительства:

- подрядный, когда строительством занимаются исключительно специализированные организации;

- хозяйственный, когда строительство реализуется собственными силами застройщика без привлечения подрядных организаций;

- смешанный, когда одна часть работ выполняется собственными силами застройщика, а другая — силами сторонних специализированных организаций.

У каждого способа строительства возникают свои особенности при исчислении НДС и применении вычетов из бюджета.

Постановление АС ВВО от 04.04.2017 по делу № А82-1716/2016.

В полном объеме к вычету был принят «входной» НДС, связанный со строительством общежития. Налоговый орган указал на невозможность применения вычета в связи с тем, что недвижимость предназначена для использования исключительно в не облагаемых НДС операциях. В соответствии с пп. 10 п. 2 ст.

149 НК РФ не облагается НДС реализация на территории РФ услуг по предоставлению в пользование жилых помещений в жилищном фонде всех форм собственности. С учетом пп. 1 п. 2 ст. 170 НК РФ из этого следует, что суммы налога к вычету не принимаются, а учитываются в стоимости общежития.

Налогоплательщик не смог доказать, что имеет право на вычет налога, суммы которого должны восстанавливаться в течение 10 лет.

Таким образом, арбитры АС ВВО опровергли высказанный ФНС в Письме от 21.05.2015 № ГД-4-3/[email protected] вывод, что предусмотренный ст. 171.1 НК РФ порядок восстановления применяется и тогда, когда объекты недвижимости начинают использоваться только в операциях, не облагаемых НДС.

Обратите внимание: проблемы с применением вычетов могут возникнуть и в случае реконструкции и модернизации объектов недвижимости. Порядок восстановления ранее принятых к вычету сумм НДС установлен п. 6 – 9 ст. 171.1 НК РФ.

Например, из Постановления АС ЗСО от 16.06.2017 № Ф04-1810/2017 по делу № А27-19536/2016 видно, что инспекция отказала в принятии НДС к вычету из-за того, что работы по реконструкции выполнялись в здании, в котором предполагалось разместить медицинский центр (предоставление медицинских услуг и оказание медицинской помощи – освобождаемые от обложения НДС операции).

Арбитры учли, что согласно уставу общества предметом его деятельности является деятельность больничных учреждений широкого профиля и специализированных, сдача внаем собственного нежилого недвижимого имущества и пр. Кроме того, были приняты во внимание следующие обстоятельства:

согласно бизнес-плану в здании будет осуществляться деятельность, подпадающая под обложение НДС (сдача в аренду части помещений центра);

в рассматриваемом периоде у общества отсутствует лицензия на ведение медицинской деятельности (наличие которой для занятия не облагаемой НДС деятельностью обязательно), как таковая деятельность не осуществляется.

В результате судьи решили, что налоговым органом не доказано использование результатов спорных работ (услуг) исключительно в операциях, не подлежащих обложению НДС. Арбитры подтвердили право общества принять НДС к вычету (соблюдены условия, предусмотренные ст. 171 НК РФ) с последующим восстановлением сумм налога в соответствии с п. 6 ст. 171.1 НК РФ (при дальнейшем использовании объекта для осуществления не облагаемых НДС операций).

Еще один пример разрешения спорной ситуации в пользу налогоплательщика – Постановление АС ЗСО от 03.10.2018 № Ф04-3566/2018 по делу № А70-16539/2017. Инспекция отказала в вычете НДС со стоимости работ по реконструкции дома культуры, считая, что результаты работ используются для совершения операций, не подлежащих обложению НДС (пп. 20 п. 2 ст. 149 НК РФ). В данном случае исход налогового спора был обусловлен тем, что налогоплательщик не только имел цель использовать реконструированный объект в облагаемой налогом деятельности, но и уже использует его в таковой деятельности, при этом выручка от осуществления облагаемой НДС деятельности значительна и имеет тенденцию к увеличению.

Подведем итог. Наличие писем Минфина и ФНС, подтверждающих право на применение вычета в полном объеме, и последующее постепенное восстановление сумм НДС в соответствии со ст. 171.1 НК РФ – не гарантия того, что налоговый орган будет придерживаться такого же подхода. Вслед за инспекцией судьи могут решить, что объекты недвижимости подпадают под действие установленных ст.

170 НК РФ правил об определении суммы вычета путем расчета пропорции. В защиту своей позиции налогоплательщику целесообразно ссылаться на многочисленные письма Минфина и ФНС и судебную практику, хотя арбитры вправе не принимать во внимание и разъяснения регулирующих органов, и мнения других судов.

Возмещение ндс по капвложениям

НДС возвращается налогоплательщику при отсутствии у него недоимки по НДС, федеральным налогам и задолженности по пеням и штрафам.

В этом случае налоговые органы отправляют в ОФК поручение на возврат НДС. Сделать это обязывают положения абз. 1 п. 8 ст. 176 НК РФ.

Шаг 8. НДС перечисляется на банковский счет налогоплательщика в течение 5 рабочих дней с момента получения поручения ОФК.

О таком перечислении ОФК должно уведомить налоговые органы (абз.

2 п. 8 ст. 176 НК РФ).

Если срок возврата НДС не нарушен, то процедура возврата считается завершенной.

Если же НДС был возвращен с нарушением сроков, то начиная с 12 дня после даты окончания камеральной проверки, начисляются проценты согласно п. 10 ст. 176 НК РФ. В этом случае переходите к шагу 9.

Какие документы необходимо подать в налоговую инспекцию?

Для получения возврата налога НДФЛ вам необходимо обратиться в налоговую инспекцию со следующим пакетом документов:

1. Декларация 3-НДФЛ с расчетами

2. Заявление заполненное на предоставление имущественного налогового вычета в размере фактических затрат.

3. Заявление заполненное на перечисление возврата излишне уплаченного НДФЛ

4. Документы-подтверждения о покупке незавершенного строительства

5. Свидетельство о государственной регистрации жилого дома

6. Справка 2НДФЛ.

7. Копия паспорта покупателя.

Источник: law-inside.ru

При строительстве жилья на продажу «входной» ндс нельзя принять к вычету — все о налогах

Дополнительно оговорено, что не допускается, чтобы подобные операции освобождались или не освобождались от налогообложения в зависимости от того, кто является покупателем (приобретателем) соответствующих товаров (работ, услуг).

Что касается налога на прибыль, то в целях налогообложения приобретенная для перепродажи квартира также не соответствует понятию амортизируемого имущества — основного средства (п. 1 ст. 256, п. 1 ст. 257 НК РФ). Следовательно, ее стоимость не может погашаться посредством начисления амортизации.

В соответствии с п. 1 ст. 249 НК РФ выручка от реализации квартиры сотруднику признается доходом от реализации.Согласно п. 1 ст.

271 НК РФ при методе начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав.Причем в силу абз. 2 п.

Учет расходов и ндс при перепродаже жилья

НК РФ доход от реализации недвижимого имущества, в частности квартиры, признаётся на дату подписания акта приемки-передачи имущества (квартиры).Иными словами, в целях налогообложения прибыли порядок расчетов за реализованное имущество, закрепленный договором, значения не имеет.

В свою очередь, на основании пп. 2 п. 1 ст. 268 НК РФ при реализации прочего имущества налогоплательщик вправе уменьшить доходы от таких операций на цену приобретения (создания) этого имущества.

Таким образом, организация в целях налогообложения прибыли вправе уменьшить доходы от реализации квартиры на сумму расходов, связанных с ее приобретением (также вне зависимости от порядка их оплаты) (пп. 3 п. 1, п. 2 ст. 254, п. 1 ст. 272 НК РФ).

Рекомендуем ознакомиться с материалами:- Энциклопедия решений.

Договор купли-продажи жилых помещений (жилого дома, квартиры, комнаты, доли в них);- Энциклопедия решений.

Нежилые помещения в жилом доме и ндс-вычет у застройщика-инвестора

Обоснование вывода:Продажа недвижимости, в частности квартиры, является отдельным видом договора купли-продажи и к нему применяются общие положения о купле-продаже с учетом положений § 7 ГК РФ (п. 5 ст. 454, п. 1 ст. 549 ГК РФ).Согласно ст.

550 ГК РФ договор продажи недвижимости заключается в письменной форме путем составления одного документа, подписанного сторонами (п. 2 ст. 434 ГК РФ). Несоблюдение формы договора продажи недвижимости влечет его недействительность.В соответствии с п. 1 ст.

556 ГК РФ передача квартиры продавцом и принятие ее покупателем осуществляются по подписываемому сторонами передаточному акту или иному документу о передаче.

При строительстве жилья на продажу «входной» ндс нельзя принять к вычету

Застройщик-инвестор может принять к вычету предъявленную подрядчиками сумму НДС, относящуюся к стоимости собственных нежилых помещений, как по мере получения от них актов по форме № КС-2 и счетов-фактур в ходе строительства, так и по его окончании после ввода дома в эксплуатацию. Правда, если вы будете откладывать вычет до приемки объекта в целом, воды утечет немало. И не исключено, что налоговики будут настаивать: заявить вычет вы должны были в ходе строительства.

НК РФ). Что касается затрат на ремонт, в некоторых разъяснениях чиновников высказывается мнение о том, что учесть их в расходах нельзя.

Так как нормы налогового законодательства не предусматривают увеличения стоимости приобретения товаров на затраты по доведению их до состояния, пригодного для использования в запланированных целях (письмо Минфина России от 20 августа 2007 г.

№ 03-11-04/2/206). Однако в данном письме ответ дан организации, использующей упрощенную систему налогообложения.

А в целях налогообложения прибыли при обычной системе в том же подпункте 3 пункта 1 статьи 268 НК РФ предусмотрено следующее. При реализации имущества налогоплательщик также (помимо учета покупной цены товара) вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с реализацией.

В избранноеОтправить на почту Строительство объектов с целью их продажи не может квалифицироваться как СМР для собственного потребления. Следовательно, объект налогообложения возникнет только при реализации данного имущества. На основании пп. 22 п. 3 ст.

149 НК РФ реализация жилых домов, жилых помещений и долей в них НДС не облагается.

Но положительная судебная практика по таким спорам, как мы видели, имеется. С другой стороны, при применении вычета до реализации помещений у вас, скорее всего, будет декларация с налогом к возмещению. Значит, налоговики потребуют документы, подтверждающие вычетп.

НК РФ, и внимательно исследуют правомерность вашей методики распределения НДС. *** Все сказанное справедливо и для случая, когда застройщик не является инвестором, а выставляет последнему сводные счета-фактуры по услугам подрядчиков, по приобретенным для стройки сырью и материалам и т. д.

Ведь в таком случае у инвестора возникают те же вопросы, в частности как поделить НДС на подлежащий вычету и на учитываемый в стоимости квартир. О других ситуациях, когда при строительных операциях приходится разделять НДС, можно прочитать в статье «Заметки для застройщиков», , 2014, № 10, с.

Застройщик оформляет право собственности на оставшиеся у него помещения и продает их третьим лицам. То есть только после окончания строительства и ввода объекта в эксплуатацию появляется возможность распределить НДС. С этого момента появляется и право на вычет. Увидев бабочку зимой, вы явно удивитесь.

НДС не облагается, № 15

- Продолжаем разговор: НДС-вопросы решаем вместе, № 15

- НДС при возмещении транспортных расходов, № 14

- НДС-вопросы решаем вместе, № 14

- Как исправить ошибки в НДС-отчетности, № 13

- Спецрежимник-посредник и журнал учета счетов-фактур, № 12

- Счет-фактура при НДС с межценовой разницы: внимание на сумму налога!, № 12

- Вычет НДС: сразу или потом?, № 11

- 10% или 18%? Как при реализации игрушки с логотипом определить ставку НДС, № 11

- Некоторые последствия переноса вычетов НДС, № 11

- Принимаем НДС к вычету по частям, № 11

- Камералка выявила вычет по неправильной ставке НДС: что делать, № 7

- И снова об НДС, № 6

- «Внеконкурсная» реализация у банкрота: есть ли НДС?, № 6

- НДС: советы и решения по вычетам и начислению, № 5

- 2014 г.

При этом после вручения квартиры покупателю и подписания сторонами соответствующего документа о передаче обязательство продавца передать недвижимость покупателю считается исполненным (если иное не предусмотрено законом или договором).Переход права собственности на квартиру по договору продажи недвижимости к покупателю подлежит государственной регистрации (п. 1 ст. 551 ГК РФ).

Тем не менее необходимо учитывать, что после передачи недвижимости покупателю, но до государственной регистрации перехода права собственности законным владельцем недвижимого имущества является покупатель, который в этот период не обладает лишь правом распоряжения недвижимостью (смотрите, например, п. 60 постановления Пленума ВС РФ и Пленума ВАС РФ от 29.04.2010 N 10/22).Пункт 1 ст.

Приобретена недвижемость незавершеного строительствавозмещение ндс

Налогового кодекса при осуществлении строительно-монтажных работ для внутреннего потребления. Строительство смешанным способом Если строительные работы производятся смешанным способом, инвестор может принять к вычету суммы НДС:

- Предъявленные подрядчиком;

- По приобретенным материалам, товарам, работам в части осуществления строительных работ хозяйственным способом;

- Исчисленные при осуществлении работ собственными силами.

НДС со стоимости строительных материалов Если строительные работы осуществляются силами подрядчика, обеспечение строительными материалами может осуществляться разными способами: Материалы предоставляет подрядная организация В этом случае, к НДС по материалам к вычету ставит подрядчик, а инвестор принимает к вычету НДС по стоимости работ подрядчика.

Это могут быть транспортные, командировочные и другие расходы. Заказчик возмещает эти расходы подрядчику.

Инвестиции в строительство. право на вычет ндс у инвестора

Согласно части первой НК РФ с 1 января 1999 года при выполнении работ хозяйственным способом объем выполненных по строительству конкретного объекта работ объектом налогообложения не является.

В связи с тем что согласно постановлениям Правительства РФ для приведения балансовой стоимости в соответствие с действующими ценами и условиями воспроизводства дооценка стоимости незавершенного строительства осуществляется путем индексации, при продолжении строительства этого объекта и вводе его в эксплуатацию сумма дооценки обложению НДС не подлежит, поскольку за указанную дооценку дополнительных расчетов, как за выполненный объем работ, не делается.

Когда принимать к вычету ндс при незавершенном строительстве

НК РФ. Аналогичная ситуация возникает и при приобретении по договорам купли-продажи объектов недвижимости (основных средств), вычеты по которым на основании абз. 3 п. 1 ст. 172 НК РФ производятся в полном объеме после принятия на учет данных объектов недвижимости (основных средств).

В этой связи суммы НДС, предъявленные налогоплательщику подрядными организациями (заказчиками-застройщиками) по товарам (работам, услугам), приобретенным для выполнения СМР, исчисленные при выполнении СМР для собственного потребления, при приобретении объектов незавершенного капитального строительства, а также по договору купли-продажи недвижимого имущества (основного средства), принимаются к вычету в полном объеме, вне зависимости от того, что строящиеся (приобретенные) объекты предназначены для использования одновременно как в облагаемых налогом, так и в не подлежащих налогообложению операциях.

О налоге на добавленную стоимость по объектам незавершенного строительства

Сумма НДС, подлежащая восстановлению и уплате в федеральный бюджет за текущий календарный год, отражается в книге продаж в последнем месяце календарного года. В этих целях в книге продаж регистрируется бухгалтерская справка-расчет суммы НДС, подлежащей восстановлению (п.

14 Правил ведения книги продаж) (Приложение 5 к Постановлению Правительства РФ от 26.12.2011 N 1137). Расчет суммы налога, подлежащей восстановлению и уплате в бюджет (НДСвосст), производится исходя из 1/10 суммы НДС, принятой к вычету (НДСвыч), в соответствующей доле.

Указанная доля определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, не облагаемых налогом и указанных в п. 2 ст.

170 НК РФ (Снеобл), в общей стоимости товаров (работ, услуг), имущественных прав, отгруженных (переданных) за календарный год (Собщ).

Ндс при строительстве — порядок исчисления и вычета

Рассмотрим случай из судебной практики. Застройщик, применяющий УСН, по общим правилам, на основании полученных от подрядчика счетов-фактур, от своего имени выставил сводный счет-фактуру инвестору. При проверке, контролеры из ИФНС застройщику, применяющему упрощенную систему, начислили НДС по выставленным на имя инвестора счетам-фактурам.

Основанием для начисления налога, явились нормы 173 статьи Налогового кодекса, согласно которым, налогоплательщики, применяющие специальные режимы, в случае выставления ими счетов-фактур, уплачивают в бюджет суммы налога, отраженные в счетах-фактурах. Застройщик обратился в арбитражный суд.

Суды трех инстанций отклонили требования застройщика и вынесли решение в пользу налогового органа.

Так, в решениях, вынесенных в пользу налогоплательщика, арбитры отмечают, что при возмещении расходов, не происходит передачи права собственности одним участником договора другому, ввиду отсутствия объекта реализации, также возмещение расходов не является платой за полученные работы или оказанные услуги.

ФАС Северо-Западного округа рассматривал дело №А42-7064/007 по исковому заявлению налогоплательщика против налогового органа, в котором истец, осуществляющий по договору подряда строительно-монтажные работы, просит суд признать неправомерными начисление сумм НДС налоговым органом на суммы, полученные в качестве возмещения затрат подрядчика на выплату заработной платы работникам, начисление страховых взносов на суммы заработной платы, командировочные расходы, выплата суточных и т.д.

Действующим налоговым законодательством освобождение от этого налога объектов незавершенного строительства, передаваемых безвозмездно органам государственной власти, не предусмотрено. Поэтому при безвозмездной передаче в государственную или муниципальную собственность объекта незавершенного строительства налог должен быть уплачен в бюджет передающей стороной.

По вопросу о порядке отражения в бухгалтерском учете и налогообложении операций по передаче объекта незавершенного строительства в уставный (складочный) капитал следует иметь в виду, что в соответствии с Федеральным законом от 26.12.

1995 N 208-ФЗ «Об акционерных обществах» денежная оценка имущества, вносимого в оплату акций при учреждении общества, производится по соглашению между учредителями.

Сюда войдет и НДС по материалам, поскольку стоимость приобретенных стройматериалов организация-подрядчик включает в стоимость своих работ. Заказчик передает материалы подрядчику При таком способе, инвестор принимает НДС к вычету по стоимости работ подрядчика и по использованным подрядной организацией материалам.

Материалы поставляет заказчик за счет средств подрядной организации Подрядчик принимает к вычету НДС по материалам, инвестор ставит к вычету сумму налога по стоимости работ подрядчика с учетом материалов. Материалы приобретаются заказчиком и передаются за плату подрядчику, т.е.

реализует их В этом случае заказчик принимает НДС по стройматериалам к вычету, а при передаче подрядчику он начисляет НДС к уплате с реализации. Подрядчик, в свою очередь предъявляет НДС по работам с учетом стоимости приобретенных материалов заказчику, который принимает всю сумму налога к вычету.

Данное положение подтверждается информационным письмом Президиума Высшего Арбитражного Суда РФ от 13.11.1997 N 21, п. 7 которого разъясняет, что не завершенный строительством объект может быть предметом купли-продажи, а право собственности на него возникает с момента государственной регистрации.

НДС — 2 500 000 руб.). Организация, являясь плательщиком НДС и не осуществляя операций, не облагаемых НДС, приняла к вычету «входной» НДС. С марта 2012 г. по данному объекту начала начисляться амортизация.С апреля 2014 г. объект недвижимости стал использоваться для осуществления операций, как облагаемых, так и не облагаемых НДС.

В связи с этим сумму НДС, ранее принятую к вычету, следовало восстановить.Налогоплательщик может использовать льготный порядок восстановления НДС в течение 10 лет начиная с года, в котором наступил момент начала начисления амортизации, — с 2012 г. по 2021 г. включительно.

Стоимость отгруженных товаров, облагаемых НДС, составила:

- в 2014 г. — 11 800 000 руб. (в том числе НДС — 1 800 000 руб.);

- в 2015 г. — 16 484 600 руб.

Специалисты Минфина рекомендуют заказчикам при составлении счетов фактур отдельно выделять в документе стоимость строительно-монтажных работ по каждому подрядчику и стоимость строительных материалов и товаров отдельно по каждому поставщику.

При этом, заказчик к счету-фактуре передаваемому инвестору прикладывает копии счетов-фактур, на основании которых он составлялся, а также копии всех первичных документов, подтверждающих суммы, указанные в счетах-фактурах и копии документов, подтверждающих оплату сумм налога таможенным органам, если осуществлялся ввоз материалов или товаров на территорию России. к счету-фактуре прикладываются копии счетов-фактур подрядчика и первичные документы Заказчик передает счет-фактуру инвестору один раз либо в момент, либо в течение пяти дней после передачи здания или иного объекта по которому завершено капитальное строительство, на баланс инвестора.

Застройщик продает незаконченный объект: проводки и налоги

О чем пойдет речь: иногда застройщик вынужден продать недостроенный объект, который он строил на продажу, например из-за нехватки денег. Считать ли такой объект недвижимостью? Как оформить документы? Какие тонкости учесть при расчете налогов?

Особенности продажи незавершенки

Недостроенный объект относится к недвижимому имуществу (п. 1 ст. 130 ГК РФ). Застройщик вправе его продать. Но только при следующих условиях:

— на объекте прекращены строительные работы (у застройщика на момент продажи не должно быть действующих договоров строительного подряда);

— застройщик зарегистрировал право собственности на объект.

Это следует из пункта 2 статьи 218, статьи 219 ГК РФ; пункта 16 Обзора практики разрешения споров, связанных с применением Федерального закона «О государственной регистрации прав на недвижимое имущество и сделок с ним» (приложение к информационному письму Президиума ВАС РФ от 16 февраля 2001 г. № 59).

Договор купли продажи составьте в письменной форме. Переход права собственности к покупателю тоже нужно зарегистрировать. Госпошлину уплачивает приобретатель имущества, поскольку продавец освобожден от такой обязанности (подп. 8.1 п. 3 ст. 333.35 НК РФ, письмо Минфина от 16 января 2014 г. №03-05-06-03/1011).

Учтите такую деталь: по общему правилу договорная цена здания включает стоимость земельного участка под ним. Но закон или договор может предусматривать иное (п. 2 ст. 552 ГК РФ).

Налоги

Рассмотрим налоги, связанные с продажей: НДС, налог на прибыль и налог на имущество.

Налог на добавленную стоимость

Зависит ли НДС при продаже недостроя от того, жилой объект или нежилой?

Нежилой объект. Продавец должен начислить НДС по ставке 18 процентов. Для расчета нужно взять полную продажную стоимость объекта без учета НДС (п. 1 ст. 154, п. 3 ст.

164 НК РФ).

Для незавершенки момент начисления такой же, как и для любой другой недвижимости – это день передачи объекта покупателю по передаточному акту или иному документу о передаче недвижимости (п. 16 ст. 167 НК РФ).

В течение пяти календарных дней со дня передачи объекта продавец должен выставить покупателю счет-фактуру (п. 3 ст. 168, подп. 1 п. 3 ст. 169 НК РФ).

Жилой объект. Облагать ли НДС продажу недостроенного жилого дома – на сегодняшний день вопрос спорный. У судей единого мнения нет.

Позиция I. Налог надо начислить. Так считает Минфин. Аргументы следующие. Норма, освобождающая реализацию жилых домов от НДС, при продаже незавершенных жилых домов не применяется. Поскольку недостроенный дом нельзя считать жилым помещением- ведь он еще не пригоден для проживания (п. 2 ст.

15, п. 2 ст. 16 ЖК РФ).

Раздельный учет

Об учете НДС при строительстве многоквартирных домов, где на первом этаже располагаются нежилые помещения для бизнеса. Проблема в том, что реализация жилья НДС не облагается, а нежилых помещений – облагается. Как в такой ситуации вести раздельный учет и заносить счета-фактуры в книгу покупок?

Когда нужен раздельный учет

В кодексе есть требования не только к расчету пропорции в отношении облагаемых и не облагаемых НДС операций, но и к ведению раздельного учета входного НДС. И это не одно и то же.

Вот три главных правила (п 4, 4.1 ст. 170 НК РФ).

Если товары, работы, услуги компания использует:

- исключительно в деятельности, облагаемой НДС, то входной налог по ним полностью принимайте к вычету;

- исключительно в деятельности, не облагаемой НДС, то входной налог по ним полностью учитывайте в их стоимости.

- и в облагаемой, и в не облагаемой НДС деятельности, то часть входного налога принимайте к вычету, а часть – нет.

Раздельный учет помогает распределить входной НДС сразу по трем направлениям, а именно по товарам, работам, услугам, которые используют:

- только для облагаемых НДС операций;

- только для не облагаемых НДС операций;

- в обоих видах операций.

В каком случае необходимо рассчитать пропорцию? Только в отношении тех товаров (работ, услуг), которые одновременно используются и для облагаемых, и для необлагаемых операций. Это, как правило, основные средства, нематериальные активы, а также общепроизводственные и общехозяйственные расходы.

Как разделить входной НДС на практике

О порядке ведения раздельного учета входного НДС в Налоговом кодексе РФ ничего не сказано. Установите его в налоговой учетной политике самостоятельно. Судьи согласны, что это любая обоснованная методика, которая позволяет достоверно определить показатели (постановление Арбитражного суда Московского округа от 7 июня 2016 г. по делу № А40-128100/2015). Суть спора следующая.

Компания распределяла входной НДС между жилой и нежилой частями многоквартирного дома исходя из площадей. Налоговики отказали в вычете, так как такое распределение противоречит требованиям пункта 4 статьи 170 НК РФ. И кроме того, указали, что распределять налог следует после принятия налогоплательщиком на учет готового к вводу в эксплуатацию жилого дома.

Суд же признал, что застройщик использует собственную методику не для того, чтобы вести раздельный учет. А чтобы определить долю налога, которую возможно предъявить к вычету в текущем периоде.

Рассмотрим варианты раздельного учета на примерах.

Правда, такой вариант не стоит использовать, если строительство будет длиться больше трех лет. Так как тогда можно потерять часть входного НДС.

Требование распределять НДС после того, как приняли на учет готовый дом, не соответствует положениям главы 21 НК РФ. К такому выводу также приходят судьи. Ведь при строительстве объекта право на вычет у застройщика возникает, если есть счет-фактура и принят к учету результат выполненных работ (п. 6 ст. 171, п. 1, 5 ст.

172 НК РФ).

К тому же, если распределять НДС после сдачи дома, вычеты по счетам-фактурам, предъявленным на начальном этапе строительства, могут оказаться за пределами трехлетнего срока (п. 2 ст. 173 НК РФ). И налоговики признают это нарушением (постановление Второго арбитражного апелляционного суда от 30 мая 2016 г. по делу № А82-13959/2015).

Как исправить ошибки

Рассмотрим еще одну практическую ситуацию. Застройщик строит по договорам долевого участия многоквартирный дом с нежилыми помещениями на первом этаже для продажи. Изначально весь входной НДС он учитывал в стоимости материалов и работ. Затем при продаже нежилого помещения, чтобы принять входной НДС к вычету, сумму налога он решил рассчитать пропорционально жилым и нежилым площадям.

Возник вопрос: как отразить в книге покупок счета-фактуры? Привести все счета-фактуры за два года стройки, указав в каждом расчетную сумму НДС, которая приходится именно на это нежилое помещение, пропорционально его площади? Или же просто произвольно выбрать несколько счетов-фактур, которые в сумме дадут расчетную величину НДС к вычету (то есть подогнать)?

Здесь с самого начала застройщик допустил грубую ошибку, когда включил входной НДС в стоимость материалов и работ. Налоговый кодекс РФ не предусматривает возможности восстановить суммы входного НДС для его вычета, если раньше налог включили в стоимость материалов и работ.

Единственное, что можно сделать в такой ситуации, это заявить о том, что выявили ошибку, и пересчитать суммы вычетов по НДС исходя из вариантов, которые мы привели в предыдущем разделе.

Такая ошибка не подпадает под действие статьи 54 НК РФ, где срок для исправления ошибок не ограничен (письмо Минфина от 25 августа 2010 г. № 03-07-11/363).

Это означает, что застройщик должен подать уточненные декларации по НДС (если трехлетний срок с момента, когда у него возникло право на вычет, не истек).

В книге покупок надо отразить все счета-фактуры, по которым принимается вычет (а не подбирать счета-фактуры произвольно на нужную сумму). То есть внести необходимые исправления – оформить дополнительные листы.

Кроме того, понадобится подать уточненки и по налогу на прибыль. Так как расходы придется уменьшить на сумму включенного в них входного НДС. Прежде чем подать уточненки, доплатите налог и пени.

Департамент общего аудита по вопросу возможности вычета НДС по обременениям

При ответе на вопрос мы исходим из того, что строительство обременений осуществляется за счет средств Заказчика-Застройщика, т.е. за счет его вознаграждения, и не включаются в стоимость жилых домов.

В общем случае НДС по приобретенным товарам, работам, услугам принимается к вычету при выполнении следующих условий:

— сумма налога должна быть предъявлена, о чем должен свидетельствовать соответствующий счет-фактура (пункт 1 статьи 172 НК РФ);

— товары (работы, услуги), а также имущественные права, приобретены для осуществления операций, облагаемых НДС (подпункт 1 пункта 2 статьи 171 НК РФ);

— товары (работы, услуги) приняты к учету на основании соответствующих первичных документов (пункт 1 статьи 172 НК РФ).

На основании пункта 6 статьи 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, и суммы налога, предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.

В силу пункта 5 статьи 172 НК РФ вычеты сумм налога производятся в порядке, установленном абзацами первым и вторым пункта 1 настоящей статьи.

Абзацами 1 и 2 пункта 1 статьи 172 НК РФ предусмотрено, что налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав.

Вычетам подлежат только суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), имущественных прав на территории РФ после принятия на учет указанных товаров (работ, услуг), имущественных прав, при наличии соответствующих первичных документов.

Таким образом, право на вычет по НДС возникает с момента принятия на учет соответствующих затрат, связанных с капитальным строительством объектов, при наличии счета-фактуры и соответствующих первичных документов.

В свою очередь, в данном случае также должно выполняться общее требование об использовании объекта в деятельности, облагаемой НДС, предусмотренное подпунктом 1 пункта 2 статьи 171 НК РФ.

Из вопроса следует, что Организация осуществляет строительство школы, поликлиники, наружных сетей (водопровод, теплосеть, канализация), дороги, благоустройств, муниципальных квартир и часть нежилых помещений, которые впоследствии будут переданы городу на безвозмездной основе.

В силу подпункта 1 пункта 1 статьи 146 НК РФ передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг) и подлежит налогообложению НДС.

Между тем, на основании подпункта 2 пункта 2 статьи 146 НК РФ не признаются объектом налогообложения НДС передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электрических сетей, подстанций, газовых сетей, водозаборных сооружений и других подобных объектов органам государственной власти и органам местного самоуправления (или по решению указанных органов, специализированным организациям, осуществляющим использование или эксплуатацию указанных объектов по их назначению).

Таким образом, по нашему мнению, операция по передаче на безвозмездной основе школы, поликлиники, наружных сетей (водопровод, теплосеть, канализация), дороги, благоустройств, муниципальных квартир и часть нежилых помещений городу не подлежит налогообложению НДС.

На основании изложенного считаем, что у Организации не возникает права на вычет по НДС в виду того, что школы, поликлиники, наружных сетей (водопровод, теплосеть, канализация), дороги, благоустройств, муниципальных квартир и часть нежилых помещений не будут использоваться в деятельности, облагаемой НДС.

В соответствии с подпунктом 4 пункта 2 статьи 170 НК РФ суммы налога, предъявленные покупателю при приобретении товаров (работ, услуг), учитываются в стоимости таких товаров (работ, услуг), в случае приобретения товаров (работ, услуг) для производства и (или) реализации (передачи) товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с пунктом 2 статьи 146 НК РФ, если иное не установлено настоящей главой.

Следовательно, НДС, предъявленный в составе затрат на строительство школы, поликлиники, наружных сетей (водопровод, теплосеть, канализация), дороги, благоустройств, муниципальных квартир и часть нежилых помещений, подлежит включению в стоимость этих объектов.

Инвестиции в строительство. Право на вычет НДС у инвестора (Семенихин В.)

Дата размещения статьи: 12.09.2016

Налоговые вычеты по НДС представляют собой процедуру уменьшения суммы налога, начисленного налогоплательщиком к уплате в казну, на установленные гл. 21 НК РФ суммы. Право на применение налоговых вычетов закреплено законом и успешно реализуется налогоплательщиками. Проанализируем, может ли воспользоваться налоговым вычетом налогоплательщик-инвестор и что для этого необходимо.

Основные положения

Право налогоплательщика на применение налоговых вычетов закреплено в п. 1 ст. 171 НК РФ. Данной статьей определен и состав налоговых вычетов по НДС, которыми вправе воспользоваться компания или индивидуальный предприниматель, причем перечень вычетов закрытый и не подлежит расширительному толкованию.Состав налоговых вычетов при капитальном строительстве определен п. 6 ст.

171 НК РФ, в соответствии с которым вычетам подлежат суммы налога, предъявленные:- налогоплательщику подрядными организациями (заказчиками или техническими заказчиками) при проведении ими капитального строительства (ликвидации основных средств), сборке (разборке), монтаже (демонтаже) основных средств;- налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ;- предъявленные налогоплательщику при приобретении им объектов незавершенного капитального строительства.Именно этой нормой законодательства в части вычетов пользуются плательщики НДС, которые строят разные объекты капитального строительства.Если сумма налога по работам подрядчика или ресурсам, приобретаемым в ходе строительства объекта, предъявляется самому плательщику НДС, то проблем обычно не возникает при выполнении следующих необходимых требований:- объект строительства предназначен для использования в налогооблагаемой деятельности;- товары (работы, услуги), приобретенные для строительства, приняты налогоплательщиком на учет;- если имеется счет-фактура подрядчика (поставщика), оформленный надлежащим образом, то налогоплательщик, строящий объект, вправе воспользоваться вычетом.Для справки. С 1 апреля 2012 г. налогоплательщики применяют исключительно официальную форму счета-фактуры, утвержденную Постановлением Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Правила N 1137).

Обратите внимание! С октября 2013 г.

для получения вычета по сумме «входного» налога можно воспользоваться и универсальным передаточным документом (далее — УПД), полученным от поставщика, форма которого основана на официальной форме счета-фактуры, утвержденной Правилами N 1137.

Договор строительного подряда

Налогоплательщикам, строящим объекты с привлечением подрядчиков, нужно обратить внимание на один нюанс, который непосредственно связан с применением вычета по налогу, предъявленному подрядчиком в ходе строительства.

Напомним, что при строительстве объектов с привлечением подрядчика отношения сторон строятся на основании договора строительного подряда, которым может быть предусмотрено, что результат работ передается заказчику только по завершении строительства объекта в целом или же поэтапно, если договором такие этапы предусмотрены.

Вместе с тем практика говорит о том, что зачастую при отсутствии в договоре строительного подряда указаний на поэтапную сдачу работ схема взаимоотношений сторон выглядит следующим образом: заказчик рассчитывается с подрядчиком помесячно на основании актов о приемке работ по форме N КС-2, справок по форме N КС-3 и счетов-фактур, выставляемых подрядчиком (указанные формы первичной учетной документации утверждены Постановлением Госкомстата России от 11.11.1999 N 100 «Об утверждении унифицированных форм первичной учетной документации по учету работ в капитальном строительстве и ремонтно-строительных работ»).

Такая схема взаимоотношений между заказчиком строительных работ — плательщиком НДС и подрядчиком несет для первого определенные налоговые риски, связанные с вычетами по НДС.

Вычет «подрядного» НДС

По недвижимости выгоднее заявить вычет НДС, а потом постепенно его восстановить

Согласно пункту 6 статьи 171 НК РФ, если объект недвижимости перестает использоваться для осуществления операций, облагаемых НДС, входной налог с него нужно восстановить. Делается это не единовременно, а ежегодно в течение 10 лет с момента начала амортизации в размере 1/10 от суммы НДС, ранее принятого к вычету и пропорционального доле необлагаемых операций.

На практике этот особый порядок используется для получения налоговой экономии.

Допустим, организация покупает недвижимость или строит ее самостоятельно. При этом заранее известно, что объект не будет использоваться в облагаемых НДС операциях. Следовательно, оснований принимать к вычету входной НДС нет. Он должен быть учтен в первоначальной стоимости актива.

Для получения экономии компания после ввода в эксплуатацию использует объект в облагаемой НДС деятельности минимальный срок. Это дает право сразу принять к вычету входной налог. Затем организация меняет предназначение недвижимости, имея возможность восстанавливать налог в течение 10 лет.

Конечно, если новый объект только планировался для облагаемых НДС операций, а его назначение изменилось с первых дней ввода в эксплуатацию, то компанию могут обвинить в получении необоснованной налоговой выгоды.

на цифрах Компания – плательщик НДС приобрела здание сроком полезного использования 40 лет (годовая норма амортизации – 2,5%), стоимостью 100 млн рублей плюс НДС – 18 млн рублей Согласно внутренним документам, общество планировало разместить в нем общий склад. Поэтому НДС был принят к вычету, а не включен в первоначальную стоимость.

Однако уже через месяц там был организован пункт приема лома черных и цветных металлов, реализация которого освобождена от НДС (подп. 25 п. 2 ст. 149 НК РФ). Налоговая выгода решения представлена в таблице.

Как видно из расчета, второй способ переносит момент уплаты налога на более поздний срок. Что в общем случае выгодно налогоплательщику. Зато первый способ менее рискован и позволяет более равномерно снижать налоговую нагрузку.

Дело в том, что пункт 6 статьи 171 НК РФ сформулирован нечетко. Он предписывает не просто восстанавливать десятую часть налога, но корректировать эту сумму на долю выручки, не облагаемой НДС, в общей выручке компании.

Не ясно, нужно ли делать это, если здание используется целиком в не облагаемой НДС деятельности и в то же время компания ведет облагаемые НДС операции с применением иных основных средств. Официальных разъяснений по этому поводу нет.

Конечно, расчет такой пропорции компании выгоден – это позволит уменьшить налог к восстановлению.

Стоит отметить, что норма пункта 6 статьи 171 НК РФ устанавливает иную методику расчета восстановления НДС по недвижимости по сравнению с общей нормой о восстановлении НДС по основным средствам (п. 3 ст.

170 НК РФ). Так, общая норма требует восстанавливать налог пропорционально остаточной стоимости ОС, тогда как специальное положение по недвижимости об этом умалчивает.

То есть налицо противоречие между этими нормами.

Также Налоговый кодекс не разъясняет, можно ли применять 10-летний срок в случае перехода компании на «упрощенку».

Минфин России считает, что нельзя и налог нужно восстанавливать единовременно на основании пункта 3 статьи 170 НК РФ (письмо от 05.06.07 № 03-07-11/150). Эта позиция была поддержана и в постановлении Федерального арбитражного суда Уральского округа от 02.03.

10 № Ф09-1050/10-С2. Обосновал суд это тем, что норма, позволяющая восстанавливать НДС в течение 10 лет, распространяется только на плательщиков НДС.

Ведь в ней говорится об обязанности в течение 10 лет отражать восстановленную сумму НДС в декларации по этому налогу.

Но суд может поддержать и выгодную для компаний позицию, указав, что норма, изложенная в пункте 6 статьи 171 НК РФ, является специальной по отношению к пункту 3 статьи 170 НК РФ.

Именно такую аргументацию привели судьи все того же Федерального арбитражного суда Уральского округа в постановлении от 16.12.09 № Ф09-9939/09-С2.

Получается, что при переходе на «упрощенку» 10-летний срок восстановления НДС применять можно, но спора с налоговиками не избежать.

Налоговая выгода от восстановления НДС в течение 10 лет, млн руб

| Показатели | Первый год | Второй – десятый годы | Последующие годы |

| НДС учитывается в стоимости имущества | |||

| Первоначальная стоимость объекта | 118 | ||

| Амортизационная премия | 11,8 (118 × 10%) | ||

| Амортизируемая стоимость объекта | 106,2 (118 – 11,8) | ||

| Сумма амортизации в год | 2,66 (106,2 × 2,5%) | 2,66 (106,2 × 2,5%) | 2,66 (106,2 × 2,5%) |

| Сумма затрат, признаваемых в налоговом учете за год | 14,46 (11,8 + 2,66) | 2,66 | 2,66 |

| Итого налоговая нагрузка | Уменьшится на 2,89 (14,46 × 20%) | Уменьшится на 0,53 (2,66 × 20%) | Уменьшится на 0,53 (2,66 × 20%) |

| НДС принимается к вычету, а потом восстанавливается | |||

| Первоначальная стоимость объекта | 100 | ||

| Амортизационная премия | 10 (100 × 10%) | ||

| Амортизируемая стоимость объекта | 90 (100 – 10) | ||

| Сумма амортизации в год | 2,25 (90 × 2,5%) | 2,25 (90 × 2,5%) | 2,25 (90 × 2,5%) |

| Вычет входного НДС | 18 | ||

| Годовая сумма восстановленного НДС, признаваемая расходом | 1,8 (18 : 10 лет) | 1,8 (18 : 10 лет) | |

| Сумма затрат, признаваемых в налоговом учете за год | 14,05 (10 + 2,25 + 1,8) | 4,05 (2,25 + 1,8) | 2,25 |

| Итого налоговая нагрузка | Уменьшится на 19,01 (14,05 × 20% + 18 – 1,8) | Увеличится на 0,99 (4,05 × 20% – 1,8) | Уменьшится на 0,45 (2,25 × 20%) |

| Налоговая экономия от единовременного вычета НДС | Уменьшение нагрузки на 16,12 (19,01 – 2,89) | Увеличение нагрузки на 1,52 (–0,99 – 0,53) в год | Увеличение нагрузки на 0,08 (0,45 – 0,53) в год |

Раздельный учет

Если компания осуществляет облагаемые и необлагаемые НДС операции, то она обязана организовать по ним раздельный учет. Это общеизвестное правило, казалось бы, легко выполнимо на практике. Однако здесь существуют свои нюансы и возникают определенные проблемы…

Когда нужен раздельный учет

Итак, если фирма, помимо операций, облагаемых НДС, выполняет операции, не подлежащие налогообложению (освобожденные от налогообложения), то она должна организовать их раздельный учет. Таково требование пункта 4 статьи 149 и пункта 4 статьи 170 Налогового кодекса.

В противном случае (если раздельного учета не будет) компании не удастся применить вычет «входного» налога.

Заметьте: кодекс прямо требует вести раздельный учет облагаемых операций и операций, не подлежащих налого-обложению (освобожденных от налогообложения). Последние перечислены в статье 149 кодекса.

Но существуют еще и другие необлагаемые операции, статус которых в кодексе звучит по-другому: «не признаются объектом налогообложения». Они названы в пункте 2 статьи 146 НК РФ.

В своих частных разъяснениях финансисты подчеркивают: для целей раздельного учета не подлежащими налогообложению (освобожденными от налогообложения) считаются как операции, перечисленные в статье 149 Налогового кодекса, так и операции, перечисленные в пункте 2 статьи 146 Налогового кодекса (которые не признаются объектом обложения НДС).

Скажем, если компания вместе с облагаемыми операциями осуществляет реализацию земельных участков, то она должна вести раздельный учет, поскольку продажа земли не признается объектом обложения НДС (подп. 6 п. 2 ст. 146 НК РФ).

Кроме того, из пункта 1 статьи 146 НК РФ следует, что объектом обложения НДС не признаются операции, местом реализации которых территория России не является.

Поэтому, например, если фирма наряду с деятельностью, облагаемой НДС, ремонтирует недвижимость, расположенную за границей, она также обязана организовать раздельный учет.