Подборка наиболее важных документов по вопросу Налоговый вычет при покупке квартиры по договору долевого участия нормативно-правовые акты формы статьи консультации экспертов и многое другое.

В какой момент возникает право на имущественный вычет

Если вы приобрели жилую недвижимость, то вы имеете право на получение имущественного вычета. Срок, когда вы можете заявить своё право на имущественный вычет, а также на вычет с процентов по ипотеке, зависит от того, приобретаете вы жильё на первичном или вторичном рынке, или строите (дом) самостоятельно.

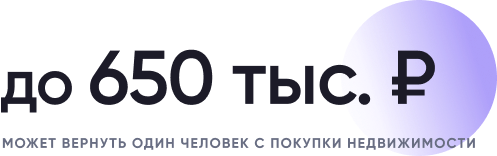

Напомним, что государство возвращает 13% от расходов на приобретение жилья за счёт уплаченного НДФЛ. При этом максимальная сумма расходов, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вернуть вы можете не более 260 000 руб. Подробнее об этом читайте в статьях «Возврат налога за покупку квартиры» и «Какие документы подтверждают право на вычет по приобретению жилья».

Вычет также можно получить с процентов по целевым кредитам, полученным от российских организаций и фактически израсходованным на приобретение жилья. Максимальная сумма процентов, которую примут к вычету, — 3 000 000 рублей. То есть вернуть из бюджета возможно не более 390 000 руб. (3 000 000 руб. × 13%). Больше информации — в статье «Как вернуть часть денег за ипотеку?».

Приобретение жилья на вторичном рынке

Если вы приобретаете квартиру, дом (доли в них) на вторичном рынке, то право на имущественный вычет по приобретению жилья наступает в том году, в котором право собственности на недвижимость было зарегистрировано в Едином государственном реестре недвижимости. Подтверждающим документом служит выписка из ЕГРН. Если вы для приобретения недвижимости привлекали ипотечный кредит, то право на вычет с процентов возникает в том же году, что и право на вычет по приобретению.

Пример

Квартира куплена в 2018 году за 5 000 000 руб. с привлечением ипотечных средств в размере 4 000 000 руб. Регистрация права собственности произошла в том же году. По окончании года физлицо может подать документы на возврат НДФЛ за 2018 год, применив вычет по приобретению жилья и вычет по фактически уплаченным процентам за 2018 год. Или может не дожидаться окончания года и получить вычет через работодателя (подробнее о способах в статье «Возврат налога за покупку квартиры»).

Если суммы уплаченного налога за один календарный год не хватает для получения вычетов в полном размере, то физлицо вправе продолжить получать вычеты в последующие годы.

Приобретение жилья по ДДУ

Если жильё приобретается на основании договора участия в долевом строительстве, то право на вычет по приобретению наступает только в том году, когда будет получен акт о передаче жилья. Если для приобретения жилья была взята ипотека, то право на вычет по процентам возникает также в году получения акта. Но если за предыдущие годы, до получения акта, были уплачены проценты, то они также участвуют в вычете.

Пример

Соколов А.В. на основании ДДУ, подписанном в 2016 году, приобрёл квартиру за 3 000 000 руб. с привлечением ипотечных средств в размере 2 000 000 руб. В декабре 2018 года был получен акт передачи квартиры. В 2016 году г-н Соколов уплатил проценты в размере 50 000 руб., в 2017 году — 100 000 руб., в 2018 году — 120 000 руб. Он предоставляет в 2019 году декларацию 3-НДФЛ за 2018 год, где заявляет право на вычет по приобретению жилья в размере 2 000 000 руб. и по фактически уплаченным процентам в размере 270 000 руб.

Строительство или приобретение недостроя

Если вы самостоятельно строите дом или приобретаете его в полуготовом состоянии, то право на имущественный вычет возникает только в году, когда объект будет зарегистрирован как жилой дом. До этого момента вы не вправе заявлять вычет по расходам на строительство, приобретение стройматериалов, земли и т.д. Если для постройки или приобретения дома была взята ипотека, то право на вычет по процентам возникает также в год признания дома жилым.

Учтите, что в любом случае для реализации права на вычет вам необходимо являться налоговым резидентом РФ и иметь доход, который облагается НДФЛ по ставке 13% (кроме дивидендов).

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Аналогично приобретению квартиры по договору долевого участия имущественный вычет можно получить и в случае приобретения жилья по договору уступки прав требований. В этом случае право на вычет также возникает с момента подписания Акта приема-передачи жилья. … Как получить налоговый вычет за квартиру в новостройке . И забрать свои 260 тысяч у государства. Мы рассказывали вам, как купить квартиру в новостройке и не сойти с ума: как выбрать застройщика, договориться о скидке, правильно подписать договор, принять квартиру и оформить право собственности. Сегодня — завершающая статья цикла: рассказываем, как получить налоговый вычет за квартиру в новостройке . Внимание.

Налоговый вычет при покупке квартиры по договору долевого участия

Подборка наиболее важных документов по запросу Налоговый вычет при покупке квартиры по договору долевого участия (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Налоговый вычет при покупке квартиры по договору долевого участия

Открыть документ в вашей системе КонсультантПлюс:

Вопрос: О получении имущественного вычета по НДФЛ при приобретении квартиры в строящемся доме в рамках договора участия в долевом строительстве.

(Письмо Минфина России от 10.06.2022 N 03-04-05/55410) Вопрос: О получении имущественного вычета по НДФЛ при приобретении квартиры в строящемся доме в рамках договора участия в долевом строительстве.

Нормативные акты: Налоговый вычет при покупке квартиры по договору долевого участия

Открыть документ в вашей системе КонсультантПлюс:

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ

(ред. от 14.07.2022) 6) если иное не предусмотрено пунктом 8.1 настоящей статьи, для подтверждения права на имущественный налоговый вычет налогоплательщик представляет в налоговый орган:

Кто имеет право на получение имущественного налогового вычета по НДФЛ и сколько можно вернуть. Когда возникает право на имущественный вычет , условия для получения, примеры имущественного вычета по НДФЛ. … Соколов А.В. на основании ДДУ , подписанном в 2016 году, приобрёл квартиру за 3 000 000 руб. с привлечением ипотечных средств в размере 2 000 000 руб. В декабре 2018 года был получен акт передачи квартиры . В 2016 году г-н Соколов уплатил проценты в размере 50 000 руб., в 2017 году — 100 000 руб., в 2018 году — 120 000 руб.

Имущественный вычет при долевом участии: в строительстве, и ипотеки, квартиры, налоговый, ндфл, в 2022

Имущественный вычет при долевом участии: в строительстве, и ипотеки, квартиры, налоговый, ндфл, в 2022

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Департамента налоговой политики Минфина России от 30 апреля 2022 г. N 03-04-05/33890 О получении имущественного вычета по НДФЛ в части расходов на приобретение квартиры в строящемся доме по договору участия в долевом строительстве и погашение процентов по целевым займам (кредитам)

О получении имущественного вычета по НДФЛ в части расходов на приобретение квартиры в строящемся доме по договору участия в долевом строительстве и погашение процентов по целевым займам (кредитам).

Департамент налоговой политики рассмотрел обращение и по вопросу получения имущественного налогового вычета по налогу на доходы физических лиц в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее – Кодекс) разъясняет следующее.

Подпунктами 3 и 4 пункта 1 статьи 220 Кодекса предусмотрено, что при определении размера налоговых баз в соответствии с пунктом 3 или 6 статьи 210 Кодекса налогоплательщик имеет право на получение, в частности, следующих имущественных налоговых вычетов:

имущественного налогового вычета в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них. При этом согласно подпункту 1 пункта 3 статьи 220 Кодекса размер имущественного налогового вычета не может превышать 2 000 000 рублей;

имущественного налогового вычета в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доли (доли) в них, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

Согласно пункту 4 статьи 220 Кодекса имущественный налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 220 Кодекса, предоставляется в сумме фактически произведенных налогоплательщиком расходов по уплате процентов в соответствии с договором займа (кредита), но не более 3 000 000 рублей, при наличии документов, подтверждающих право на получение имущественного налогового вычета, указанных в пункте 3 статьи 220 Кодекса, договора займа (кредита), а также документов, подтверждающих факт уплаты денежных средств налогоплательщиком в погашение процентов.

Абзацем четвертым подпункта 6 пункта 3 статьи 220 Кодекса определено, что необходимыми документами для подтверждения права на имущественный налоговый вычет при приобретении прав на объект долевого строительства (квартиру или комнату в строящемся доме) являются договор участия в долевом строительстве и передаточный акт или иной документ о передаче объекта долевого строительства застройщиком и принятии его участником долевого строительства, подписанный сторонами.

Также подпунктом 7 пункта 3 статьи 220 Кодекса определено, что имущественный налоговый вычет предоставляется налогоплательщику на основании документов, подтверждающих возникновение права на указанный вычет, платежных документов, оформленных в установленном порядке и подтверждающих произведенные налогоплательщиком расходы (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы).

Имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 статьи 220 Кодекса, предоставляются за тот налоговый период, в котором возникло право на их получение, или в последующие налоговые периоды вне зависимости от периода, когда налогоплательщик нес расходы по приобретению вышеуказанного имущества.

В соответствии с вышеуказанными нормами Кодекса налогоплательщик вправе претендовать на получение имущественного налогового вычета начиная с налогового периода, в котором квартира передана застройщиком и принята налогоплательщиком как участником долевого строительства на основании передаточного акта, подписанного сторонами, и соответствующих документов.

Дополнительное соглашение к договору долевого участия: строительства, образец, регистрация, об изменении срока,

Как получить имущественный налоговый вычет за покупку квартиры в 2021 году. Какие документы нужны для получения вычета при покупке квартиры в ипотеку или по ДДУ . Изменения 2021. … продажа имущества; строительство жилья или приобретение земельного участка для этих целей. Для получения налогового вычета потребуется либо свидетельство о регистрации и договор купли-продажи, либо акт приема-передачи и договор долевого участия . В данной статье рассмотрим ситуацию с приобретением квартиры . Кто может получить имущественный налоговый вычет .

Популярные вопросы о налоговом вычете

Можно ли получить налоговый вычет при покупке квартиры в строящемся доме?

Да, при этом принцип возврата налогов будет тот же, что и в случае с готовой квартирой. Разница заключается в том, что подать заявление на вычет можно только после сдачи дома в эксплуатацию и подписания акта квартиры.

Ипотека оформлена на моего супруга. Могу ли я получить имущественный вычет?

Если квартира приобретена после заключения брака, она считается совместной собственностью. Поэтому вы можете также рассчитывать на имущественный вычет. В случае, когда покупка квартиры произошла до заключения брака, имущественный вычет может получить только один супруг.

В какой момент выгоднее подать заявление на налоговый вычет по процентам на ипотечный кредит?

Ответ на данный вопрос зависит от суммы ипотеки и выплачиваемых вами процентов. Обычно заявление подается ближе к концу срока выплаты кредита. В этом случае вы сможете получить максимальную выплату по процентам.

Я планирую приобрести квартиру у моего брата. Положен ли мне налоговый вычет?

Нет, в данном случае имущественный вычет получить не удастся. На недвижимость, приобретаемую у близких родственников (родители, братья, сестры, дети ), налоговые льготы не распространяются.

Если квартира приобреталась в браке и нет брачного договора , по умолчанию она является совместно нажитым имуществом. При покупке квартиры оба супруга имеют право на имущественный вычет по одной и той же квартире , но тоже в пределах фактических расходов на покупку жилья и с учётом своего личного лимита. У каждого супруга он составляет 2 млн рублей. … Были ли расходы на отделку, если квартира в новостройке . … Налоговый вычет можно получить у работодателя — при покупке квартиры , оплате лечения и обучения в текущем году Если вы оформите право на вычет у работодателя, он не будет удерживать НДФЛ до конца года в пределах предоставленного вычета .

- https://journal.open-broker.ru/taxes/v-kakoj-moment-voznikaet-pravo-na-imushestvennyj-vychet/

- http://www.consultant.ru/law/podborki/nalogovyj_vychet_pri_pokupke_kvartiry_po_dogovoru_dolevogo_uchastiya/

- https://realty-irkutsk.ru/imuschestvennyy-vychet-pri-dolevom-uchastii-v-stroitelstve-i-ipoteki-kvartiry-nalogovyy-ndfl-v-2021

- https://xn--h1alcedd.xn--d1aqf.xn--p1ai/questions/populyarnie-voprosy-o-nalogovom-vichete/