Строительство хозяйственным способом предполагает самостоятельное возведение объектов организациями без привлечения посредников, то есть собственными силами. Вследствие этого хозяйственный способ строительства используется, как правило, преимущественно для сооружения небольших объектов, не требующих длительных сроков строительства и больших капитальных затрат. Однако некоторые хозяйствующие субъекты, обладающие достаточными производственными мощностями и финансовыми ресурсами, возводят объекты с целью их последующей продажи. Об особенностях осуществления указанных операций, читайте в настоящей статье.

Определим, прежде всего, что же такое строительство хозяйственным способом, для чего обратимся к Указаниям по заполнению формы федерального статистического наблюдения N 1-Предприятие «Основные сведения о деятельности организации», утвержденным Приказом Росстата от 23.12.2009 г. № 314 (далее — Указания № 314). В пункте 22 этого документа указано, что к строительно-монтажным работам (включая монтаж и наладку оборудования, необходимого для эксплуатации зданий, например установка и монтаж оборудования для отопления, вентиляции, лифтов, систем электро-, газо- и водоснабжения), выполненным хозяйственным способом, относятся работы, осуществляемые для своих нужд собственными силами организации, включая работы, для выполнения которых организация выделяет на стройку рабочих основной деятельности с выплатой им заработной платы по нарядам строительства, а также работы, выполненные строительными организациями по собственному строительству (не в рамках подрядных договоров, а например, при реконструкции собственного административно-хозяйственного здания, строительстве собственной производственной базы и тому подобного).

«СТРОИТЕЛЬНЫЕ ОРГАНИЗАЦИИ. БУХГАЛТЕРСКИЙ УЧЕТ И НАЛОГООБЛОЖЕНИЕ», спикер Дементьев Александр Юрьевич

Если наряду с собственным строительством организация привлекает подрядчиков, то строительство ведется смешанным способом.

Следует обратить внимание читателя, что бухгалтерский учет затрат по строительству объекта собственными силами с целью его последующей продажей будет зависеть от того, планировала ли организация продавать объект изначально или же решила продать его уже после завершения строительного процесса.

Если продажа объекта изначально не планировалась, то затраты на строительство объекта учитываются в составе долгосрочных инвестиций и отражаются в бухгалтерском учете на счете 08 в качестве вложений во внеоборотные активы, предусмотренном для этих целей Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденным Приказом Минфина Российской Федерации от 31.10.2000 г. № 94н. Напомним, что порядок учета долгосрочных инвестиций регулируется Положением по бухгалтерскому учету «Учет долгосрочных инвестиций», утвержденным Письмом Минфина Российской Федерации от 30.12.1993 г. № 160. По завершению строительных работ первоначальная стоимость объекта, сформированная на счете 08 «Вложения во внеоборотные активы», списывается в дебет счета 01 «Основные средства» или 03 «Доходные вложения в материальные ценности» (если объект планируется сдавать в аренду).

Основы бухгалтерского учета и налогообложения в подрядных строительных организациях

Если же изначально строительство объекта велось с целью его последующей продажи, то возводимый объект нельзя признать вложениями во внеоборотные активы, следовательно, использовать счет 08 «Вложения во внеоборотные активы» для учета затрат на строительство нельзя.

По сути, построенный объект, предназначенный для продажи, является для построившей его организации готовой продукцией. Готовая продукция является частью материально-производственных запасов, предназначенных для продажи, что следует из пункта 2 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного Приказом Минфина Российской Федерации от 09.06.2001 г. № 44н.

В соответствии с пунктом 5 ПБУ 5/01 материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости, а согласно пункту 7 ПБУ 5/01 фактическая себестоимость материально-производственных запасов при их изготовлении (создании) самой организацией определяется исходя из фактических затрат, связанных с изготовлением данных запасов.

Таким образом, при строительстве объекта для последующей продажи затраты на формирование его стоимости будут учитываться на счете 20 «Основное производство».

Обратите внимание, если строительство ведется хозяйственным способом или смешанным (то есть с частичным привлечением подрядных организаций), то после завершения строительства объект учитывается на счете 43 «Готовая продукция».

Однако существует и иная точка зрения, согласно которой затраты по строительству с целью последующей продажи можно учитывать на счете 08 в качестве вложений во внеоборотные активы. При этом при составлении бухгалтерской финансовой отчетности организация в пояснительной записке должна раскрыть информацию о характере затрат, учитываемых в качестве вложений во внеоборотные активы.

В соответствии с положениями подпункта 3 пункта 1 статьи 146 НК РФ выполнение строительно-монтажных работ (далее — СМР) для собственного потребления признается объектом налогообложения НДС. При этом согласно пункту 2 статьи 159 НК РФ налоговая база по НДС в отношении СМР для собственного потребления определяется как фактические расходы налогоплательщика на их выполнение. По мнению Минфина Российской Федерации, содержащемуся в Письме от 22.03.2011 г. № 03-07-10/07, в налоговую базу включаются расходы организации на разработку проектно-сметной документации, осуществляемую собственными силами организации, для выполнения данных работ. А в Письме Минфина Российской Федерации от 17.03.2011 г. № 03-07-10/05 указано, что в налоговую базу включается также стоимость товаров (работ, услуг) приобретаемых для выполнения данных работ.

Но мы в статье рассматриваем ситуацию, когда организация строит объект собственными силами не для собственного потребления, а с целью его продажи по окончании строительства. Нужно ли в этом случае начислять НДС со стоимости выполненных строительных работ?

Еще один аргумент в пользу того, что строительство хозспособом недвижимости с целью последующей продажи не является объектом налогообложения НДС, содержит пункт 15 Указаний № 314. В нем сказано, что если организация осуществляет строительство жилых домов и нежилых зданий собственными силами с целью их дальнейшей продажи другим юридическим и физическим лицам и затраты на производство продукции (работ, услуг) учитываются на счете 20 «Основное производство» с последующим их списанием в корреспонденции со счетами 43 «Готовая продукция», 90 «Продажи», то объемы выполненных работ отражаются в по строке 37 разделаVI формы № 1-предприятие, при этом должна быть заполнена строка 196 раздела VI с соответствующим кодом ОКВЭД раздела «Строительство» согласно приложению к Указаниям № 314. Строка 49 «Произведено строительно-монтажных работ для собственного потребления (хозяйственным способом) в данном случае не заполняется. В пункте 15 Указаний № 314 также сказано, что прибыль, полученная при продаже жилых домов и нежилых зданий другим юридическим и физическим лицам (включая дольщиков), относится к виду деятельности «строительство» и, соответственно, также отражается по строке 37. Стоимость же строительно-монтажных работ по зданиям и сооружениям, выполненных хозяйственным способом, по строке 37 не отражается, а показывается по строке 49.

Продажа объекта строительства в соответствии нормами гражданского законодательства предполагает переход права собственности от продавца к покупателю.

Продажа оформляется договором купли-продажи недвижимого имущества. В соответствии с положениями статьи 549 ГК РФ продавец обязуется передать в собственность покупателя объект недвижимого имущества, при этом договор продажи недвижимого имущества подлежит государственной регистрации.

Итак, строительство объекта закончено, право собственности на построенный объект зарегистрировано, и организация его продает. Как начислять НДС при реализации объекта? Здесь все будет зависеть от того, какой объект построен — нежилой или жилой.

Реализация имущества, в том числе объектов капитальных вложений и долей в них, подлежит обложению НДС в соответствии с положениями статьи 146 НК РФ и если организация возвела объект, содержащий лишь нежилые помещения, то при его реализации налогообложение НДС осуществляется в общем порядке.

Операции по реализации жилых домов, жилых помещений, а также долей в них на основании подпункта 22 пункта 3 статьи 149 НК РФ не подлежат налогообложению НДС. Счет-фактура при этом согласно пункту 5 статьи 168 НК РФ оформляется без выделения суммы НДС с проставлением надписи «Без налога (НДС)», на что обращено внимание в Письме УФНС Российской Федерации по городу Москве от 27.06.2008 г. № 19-11/60652.

По разъяснениям, данным в Письмах УФНС Российской Федерации по городу Москве от 22.02.2007 г. № 19-11/017221, от 27.06.2008 г. № 19-11/60652 при применении льготы, установленной подпунктом 22 пункта 3 статьи 149 НК РФ, объектом реализации должно быть именно жилое помещение, что возможно исключительно при заключении договора купли-продажи. Таким образом, указанная льгота распространяется только на операции по реализации жилых домой или помещений по договорам купли-продажи. Данная льгота не распространяется на операции по передаче имущественных прав на жилые помещения (долей в них).

Не следует забывать о том, что если по завершению строительства организация реализует жилые помещения, то НДС, ранее принятый к вычету, придется восстановить и основание этому — пункт 6 статьи 171 НК РФ.

В последнее время строится много объектов недвижимости, совмещающих в себе как жилые, так и нежилые помещения. Если организация продает как жилые помещения в построенном доме, так и нежилые, то она осуществляет как операции, не подлежащие налогообложению (освобождаемые от налогообложения), так и операции, подлежащие налогообложению НДС. В такой ситуации налогоплательщику следует вести раздельный учет таких операций, на что указывает пункт 4 статьи 149 НК РФ. В Постановлении Президиума ВАС Российской Федерации от 08.06.2010 г. № 1650/10 сказано, что обоснование права на применение льготы по НДС лежит на налогоплательщике: он обязан вести в установленном порядке учет своих доходов (расходов), объектов налогообложения, а также раздельный учет операций, подлежащих налогообложению и освобождаемых от налогообложения.

В первом квартале 2012 года организация собственными силами построила складское помещение. Затраты на строительство составили: материалы — 500 000 руб., заработная плата рабочих — 300 000 руб., амортизация основных средств — 150 000 руб., прочие расходы — 50 000 руб.

Источник vsenovostroyki.ruОсобенности учета строительства осуществляемого хозяйственным способом

Контракт на строительство всегда затрагивает две стороны: фирму заказчика и исполнителя, то есть подрядчика. В статье рассмотрим особенности ведения бухучета при выполнении строительных работ.

Бухгалтерский учет в строительстве

Возведение зданий или сооружений имеет колоссальные отличия от других видов деятельности не только в этапах осуществления и реализации, но и в части бухгалтерского и налогового учетов.

Отличия ведения бухгалтерского учета в строительстве:

- Документация. Участники используют иные документы для отражения этапов и результатов стройки. Например, акты выполненных работ по спецформе КС-2, а также спецсправка о стоимости строительства по форме КС-3.

- Учет затрат по элементам. Иными словами, произведенные затраты подразделяются на несколько элементов, таких как: материалы, заработная плата специалистов, работа оборудования, машин и механизмов, а также накладные затраты.

- Особенности принятия объекта. Объект завершенного строительства подлежит приемке по специальным правилам и специальными комиссиями, по итогам данного контрольного мероприятия составляется акт о приеме-передаче (форма № ОС-1а).

- Необходимость в регистрации объекта. Построенное здание подлежит обязательной регистрации в соответствующих госорганах. Только после регистрации объект может быть включен в состав основных средств.

Причем бухучет в компании заказчика также отличается от учета в организации исполнителя. Рассмотрим подробнее особенности учета для каждой стороны.

Бухучет в строительстве у подрядчика

Ведение учета строительной деятельности организаций закреплено в ПБУ 9/99 , ПБУ 10/99, ПБУ 2/94 , ПБУ по учету инвестиций. Все затраты в строительной компании подлежат дроблению на элементы, поименованные выше.

Для отражения строительных затрат в бухучете применяют счет бухучета 20 «Основное производство». По дебету счета 20 отражаются затраты:

- на материалы с одновременным отражением затрат по кредиту счета 10 «Материальные запасы»;

- на зарплату персонала стройфирмы по кредиту 70 «Расчеты по оплате труда»;

- по расчетам с поставщиками по кредиту счета 60.

При поэтапной приемке следует использовать счет 46 «Выполненные этапы по незавершенному производству», формируя проводку Дт 46 Кт 90 — отражена незавершенная реализация производства.

Бухучет в строительной организации: пример

ООО «Весна» оказывает услуги по строительству. Был заключен договор на возведение здания офиса. Приемка осуществляется в два этапа: первый в сумме 2 миллиона рублей, второй — 2,4 миллиона.

По условиям договора предусмотрена предоплата — 90 % от стоимости этапа. Так, аванс за первый — 1,8 млн рублей, за второй — 2,16 млн руб.

Начало работ — февраль 2020 г., окончание первой части строительства — май, второй — июль.

Себестоимость для первого — 1,72 млн руб, для второго — 1,98 млн руб.

Как отразить в учете создание ОС хозяйственным способом

Основное средство может быть создано своими силами, то есть построено. Строить можно как с привлечением подрядчиков, так и без них. Если без подрядчиков – то это хозяйственный способ. То есть все строительные работы фирма проводит самостоятельно. Первоначальная стоимость ОС складывается из всех затрат, произведенных в связи со строительством.

Есть нюансы и при налогообложении.

Строительство хозяйственным способом в бухучете

При хозяйственном способе строительные работы фирма проводит самостоятельно. А все затраты, связанные со строительством (стоимость строительных материалов, амортизация основных средств, используемых для строительства, заработная плата рабочих и т. п.), учитывают по дебету счета 08.

Когда строительство закончено, объект переводят в состав основных средств и вводят в эксплуатацию.

Как отразить в бухгалтерском учете объект, построенный хозспособом, покажет пример.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Налог на прибыль

Если строительство ведется хозяйственным способом, то стоимость основного средства отражают в налоговом учете в том же порядке, что и стоимость готовой продукции на складе (абз. 9 п. 1 ст. 257 НК РФ).

Порядок расчета стоимости готовой продукции на складе содержится в пункте 2 статьи 319 НК РФ. Согласно этой статье, в стоимость готовой продукции включают только прямые расходы. К таким расходам, в частности, можно отнести:

- материальные затраты (расходы на покупку сырья и материалов, инструментов и инвентаря, полуфабрикатов и т. д.);

- расходы на оплату труда строительных рабочих;

- расходы на оплату страховых взносов с зарплаты строительных рабочих;

- амортизацию по строительным машинам и оборудованию.

Конкретный перечень прямых расходов вы можете установить в учетной политике (ст. 318 НК РФ). Все остальные расходы считают косвенными.

Налог на добавленную стоимость

Стоимость строительно-монтажных работ для собственного потребления организации облагают НДС.

А с вычетом есть такой нюанс: сумма НДС, начисленная при выполнении работ, подлежит вычету только при условии, что построен объект производственного назначения.

Сумму НДС со стоимости строительно-монтажных работ можно принять к вычету в момент начисления, то есть на конец квартала.

Поясним на примере.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Бухгалтерский и налоговый учет в строительстве

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

Строительство зданий или сооружений может осуществляться своими силами или с привлечением подрядной организации. Этапы возведения объектов и все технологические процессы должны быть отражены в учете у заказчика работ и у подрядчика. Договор может предусматривать проведение не только строительных мероприятий, но и монтажных, ремонтных, отделочных, реконструкционных.

Вопрос: Как отразить в учете организации строительство производственного цеха собственными силами (хозспособом)?

Затраты организации на выполнение строительно-монтажных работ (СМР), понесенные в периоде строительства, составили: в марте — 2 000 000 руб., в апреле — 1 000 000 руб., в мае — 1 900 000 руб., в июне — 1 700 000 руб. В июне уплачена государственная пошлина за регистрацию права собственности и оно зарегистрировано, здание введено в эксплуатацию.

Посмотреть ответ

Особенности бухгалтерского и налогового учета в строительстве

Специфика работы строительных компаний обусловлена:

- территориальной разрозненностью обслуживаемых объектов;

- наличием широкого перечня внешних факторов, влияющих на эффективность деятельности (климатические условия, состав почв, сейсмическая активность);

- длительным периодом разработки и согласования проектной и технической документации;

- большим списком оказываемых услуг;

- многоступенчатой системой взаиморасчетов между заказчиком и подрядчиком.

В бухгалтерии используются специфичные первичные документы, которые присущи только сфере строительства. К ним относятся строительные акты, сметные расчеты, справки, журналы. По каждому объекту бухгалтеру приходится вести отдельный учет с возможностью получения аналитических сведений. При необходимости организовать работы в других населенных пунктах может потребоваться расширение структуры компании за счет обособленных подразделений.

Как организации снять с государственного кадастрового учета недвижимость в виде объекта капитального строительства?

Трудности при отражении в учете осуществленных мероприятий возникают при инвентаризации. Причина кроется в наличии широкого ассортимента специфичных материалов, которые могут размещаться на удаленных друг от друга складах.

ОБРАТИТЕ ВНИМАНИЕ! В строительной сфере расходы могут появляться у подрядчика до подписания договора о работах на объекте. Они связаны с подготовкой технической и проектной документации, страхованием рисков. Их включают в затраты будущих периодов.

Понесенные строительной компанией расходы по согласованию деталей проекта, страхованию и утверждению техническо-экономического обоснования могут быть включены в состав расходов по неподписанному договору с заказчиком. Это право закреплено п. 15 ПБУ 2/2008, им воспользоваться можно, если:

- размер затрат возможно определить точно в текущий момент;

- вероятность подписания соглашения о проведении работ в данном отчетном периоде высокая.

В бухгалтерском учете создаются корреспонденции на сумму понесенных трат между Д97 и К76. После вступления в силу договора и начала выполнения строительных работ на объекте заказчика расходы будут ежемесячно по частям списываться проводкой Д20 – К97.

При несоблюдении одного из требований расходы надо относить в категорию прочих. В учете их отражают в том месяце, в котором они фактически возникли. Если по условиям сотрудничества подрядчик обязуется благоустроить территорию, прилегающую к возводимому объекту, затраты отражаются как часть стоимости строящегося актива. При невозможности закончить благоустройство из-за влияния внешних факторов в оговоренный срок средства для этих целей аккумулируются в форме оценочных обязательств на 96 счете.

Для отражения возводимого объекта в налоговом учете заказчик должен определить размер первоначальной стоимости актива. В нее включают все затраты, связанные с процессом строительства, которые были указаны в акте формы КС-2. Амортизационные отчисления надо начинать осуществлять с 1-го дня месяца, следующего за месячным интервалом, в котором объект был сдан в эксплуатацию. Если условиями договора предусмотрено поэтапное выполнение работ с регулярной их сдачей заказчику, вычет по НДС применяется в стандартном порядке по данным счетов-фактур от подрядчика.

Нюансы учета материалов, технологического процесса и объектов

При привлечении к строительству подрядной организации система документооборота с ним будет основываться на двух формах:

- Бланк КС-2, которым осуществляется приемка выполненных этапов работ.

- Справка КС-3, в которой приводится стоимость всех произведенных работ и понесенных расходов.

Документы утверждены Постановлением Госкомстата от 11.11.1999 г. под №100. Акт нужен для подтверждения сдачи подрядчиком работ и приемки их заказчиком. На его базе формируется справка КС-3. Она применяется для обоснования расчетных операций между участниками соглашения.

ЗАПОМНИТЕ! Все понесенные затраты, связанные со строительными и монтажными работами, аккумулируются на счете 08.3.

Подрядная организация в учете показывает понесенные затраты проводкой Д08.3 – К60. Сумма НДС, которая предъявляется исполнителем работ, отражается по дебету 19 счета и кредитовому обороту 60 счета. Когда весь комплекс строительных и монтажных, благоустроительных мероприятий завершен, объект сдается в эксплуатацию. В этот момент в учете создается запись Д01 – К08.

Для учета производственных расходов используются проводки:

- Д20 – К10 — в сумме израсходованных строительных материалов или конструкций.

- Д20 – К23 — в сумме услуг, полученных от подсобных производственных цехов.

- Д20 – К60 — в размере стоимости оказанных услуг сторонними организациями.

Строительные материалы должны быть отражены в учете по их фактической цене, включающей в себя сумму приобретения и стоимость доставки на объект с учетом таможенных пошлин и сборов. При необходимости обращения за консультационной помощью при подборе материалов оплата этих услуг включается в фактическую цену сырья.

Списывать строительные материалы можно одним из методов:

- по себестоимости, определяемой для каждой единицы ТМЦ;

- по усредненному значению себестоимости имеющихся запасов;

- методом ФИФО, который предусматривает списание активов в строгом соответствии хронологии их поступления на склад.

При отпуске стройматериалов на объекты должны быть оформлены накладные на внутренне перемещение. Ежемесячно в бухгалтерскую службу подаются отчеты прорабов о движении запасов, по которым будет осуществлено списание ценностей в учете. В процессе строительства могут быть выявлены потери. Их объем должен находиться в пределах нормативов естественной убыли.

ВАЖНО! Если потери ТМЦ превышают нормативные показатели, их стоимость относится на счет материально ответственного лица.

Строительные материалы подрядчиком отражаются на счете 10 при учете их по фактическим ценам или на счетах 15, 16, если используются учетные цены. В ситуациях, когда договором предусмотрена не самостоятельная закупка материалов, а их получение от заказчика работ, то:

- поступающие на объекты материалы будут считаться давальческим сырьем;

- процедура передачи стойматериалов предполагает оформление накладной по форме М-15;

- в учете подрядчик относит стоимость давальческого сырья на забалансовый 003 счет.

Типовые корреспонденции по учету материалов у подрядной организации:

- Д003 – факт получения давальческого сырья.

- Д20 – К10 – отражается расход материалов, приобретенных подрядчиком самостоятельно.

- Д90 – К20 – расходы по строительным этапам списаны.

- Д62 – К90 – показана выручка от выполненных строительных или монтажных работ.

- Д90 – К68 – учитывается сумма НДС, которая приходится на стоимость выполненных работ.

КСТАТИ, для строительных организаций характерно ведение раздельного учета этапов технологического процесса.

Технологический процесс выполняемых работ может быть разбит на такие составляющие:

- заготовительные мероприятия;

- транспортные расходы;

- подготовительные работы;

- монтажно-укладочные операции.

На этапе реализации заготовительного блока работ для строящегося объекта изготавливаются полуфабрикаты и детали. Осуществлять это может как сама подрядная организация на строительной площадке, так и специализированные заводы. Перевозка за пределами строительных площадок должна производиться с участием общестроительных транспортных средств, в рамках одной площадки – приобъектными средствами.

Важно! От качества подготовительных работ зависит эффективность монтажно-укладочных операций.

На всех этапах строительства учет ориентируется на расчетные величины. При подведении итогов определяются фактические значения показателей, сравниваются с заложенными в план суммами. Нормировать необходимо все виды прямых расходов, которые отражаются на 20 счете. Нормативные показатели должны быть предусмотрены для:

- себестоимости;

- заработной платы;

- амортизации;

- ТЗР.

По строительно-монтажным работам для каждого обслуживаемого объекта составляется финансовая смета. Основным первичным документом для отражения в учете уровня затрат является наряд на сдельную работу. Его можно выписывать на бригаду или отдельного работника. Исполнители работ в конце месяца сдают в бухгалтерию заполненные бланки нарядов. По показанным в них сведениям осуществляется начисление зарплаты.

Для учета строительных транспортных средств используют путевые листы и журналы учета работы строительных машин, справки с данными о выполненных работах. Для каждой машины заполняется табель, в котором отражены дни пребывания на объекте и количество фактически отработанных смен.

Источник molotokrus.ruУчет при строительстве основных средств собственными силами — примеры и проводки

Создание или строительство основного средства собственными силами именуется хозяйственным способом.

Процесс предполагает использование сил персонала компании для выполнения необходимых работ по изготовлению, сборке, постройке объекта без привлечения сторонних лиц и подрядных организаций.

Как создается ОС?

На самом деле, возможны два способа организации процесса создания ОС:

- собственными силами сформировать объект;

- задействовать в процессе подрядные организации и сторонние ресурсы — бухгалтерский учет при подрядном способе строительства.

В обоих случаях задача бухгалтера – правильно учесть все расходы и отразить принятый объект по первоначальной стоимости правильно.

Для организации правильного бухгалтерского учета созданного, построенного, возведенного объекта необходимо верно определить понесенные затраты, убедиться, что созданное имущество действительно является основным средством, определить, каким образом будет учитываться НДС по расходам. Бухучет зависит от способа создания объекта ОС – хозяйственный или подрядный. Проводки и оформление документов будет несколько отличаться при этом.

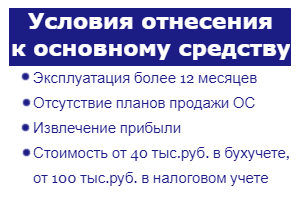

Когда объект можно оприходовать?

Условия для включения созданного имущества в состав ОС:

- Длительный срок эксплуатацию – свыше 12 месяцев.

- Извлечение прибыли от использования – объект должен участвовать в экономической деятельности для получения выгоды.

- Отсутствие намерения продать актив в ближайший год.

При невыполнении указанных трех условий, объект изготовления не принимается в состав основных средств, а приходуется в качестве МПЗ.

Важно! Если речь идет о строительстве, то построенная недвижимость до государственной регистрации прав на нее приходуется на самостоятельный субсчет 01 счета.

Бухучет при создании хозяйственным способом

Хозспособ предполагает, что компания займется строительством, созданием объекта ОС собственными силами, без получения помощи подрядных компаний.

Принятие самостоятельно созданного или построенного основного средства к бухучету выполняется по стоимости, именуемой первоначальной.

Составляющие первоначальной стоимости ОС при самостоятельном изготовлении:

- стоимостный показатель используемых материалов, запчастей, комплектующих (МПЗ) без добавленного налога;

- зарплата собственного персонала фирмы, участвующего в создании объекта ОС;

- страховые отчисления по з/плате сотрудников;

- амортизация оборудования, занятого в процессе;

- НДС по МПЗ, который невозможно принять к возмещению, например, ввиду отсутствия счета-фактуры.

Сумма всех указанных затрат формирует первоначальную стоимость созданного хозяйственным способом основного средства, по которой его нужно принять к бухгалтерскому учету.

Оформление документов

Учет понесенных затрат и отражение проводок выполняется с применением следующих документов:

- накладные на получение и передачу МПЗ;

- бухгалтерская справка;

- счет-фактура – в отношении налога по стройработам, подлежащего учету в составе стоимости основного средства по причине полного применения последнего в необлагаемой НДС деятельности;

- расчетные ведомости.

Проводки

Для сбора всех расходов применяется счет 08. Собираются все затратные суммы по дебету данного бухгалтерского счета, по окончанию создания объекта суммарное значение учтенных затрат переносится на счет 01, где объект будет учитываться до момента выбытия из организации или списания.

При сборе затрат на строительство или создание объекта счет 08 корреспондирует с различными счетами, в зависимости от типа расхода.

Перечень корреспондирующих счетов:

- 10 – для учета материально-производственных запасов, вложенных в изготовление объекта;

- 02 – для учета амортизационных отчислений, если в строительстве или изготовлении задействовано амортизируемое оборудование;

- 70 – для учета оплаты труда работников предприятия, занятых созданием основного средства;

- 69 – для учета страховых отчислений, начисляемых на выплаты работникам.

В итоге изготовления суммарный показатель всех расходов переносится одной проводкой с кредита 08 в дебет 01. Таким образом, созданный объект приходуется в качестве основного средства по первоначальной стоимости.

Сводная таблица с бухгалтерскими проводками по строительству (созданию) ОС хозяйственным способом с привлечением собственных сил приведена ниже.

Проводки при хозяйственном способе:

| Хозяйственная операция | Дебет | Кредит |

| Учтена стоимость МПЗ, отпущенных в строительство (изготовление) ОС (без учета налога) | 08 | 10 |

| Учтены траты на оплату работы персонала | 08 | 70 |

| Отражены расходы на обязательное страховое обеспечение труда персонала | 08 | 69 |

| Учтена амортизация по занятому в создании оборудованию | 08 | 02 |

| НДС по СМП показан в стоимости объекта, предназначенного полностью для необлагаемой налогом деятельности | 08 | 19 |

| Построенный (созданный, изготовленный) объект оприходован как основное средство | 01 | 08 |

Пример изготовления

Условия примера:

Компания приобрела комплектующие для компьютеров на 448 400 руб. (НДС в том числе 68 400 руб.).

Из данных комплектующих собственными силами было собрано 7 компьютеров без привлечения сторонних лиц, при этом все комплектующие были задействованы в сборке.

Все компьютеры были оприходованы в качестве основных средств на баланс предприятия.

Расходы на зарплату рабочим, занятым в изготовлении компьютеров, составили 75 000 руб., общая сумма страховых отчислений – 22500 руб.

Сборка компьютеров из комплектующих не относится к строительно-монтажным работам, а потому данная операция не подлежит обложению НДС, соответственно, в данном примере отпадает необходимость учета НДС.

Бухгалтерские проводки для примера:

(380000 + 75000 + 22500)

Пример возведения здания

Условия примера:

Компания собственными силами для себя построила офисное здание.

- материалы – 1180000 (180000 – включенный налог);

- з/плата строителей – 300000;

- взносы по з/плате строителей – 90000;

- амортизация строительной техники – 150000.

Бухгалтерские проводки для примера:

(1000000 + 300000 + 90000 + 150000)

(1000000 + 300000 + 90000 + 150000) * 18%

Зачет НДС

К вычету можно принять налог по МПЗ, переданным в строительство, а также по произведенным собственными силами строительно-монтажным работам.

Важно: Строительно-монтажные работы для собственного потребления являются операцией, подлежащей обложению НДС.

Налог по материалам и прочим МПЗ принимается к вычету в размере, определенном в счете-фактуре от поставщика. При этом не важно, для чего будет использоваться создаваемый объект ОС.

НДС по работам, выполненным собственными силами, можно принять в уменьшение расходов на строительство ОС в случае, если:

- Объект, самостоятельно созданный, будет использоваться самой организации и не будет передан другим лицам;

- Сотрудники компании самостоятельно монтируют объект.

Налог нужно рассчитывать на конец квартала, в котором производилось строительство.

Формула для расчета:

НДС = (Оборот по дебету сч.08.3 – Стоимость работ подрядчика без НДС)*18%.

Показатели нужно брать по итогам квартала.

На полученную сумму налога составляется счет-фактура, при этом в строках для указания продавца и покупателя нужно заполнить реквизиты своей организации. Счет-фактура заносится в книгу продаж за квартал, за который проводится расчет.

Посчитанный налог можно принять к вычету в квартале, за который он посчитан, если построенное основное средство будет применяться в налогооблагаемых операциях, а по объекту будет начисляться амортизация в налоговом учете.

Для получения вычета счет-фактуру нужно зарегистрировать в книге покупок.

Бухгалтерские проводки по учету НДС при строительстве:

- Д 19 К 68 – отражение начисление налога по работам;

- Д 68 К 19 – принят к вычету налог по работам, если создаваемый объект будет занят в облагаемой НДС деятельности;

- Д08.3 К 19 – налог по работам включен в стоимость возводимого ОС, если создаваемый объект будет полностью занят в необлагаемой деятельности.

Предприятие может получить основное средств разными способами, одним из них является самостоятельное его создание, изготовление или строительство. Если компания занимается этим самостоятельно, не привлекая сторонних лиц, то способ постройки называется хозяйственным.

Все затраты, сопровождающие процесс, собираются на 08 счете, после чего созданный объект приходуется на 01 счет как основное средство по первоначальной стоимости.

Источник praktibuh.ru