В классическом понимании амортизация представляет собой возмещение денежных средств предприятия, которые оно затратило при создании долгосрочных активов. Такие затраты переносятся на изготовленную продукцию по частям за период полезного использования.

Амортизация— это процесс распределения амортизируемой стоимости актива между отчетными периодами на протяжении срока полезного использования и систематического перенесения амортизируемой стоимости актива на стоимость вырабатываемых с его использованием продукции (работ, услуг).

Денежным выражением размера амортизации являютсяамортизационные отчисления, которые соответствуют степени износа основных фондов. Для обеспечения нормальной эксплуатации основных фондов производятся их капитальные ремонты, финансирование которых также осуществляется за счет амортизационных отчислений. Поэтому в сумму амортизационных отчислений включаются затраты на капитальный ремонт и модернизацию.

Амортизационные отчисления являются важной частью текущих затрат на выполнение (они включаются в себестоимость) и финансовых ресурсов народного хозяйства. Они играют важную роль в экономическом механизме, выполняя следующие функции:

Амортизация простыми словами за 3 минуты

─ полное восстановление выбывающих основных фондов,

─ приобретение новых основных фондов за счет величины амортизационных отчислений;

─ накопление средств для расширенного воспроизводства;

─ повышение технологического уровня действующих основных фондов, путем модернизации;

─ создание системы планово-финансовых нормативов, необходимых для планирования восстановления основных фондов.

Сроком полезного использования признается период, в течение которого использование объекта основных средств должно приносить доход организации.

Нормативный срок службы — установленный нормативными актами период амортизации отдельных объектов основных средств. Нормативный срок службы устанавливается Временным республиканским классификатором основных средств и нормативных сроков их службы, утвержденным постановлением Министерства экономики Республики Беларусь № 186 от 21 ноября 2001 г.

Срок полезного использования объекта основных средств определяется при его приобретении собственником исходя из:

— ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий, влияния агрессивной среды, системы проведения ремонтов;

— морального износа в результате удешевления стоимости или повышения производительности вновь вводимых аналогичных объектов основных средств;

— нормативно-правовых и других ограничений в использовании объекта (например, срока лизинга).

Наибольший срок полезного использования выбирается организацией по своему усмотрению при освоении рынка, ухудшении возможности реализации продукции (работ, услуг) по причине ценовой неконкурентоспособности и по другим причинам с учетом особенностей отдельных видов производства.

Наименьший срок полезного использования устанавливается организацией по своему усмотрению в случаях высокой конкурентоспособности производимой продукции (нарастание объема продаж, благоприятная конъюнктура рынка) с учетом особенностей отдельных видов производства.

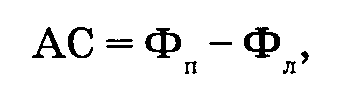

Диапазоны сроков полезного использования (между наименьшими и наибольшими значениями сроков полезного использования) установлены по группам амортизируемых объектов основных средств в следующих пределах: для зданий и сооружений — от 0,8 до 1,2 нормативного срока службы, для остальных групп — от 0,5 до 1,5 нормативного срока службы. Амортизируемая стоимость АС — стоимость, по которой объекты основных средств числятся в бухгалтерском учете за вычетом ликвидационной стоимости. Рассчитывается по формуле:

где Фп — первоначальная стоимость объекта основных средств, тыс. руб.;

Фл — ликвидационная стоимость объекта, тыс. руб.

В некоторых случаях ликвидационная стоимость может быть равна нулю, тогда амортизируемая стоимость равна первоначальной, а после проведения переоценки объекта основных средств — восстановительной стоимости.

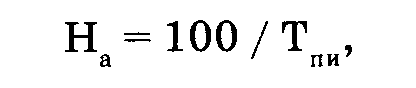

Норма амортизации — доля (в процентах не менее чем с шестью знаками после запятой) амортизируемой стоимости объекта, подлежащая включению с установленной периодичностью в себестоимость производимой продукции на протяжении срока полезного использования в соответствии с определенными способами и методами начисления амортизации. Годовая норма амортизации каждого из объектов основных средств рассчитывается на предприятии как величина, обратная сроку полезного использования объекта:

где На — норма амортизации, % ;

Тпи — срок полезного использования, лет.

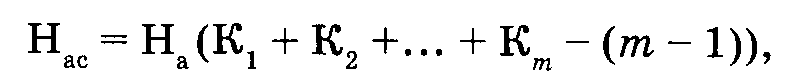

При функционировании основных средств в условиях, отличающихся от принятых при установлении сроков полезного использования (влияния агрессивной среды, отклонений от установленных базовых режимов работы и др.), годовая норма амортизации подлежит корректировке путем применения поправочных коэффициентов.

При применении к одной и той же норме амортизации одновременно двух или более поправочных коэффициентов общая норма определяется по формуле

гдеНас- скорректированная годовая норма амортизации основных средств; К1, К2. Кт— коэффициенты, утвержденные по позициям действующей классификации основных средств и применяемые организацией при наличии отклонений от установленных базовых режимов работы и других условий;

т — количество применяемых поправочных коэффициентов.

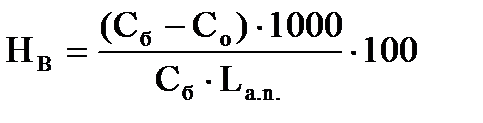

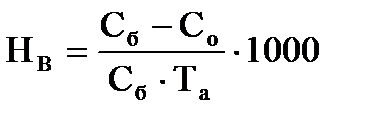

Норма амортизационных отчислений на полное восстановление по основной группе подвижного состава автомобильного транспорта определяется в процентах от балансовой стоимости на 1000 км пробега:

,

где Сб , Со – балансовая и остаточная стоимости подвижною состава, руб.;

La.n – нормативный амортизационный пробег подвижного состава, км;

1000 – поправочный коэффициент на пробег.

Остаточная стоимость основных фондов при расчете норм амортизационных отчислений установлена в размере 10% от первоначальной балансовой стоимости.

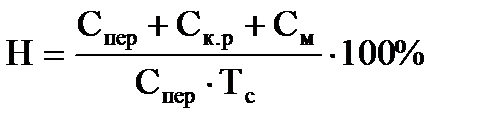

Для групп автомобильной техники, по которой нормы амортизационных отчислений на полное восстановление не зависят от пробега, определяются формулой:

,

где Та – амортизационный срок службы, лет.

Общая норма амортизации рассчитывается по формуле:

,

где Ск.р – стоимость капитального ремонта;

См – стоимость модернизации;

Тс – средний срок службы основных фондов.

Средний срок службы (Тс) основных фондов это средняя фактическая длительность их эксплуатации, зависящая от темпов физического и морального износа и экономически целесообразного количества капитальных ремонтов.

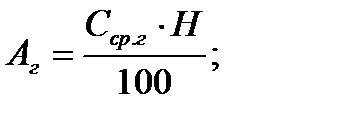

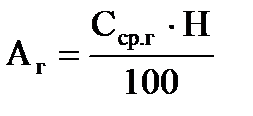

Величина годовых амортизационных отчислений определяется по формуле:

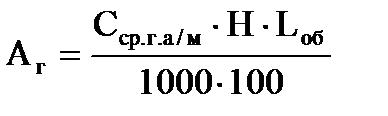

Величина годовых амортизационных отчислений для автомобилей определяется по группам.

,

то есть для всех автомобилей за исключением грузовых автомобилей малой грузоподъемности (до 2 т), автобусов малой вместимости (менее 15 человек).

.

Амортизируемая стоимость — это стоимость объекта основных средств, от величины которой рассчитываются амортизационные отчисления.

Недоамортизированная стоимость — это разница между амортизированной стоимостью и суммой, начисленной до начала отчетного года амортизации.

Объектами начисления амортизации (амортизируемым имуществом) являются основные средства предприятия, числящиеся на его балансе.

Объектами начисления амортизации не являются: земля и иные объекты природопользования (вода, недра и другие природные ресурсы); основные средства государственных организаций, находящиеся за границей; здания и сооружения, являющиеся памятниками архитектуры и искусства; библиотечные фонды; вооружение, военная, специальная техника и имущество, находящееся в Вооруженных Силах Республики Беларусь, других войсках и воинских формированиях.

3.7. Порядок начисления амортизации основных средств.

Амортизация начисляется ежемесячно исходя из рассчитанных организацией норм амортизационных отчислений и амортизируемой стоимости объекта основных средств. Месячная норма (или сумма) амортизации составляет 1/12 ее годовой нормы (или суммы).

Начисление амортизации по вновь введенным в эксплуатацию объектам начинается с первого числа месяца, следующего за месяцем их введения в эксплуатацию.

Начисление амортизации прекращается по выбывшим или по самортизированным объектам основных средств с первого числа месяца, следующего за месяцем выбытия или после окончания амортизации.

Начисление амортизации не производится во время проведения модернизации объектов, полной или частичной реконструкции, достройки, восстановления с полной или частичной их остановкой, при консервации объектов в соответствии с законодательством, а также по объектам, не введенным в эксплуатацию или находящимся в резерве.

Организация самостоятельно определяет способы и методы начисления амортизации. Способы и методы начисления амортизации разрешается пересматривать в начале календарного года с обязательным отражением в учетной политике.

Основным документом, определяющим порядок начисления амортизации по нематериальным активам, является Инструкция о порядке начисления амортизации основных средств и нематериальных активов, утвержденная постановлением Министерства экономики Республики Беларусь, Министерства финансов Республики Беларусь и Министерства архитектуры и строительства Республики Беларусь от 27 февраля 2009 г. № 37/18/6 (Национальный реестр правовых актов Республики Беларусь, 2009 г., № 149, 8/21041).

Объектами начисления амортизации являются основные средства организации, как используемые, так и не используемые в предпринимательской деятельности. К амортизируемым основным средствам относятся:

• здания, сооружения; передаточные устройства; рабочие и силовые машины, механизмы, оборудование; транспортные средства; измерительные и регулирующие приборы; вычислительная техника и оргтехника; инструмент; производственный и хозяйственный инвентарь; рабочий скот; многолетние насаждения;

• капитальные вложения в улучшение земель и арендованное (полученное в лизинг) имущество (если в соответствии с договором аренды (лизинга) оно является собственностью арендатора (лизингополучателя));

• объекты жилищного фонда, внешнего благоустройства и наружного освещения.

Объектами начисления амортизации не являются: земля и иные объекты природопользования, библиотечные фонды, музейные и художественные ценности.

Сумма начисляемой по объекту амортизации зависит от установленного срока его полезного использования или нормативного срока службы (по объектам, не используемым в предпринимательской деятельности) и выбранного метода начисления амортизации.

Амортизация начисляется организацией, у которой объекты основных средств находятся на правах собственности и включены в установленном порядке в бухгалтерский баланс. Амортизационные отчисления по таким объектам включаются в издержки производства (обращения) в течение срока их полезного использования и уменьшают финансовый результат организации.

Согласно Инструкции, начисление амортизации объектов основных средств в современных условиях хозяйствования производится одним из следующих способов:

К нелинейному способу начисления амортизации относятся:

* метод уменьшаемого остатка;

* метод списания стоимости по сумме чисел лет срока полезного использования.

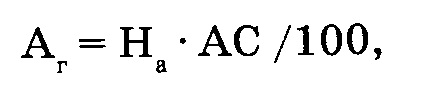

Линейный способ начисления амортизации заключается в равномерном (по годам) начислении организацией амортизации в течение всего нормативного срока службы или срока полезного использования объекта основных средств. Сумма ежегодных амортизационных отчислений Аг для конкретного объекта основных средств рассчитывается по формуле:

где АС — амортизируемая стоимость объекта основных средств;

Ha — годовая норма амортизации в процентах от амортизируемой стоимости объекта, исчисленной исходя из срока полезного использования объекта.

В целях своевременного обеспечения экономически обоснованных условий воспроизводства основных средств, используемых в предпринимательской деятельности организаций, применяющих линейный способ начисления амортизации (как по всем, так и по отдельным объектам), допускается текущая индексация амортизационных отчислений.

Право ежемесячной индексации амортизационных отчислений предоставляется организациям, если за предшествующий месяц значение индекса потребительских цен составило не менее 2 процентов.

Сумма индексации амортизационных отчислений учитывается начиная с месяца, следующего за отчетным, исходя из индекса цен производителей промышленной продукции производственно-технического назначения за месяц, предшествующий отчетному, к декабрю предыдущего года.

Если месячное значение индекса потребительских цен за предшествующий месяц не превысило 2 процентов, отражение суммы индексации в отчетном месяце производится исходя из индекса цен производителей промышленной продукции производственно-технического назначения, использовавшегося при предыдущей индексации.

Применительно к основным средствам, находящимся в организации на 1 января текущего года, отражение результатов индексации амортизационных отчислений в бухгалтерском учете производится ежемесячно исходя из начисленной за месяц суммы амортизации и индекса цен производителей промышленной продукции производственно-технического назначения за отчетный месяц по отношению к декабрю предыдущего года, публикуемого в месяце, следующем за отчетным (вне зависимости от уровня потребительских цен).

Индексация амортизационных отчислений от стоимости основных средств, поступивших в отчетном году, производится ежемесячно исходя из индекса цен производителей промышленной продукции производственно-технического назначения за отчетный месяц по отношению к месяцу ввода в эксплуатацию этих объектов.

При линейном методе предприятия начисляют амортизационные отчисления ежемесячно, исходя из годовой нормы амортизации, деленной на 12.

Однако этот метод не учитывает неравномерность износа основных средств в отдельные периоды времени, а также некоторые другие факторы.

Нелинейный способ начисления амортизации (способ ускоренной амортизации) заключается в неравномерном (по годам) начислении организацией амортизации в течение срока полезного использования объекта основных средств. Ежегодные суммы амортизационных отчислений постепенно убывают.

Объектами применения нелинейного способа начисления амортизации являются передаточные устройства, рабочие машины и механизмы, оборудование, вычислительная техника и оргтехника, транспортные средства и другие объекты основных средств, которые непосредственно участвуют в процессе производства продукции (работ, услуг).

Нелинейный способ начисления амортизации применяется к объектам основных средств, которые непосредственно участвуют в процессе производства продукции. Он не распространяется на следующие виды машин, оборудования и транспортных средств:

— машины, оборудование и транспортные средства с нормативным сроком службы до 3 лет, легковые автомобили (кроме такси);

— отдельные виды оборудования гражданской авиации, срок полезного использования которых определяется исходя из установленных ресурсов;

— уникальную технику и оборудование, предназначенные для использования только при определенных видах испытаний и производства ограниченного вида конкретной продукции;

— предметы интерьера, включая офисную мебель;

— предметы для отдыха, досуга и развлеченной.

При нелинейном способе годовая сумма амортизационных отчислений может рассчитываться двумя методами: методом суммы чисел лет срока полезного использованияи методом уменьшаемого остатка с коэффициентом ускорения до 2,5. Расчет производится от амортизируемой стоимости объекта. Нормы начисления амортизации в первом году и каждом из последующих лет срока полезного использования объекта могут быть различными.

Методы ускоренной амортизации применяются в случаях, когда стоимость объекта под воздействие морального износа может сокращаться существенно быстрее, чем в ходе его физического устаревания.

В пользу применения методов ускоренного начисления износа свидетельствует и то, что в первые годы использования машин и оборудования они могут приносить больший доход, чем в последующие, ибо в начале эксплуатации затраты на их ремонт и техническое обслуживание часто бывают значительно меньше, чем в конце срока службы.

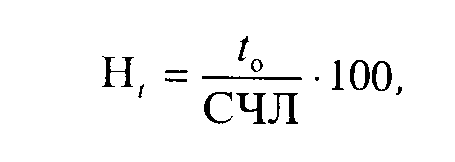

Метод суммы чисел лет состоит в том, что для каждого года эксплуатации объекта основных средств рассчитывается своя норма амортизационных отчислений:

где to — остающееся время эксплуатации, лет;

СЧЛ — сумма чисел лет срока полезного использования объекта. При переходе от одного года к другому числитель этой дроби сокращается на единицу.

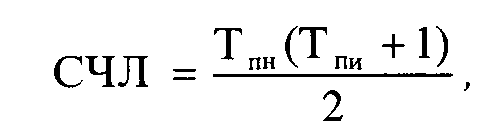

В общем виде сумма чисел лет рассчитывается по формуле

где Тпи — срок полезного использования объекта, лет.

Сумма лет может определяться сложением порядковых номеров лет, в течение которых функционирует объект, начиная с единицы и кончая последним годом эксплуатации, т. е. 1 + 2 + 3 + . + п. Если, например, металлообрабатывающий станок имеет нормативный срок службы 8 лет, то сумма лет будет равна: 1 + 2 + 3 + 4 + 5 + 6 + 7 + 8 = 36.

Пример 1. Приобретен объект основных средств амортизируемой стоимостью 150 млн. руб. со сроком полезного использования 5 лет.

Сумма чисел лет срока полезного использования составляет 15 лет. Расчет может производиться двумя способами:

1) сложением суммы чисел лет: СЧЛ =1 +2+3+4+5 = 15;

2) по формуле СЧЛ = 5*6/2 = 15.

В первый год эксплуатации указанного объекта будет начислена амортизация в размере 5/15 или 33,3 % , что составит 50 млн руб., во второй — 4/15, что составит 40 млн рублей, в третий — 3/15, что составит 30 млн руб., в четвертый — 2/15, что составит 20 млн руб., в пятый год — 1/15, что составит 10 млн руб.

Общая сумма начисленной амортизации в течение всего срока полезного использования объекта составит 150 млн руб. (50 + 40 + 30 + 20 + 10).

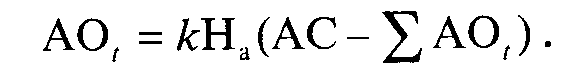

При методе уменьшаемого остатка годовая величина амортизационных отчислений АОt рассчитывается исходя из остаточной стоимости объекта на начало года АС и нормы амортизационных отчислений На, исчисленной линейным методом, и коэффициента ускорения к (до 2,5 раза):

В последний год начисления амортизации годовая величина амортизационных отчислений равна разности между первоначальной стоимостью объекта и суммой начисленного износа за все предшествующие годы.

Пример 2. Приобретен объект, имеющий амортизируемую стоимость 120 млн. руб. со сроком полезного использования 5 лет, коэффициент ускорения равен 2.

Годовая норма амортизационных отчислений, рассчитанная исходя из срока полезного использования, равна 20 % (1/5 • 100), увеличивается на коэффициент ускорения 2 и составляет 40 %.

В первый год эксплуатации годовая величина амортизационных отчислений определяется исходя из амортизируемой стоимости, и составит 48 млн. руб. (120 млн. руб. 40 %).

Во второй год эксплуатации амортизация начисляется от разницы между амортизируемой стоимостью объекта (120 млн. руб.) и суммой амортизации, начисленной за первый год эксплуатации (48 млн. руб.), и составит 28,8 млн. руб. ((120 млн. руб. — 48 млн. руб.) *40%).

В третий гол эксплуатации амортизация начисляется от разницы между амортизируемой стоимостью объекта (120 млн. руб.) и суммой амортизации, начисленной за первый и второй годы эксплуатации (48 млн. руб. + 28,8 млн. руб.), и составит 17,28 млн. руб. [(120 млн. руб. — (48 млн. руб. + 28,8 млн. руб.)) 40 %].

В четвертый год эксплуатации амортизация начисляется от разницы между амортизируемой стоимостью объекта (120 млн. руб.) и суммой амортизации, начисленной за первый — третий годы эксплуатации (48 млн. руб. + 28,8 млн. руб. +17,28 млн. руб. = 94,08), и составит 10,37 млн. руб. [(120 млн. руб. — 94,08 млн. руб.) * 40 %].

В пятый (последний) год эксплуатации амортизация представляет собой разницу между амортизируемой стоимостью объекта (120 млн. руб.) и суммой амортизации, начисленной за первый — четвертый годы эксплуатации (120 млн руб. -(48 млн. руб. + 28,8 млн. руб. + 17,28 млн. руб. + 10,37 млн. руб.)), и составит 15,55 млн. руб.

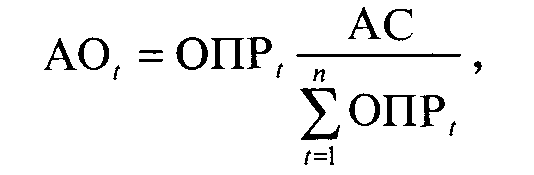

Производительный способ начисления амортизации объекта основных средств заключается в начислении амортизации исходя из амортизируемой стоимости объекта и отношения объема продукции (работ, услуг), выпущенной (выполненных) в текущем периоде, к ресурсу объекта. Расчеты производятся в натуральных показателях.

Амортизационные отчисления рассчитываются производительным способом в каждом отчетном году по следующей формуле:

где АОt — сумма амортизационных отчислений в году t;

АС — амортизируемая стоимость объекта;

ОПРt — прогнозируемый в течение срока эксплуатации объекта объем продукции (работ, услуг) в году t; t =1.

п – годы срока полезного использования объекта.

Пример 3. Приобретен объект амортизируемой стоимостью 100 тыс. руб. Прогнозируемый в течение срока эксплуатации объекта объем продукции — 25 тыс. ед. Выпущено за отчетный месяц 500 ед.

Решение. Амортизация на единицу продукции — 4 руб. (100 тыс. руб. / 25 тыс. ед.).

Амортизационные отчисления за отчетный месяц 2 тыс. руб. (4 руб.*500 ед.).

Пример 4. Приобретен автомобиль амортизируемой стоимостью 15 млн. руб. с предполагаемым пробегом 400 тыс. км. Пробег в отчетном месяце составил 5 тыс. км.

Решение. Амортизация на 1 км — 37,5 руб. (15 млн. руб. / 400 тыс. км).

Амортизационные отчисления за отчетный месяц — 187,5 тыс. руб. (37,5руб.* 5 тыс. км).

Выбор варианта расчета амортизации закрепляется учетной политикой организации и в течение отчетного года пересмотру не подлежит.

Способы начисления амортизации разрешается пересматривать в начале календарного года с обязательным отражением изменений в учетной политике. При пересмотре способов и методов начисления амортизации недоамортизированная стоимость объекта распределяется на оставшийся срок полезного использования.

Начисление амортизации линейным или нелинейным способом начинается с первого числа месяца, следующего за месяцем введения объекта основных средств в эксплуатацию. Начисление амортизации по объектам основных средств производительным способом начинается с момента их ввода в эксплуатацию.

Начисление амортизации прекращается с первого числа месяца, следующего за месяцем выбытия (ликвидации, продажи) или за месяцем, в котором первоначальная стоимость основных средств полностью

Источник: studopedia.ru

3.2 Расчет капитальных затрат и амортизационных отчислений

Основные фонды — это средство труда, который многократно и длительной время участвует в процессе производительности, сохраняют свою натуральную форму и постепенно по мере износа переносят свою стоимость на стоимость готовой продукции. Производственные основные фонды функционируют в сфере материального производства.

Первоначальная стоимость основных фондов — это сумма затрат на изготовление или приобретение обогатительной фабрики и транспортировку и монтаж.

Амортизация — это денежное возмещение износа основных фондов путем включения части их стоимости, затраты на выпуск продукции. Сумма амортизационных отчислений зависит от стоимости основных фондов, времени их эксплуатации и затрат на модернизацию.

Отношение годовой суммы амортизации к стоимости основных фондов выраженная в процентах называется нормой амортизации. Норма амортизации показывает, какую долю своей первоначальной стоимости ежегодно переносят в средства труда на создаваемую им продукцию. Общая норма амортизации состоит из нормы на капитальный ремонт и норму на реновацию.

Расчет стоимости и амортизации зданий и сооружений

Стоимость зданий и норм их амортизации берутся по фабрике, аналогичной проектируемой и данные сводятся в таблицу. Норма амортизации зданий составляет от 1 до 5%.

Таблица 4 — Расчет амортизации зданий и сооружений

Источник: studfile.net

Шаг 5.3. Расчет амортизационных отчислений и остаточной стоимости объектов основных средств.

Прежде, чем приступить к расчету амортизационных отчислений, необходимо отметить, что учитываемые при оценке инвестиционных проектов денежные потоки (платежи и поступления) различаются с понятиями доходов и издержек. Поскольку амортизация не предполагает перечисления денежных средств с или на расчетные счета организации, амортизационные отчисления не учитываются при расчете денежных потоков.

Однако, расчет амортизации необходим для определения величины налогооблагаемой прибыли и расчета суммы налога на прибыль организаций, а также расчета суммы налога на имущество организаций. Налоговые платежи являются частью денежного оттока организации по текущей деятельности.

Кроме того, расчет амортизационных отчислений позволит нам определить остаточную стоимость амортизируемого имущества, находящегося на балансе ООО «Ал Шар», которая будет учитываться при его продаже на ликвидационной стадии реализации инвестиционного проекта.

Амортизационные отчисления представляют собой финансовый результат переноса стоимости основных средств и нематериальных активов предприятий и организаций на себестоимость продукции, в результате чего формируется источник собственных средств, используемых для финансирования как инвестиционной, так и текущей деятельности предприятия. Амортизационные отчисления являются источником простого, а в определенных случаях и расширенного воспроизводства основных фондов [1] .

В соответствии со статьей 257 Налогового кодекса Российской Федерации, под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 100 000 рублей. Под нематериальными активами понимаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев).

Для признания нематериального актива необходимо наличие способности приносить налогоплательщику экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого нематериального актива и (или) исключительного права у налогоплательщика на результаты интеллектуальной деятельности (в том числе патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака).

Амортизации подлежит имущество, признаваемое амортизируемым в соответствии с законодательством Российской Федерации. В соответствии со статьей 256 Налогового кодекса Российской Федерации, амортизируемым имуществом признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено главой 25 Налогового кодекса Российской Федерации), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 рублей.

Не подлежат амортизации земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты).

Особенности признания имущества амортизируемым, виды амортизируемого имущества, не подлежащего амортизации, и т.д., представлены в статье 256 Налогового кодекса Российской Федерации.

Амортизация начисляется до полного переноса первоначальной стоимости амортизируемого имущества на себестоимость производимой продукции (работ, услуг). По истечении амортизационного периода процесс начисления амортизации прекращается.

Порядок определения стоимости амортизируемого имущества установлен статьей 257 Налогового кодекса Российской Федерации.

Первоначальная стоимость объекта основных средств определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно, либо выявлено в результате инвентаризации, — как сумма, в которую оценено такое имущество), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов.

Первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов и по иным аналогичным основаниям.

Разница между первоначальной стоимостью объекта основных средств и суммой начисленной за период эксплуатации амортизации представляет собой остаточную стоимость объекта основных средств.

Первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением налога на добавленную стоимость и акцизов.

Стоимость нематериальных активов, созданных самой организацией, определяется как сумма фактических расходов на их создание, изготовление (в том числе материальных расходов, расходов на оплату труда, расходов на услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств), за исключением сумм налогов, учитываемых в составе расходов.

Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и с учетом классификации основных средств, утверждаемой Правительством Российской Федерации (постановление Правительства Российской Федерации от 01.01.2002 №1 «О Классификации основных средств, включаемых в амортизационные группы»).

Налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств срок его полезного использования не увеличился, налогоплательщик при исчислении амортизации учитывает оставшийся срок полезного использования.

Капитальные вложения в арендованные объекты основных средств амортизируются в следующем порядке:

- • капитальные вложения, стоимость которых возмещается арендатору арендодателем, амортизируются арендодателем в порядке, установленном настоящей главой 25 Налогового кодекса Российской Федерации;

- • капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с классификацией основных средств, утверждаемой Правительством Российской Федерации.

Определение срока полезного использования объекта нематериальных активов производится исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством Российской Федерации или применимым законодательством иностранного государства, а также исходя из полезного срока использования нематериальных активов, обусловленного соответствующими договорами. По нематериальным активам, по которым невозможно определить срок полезного использования объекта нематериальных активов, нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам (но не более срока деятельности налогоплательщика).

Амортизируемое имущество объединяется в следующие амортизационные группы:

- • первая группа — все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

- • вторая группа — имущество со сроком полезного

использования свыше 2 лет до 3 лет включительно;

• третья группа — имущество со сроком полезного

использования свыше 3 лет до 5 лет включительно;

- • четвертая группа — имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

- • пятая группа — имущество со сроком полезного

использования свыше 7 лет до 10 лет включительно;

• шестая группа — имущество со сроком полезного

использования свыше 10 лет до 15 лет включительно;

• седьмая группа — имущество со сроком полезного

использования свыше 15 лет до 20 лет включительно;

• восьмая группа — имущество со сроком полезного

использования свыше 20 лет до 25 лет включительно;

• девятая группа — имущество со сроком полезного

использования свыше 25 лет до 30 лет включительно;

• десятая группа — имущество со сроком полезного

использования свыше 30 лет.

Нематериальные активы включаются в амортизационные группы исходя из срока полезного использования.

Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей.

Величина начисленной предприятием амортизации зависит не только от первоначальной стоимости основных средств и нематериальных активов и срока их полезного использования, но и от выбранной амортизационной стратегии, в основе которой лежит применяемый метод начисления амортизации.

Налоговым кодексом Российской Федерации (статья 259) установлена возможность выбора налогоплательщиком одного из следующих методов начисления амортизации с учетом особенностей, установленных Налоговым кодексом Российской Федерации:

- 1) линейный метод;

- 2) нелинейный метод.

Метод начисления амортизации устанавливается налогоплательщиком самостоятельно применительно ко всем объектам амортизируемого имущества и отражается в учетной политике для целей налогообложения. Изменение метода начисления амортизации допускается с начала очередного налогового периода. При этом налогоплательщик вправе перейти с нелинейного метода на линейный метод начисления амортизации не чаще одного раза в пять лет.

Сумма амортизации для целей налогообложения определяется налогоплательщиками ежемесячно в порядке, установленном Налоговым кодексом Российской Федерации. Амортизация начисляется отдельно по каждой амортизационной группе (подгруппе) при применении нелинейного метода начисления амортизации или отдельно по каждому объекту амортизируемого имущества при применении линейного метода начисления амортизации.

При этом вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации, линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую-десятую амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов, а также амортизируемых основных средств, используемых налогоплательщиками, указанными в пункте 1 статьи 275.2 Налогового кодекса Российской Федерации, исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении

В отношении прочих объектов амортизируемого имущества независимо от срока введения объектов в эксплуатацию применяется только метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения.

Начисление амортизации по объектам амортизируемого

имущества, в том числе по объектам основных средств, права на которые подлежат государственной регистрации в соответствии с законодательством Российской Федерации, начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию, независимо от даты его государственной регистрации.

При установлении налогоплательщиком в учетной политике для целей налогообложения линейного метода начисления амортизации, сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

где К — норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

п — срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

Начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта амортизируемого имущества, либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

Порядок начисления амортизации при установлении налогоплательщиком в учетной политике для целей налогообложения нелинейного метода начисления амортизации определен статьей 259.2 Налогового кодекса Российской Федерации.

Кроме того, налогоплательщик вправе применять к основной норме амортизации специальный коэффициент (не выше 2). Порядок применения данных коэффициентов установлен статьей 259.3 Налогового кодекса Российской Федерации.

По условиям кейса, ООО «Ал Шар» не приобретает амортизируемые нематериальные активы, но создает и приобретает основные средства, для которых закреплён линейный способ амортизации.

Для определения первоначальной стоимости приобретенных и созданных основных средств, исключим из стоимости их создания или приобретения налог на добавленную стоимость.

Первоначальная стоимость объектов основных средств:

- 1. Оборудование — 10 000 000 руб. / 1.18 = 8 474 576.3 руб.

- 2. Капитальные вложения в арендованное нежилое помещение — 5 670 000 руб. / 1.18 = 4 805 085.7 руб.

- 3. Мебель — 4 000 000 руб. / 1.18 = 3 389 831.5 руб.

Срок полезного использования закупаемого оборудования по условиям кейса составляет 8 лет (стр.430). При линейном способе амортизации годовая сумма амортизационных отчислений составит: 8474576.3 руб. / 8 лет = 1 059 322.0 руб.

По условиям кейса, ООО «Ал Шар» с согласия арендодателя производит капитальные вложения в арендованное нежилое помещение. Стоимость работ арендодателем не компенсируется, амортизацию по данным капитальным вложениям начисляет ООО «Ал Шар» в течение срока договора аренды.

Срок полезного использования капитальных вложений в основное средство определяется исходя из срока полезного использования арендованного основного средства (по условиям кейса — 30 лет) (стр.460).

Таким образом, ежегодные амортизационные отчисления по капитальным вложениям в арендованное нежилое помещение составят = 4 805 085.7 руб. / 30 лет = 160 169.5 руб.

Срок полезного использования закупаемой мебели условиями кейса не определен. Определим его самостоятельно в соответствии с положениями статьи 258 Налогового кодекса Российской Федерации и с учетом классификации основных средств, утвержденной постановлением Правительства Российской Федерации от 01.01.2002 №1 «О Классификации основных средств, включаемых в амортизационные группы».

Согласно постановлению Правительства Российской Федерации от 01.01.2002 №1, мебель для предприятий общественного питания включается в четвертую амортизационную группу, включающую имущество со сроком полезного использования свыше 5 лет до 7 лет включительно. Определим срок полезного использования закупаемой мебели, равный 5 годам (стр.520).

Сумма амортизационных отчислений по приобретенной мебели составит = 3 389 831.5 руб. / 5 лет = 677 966.1 руб.

Общая сумма ежегодных амортизационных отчислений составит = 1 059 322.0 руб. + 160 169.5 руб. + 677 966.1 руб. = 1 897 457.6 руб.

Рассчитаем остаточную стоимость объектов основных средств на конец пятого периода эксплуатации ресторана, построив таблицу (см. табл. 11).

Источник: studref.com

Что такое амортизация понятным языком – объясняю на примере, чтобы вы точно поняли

Распределение затрат на тот срок, в течение которого они приносят прибыль.

Амортизация – это распределение затрат на то время, в течение которого источник затрат приносит прибыль. Сейчас это объяснение вам кажется сложным и непонятным, ниже я постараюсь передать его более простыми словами.

Пример использования амортизации

Вот смотрите, я копирайтер. Я веду учет доходов и расходов. Я купил ноутбук за 48 000 рублей. Я могу этот расход указать в том месяце, в котором ноутбук был куплен, и тогда в течение одного месяца у меня будет гигантский расход, а в течение остальных месяцев расходов не будет вообще. Ну, кроме оплаты за электричество.

Это не совсем правильно, потому что я ведь работаю на своем ноутбуке. Я его использовал не только в том месяце, когда купил.

Допустим, что срок использования моего ноутбука – 4 года. Через 4 года мне надо будет покупать другой ноутбук.

В течение четырех лет, или 48 месяцев, мой ноутбук будет исправно мне служить и я с его помощью буду зарабатывать на текстах. Если распределить стоимость ноутбука на весь период его использования, то получится 48 000 рублей / 48 месяцев = 1 000 рублей в месяц.

Я как бы трачу по тысяче рублей в месяц в течение 48 месяцев. Вот и получается амортизация.

Как она связана с затратами

Амортизировать можно только капитальные затраты.

Все затраты делятся на две большие категории – операционные и капитальные. Операционные – это такие, которые идут собственно на производство. Например, оплата электричества для моего ноутбука – операционный тип затрат. Чем больше я пишу, тем больше надо электричества.

А вот капитальные затраты не связаны с операционной деятельностью. И с объемом производства тоже. Например, мой ноутбук, который я один раз купил и постоянно использую, – пример капитальной затраты.

Капитальные затраты как раз можно амортизировать – распределить на тот срок, в течение которого они приносят прибыль. Выше я уже «распределил» таким образом стоимость своего ноутбука на срок его службы.

Операционные затраты в принципе невозможно амортизировать. Потому что сегодня я написал две статьи и потратил столько-то киловатт электричества, завтра написал четыре и потратил в 4 раза больше. А послезавтра я напишу одну статью, но буду долго над ней сидеть и потрачу электричества столько же, сколько хватило бы для двух статей. Какое-либо распределение тут делать сложно. Да и незачем.

Как связаны амортизация и EBITDA

Никак. EBITDA – это операционная прибыль. То есть прибыль компании за какой-то период времени минус операционные затраты. В случае с моим копирайтингом это деньги за статьи, которые я получил, минус оплата за электричество.

Из EBITDA впоследствии вычитается амортизация, вычисляются налоги, платежи по кредитам и пр. И получается уже чистая прибыль, которую предприниматель благополучно кладет себе в карман.

Зачем делать амортизацию

Чтобы более правильно вести финансовое планирование. Каждую капитальную затрату надо распределять на то время, в течение которого она действует. То есть на период до того момента, когда нужна будет новая затрата. И на основании этого уже делать выводы о прибыльности и убыточности бизнеса.

Предположим, что я получаю бесплатную электроэнергию и для копирайтинга мне нужен только мой ноутбук. На покупку ноутбука я потратил 48 000 рублей, а копирайтинг мне приносит каждый месяц только 30 000 рублей.

Если прописать всю капитальную затрату в одном месяце, то получится доход в размере 30 тысяч, расход в размере 48 тысяч. Суммарный убыток – 18 тысяч.

Но это неправильно. Правильно будет вычитать стоимость ноутбука из моей прибыли в течение всего времени его работы. И ежемесячная прибыль тогда будет равняться 29 000 рублей в течение 4 лет – всё хорошо, всё процветает, все довольны.

Другое объяснение с примерами можно посмотреть в видео.

Заключение

Я постарался понятным языком рассказать вам о том, что такое амортизация. Справился ли я со своей задачей? Понятно ли вам теперь, как происходит амортизация капитальных затрат и для чего она нужна?

Если у вас есть вопросы по статье, задавайте их в комментариях. Если есть другие финансовые термины, в которых вы хотели бы разобраться – пишите про них тоже.

Источник: vsvoemdome.ru